RAZB0RKA отчёта ДВМП по МСФО 2п'23.

ДВМП отчитывается по МСФО по полугодиям, и когда в конце Апреля выходит годовой отчет, можно легко забыть как шли дела у компании в 1-ом полугодии

А шли они неоднозначно!

На операционном уровне всё было хорошо - перевозки и перевалка грузов росли

Но из-за падения ставок фрахта и роста операционных расходов операционная прибыль логистического сегмента снизилась на 26%

Что было компенсировано ростом прибыли порта на 35%, прибыли ЖД сегмента на 19% и флота на 45%

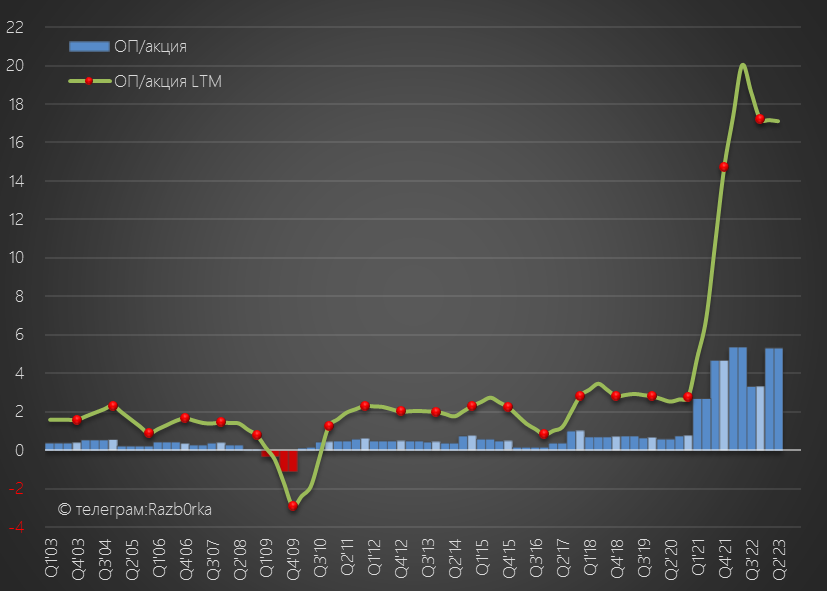

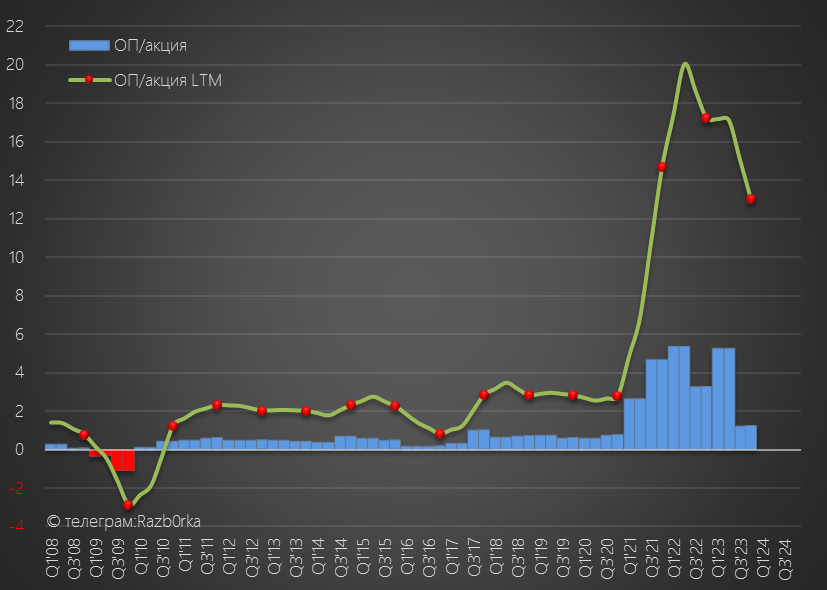

Суммарная операционная прибыль 1-го полугодия осталась на уровне 10.6 руб/акция

Менеджмент заявлял, что в 2-ом полугодии планирует дальнейший рост парка контейнеров и флота компании

Давайте посмотрим, что получилось по факту с точки зрения операционных и финансовых результатов

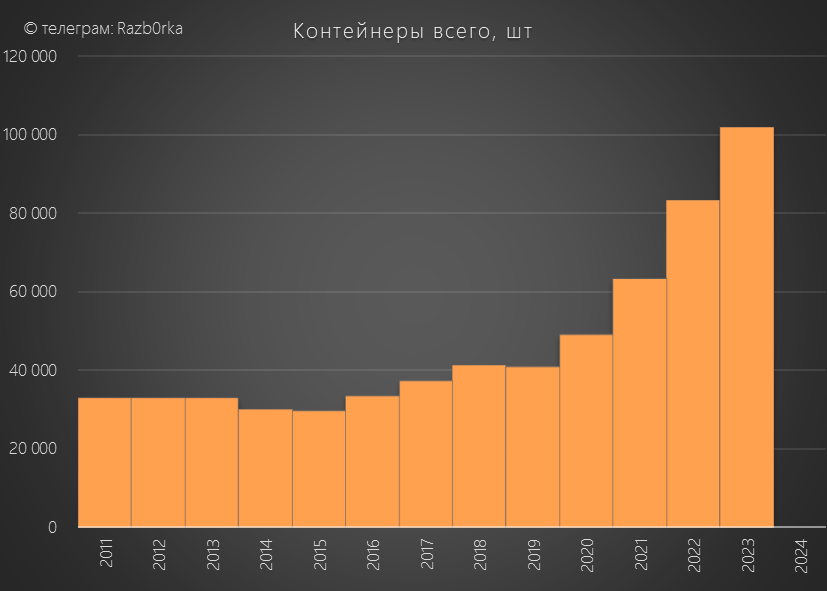

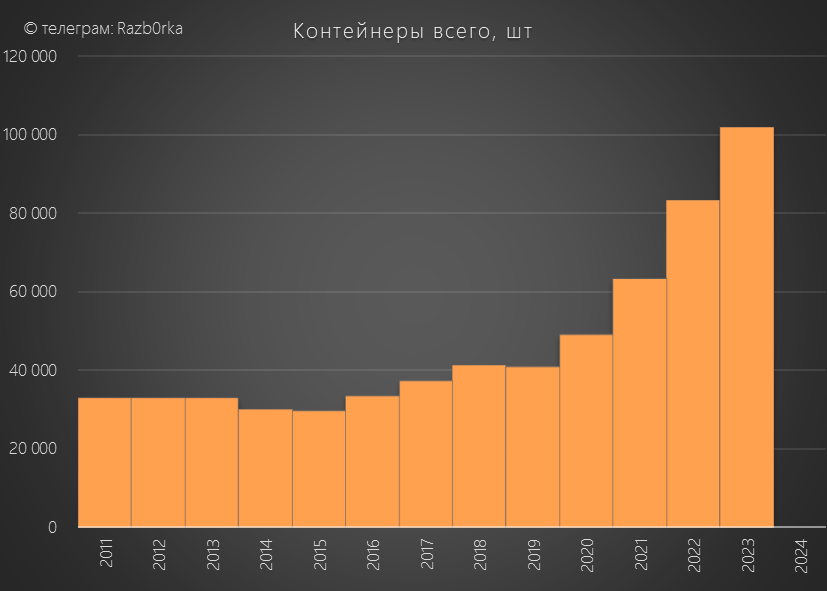

Парк контейнеров увеличили на 22% до 102 тыс шт

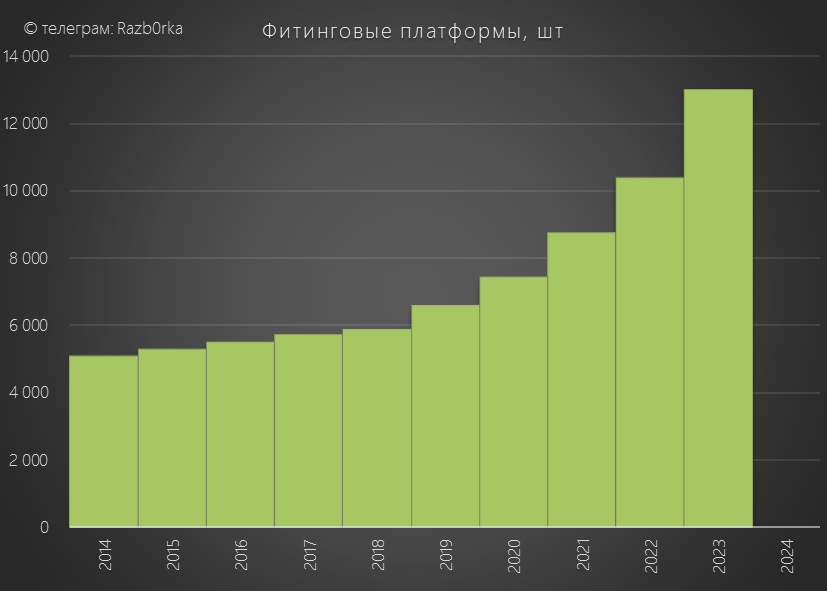

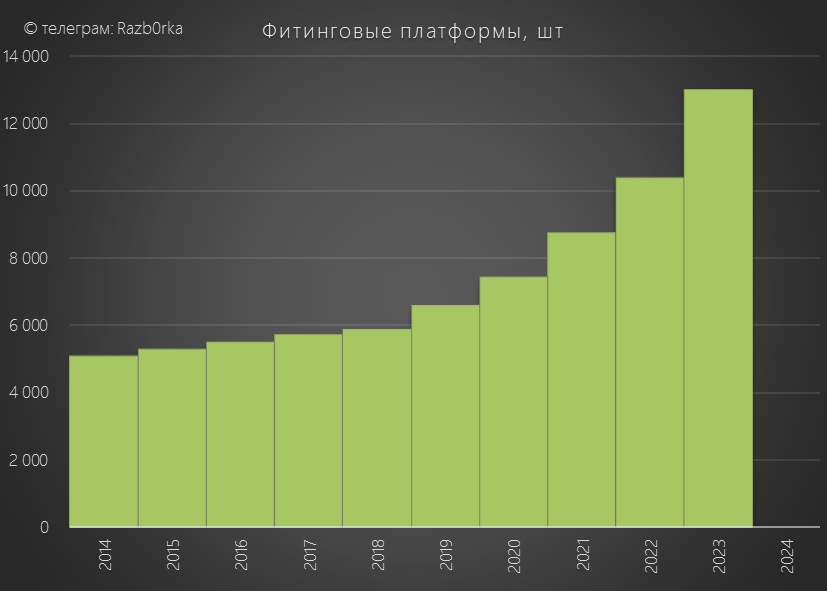

Парк фитинговых платформ увеличили на 25% до 13 тыс шт

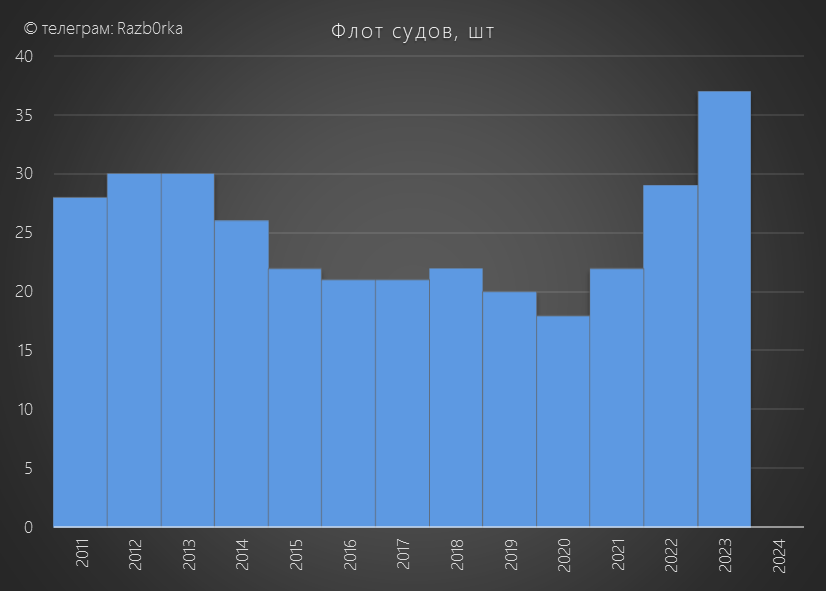

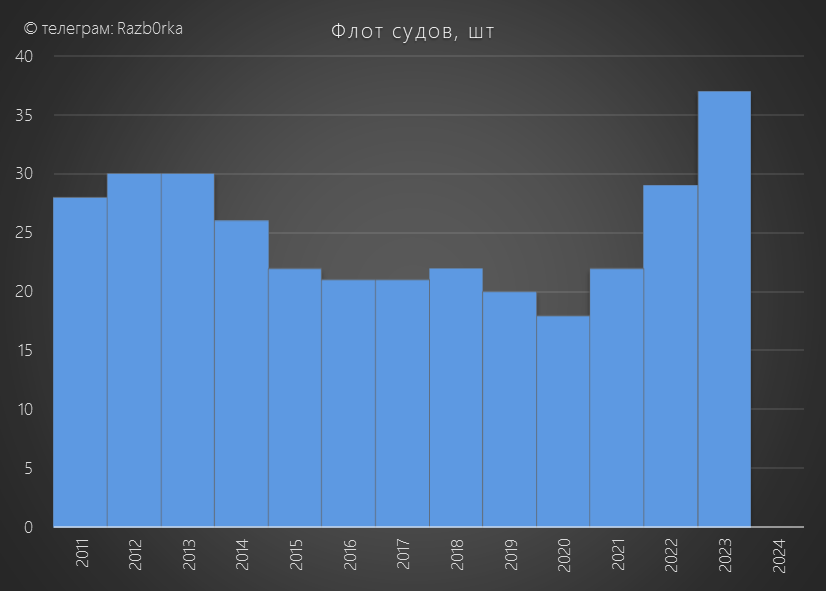

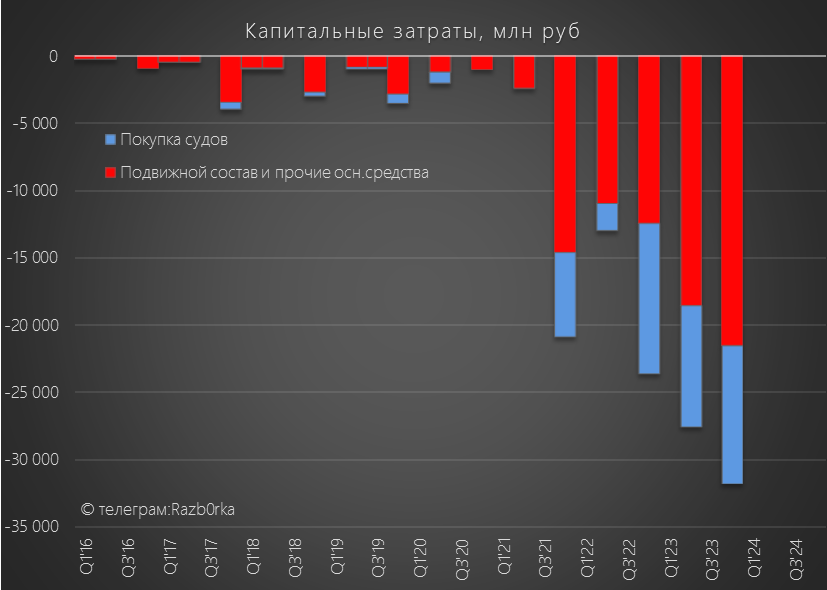

Флот судов вырос до 37 кораблей, благодаря покупке 8 новых контейнеровозов стоимостью более 40 млн $ каждый!

Это вот такие могучие красавцы

Благодаря расширению флота, ДВМП поднялся с 35 на 33 место в рейтинге 100 крупнейших мировых контейнерных судоходных компаний по версии агентства Alphaliner

Как результат, международные морские перевозки контейнеров компанией выросли в 2-ом полугодии на 17%, а каботажные на 33%

В целом за год, морские перевозки выросли на 23% до рекордных 524 тыс ДФЭ

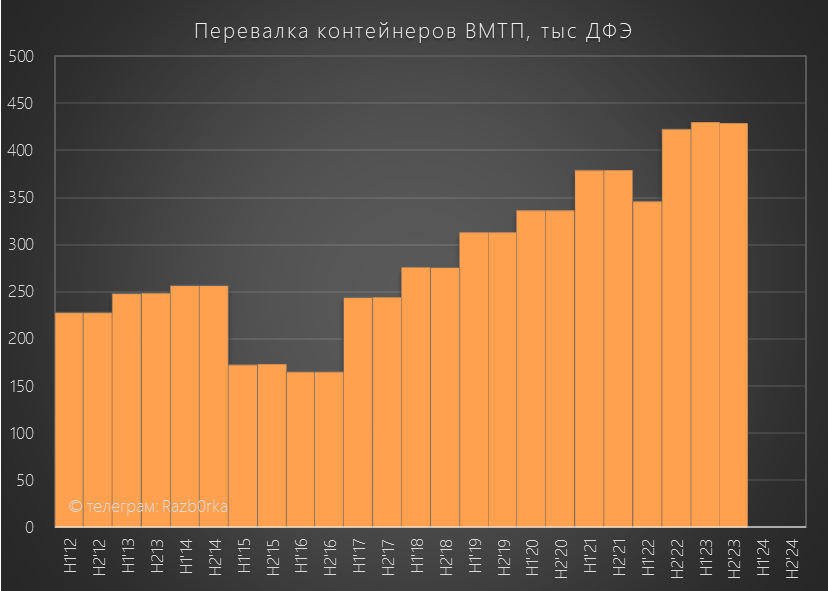

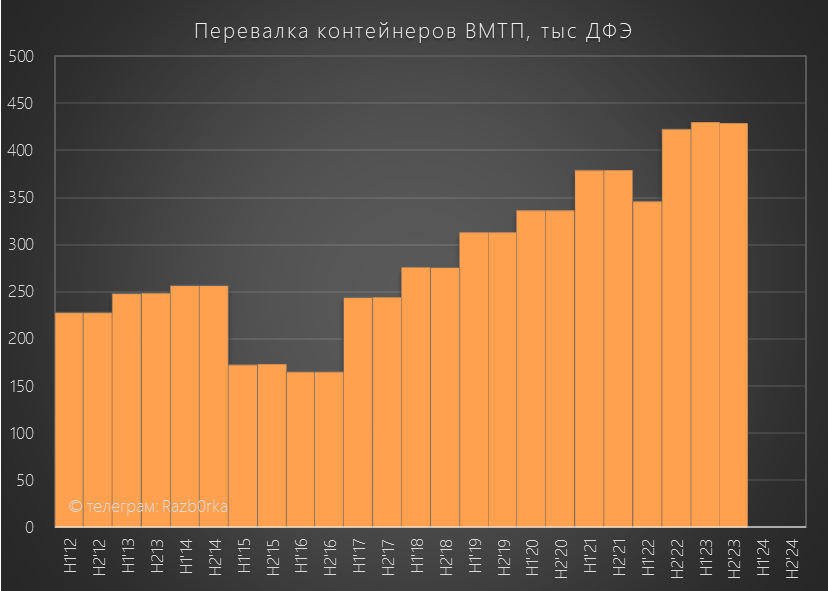

Перевалка контейнеров в порту ВМТП вышла на максимум технических возможностей и держится на уровне 430 тыс ДФЭ уже 3 полугодия подряд

Объем перевалки грузов компания не раскрыла, но судя по всему он продолжил снижаться из-за переориентации порта на контейнеры

К 2025 году компания хочет увеличить мощности порта до 1 млн ДФЭ в год

За год в порт было закуплено более 50 единиц новой портовой техники

Благодаря увеличению парка контейнеров и фитинговых платформ, объем интермодальных перевозок вырос на 22% до 319 тыс ДФЭ

В целом за год, перевозки "от двери до двери" выросли на 23% до 625 тыс ДФЭ

Что можно сказать про операционные результаты?

Компания продолжает быстро расти и становится все более значимым игроком на рынке перевозки контейнеров в России и мире

Переходим к финансовым результатам

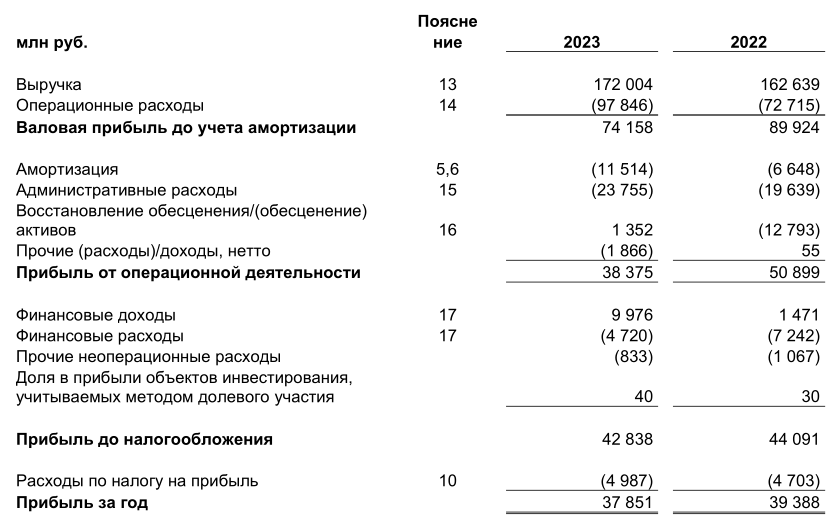

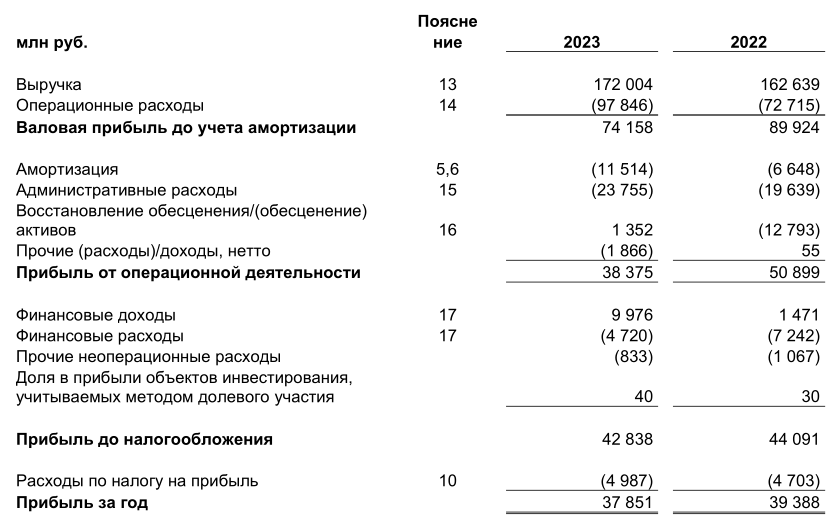

Динамика показателей:

Выручка 172 млрд (+6%)

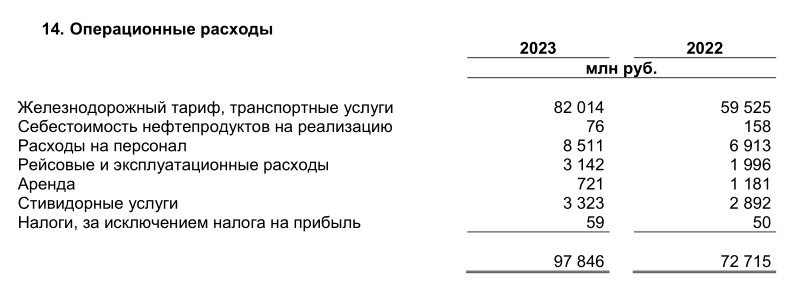

Операционные расходы -98 млрд (+35%)

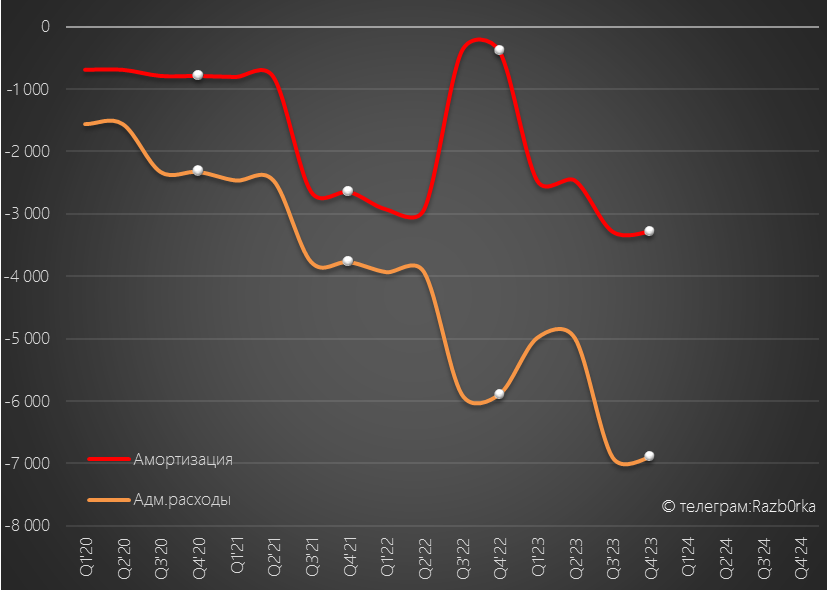

Амортизация -11 млрд (+73%)

Административные расходы -24 млрд (+21%)

Операционная прибыль 38 млрд (-25%)

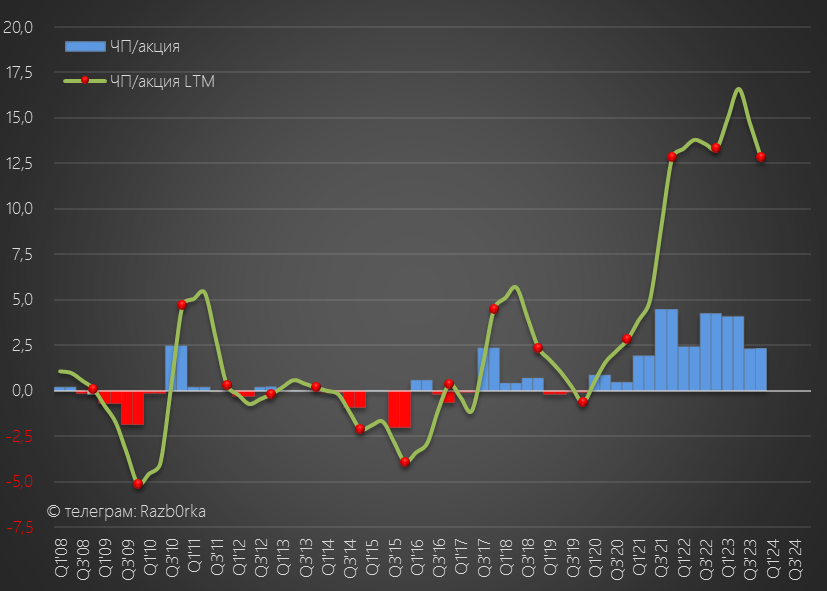

Чистая прибыль 38 млрд (-4%)

Очень слабый рост выручки и очень сильный рост расходов!

Давайте посмотрим динамику 2-го полугодия в разбивке по сегментам

Динамика 2-го полугодия:

Логистика +5%

Порт -13%

Флот +147%

ЖД +34%

Получается, что двухзначный рост объемов перевозки почти не дает прибавки в выручку логистического сегмента!

Еще лучше проблемы этого сегмента видны на графике операционной прибыли

Динамика 2-го полугодия:

Логистика -87%

Порт -24%

Флот +349%

ЖД +37%

Получается, что на перевозке контейнеров компания почти не зарабатывала в 2-ом полугодии!

При увеличении выручки на 5%, расходы логистического сегмента выросли в 2-ом полугодии на 53%!

Рентабельность операционной прибыли рухнула до 5%

Чем объяснить такую разную динамику выручки и расходов?

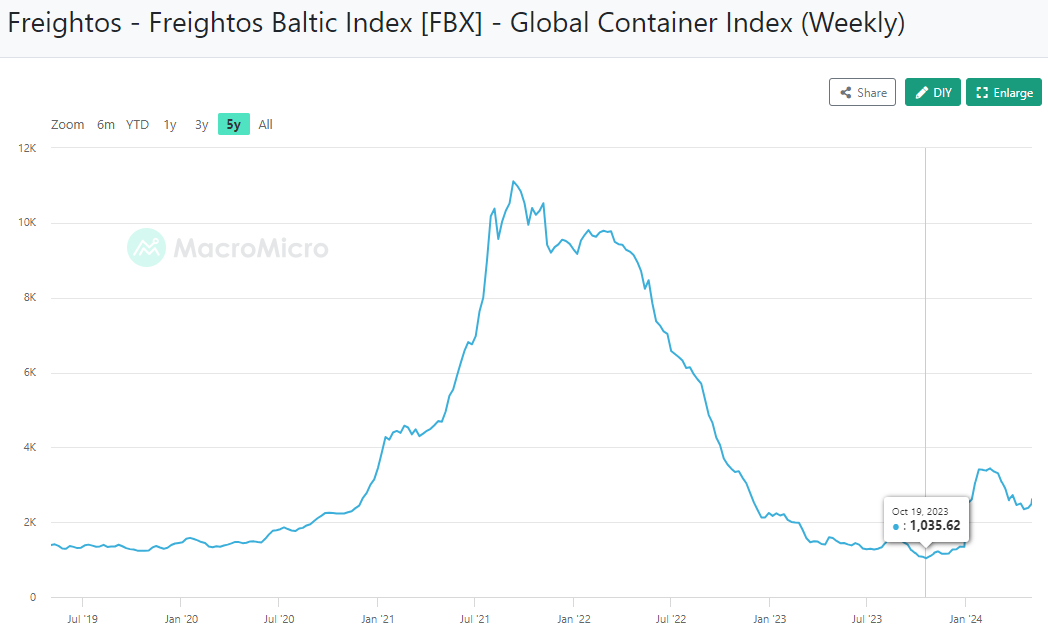

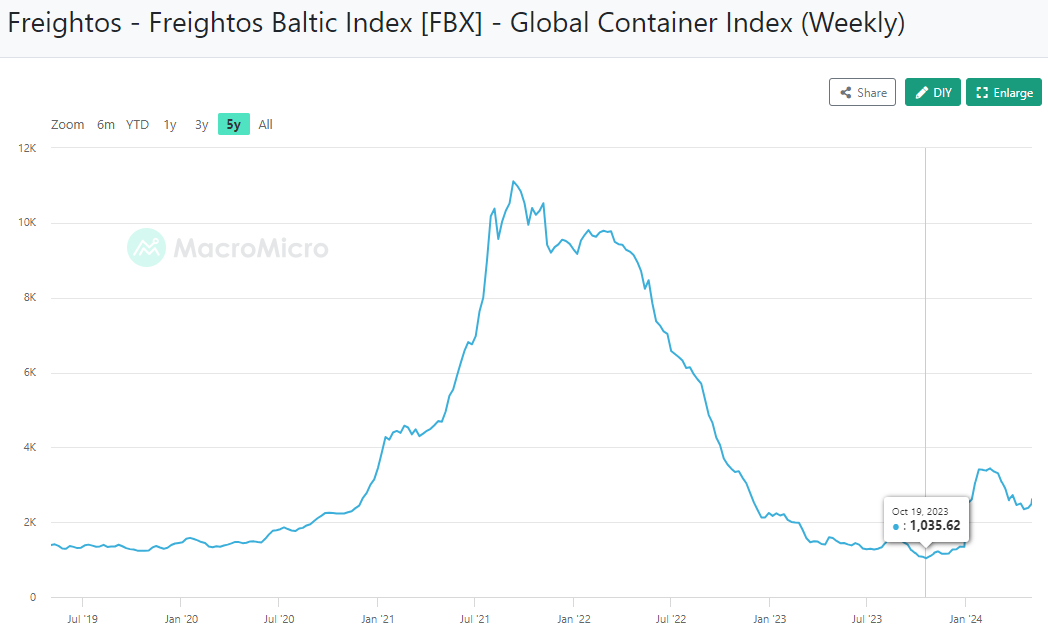

Цены на перевозку контейнеров в 2-ом полугодии снижались до минимальных за последние 5 лет уровней!

И только в Январе после обострения ситуации в Красном море ставки начали восстановление

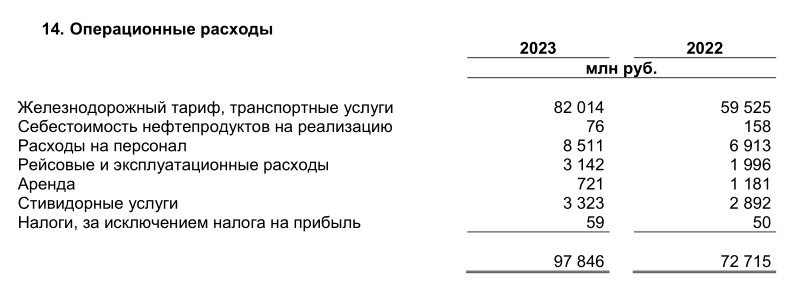

А тариф РЖД вырос за последние 2 года более чем на 30%!

Расходы ДВМП на оплату услуг РЖД выросли за год на 38% до 82 млрд руб!

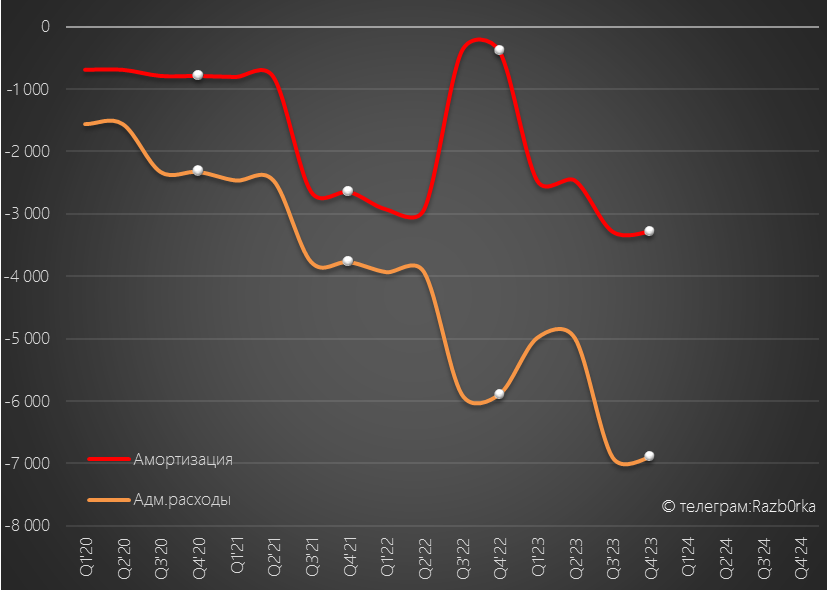

На фоне снижения доходов, расходы на амортизацию выросли в 8 раз до 3 млрд руб и административные расходы выросли на 17% до 7 млрд руб

Рост расходов на амортизацию, это распределенные на 20-30 лет расходы на приобретенные в прошлом году новые корабли и контейнеры

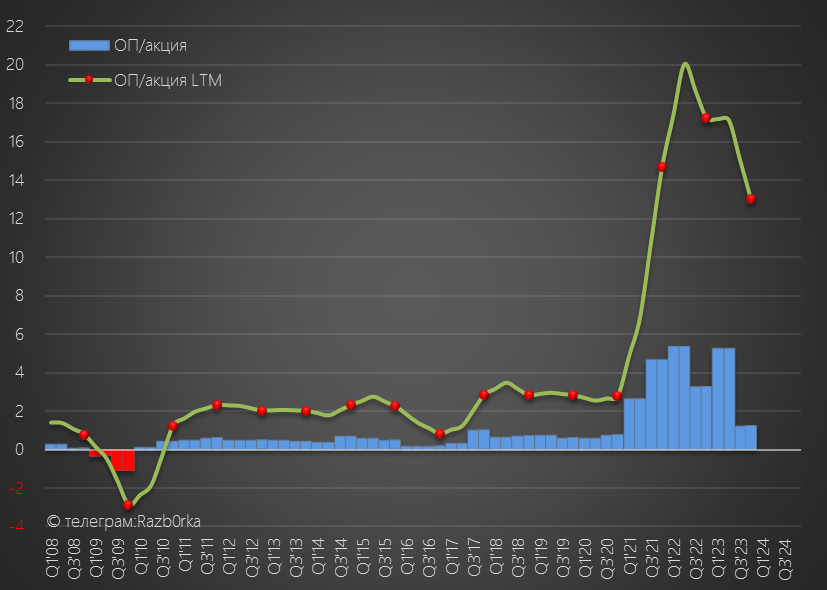

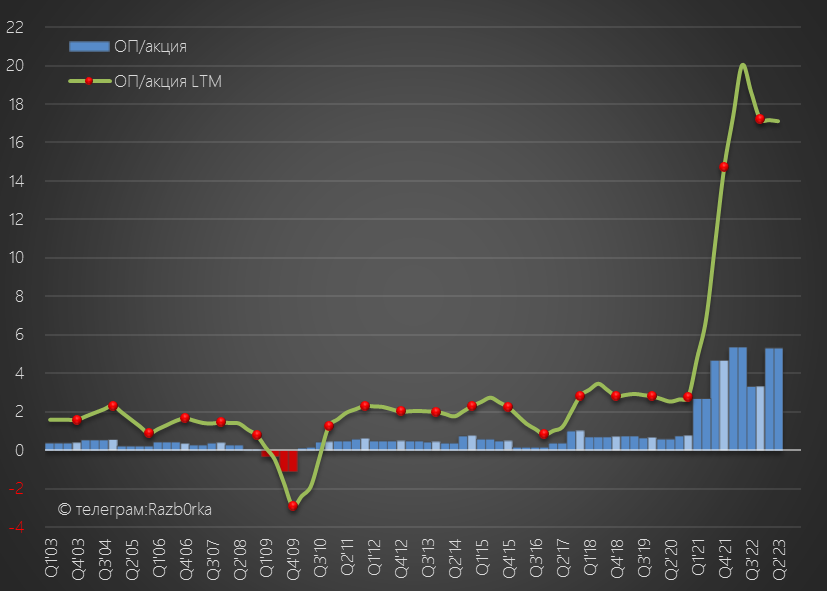

В результате, суммарная операционная прибыль компании в 2-ом полугодии снизилась на 63% до 7 млрд руб или 2.5 руб/акция

Годовая операционная прибыль снизилась до 38 млрд руб или 13 руб/акция

Период сверх-прибыли как быстро начался, так быстро и закончился?

По идее, кратный рост ставок, что мы наблюдаем из-за событий в Красном море, должен увеличить выручку и доходы

Но как долго продлится эта ситуация?

Наверное знают только хуситы...

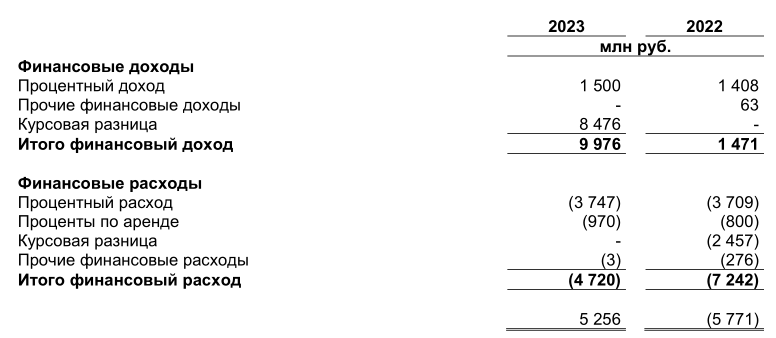

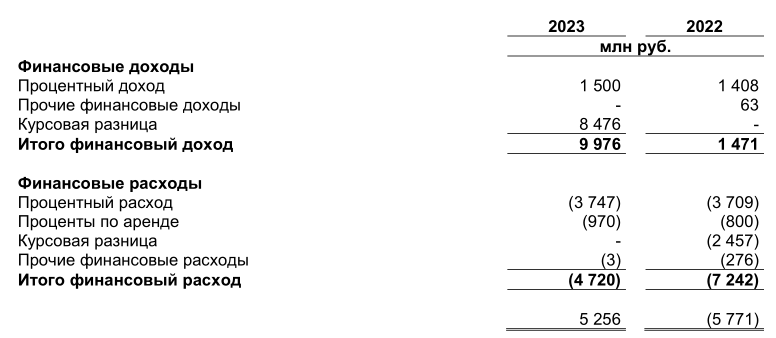

В блоке финансовых доходов/расходов стоит обратить внимание на 8.5 млрд руб бумажной прибыли от курсовых разниц

В 2022 году курсовые разницы дали 2.5 млрд руб убытка

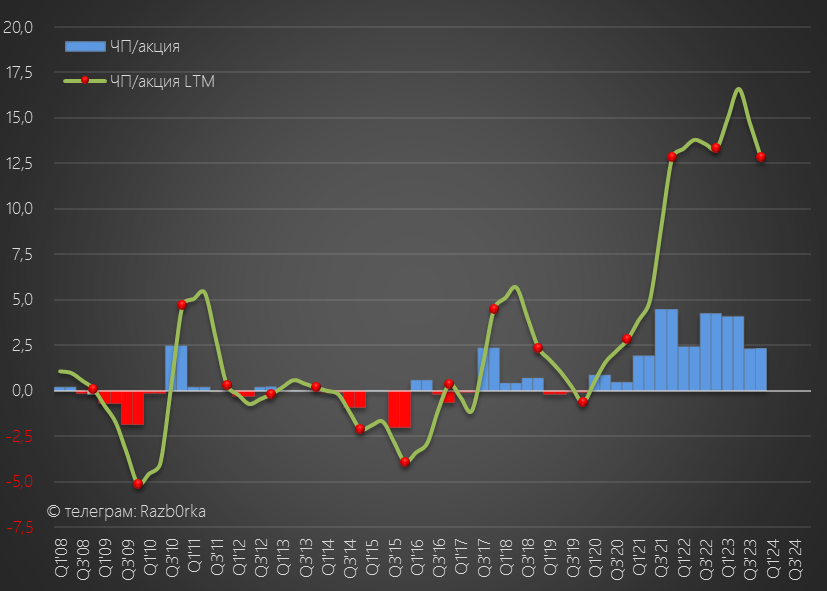

В результате, чистая прибыль 2-го полугодия снизилась на 45% до 13.7 млрд руб или 4.6 руб/акция

Годовая прибыль снизилась до 37.8 млрд руб или 12.8 руб/акция

Почти 25% прибыли сформировано бумажной прибылью от курсовых разниц!

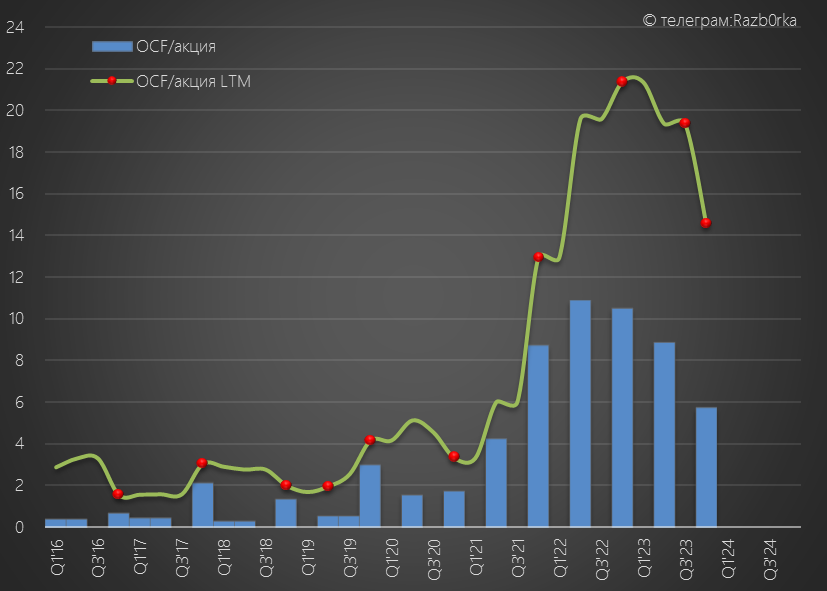

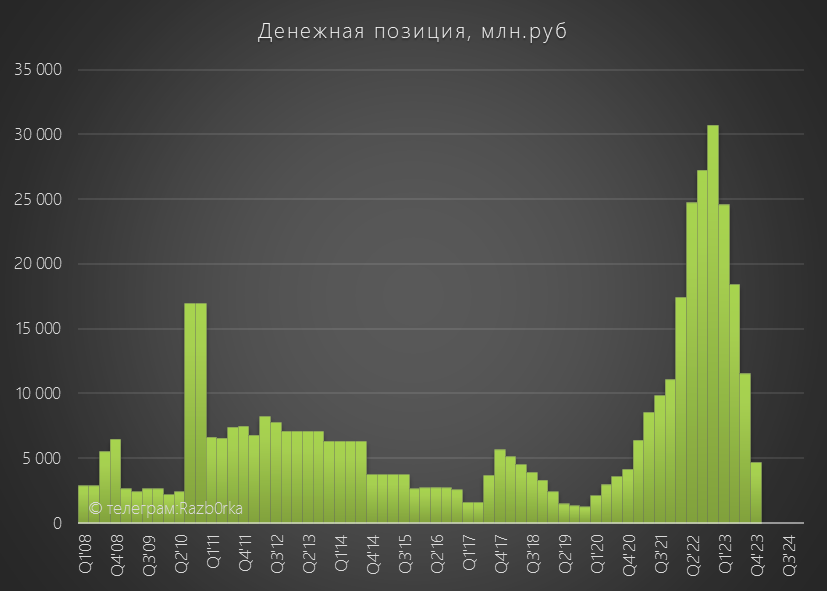

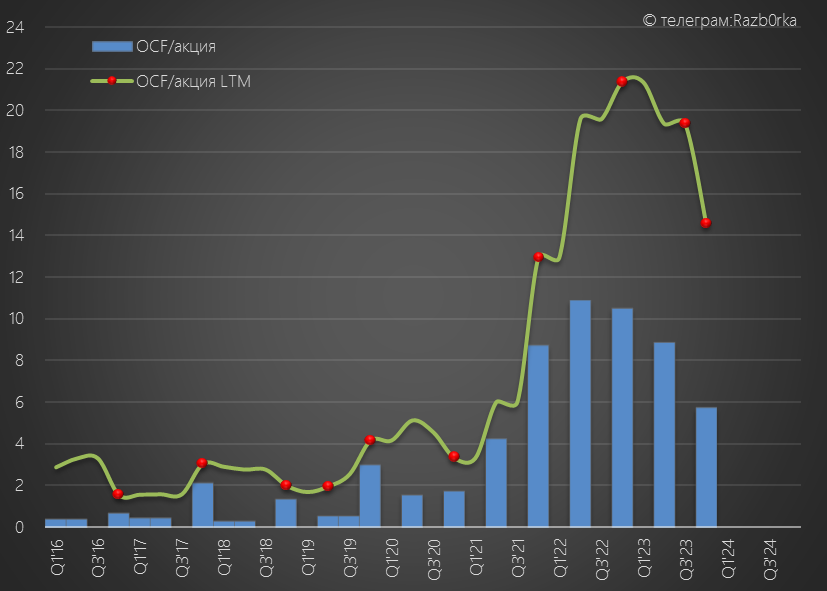

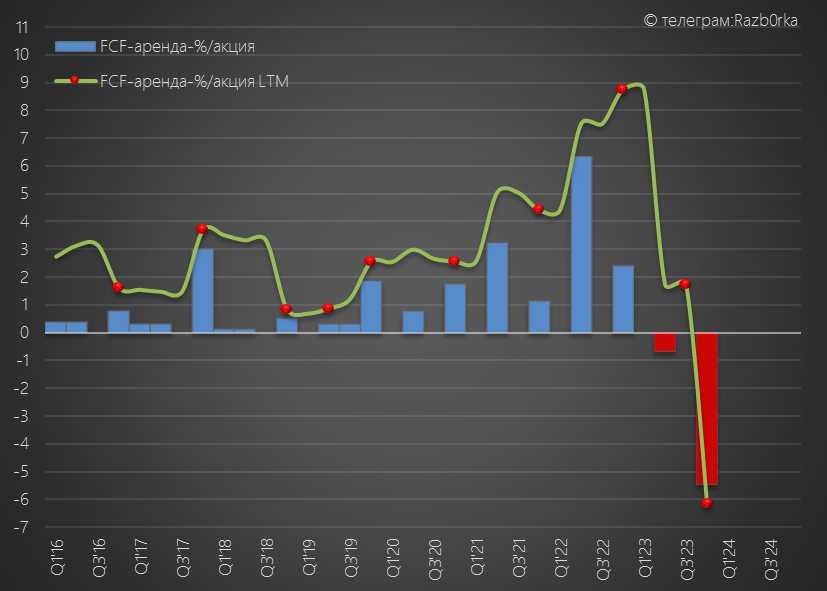

Давайте посмотрим, как обстояли дела с денежными потоками

Операционный денежный поток (OCF) снизился за год на 32% до 43 млрд руб или 14.6 руб/акция

Это те деньги, что остались в распоряжении компании после уплаты % и налогов

Как распорядилась ими компания?

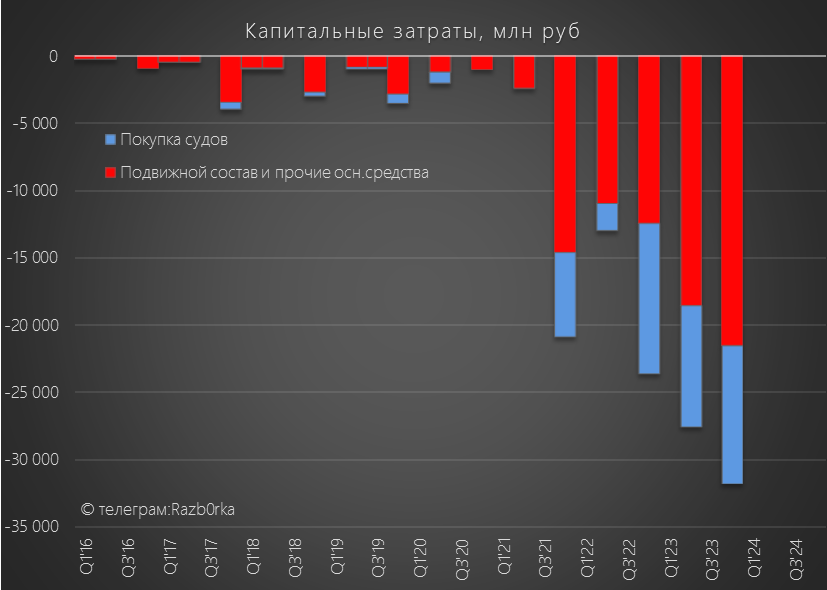

40 млрд руб было направлено на покупку контейнеров и фитинговых платформ

Еще 19 млрд руб направили на приобретение судов

Как Вы понимаете, 40+19 это 59 млрд руб, что на 16 млрд руб больше денежного потока

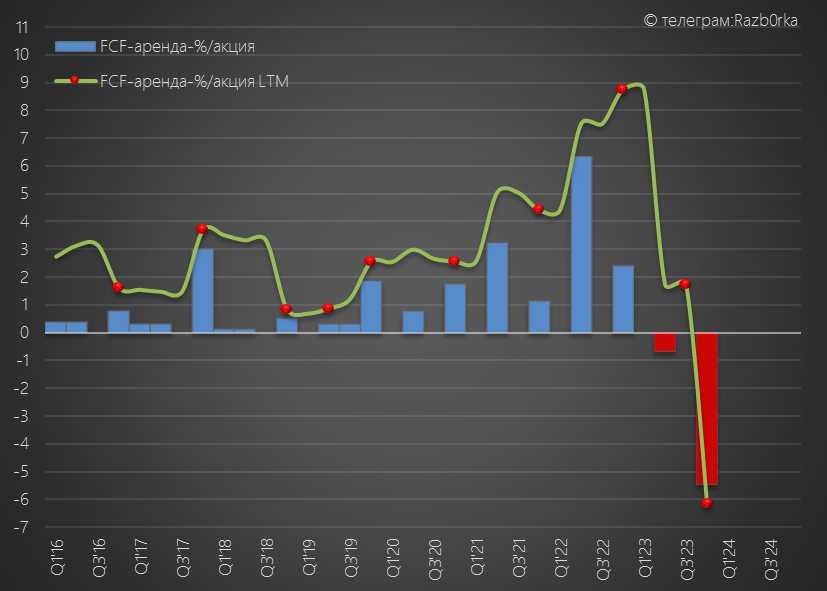

С учетом платежей по аренде и %, Свободный денежный поток (FCF) составил -18 млрд руб или -6 руб/акция

Откуда компания взяла эти недостающие 16 млрд руб?

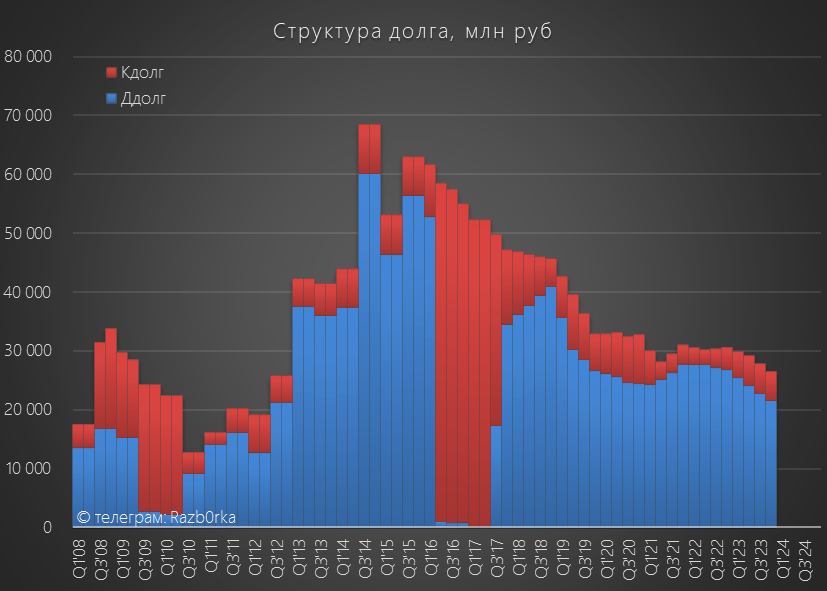

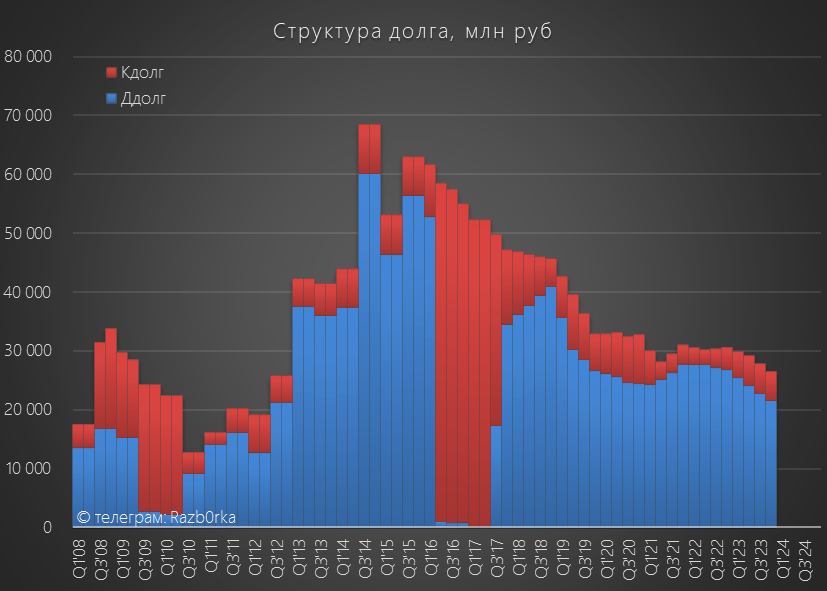

Нет, долг не брали, а даже сократила его на 4 млрд до 26 млрд руб

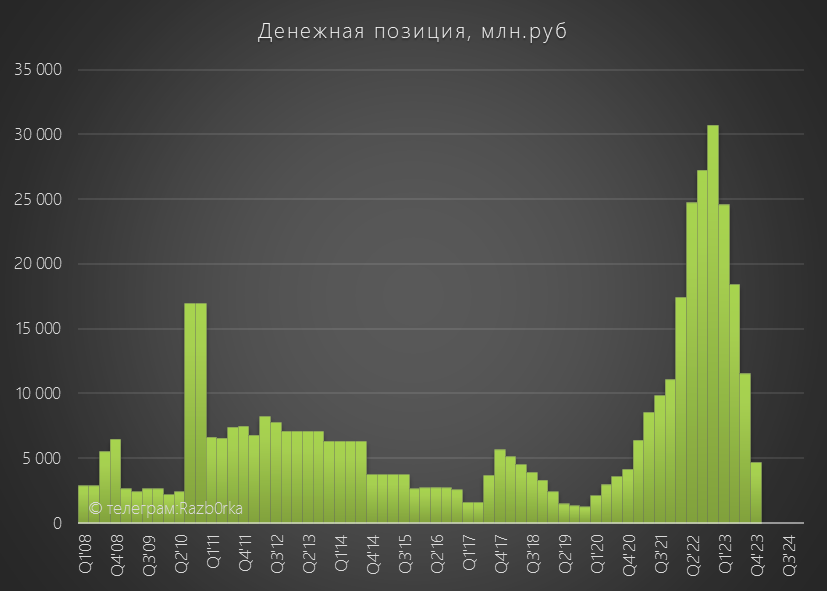

Покупку флота и контейнеров оплатили деньгами, накопленными в период высоких ставок и сверх-прибыли

Денежная позиция сократилась за год с 31 до 5 млрд руб

Очень агрессивные инвестиции в развитие!

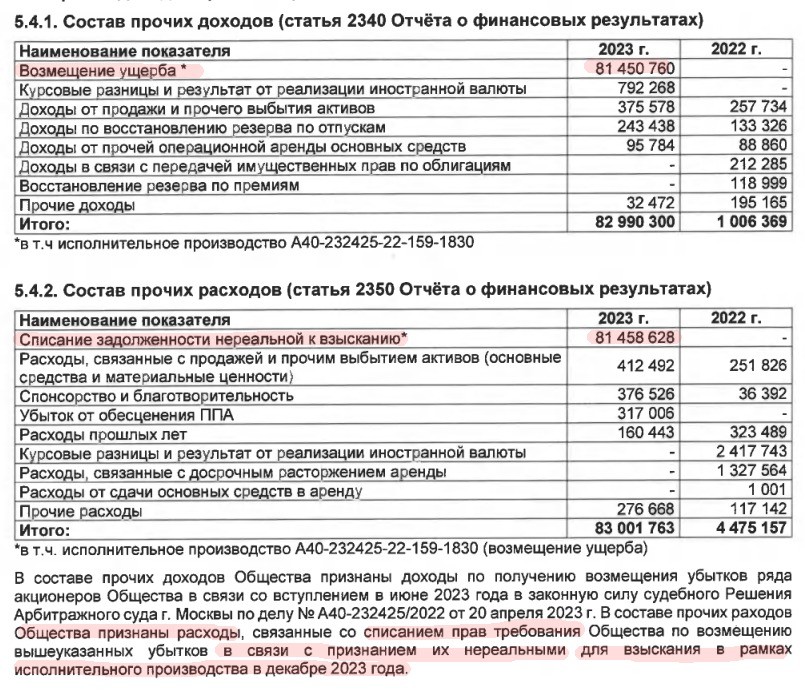

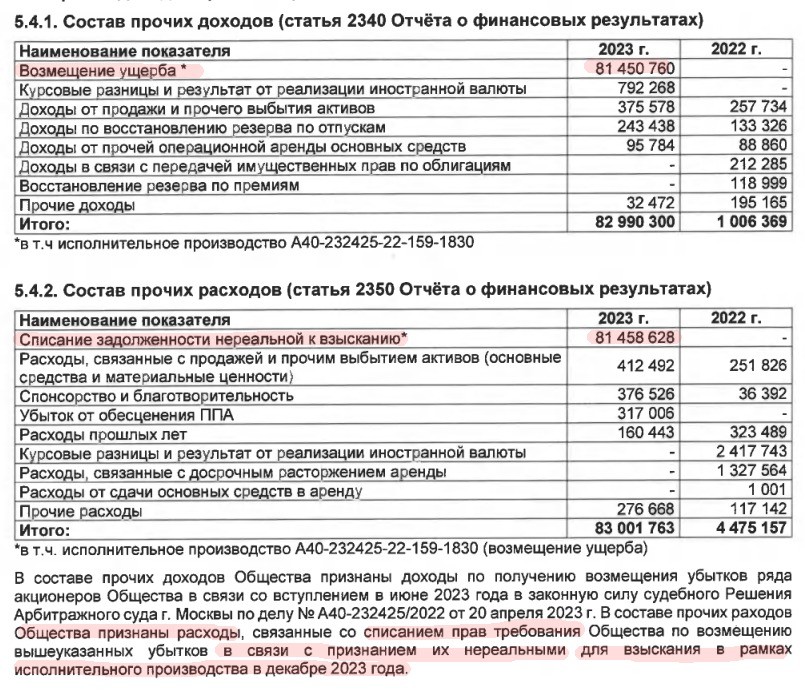

Может быть менеджмент рассчитывает на получение 80 млрд руб, отсуженных у Магомедова?

В отчёте РСБУ за 2023 год компания отразила 81 млрд руб доходов по этому иску

Но и 81 млрд руб расходов от списания этих доходов нереальных к взысканию

Обратите внимание на фразу "в рамках исполнительного производства в декабре 2023 года"

Не знаю можно ли ее трактовать так, что исполнительное производство продолжится в 2024 году и надежды на получение денег все-таки есть

Котировки акций ДВМП упали с летних пиков на 35% и торгуются по 85 руб

Оценка компании зависит от того, какие ставки фрахта будут в этом году

Не берусь делать каких-либо прогнозов на этот счет

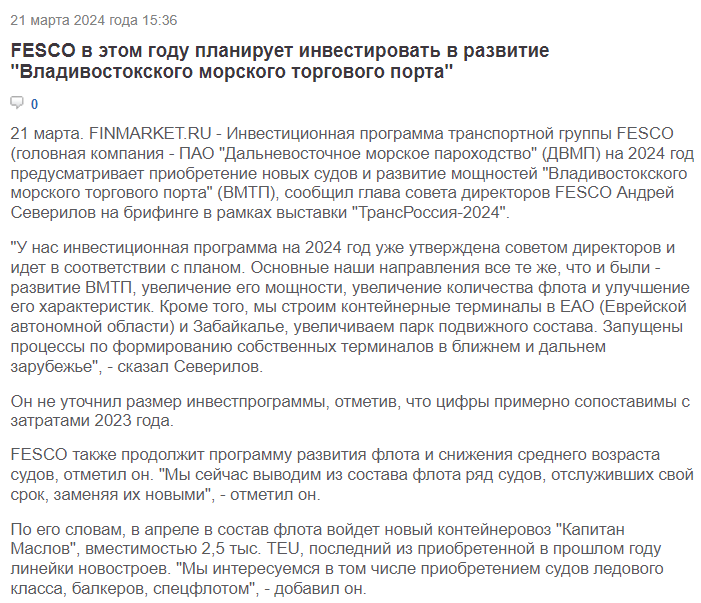

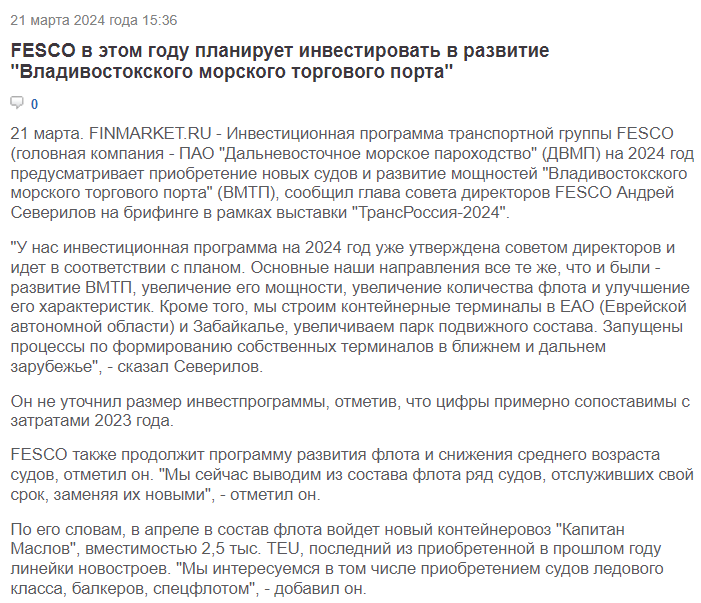

Менеджмент демонстрирует уверенность в будущем и заявляет, что инвестиционная программа 2024 года будет сопоставима с 2023

Хочется надеяться, что инвестиции будут делать из растущего денежного потока, а не увеличивая долг

ДВМП отчитывается по МСФО по полугодиям, и когда в конце Апреля выходит годовой отчет, можно легко забыть как шли дела у компании в 1-ом полугодии

А шли они неоднозначно!

На операционном уровне всё было хорошо - перевозки и перевалка грузов росли

Но из-за падения ставок фрахта и роста операционных расходов операционная прибыль логистического сегмента снизилась на 26%

Что было компенсировано ростом прибыли порта на 35%, прибыли ЖД сегмента на 19% и флота на 45%

Суммарная операционная прибыль 1-го полугодия осталась на уровне 10.6 руб/акция

Менеджмент заявлял, что в 2-ом полугодии планирует дальнейший рост парка контейнеров и флота компании

Давайте посмотрим, что получилось по факту с точки зрения операционных и финансовых результатов

Парк контейнеров увеличили на 22% до 102 тыс шт

Парк фитинговых платформ увеличили на 25% до 13 тыс шт

Флот судов вырос до 37 кораблей, благодаря покупке 8 новых контейнеровозов стоимостью более 40 млн $ каждый!

Это вот такие могучие красавцы

Благодаря расширению флота, ДВМП поднялся с 35 на 33 место в рейтинге 100 крупнейших мировых контейнерных судоходных компаний по версии агентства Alphaliner

Как результат, международные морские перевозки контейнеров компанией выросли в 2-ом полугодии на 17%, а каботажные на 33%

В целом за год, морские перевозки выросли на 23% до рекордных 524 тыс ДФЭ

Перевалка контейнеров в порту ВМТП вышла на максимум технических возможностей и держится на уровне 430 тыс ДФЭ уже 3 полугодия подряд

Объем перевалки грузов компания не раскрыла, но судя по всему он продолжил снижаться из-за переориентации порта на контейнеры

К 2025 году компания хочет увеличить мощности порта до 1 млн ДФЭ в год

За год в порт было закуплено более 50 единиц новой портовой техники

Благодаря увеличению парка контейнеров и фитинговых платформ, объем интермодальных перевозок вырос на 22% до 319 тыс ДФЭ

В целом за год, перевозки "от двери до двери" выросли на 23% до 625 тыс ДФЭ

Что можно сказать про операционные результаты?

Компания продолжает быстро расти и становится все более значимым игроком на рынке перевозки контейнеров в России и мире

Переходим к финансовым результатам

Динамика показателей:

Выручка 172 млрд (+6%)

Операционные расходы -98 млрд (+35%)

Амортизация -11 млрд (+73%)

Административные расходы -24 млрд (+21%)

Операционная прибыль 38 млрд (-25%)

Чистая прибыль 38 млрд (-4%)

Очень слабый рост выручки и очень сильный рост расходов!

Давайте посмотрим динамику 2-го полугодия в разбивке по сегментам

Динамика 2-го полугодия:

Логистика +5%

Порт -13%

Флот +147%

ЖД +34%

Получается, что двухзначный рост объемов перевозки почти не дает прибавки в выручку логистического сегмента!

Еще лучше проблемы этого сегмента видны на графике операционной прибыли

Динамика 2-го полугодия:

Логистика -87%

Порт -24%

Флот +349%

ЖД +37%

Получается, что на перевозке контейнеров компания почти не зарабатывала в 2-ом полугодии!

При увеличении выручки на 5%, расходы логистического сегмента выросли в 2-ом полугодии на 53%!

Рентабельность операционной прибыли рухнула до 5%

Чем объяснить такую разную динамику выручки и расходов?

Цены на перевозку контейнеров в 2-ом полугодии снижались до минимальных за последние 5 лет уровней!

И только в Январе после обострения ситуации в Красном море ставки начали восстановление

А тариф РЖД вырос за последние 2 года более чем на 30%!

Расходы ДВМП на оплату услуг РЖД выросли за год на 38% до 82 млрд руб!

На фоне снижения доходов, расходы на амортизацию выросли в 8 раз до 3 млрд руб и административные расходы выросли на 17% до 7 млрд руб

Рост расходов на амортизацию, это распределенные на 20-30 лет расходы на приобретенные в прошлом году новые корабли и контейнеры

В результате, суммарная операционная прибыль компании в 2-ом полугодии снизилась на 63% до 7 млрд руб или 2.5 руб/акция

Годовая операционная прибыль снизилась до 38 млрд руб или 13 руб/акция

Период сверх-прибыли как быстро начался, так быстро и закончился?

По идее, кратный рост ставок, что мы наблюдаем из-за событий в Красном море, должен увеличить выручку и доходы

Но как долго продлится эта ситуация?

Наверное знают только хуситы...

В блоке финансовых доходов/расходов стоит обратить внимание на 8.5 млрд руб бумажной прибыли от курсовых разниц

В 2022 году курсовые разницы дали 2.5 млрд руб убытка

В результате, чистая прибыль 2-го полугодия снизилась на 45% до 13.7 млрд руб или 4.6 руб/акция

Годовая прибыль снизилась до 37.8 млрд руб или 12.8 руб/акция

Почти 25% прибыли сформировано бумажной прибылью от курсовых разниц!

Давайте посмотрим, как обстояли дела с денежными потоками

Операционный денежный поток (OCF) снизился за год на 32% до 43 млрд руб или 14.6 руб/акция

Это те деньги, что остались в распоряжении компании после уплаты % и налогов

Как распорядилась ими компания?

40 млрд руб было направлено на покупку контейнеров и фитинговых платформ

Еще 19 млрд руб направили на приобретение судов

Как Вы понимаете, 40+19 это 59 млрд руб, что на 16 млрд руб больше денежного потока

С учетом платежей по аренде и %, Свободный денежный поток (FCF) составил -18 млрд руб или -6 руб/акция

Откуда компания взяла эти недостающие 16 млрд руб?

Нет, долг не брали, а даже сократила его на 4 млрд до 26 млрд руб

Покупку флота и контейнеров оплатили деньгами, накопленными в период высоких ставок и сверх-прибыли

Денежная позиция сократилась за год с 31 до 5 млрд руб

Очень агрессивные инвестиции в развитие!

Может быть менеджмент рассчитывает на получение 80 млрд руб, отсуженных у Магомедова?

В отчёте РСБУ за 2023 год компания отразила 81 млрд руб доходов по этому иску

Но и 81 млрд руб расходов от списания этих доходов нереальных к взысканию

Обратите внимание на фразу "в рамках исполнительного производства в декабре 2023 года"

Не знаю можно ли ее трактовать так, что исполнительное производство продолжится в 2024 году и надежды на получение денег все-таки есть

Котировки акций ДВМП упали с летних пиков на 35% и торгуются по 85 руб

Оценка компании зависит от того, какие ставки фрахта будут в этом году

Не берусь делать каких-либо прогнозов на этот счет

Менеджмент демонстрирует уверенность в будущем и заявляет, что инвестиционная программа 2024 года будет сопоставима с 2023

Хочется надеяться, что инвестиции будут делать из растущего денежного потока, а не увеличивая долг

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба