13 мая 2024 | ОВК Sid_the_sloth

Вообще я не планировал делать отдельный обзор ОВК (в трейдерской среде — «вагоны»), но по настойчивым просьбам трудящихся решил погрузиться в главную лудоманскую фишку последних нескольких месяцев на Мосбирже. Тем более что на днях появился повод: 2 мая компания опубликовала долгожданную отчетность по МСФО за 2023 год.

Скрин комментария из тг-канала

💼Хотя акций ОВК в моем портфеле в данный момент нет, я внимательно изучил бизнес и новости последних месяцев по компании, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

🚃НПК «Объединенная вагонная компания» — крупнейший в России производитель грузового подвижного состава повышенной грузоподъемности.

Активы компании включают «Тихвинский вагоностроительный завод», машиностроительное предприятие «ТихвинХимМаш», предприятие по производству специализированных грузовых вагонов нового поколения «ТихвинСпецМаш», НПЦ «Пружина» (крупнейший производитель пружин в РФ), лизинговую Rail 1520, сборочный завод ТСЗ «Титран-Экспресс», а также ВНИИ транспортных технологий.

В продуктовой линейке компании — более 70 моделей вагонов нового поколения. ОВК разрабатывает и производит грузовые вагоны согласно международным стандартам и поставляет продукцию в различные страны.

💣За 2023 год цена акций UWGN поднималась до 302 руб., затем отвесно падала до 20,2. В сентябре 2023 была объявлена гигантская допэмиссия, которая размыла доли акционеров в 29 (!) раз. До эмиссии акций было всего 116 млн, после их количество увеличилось на 2,79 млрд штук.

🏛️В конце апреля 2024 появилась информация, что 93,6% акций ОВК у банка «Траст» выкупили 4 неназванных акционера УГМК (Уральской горно-металлургической компании).

До продажи ОВК «Траст» фактически санировал компанию через допэмиссию акций.

«Мы конвертировали часть долга в капитал, соответственно, оздоровили компанию. Сформировали больше 90% акций на балансе и вместе с долгом продали, чтобы покупателю не надо было заниматься санацией. Чтобы покупатель занимался развитием производства, обеспечением стабильности грузоперевозок в РФ» — глава банка Александр Соколов.

Тихвинский вагоностроительный завод — ключевой актив ОВК.

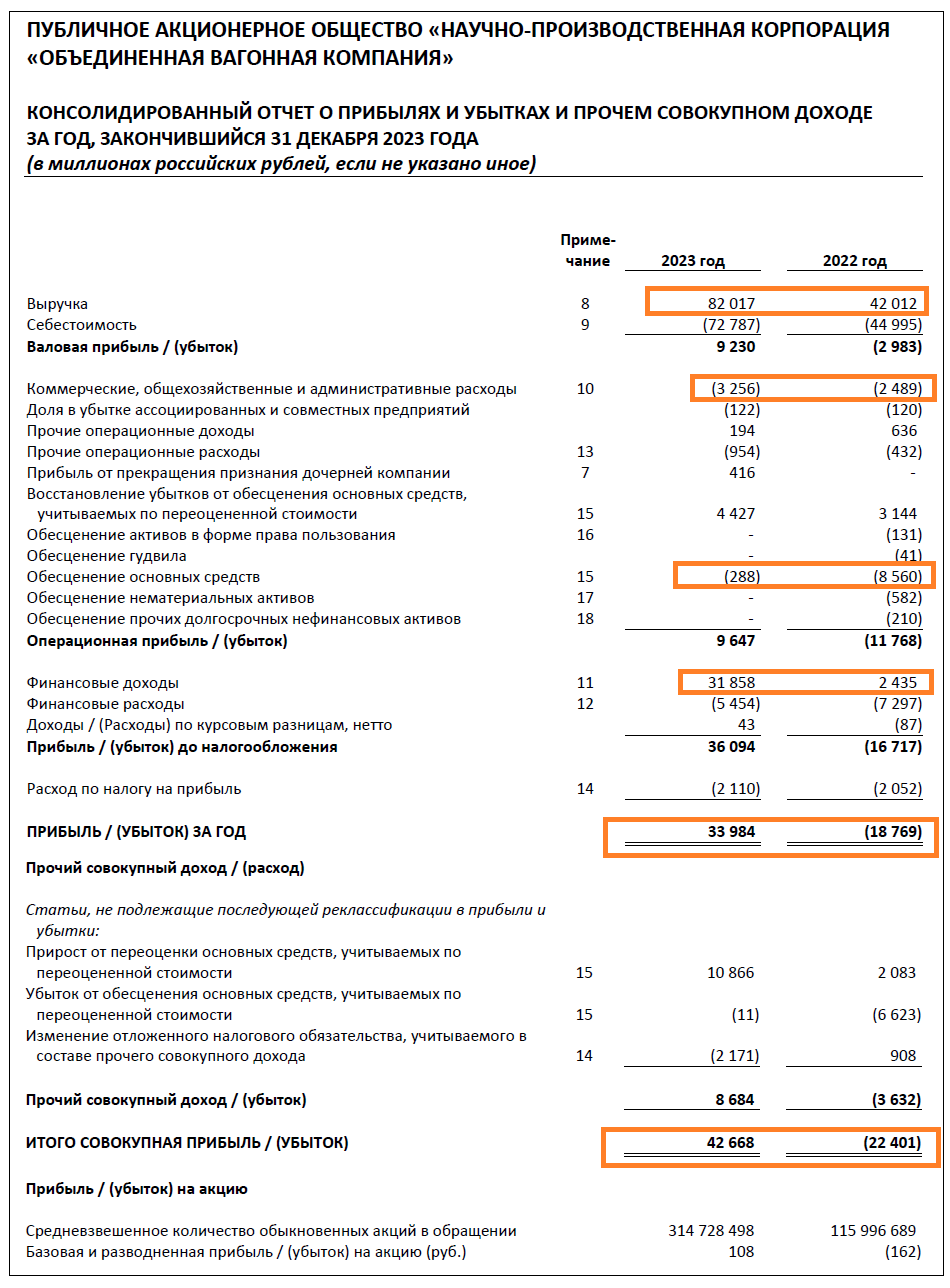

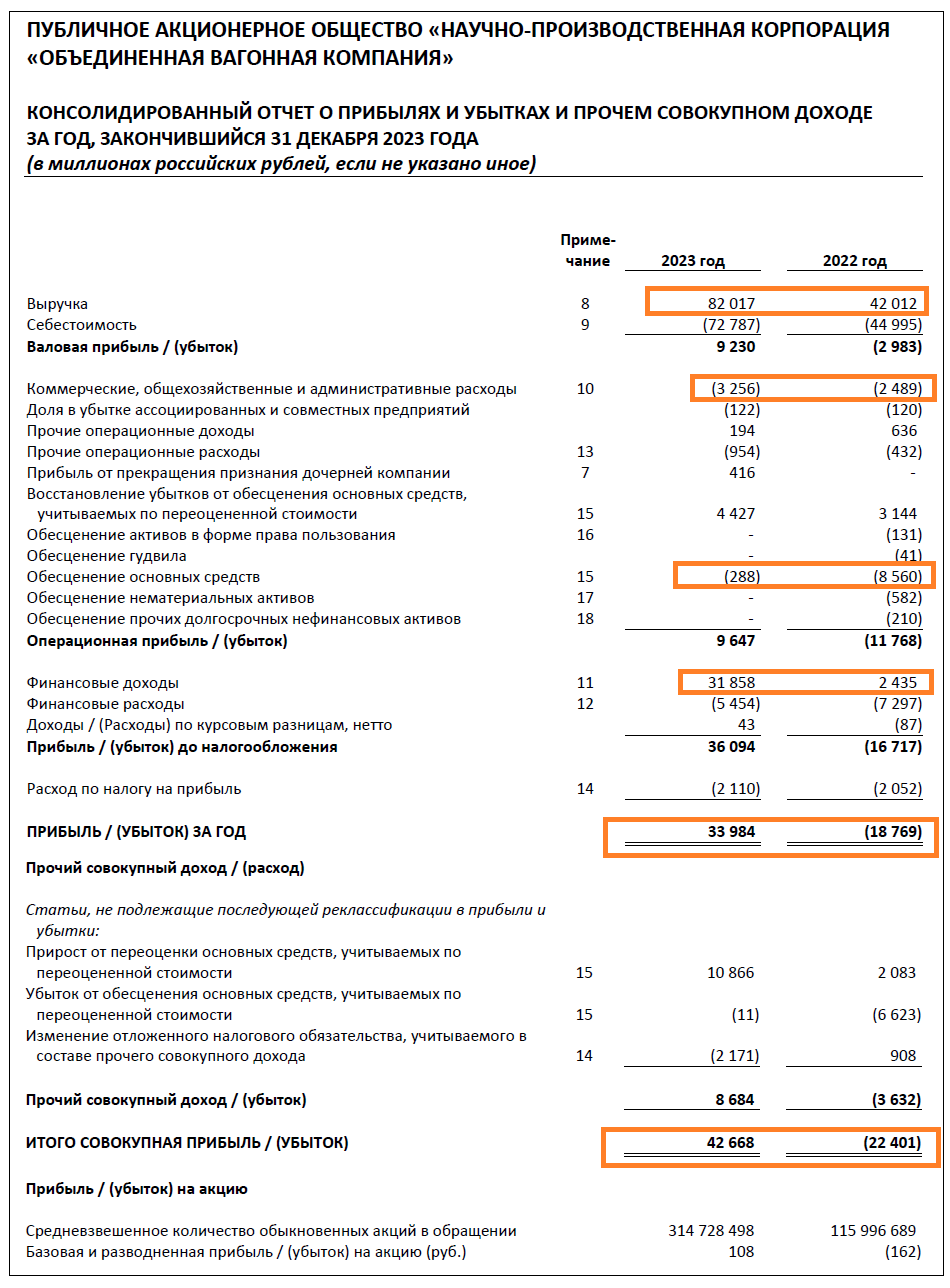

📊Основные результаты по МСФО:

● Выручка: 82 млрд ₽ (+95,2% г/г)

● Финансовые доходы: 31,9 млрд ₽ (13x г/г)

● Чистая прибыль: 34 млрд ₽ (убыток 18,8 млрд ₽ в 2022)

● Активы: 114 млрд ₽ (+74,9% г/г).

● Общий долг: 86,6 млрд ₽ (-19,3% г/г)

👉Финансовые результаты за 2022 год ОВК до этого не раскрывала, поэтому цифры для сравнения инвесторы увидели только сейчас.

🎯Главное из отчета ОВК:

✅Выручка выросла практически в 2 раза и составила 82 млрд ₽. Из них 75 млрд пришлось на основную деятельность — продажу вагонов. При этом себестоимость деятельности росла гораздо скромнее: 72,8 млрд в 2023-м вместо 45 млрд ₽ в 2022-м.

✅Компания заработала солидные 34 млрд ₽ чистой прибыли против убытка 18,8 млрд ₽ годом ранее. Это произошло в основном за счет резкого взлёта финансовых доходов ОВК: они достигли 31,9 млрд ₽. Но есть нюанс: 31 ярд «высвободился» из-за того, что ОВК обанкротила собственную дочку «ОВК Финанс», у которой были облигации на эту самую сумму😆 Короче, фактически проспонсировали весь этот банкет кинутые держатели облигаций.

✅Радует снижение общего долга: 86,6 млрд вместо 107 млрд годом ранее. Чистый долг после всех манипуляций вообще почти рассосался — с 75 млрд до 15,3 млрд ₽. Но мы помним, как именно образовалось это снижение (допка + см. предыдущий пункт).

🔻Финансовые расходы хоть и снизились, но все равно составляют колоссальные 5,5 млрд ₽. Правда, после «избавления» от долгов ОВК Финанс и погашения большей части остального долга посредством допки таких процентных расходов уже не будет.

👉В отчетности указано средневзвешенное количество акций в обращении за год — 314,7 млн штук. На самом же деле, после беспрецедентной допки в 4-м квартале, их сейчас стало порядка 3 млрд. А это значит, что компания заработала не 108 ₽ прибыли на акцию (как гордо следует из отчета), а всего 11,7 ₽, и то за счет волшебного «фокуса» с долгом ОВК Финанс.

🤔Перспективы акций ОВК

Ну что сказать. Впечатление очень двойственное. В моменте результаты весьма и весьма неплохи. Спекулянтам и инвесторам отчет ОВК явно «зашёл», котировки акций после публикации прибавляли больше 11% на приличных объемах. Зато на следующий день, 3 мая, участники рынка решили зафиксировать свои позиции (или просто внимательнее вчитались в отчёт), из-за чего бумаги стали главными аутсайдерами дня.

График UWGN за последние 12 месяцев. Источник: TradingView

💰У ОВК сейчас бешеная капитализация в 150+ млрд руб. (точную цифру назвать сложно, поскольку котировки периодически нехило волатилит). Для сравнения: в 2021-2022 гг. капитализация составляла всего около 9 млрд! Да, дикие долги успешно раскидали, но неужели после этого компания стала успешнее и перспективнее в 17(!) раз???

Прибыль 2023 года фактически нарисованная — она обеспечена «прощением» долга ОВК Финанс, т.е. это разовая акция.

🚃С другой стороны, в течение 2024-2030 гг. в России должно быть списано огромное количество отслуживших свой срок грузовых вагонов. А строить новые будет именно ОВК, как монополист в отрасли. И уже под новым руководством в лице акционеров УГМК (новый гендиректор Ирина Ольховская, кстати, тоже пришла из УГМК).

🤔Можно осторожно предположить, что самые плохие времена у компании позади, и сейчас гадкий утёнок на наших глазах понемногу превращается в нормального лебедя (главное, шоб не чёрного).

🎯Резюмирую

✅Плюсы: выход на прибыльность, большой портфель заказов на много лет вперёд (скорее всего), смена акционеров на предположительно более ответственных.

⛔Минусы: резко задранная капитализация, кидок держателей облигаций прежними владельцами, скорректированная прибыль на акцию пока смешная.

🤷♂️Лично моё мнение: я пока остаюсь в стороне. ОВК остаётся спекулятивной историей, хотя после смены акционеров есть шанс, что компания наконец встанет на правильный путь и начнет восстанавливать репутацию. Сейчас консолидируется в боковике 50-60 руб., выход из которого будет определяться новостями. Я не Ванга, поэтому предсказывать направление выхода не стану, но допускаю, что на средне- и долгосроке потенциал переоценки вверх гораздо сильнее, чем потенциал снижения.

Скрин комментария из тг-канала

💼Хотя акций ОВК в моем портфеле в данный момент нет, я внимательно изучил бизнес и новости последних месяцев по компании, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

🚃НПК «Объединенная вагонная компания» — крупнейший в России производитель грузового подвижного состава повышенной грузоподъемности.

Активы компании включают «Тихвинский вагоностроительный завод», машиностроительное предприятие «ТихвинХимМаш», предприятие по производству специализированных грузовых вагонов нового поколения «ТихвинСпецМаш», НПЦ «Пружина» (крупнейший производитель пружин в РФ), лизинговую Rail 1520, сборочный завод ТСЗ «Титран-Экспресс», а также ВНИИ транспортных технологий.

В продуктовой линейке компании — более 70 моделей вагонов нового поколения. ОВК разрабатывает и производит грузовые вагоны согласно международным стандартам и поставляет продукцию в различные страны.

💣За 2023 год цена акций UWGN поднималась до 302 руб., затем отвесно падала до 20,2. В сентябре 2023 была объявлена гигантская допэмиссия, которая размыла доли акционеров в 29 (!) раз. До эмиссии акций было всего 116 млн, после их количество увеличилось на 2,79 млрд штук.

🏛️В конце апреля 2024 появилась информация, что 93,6% акций ОВК у банка «Траст» выкупили 4 неназванных акционера УГМК (Уральской горно-металлургической компании).

До продажи ОВК «Траст» фактически санировал компанию через допэмиссию акций.

«Мы конвертировали часть долга в капитал, соответственно, оздоровили компанию. Сформировали больше 90% акций на балансе и вместе с долгом продали, чтобы покупателю не надо было заниматься санацией. Чтобы покупатель занимался развитием производства, обеспечением стабильности грузоперевозок в РФ» — глава банка Александр Соколов.

Тихвинский вагоностроительный завод — ключевой актив ОВК.

📊Основные результаты по МСФО:

● Выручка: 82 млрд ₽ (+95,2% г/г)

● Финансовые доходы: 31,9 млрд ₽ (13x г/г)

● Чистая прибыль: 34 млрд ₽ (убыток 18,8 млрд ₽ в 2022)

● Активы: 114 млрд ₽ (+74,9% г/г).

● Общий долг: 86,6 млрд ₽ (-19,3% г/г)

👉Финансовые результаты за 2022 год ОВК до этого не раскрывала, поэтому цифры для сравнения инвесторы увидели только сейчас.

🎯Главное из отчета ОВК:

✅Выручка выросла практически в 2 раза и составила 82 млрд ₽. Из них 75 млрд пришлось на основную деятельность — продажу вагонов. При этом себестоимость деятельности росла гораздо скромнее: 72,8 млрд в 2023-м вместо 45 млрд ₽ в 2022-м.

✅Компания заработала солидные 34 млрд ₽ чистой прибыли против убытка 18,8 млрд ₽ годом ранее. Это произошло в основном за счет резкого взлёта финансовых доходов ОВК: они достигли 31,9 млрд ₽. Но есть нюанс: 31 ярд «высвободился» из-за того, что ОВК обанкротила собственную дочку «ОВК Финанс», у которой были облигации на эту самую сумму😆 Короче, фактически проспонсировали весь этот банкет кинутые держатели облигаций.

✅Радует снижение общего долга: 86,6 млрд вместо 107 млрд годом ранее. Чистый долг после всех манипуляций вообще почти рассосался — с 75 млрд до 15,3 млрд ₽. Но мы помним, как именно образовалось это снижение (допка + см. предыдущий пункт).

🔻Финансовые расходы хоть и снизились, но все равно составляют колоссальные 5,5 млрд ₽. Правда, после «избавления» от долгов ОВК Финанс и погашения большей части остального долга посредством допки таких процентных расходов уже не будет.

👉В отчетности указано средневзвешенное количество акций в обращении за год — 314,7 млн штук. На самом же деле, после беспрецедентной допки в 4-м квартале, их сейчас стало порядка 3 млрд. А это значит, что компания заработала не 108 ₽ прибыли на акцию (как гордо следует из отчета), а всего 11,7 ₽, и то за счет волшебного «фокуса» с долгом ОВК Финанс.

🤔Перспективы акций ОВК

Ну что сказать. Впечатление очень двойственное. В моменте результаты весьма и весьма неплохи. Спекулянтам и инвесторам отчет ОВК явно «зашёл», котировки акций после публикации прибавляли больше 11% на приличных объемах. Зато на следующий день, 3 мая, участники рынка решили зафиксировать свои позиции (или просто внимательнее вчитались в отчёт), из-за чего бумаги стали главными аутсайдерами дня.

График UWGN за последние 12 месяцев. Источник: TradingView

💰У ОВК сейчас бешеная капитализация в 150+ млрд руб. (точную цифру назвать сложно, поскольку котировки периодически нехило волатилит). Для сравнения: в 2021-2022 гг. капитализация составляла всего около 9 млрд! Да, дикие долги успешно раскидали, но неужели после этого компания стала успешнее и перспективнее в 17(!) раз???

Прибыль 2023 года фактически нарисованная — она обеспечена «прощением» долга ОВК Финанс, т.е. это разовая акция.

🚃С другой стороны, в течение 2024-2030 гг. в России должно быть списано огромное количество отслуживших свой срок грузовых вагонов. А строить новые будет именно ОВК, как монополист в отрасли. И уже под новым руководством в лице акционеров УГМК (новый гендиректор Ирина Ольховская, кстати, тоже пришла из УГМК).

🤔Можно осторожно предположить, что самые плохие времена у компании позади, и сейчас гадкий утёнок на наших глазах понемногу превращается в нормального лебедя (главное, шоб не чёрного).

🎯Резюмирую

✅Плюсы: выход на прибыльность, большой портфель заказов на много лет вперёд (скорее всего), смена акционеров на предположительно более ответственных.

⛔Минусы: резко задранная капитализация, кидок держателей облигаций прежними владельцами, скорректированная прибыль на акцию пока смешная.

🤷♂️Лично моё мнение: я пока остаюсь в стороне. ОВК остаётся спекулятивной историей, хотя после смены акционеров есть шанс, что компания наконец встанет на правильный путь и начнет восстанавливать репутацию. Сейчас консолидируется в боковике 50-60 руб., выход из которого будет определяться новостями. Я не Ванга, поэтому предсказывать направление выхода не стану, но допускаю, что на средне- и долгосроке потенциал переоценки вверх гораздо сильнее, чем потенциал снижения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба