27 мая 2024 Задвигая ИнвесТелегу

Давеча был на двух конференциях: АВО и РБК. Оттуда украл самое главное, обжал в текст и дарую Вам. Сохраняйте, пригодится.

Конференция АВО была посвящена облигациям и спикерам главной панели, видимо, дали одно задание на всех: собрать портфель для обычного ленивого инвестора. Задача это непростая, т.к. в облигациях нужно разбираться чуть ли не плотнее, чем в акциях. Впрочем, вот предложения участников:

— Гарри: субсидируемые выпуски со ставками, флоатеры с B-рейтингом

— Ребров (Корп.бондс): короткие депозиты дают сейчас ~18% годовых, флоатеры (а-бб класса), корпоративная длина (бб-ббб), уёба-оферты (Манимен, СТМ, ЭлАп). Ему люто не нравятся длинные ОФЗ и А+ корпы с фондами, говорит доходности недостаточно.

— Александров (Ива Партнерс): Длинные и флоатеры ОФЗ, 50% депо + золотые облили Селеги + путы на РТС (на случай падения рынка) + куча мелочи в МСБ.

— Рыбин (АВО): длинные ставки надолго, 26243, флоатеры а-ааа, вдо.

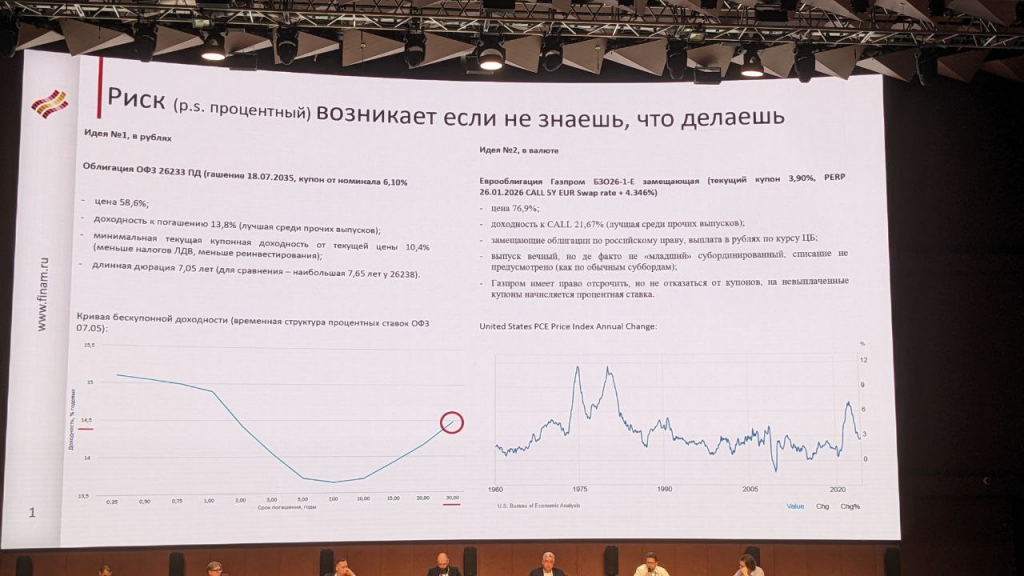

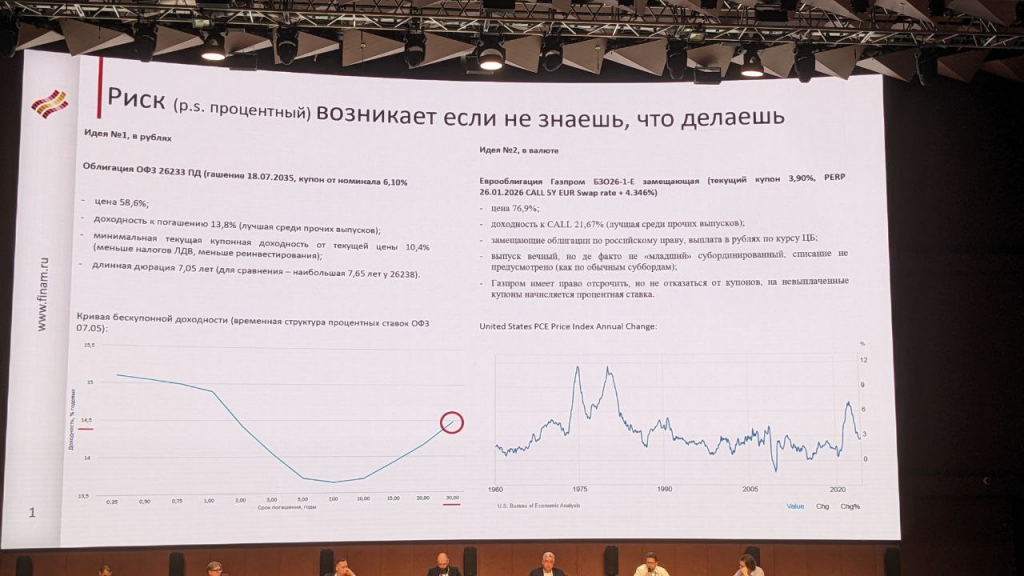

— Тимур из Финам: Ожидает, что НДФЛ сильно поднимут, поэтому смотрел на 26233-ПД, а также занятная идея с Газпром-Перп. Очень крутой спикер с неожиданным ходом мыслей и прям новым видением. Один из редких примеров хорошей аналитики в Финаме. Grazie

— Арсений из СКБ: ставки не будут снижаться, сидим в жирных флоатерах (ГМК, ГпН и ко.), а позже переводиться в длину (26244, 2034, Иа дом). А ещё очень некрасиво пытался продавать структурные продукты. Дизлайк в карму.

Общий итог: консенсус в высоких ставках как минимум до лета, а после перекладываться в длину. При этом хорошее замечание, что длинные ОФЗ сейчас дают 14%, т.к. прайсят 12% ставку в длинную. Если пойдёт маза, что мы идём к целевой нейтральной ставке в 7—8%, то может быть весело. Однако пока видят хорошие премии в длинных корпоратах б-ббб сегмента. Флоатеры тоже в фаворе, а LQDT не любят, т.к. доходности им недостаточно. Их нелюбовь понять можно, они профессионалы рынка с рукой на пульсе облигаций, обывателям проще сидеть в фонде, чем разбираться. Впрочем, это такой инструмент, куда не стоит пихать всё. А так, кроме Тимура, открытий не было. Занятно, что на АВО было много эмитентов облигаций, которые заикались про IPO в 2025.

________

РБК Инвеsт weekend

Орловский:

— «Супер времена кончились, когда наш рынок был перепродан».

— Среди больших денег основная идея в необходимости инвестиций, создании нового или покупке того, что не воссоздать на фондовом рынке.

— Две главные инвест.идеи Максима: Сбер, его у меня очень много, очень дешёвый, мало риска; ВТБ суборд 2 tier, 68%. Большой номинал отсекает шваль.

— У Роснефти и Лукойла хороший бизнес, но рисков полно

— Развелось много частников и новых блогеров, прокатившихся на удачном рынке, эдакие «властелины рынка на 1 час, на 2 часа». Их покосят.

— Он внимательно смотрит на компании, неуязвимые к внешнему воздействию. Избегает их, вроде Совкомфлота. «За ними идёт охота».

— СКБ, «я подожду по 16». В ЮГК и Тинёк не верит.

— «Интеррао дёшево, держу»

— У Макса «очень много денег в рынке, давно так мало кэша не было».

— В портфеле 10% в Сбере, 10% в суборде.

Шимко: Reni, СКБ, Лукойл, Самолёт, Астра, Х5, Дели, СКФ, Европлан, Озон, Полюс, Сбер

Ванин: К концу года ставка 13%, 8 к концу 2025. Облигация Хомяка Б04, ОФЗ 26243, ИКС5Фин3Р2 плавающая + новый евробонд Новатэка. Акции Полюс, Х5, Магнит, Черкизово, Русагро, Инарктика, Позитив, Диасофт, Астра.

ВТБ Мои инвестиции, Корнилов: Лукойл, Позитив, РТК, Сбер, Мосбиржа + оставшиеся замещайки.

Сбер Первый, Чжан Дин Инь: лекция о рынке Китая. Небольшой позитив, не советует лезть в застройщиков. Если обобщить, то советует обратить внимание на секторы, связанные с улучшением качества жизни населения: туризм, услуги, страхование, медицина, а также High-tech + медь, энергетика и ESG. Уповает на сток-пикинг, широкий рынок покупать опасно.

________

Как-то без откровений. Есть прикольные идеи в оближках, но тут я не настолько глубок. В принципе, всё достаточно позитивно и радостно. Фу.

Конференция АВО была посвящена облигациям и спикерам главной панели, видимо, дали одно задание на всех: собрать портфель для обычного ленивого инвестора. Задача это непростая, т.к. в облигациях нужно разбираться чуть ли не плотнее, чем в акциях. Впрочем, вот предложения участников:

— Гарри: субсидируемые выпуски со ставками, флоатеры с B-рейтингом

— Ребров (Корп.бондс): короткие депозиты дают сейчас ~18% годовых, флоатеры (а-бб класса), корпоративная длина (бб-ббб), уёба-оферты (Манимен, СТМ, ЭлАп). Ему люто не нравятся длинные ОФЗ и А+ корпы с фондами, говорит доходности недостаточно.

— Александров (Ива Партнерс): Длинные и флоатеры ОФЗ, 50% депо + золотые облили Селеги + путы на РТС (на случай падения рынка) + куча мелочи в МСБ.

— Рыбин (АВО): длинные ставки надолго, 26243, флоатеры а-ааа, вдо.

— Тимур из Финам: Ожидает, что НДФЛ сильно поднимут, поэтому смотрел на 26233-ПД, а также занятная идея с Газпром-Перп. Очень крутой спикер с неожиданным ходом мыслей и прям новым видением. Один из редких примеров хорошей аналитики в Финаме. Grazie

— Арсений из СКБ: ставки не будут снижаться, сидим в жирных флоатерах (ГМК, ГпН и ко.), а позже переводиться в длину (26244, 2034, Иа дом). А ещё очень некрасиво пытался продавать структурные продукты. Дизлайк в карму.

Общий итог: консенсус в высоких ставках как минимум до лета, а после перекладываться в длину. При этом хорошее замечание, что длинные ОФЗ сейчас дают 14%, т.к. прайсят 12% ставку в длинную. Если пойдёт маза, что мы идём к целевой нейтральной ставке в 7—8%, то может быть весело. Однако пока видят хорошие премии в длинных корпоратах б-ббб сегмента. Флоатеры тоже в фаворе, а LQDT не любят, т.к. доходности им недостаточно. Их нелюбовь понять можно, они профессионалы рынка с рукой на пульсе облигаций, обывателям проще сидеть в фонде, чем разбираться. Впрочем, это такой инструмент, куда не стоит пихать всё. А так, кроме Тимура, открытий не было. Занятно, что на АВО было много эмитентов облигаций, которые заикались про IPO в 2025.

________

РБК Инвеsт weekend

Орловский:

— «Супер времена кончились, когда наш рынок был перепродан».

— Среди больших денег основная идея в необходимости инвестиций, создании нового или покупке того, что не воссоздать на фондовом рынке.

— Две главные инвест.идеи Максима: Сбер, его у меня очень много, очень дешёвый, мало риска; ВТБ суборд 2 tier, 68%. Большой номинал отсекает шваль.

— У Роснефти и Лукойла хороший бизнес, но рисков полно

— Развелось много частников и новых блогеров, прокатившихся на удачном рынке, эдакие «властелины рынка на 1 час, на 2 часа». Их покосят.

— Он внимательно смотрит на компании, неуязвимые к внешнему воздействию. Избегает их, вроде Совкомфлота. «За ними идёт охота».

— СКБ, «я подожду по 16». В ЮГК и Тинёк не верит.

— «Интеррао дёшево, держу»

— У Макса «очень много денег в рынке, давно так мало кэша не было».

— В портфеле 10% в Сбере, 10% в суборде.

Шимко: Reni, СКБ, Лукойл, Самолёт, Астра, Х5, Дели, СКФ, Европлан, Озон, Полюс, Сбер

Ванин: К концу года ставка 13%, 8 к концу 2025. Облигация Хомяка Б04, ОФЗ 26243, ИКС5Фин3Р2 плавающая + новый евробонд Новатэка. Акции Полюс, Х5, Магнит, Черкизово, Русагро, Инарктика, Позитив, Диасофт, Астра.

ВТБ Мои инвестиции, Корнилов: Лукойл, Позитив, РТК, Сбер, Мосбиржа + оставшиеся замещайки.

Сбер Первый, Чжан Дин Инь: лекция о рынке Китая. Небольшой позитив, не советует лезть в застройщиков. Если обобщить, то советует обратить внимание на секторы, связанные с улучшением качества жизни населения: туризм, услуги, страхование, медицина, а также High-tech + медь, энергетика и ESG. Уповает на сток-пикинг, широкий рынок покупать опасно.

________

Как-то без откровений. Есть прикольные идеи в оближках, но тут я не настолько глубок. В принципе, всё достаточно позитивно и радостно. Фу.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба