27 мая 2024 Sid_the_sloth

Не так часто на бирже появляются дебютные выпуски бондов от солидных эмитентов и с приятным купоном. Один из крупнейших девелоперов Москвы ГК «А101» выходит за деньгами на рынок, собираясь наконец потерять «облигационную девственность».

Я люблю и умею в недвижимость (не всегда удачно, но всё же), а также я люблю и умею в облигации. А здесь — двойное комбо! Поэтому предлагаю Вашему вниманию самый полный разбор первых облигаций от А101.

🏗️А теперь — двинули смотреть на новый выпуск от А101!

🏗️Эмитент: ООО «А101»

🏢ООО «А101» — один из крупнейших девелоперов жилой недвижимости Московского региона. Компания занимается строительством и продажей жилой недвиги преимущественно в сегментах комфорт и комфорт-плюс, а также реализует ряд проектов бизнес-класса в рамках комплексного освоения территории Новой Москвы.

🏆По состоянию на май 2024, занимает почетное 7-е место в РФ и 2-е место в Москве в рэнкинге Единого ресурса застройщиков. Текущий портфель строительства компании составляет 1,44 млн кв. м.

Большинство объектов А101 строятся на территории Троицкого и Новомосковского административных округов вблизи станций метро. Кстати, в Ленобласти они тоже строят — у А101 есть проекты во Всеволожске и в Лаголово (это соответственно северная и южная ближние зоны Петербурга).

👉Похоже, это лишь первый «пробный шар» от девелопера: Интерфакс сообщает, что вся программа биржевых облигаций рассчитана на 50 млрд ₽.

⭐Кредитный рейтинг: A(RU) от АКРА.

📍Это не единственный известный застройщик, который весной этого года решил перехватить деньжат у инвесторов. Ранее я делал прожарки новых выпусков облигаций ДАРС Девелопмент, Сэтл Групп, ЛСР, Глоракс и Брусники. Будет ещё масса качественных обзоров, не пропустите.

👉Для А101 это первый выход на рынок долга, но в обращении находится выпуск облигаций ООО «Проект-град» на 500 млн ₽. «Проект-град» является 100%-ной дочкой ООО «А101».

📊Финансовые результаты А101

На днях компания опубликовала консолидированный отчет по МСФО за 2023 год и презентацию для инвесторов с параметрами нового выпуска облигаций. Посмотрим на основные показатели:

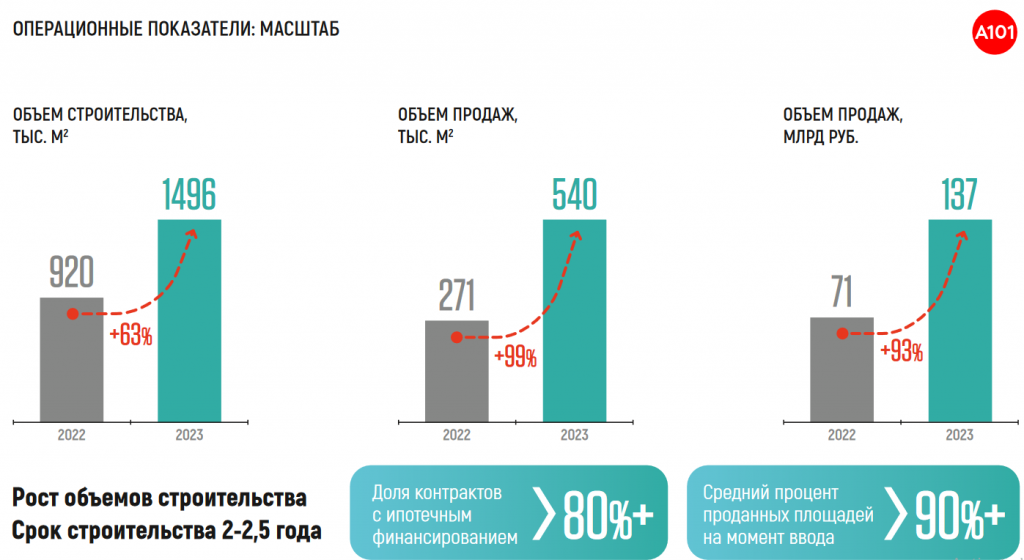

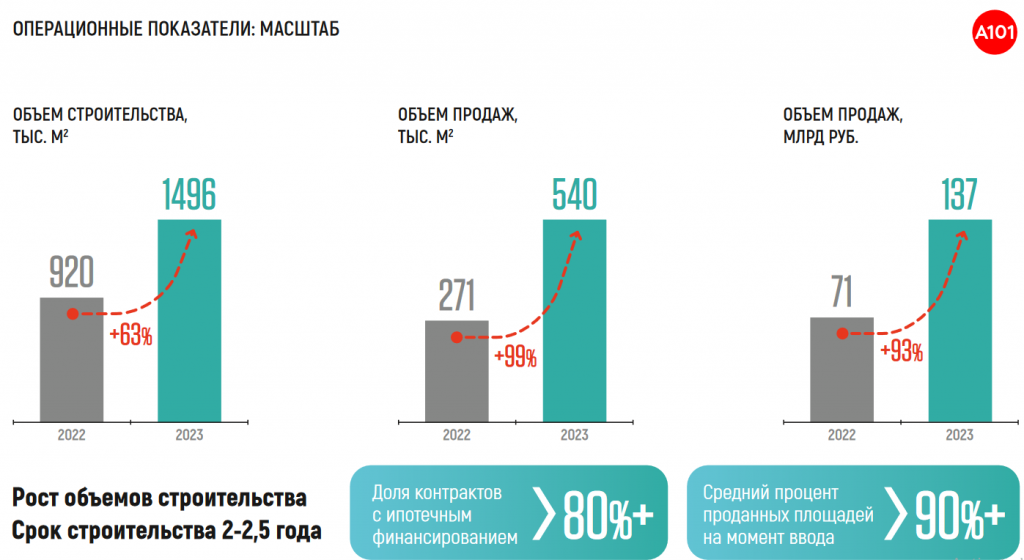

✅Объем строительства в 2023 г. вырос на 63% и составил почти 1,5 млн кв. м жилья. Объем продаж компании за тот же период вырос практически в 2 раза, достигнув 137 млрд ₽ в 2023 г.

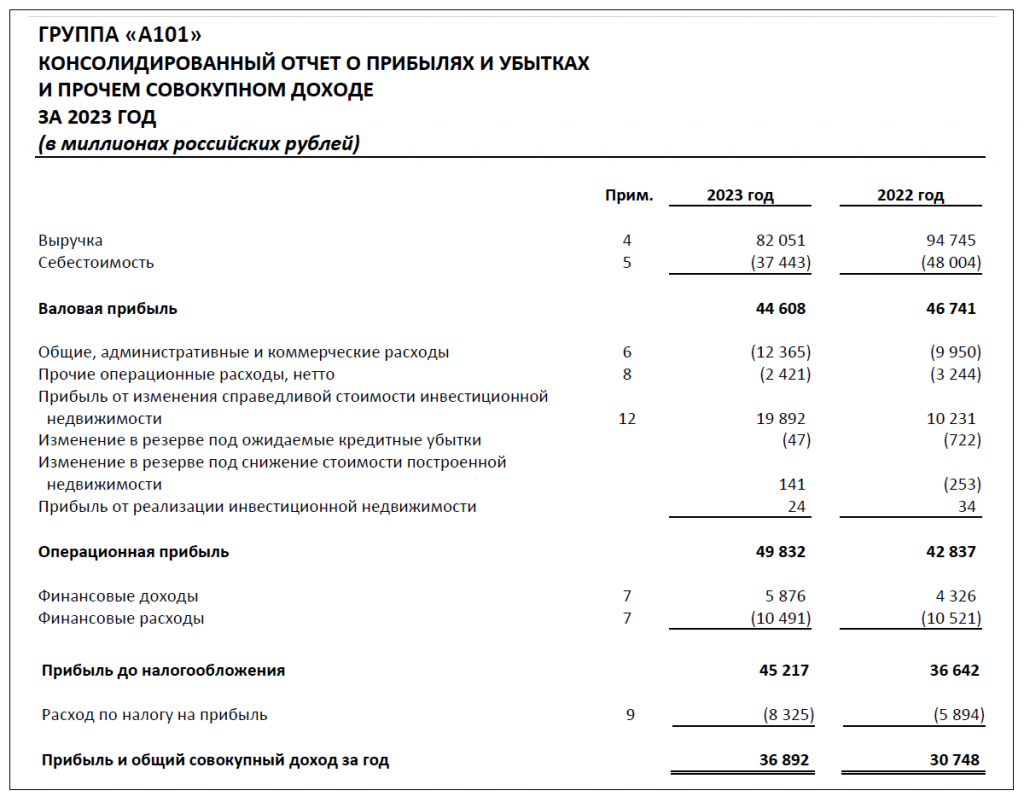

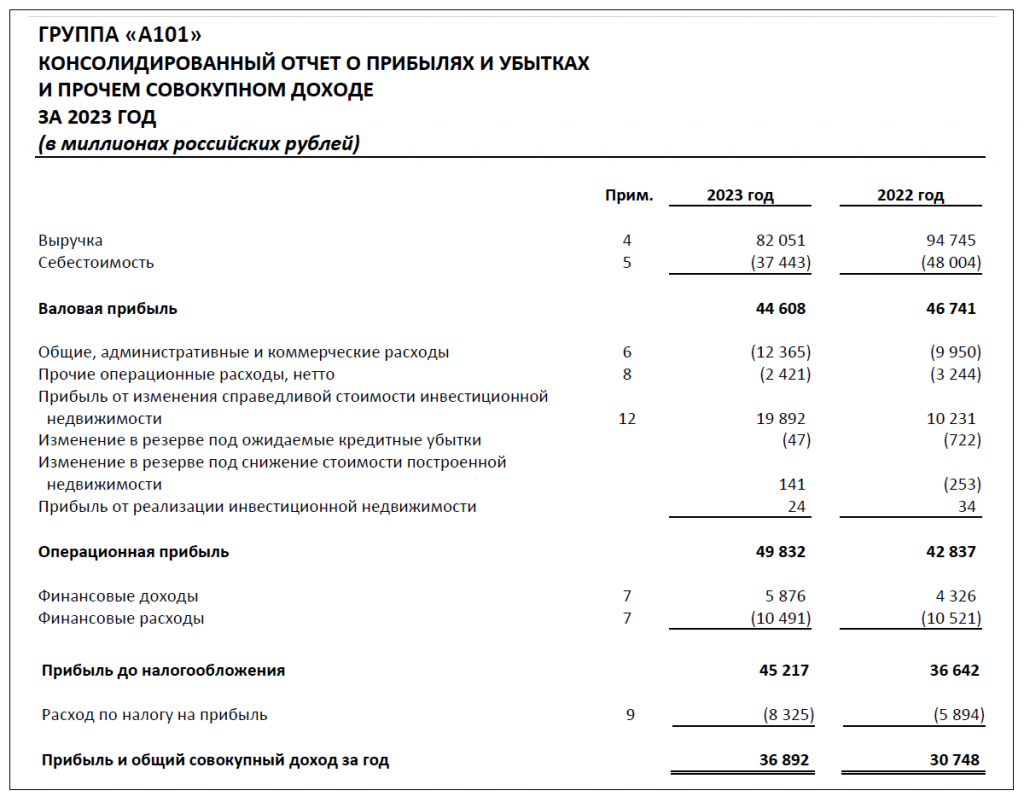

🔻Выручка просела на 13,4% по сравнению с 2022-м (82 млрд против 94,7 млрд ₽). Это минус. Но зато и себестоимость строительства резко уменьшилась (вот это да!): 37,4 млрд ₽ вместо 48 млрд ₽. Это плюс.

Как так: продажи в 2 раза выросли, а выручка просела? А это фокусы застройщиков: счета эскроу, льготные ипотеки, рассрочки и другие финансовые ухищрения рынка недвижимости РФ. Поэтому объем продаж за отчетный период совсем не равен кэшу, который пришел на счета компании за это же время.

✅Чистая прибыль в 2023 г. увеличилась сразу на 20%, достигнув 36,9 млрд ₽. Показатель EBITDA при этом вырос на 16% и составил 51 млрд ₽. Рентабельность по чистой прибыли просто отличная — 45%.

✅Чистый долг с учетом остатков на эскроу-счетах составляет каких-то 27 млрд ₽, т.е. долговая нагрузка компании на конец 2023 г. — всего 0,52х. Это крайне низкий показатель.

👍А101 владеет значительным земельным банком, превышающим 2,5 тыс. га. Это обеспечивает возможность реализации долгосрочных проектов комплексного освоения территории и сохранять высокую степень независимости в реализации новых строительных проектов.

Источник: отчет ООО «А101» по МСФО за 2023 г.

⚙️Параметры выпуска А101 1Р1

● Номинал: 1000 ₽

● Объем: 500 млн ₽

● Погашение: через 3 года

● Купон: до 16,5% (YTM до 17,8%)

● Периодичность выплат: 12 раз в год

● Амортизация: нет

● Оферта: нет

● Рейтинг: A(RU) от АКРА

● Доступен для неквалов: да

👉Организаторы: Газпромбанк, РСХБ.

👉Сбор книги заявок – 28 мая, размещение на бирже – 30 мая 2024 года.

🤔Резюме: хороший дебют

🏢Итак, А101 размещает 1-й выпуск скромным объемом 500 млн ₽ на 3 года с ежемесячной выплатой купонов, без амортизации и без оферты.

✅Крупный и надежный эмитент. Входит в ТОП-7 застройщиков России и в ТОП-3 застройщиков Москвы, кредитный рейтинг A.

✅Отличные операционные и финансовые показатели. Объемы строительства, объемы продаж и прибыль уверенно растут. Долговая нагрузка минимальна — всего 0,5 от EBITDA. Компания строит не в долг, как многие конкуренты, а «на свои».

✅Без оферты и амортизации, что при прочих равных я считаю плюсом.

⛔Отраслевые риски: жилое строительство — это цикличная отрасль с высоким долгом, где все козыри в руках у банков. Вот-вот заканчивается широкомасштабная программа льготной ипотеки — последующие годы наверняка не будут такими «жирными».

💼Вывод: приличный дебютный выпуск от крепкой строительной компании. Ориентир купона соответствует рыночной ситуации и кредитному рейтингу. В моем портфеле облигаций и так уже немало застройщиков, поэтому я скорее всего присмотрюсь к выпуску уже на вторичке, когда будет точно известна итоговая доходность.

Я люблю и умею в недвижимость (не всегда удачно, но всё же), а также я люблю и умею в облигации. А здесь — двойное комбо! Поэтому предлагаю Вашему вниманию самый полный разбор первых облигаций от А101.

🏗️А теперь — двинули смотреть на новый выпуск от А101!

🏗️Эмитент: ООО «А101»

🏢ООО «А101» — один из крупнейших девелоперов жилой недвижимости Московского региона. Компания занимается строительством и продажей жилой недвиги преимущественно в сегментах комфорт и комфорт-плюс, а также реализует ряд проектов бизнес-класса в рамках комплексного освоения территории Новой Москвы.

🏆По состоянию на май 2024, занимает почетное 7-е место в РФ и 2-е место в Москве в рэнкинге Единого ресурса застройщиков. Текущий портфель строительства компании составляет 1,44 млн кв. м.

Большинство объектов А101 строятся на территории Троицкого и Новомосковского административных округов вблизи станций метро. Кстати, в Ленобласти они тоже строят — у А101 есть проекты во Всеволожске и в Лаголово (это соответственно северная и южная ближние зоны Петербурга).

👉Похоже, это лишь первый «пробный шар» от девелопера: Интерфакс сообщает, что вся программа биржевых облигаций рассчитана на 50 млрд ₽.

⭐Кредитный рейтинг: A(RU) от АКРА.

📍Это не единственный известный застройщик, который весной этого года решил перехватить деньжат у инвесторов. Ранее я делал прожарки новых выпусков облигаций ДАРС Девелопмент, Сэтл Групп, ЛСР, Глоракс и Брусники. Будет ещё масса качественных обзоров, не пропустите.

👉Для А101 это первый выход на рынок долга, но в обращении находится выпуск облигаций ООО «Проект-град» на 500 млн ₽. «Проект-град» является 100%-ной дочкой ООО «А101».

📊Финансовые результаты А101

На днях компания опубликовала консолидированный отчет по МСФО за 2023 год и презентацию для инвесторов с параметрами нового выпуска облигаций. Посмотрим на основные показатели:

✅Объем строительства в 2023 г. вырос на 63% и составил почти 1,5 млн кв. м жилья. Объем продаж компании за тот же период вырос практически в 2 раза, достигнув 137 млрд ₽ в 2023 г.

🔻Выручка просела на 13,4% по сравнению с 2022-м (82 млрд против 94,7 млрд ₽). Это минус. Но зато и себестоимость строительства резко уменьшилась (вот это да!): 37,4 млрд ₽ вместо 48 млрд ₽. Это плюс.

Как так: продажи в 2 раза выросли, а выручка просела? А это фокусы застройщиков: счета эскроу, льготные ипотеки, рассрочки и другие финансовые ухищрения рынка недвижимости РФ. Поэтому объем продаж за отчетный период совсем не равен кэшу, который пришел на счета компании за это же время.

✅Чистая прибыль в 2023 г. увеличилась сразу на 20%, достигнув 36,9 млрд ₽. Показатель EBITDA при этом вырос на 16% и составил 51 млрд ₽. Рентабельность по чистой прибыли просто отличная — 45%.

✅Чистый долг с учетом остатков на эскроу-счетах составляет каких-то 27 млрд ₽, т.е. долговая нагрузка компании на конец 2023 г. — всего 0,52х. Это крайне низкий показатель.

👍А101 владеет значительным земельным банком, превышающим 2,5 тыс. га. Это обеспечивает возможность реализации долгосрочных проектов комплексного освоения территории и сохранять высокую степень независимости в реализации новых строительных проектов.

Источник: отчет ООО «А101» по МСФО за 2023 г.

⚙️Параметры выпуска А101 1Р1

● Номинал: 1000 ₽

● Объем: 500 млн ₽

● Погашение: через 3 года

● Купон: до 16,5% (YTM до 17,8%)

● Периодичность выплат: 12 раз в год

● Амортизация: нет

● Оферта: нет

● Рейтинг: A(RU) от АКРА

● Доступен для неквалов: да

👉Организаторы: Газпромбанк, РСХБ.

👉Сбор книги заявок – 28 мая, размещение на бирже – 30 мая 2024 года.

🤔Резюме: хороший дебют

🏢Итак, А101 размещает 1-й выпуск скромным объемом 500 млн ₽ на 3 года с ежемесячной выплатой купонов, без амортизации и без оферты.

✅Крупный и надежный эмитент. Входит в ТОП-7 застройщиков России и в ТОП-3 застройщиков Москвы, кредитный рейтинг A.

✅Отличные операционные и финансовые показатели. Объемы строительства, объемы продаж и прибыль уверенно растут. Долговая нагрузка минимальна — всего 0,5 от EBITDA. Компания строит не в долг, как многие конкуренты, а «на свои».

✅Без оферты и амортизации, что при прочих равных я считаю плюсом.

⛔Отраслевые риски: жилое строительство — это цикличная отрасль с высоким долгом, где все козыри в руках у банков. Вот-вот заканчивается широкомасштабная программа льготной ипотеки — последующие годы наверняка не будут такими «жирными».

💼Вывод: приличный дебютный выпуск от крепкой строительной компании. Ориентир купона соответствует рыночной ситуации и кредитному рейтингу. В моем портфеле облигаций и так уже немало застройщиков, поэтому я скорее всего присмотрюсь к выпуску уже на вторичке, когда будет точно известна итоговая доходность.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба