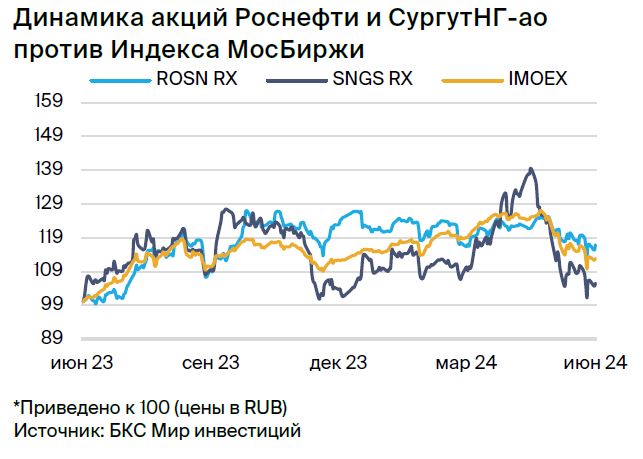

Закрываем парную идею «Лонг Роснефть / Шорт Сургутнефтегаз» спустя три месяца с ее открытия. Несмотря на неожиданные движения в моменте, к концу срока идея принесла умеренную доходность. Основные драйверы в силе, но срок идеи истекает — время фиксировать прибыль.

Главное

• Цель — 10% с учетом стоимости фондирования за 3 месяца с 1 апреля.

• Результат — 8,4% с открытия, или 5,9% с учетом стоимости фондирования.

• Есть три причины реализовывать бумаги:

Во-первых, Роснефть: хорошая дивдоходность, поддержка от роста цен на нефть.

Во-вторых, Роснефть: выкуп акций — «страховка» при падающем рынке.

В-третьих, Сургутнефтегаз: худшие в отрасли дивиденды — разочарование для рынка.

• Оценка: избыточная доходность Роснефти 17% против -23% у Сургутнефтегаза.

• Дивдоходность на 12 месяцев: Роснефть — 11%, Сургутнефтегаз — 3%.

В деталях

Фиксируем прибыль. С открытия идеи, 1 апреля, акции Роснефти обогнали «обычку» на 8,4%, немного не добравшись до целевых 10%. В отдельные моменты обычка Сургутнефтегаза вела себя непредсказуемо: котировки без всякой причины выросли. Однако объявленные дивиденды за 2023 г. отрезвили рынок, вернув бумагу к прежним уровням. В итоге после вычета стоимости фондирования в 2,5% доходность идеи составила порядка 5,9%.

Роснефть: дивиденды, поддержка от роста цен на нефть и выкупа акций. Ждем, что акции Роснефти на горизонте года покажут хорошую доходность на уровне 11%. Компания возобновила программу обратного выкупа, явно обозначив цель поддержать котировки своих бумаг в периоды высокой волатильности. Можно предположить, что Роснефть будет усиливать покупки в периоды слабого рынка, помогая бумаге обгонять рынок, хотя до сих пор этот эффект был неочевиден.

Сургутнефтегаз: улучшений в дивполитике не будет. Дивидендная политика по «обычке» Сургутнефтегаза — самая слабая в секторе. Вероятно, некоторые инвесторы ждали значительных улучшений. Однако, как и ожидалось, дивиденды по «обычке» за 2023 г. составили 0,85 руб. на акцию, что говорит о том, что в ближайшее время изменений в этом плане ждать не стоит.

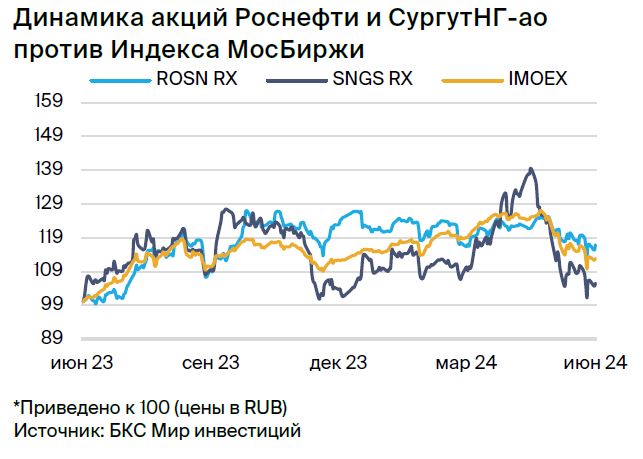

Оценка: отрицательная избыточная доходность у Сургутнефтегаза, положительная — у Роснефти. Наша целевая цена на 12 месяцев по «обычке» Сургутнефтегаза в размере 28 руб. за акцию дает избыточную доходность -23% и «Негативный» взгляд, а целевая цена для Роснефти в размере 700 руб. — 17% и «Позитивный» взгляд. Дивдоходность на 12 месяцев по Сургутнефтегазу, по нашим оценкам, составит всего 3% — в 3–4 раза ниже ожидаемых 11% Роснефти.

Главное

• Цель — 10% с учетом стоимости фондирования за 3 месяца с 1 апреля.

• Результат — 8,4% с открытия, или 5,9% с учетом стоимости фондирования.

• Есть три причины реализовывать бумаги:

Во-первых, Роснефть: хорошая дивдоходность, поддержка от роста цен на нефть.

Во-вторых, Роснефть: выкуп акций — «страховка» при падающем рынке.

В-третьих, Сургутнефтегаз: худшие в отрасли дивиденды — разочарование для рынка.

• Оценка: избыточная доходность Роснефти 17% против -23% у Сургутнефтегаза.

• Дивдоходность на 12 месяцев: Роснефть — 11%, Сургутнефтегаз — 3%.

В деталях

Фиксируем прибыль. С открытия идеи, 1 апреля, акции Роснефти обогнали «обычку» на 8,4%, немного не добравшись до целевых 10%. В отдельные моменты обычка Сургутнефтегаза вела себя непредсказуемо: котировки без всякой причины выросли. Однако объявленные дивиденды за 2023 г. отрезвили рынок, вернув бумагу к прежним уровням. В итоге после вычета стоимости фондирования в 2,5% доходность идеи составила порядка 5,9%.

Роснефть: дивиденды, поддержка от роста цен на нефть и выкупа акций. Ждем, что акции Роснефти на горизонте года покажут хорошую доходность на уровне 11%. Компания возобновила программу обратного выкупа, явно обозначив цель поддержать котировки своих бумаг в периоды высокой волатильности. Можно предположить, что Роснефть будет усиливать покупки в периоды слабого рынка, помогая бумаге обгонять рынок, хотя до сих пор этот эффект был неочевиден.

Сургутнефтегаз: улучшений в дивполитике не будет. Дивидендная политика по «обычке» Сургутнефтегаза — самая слабая в секторе. Вероятно, некоторые инвесторы ждали значительных улучшений. Однако, как и ожидалось, дивиденды по «обычке» за 2023 г. составили 0,85 руб. на акцию, что говорит о том, что в ближайшее время изменений в этом плане ждать не стоит.

Оценка: отрицательная избыточная доходность у Сургутнефтегаза, положительная — у Роснефти. Наша целевая цена на 12 месяцев по «обычке» Сургутнефтегаза в размере 28 руб. за акцию дает избыточную доходность -23% и «Негативный» взгляд, а целевая цена для Роснефти в размере 700 руб. — 17% и «Позитивный» взгляд. Дивдоходность на 12 месяцев по Сургутнефтегазу, по нашим оценкам, составит всего 3% — в 3–4 раза ниже ожидаемых 11% Роснефти.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба