Чем может заинтересовать компания и какие у нее есть риски

Крупнейший онлайн-игрок на российском рынке товаров для дома, дачи, строительства и ремонта «Всеинструменты-ру» объявил о планах провести IPO на Московской бирже: торги акциями компании начнутся 5 июля.

Компания не испугалась даже неблагоприятной конъюнктуры на фондовом рынке, где продолжается коррекция.

Расскажу, как устроен бизнес компании и какие у него есть драйверы.

Что нужно знать о компании

Основа ассортимента «Всеинструменты-ру» — товары категории DIY. Обычно под этим термином подразумевают товары, с помощью которых человек может что-то сделать своими руками — например, построить дом, облагородить загородный участок или отремонтировать квартиру. Для этого ему нужны перфораторы и лобзики, обои и паркетные доски, сантехника и электрооборудование. Все это и предлагает «Всеинструменты-ру», а еще — товары из смежных категорий: мебель, автотовары, товары для дома и активного отдыха.

Основные категории товаров «Всеинструменты-ру». Источник: vseinstrumenti.ru

Всего, по данным компании, на онлайн-витрине можно найти более 1,5 млн товаров от 15 тысяч брендов. Среди них две собственные торговые марки Inforce и Gigant: на их продажи вместе с брендами, которые эксклюзивно продаются только на vseinstrumenti.ru, в 2023 году пришлось около 10% выручки.

Компания — ветеран российской онлайн-торговли. Сайт vseinstrumenti.ru появился в 2006 году и сейчас остается главным каналом продаж компании. Его трафик вместе с мобильным приложением — около 40 млн посещений в месяц. По итогам 2023 года онлайн генерировал от 60 до 100 тысяч заказов в день — это примерно 90% всех покупок.

Аналитическая компания Data Insight ставит vseinstrumenti.ru на седьмое место в рейтинге крупнейших торговых онлайн-площадок России: сайт уступает «Самокату», но опережает «Ситилинк». В категории «Товары для дома» онлайн-магазин занимает первое место, обогнав petrovich.ru, который находится на 16-м месте, и leroymerlin.ru, расположившийся на 18-м. «Всеинструменты-ру» развивает и сеть собственных магазинов в офлайне. В конце 2023 года таких точек насчитывалось более 900 в 330 городах России. Они в основном работают как пункты выдачи, но там также можно купить инструменты и востребованные расходные материалы.

Операционные показатели «Всеинструменты-ру»

На каком рынке работает и с кем конкурирует

Среднегодовой темп роста российского DIY-рынка в 2018—2023 годах был на уровне 8,3%. Причем в 2023 году произошло ускорение до 14,4%, а его объем достиг 6,8 трлн рублей, из которых на онлайн пришлось лишь чуть более 1,4 трлн, следует из исследования Infoline.

Несмотря на высокие темпы роста в прошлом, DIY-сегмент сохраняет высокий потенциал для дальнейшего развития. В своей презентации «Всеинструменты-ру» приводит оценку аналитиков Infoline, согласно которой в течение следующих пяти лет этот рынок вырастет более чем в два раза и в 2028 году достигнет объема в 14,7 трлн рублей. При этом онлайн-сегмент увеличится в 3,4 раза, до 5 трлн рублей.

По мнению директора компании «Метриум» Руслана Сырцова, рынок товаров для ремонта заметно вырос в прошлом году из-за того, что сократилась доля новостроек с чистовой отделкой. Он ожидает, что спрос на DIY-продукцию будет оставаться высоким, так как застройщики продолжают сдавать комплексы, в которых клиенты ранее купили квартиры.

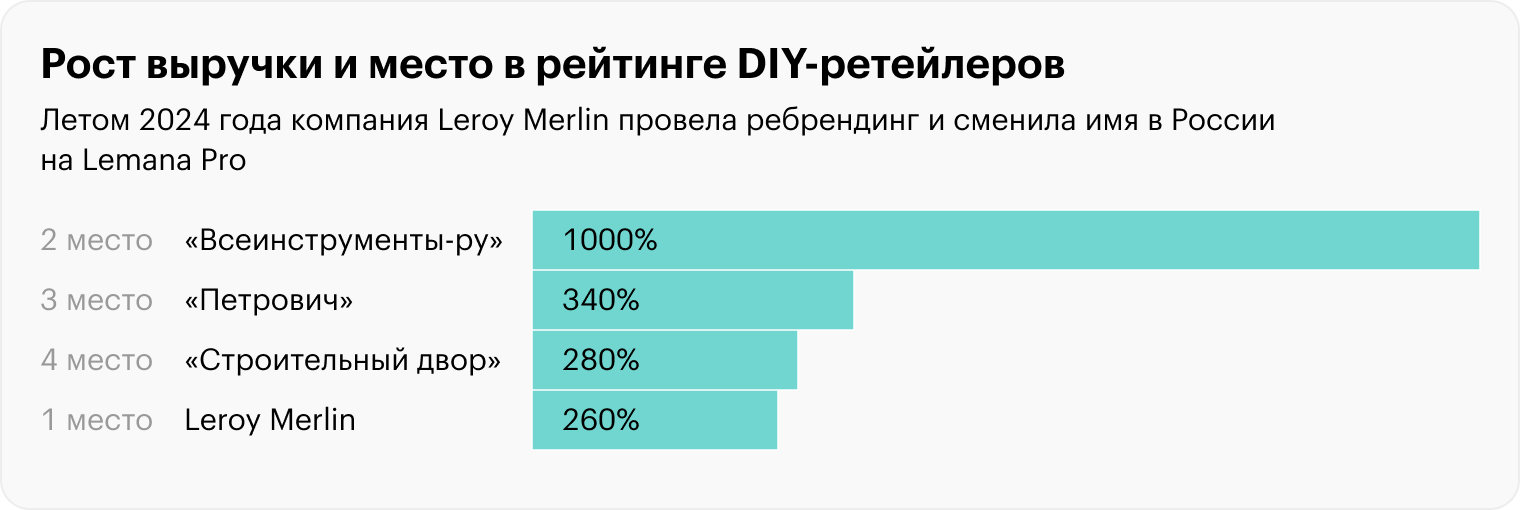

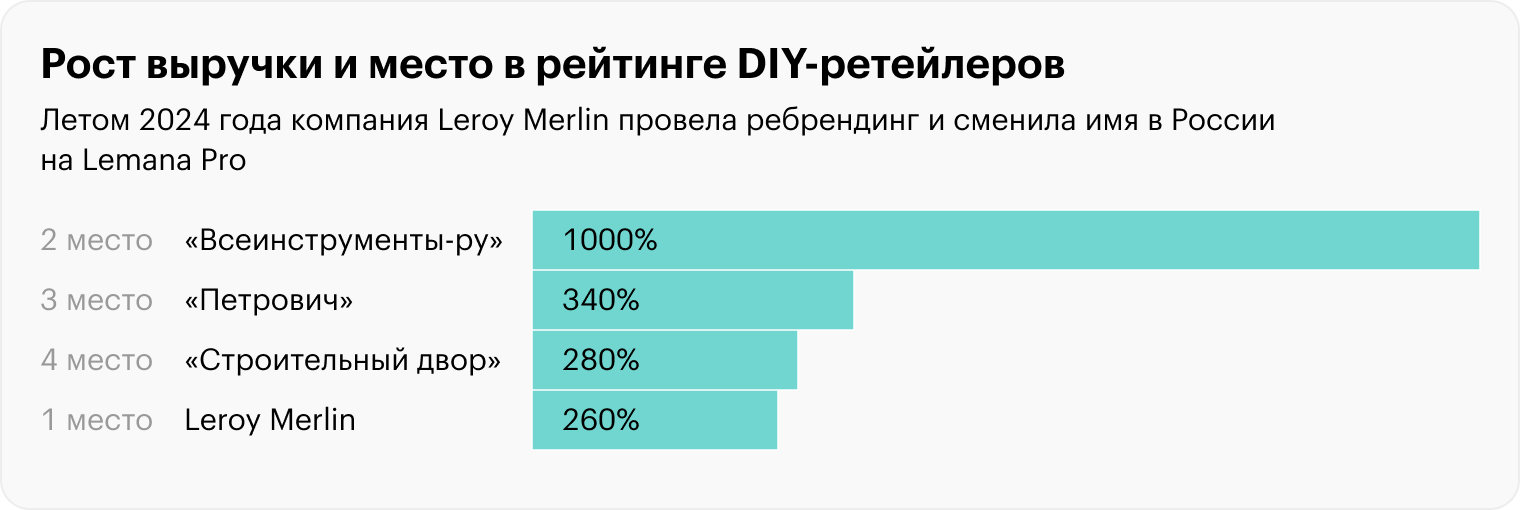

«Всеинструменты-ру» демонстрирует самые высокие темпы роста на рынке. С 2017 по 2023 год выручка компании выросла в 10 раз, и в составленном Infoline рейтинге крупнейших DIY-игроков компания поднялась с девятого места на второе, уступив лидерство такому гиганту, как Leroy Merlin

Три крупнейших DIY-игрока в совокупности занимают всего лишь 15% российского рынка, что создает потенциал для консолидации отрасли.

Брокер «БКС-экспресс» на основе данных Infoline делает вывод, что доля «Всеинструменты-ру» на российском рынке DIY-товаров — 2%. Но если брать только онлайн-сегмент, доля увеличится до 11%. Основные конкуренты компании — крупные продавцы товаров для строительства и дома: Leroy Merlin, «Петрович», «Максидом», «Строительный двор», «Сатурн», «Бауцентр», «Мегастрой», Obi, «Стройландия».

На российской бирже у «Всеинструменты-ру» нет прямых конкурентов. Но компанию можно попытаться сравнить с Ozon. Маркетплейс активно развивает DIY-направление, хотя оно ориентировано преимущественно на розничные продажи, тогда как у «Всеинструменты-ру» больше 60% — корпоративные клиенты. При этом Ozon только недавно вошел в зону прибыльности и имеет чистую денежную позицию, что искажает стандартные мультипликаторы P / E, ROE, EV / EBITDA, «чистый долг / EBITDA».

Различаются и их бизнес-модели. Ozon, как маркетплейс, получает прибыль в виде комиссионных отчислений от сторонних продавцов. «Всеинструменты-ру» сама договаривается с поставщиками, формирует ассортиментную матрицу и продает товары напрямую потребителю.

Сравнение «Всеинструменты-ру» и Ozon по основным показателям

Параметры размещения компании

Компания планирует провести первичное публичное размещение на Московской бирже 5 июля. Приобрести акции смогут квалифицированные и неквалифицированные инвесторы, а также российские институциональные инвесторы.

В пресс-релизе эмитент заявляет, что по итогам IPO ожидает попадания в первый котировальный список Московской биржи. Для этого требуется, чтобы на бирже свободно торговалось минимум 10% акций.

Инвесторам может быть предложено около 12% акций, которые принадлежат зарегистрированной на Кипре головной компании — Haverburg Enterprises Limited.

Сама сделка должна пройти по схеме cash-out — то есть инвесторам будут предлагать акции действующего акционера, а не новый выпуск. Соответственно, средства от размещения получит не сама компания, а ее мажоритарный акционер, который продаст часть принадлежащих ему акций.

Как можно узнать из более ранних документов эмитента, компанией «Всеинструменты-ру» через кипрские фирмы-прослойки владели два собственника: Виктор Кузнецов и Александр Гольцов. По итогам размещения мажоритарные акционеры планируют сохранить за собой контрольный пакет компании.

Индикативный ценовой диапазон IPO установлен на уровне от 200 до 210 ₽ за акцию, что предполагает рыночную капитализацию эмитента в 100—105 млрд рублей.

27 июня начался сбор заявок на IPO. Книга заявок была подписана по верхней границе диапазона — 210 ₽ за акцию.

Торги акциями должны стартовать на Московской бирже 5 июля под тикером VSEH.

Сколько «Всеинструменты-ру» зарабатывает

Расскажу, какую выручку и прибыль получила компания «Всеинструменты-ру» в 2023 году и как изменился ее чистый долг.

Выручка компании выросла на 54%, до 132,8 млрд рублей. Это произошло благодаря росту числа клиентов, количества заказов и среднего чека. Около 95% выручки приходится на онлайн.

Валовая прибыль бизнеса выросла на 49%, до 38,9 млрд рублей. Рентабельность показателя сократилась с 30,2 до 29,3% на фоне роста себестоимости продаж

на 56%.

Операционная прибыль выросла на 25%, до 7 млрд рублей, при опережающем росте коммерческих расходов на 61% — до 28,7 млрд рублей.

EBITDA увеличилась на 33%, до 10 млрд рублей, но рентабельность показателя сократилась с 8,7 до 7,6%. То есть издержки бизнеса в 2023 году росли быстрее доходов.

Чистая прибыль выросла на 49%, до 3,8 млрд рублей. При этом чистые финансовые расходы увеличились на 21%, до 2,2 млрд рублей. Рентабельность показателя незначительно снизилась год к году: с 2,9 до 2,8%.

Мультипликатор P / E с учетом оценки компании на IPO равен 27,6 — это заметно выше среднерыночного значения. То есть эмитент позиционируется как компания роста.

Чистый долг по итогам 2023 года практически удвоился — до 20,3 млрд рублей. В основном это произошло за счет резкого роста долгосрочных и краткосрочных обязательств. В 2023 году компания успешно разместила на Московской бирже облигации на сумму 4 млрд рублей со сроком погашения 9 декабря 2026 года.

В результате долговая нагрузка бизнеса по коэффициенту «чистый долг / EBITDA» за 12 месяцев 2023 года выросла с 1,4 до 2. На 30 апреля 2024 года бизнесу удалось снизить значение до 1,8. Более того, без учета обязательств по аренде

чистый финансовый долг к EBITDA — всего 0,4, то есть долговая нагрузка компании пока находится на комфортном уровне.

По итогам первых четырех месяцев 2024 года выручка компании выросла на 42% год к году, при этом рентабельность продаж снизилась с 2,8 до 2,4%. Можно сделать вывод по промежуточным результатам: бизнес все еще растет высокими темпами, но по сравнению с прошлым годом рост замедлился, а эффективность продаж снизилась.

Финансовые показатели «Всеинструменты-ру», млрд рублей

Ждать ли дивидендов

После выхода на IPO компания не планирует сразу радовать новых акционеров дивидендами. Первая выплата предполагается не ранее второго-третьего квартала 2025 года. Зато после бизнес может перейти на ежеквартальные выплаты.

Базой для расчета дивидендов станет чистая прибыль по МСФО. Эмитент планирует направлять на дивиденды не менее 50% от чистой прибыли за период, если долговая нагрузка по коэффициенту «чистый долг / EBITDA» не превысит 3. В противном случае решение о возможности и размере выплат будет принимать совет директоров.

Стоит отметить, что перед IPO собственники утвердили для себя дивиденды в размере 3 млрд рублей. В результате собственный капитал компании за первые четыре месяца 2024 года сократился с 3,13 млрд рублей до 478 млн рублей.

Стоит ли участвовать в IPO: аргументы за

Есть несколько доводов в пользу того, чтобы стать акционером «Всеинструменты-ру».

Лидер в своем сегменте. Компания занимает первое место по объему онлайн-продаж на растущем рынке DIY и демонстрирует устойчивую и понятную модель бизнеса.

Отсутствие аналогов на Мосбирже. У компании нет прямых конкурентов среди публичных компаний, поскольку у того же Ozon иная модель бизнеса, а DIY-рынок не его основной профиль. Это может привлечь к «Всеинструменты-ру» дополнительный интерес со стороны инвесторов.

Высокие темпы роста ключевых показателей. В течение последних трех лет среднегодовой рост выручки превышал 50%, с 2017 года выручка компании увеличилась в 10 раз. Это очень высокий темп. Если тренд сохранится, это должно положительно отразиться на капитализации бизнеса.

Диверсификация продаж. Товары на vseinstrumenti.ru покупают как корпоративные, так и розничные клиенты. А структура выручки хорошо диверсифицирована между различными категориями товаров. Отсутствие зависимости от одного клиента и одной категории товаров делает бизнес более устойчивым к кризисам.

Структура выручки «Всеинструменты-ру» в разрезе продуктовых категорий за 2023 год

Увеличение доли продаж товаров с высокой маржой. В планах менеджмента увеличить долю собственных торговых марок и эксклюзивных брендов с текущих 10 до 25% к 2029 году. Это должно положительно отразиться на рентабельности продаж, поскольку товары собственных и эксклюзивных партнерских брендов имеют более высокую маржинальность

Стоит ли участвовать в IPO: аргументы против

Вместе с тем нельзя не упомянуть несколько моментов, которые могут помешать дальнейшему развитию бизнеса компании.

Санкционные риски. Основной мажоритарий зарегистрирован на Кипре — то есть в «недружественной» юрисдикции. При этом основную деятельность компания ведет в России, что создает дополнительные санкционные риски. Если против бизнеса введут санкции, могут возникнуть проблемы с денежными переводами, а значит, и выплатой дивидендов.

Падение рентабельности продаж. Рентабельность по чистой прибыли у компании относительно невысокая и имеет тенденцию к дальнейшему снижению. Если тренд продолжится, рост бизнеса может привести к тому, что компания на какое-то время станет убыточной.

Макроэкономические риски. Спрос на товарную линейку компании сильно зависит от экономической ситуации в стране. Падение покупательной способности населения, а также снижение объемов строительства и промышленного производства могут негативно повлиять на темпы роста выручки компании в будущем.

Приход на рынок DIY сильных конкурентов. Есть вероятность, что на рынке DIY появится крупный маркетплейс или крупная DIY-сеть начнет активнее развиваться в онлайне. Пока маркетплейсы фокусируются на розничных клиентах, но постепенно заходят и в корпоративный сегмент, который со временем может стать для них стратегическим направлением. Все это негативно отразится на бизнесе «Всеинструменты-ру» и может привести к снижению маржинальности и темпов роста выручки.

Высокий P / E. Компанию весьма высоко оценили по отношению цены к прибыли, что отражает высокие темпы роста бизнеса. Но есть риск, что динамика ключевых показателей замедлится. Тогда инвесторы и аналитики могут ухудшить свою оценку бизнеса, исходя из новых данных, что негативно отразится на котировках эмитента.

Что в итоге

Нельзя однозначно сказать, стоит ли участвовать в IPO «Всеинструменты-ру». С одной стороны, компания относится к лидерам быстрорастущего рынка, с другой — это уже заложено в цену размещения. Высокий P / E указывает на то, что от компании ждут высоких темпов роста прибыли в будущем, чтобы оправдать текущую оценку.

Менеджмент и собственники пока не объявляли SPO, но могут пойти по этому пути в будущем — это было бы логичным шагом. Мы видим на рынке много таких примеров эмитентов, которые заявили о желании провести допвыпуск через непродолжительное время после первичного размещения: «Астра», «Софтлайн», «Диасофт», «Совкомбанк».

В этом случае они заинтересованы в том, чтобы сохранять высокую оценку компании на бирже. А значит, будут поддерживать лучшие корпоративные практики — и даже могут перейти на ежеквартальные дивидендные выплаты. Но «Всеинструменты-ру» относится к типичным компаниям роста, поэтому высокой дивидендной доходности в ближайшие годы от нее ожидать не стоит.

Крупнейший онлайн-игрок на российском рынке товаров для дома, дачи, строительства и ремонта «Всеинструменты-ру» объявил о планах провести IPO на Московской бирже: торги акциями компании начнутся 5 июля.

Компания не испугалась даже неблагоприятной конъюнктуры на фондовом рынке, где продолжается коррекция.

Расскажу, как устроен бизнес компании и какие у него есть драйверы.

Что нужно знать о компании

Основа ассортимента «Всеинструменты-ру» — товары категории DIY. Обычно под этим термином подразумевают товары, с помощью которых человек может что-то сделать своими руками — например, построить дом, облагородить загородный участок или отремонтировать квартиру. Для этого ему нужны перфораторы и лобзики, обои и паркетные доски, сантехника и электрооборудование. Все это и предлагает «Всеинструменты-ру», а еще — товары из смежных категорий: мебель, автотовары, товары для дома и активного отдыха.

Основные категории товаров «Всеинструменты-ру». Источник: vseinstrumenti.ru

Всего, по данным компании, на онлайн-витрине можно найти более 1,5 млн товаров от 15 тысяч брендов. Среди них две собственные торговые марки Inforce и Gigant: на их продажи вместе с брендами, которые эксклюзивно продаются только на vseinstrumenti.ru, в 2023 году пришлось около 10% выручки.

Компания — ветеран российской онлайн-торговли. Сайт vseinstrumenti.ru появился в 2006 году и сейчас остается главным каналом продаж компании. Его трафик вместе с мобильным приложением — около 40 млн посещений в месяц. По итогам 2023 года онлайн генерировал от 60 до 100 тысяч заказов в день — это примерно 90% всех покупок.

Аналитическая компания Data Insight ставит vseinstrumenti.ru на седьмое место в рейтинге крупнейших торговых онлайн-площадок России: сайт уступает «Самокату», но опережает «Ситилинк». В категории «Товары для дома» онлайн-магазин занимает первое место, обогнав petrovich.ru, который находится на 16-м месте, и leroymerlin.ru, расположившийся на 18-м. «Всеинструменты-ру» развивает и сеть собственных магазинов в офлайне. В конце 2023 года таких точек насчитывалось более 900 в 330 городах России. Они в основном работают как пункты выдачи, но там также можно купить инструменты и востребованные расходные материалы.

Операционные показатели «Всеинструменты-ру»

На каком рынке работает и с кем конкурирует

Среднегодовой темп роста российского DIY-рынка в 2018—2023 годах был на уровне 8,3%. Причем в 2023 году произошло ускорение до 14,4%, а его объем достиг 6,8 трлн рублей, из которых на онлайн пришлось лишь чуть более 1,4 трлн, следует из исследования Infoline.

Несмотря на высокие темпы роста в прошлом, DIY-сегмент сохраняет высокий потенциал для дальнейшего развития. В своей презентации «Всеинструменты-ру» приводит оценку аналитиков Infoline, согласно которой в течение следующих пяти лет этот рынок вырастет более чем в два раза и в 2028 году достигнет объема в 14,7 трлн рублей. При этом онлайн-сегмент увеличится в 3,4 раза, до 5 трлн рублей.

По мнению директора компании «Метриум» Руслана Сырцова, рынок товаров для ремонта заметно вырос в прошлом году из-за того, что сократилась доля новостроек с чистовой отделкой. Он ожидает, что спрос на DIY-продукцию будет оставаться высоким, так как застройщики продолжают сдавать комплексы, в которых клиенты ранее купили квартиры.

«Всеинструменты-ру» демонстрирует самые высокие темпы роста на рынке. С 2017 по 2023 год выручка компании выросла в 10 раз, и в составленном Infoline рейтинге крупнейших DIY-игроков компания поднялась с девятого места на второе, уступив лидерство такому гиганту, как Leroy Merlin

Три крупнейших DIY-игрока в совокупности занимают всего лишь 15% российского рынка, что создает потенциал для консолидации отрасли.

Брокер «БКС-экспресс» на основе данных Infoline делает вывод, что доля «Всеинструменты-ру» на российском рынке DIY-товаров — 2%. Но если брать только онлайн-сегмент, доля увеличится до 11%. Основные конкуренты компании — крупные продавцы товаров для строительства и дома: Leroy Merlin, «Петрович», «Максидом», «Строительный двор», «Сатурн», «Бауцентр», «Мегастрой», Obi, «Стройландия».

На российской бирже у «Всеинструменты-ру» нет прямых конкурентов. Но компанию можно попытаться сравнить с Ozon. Маркетплейс активно развивает DIY-направление, хотя оно ориентировано преимущественно на розничные продажи, тогда как у «Всеинструменты-ру» больше 60% — корпоративные клиенты. При этом Ozon только недавно вошел в зону прибыльности и имеет чистую денежную позицию, что искажает стандартные мультипликаторы P / E, ROE, EV / EBITDA, «чистый долг / EBITDA».

Различаются и их бизнес-модели. Ozon, как маркетплейс, получает прибыль в виде комиссионных отчислений от сторонних продавцов. «Всеинструменты-ру» сама договаривается с поставщиками, формирует ассортиментную матрицу и продает товары напрямую потребителю.

Сравнение «Всеинструменты-ру» и Ozon по основным показателям

Параметры размещения компании

Компания планирует провести первичное публичное размещение на Московской бирже 5 июля. Приобрести акции смогут квалифицированные и неквалифицированные инвесторы, а также российские институциональные инвесторы.

В пресс-релизе эмитент заявляет, что по итогам IPO ожидает попадания в первый котировальный список Московской биржи. Для этого требуется, чтобы на бирже свободно торговалось минимум 10% акций.

Инвесторам может быть предложено около 12% акций, которые принадлежат зарегистрированной на Кипре головной компании — Haverburg Enterprises Limited.

Сама сделка должна пройти по схеме cash-out — то есть инвесторам будут предлагать акции действующего акционера, а не новый выпуск. Соответственно, средства от размещения получит не сама компания, а ее мажоритарный акционер, который продаст часть принадлежащих ему акций.

Как можно узнать из более ранних документов эмитента, компанией «Всеинструменты-ру» через кипрские фирмы-прослойки владели два собственника: Виктор Кузнецов и Александр Гольцов. По итогам размещения мажоритарные акционеры планируют сохранить за собой контрольный пакет компании.

Индикативный ценовой диапазон IPO установлен на уровне от 200 до 210 ₽ за акцию, что предполагает рыночную капитализацию эмитента в 100—105 млрд рублей.

27 июня начался сбор заявок на IPO. Книга заявок была подписана по верхней границе диапазона — 210 ₽ за акцию.

Торги акциями должны стартовать на Московской бирже 5 июля под тикером VSEH.

Сколько «Всеинструменты-ру» зарабатывает

Расскажу, какую выручку и прибыль получила компания «Всеинструменты-ру» в 2023 году и как изменился ее чистый долг.

Выручка компании выросла на 54%, до 132,8 млрд рублей. Это произошло благодаря росту числа клиентов, количества заказов и среднего чека. Около 95% выручки приходится на онлайн.

Валовая прибыль бизнеса выросла на 49%, до 38,9 млрд рублей. Рентабельность показателя сократилась с 30,2 до 29,3% на фоне роста себестоимости продаж

на 56%.

Операционная прибыль выросла на 25%, до 7 млрд рублей, при опережающем росте коммерческих расходов на 61% — до 28,7 млрд рублей.

EBITDA увеличилась на 33%, до 10 млрд рублей, но рентабельность показателя сократилась с 8,7 до 7,6%. То есть издержки бизнеса в 2023 году росли быстрее доходов.

Чистая прибыль выросла на 49%, до 3,8 млрд рублей. При этом чистые финансовые расходы увеличились на 21%, до 2,2 млрд рублей. Рентабельность показателя незначительно снизилась год к году: с 2,9 до 2,8%.

Мультипликатор P / E с учетом оценки компании на IPO равен 27,6 — это заметно выше среднерыночного значения. То есть эмитент позиционируется как компания роста.

Чистый долг по итогам 2023 года практически удвоился — до 20,3 млрд рублей. В основном это произошло за счет резкого роста долгосрочных и краткосрочных обязательств. В 2023 году компания успешно разместила на Московской бирже облигации на сумму 4 млрд рублей со сроком погашения 9 декабря 2026 года.

В результате долговая нагрузка бизнеса по коэффициенту «чистый долг / EBITDA» за 12 месяцев 2023 года выросла с 1,4 до 2. На 30 апреля 2024 года бизнесу удалось снизить значение до 1,8. Более того, без учета обязательств по аренде

чистый финансовый долг к EBITDA — всего 0,4, то есть долговая нагрузка компании пока находится на комфортном уровне.

По итогам первых четырех месяцев 2024 года выручка компании выросла на 42% год к году, при этом рентабельность продаж снизилась с 2,8 до 2,4%. Можно сделать вывод по промежуточным результатам: бизнес все еще растет высокими темпами, но по сравнению с прошлым годом рост замедлился, а эффективность продаж снизилась.

Финансовые показатели «Всеинструменты-ру», млрд рублей

Ждать ли дивидендов

После выхода на IPO компания не планирует сразу радовать новых акционеров дивидендами. Первая выплата предполагается не ранее второго-третьего квартала 2025 года. Зато после бизнес может перейти на ежеквартальные выплаты.

Базой для расчета дивидендов станет чистая прибыль по МСФО. Эмитент планирует направлять на дивиденды не менее 50% от чистой прибыли за период, если долговая нагрузка по коэффициенту «чистый долг / EBITDA» не превысит 3. В противном случае решение о возможности и размере выплат будет принимать совет директоров.

Стоит отметить, что перед IPO собственники утвердили для себя дивиденды в размере 3 млрд рублей. В результате собственный капитал компании за первые четыре месяца 2024 года сократился с 3,13 млрд рублей до 478 млн рублей.

Стоит ли участвовать в IPO: аргументы за

Есть несколько доводов в пользу того, чтобы стать акционером «Всеинструменты-ру».

Лидер в своем сегменте. Компания занимает первое место по объему онлайн-продаж на растущем рынке DIY и демонстрирует устойчивую и понятную модель бизнеса.

Отсутствие аналогов на Мосбирже. У компании нет прямых конкурентов среди публичных компаний, поскольку у того же Ozon иная модель бизнеса, а DIY-рынок не его основной профиль. Это может привлечь к «Всеинструменты-ру» дополнительный интерес со стороны инвесторов.

Высокие темпы роста ключевых показателей. В течение последних трех лет среднегодовой рост выручки превышал 50%, с 2017 года выручка компании увеличилась в 10 раз. Это очень высокий темп. Если тренд сохранится, это должно положительно отразиться на капитализации бизнеса.

Диверсификация продаж. Товары на vseinstrumenti.ru покупают как корпоративные, так и розничные клиенты. А структура выручки хорошо диверсифицирована между различными категориями товаров. Отсутствие зависимости от одного клиента и одной категории товаров делает бизнес более устойчивым к кризисам.

Структура выручки «Всеинструменты-ру» в разрезе продуктовых категорий за 2023 год

Увеличение доли продаж товаров с высокой маржой. В планах менеджмента увеличить долю собственных торговых марок и эксклюзивных брендов с текущих 10 до 25% к 2029 году. Это должно положительно отразиться на рентабельности продаж, поскольку товары собственных и эксклюзивных партнерских брендов имеют более высокую маржинальность

Стоит ли участвовать в IPO: аргументы против

Вместе с тем нельзя не упомянуть несколько моментов, которые могут помешать дальнейшему развитию бизнеса компании.

Санкционные риски. Основной мажоритарий зарегистрирован на Кипре — то есть в «недружественной» юрисдикции. При этом основную деятельность компания ведет в России, что создает дополнительные санкционные риски. Если против бизнеса введут санкции, могут возникнуть проблемы с денежными переводами, а значит, и выплатой дивидендов.

Падение рентабельности продаж. Рентабельность по чистой прибыли у компании относительно невысокая и имеет тенденцию к дальнейшему снижению. Если тренд продолжится, рост бизнеса может привести к тому, что компания на какое-то время станет убыточной.

Макроэкономические риски. Спрос на товарную линейку компании сильно зависит от экономической ситуации в стране. Падение покупательной способности населения, а также снижение объемов строительства и промышленного производства могут негативно повлиять на темпы роста выручки компании в будущем.

Приход на рынок DIY сильных конкурентов. Есть вероятность, что на рынке DIY появится крупный маркетплейс или крупная DIY-сеть начнет активнее развиваться в онлайне. Пока маркетплейсы фокусируются на розничных клиентах, но постепенно заходят и в корпоративный сегмент, который со временем может стать для них стратегическим направлением. Все это негативно отразится на бизнесе «Всеинструменты-ру» и может привести к снижению маржинальности и темпов роста выручки.

Высокий P / E. Компанию весьма высоко оценили по отношению цены к прибыли, что отражает высокие темпы роста бизнеса. Но есть риск, что динамика ключевых показателей замедлится. Тогда инвесторы и аналитики могут ухудшить свою оценку бизнеса, исходя из новых данных, что негативно отразится на котировках эмитента.

Что в итоге

Нельзя однозначно сказать, стоит ли участвовать в IPO «Всеинструменты-ру». С одной стороны, компания относится к лидерам быстрорастущего рынка, с другой — это уже заложено в цену размещения. Высокий P / E указывает на то, что от компании ждут высоких темпов роста прибыли в будущем, чтобы оправдать текущую оценку.

Менеджмент и собственники пока не объявляли SPO, но могут пойти по этому пути в будущем — это было бы логичным шагом. Мы видим на рынке много таких примеров эмитентов, которые заявили о желании провести допвыпуск через непродолжительное время после первичного размещения: «Астра», «Софтлайн», «Диасофт», «Совкомбанк».

В этом случае они заинтересованы в том, чтобы сохранять высокую оценку компании на бирже. А значит, будут поддерживать лучшие корпоративные практики — и даже могут перейти на ежеквартальные дивидендные выплаты. Но «Всеинструменты-ру» относится к типичным компаниям роста, поэтому высокой дивидендной доходности в ближайшие годы от нее ожидать не стоит.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба