30 июля 2024 Райффайзенбанк

На пятничном заседании по ключевой ставке ЦБ ожидаемо поднял ее до 18%.

Также регулятор представил ощутимо более жесткую версию прогнозных диапазонов средней ключевой ставки. Все эти изменения призваны «численно» укрепить вербальный сигнал о необходимости поддерживать существенно более жесткие денежно-кредитные условия, чем предполагалось ранее.

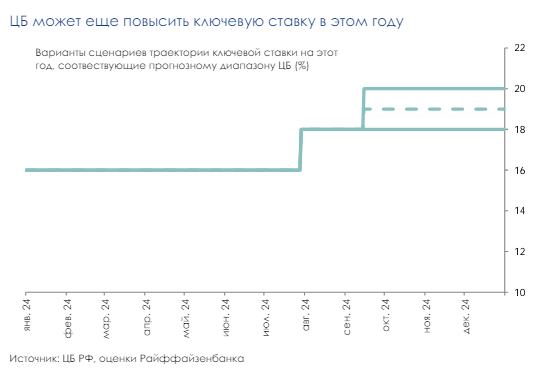

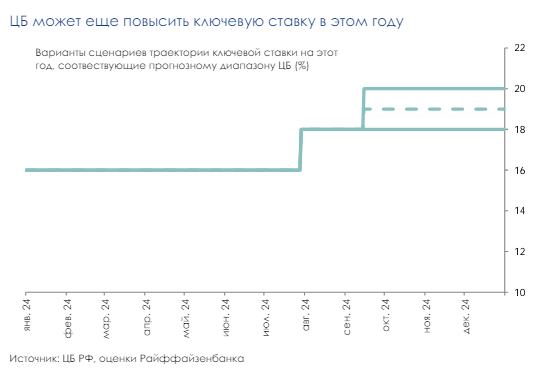

ЦБ может повысить ставку вплоть до 20% в этом году без существенного пересмотра прогноза

При ожидаемой в этом году повышенной инфляции в 6,5-7,0% год к году на остаток до его конца ЦБ ждет среднюю ставку в диапазоне 18-19,4%. Это означает, что сохранение ставки на текущем уровне – 18% соответствует нижней, наиболее оптимистичной границе. По нашим оценкам, медиана обновленного прогноза может быть достигнута при повышении ключевой ставки на ближайшем заседании (в сентябре) до 19%, верхняя граница – до 20%. В то же время, как мы понимаем, все эти сценарии остаются в категории базовых, то есть их исполнение не требует от ЦБ существенного пересмотра прогноза. Как, например, опция снижения ключевой ставки или ее «запретительного» повышения.

Мы воспринимаем такое изменение прогноза в большей степени как более твердую позицию в отношении неснижения ключевой ставки в этом году, хотя вероятность дополнительного ее повышения также возрастает. Мы сохраняем наш прогноз о поддержании ключевой ставки неизменной (18%) до конца 1 квартала 2025 года.

ЦБ повысил ожидания по ключевой ставке на средне- и долго- срочные перспективы. Прогнозы на 2025-2026 годы задают ожидания о цикле нейтрализации монетарной политики (14-16,0% и 10-11,0%, соответственно) – его темп планируется низким. Оценка на 2027 год около 7,5-8,5% является оценкой нейтральной номинальной ключевой ставки – она была повышена на 1,5 п.п. в этой итерации с 6-7%, а до 2022 г. составляла 5-6%. Повышение нейтральной ставки сейчас, на наш взгляд, призвано повлиять на уровень долгосрочных ставок в экономике – в частности сделать менее доступным кредитование (как потребительское, так и корпоративное) и добавить консерватизм в сберегательное поведение.

Также регулятор представил ощутимо более жесткую версию прогнозных диапазонов средней ключевой ставки. Все эти изменения призваны «численно» укрепить вербальный сигнал о необходимости поддерживать существенно более жесткие денежно-кредитные условия, чем предполагалось ранее.

ЦБ может повысить ставку вплоть до 20% в этом году без существенного пересмотра прогноза

При ожидаемой в этом году повышенной инфляции в 6,5-7,0% год к году на остаток до его конца ЦБ ждет среднюю ставку в диапазоне 18-19,4%. Это означает, что сохранение ставки на текущем уровне – 18% соответствует нижней, наиболее оптимистичной границе. По нашим оценкам, медиана обновленного прогноза может быть достигнута при повышении ключевой ставки на ближайшем заседании (в сентябре) до 19%, верхняя граница – до 20%. В то же время, как мы понимаем, все эти сценарии остаются в категории базовых, то есть их исполнение не требует от ЦБ существенного пересмотра прогноза. Как, например, опция снижения ключевой ставки или ее «запретительного» повышения.

Мы воспринимаем такое изменение прогноза в большей степени как более твердую позицию в отношении неснижения ключевой ставки в этом году, хотя вероятность дополнительного ее повышения также возрастает. Мы сохраняем наш прогноз о поддержании ключевой ставки неизменной (18%) до конца 1 квартала 2025 года.

ЦБ повысил ожидания по ключевой ставке на средне- и долго- срочные перспективы. Прогнозы на 2025-2026 годы задают ожидания о цикле нейтрализации монетарной политики (14-16,0% и 10-11,0%, соответственно) – его темп планируется низким. Оценка на 2027 год около 7,5-8,5% является оценкой нейтральной номинальной ключевой ставки – она была повышена на 1,5 п.п. в этой итерации с 6-7%, а до 2022 г. составляла 5-6%. Повышение нейтральной ставки сейчас, на наш взгляд, призвано повлиять на уровень долгосрочных ставок в экономике – в частности сделать менее доступным кредитование (как потребительское, так и корпоративное) и добавить консерватизм в сберегательное поведение.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба