19 августа 2024 Thomson Reuters | USDJPY

Если правительство Японии думает о будущем, оно, возможно, планирует снизить темпы укрепления иены, а не поддерживать национальную валюту, как это было недавно.

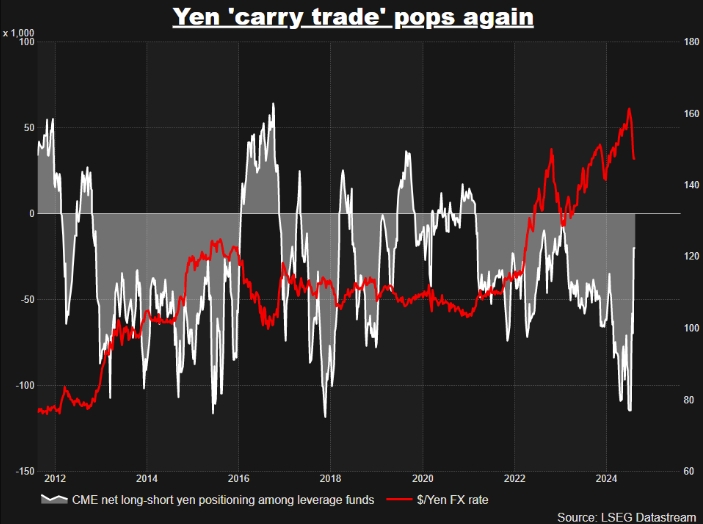

Двухлетняя игра в кошки-мышки между спекулянтами и властями Японии, включавшая увеличение ставок против иены на фоне большого разрыва в процентных ставках с другими экономиками стран Большой семерки, завершилась в августе 2024 г. тем, что кошка облизнулась, хотя и страдала от некоторого расстройства желудка.

Падение иены до минимальных значений почти за 40 лет, сыгравшее не последнюю роль в уходе с поста еще одного премьер-министра Японии на этой неделе, вызвало месяцы предупреждений правительства, а затем и периодические интервенции по покупке иен со стороны Банка Японии.

Но когда 31 июля Банк Японии наконец снова повысил процентные ставки и предупредил о повышении ставок в будущем, пузырь «керри-трейд» лопнул, и японская валюта резко укрепилась, что вызвало всплеск волатильности на фондовых площадках по всему миру.

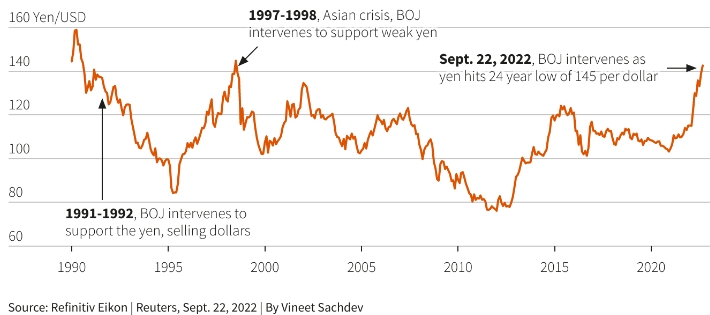

Возвращаясь к длительным периодам недавней истории, когда Банк Японии каждые два-три года либо покупал, либо продавал иену, чтобы сдержать волатильность курса, есть все шансы, что валюта снова быстро выйдет за пределы терпения регулятора.

Nomura, крупнейшая брокерская компания Японии, поднимала эту тему еще до скандала на прошлой неделе.

«Возможно, нам придется начать рассматривать потенциальные валютные интервенции со стороны Министерства финансов, чтобы ограничить силу иены, а не ее слабость», — сообщили в записке для клиентов макроэкономисты компании, добавив, что это пока не является «базовым сценарием».

«История интервенций показывает нам, что после интервенций по покупке иены следовали интервенции по продаже иены, чтобы ограничить слишком сильное укрепление валюты Японии».

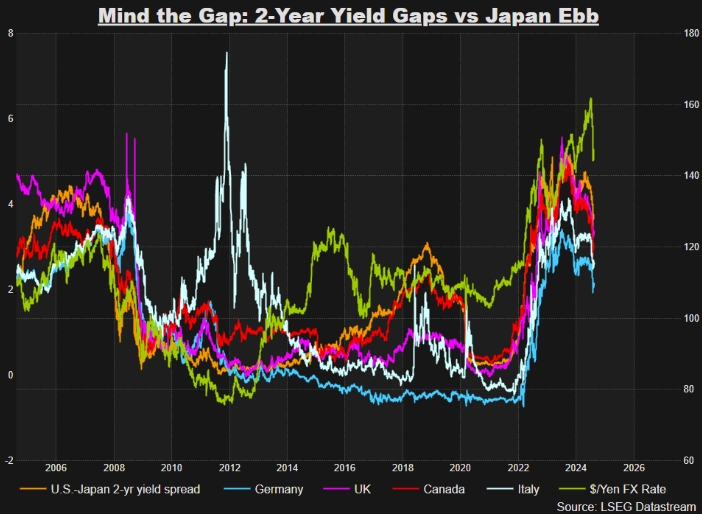

Динамика доходностей двухлетних гособлигаций ряда стран, наложенная на динамику курса доллар/иена и динамику спреда доходностей между 2-летними нотами США и Японии.

Самыми известными эпизодами валютной интервенции были коллективные действия на валютном рынке стран G5 и G7 в 1985 и 1987 годах — с бывшим Plaza Accord для ослабления доллара, за которым два года спустя последовало Louvre Accord для укрепления валюты США. Доллар/иена была в центре этих колебаний.

Однако интервенции японских властей, направленные на иену, попеременно приводили к официальной то покупке, то продаже иен по экстремальным ценам от 150 до 75 за доллар каждые несколько лет в течение двух десятилетий после краха рынка недвижимости в 1990-х годах.

После Великого финансового кризиса 2007–2008 годов наступило десятилетие, в течение которого процентные ставки практически во всех странах «Большой семерки» приближались к нулевому уровню Японии. Это подавляло соблазн спекулятивной торговли, устраняло привлекательность стратегий carry trade с иеной и позволяло курсу оставаться относительно стабильным.

Фактически, не было официального подтвержденного вмешательства в ситуацию на валютном рынке между сильнейшим землетрясением и цунами 2011 года и 2022 годом, когда резкий рост процентных ставок в других странах после пандемии и украинского конфликта снова оставил Японию с очень низкими ставками, поэтому разрыв в доходностях начал расти, возвращая привлекательность операций carry trade.

Резкие колебания курса и волатильность фондовых рынков последних нескольких недель — лишь напоминание о присущей японской валюте тенденции к резкой изменчивости.

Курс доллар/иена с 1990- годов и отмеченные периоды официальных интервенций японских властей.

Смотря в будущее, нетрудно увидеть, откуда может возникнуть всплеск укрепления иены. Поскольку ставки в США и других странах G7 наконец-то падают, а керри-трейд иссякает, Япония может почувствовать себя более смелой для дальнейшей «нормализации» своей денежно-кредитной политики — все более уверенной в том, что ее десятилетия дефляции после 1990 года закончились.

Хотя сейчас рынки полагают, что Токио может быть еще более осторожен в вопросе повышения процентных ставок из-за страха обрушить фондовый рынок, как это произошло в начале этого месяца, последние данные по ВВП могут быть обнадеживающими, скоро к власти придет новый премьер-министр, а Федеральная резервная система США, скорее всего, в любом случае начнет снижать ставки в сентябре.

Динамика процентной ставки Банка Японии и индекса потребительских цен (Core CPI).

Доходность двухлетних японских гособлигаций откатилась ниже 30 базисных пунктов с ранее достигнутых 15-летних максимумов. Учитывая только это, любое предположение о более высоких ставках потребует значительной переоценки.

Однако разрыв в доходности с остальными странами G7 уже сокращается.

Двухлетние спреды по отношению к казначейским облигациям США упали на 1,1 процентных пункта всего за три месяца, а доллар/иена отреагировала на этот разворот не так существенно, как это могло быть. Потребовалось бы еще 1,7 процентных пункта сокращения этого спреда, чтобы вернуться к 10-летнему среднему значению — и это может произойти относительно быстро, если это будет происходить с обеих сторон (то есть доходность в Японии будет расти на ожиданиях повышения ставок, а доходность в США будет падать на ожиданиях снижения ставок).

Страх перед обещаниями Дональда Трампа начать период масштабных пошлин, если бывший президент США от Республиканской партии победит на выборах 5 ноября, может стать еще одной причиной для Японии немного повременить с ужесточением. Но Трамп больше не является фаворитом ни в опросах общественного мнения, ни на рынках ставок.

Хотя очередной шаг по повышению ставок может оказаться отчасти обречен на провал, если укрепление иены ударит по экспортерам и всей японской экономике, обратной стороной укрепления валюты станут более низкие цены на импорт, которые позволят добиться более значительного роста реальной заработной платы, что станет Священным Граалем роста внутреннего потребления.

Но если рост иены зайдет слишком далеко и будет слишком быстрым, всегда можно провести интервенцию, чтобы его успокоить.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба