30 августа 2024 | ГМК Норникель Инвестовизация

О компании.

ГМК Норильский никель – это Российская горно-металлургическая компания. Крупнейший в мире производитель никеля и палладия. Занимает четвёртое место в мире по производству платины. Также производит медь, серебро, золото, кобальт и другие цветные металлы. Обладает уникальной минирально-сырьевой базой. Обеспеченность медно никелевыми-рудами более 70 лет. Золото-железными рудами более 20 лет. Основная продуктовая линейка Норникеля необходима для развития низкоуглеродной экономики и экологически чистого транспорта.

В состав Группы входит более 80 компаний, которые расположены в России и других странах. Основные производственные мощности находятся в Российской Федерации на полуострове Таймыр, Кольском полуострове и в Забайкальском крае, а также в Финляндии. Более 90% продукции компания отправляет на экспорт.

37% акций принадлежит Интерросу Владимира Потанина. 26,4% у «ЭН+ Групп», которую контролирует Олег Дерипаска. Остальные акции находятся в свободном обращении.

23.08.24 несколько дочек Норникеля попали под санкции США. Но в компании заявили, что это не относится к производственным и сбытовым активам, в санкционный список попал ряд сервисных компаний группы.

Правда, также санкции затронули Быстринский ГОК, производящий медный и железорудный концентрат, который отгружается в Китай. Т.е. возможны некоторые проблемы с экспортом. Также в апреле прошлого года компания заявляла, что клиенты из Евросоюза отказывались от закупок металлов Норникеля. Поэтому в 2023 году компания была вынуждена перестраивать логистику.

Текущая цена акций.

Акции Норникеля уже 3,5 года находятся в нисходящем тренде. Снижение с максимумов в районе 60%. Причём только за последние пять месяцев котировки снизились почти на треть. На данный момент акции торгуются в районе минимума 2022 года.

Операционные результаты.

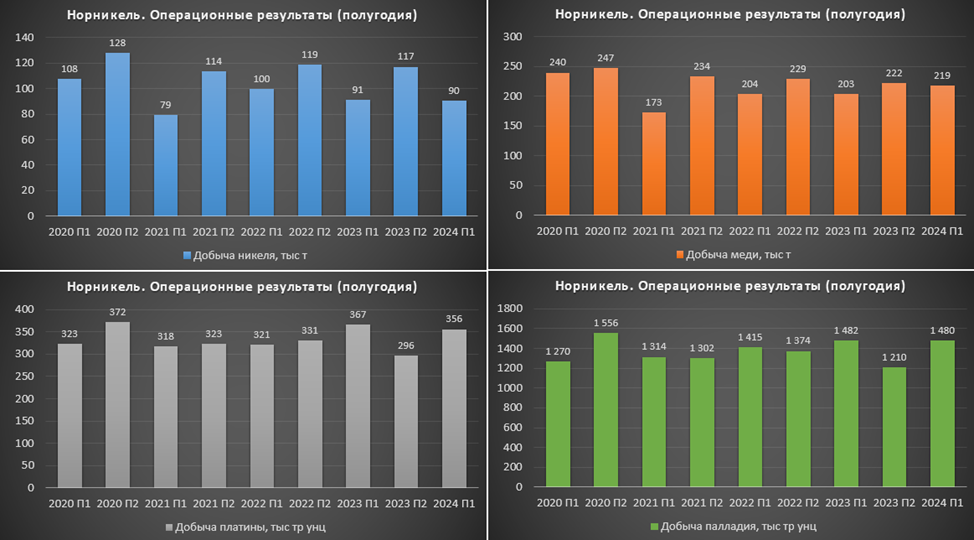

Данные по производству металлов в 1П 2024:

Никель -1% г/г. Но при этом результат второго квартала на 15% лучше относительно первого, что связано с ростом добычи руды в соответствии с программой повышения производственной эффективности.

Медь +7% г/г. Рост из-за низкой базы прошлого года, когда проводились работы по донастройке технологических процессов с целью выполнения требований новых потребителей.

Палладий -0,1% г/г.

Платина -3% г/г.

Таким образом, добыча всех металлов в первом полугодии за исключением меди немного снизилась. Вообще производственные показатели последние 3,5 года относительно стабильны.

Также компания подтвердила прогноз производства металлов на 2024 год. Согласно которому ожидается сокращение выпуска готовой продукции примерно на 10%. Это будут худшие операционные результаты за много лет. Компания объясняет это плановыми ремонтами.

Цены на металлы.

Никель. После аномального роста 2021-2022 годов, цена вернулась к своим средним уровням. За последний год снижение -28%.

Палладий. Цена за год упала на -27%. А с середины 2022 года падение уже почти в 3 раза. Одна из причин замедление глобальных продаж электромобилей на аккумуляторных батареях.

Медь. Динамика за год +4%. В целом динамика растущая. В мае текущего года был показан максимум. Одна из причин - санкции Запада против меди российского происхождения.

Платина. +3% за год.

В долгосрочной перспективе компания прогнозирует дефицит всех металлов, кроме палладия.

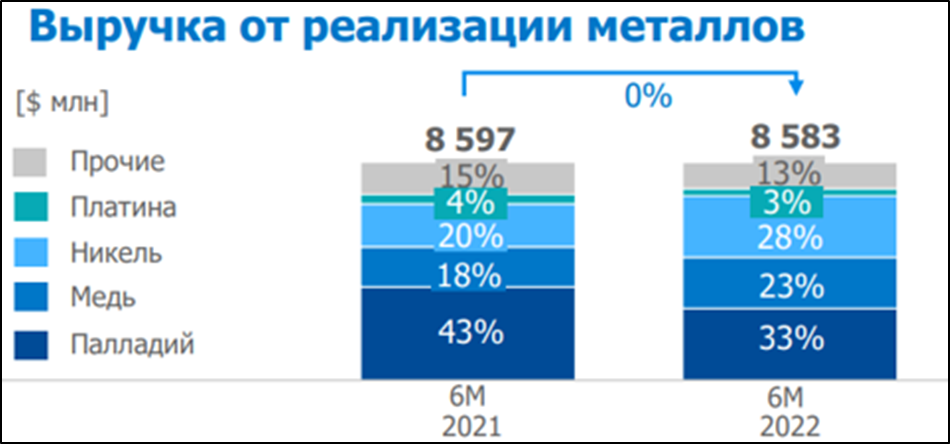

Кстати, по данным двухлетней давности на палладий приходилась треть выручки Норникеля. На медь и никель примерно по 25%. На платину около 3%. И на остальные металлы около 13% продаж.

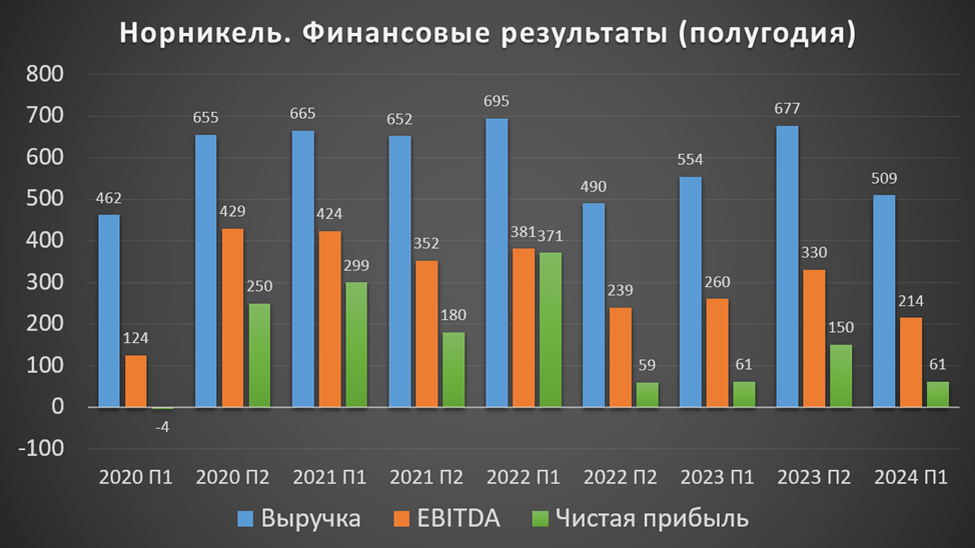

Финансовые результаты.

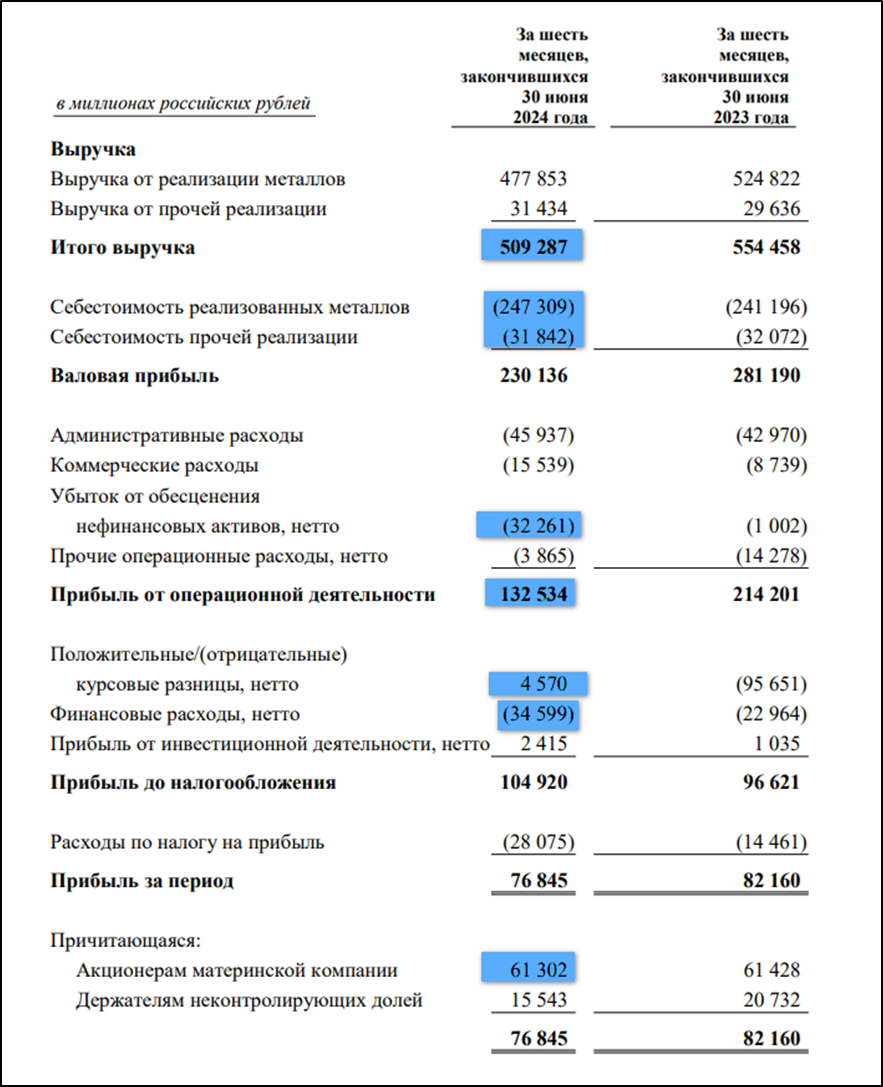

Результаты за 1П 2024:

Выручка 509 млрд (-8% г/г);

Себестоимость 279 млрд (+2% г/г);

Убыток от обесценения нефинансовых активов 32 млрд (+32х г/г);

Операционная прибыль 132 млрд (-38% г/г);

Курсовые разницы +4,5 млрд (год назад -95 млрд);

Финансовые расходы -34 млрд (+50% г/г);

Чистая прибыль 61,3 млрд (не изменилась).

Выручка снизилась из-за падения цен на никель и палладий. При этом компания продолжает переориентацию своих экспортных цепочек в Азию, на которую приходится уже более половины сбыта металлов.

Себестоимость практически не изменилась благодаря программе операционной эффективности, позволившей минимизировать значительный рост инфляции в российской экономике. Причём в себестоимость включили 15 млрд - новые экспортные таможенные пошлины, которые действуют до конца текущего года.

Плюс 6 млрд пошлин включили в состав прочих расходов. Также компания отразила 32 млрд бумажный убыток от обесценения нефинансовых. Это эффект от решения о переносе плавильных мощностей Медного завода в Китай после 2027 года. Но курсовые разницы оказались на 100 млрд лучше г/г. Благодаря этому итоговая ЧП не изменилась.

Результаты первого полугодия в целом сопоставимы с тем, что было год и полтора года назад. Но существенно хуже прошлого полугодия, когда компания смогла подсократить запасы и курс рубля был повыше. Также текущие результаты в разы хуже показателей 2П 2020 – 1П 2022, когда цены на никель и палладий были аномально высокими.

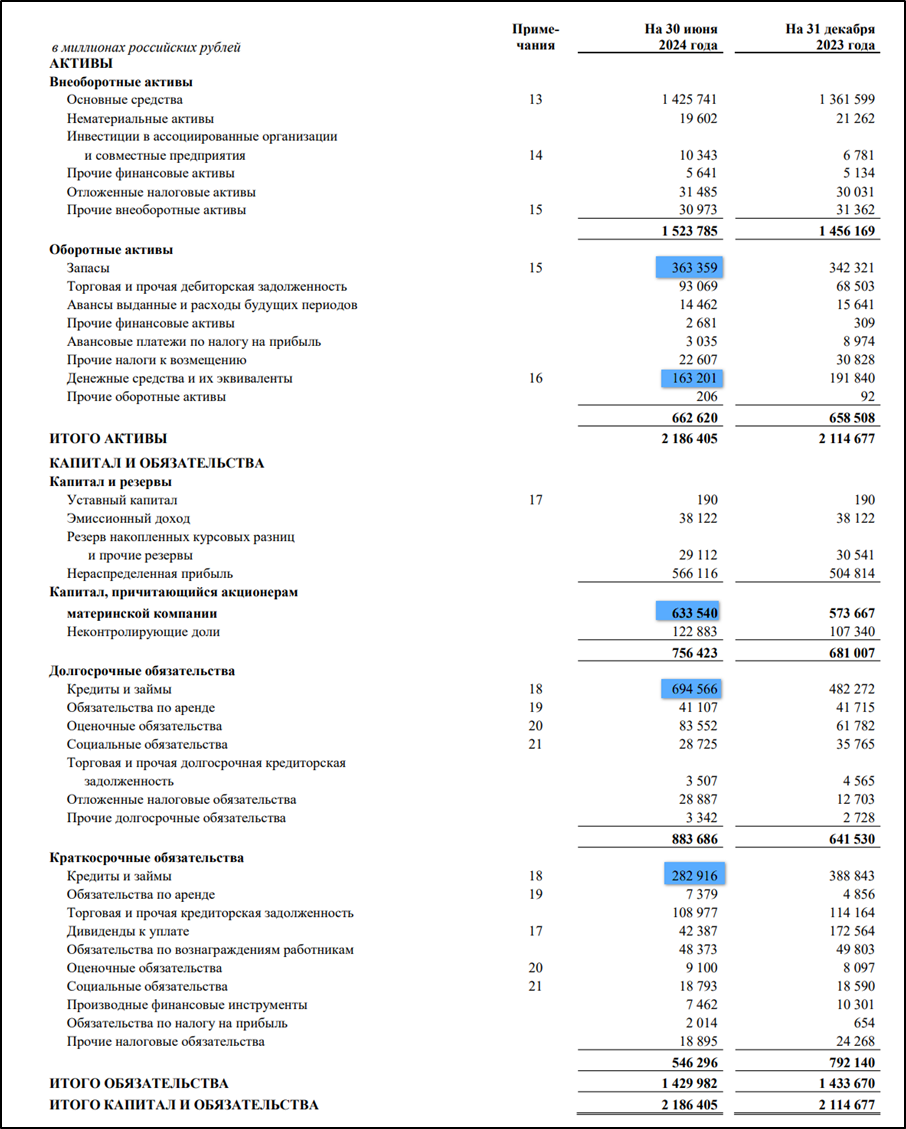

Баланс.

Чистые активы 633 млрд (+10% с начала года). На такую сумму активы превышают обязательства.

Запасы 363 (+6% с начала года). Причина – рост логистические сложности из-за ограничения судоходства в Красном море.

Дебиторская задолженность 93 млрд (+35% с начала года). Причина - затруднения в проведении трансграничных платежей

Денежные средства 163 млрд (-15% с начала года). На 90% они в валюте.

Суммарные кредиты и займы 977 млрд (+12% с начала года).

0,5 трлн долга выражено в рублях по плавающей ставке, которая на середину года превышала 17%. А год назад ставка была менее 12%. В итоге только процентами по обслуживанию долга компания сейчас тратит около 100 млрд в год. Т.е. Норникель сильно страдает из-за высокого долга и повышенных ставок в российской экономике.

В итоге, чистый долг 814 млрд. ND/EBITDA = 1,5. С одной стороны, долговая нагрузка пока остаётся в пределах нормы. Но с другой стороны, динамика явно негативная. И ситуацию нельзя назвать комфортной.

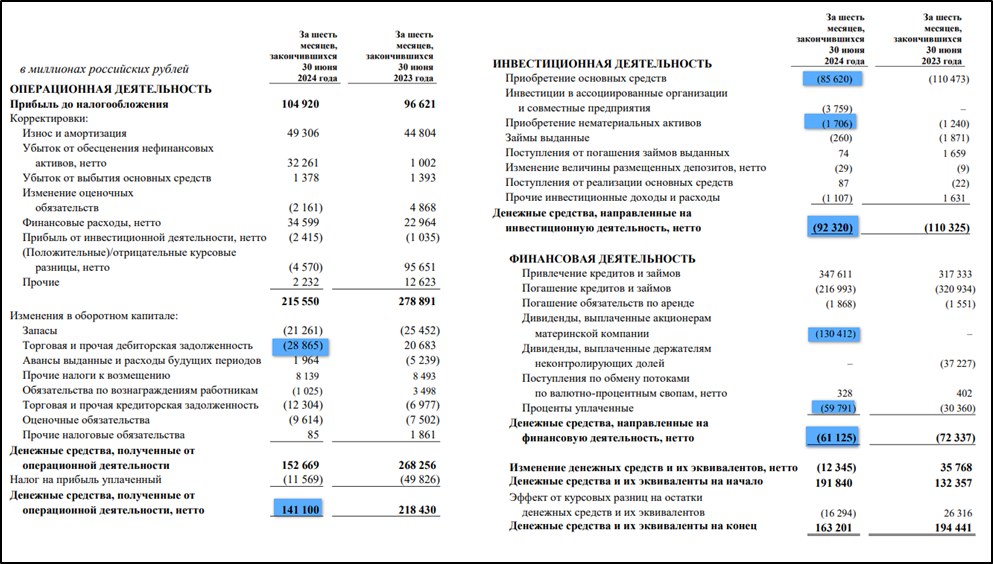

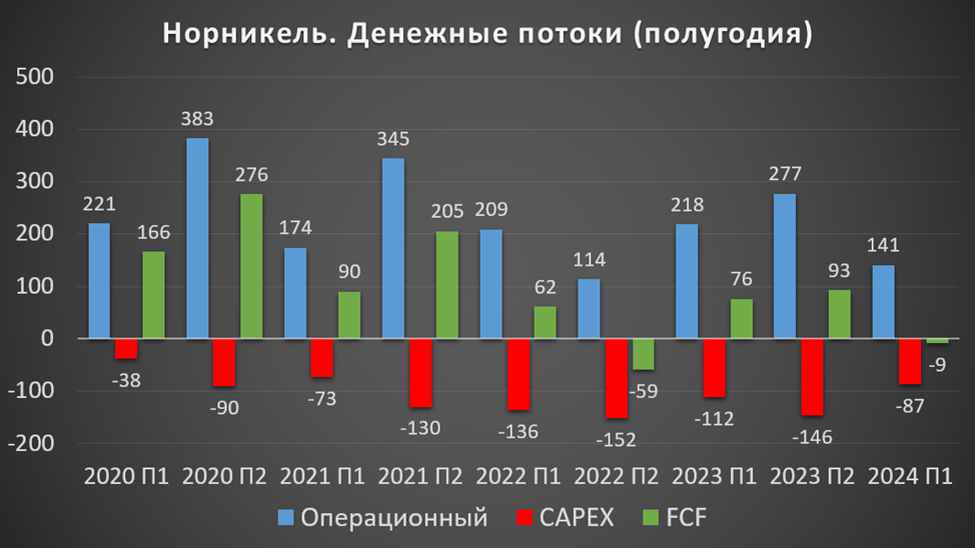

Денежные потоки.

операционная деятельность 141 млрд (-35% г/г). В основном это результат роста дебиторской задолженности, который отражает трудности покупателей в проведении трансграничных платежей.

инвестиционная деятельность -92 млрд (-16% г/г). При этом капитальные затраты составили 87 млрд (-22% г/г).

финансовая деятельность -61 млрд (-15% г/г). Причем на выплату дивидендов ушло 130 млрд. И что интересно, ровно на эту же сумму был увеличен долг.

В итоге, операционный денежный поток один из самых низких за 4,5 года. А свободный денежный поток и вовсе отрицательный, минус 9 млрд.

Дивиденды.

В 2022 году истекло соглашение между основными акционерами компании, по которому Норникель стремился выплачивать высокие дивиденды в размере 60% от EBITDA.

Согласно действующему положению, Совет директоров ориентируется на то, что размер годовых дивидендов должен составлять не менее 30% от EBITDA.

Последний раз дивиденды 9,15₽ выплачивались за 9 месяцев 2023 года. Доходность к текущей цене акции около 8%. На дивиденды было распределено 140 млрд, что составило 24% от EBITDA. Причем, как мы видели выше, дивиденды были выплачены за счет роста долга фактически на эту же сумму.

Также нужно отметить, что менеджмент компании неоднократно заявлял о предпочтении перейти на выплату дивидендов в привязке к свободному денежному потоку, а не к EBITDA. При этом дивиденд за 2023 год превысил весь скорректированный свободный денежный поток.

Если исходить из 30% по EBITDA, то дивиденды за первое полугодие могли бы составить 4,2₽. Это около 3,7% доходности. Но учитывая рост долговой нагрузки и отрицательный денежный поток, возможно, дивидендов в 2024 году не будет. В любом случае, не стоит ожидать высоких выплат ближайшие годы.

Перспективы.

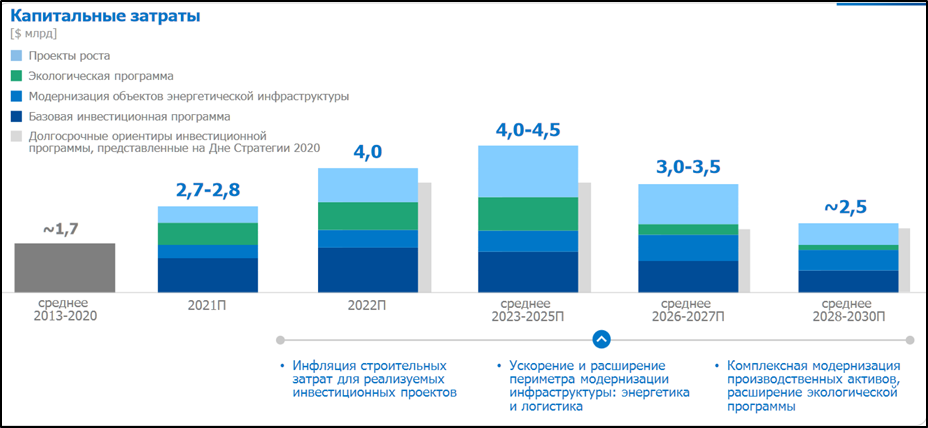

У компании определена стратегия развития до 2030 года, которая подразумевает рост добычи руды почти в 1,8 раза, рост производства металлов и экологическую программу.

В частности, к 2030 году компания планировала нарастить примерно на 30% производство никеля и меди. И на 50% увеличить производство металлов платиновой группы.

Эта инвестиционная программа требует высоких капитальных затрат вплоть до 2028 года. По первоначальным планам пики затрат по 4-4,5 млрд долларов приходились на период 2023-2025.

Но программу пересмотрели из-за изменения конъюнктуры цен на металлы, недружественного отношения западных стран к России и влияния обменного курса. И теперь прогноз на 2024 год снижен в 1,5 раза до 3 млрд долларов.

Но т.к. в первом полугодии капитальные затраты составили 87 млрд рублей, значит во втором полугодии они должны вырасти в 2 раза. Это снова надавит на свободный денежный поток, правда, в компании надеются, что по итогам года он будет положительным за счёт значительного высвобождения оборотного капитала к концу года. Т.е. рассчитывают на сокращение запасов и решения проблем с платежами.

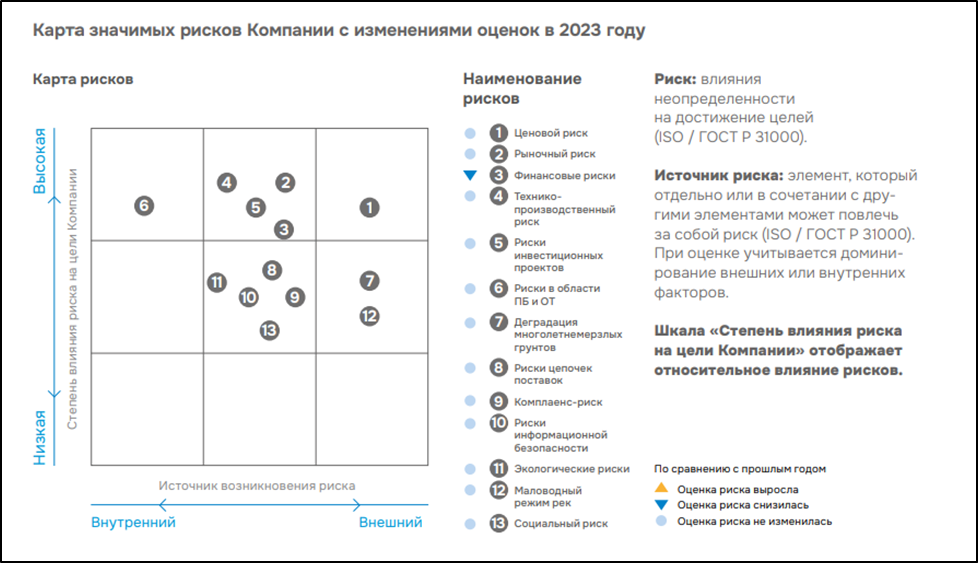

Риски.

Ценовой. Это самый значимый риск, т.к. он напрямую влияет на выручку. Сейчас компания переживает цикл снижение цен на никель и палладий, которые являются базовыми в продуктовой корзине. Но рано или поздно падение остановится, т.к. например, уже около половины производителей никеля терпят убытки при текущей цене.

Рыночный. Из-за санкций и ограничений, возможно, что компания будет вынуждена продавать металлы с дисконтом к рыночной цене.

Финансовый. Этот фактор включает в себя валютный, процентный риски, риск ликвидности, а также прочие финансовые риски.

Также есть еще целый ряд других рисков, но они на данный момент менее значимы.

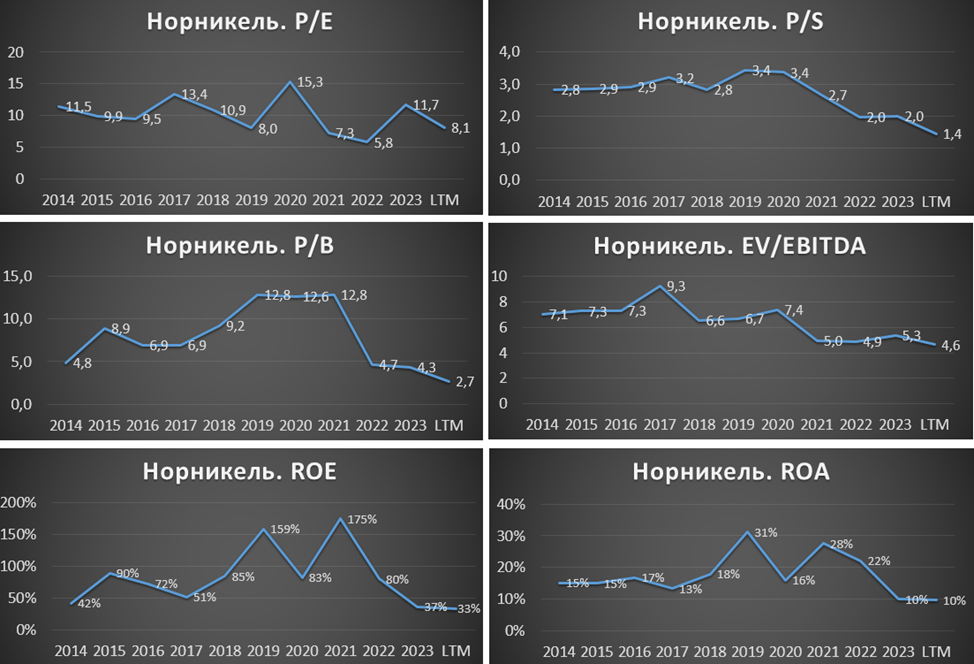

Мультипликаторы.

По мультипликаторам компания оценена ниже средних исторических значений:

Капитализация = 1,7 трлн (цена акции = 111,7 ₽);

EV/EBITDA = 4,6;

P/E = 8,1; P/S = 1,4; P/BV = 2,7;

Рентабельность EBITDA =46%; ROE = 33%; ROA = 10%

Выводы.

ГМК Норникель – мировой лидер по производству никеля и палладия.

В 2024 году планируется снижение выпуска готовой продукции примерно на 10%.

Различные логистические и платежные проблемы, а также затянувшееся падение цен на никель и палладий сказываются на финансовых результатах, которые оказались хуже, как году к году, так и к прошлому полугодию. Долговая нагрузка растёт, но пока остается на приемлемых значениях. Свободный денежный поток в первом полугодии отрицательный.

Эти факторы ставят под угрозу выплату дивидендов. В любом случае, не стоит ждать высоких выплат ближайшие годы.

Инвестиционная программа – это точка роста. Но на текущий момент она оптимизируется. Капитальные затраты снизились.

Основные риски: ценовой, рыночный и финансовый.

Мультипликаторы ниже средних исторических. Текущая расчетная справедливая цена 125₽.

Мои сделки.

За последний год я не совершал сделок по акциям Норникеля. На данный момент их доля в моём портфеле акций около 4%. Средняя цена покупки около 150 рублей. Компания интересна, но мне не нравится текущая динамика долговой нагрузки. Процентные платежи – уже существенная часть расходов. И они будут расти и дальше. На данный момент с осторожностью смотрю на акции Норникеля. Возможно, докуплю в случае, если котировки опустятся ниже 100 рублей

ГМК Норильский никель – это Российская горно-металлургическая компания. Крупнейший в мире производитель никеля и палладия. Занимает четвёртое место в мире по производству платины. Также производит медь, серебро, золото, кобальт и другие цветные металлы. Обладает уникальной минирально-сырьевой базой. Обеспеченность медно никелевыми-рудами более 70 лет. Золото-железными рудами более 20 лет. Основная продуктовая линейка Норникеля необходима для развития низкоуглеродной экономики и экологически чистого транспорта.

В состав Группы входит более 80 компаний, которые расположены в России и других странах. Основные производственные мощности находятся в Российской Федерации на полуострове Таймыр, Кольском полуострове и в Забайкальском крае, а также в Финляндии. Более 90% продукции компания отправляет на экспорт.

37% акций принадлежит Интерросу Владимира Потанина. 26,4% у «ЭН+ Групп», которую контролирует Олег Дерипаска. Остальные акции находятся в свободном обращении.

23.08.24 несколько дочек Норникеля попали под санкции США. Но в компании заявили, что это не относится к производственным и сбытовым активам, в санкционный список попал ряд сервисных компаний группы.

Правда, также санкции затронули Быстринский ГОК, производящий медный и железорудный концентрат, который отгружается в Китай. Т.е. возможны некоторые проблемы с экспортом. Также в апреле прошлого года компания заявляла, что клиенты из Евросоюза отказывались от закупок металлов Норникеля. Поэтому в 2023 году компания была вынуждена перестраивать логистику.

Текущая цена акций.

Акции Норникеля уже 3,5 года находятся в нисходящем тренде. Снижение с максимумов в районе 60%. Причём только за последние пять месяцев котировки снизились почти на треть. На данный момент акции торгуются в районе минимума 2022 года.

Операционные результаты.

Данные по производству металлов в 1П 2024:

Никель -1% г/г. Но при этом результат второго квартала на 15% лучше относительно первого, что связано с ростом добычи руды в соответствии с программой повышения производственной эффективности.

Медь +7% г/г. Рост из-за низкой базы прошлого года, когда проводились работы по донастройке технологических процессов с целью выполнения требований новых потребителей.

Палладий -0,1% г/г.

Платина -3% г/г.

Таким образом, добыча всех металлов в первом полугодии за исключением меди немного снизилась. Вообще производственные показатели последние 3,5 года относительно стабильны.

Также компания подтвердила прогноз производства металлов на 2024 год. Согласно которому ожидается сокращение выпуска готовой продукции примерно на 10%. Это будут худшие операционные результаты за много лет. Компания объясняет это плановыми ремонтами.

Цены на металлы.

Никель. После аномального роста 2021-2022 годов, цена вернулась к своим средним уровням. За последний год снижение -28%.

Палладий. Цена за год упала на -27%. А с середины 2022 года падение уже почти в 3 раза. Одна из причин замедление глобальных продаж электромобилей на аккумуляторных батареях.

Медь. Динамика за год +4%. В целом динамика растущая. В мае текущего года был показан максимум. Одна из причин - санкции Запада против меди российского происхождения.

Платина. +3% за год.

В долгосрочной перспективе компания прогнозирует дефицит всех металлов, кроме палладия.

Кстати, по данным двухлетней давности на палладий приходилась треть выручки Норникеля. На медь и никель примерно по 25%. На платину около 3%. И на остальные металлы около 13% продаж.

Финансовые результаты.

Результаты за 1П 2024:

Выручка 509 млрд (-8% г/г);

Себестоимость 279 млрд (+2% г/г);

Убыток от обесценения нефинансовых активов 32 млрд (+32х г/г);

Операционная прибыль 132 млрд (-38% г/г);

Курсовые разницы +4,5 млрд (год назад -95 млрд);

Финансовые расходы -34 млрд (+50% г/г);

Чистая прибыль 61,3 млрд (не изменилась).

Выручка снизилась из-за падения цен на никель и палладий. При этом компания продолжает переориентацию своих экспортных цепочек в Азию, на которую приходится уже более половины сбыта металлов.

Себестоимость практически не изменилась благодаря программе операционной эффективности, позволившей минимизировать значительный рост инфляции в российской экономике. Причём в себестоимость включили 15 млрд - новые экспортные таможенные пошлины, которые действуют до конца текущего года.

Плюс 6 млрд пошлин включили в состав прочих расходов. Также компания отразила 32 млрд бумажный убыток от обесценения нефинансовых. Это эффект от решения о переносе плавильных мощностей Медного завода в Китай после 2027 года. Но курсовые разницы оказались на 100 млрд лучше г/г. Благодаря этому итоговая ЧП не изменилась.

Результаты первого полугодия в целом сопоставимы с тем, что было год и полтора года назад. Но существенно хуже прошлого полугодия, когда компания смогла подсократить запасы и курс рубля был повыше. Также текущие результаты в разы хуже показателей 2П 2020 – 1П 2022, когда цены на никель и палладий были аномально высокими.

Баланс.

Чистые активы 633 млрд (+10% с начала года). На такую сумму активы превышают обязательства.

Запасы 363 (+6% с начала года). Причина – рост логистические сложности из-за ограничения судоходства в Красном море.

Дебиторская задолженность 93 млрд (+35% с начала года). Причина - затруднения в проведении трансграничных платежей

Денежные средства 163 млрд (-15% с начала года). На 90% они в валюте.

Суммарные кредиты и займы 977 млрд (+12% с начала года).

0,5 трлн долга выражено в рублях по плавающей ставке, которая на середину года превышала 17%. А год назад ставка была менее 12%. В итоге только процентами по обслуживанию долга компания сейчас тратит около 100 млрд в год. Т.е. Норникель сильно страдает из-за высокого долга и повышенных ставок в российской экономике.

В итоге, чистый долг 814 млрд. ND/EBITDA = 1,5. С одной стороны, долговая нагрузка пока остаётся в пределах нормы. Но с другой стороны, динамика явно негативная. И ситуацию нельзя назвать комфортной.

Денежные потоки.

операционная деятельность 141 млрд (-35% г/г). В основном это результат роста дебиторской задолженности, который отражает трудности покупателей в проведении трансграничных платежей.

инвестиционная деятельность -92 млрд (-16% г/г). При этом капитальные затраты составили 87 млрд (-22% г/г).

финансовая деятельность -61 млрд (-15% г/г). Причем на выплату дивидендов ушло 130 млрд. И что интересно, ровно на эту же сумму был увеличен долг.

В итоге, операционный денежный поток один из самых низких за 4,5 года. А свободный денежный поток и вовсе отрицательный, минус 9 млрд.

Дивиденды.

В 2022 году истекло соглашение между основными акционерами компании, по которому Норникель стремился выплачивать высокие дивиденды в размере 60% от EBITDA.

Согласно действующему положению, Совет директоров ориентируется на то, что размер годовых дивидендов должен составлять не менее 30% от EBITDA.

Последний раз дивиденды 9,15₽ выплачивались за 9 месяцев 2023 года. Доходность к текущей цене акции около 8%. На дивиденды было распределено 140 млрд, что составило 24% от EBITDA. Причем, как мы видели выше, дивиденды были выплачены за счет роста долга фактически на эту же сумму.

Также нужно отметить, что менеджмент компании неоднократно заявлял о предпочтении перейти на выплату дивидендов в привязке к свободному денежному потоку, а не к EBITDA. При этом дивиденд за 2023 год превысил весь скорректированный свободный денежный поток.

Если исходить из 30% по EBITDA, то дивиденды за первое полугодие могли бы составить 4,2₽. Это около 3,7% доходности. Но учитывая рост долговой нагрузки и отрицательный денежный поток, возможно, дивидендов в 2024 году не будет. В любом случае, не стоит ожидать высоких выплат ближайшие годы.

Перспективы.

У компании определена стратегия развития до 2030 года, которая подразумевает рост добычи руды почти в 1,8 раза, рост производства металлов и экологическую программу.

В частности, к 2030 году компания планировала нарастить примерно на 30% производство никеля и меди. И на 50% увеличить производство металлов платиновой группы.

Эта инвестиционная программа требует высоких капитальных затрат вплоть до 2028 года. По первоначальным планам пики затрат по 4-4,5 млрд долларов приходились на период 2023-2025.

Но программу пересмотрели из-за изменения конъюнктуры цен на металлы, недружественного отношения западных стран к России и влияния обменного курса. И теперь прогноз на 2024 год снижен в 1,5 раза до 3 млрд долларов.

Но т.к. в первом полугодии капитальные затраты составили 87 млрд рублей, значит во втором полугодии они должны вырасти в 2 раза. Это снова надавит на свободный денежный поток, правда, в компании надеются, что по итогам года он будет положительным за счёт значительного высвобождения оборотного капитала к концу года. Т.е. рассчитывают на сокращение запасов и решения проблем с платежами.

Риски.

Ценовой. Это самый значимый риск, т.к. он напрямую влияет на выручку. Сейчас компания переживает цикл снижение цен на никель и палладий, которые являются базовыми в продуктовой корзине. Но рано или поздно падение остановится, т.к. например, уже около половины производителей никеля терпят убытки при текущей цене.

Рыночный. Из-за санкций и ограничений, возможно, что компания будет вынуждена продавать металлы с дисконтом к рыночной цене.

Финансовый. Этот фактор включает в себя валютный, процентный риски, риск ликвидности, а также прочие финансовые риски.

Также есть еще целый ряд других рисков, но они на данный момент менее значимы.

Мультипликаторы.

По мультипликаторам компания оценена ниже средних исторических значений:

Капитализация = 1,7 трлн (цена акции = 111,7 ₽);

EV/EBITDA = 4,6;

P/E = 8,1; P/S = 1,4; P/BV = 2,7;

Рентабельность EBITDA =46%; ROE = 33%; ROA = 10%

Выводы.

ГМК Норникель – мировой лидер по производству никеля и палладия.

В 2024 году планируется снижение выпуска готовой продукции примерно на 10%.

Различные логистические и платежные проблемы, а также затянувшееся падение цен на никель и палладий сказываются на финансовых результатах, которые оказались хуже, как году к году, так и к прошлому полугодию. Долговая нагрузка растёт, но пока остается на приемлемых значениях. Свободный денежный поток в первом полугодии отрицательный.

Эти факторы ставят под угрозу выплату дивидендов. В любом случае, не стоит ждать высоких выплат ближайшие годы.

Инвестиционная программа – это точка роста. Но на текущий момент она оптимизируется. Капитальные затраты снизились.

Основные риски: ценовой, рыночный и финансовый.

Мультипликаторы ниже средних исторических. Текущая расчетная справедливая цена 125₽.

Мои сделки.

За последний год я не совершал сделок по акциям Норникеля. На данный момент их доля в моём портфеле акций около 4%. Средняя цена покупки около 150 рублей. Компания интересна, но мне не нравится текущая динамика долговой нагрузки. Процентные платежи – уже существенная часть расходов. И они будут расти и дальше. На данный момент с осторожностью смотрю на акции Норникеля. Возможно, докуплю в случае, если котировки опустятся ниже 100 рублей

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба