Способность Ethereum (CRYPTO: ETH) размещать широкий спектр приложений и активов была очевидна в течение многих лет, но инвестиционный аргумент в пользу его собственного токена ETH становится всё менее убедительным. В связи с ключевыми изменениями протокола, в частности хардфорками, активирующими EIP-1559 и EIP-4844, инвесторы задаются вопросом — как принятие Ethereum отразится на долгосрочной стоимости ETH?

Несмотря на то, что платформа масштабировалась, связь между её ростом и спросом и предложением ETH (а значит, и его ценой) уже не такая однозначная, как казалось раньше.

Революция EIP-1559: привязка полезности к стоимости токена

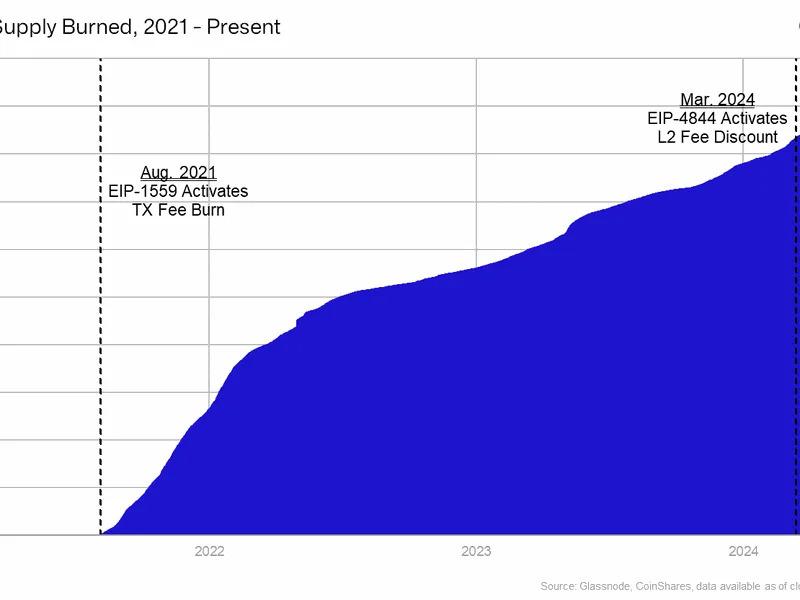

Когда Ethereum реализовал EIP-1559 в 2021 году, он ввёл механизм сжигания, при котором подавляющее большинство комиссий за транзакции (базовые комиссии) навсегда изымалось из обращения. Это создало прямую связь между использованием Ethereum и предложением ETH. Поскольку пользователи платили за транзакции в сети Ethereum, сжигание действовало как дефляционная сила, сокращая предложение ETH и оказывая повышательное давление на его цену.

В 2023 году действующая модель оценки на CoinShares показала, что при правильных условиях, когда Ethereum ежегодно генерирует $10 млрд в виде комиссий за транзакции L1 (этого показателя он достиг на пике своего развития в 2021 году), к 2028 году ETH может достичь стоимости около $8000 за монету.

Однако с тех пор оптимизм пошел на убыль из-за хардфорка Dencun и появления Layer-2 (L2), которые привели к прекращению сжигания комиссий и изменили потенциальную стоимость ETH.

Рост популярности 2-го уровня: палка о двух концах

Платформы L2 были разработаны для масштабирования Ethereum путем перемещения транзакций из основной цепи (L1) в более быстрые и дешёвые сети. Изначально L2 дополняли L1, помогая сети обрабатывать больше транзакций, не засоряя базовую цепь — как клапан сброса давления, обеспечивающий баланс во время высокой загрузки.

Но с введением «пространства блоба» в 2024 году L2 теперь могли проводить транзакции на L1 с гораздо меньшими затратами, что снизило их потребность в уплате дорогостоящих комиссий L1. По мере того, как всё больше активности переходило на L2, сжигание предложения, которое EIP-1559 должен был вызвать, начало снижаться, ослабляя понижательное давление на предложение ETH.

Реальность того, что Ethereum генерирует высокие комиссии L1 для поддержки стоимости ETH, теперь выглядит мрачной. Комиссии за транзакции L1 неуклонно падают, что приводит к вопросам о том, что отличает услуги, предлагаемые на каждом уровне, и что будет способствовать дальнейшему развитию ландшафта комиссий L1.

Путь вперёд: восстановление после пожара или адаптация к новым реалиям

Несмотря на эти проблемы, существуют потенциальные пути восстановления спроса на транзакции L1 и, как следствие, оценки ETH.

Один из вариантов — разработка высокоценных вариантов использования, которые полагаются на безопасность и надежность L1, однако, учитывая текущие тенденции, это кажется маловероятным в ближайшем будущем. Другая возможность заключается в том, что принятие L2 будет расти так быстро, что чистый объем транзакций компенсирует сниженные сборы — но это потребует чрезвычайного роста L2, выходящего за рамки краткосрочных ожиданий.

Наиболее вероятным и, возможно, самым спорным решением является переоценка «пространства блоба» для увеличения комиссий за расчеты L2. Хотя это восстановит часть сжигания запасов L1, оно рискует нарушить экономику L2, которая была ключом к недавнему успеху Ethereum и повысила его способность конкурировать как экосистему с альтернативными платформами (такими как Solana, Binance Chain и т. д.).

Неопределённое будущее ETH

Хотя L2s масштабировали Ethereum, они также дезориентировали механизмы, которые связывают стоимость ETH с его полезностью. Для инвесторов это означает, что будущее ETH зависит от того, как Ethereum сбалансирует инновации с поддержанием здоровой экономической политики.

На данный момент инвестиционная привлекательность ETH достаточно неопределенна, а риски остаются высокими, поскольку сообщество Ethereum всё ещё определяет свой дальнейший путь.

Спустя несколько недель после дебюта ETH ETF ликвидность рынка Ethereum упала на 20%

«Биржевые фонды (ETF) будут иметь чистый положительный эффект для ликвидности рынка, что облегчит выполнение крупных заказов на покупку и продажу по стабильным ценам», — об этом CoinDesk сообщал в декабре 2023 года, т.е. ещё до того, как Ethereum ETF были одобрены в США.

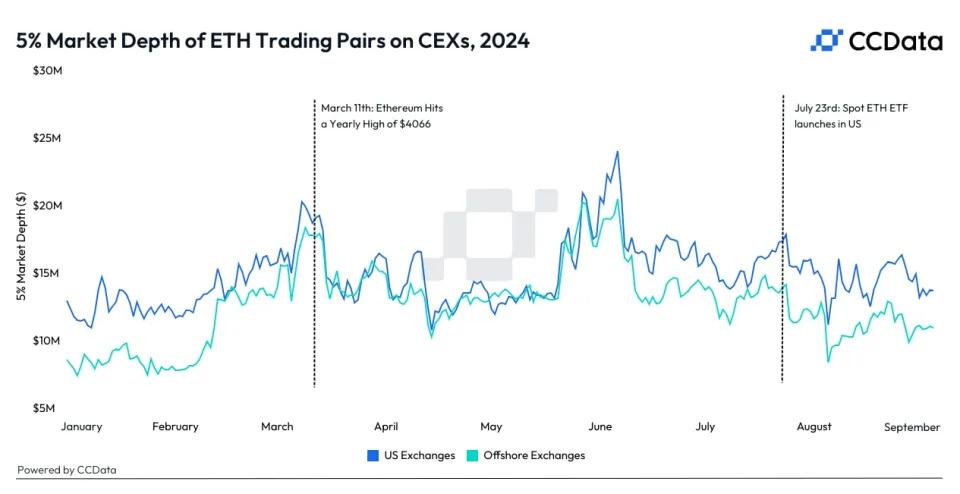

5%-я глубина рынка торговых пар с ETH на CEX в 2024 г.

Рост ликвидности достаточно хорошо материализовался на рынке биткоинов (BTC) после дебюта спотовых ETF 11 января. Однако с эфиром (ETH) история разыгралась по-другому. Ликвидность книги заказов эфира снизилась с момента дебюта девяти ETF 23 июля, согласно данным, отслеживаемым лондонской CCData.

5%-ная глубина рынка эфира на биржах США упала на 20% с момента введения спотовых ETH ETF

С момента введения ETF средняя 5% глубина рынка для пар ETH на централизованных биржах в США снизилась на 20% до примерно $14 млн. На офшорных централизованных площадках она упала на 19% до примерно $10 млн. Другими словами, теперь стало проще перемещать спотовую цену на 5% в любом направлении, что является признаком снижения ликвидности и повышения чувствительности к крупным ордерам.

По данным CCData, виной всему плохая рыночная конъюнктура и сезонность

«Хотя рыночная ликвидность для пар ETH на централизованных биржах остается выше, чем в начале года, ликвидность упала почти на 45% с пика в июне», — рассказал в интервью CoinDesk Джейкоб Джозеф, аналитик CCData. «Вероятно, это связано с плохими рыночными условиями и сезонными эффектами летом, которые часто сопровождаются снижением торговой активности».

Мера относится к количеству ордеров на покупку и продажу в пределах 5% от средней рыночной цены актива. Большая глубина указывает на сильную ликвидность и меньшие издержки проскальзывания. CCData рассматривала 5% глубину рынка для всех пар ETH на 30 централизованных биржах.

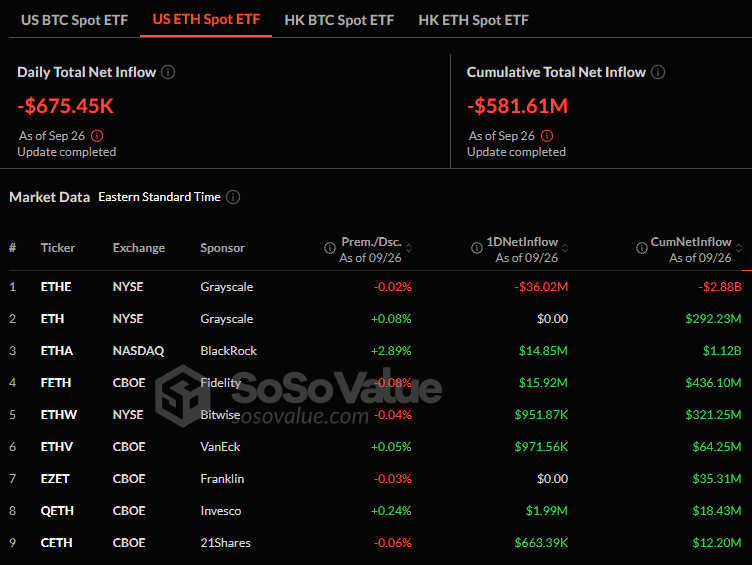

По данным Farside Investors, с 23 июля ETF Ether столкнулись с совокупным оттоком более $500 млн. Цена Ether снизилась более чем на 25% до $2380, показывают данные CoinDesk.

ETF Ethereum зафиксировали крупнейший отток средств с июля

Биржевые фонды ETF ETH зафиксировали самый большой чистый отток средств с июля: в этот понедельник было выведено более $79 млн, что является признаком снижения институционального спроса на второй по величине токен в мире.

По данным SoSoValue, эти показатели являются самыми высокими с 29 июля, когда совокупный объем ETH составил $98 млн, и четырьмя самыми высокими с момента их первого запуска 23 июля.

Почти все оттоки в понедельник пришлись на продукт Grayscale ETHE. ETHW Bitwise зафиксировал чуть более $1,3 млн притоков. Другие продукты не показали активности притока или оттока.

Отток произошел, несмотря на более широкое ралли криптовалютного рынка, вызванное снижением процентных ставок Федеральной резервной системы на прошлой неделе, что помогло поднять цены на эфир на 11% за последнюю неделю. Разрыв между ценовой динамикой ETH и потоками ETF говорит о том, что инвесторы по-прежнему не уверены в долгосрочных перспективах роста актива.

Как ранее сообщал CoinDesk, внимательно отслеживаемое соотношение, отслеживающее относительную ценовую силу эфира и биткоина (BTC), упало до самого низкого уровня с апреля 2021 года, что является признаком того, что более широкий рынок отдает предпочтение воспринимаемой стабильности биткоина по сравнению с более рискованным и высокодоходным потенциалом эфира.

По словам Питера Чанга, руководителя исследований в Presto Labs, идея «мирового компьютера» блокчейна Ethereum не находит такого отклика у инвесторов в традиционные финансы (TradFi), как мем о «цифровом золоте» биткоина.

«Инвесторы TradFi могут не отреагировать на инвестиционный тезис ETH с таким же энтузиазмом, как на BTC. Инвестиционный тезис золота как хеджа от инфляции хорошо известен, и поэтому инвесторам TradFi не составит большого труда осмыслить идею «цифрового золота», — сказал Чанг в сообщении CoinDesk, ссылаясь на августовский отчёт фирмы по этой теме. «С другой стороны, повествование ETH как «мирового компьютера» гораздо сложнее для понимания неспециалистам.

«Даже если им удастся изменить свое решение, уровень их убежденности должен быть достаточно высоким, чтобы оправдать добавление второго цифрового актива после BTC ETF. Это может быть сложной задачей, поскольку для тех, кто уже выделил средства на BTC ETF в своем портфеле, добавление еще одного цифрового актива обеспечивает существенно меньшую дополнительную выгоду от диверсификации, чем первое», — сказал он.

Биткоин установил новые исторические максимумы в марте в долларах США (перед падением на 20%), в то время как эфир ещё не побил своё экстремум 2021 года и до сих пор находится примерно в два раза ниже этого уровня. С начала года биткоин подорожал более чем на 50%, в то время как эфир вырос чуть менее чем на 15%.

Августин Фэн, руководитель аналитического отдела SOFA.org, отметил, что, хотя ETH вырос на фоне смягчения политики ФРС, значительный отток средств из ETF указывает на нестабильные настроения.

«Спасёт ли продолжающийся рост цен приток ETH ETF от их нынешнего застоя? Ответ, вероятно, зависит от того, увидим ли мы ещё один спад на фондовых рынках до ноября», — сказал Фань. «Ethereum вырос на 11% за последнюю неделю без каких-либо новых событий. Однако последний сильный отток из ETH ETF указывает на неопределенные настроения среди инвесторов относительно его будущей динамики роста».

Ник Рак, независимый аналитик рынка, отметил, что недавний отток средств может быть связан с более широким пессимизмом относительно перспектив роста эфира.

«Резкий отток ETH ETF может быть вызван тем, что инвесторы распределяют капитал в других местах из-за сохраняющегося пессимистичного прогноза по ETH, и текущий рост цены ETH — это хорошая возможность выйти с рынка», — сказал Рак в своем сообщении CoinDesk во вторник. «Ethereum недавно подвергся критике за то, что не смог продвинуть какие-либо нарративы, которые могли бы помочь привлечь больше средств. Однако новое обновление Pectra, запуск которого запланирован на февраль 2025 года, направлено на то, чтобы позволить пользователям платить за топливо альткоинами, среди прочих преимуществ».

«Институциональные инвесторы могут посчитать, что на данный момент есть лучшие возможности в другом месте», — добавил Рак.

Краткий взгляд на график Ethereum

Ethereum (ETH) с начала месяца вырос на ≈25% с локального минимума $2152, торгуясь сейчас около $2700 за монету. Что ещё важнее, вторая по величине криптовалюта нашла ключевую поддержку на своей 200-недельной простой скользящей средней (SMA) на уровне $2278.

200-недельная простая скользящая средняя (SMA) — широко используемый инструмент для измерения долгосрочного импульса. Если цена актива поднимается выше маркера, обычно считается, что он находится в восходящем тренде, и наоборот. Движение вверх было вызвано решением Федеральной резервной системы США снизить ставки сразу на 50 базисных пунктов (б.п.), установив текущую целевую ставку между 4,75% и 5,00%.

Эфир отскакивал от этой поддержки уже несколько раз, в том числе 5 августа, когда более широкие рынки испытали распродажу, вызванную сворачиванием керри-трейда в иене. Эта поддержка держалась большую часть сентября.

Эфириум отскочил от своей 200-недельной простой скользящей средней, укрепив долгосрочную ключевую поддержку,

что является долгосрочным сигналом к восстановлению бычьего рынка.

Пока биткоин и эфириум пытаются преодолеть ключевые технические уровни, более общие макроэкономические условия, особенно в Японии и США, могут сыграть значительную роль в формировании ценовых движений в самое ближайшее время.

Несмотря на то, что платформа масштабировалась, связь между её ростом и спросом и предложением ETH (а значит, и его ценой) уже не такая однозначная, как казалось раньше.

Революция EIP-1559: привязка полезности к стоимости токена

Когда Ethereum реализовал EIP-1559 в 2021 году, он ввёл механизм сжигания, при котором подавляющее большинство комиссий за транзакции (базовые комиссии) навсегда изымалось из обращения. Это создало прямую связь между использованием Ethereum и предложением ETH. Поскольку пользователи платили за транзакции в сети Ethereum, сжигание действовало как дефляционная сила, сокращая предложение ETH и оказывая повышательное давление на его цену.

В 2023 году действующая модель оценки на CoinShares показала, что при правильных условиях, когда Ethereum ежегодно генерирует $10 млрд в виде комиссий за транзакции L1 (этого показателя он достиг на пике своего развития в 2021 году), к 2028 году ETH может достичь стоимости около $8000 за монету.

Однако с тех пор оптимизм пошел на убыль из-за хардфорка Dencun и появления Layer-2 (L2), которые привели к прекращению сжигания комиссий и изменили потенциальную стоимость ETH.

Рост популярности 2-го уровня: палка о двух концах

Платформы L2 были разработаны для масштабирования Ethereum путем перемещения транзакций из основной цепи (L1) в более быстрые и дешёвые сети. Изначально L2 дополняли L1, помогая сети обрабатывать больше транзакций, не засоряя базовую цепь — как клапан сброса давления, обеспечивающий баланс во время высокой загрузки.

Но с введением «пространства блоба» в 2024 году L2 теперь могли проводить транзакции на L1 с гораздо меньшими затратами, что снизило их потребность в уплате дорогостоящих комиссий L1. По мере того, как всё больше активности переходило на L2, сжигание предложения, которое EIP-1559 должен был вызвать, начало снижаться, ослабляя понижательное давление на предложение ETH.

Реальность того, что Ethereum генерирует высокие комиссии L1 для поддержки стоимости ETH, теперь выглядит мрачной. Комиссии за транзакции L1 неуклонно падают, что приводит к вопросам о том, что отличает услуги, предлагаемые на каждом уровне, и что будет способствовать дальнейшему развитию ландшафта комиссий L1.

Путь вперёд: восстановление после пожара или адаптация к новым реалиям

Несмотря на эти проблемы, существуют потенциальные пути восстановления спроса на транзакции L1 и, как следствие, оценки ETH.

Один из вариантов — разработка высокоценных вариантов использования, которые полагаются на безопасность и надежность L1, однако, учитывая текущие тенденции, это кажется маловероятным в ближайшем будущем. Другая возможность заключается в том, что принятие L2 будет расти так быстро, что чистый объем транзакций компенсирует сниженные сборы — но это потребует чрезвычайного роста L2, выходящего за рамки краткосрочных ожиданий.

Наиболее вероятным и, возможно, самым спорным решением является переоценка «пространства блоба» для увеличения комиссий за расчеты L2. Хотя это восстановит часть сжигания запасов L1, оно рискует нарушить экономику L2, которая была ключом к недавнему успеху Ethereum и повысила его способность конкурировать как экосистему с альтернативными платформами (такими как Solana, Binance Chain и т. д.).

Неопределённое будущее ETH

Хотя L2s масштабировали Ethereum, они также дезориентировали механизмы, которые связывают стоимость ETH с его полезностью. Для инвесторов это означает, что будущее ETH зависит от того, как Ethereum сбалансирует инновации с поддержанием здоровой экономической политики.

На данный момент инвестиционная привлекательность ETH достаточно неопределенна, а риски остаются высокими, поскольку сообщество Ethereum всё ещё определяет свой дальнейший путь.

Спустя несколько недель после дебюта ETH ETF ликвидность рынка Ethereum упала на 20%

«Биржевые фонды (ETF) будут иметь чистый положительный эффект для ликвидности рынка, что облегчит выполнение крупных заказов на покупку и продажу по стабильным ценам», — об этом CoinDesk сообщал в декабре 2023 года, т.е. ещё до того, как Ethereum ETF были одобрены в США.

5%-я глубина рынка торговых пар с ETH на CEX в 2024 г.

Рост ликвидности достаточно хорошо материализовался на рынке биткоинов (BTC) после дебюта спотовых ETF 11 января. Однако с эфиром (ETH) история разыгралась по-другому. Ликвидность книги заказов эфира снизилась с момента дебюта девяти ETF 23 июля, согласно данным, отслеживаемым лондонской CCData.

5%-ная глубина рынка эфира на биржах США упала на 20% с момента введения спотовых ETH ETF

С момента введения ETF средняя 5% глубина рынка для пар ETH на централизованных биржах в США снизилась на 20% до примерно $14 млн. На офшорных централизованных площадках она упала на 19% до примерно $10 млн. Другими словами, теперь стало проще перемещать спотовую цену на 5% в любом направлении, что является признаком снижения ликвидности и повышения чувствительности к крупным ордерам.

По данным CCData, виной всему плохая рыночная конъюнктура и сезонность

«Хотя рыночная ликвидность для пар ETH на централизованных биржах остается выше, чем в начале года, ликвидность упала почти на 45% с пика в июне», — рассказал в интервью CoinDesk Джейкоб Джозеф, аналитик CCData. «Вероятно, это связано с плохими рыночными условиями и сезонными эффектами летом, которые часто сопровождаются снижением торговой активности».

Мера относится к количеству ордеров на покупку и продажу в пределах 5% от средней рыночной цены актива. Большая глубина указывает на сильную ликвидность и меньшие издержки проскальзывания. CCData рассматривала 5% глубину рынка для всех пар ETH на 30 централизованных биржах.

По данным Farside Investors, с 23 июля ETF Ether столкнулись с совокупным оттоком более $500 млн. Цена Ether снизилась более чем на 25% до $2380, показывают данные CoinDesk.

ETF Ethereum зафиксировали крупнейший отток средств с июля

Биржевые фонды ETF ETH зафиксировали самый большой чистый отток средств с июля: в этот понедельник было выведено более $79 млн, что является признаком снижения институционального спроса на второй по величине токен в мире.

По данным SoSoValue, эти показатели являются самыми высокими с 29 июля, когда совокупный объем ETH составил $98 млн, и четырьмя самыми высокими с момента их первого запуска 23 июля.

Почти все оттоки в понедельник пришлись на продукт Grayscale ETHE. ETHW Bitwise зафиксировал чуть более $1,3 млн притоков. Другие продукты не показали активности притока или оттока.

Отток произошел, несмотря на более широкое ралли криптовалютного рынка, вызванное снижением процентных ставок Федеральной резервной системы на прошлой неделе, что помогло поднять цены на эфир на 11% за последнюю неделю. Разрыв между ценовой динамикой ETH и потоками ETF говорит о том, что инвесторы по-прежнему не уверены в долгосрочных перспективах роста актива.

Как ранее сообщал CoinDesk, внимательно отслеживаемое соотношение, отслеживающее относительную ценовую силу эфира и биткоина (BTC), упало до самого низкого уровня с апреля 2021 года, что является признаком того, что более широкий рынок отдает предпочтение воспринимаемой стабильности биткоина по сравнению с более рискованным и высокодоходным потенциалом эфира.

По словам Питера Чанга, руководителя исследований в Presto Labs, идея «мирового компьютера» блокчейна Ethereum не находит такого отклика у инвесторов в традиционные финансы (TradFi), как мем о «цифровом золоте» биткоина.

«Инвесторы TradFi могут не отреагировать на инвестиционный тезис ETH с таким же энтузиазмом, как на BTC. Инвестиционный тезис золота как хеджа от инфляции хорошо известен, и поэтому инвесторам TradFi не составит большого труда осмыслить идею «цифрового золота», — сказал Чанг в сообщении CoinDesk, ссылаясь на августовский отчёт фирмы по этой теме. «С другой стороны, повествование ETH как «мирового компьютера» гораздо сложнее для понимания неспециалистам.

«Даже если им удастся изменить свое решение, уровень их убежденности должен быть достаточно высоким, чтобы оправдать добавление второго цифрового актива после BTC ETF. Это может быть сложной задачей, поскольку для тех, кто уже выделил средства на BTC ETF в своем портфеле, добавление еще одного цифрового актива обеспечивает существенно меньшую дополнительную выгоду от диверсификации, чем первое», — сказал он.

Биткоин установил новые исторические максимумы в марте в долларах США (перед падением на 20%), в то время как эфир ещё не побил своё экстремум 2021 года и до сих пор находится примерно в два раза ниже этого уровня. С начала года биткоин подорожал более чем на 50%, в то время как эфир вырос чуть менее чем на 15%.

Августин Фэн, руководитель аналитического отдела SOFA.org, отметил, что, хотя ETH вырос на фоне смягчения политики ФРС, значительный отток средств из ETF указывает на нестабильные настроения.

«Спасёт ли продолжающийся рост цен приток ETH ETF от их нынешнего застоя? Ответ, вероятно, зависит от того, увидим ли мы ещё один спад на фондовых рынках до ноября», — сказал Фань. «Ethereum вырос на 11% за последнюю неделю без каких-либо новых событий. Однако последний сильный отток из ETH ETF указывает на неопределенные настроения среди инвесторов относительно его будущей динамики роста».

Ник Рак, независимый аналитик рынка, отметил, что недавний отток средств может быть связан с более широким пессимизмом относительно перспектив роста эфира.

«Резкий отток ETH ETF может быть вызван тем, что инвесторы распределяют капитал в других местах из-за сохраняющегося пессимистичного прогноза по ETH, и текущий рост цены ETH — это хорошая возможность выйти с рынка», — сказал Рак в своем сообщении CoinDesk во вторник. «Ethereum недавно подвергся критике за то, что не смог продвинуть какие-либо нарративы, которые могли бы помочь привлечь больше средств. Однако новое обновление Pectra, запуск которого запланирован на февраль 2025 года, направлено на то, чтобы позволить пользователям платить за топливо альткоинами, среди прочих преимуществ».

«Институциональные инвесторы могут посчитать, что на данный момент есть лучшие возможности в другом месте», — добавил Рак.

Краткий взгляд на график Ethereum

Ethereum (ETH) с начала месяца вырос на ≈25% с локального минимума $2152, торгуясь сейчас около $2700 за монету. Что ещё важнее, вторая по величине криптовалюта нашла ключевую поддержку на своей 200-недельной простой скользящей средней (SMA) на уровне $2278.

200-недельная простая скользящая средняя (SMA) — широко используемый инструмент для измерения долгосрочного импульса. Если цена актива поднимается выше маркера, обычно считается, что он находится в восходящем тренде, и наоборот. Движение вверх было вызвано решением Федеральной резервной системы США снизить ставки сразу на 50 базисных пунктов (б.п.), установив текущую целевую ставку между 4,75% и 5,00%.

Эфир отскакивал от этой поддержки уже несколько раз, в том числе 5 августа, когда более широкие рынки испытали распродажу, вызванную сворачиванием керри-трейда в иене. Эта поддержка держалась большую часть сентября.

Эфириум отскочил от своей 200-недельной простой скользящей средней, укрепив долгосрочную ключевую поддержку,

что является долгосрочным сигналом к восстановлению бычьего рынка.

Пока биткоин и эфириум пытаются преодолеть ключевые технические уровни, более общие макроэкономические условия, особенно в Японии и США, могут сыграть значительную роль в формировании ценовых движений в самое ближайшее время.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба