18 октября 2024 Financial Times

Рост, который не прекращается

В последнее время много говорят о том, что настроения потребителей остаются негативными, а занятость и заработная плата — высокими. Это похоже на ситуацию на рынках: настроения становятся более оптимистичными, но золото продолжает расти как сумасшедшее.

Это не совсем аномальная ситуация, но исторически золото часто достигало пика, когда инвесторы чувствовали себя неуверенно. Сегодня это не так. Вот график бычьего-медвежьего спреда опроса настроений Американской ассоциации индивидуальных инвесторов (я использую 24-недельную среднюю, поскольку это очень шумный ряд), построенный в зависимости от цены на золото. Пунктирные линии отмечают точки, где золото достигало пика, как раз когда настроения падали.

Не только опрос AAII показывает, что настроения сильны. Глобальный опрос управляющих фондами Bank of America в этом месяце показал самый большой скачок настроений с июня 2020 года, а также сокращение распределения облигаций и денежных средств.

Так почему же цена золота, которое может быть ужасным активом, достигает таких высоких значений?

Unhedged уже несколько раз писал о странностях этого ралли золота. Подведём итоги основных моментов:

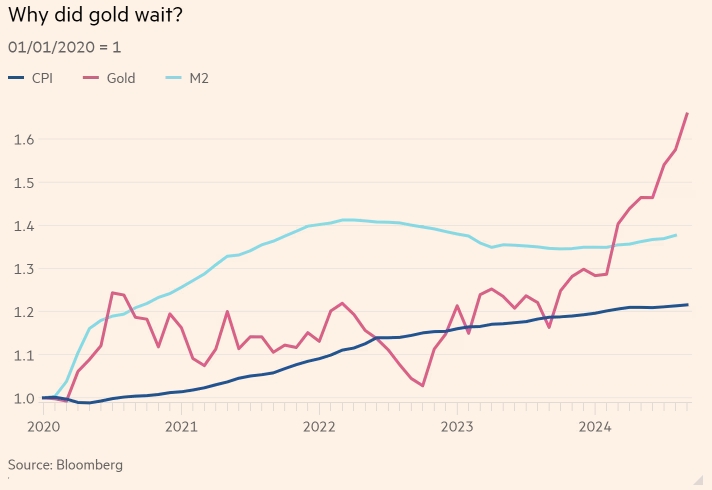

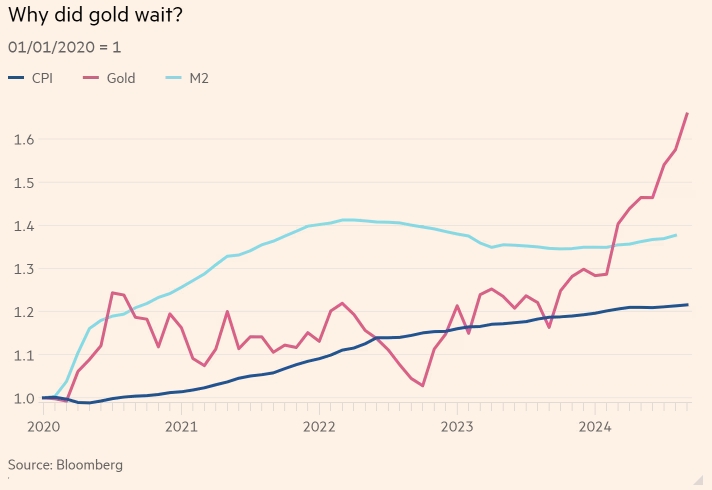

Цена на золото, похоже, не реагирует напрямую на инфляцию или печатание денег. Золото выросло, когда первые чрезвычайные фискальные и монетарные меры увеличили денежную массу в 2020 году. Но затем оно пошло вбок, поскольку денежная масса увеличилась ещё больше, а инфляция взяла верх. Только после того, как Федеральный резерв начал поглощать ликвидность, ставки выросли, а инфляция замедлилась, золото действительно начало расти. Вот цена на золото, деньги М2 и индекс цен ИПЦ, пересчитанный до 1 по состоянию на январь 2020 года:

Нормальное соотношение между золотом и реальными процентными ставками нарушилось. Реальная процентная ставка — это альтернативная стоимость владения беспроцентным металлом, поэтому, когда реальные ставки растут, золото имеет тенденцию падать. Но в этот раз всё пошло не так.

Аналогично, золото и доллар укреплялись в тандеме большую часть этого года. Обычно, поскольку золото оценивается в долларах и обратно пропорционально процентным ставкам США, они движутся в противоположных направлениях. В последнее время эта связь несколько нормализовалась.

Акции золотодобывающих компаний не участвуют в ралли. На графике ниже, составленном Джеймсом Люком из Schroders, показано соотношение цены золота к цене ETF VanEck Gold Miners (зелёная линия). Золотодобытчики очень дешевы по сравнению с металлом. Синяя линия — это текущая «маржа поддержания издержек» золотодобывающей отрасли для производства унции золота. Маржа действительно очень высока. Странная комбинация, которая предполагает, что инвесторы в золотодобытчиков — в той степени, в которой они вообще остались — не верят, что золото по $2700 продержится долго.

Чтобы разобраться в этих странностях, можно спросить: кто покупает всё золото? В частности, кто покупал его с тех пор, как оно превысило 2100 долларов, уровень, на котором, по мнению многих экспертов, спрос со стороны покупателей, чувствительных к цене, иссякнет?

Первый кандидат — центральные банки. Они значительно увеличили долю своих валютных резервов, хранящихся в золоте, в 2022 и 2023 годах. Но, согласно отчёту Всемирного золотого совета о спросе, спрос центральных банков в первой половине 2024 года примерно не изменился.

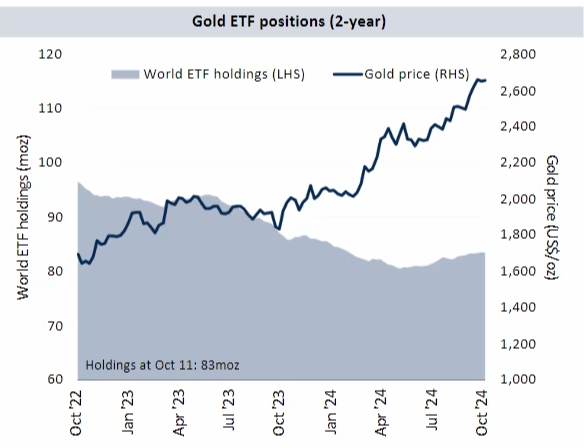

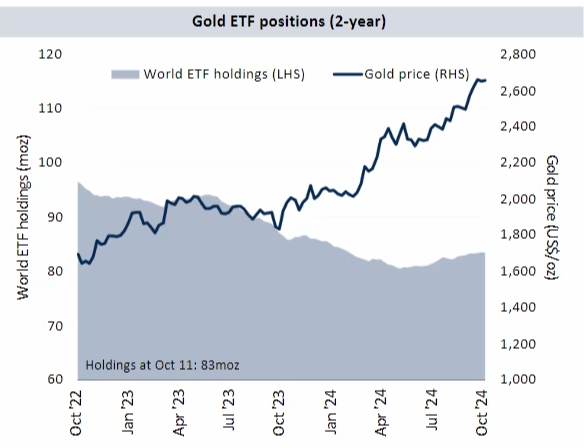

Спрос на инвестиции — слитки, монеты, ETF — также, похоже, не изменился по сравнению с прошлым годом. Хотя вложения в золотые ETF немного растут, они всё ещё ниже, чем в прошлом году. Вот график от Джоша Вольфсона из RBC:

Спрос на ювелирные изделия, похоже, тоже не виноват. Спрос на ювелирные изделия в Китае и Индии, важная часть мировой картины, резко упал из-за роста цен и замедления китайской экономики, согласно WGC.

Кто же тогда движет ценой? Я слышал разные теории: суверенные фонды благосостояния, покупающие потихоньку, и хедж-фонды, гоняющиеся за ценой, являются наиболее популярными. Конечно, это тот случай, когда импульсно-ориентированные квантовые фонды будут преследовать любую цену с сильным восходящим трендом.

Кто бы ни был маржинальным покупателем, рост с 2000 до 2700 долларов, если он будет поддерживаться в течение ближайших месяцев, действительно предполагает, что золото может стать несколько иным видом актива.

Вполне вероятно, что рост цен на золото связан с конфликтами в Европе и на Ближнем Востоке, а также с неопределённостью результатов выборов в США. Геополитическая напряжённость, безусловно, является частью истории. Но если бы это было единственной причиной, то почему акции должны падать, а облигации — расти в цене?

В мире, где много ликвидности, золото может стать привлекательным активом для инвесторов, которые ищут, куда вложить деньги. Если это действительно так, то в будущем золото, скорее всего, будет вести себя как рискованный актив, а не как инструмент хеджирования.

Есть и другое объяснение: золото может реагировать не на краткосрочные или среднесрочные изменения ставок, инфляции и денежной массы, а на ожидания того, что мы вступаем в новую эпоху, когда правительства будут тратить больше денег, процентные ставки будут выше, а центральные банки будут испытывать давление. В таком мире золото может занять более значимое место в портфеле инвестора.

Как скептик, я с трудом принимаю любую из этих гипотез. Но мне было бы интересно услышать мнение читателей.

В последнее время много говорят о том, что настроения потребителей остаются негативными, а занятость и заработная плата — высокими. Это похоже на ситуацию на рынках: настроения становятся более оптимистичными, но золото продолжает расти как сумасшедшее.

Это не совсем аномальная ситуация, но исторически золото часто достигало пика, когда инвесторы чувствовали себя неуверенно. Сегодня это не так. Вот график бычьего-медвежьего спреда опроса настроений Американской ассоциации индивидуальных инвесторов (я использую 24-недельную среднюю, поскольку это очень шумный ряд), построенный в зависимости от цены на золото. Пунктирные линии отмечают точки, где золото достигало пика, как раз когда настроения падали.

Не только опрос AAII показывает, что настроения сильны. Глобальный опрос управляющих фондами Bank of America в этом месяце показал самый большой скачок настроений с июня 2020 года, а также сокращение распределения облигаций и денежных средств.

Так почему же цена золота, которое может быть ужасным активом, достигает таких высоких значений?

Unhedged уже несколько раз писал о странностях этого ралли золота. Подведём итоги основных моментов:

Цена на золото, похоже, не реагирует напрямую на инфляцию или печатание денег. Золото выросло, когда первые чрезвычайные фискальные и монетарные меры увеличили денежную массу в 2020 году. Но затем оно пошло вбок, поскольку денежная масса увеличилась ещё больше, а инфляция взяла верх. Только после того, как Федеральный резерв начал поглощать ликвидность, ставки выросли, а инфляция замедлилась, золото действительно начало расти. Вот цена на золото, деньги М2 и индекс цен ИПЦ, пересчитанный до 1 по состоянию на январь 2020 года:

Нормальное соотношение между золотом и реальными процентными ставками нарушилось. Реальная процентная ставка — это альтернативная стоимость владения беспроцентным металлом, поэтому, когда реальные ставки растут, золото имеет тенденцию падать. Но в этот раз всё пошло не так.

Аналогично, золото и доллар укреплялись в тандеме большую часть этого года. Обычно, поскольку золото оценивается в долларах и обратно пропорционально процентным ставкам США, они движутся в противоположных направлениях. В последнее время эта связь несколько нормализовалась.

Акции золотодобывающих компаний не участвуют в ралли. На графике ниже, составленном Джеймсом Люком из Schroders, показано соотношение цены золота к цене ETF VanEck Gold Miners (зелёная линия). Золотодобытчики очень дешевы по сравнению с металлом. Синяя линия — это текущая «маржа поддержания издержек» золотодобывающей отрасли для производства унции золота. Маржа действительно очень высока. Странная комбинация, которая предполагает, что инвесторы в золотодобытчиков — в той степени, в которой они вообще остались — не верят, что золото по $2700 продержится долго.

Чтобы разобраться в этих странностях, можно спросить: кто покупает всё золото? В частности, кто покупал его с тех пор, как оно превысило 2100 долларов, уровень, на котором, по мнению многих экспертов, спрос со стороны покупателей, чувствительных к цене, иссякнет?

Первый кандидат — центральные банки. Они значительно увеличили долю своих валютных резервов, хранящихся в золоте, в 2022 и 2023 годах. Но, согласно отчёту Всемирного золотого совета о спросе, спрос центральных банков в первой половине 2024 года примерно не изменился.

Спрос на инвестиции — слитки, монеты, ETF — также, похоже, не изменился по сравнению с прошлым годом. Хотя вложения в золотые ETF немного растут, они всё ещё ниже, чем в прошлом году. Вот график от Джоша Вольфсона из RBC:

Спрос на ювелирные изделия, похоже, тоже не виноват. Спрос на ювелирные изделия в Китае и Индии, важная часть мировой картины, резко упал из-за роста цен и замедления китайской экономики, согласно WGC.

Кто же тогда движет ценой? Я слышал разные теории: суверенные фонды благосостояния, покупающие потихоньку, и хедж-фонды, гоняющиеся за ценой, являются наиболее популярными. Конечно, это тот случай, когда импульсно-ориентированные квантовые фонды будут преследовать любую цену с сильным восходящим трендом.

Кто бы ни был маржинальным покупателем, рост с 2000 до 2700 долларов, если он будет поддерживаться в течение ближайших месяцев, действительно предполагает, что золото может стать несколько иным видом актива.

Вполне вероятно, что рост цен на золото связан с конфликтами в Европе и на Ближнем Востоке, а также с неопределённостью результатов выборов в США. Геополитическая напряжённость, безусловно, является частью истории. Но если бы это было единственной причиной, то почему акции должны падать, а облигации — расти в цене?

В мире, где много ликвидности, золото может стать привлекательным активом для инвесторов, которые ищут, куда вложить деньги. Если это действительно так, то в будущем золото, скорее всего, будет вести себя как рискованный актив, а не как инструмент хеджирования.

Есть и другое объяснение: золото может реагировать не на краткосрочные или среднесрочные изменения ставок, инфляции и денежной массы, а на ожидания того, что мы вступаем в новую эпоху, когда правительства будут тратить больше денег, процентные ставки будут выше, а центральные банки будут испытывать давление. В таком мире золото может занять более значимое место в портфеле инвестора.

Как скептик, я с трудом принимаю любую из этих гипотез. Но мне было бы интересно услышать мнение читателей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба