26 декабря 2024 БКС Экспресс Зельцер Михаил

Итоговый рейтинг самых турбулентных акций 2024 г., наиболее подходящих активным трейдерам в 2025 г.

Резкий разворот на экстремальной волатильности

В декабре волатильность рынка зашкалила — рекордная амплитуда колебаний Индекса МосБиржи в 12% оказалась в 2,5 раза выше средних месячных метрик рисковости. Параметр турбулентности взлетел до максимумов осени 2022 г.

Скачок волатильности был вызван сначала обвалом индекса на 1,5-летние минимумы, а затем резким разворотом рынка вверх на фоне неожиданного решения ЦБ взять монетарную паузу. Рынок отыграл сохранение ключевой ставки феерично — за считанные дни бенчмарк со дна года улетел на +400 пунктов, или +17%. Экстремумы месяца — 2370 и 2776 п. Такого сильного и быстрого ралли не было с начала 2022 г.

Решение ЦБ явно изменило биржевой сентимент. Технические формации в индексе стали смотреть вверх, состоялся первый этап переоценки перепроданного рынка акций. По нашим оценкам, до конца 2025 г. ключевая ставка может опуститься ближе к 16%, а это дает расчетные 3500 п. в Индексе МосБиржи. Потенциал вверх значительный. На январь среднесрочным ориентиром может быть область 2800–2900 п.

Топ-5 акций для активных трейдеров

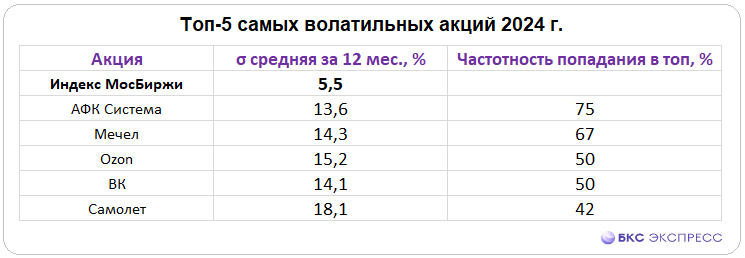

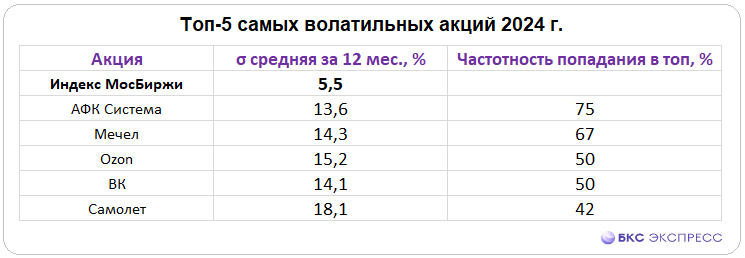

В качестве меры волатильности (рисковости активов) используется показатель среднеквадратичного отклонения доходностей инструментов, или «сигма» коэффициент (σ), нормированный на количество периодов наблюдения.

По результатам 12 периодов в финальный рейтинг самых волатильных акций 2024 г. из состава Индекса МосБиржи вошли:

Это самые волатильные бумаги, стабильно встречающиеся в ежемесячных списках максимальной турбулентности. Средняя волатильность по выборке в 3 раза больше параметра средней рисковости индекса. Наверняка их изменчивая природа сохранится и в 2025 г., а значит, активным трейдерам будет где заработать. Главное — при работе с такими волатильными инструментами соблюдать риск-менеджмент и не забывать о защитных стоп-заявках.

АФК Система. Формально не самые волатильные из топ-5. Зато именно они максимальное число раз оказывались в рейтинге — 3/4 времени года. Фактически это самый стабильно волатильный инструмент российского рынка в 2024 г. В первой половине года было ралли почти до 30 руб., в конце мая доходность достигала +87%. Потом обвал до декабря к 11,6 руб., с пика это -61%. Текущая цена — 14 руб.

Данные акции мы наверняка увидим в следующем месячном рейтинге 2025 г. — факторы неопределенности на фоне высокой закредитованности корпорации и ее дочек прежние, и турбулентность курса останется повышенной. Правда, смена цикла ЦБ предполагает изменение основного вектора движения акций. Возможно, активным трейдерам уже предпочтительнее играть вверх, время от времени успевая фиксировать спекулятивную прибыль.

Мечел-ао. Регулярные участники рейтинга волатильности: 8 из 12 месяцев они были в обойме активного трейдера. Акции двигаются намного быстрее рынка, как на росте, так и на падении — в 2023 г. бумаги взлетали на +200% при ралли индекса около 50%, а в этом году рухнули на 70% против -11% с начала года у бенчмарка. Высокая изменчивость 2024 г. связана с большой долговой нагрузкой корпорации в эпоху рекордных ставок и слабой сырьевой конъюнктурой.

На минимуме осени было у 71 руб., сейчас высокий отскок типично быстрее рынка — район 95 руб. Вероятность в начале будущего года увидеть прорыв выше 100 руб. и ускорение высокая. Акции и в 2025 г. не изменят своей высоковолатильной природе.

Ozon. Бумаги через раз появлялись в нашем рейтинге помесячной волатильности — это высокий показатель. Если большинство волатильных бумаг из топ-5 завершают год с большими убытками, то расписки маркетплейса в лидерах роста: +10% с начала года к 26 декабря. Курс у 3100 руб. Рентабельность бизнеса высокая, и это сильный фактор инвестиционной привлекательности. Работа активного трейдера преимущественно от лонга — в приоритете подхват на проливах под последующий высокий отскок.

Есть нюанс. Корпорация проходит процедуру редомициляции, в будущем году на бирже появятся полноценные российские акции, а не иностранные расписки. Бумаги с 20 декабря покинули индекс — и с января переведены в отдельный торговый раздел только для квалифицированных инвесторов. В следующем январском рейтинге мы их не увидим из-за данной технической особенности. А когда они вернутся на биржу обновленными, то наверняка вновь войдут в список самых волатильных.

ВК. Характер очень изменчивый. Месяц назад акции рухнули на историческое дно. Было 221 руб. А в декабре уже успели взлететь выше 300 руб., или +40% с минимума. Бизнес расширяется, но рентабельность отрицательная, отсюда и основной тренд вниз.

На фоне разворота широкого рынка вверх эти исторически волатильные акции вряд ли будут в стороне. Год может быть закрыт недалеко от круглых 300 руб., а вот в начале 2025 г. после преодоления планки вверх могут ускориться до ближайшего сопротивления на 320 руб. В январе вновь ждем бумаги в нашем ежемесячном списке.

Самолет. По параметрам максимальной волатильности именно эти акции самые турбулентные — средний показатель рисковости свыше 18%. Они попадали в рейтинг лишь 5 раз за год. Бумаги в 2024 г. также стали абсолютными аутсайдерами по доходности — провал курса с начала года -75%. Недавно там был исторический минимум у 820 руб. на фоне падения ипотечных продаж при одновременно высоких ставках финансирования строительства.

Время от времени случаются мощные отскоки на многие десятки процентов, но они скоротечны. Планка 1000 руб. пока выступает сильным препятствием. О восстановлении стоимости, а не просто высоких отскоках, можно будет говорить лишь при фактическом развороте ДКП ЦБ — это не ранее конца I полугодия 2025 г. Акции наверняка войдут в следующий топ-5.

Резкий разворот на экстремальной волатильности

В декабре волатильность рынка зашкалила — рекордная амплитуда колебаний Индекса МосБиржи в 12% оказалась в 2,5 раза выше средних месячных метрик рисковости. Параметр турбулентности взлетел до максимумов осени 2022 г.

Скачок волатильности был вызван сначала обвалом индекса на 1,5-летние минимумы, а затем резким разворотом рынка вверх на фоне неожиданного решения ЦБ взять монетарную паузу. Рынок отыграл сохранение ключевой ставки феерично — за считанные дни бенчмарк со дна года улетел на +400 пунктов, или +17%. Экстремумы месяца — 2370 и 2776 п. Такого сильного и быстрого ралли не было с начала 2022 г.

Решение ЦБ явно изменило биржевой сентимент. Технические формации в индексе стали смотреть вверх, состоялся первый этап переоценки перепроданного рынка акций. По нашим оценкам, до конца 2025 г. ключевая ставка может опуститься ближе к 16%, а это дает расчетные 3500 п. в Индексе МосБиржи. Потенциал вверх значительный. На январь среднесрочным ориентиром может быть область 2800–2900 п.

Топ-5 акций для активных трейдеров

В качестве меры волатильности (рисковости активов) используется показатель среднеквадратичного отклонения доходностей инструментов, или «сигма» коэффициент (σ), нормированный на количество периодов наблюдения.

По результатам 12 периодов в финальный рейтинг самых волатильных акций 2024 г. из состава Индекса МосБиржи вошли:

Это самые волатильные бумаги, стабильно встречающиеся в ежемесячных списках максимальной турбулентности. Средняя волатильность по выборке в 3 раза больше параметра средней рисковости индекса. Наверняка их изменчивая природа сохранится и в 2025 г., а значит, активным трейдерам будет где заработать. Главное — при работе с такими волатильными инструментами соблюдать риск-менеджмент и не забывать о защитных стоп-заявках.

АФК Система. Формально не самые волатильные из топ-5. Зато именно они максимальное число раз оказывались в рейтинге — 3/4 времени года. Фактически это самый стабильно волатильный инструмент российского рынка в 2024 г. В первой половине года было ралли почти до 30 руб., в конце мая доходность достигала +87%. Потом обвал до декабря к 11,6 руб., с пика это -61%. Текущая цена — 14 руб.

Данные акции мы наверняка увидим в следующем месячном рейтинге 2025 г. — факторы неопределенности на фоне высокой закредитованности корпорации и ее дочек прежние, и турбулентность курса останется повышенной. Правда, смена цикла ЦБ предполагает изменение основного вектора движения акций. Возможно, активным трейдерам уже предпочтительнее играть вверх, время от времени успевая фиксировать спекулятивную прибыль.

Мечел-ао. Регулярные участники рейтинга волатильности: 8 из 12 месяцев они были в обойме активного трейдера. Акции двигаются намного быстрее рынка, как на росте, так и на падении — в 2023 г. бумаги взлетали на +200% при ралли индекса около 50%, а в этом году рухнули на 70% против -11% с начала года у бенчмарка. Высокая изменчивость 2024 г. связана с большой долговой нагрузкой корпорации в эпоху рекордных ставок и слабой сырьевой конъюнктурой.

На минимуме осени было у 71 руб., сейчас высокий отскок типично быстрее рынка — район 95 руб. Вероятность в начале будущего года увидеть прорыв выше 100 руб. и ускорение высокая. Акции и в 2025 г. не изменят своей высоковолатильной природе.

Ozon. Бумаги через раз появлялись в нашем рейтинге помесячной волатильности — это высокий показатель. Если большинство волатильных бумаг из топ-5 завершают год с большими убытками, то расписки маркетплейса в лидерах роста: +10% с начала года к 26 декабря. Курс у 3100 руб. Рентабельность бизнеса высокая, и это сильный фактор инвестиционной привлекательности. Работа активного трейдера преимущественно от лонга — в приоритете подхват на проливах под последующий высокий отскок.

Есть нюанс. Корпорация проходит процедуру редомициляции, в будущем году на бирже появятся полноценные российские акции, а не иностранные расписки. Бумаги с 20 декабря покинули индекс — и с января переведены в отдельный торговый раздел только для квалифицированных инвесторов. В следующем январском рейтинге мы их не увидим из-за данной технической особенности. А когда они вернутся на биржу обновленными, то наверняка вновь войдут в список самых волатильных.

ВК. Характер очень изменчивый. Месяц назад акции рухнули на историческое дно. Было 221 руб. А в декабре уже успели взлететь выше 300 руб., или +40% с минимума. Бизнес расширяется, но рентабельность отрицательная, отсюда и основной тренд вниз.

На фоне разворота широкого рынка вверх эти исторически волатильные акции вряд ли будут в стороне. Год может быть закрыт недалеко от круглых 300 руб., а вот в начале 2025 г. после преодоления планки вверх могут ускориться до ближайшего сопротивления на 320 руб. В январе вновь ждем бумаги в нашем ежемесячном списке.

Самолет. По параметрам максимальной волатильности именно эти акции самые турбулентные — средний показатель рисковости свыше 18%. Они попадали в рейтинг лишь 5 раз за год. Бумаги в 2024 г. также стали абсолютными аутсайдерами по доходности — провал курса с начала года -75%. Недавно там был исторический минимум у 820 руб. на фоне падения ипотечных продаж при одновременно высоких ставках финансирования строительства.

Время от времени случаются мощные отскоки на многие десятки процентов, но они скоротечны. Планка 1000 руб. пока выступает сильным препятствием. О восстановлении стоимости, а не просто высоких отскоках, можно будет говорить лишь при фактическом развороте ДКП ЦБ — это не ранее конца I полугодия 2025 г. Акции наверняка войдут в следующий топ-5.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба