Deutsche Bank AG, Goldman Sachs и другие банки Уолл-стрит прогнозируют падение доллара США в следующем году из-за снижения процентных ставок ФРС. Аналитики ожидают ослабление доллара в 2026 году, так как США продолжат смягчать денежно-кредитную политику, а другие страны сохранят или повысят ставки. Это приведет к росту импорта, увеличению корпоративной прибыли за рубежом и стимуляции экспорта.

Deutsche Bank AG, Goldman Sachs Group Inc. и другие крупные банки Уолл-стрит ожидают, что доллар США вновь начнет снижаться в следующем году, так как Федеральная резервная система продолжит снижать процентные ставки.

После резкого падения в первой половине года, вызванного торговой войной президента Дональда Трампа, доллар стабилизировался за последние шесть месяцев. Однако аналитики прогнозируют, что в 2026 году американская валюта снова ослабнет. Это связано с тем, что ФРС продолжит смягчать денежно-кредитную политику, в то время как другие центральные банки сохранят ставки на прежнем уровне или даже повысят их. Такой дисбаланс может побудить инвесторов продавать американские облигации и вкладывать средства в страны с более высокой доходностью.

В результате большинство аналитиков крупных инвестиционных банков прогнозируют ослабление доллара по отношению к иене, евро и фунту стерлингов. По данным Bloomberg, индекс доллара снизится примерно на 3% к концу 2026 года.

«Рынки имеют все возможности для учета более глубокого цикла снижения процентных ставок», – отметил Дэвид Адамс, глава отдела стратегии валютного рынка G-10 в Morgan Stanley, который ожидает падения доллара на 5% в первой половине года. «Это создает дополнительные предпосылки для дальнейшего ослабления американской валюты».

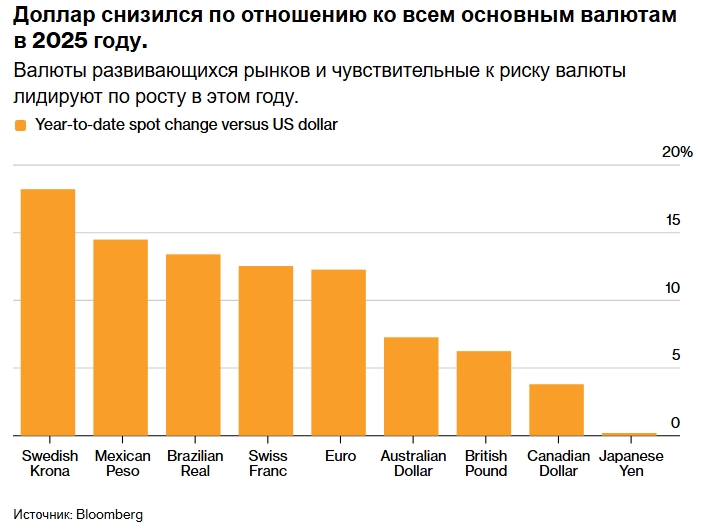

Падение доллара будет менее масштабным, чем в этом году, когда он потерял позиции по отношению ко всем основным валютам. Индекс Bloomberg Dollar Spot Index упал почти на 8%, что стало самым значительным годовым снижением с 2017 года. Перспективы также зависят от прогнозов по рынку труда США, который остается стабильным, несмотря на пандемию.

Прогнозирование валютных курсов всегда сопряжено с трудностями. Когда в конце прошлого года доллар резко вырос на фоне «торговли Трампа», стратеги ожидали разворота к середине 2025 года, но были удивлены масштабами падения в первой половине года.

Однако аналитики видят в 2025 году предпосылки для ослабления доллара. Участники рынка закладывают в цены два снижения ставки ФРС на 25 базисных пунктов. Кроме того, новый председатель ФРС, назначенный Трампом, может пойти на более значительное снижение ставок под давлением Белого дома. В то же время Европейский центральный банк, вероятно, сохранит ставки без изменений, а Банк Японии продолжит их повышать.

«Риски для доллара перевешивают благоприятные факторы», – заявил Луис Оганес, глава отдела глобальных макроэкономических исследований JPMorgan в Лондоне.

Ослабление доллара может оказать значительное влияние на мировую экономику. Оно приведет к росту стоимости импорта, увеличению корпоративной прибыли за границей и стимулированию экспорта. Это может быть выгодно для администрации Трампа, которая выражала обеспокоенность по поводу торгового дефицита США. Также это может способствовать росту на развивающихся рынках. Инвесторы могут перенаправить средства в эти регионы, чтобы воспользоваться более высокими процентными ставками.

Тенденция к ослаблению доллара способствовала росту операций кэрри-трейд на развивающихся рынках. Эти операции включают заимствования в странах с низкими процентными ставками и инвестиции в странах с более высокой доходностью. JPMorgan и Bank of America Corp. видят потенциал для дальнейшего роста, обращая внимание на бразильский реал и некоторые азиатские валюты, такие как южнокорейская вона и китайский юань.

Аналитики Goldman Sachs, возглавляемые Камакшьей Триведи, отмечают, что рынок начинает учитывать более оптимистичные экономические прогнозы для валют стран G-10, таких как канадский и австралийский доллары. Они подчеркивают «тенденцию к обесцениванию доллара, когда остальной мир демонстрирует хорошие результаты».

Некоторые эксперты считают, что доллар может укрепиться по отношению к другим основным валютам. Они указывают на устойчивый рост экономики США, который может привлечь инвестиционные потоки в страну. Это, в свою очередь, повысит стоимость доллара, считают аналитики Citigroup Inc. и Standard Chartered.

Команда Citigroup во главе с Даниэлем Тобоном написала в своем годовом прогнозе, что видит большой потенциал для восстановления долларового цикла в 2026 году.

Перспектива более сильного, чем ожидалось, роста была подтверждена в среду, когда представители ФРС пересмотрели свои прогнозы на 2026 год. Однако они снизили процентные ставки на четверть процентного пункта и планируют еще одно снижение в следующем году. Пауэлл заявил, что ФРС обсуждает вопрос о продолжении снижения ставок или ожидании, поскольку центробанк сталкивается с дилеммой между ослаблением рынка труда и инфляцией, превышающей целевой уровень.

Его комментарии вызвали облегчение на рынках, где некоторые трейдеры опасались более жестких заявлений ФРС. Снижение доходности казначейских облигаций привело к падению индекса доллара Bloomberg на 0,7% в среду и четверг, что стало самым значительным двухдневным падением с середины сентября.

В ежегодном аналитическом обзоре для клиентов, опубликованном в конце прошлого месяца, Джордж Саравелос, глава глобального отдела исследований валютного рынка в Лондоне, и его коллега Тим Бейкер из Нью-Йорка заявили, что доллар выиграл от «устойчивой» экономики и роста цен на акции в США. Однако они отметили, что доллар переоценен и предсказывают его падение по отношению к основным валютам в следующем году, поскольку рост и доходность акций ускорятся в других странах.

Если эти прогнозы сбудутся, они подтвердят завершение необычно длительного бычьего цикла доллара в этом десятилетии, написали они.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба