26 октября 2011 БФА Моисеев Алексей

Настроения на внешних рынках к утру несколько улучшились: фондовые индексы на нейтральной территории, а сырьевые рынки снова развернулись наверх. Полагаем, что на этом фоне российский рынок отыграет часть вчерашних потерь. От сегодняшнего саммита ЕС решительных итогов не ждем, и в этом случае фокус внимания инвесторов может переключиться на завтрашние данные по ВВП США.

Во вторник, 25 октября, российский рынок акций скорректировался вниз. В первой половине дня снижение было ограниченным, индекс ММВБ после полудня снижался в пределах 1 %, но затем практически вернулся к уровням предыдущего закрытия. Однако во второй половине дня давление на котировки усилилось, индекс снижался до 1450 пунктов, хотя закрылся несколько выше: 1462,17 пунктов (-1,39 %). В первом эшелоне лидерами падения стали акции Сбербанка (-2,61 % обычка, -2,94 % префы) и ГМК Норильский Никель (-5,03 %). В отраслевом разрезе аутсайдером стала электроэнергетика. Лучше рынка нефтегазовый сектор во главе с префами Транснефти (+4,9 %). Котировки обыкновенных акций Ростелекома (+3,33 %) выросли после сообщения о том, что совет директоров компании 31 октября может рассмотреть вопрос о выкупе собственных акций с рынка

Основным фактором ухудшения настроений стали очередные сомнения по поводу Европы. Сначала всплыли разногласия во взглядах на роль ЕЦБ. Reuters сообщил, что в проекте итогового документа саммита лидеры еврозоны попросят ЕЦБ продлить программу покупки гособлигаций Италии и Испании на вторичном долговом рынке. Однако чуть позже канцлер А. Меркель заявила, что это предложение не согласовано с Германией, которая выступает против включения этой фразы в коммюнике и против того, чтобы политики пытались указывать, что и как делать ЕЦБ. А еще несколько позже инвесторы напряженно восприняли сообщение об отмене встречи министров финансов стран ЕС, которая должна была состояться в среду перед саммитом и скоординировать план рекапитализации банков

Порция негатива пришла и из-за океана. В США индекс доверия потребителей Conference Board упал в октябре с пересмотренных сентябрьских 46,4 до 39,8, в то время как консенсус-прогноз предполагал несущественное изменение и стабилизацию в районе 46 пунктов. Таким образом, направленное снижение индекса доверия, начавшееся после локального максимума в феврале 2011 (72 пункта), продолжается. Ниже текущих уровней за последние 10 лет индекс был только в конце 2008 - начале 2009, когда он опускался ниже 30 пунктов. В совокупности с сомнениями по поводу Европы это увело американские индексы глубоко на отрицательную территорию, в первой половине сессии они теряли около 1 %, а в конце ушли еще ниже, по итогам дня потеряв 1,75 – 2,25 %.

Таким образом, вторая половина вчерашнего дня оказалась разочаровывающей для «быков». Впрочем, сегодня продолжения приступа пессимизма не наблюдается. Азиатские индексы демонстрируют разнонаправленные и в большинстве незначительные изменения, плюсуют фьючерсы на американские индексы. Цены на нефть и металлы снова развернулись наверх. Полагаем, что индекс ММВБ на этом фоне сможет отыграть часть потерь. От сегодняшнего саммита ЕС решительных итогов не ждем, и в этом случае фокус внимания инвесторов может переключиться на завтрашние данные по ВВП США за 3 квартал

АвтоВАЗ

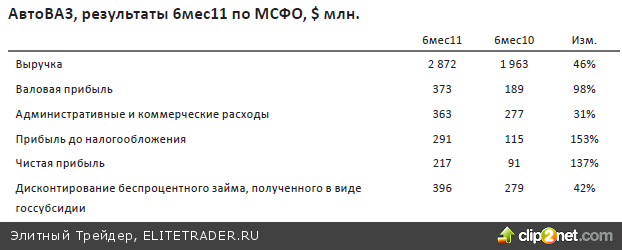

Компания нарастила прибыль по МСФО АвтоВАЗ отчитался по МСФО за первое полугодие, продемонстрировав значительный рост показателей выручки и прибыли. Рост выручки – основной момент, заслуживающий внимания в отчетности, так как значительное увеличение чистой прибыли было, как и прошлом году, обусловлено в основном бумажными статьями. Компания в отчетном периоде продолжила переоценивать обязательства по предоставленному государству беспроцентному займу, в связи с чем отразила в отчетности почти $400 млн. «бумажной» прибыли. Выручка же довольно объективно отражает динамику продаж автомобилей: число реализованных компанией машин в первом полугодии выросло на 31,3% г-к-г, а более динамичный прирост выручки обусловлен ускоренным ростом продаж относительно дорогих моделей: Lada Kalina (+80,6%) и Lada 4x4 (+38,2%). Мы обращаем внимание инвесторов на то, что окончание в середине года программы утилизации автомобилей, серьезно поддержавшей продажи АвтоВАЗа, привело к заметному ухудшению динамики продаж: за 9мес11 прирост продаж составил уже всего 19,8% г-к-г, а объем проданных автомобилей в сентябре был практически равен показателю годовой давности. Опубликованная отчетность может обеспечить временный спрос на бумаги завода, который с начал года потерял около 40% капитализации, однако не позволяет рекомендоывать акции АтоВАЗа к стратегической покупке. Мы скептически относимся к перспективам финансовых показателей завода в отсутствии господдержки, учитывая, что даже в период реализации программы по утилизации темпы роста продаж АвтоВАЗа уступали показателям такой компании как Соллерс (+53%).

Polyus Gold Plc

Polyus Gold Plc не успеет войти в список FTSE 100 По итогам заседания правительственной комиссии по контролю за осуществлением иностранных инвестиций в стратегические отрасли, было решено отложить премиальный листинг бумаг Polyus Gold Plc на Лондонской фондовой бирже. На данный момент, ОАО «Полюс Золото» находится в стадии изменения юрисдикции головной компании c целью обойти требование об увеличении доли free float до 50% для компаний, незарегистрированных на территории королевства для последующего попадания в расчет европейского индекса FTSE100. 6 октября Polyus Gold International (торгуется на LSE) объявила об институциональном обмене акциями с Polyus Gold plc (на данный момент является головной копаний группы), но чтобы сделка состоялась, ее предварительно должна одобрить российская правительственная комиссия по иностранным инвестициям, дата следующего заседания которой пока не известна. Однако известна дата заседания комитета по пересмотру эмитентов в индексе FTSE, которая назначена на 7 декабря, новый расчет начнется с 19 декабря. По всей видимости, Polyus Gold International не успеет попасть в расчет индекса до следующего его пересмотра (состоится весной). Данная новость является негативом для акций Polyus Gold International и нейтральна для бумаг ОАО «Полюс Золото», обращающихся на ММВБ. Мы рекомендуем продавать бумаги ОАО «Полюс Золото» по текущим уровням, поскольку не видим дальнейшей перспективы развития.

Магнитогорский металлургический комбинат

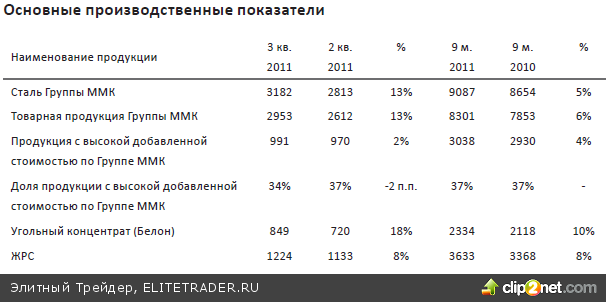

Сильные операционные результаты ММК за III квартал и 9 ме- сяцев 2011 года ММК опубликовал сильный отчет о производственных результатах по итогам III квартала и 9 месяцев 2011 года. Как по итогам квартала, так и 9 месяцев, ММК увеличил объемы выпуска практически по всей линейке продукции, одновременно рост добычи показал добывающий сегмент. Производство товарной м еталлопродукции з а 9 м ес. 2 011 г. с оставило 8 023 т ыс. т онн, ч то выше аналогичного показателя 9 мес. 2010 г. на 4%. Согласно стратегии развития, доля продаж на приоритетный внутренний рынок в общем объеме отгрузки за 9 мес. 2011 г. составила 69%, что на 3 п.п. превышает показатель 9 мес. 2010 г. Несмотря на снижение цен на готовую продукцию в III квартале по отношению ко второму, средняя цена реализации по итогам 9 месяцев оказалась выше, чем в 2010 году и составила 776 долл. за тонну (+26%). В 2011 г. ММК планирует увеличить производство товарной металлопродукции на 10-15% по сравнению с 2010 г. в связи с ростом спроса на продукцию компании со стороны ведущих отраслей российской экономики, а также выходом металлургического комплекса в Турции на проектную мощность. С учетом высоких производственных показателей и сохранения высокой цены реализации, производственная, а затем финансовая отчетность (публикация в декабре) может оказать существенную поддержку котировкам компании.

Трубная металлургическая компания

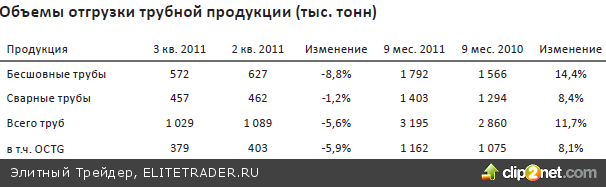

ТМК опубликовала нейтральные производственные резуль- таты по итогам III квартала и 9 месяцев 2011 года. В третьем квартале 2011 года в России наблюдалось ожидаемое снижение спроса практически на всех основных рынках ТМК, что вместе с проведением плановых ремонтов оборудования на российских заводах ТМК (ВТЗ, СТЗ, СинТЗ) отразилось на сокращении объема отгрузки трубной продукции ТМК по сравнению со вторым кварталом 2011 года. Однако компании удалось показать существенный прирост объемов производства по итогам 9 месяцев 2011 года в сравнении с прошлогодним периодом.

По нашим ожиданиям, восстановление спроса в 4 квартале 2011 года, позволит компании улучшить производственные и финансовые показатели по сравнению с 2010 годом. Однако полученные операционные результаты не могут оказать существенной поддержки котировкам компании в данный момент

Уралкалий

Уралкалий принял долгосрочную стратегию развития и пла- нирует выплатить промежуточные дивиденды Совет директоров Уралкалия рекомендовал внеочередному собранию акционеров 8 декабря принять решение о выплате промежуточных дивидендов из нераспределенной прибыли прошлых лет из расчета 4 руб. на акцию. В соответствии с новой дивидендной политикой, компания будет направлять на дивиденды не менее 50% от чистой прибыли по МФСО и предусматривает рекомендации по выплате дивидендов не реже двух раз в год. Уралкалий также принял долгосрочную инвестиционную программу, согласно которой к 2021 году производственные мощности компании будут увеличены на 80% до 19 млн тонн. Расширение производства обойдется компании в $5,8 млрд. Программа развития предусматривает ввод новых мощностей – Усть-Яйвинского и Половодовского участков, мощностью 5,3 млн. тонн хлористого калия, а также расширение действующих мощностей. Близость новых проектов к действующим производствам дает возможность использовать существующую инфраструктуру и значительно снизить затраты на их строительство и разработку. Компания планирует финансировать реализацию своей стратегической инвестиционной программы за счет собственных и привлеченных средств, сохраняя в среднесрочной перспективе уровень долга на ранее объявленном целевом уровне

Южуралникель

Комбинат Южуралникель (РТС Board: UNKL) сообщает о за- пуске опытно-промышленного комплекса для производства ферроникеля Вчера на ОАО Южуралникель, входит в группу Мечел, состоялся торжественный запуск опытно-промышленного комплекса по производству ферроникеля по технологии электроплавки. Пуск состоялся после реконструкции плавильного производства на комбинате, что позволит повысить эффективность, снизить себестоимость и улучшить экологические параметры. Производственная мощность опытно-промышленного комплекса на 12 МВт составит около 4,5 тыс. тонн ферроникеля в год со средним содержанием никеля около 20 %.Общая стоимость опытно-промышленного комплекса на 12 МВт (ОПК 12МВт) составила около $41 млн. Строительство ОПК 12 МВт является частью программы ОАО Комбинат Южуралникель, направленной на модернизацию производственных мощностей предприятия. С вводом в эксплуатацию комплекса ЮУНК начнет отработку новой технологии производства ферроникеля методом плавки в электропечах, не имеющей аналогов в мире. По нашим ожиданиям, акции ОАО Комбинат Южуралникель серьезно недооценены рынком, мы сохраняем рекомендацию покупать и целевую цену на уровне $290.

Polymetal International

Обнародована информация о размещении бумаг Polymetal International на LSE Polymetal International, компания которая собирается полностью консолидировать добывающие активы ОАО Полиметалл, предложит в ходе размещения на LSE (London Stock Exchange)около 13,1% увеличенного уставного капитала (50 млн. новых акций), а если банки-организаторы реализуют свой опцион, то 14,2% (55 млн. акций) по 9,1-10,35 фунта стерлингов ($14,5-16,5). С учетом опциона Polymetal International собирается выручить $757,5-907,5 млн., ранее планировалось получит около $500 млн. Ожидается, что книга заявок закроется 27 октября, на следующий день намечен прайсинг, а в начале ноября бумаги новой компании уже будут торговаться на бирже. С целью привлечения максимального круга инвесторов, Polymetal International предлагает цену размещения ниже текущего уровня ОАО «Полиметалл» на ММВБ, при этом оферта в отношении оставшихся в обращении бумаг ОАО «Полиметалл» предполагает выкуп по расчетной цене около 540 руб. за обыкновенную акцию. Исходя из текущей ситуации мы сохраняем рекомендацию: покупать бумаги ОАО Полиметалл с последующей их продажей по цене оферты, что предполагает премию от текущего уровня в 7,5%.

ПАВА

Компания ПАВА завершила выкуп облигаций Один из крупнейших зернопереработчиков России, агропромышленный холдинг ПАВА завершил выкуп облигаций серии 02 на сумму $138 тыс. В результате облигационный займ стоимостью $33 млн. (1 млрд. RUR) был погашен своевременно и в полном объеме

Магнит

Магнит объявляет о выплате купонного дохода Магнит, крупнейшая в России торговая сеть по числу магазинов, объявил о выплате дохода по облигациям серии БО-06. Компания 25 октября 2011 года выполнила обязательства по выплате 1-го купона по облигациям серий БО- 06 в размере $6,7 млн. Процентная ставка первого купона была определена в размере 7,75% годовых.

Во вторник, 25 октября, российский рынок акций скорректировался вниз. В первой половине дня снижение было ограниченным, индекс ММВБ после полудня снижался в пределах 1 %, но затем практически вернулся к уровням предыдущего закрытия. Однако во второй половине дня давление на котировки усилилось, индекс снижался до 1450 пунктов, хотя закрылся несколько выше: 1462,17 пунктов (-1,39 %). В первом эшелоне лидерами падения стали акции Сбербанка (-2,61 % обычка, -2,94 % префы) и ГМК Норильский Никель (-5,03 %). В отраслевом разрезе аутсайдером стала электроэнергетика. Лучше рынка нефтегазовый сектор во главе с префами Транснефти (+4,9 %). Котировки обыкновенных акций Ростелекома (+3,33 %) выросли после сообщения о том, что совет директоров компании 31 октября может рассмотреть вопрос о выкупе собственных акций с рынка

Основным фактором ухудшения настроений стали очередные сомнения по поводу Европы. Сначала всплыли разногласия во взглядах на роль ЕЦБ. Reuters сообщил, что в проекте итогового документа саммита лидеры еврозоны попросят ЕЦБ продлить программу покупки гособлигаций Италии и Испании на вторичном долговом рынке. Однако чуть позже канцлер А. Меркель заявила, что это предложение не согласовано с Германией, которая выступает против включения этой фразы в коммюнике и против того, чтобы политики пытались указывать, что и как делать ЕЦБ. А еще несколько позже инвесторы напряженно восприняли сообщение об отмене встречи министров финансов стран ЕС, которая должна была состояться в среду перед саммитом и скоординировать план рекапитализации банков

Порция негатива пришла и из-за океана. В США индекс доверия потребителей Conference Board упал в октябре с пересмотренных сентябрьских 46,4 до 39,8, в то время как консенсус-прогноз предполагал несущественное изменение и стабилизацию в районе 46 пунктов. Таким образом, направленное снижение индекса доверия, начавшееся после локального максимума в феврале 2011 (72 пункта), продолжается. Ниже текущих уровней за последние 10 лет индекс был только в конце 2008 - начале 2009, когда он опускался ниже 30 пунктов. В совокупности с сомнениями по поводу Европы это увело американские индексы глубоко на отрицательную территорию, в первой половине сессии они теряли около 1 %, а в конце ушли еще ниже, по итогам дня потеряв 1,75 – 2,25 %.

Таким образом, вторая половина вчерашнего дня оказалась разочаровывающей для «быков». Впрочем, сегодня продолжения приступа пессимизма не наблюдается. Азиатские индексы демонстрируют разнонаправленные и в большинстве незначительные изменения, плюсуют фьючерсы на американские индексы. Цены на нефть и металлы снова развернулись наверх. Полагаем, что индекс ММВБ на этом фоне сможет отыграть часть потерь. От сегодняшнего саммита ЕС решительных итогов не ждем, и в этом случае фокус внимания инвесторов может переключиться на завтрашние данные по ВВП США за 3 квартал

АвтоВАЗ

Компания нарастила прибыль по МСФО АвтоВАЗ отчитался по МСФО за первое полугодие, продемонстрировав значительный рост показателей выручки и прибыли. Рост выручки – основной момент, заслуживающий внимания в отчетности, так как значительное увеличение чистой прибыли было, как и прошлом году, обусловлено в основном бумажными статьями. Компания в отчетном периоде продолжила переоценивать обязательства по предоставленному государству беспроцентному займу, в связи с чем отразила в отчетности почти $400 млн. «бумажной» прибыли. Выручка же довольно объективно отражает динамику продаж автомобилей: число реализованных компанией машин в первом полугодии выросло на 31,3% г-к-г, а более динамичный прирост выручки обусловлен ускоренным ростом продаж относительно дорогих моделей: Lada Kalina (+80,6%) и Lada 4x4 (+38,2%). Мы обращаем внимание инвесторов на то, что окончание в середине года программы утилизации автомобилей, серьезно поддержавшей продажи АвтоВАЗа, привело к заметному ухудшению динамики продаж: за 9мес11 прирост продаж составил уже всего 19,8% г-к-г, а объем проданных автомобилей в сентябре был практически равен показателю годовой давности. Опубликованная отчетность может обеспечить временный спрос на бумаги завода, который с начал года потерял около 40% капитализации, однако не позволяет рекомендоывать акции АтоВАЗа к стратегической покупке. Мы скептически относимся к перспективам финансовых показателей завода в отсутствии господдержки, учитывая, что даже в период реализации программы по утилизации темпы роста продаж АвтоВАЗа уступали показателям такой компании как Соллерс (+53%).

Polyus Gold Plc

Polyus Gold Plc не успеет войти в список FTSE 100 По итогам заседания правительственной комиссии по контролю за осуществлением иностранных инвестиций в стратегические отрасли, было решено отложить премиальный листинг бумаг Polyus Gold Plc на Лондонской фондовой бирже. На данный момент, ОАО «Полюс Золото» находится в стадии изменения юрисдикции головной компании c целью обойти требование об увеличении доли free float до 50% для компаний, незарегистрированных на территории королевства для последующего попадания в расчет европейского индекса FTSE100. 6 октября Polyus Gold International (торгуется на LSE) объявила об институциональном обмене акциями с Polyus Gold plc (на данный момент является головной копаний группы), но чтобы сделка состоялась, ее предварительно должна одобрить российская правительственная комиссия по иностранным инвестициям, дата следующего заседания которой пока не известна. Однако известна дата заседания комитета по пересмотру эмитентов в индексе FTSE, которая назначена на 7 декабря, новый расчет начнется с 19 декабря. По всей видимости, Polyus Gold International не успеет попасть в расчет индекса до следующего его пересмотра (состоится весной). Данная новость является негативом для акций Polyus Gold International и нейтральна для бумаг ОАО «Полюс Золото», обращающихся на ММВБ. Мы рекомендуем продавать бумаги ОАО «Полюс Золото» по текущим уровням, поскольку не видим дальнейшей перспективы развития.

Магнитогорский металлургический комбинат

Сильные операционные результаты ММК за III квартал и 9 ме- сяцев 2011 года ММК опубликовал сильный отчет о производственных результатах по итогам III квартала и 9 месяцев 2011 года. Как по итогам квартала, так и 9 месяцев, ММК увеличил объемы выпуска практически по всей линейке продукции, одновременно рост добычи показал добывающий сегмент. Производство товарной м еталлопродукции з а 9 м ес. 2 011 г. с оставило 8 023 т ыс. т онн, ч то выше аналогичного показателя 9 мес. 2010 г. на 4%. Согласно стратегии развития, доля продаж на приоритетный внутренний рынок в общем объеме отгрузки за 9 мес. 2011 г. составила 69%, что на 3 п.п. превышает показатель 9 мес. 2010 г. Несмотря на снижение цен на готовую продукцию в III квартале по отношению ко второму, средняя цена реализации по итогам 9 месяцев оказалась выше, чем в 2010 году и составила 776 долл. за тонну (+26%). В 2011 г. ММК планирует увеличить производство товарной металлопродукции на 10-15% по сравнению с 2010 г. в связи с ростом спроса на продукцию компании со стороны ведущих отраслей российской экономики, а также выходом металлургического комплекса в Турции на проектную мощность. С учетом высоких производственных показателей и сохранения высокой цены реализации, производственная, а затем финансовая отчетность (публикация в декабре) может оказать существенную поддержку котировкам компании.

Трубная металлургическая компания

ТМК опубликовала нейтральные производственные резуль- таты по итогам III квартала и 9 месяцев 2011 года. В третьем квартале 2011 года в России наблюдалось ожидаемое снижение спроса практически на всех основных рынках ТМК, что вместе с проведением плановых ремонтов оборудования на российских заводах ТМК (ВТЗ, СТЗ, СинТЗ) отразилось на сокращении объема отгрузки трубной продукции ТМК по сравнению со вторым кварталом 2011 года. Однако компании удалось показать существенный прирост объемов производства по итогам 9 месяцев 2011 года в сравнении с прошлогодним периодом.

По нашим ожиданиям, восстановление спроса в 4 квартале 2011 года, позволит компании улучшить производственные и финансовые показатели по сравнению с 2010 годом. Однако полученные операционные результаты не могут оказать существенной поддержки котировкам компании в данный момент

Уралкалий

Уралкалий принял долгосрочную стратегию развития и пла- нирует выплатить промежуточные дивиденды Совет директоров Уралкалия рекомендовал внеочередному собранию акционеров 8 декабря принять решение о выплате промежуточных дивидендов из нераспределенной прибыли прошлых лет из расчета 4 руб. на акцию. В соответствии с новой дивидендной политикой, компания будет направлять на дивиденды не менее 50% от чистой прибыли по МФСО и предусматривает рекомендации по выплате дивидендов не реже двух раз в год. Уралкалий также принял долгосрочную инвестиционную программу, согласно которой к 2021 году производственные мощности компании будут увеличены на 80% до 19 млн тонн. Расширение производства обойдется компании в $5,8 млрд. Программа развития предусматривает ввод новых мощностей – Усть-Яйвинского и Половодовского участков, мощностью 5,3 млн. тонн хлористого калия, а также расширение действующих мощностей. Близость новых проектов к действующим производствам дает возможность использовать существующую инфраструктуру и значительно снизить затраты на их строительство и разработку. Компания планирует финансировать реализацию своей стратегической инвестиционной программы за счет собственных и привлеченных средств, сохраняя в среднесрочной перспективе уровень долга на ранее объявленном целевом уровне

Южуралникель

Комбинат Южуралникель (РТС Board: UNKL) сообщает о за- пуске опытно-промышленного комплекса для производства ферроникеля Вчера на ОАО Южуралникель, входит в группу Мечел, состоялся торжественный запуск опытно-промышленного комплекса по производству ферроникеля по технологии электроплавки. Пуск состоялся после реконструкции плавильного производства на комбинате, что позволит повысить эффективность, снизить себестоимость и улучшить экологические параметры. Производственная мощность опытно-промышленного комплекса на 12 МВт составит около 4,5 тыс. тонн ферроникеля в год со средним содержанием никеля около 20 %.Общая стоимость опытно-промышленного комплекса на 12 МВт (ОПК 12МВт) составила около $41 млн. Строительство ОПК 12 МВт является частью программы ОАО Комбинат Южуралникель, направленной на модернизацию производственных мощностей предприятия. С вводом в эксплуатацию комплекса ЮУНК начнет отработку новой технологии производства ферроникеля методом плавки в электропечах, не имеющей аналогов в мире. По нашим ожиданиям, акции ОАО Комбинат Южуралникель серьезно недооценены рынком, мы сохраняем рекомендацию покупать и целевую цену на уровне $290.

Polymetal International

Обнародована информация о размещении бумаг Polymetal International на LSE Polymetal International, компания которая собирается полностью консолидировать добывающие активы ОАО Полиметалл, предложит в ходе размещения на LSE (London Stock Exchange)около 13,1% увеличенного уставного капитала (50 млн. новых акций), а если банки-организаторы реализуют свой опцион, то 14,2% (55 млн. акций) по 9,1-10,35 фунта стерлингов ($14,5-16,5). С учетом опциона Polymetal International собирается выручить $757,5-907,5 млн., ранее планировалось получит около $500 млн. Ожидается, что книга заявок закроется 27 октября, на следующий день намечен прайсинг, а в начале ноября бумаги новой компании уже будут торговаться на бирже. С целью привлечения максимального круга инвесторов, Polymetal International предлагает цену размещения ниже текущего уровня ОАО «Полиметалл» на ММВБ, при этом оферта в отношении оставшихся в обращении бумаг ОАО «Полиметалл» предполагает выкуп по расчетной цене около 540 руб. за обыкновенную акцию. Исходя из текущей ситуации мы сохраняем рекомендацию: покупать бумаги ОАО Полиметалл с последующей их продажей по цене оферты, что предполагает премию от текущего уровня в 7,5%.

ПАВА

Компания ПАВА завершила выкуп облигаций Один из крупнейших зернопереработчиков России, агропромышленный холдинг ПАВА завершил выкуп облигаций серии 02 на сумму $138 тыс. В результате облигационный займ стоимостью $33 млн. (1 млрд. RUR) был погашен своевременно и в полном объеме

Магнит

Магнит объявляет о выплате купонного дохода Магнит, крупнейшая в России торговая сеть по числу магазинов, объявил о выплате дохода по облигациям серии БО-06. Компания 25 октября 2011 года выполнила обязательства по выплате 1-го купона по облигациям серий БО- 06 в размере $6,7 млн. Процентная ставка первого купона была определена в размере 7,75% годовых.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба