26 марта 2012 Bloomberg Балковский Дмитрий

Металлы падали большую часть недели, но скачок вверх в пятницу позволил золоту закрыться чуть выше прошлой недели - на $1662,8 ($1660,1 – неделю назад), тогда как серебро вновь упало ниже - до $32,24 ($32,56 - неделю назад). На прошлой неделе 200-дневное скользящее среднее цены на золото (по версии 24hgold.com) упало ниже $1700

ZeroHedge: И снова еврозис

23.03.2012

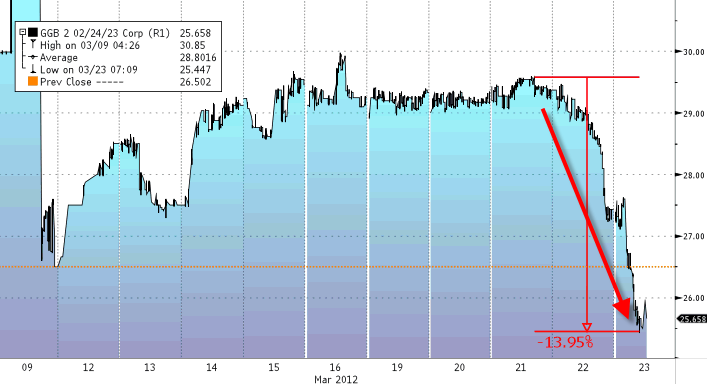

Не прошло и трех недель с момента спасения Греции, как вернулись старые проблемы. Доходность по уже новым десятилетним облигациям пошла выше 20% (для сравнения доходность американской десятилетки сегодня – 2.20%), а ее цена упала почти на 14%.

* * *

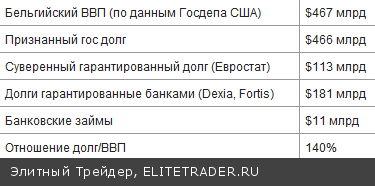

Марк Грант (MarkGrant) о бельгийском отношении долг/ВВП в 140%

Чрезвычайно сложно найти аккуратную информацию о европейских странах помимо размера их ВВП. Евростат не включает суверенные гарантии в какие-либо пропорции и поэтому аккуратные данные по долгам, как я уже показал, очень далека от официальной статистики, которую нам подают. Похоже, что для Европы условные обязательства – это только примечание в финансовой отчетности и не имеют никакого значения. Но дальше всего от правды мы именно в случае с Бельгией.

Здесь мы находим расхождение с европейскими данными на 40%. Затем надо сказать, что в случае с Dexia, Fortis и т.д. размер гарантии условных обязательств может вырасти, так что ситуация может еще ухудшится. На самом деле Бельгия ни чем не лучше Греции и по мере того как ее экономика уходит в рецессию статистика и пропорции должны еще ухудшится. Для этой страны я ожидаю дальнейших снижений рейтингов и роста доходности ее долгов.

* * *

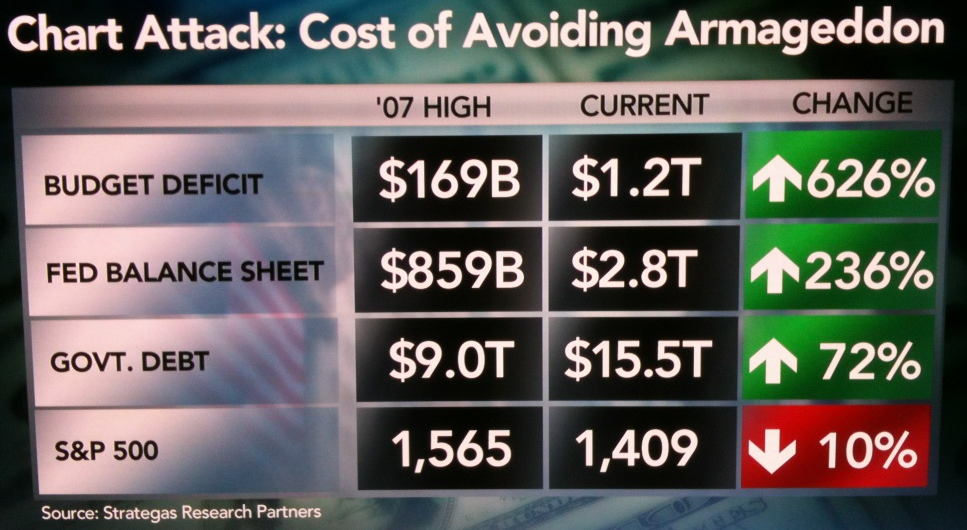

ZeroHedge: Защита от Армагеддона – дело дорогое

Основные макро показатели США:

Спасибо Bloomberg's Adam Johnson

Вниманию читателей ZeroHedge и Goldenfront!

Russia Today: Президент Саркози предостерегает

Выступая на пресс конференции сразу после окончания осады в Тулузе, французский президент заявил, что все те, кто регулярно посещает веб-сайты «оправдывающие терроризм» или «проповедующие ненависть и насилие» будут наказаны.

* * *

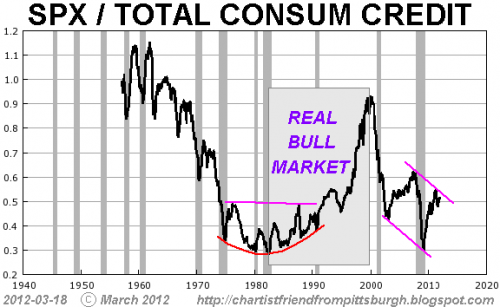

OfTwo Minds: Все сказано одним графиком

Опора на долг с целью достижения номинальных темпов роста порождает экономическую спираль смерти.

Иногда один график говорит обо всем. Вот график индекса S&P 500 (широкого индикатора американского рынка акций) в пропорции к суммарным объемам потребительских кредитов (с благодарностью постоянному участнику нашего сайта Chartist Friend from Pittsburgh).

График индекса S&P 500 (SPX) против суммарного объема потребительских кредитов показывает, что тот рухнул после краха интернет пузыря и с тех пор пребывает в нисходящем канале.

Chartist Friend объясняет:

Происходят забавные вещи, если попробовать оценить фондовый рынок в чем-то кроме него самого, например, в золоте, индексе оптовой инфляции (PPI) или, как в данном случае, в объеме суммарных непогашенных потребительских кредитов. Вы получаете картину рынка, иногда сильно отличающуюся от официальных показателей. График показывает, что 1980-90-е у нас был настоящий бычий рынок, основанный на производстве и инновациях, превосходивший темпы роста кредита в экономике. Излишние займы в то время не требовались. Теперь мы берем взаймы как пьяные шопоголики, а все, что у нас есть – это центрально спланированные потребительские пузыри.

На графике ясно прослеживаются мощные зубцы, порожденные кредитными пузырями, - жилищным 2001-2007 гг, а также гигантской Центрально спланированной интервенцией, то есть наращиванием денежной базы Федеральным Резервом, постоянными инъекциями ликвидности в рынки и оргией санаций/стимулов на $6 трлн, организованной федеральным правительством с 2008 года.

Важнейшая характеристика каждого кредитного пузыря в том, что SPX отвечает все с меньшим энтузиазмом на каждую новую дозу кредита. Это классическая понижательная тенденция – все более низкие максимумы и низкие минимумы.

Это график спирали смерти. Вот один из способов понимания динамики, показанной на этом графике: когда объемы амортизации основных средств (станков, механизмов, программного обеспечения и т.д.) превосходят новые инвестиции в производственные активы, то объемы производства, выручки и прибыли падают. Примечание: постройка фанерных Мак-дворцов посреди пустого поля и закачка сотен миллиардов долларов в иностранные авантюры – это не продуктивные инвестиции, а выброс капитала на ветер.

Как только стоимость обслуживания новых долгов превосходит рост доходов, начинает уменьшаться количество денег доступных для продуктивных инвестиций. Таким образом, расходы на обслуживание долгов и ошибочные инвестиции порождают позитивную реактивную петлю, также известную как спираль смерти.

* * *

Bloomberg Businessweek: Японцы продают золото

Экспорт золота из Японии по итогам 10 месяцев 2011 года составил 95,6 тонн. В последний раз этот показатель был на таком высоком уровне в 1985 году.

Объем экспорта в Таиланд утроился, а в Сингапур – удвоился. Экспорт осуществляется за счет продаж золотого лома населением, которое покупало ювелирные изделия более 20 лет назад. В 2008 году из страны было вывезено 95, 5 тонн золота. По итогам всего 2011 года экспорт может составить 100 тонн. Япония – единственная страна, которая является экспортером золота и при этом не входит в число основных золотодобывающих стран.

* * *

ZeroHedge: Турецкое правительство пытается переместить золото частных граждан в банки «мирным путем»

WSJ сообщает: «Турецкое правительство перед лицом растущего дефицита текущего счета, угрожающего быстрому росту страны, пытается убедить своих граждан перевести их значительные золотые резервы в банковскую систему». Причина: «Попытка воспользоваться индивидуальными золотыми запасами, которые являются традиционной в стране формой сбережений, - это часть усилий Анкары по закрытию финансового разрыва, в данный момент равняющегося 10% ВВП.

Банковские топы рассматривают введение новых золотых вкладов с выплатой процентов, которые бы позволили вкладчикам снимать со счета золотые слитки через специальные банкоматы.

Экономисты заявляют, что целью этих мер является изменение исторического предпочтения турок хранить значительную часть личных сбережений вне банковской системы, как способ защиты от экономической волатильности, периодически поражающей страну».

ZeroHedge: Как ни странно, но полезность золота, до сих пор не понятая одним доктором экономики из Принстона, вполне очевидна для 70-летней домохозяйки из Стамбула.

«Я охотно делаю сбережения, так что хранить золото дома для меня просто, - ничего сложного», говорит Эйтен Алтын (Ayten Altin). «В чрезвычайной ситуации я могу обратить его в наличные и мне не надо ждать, пока наступит момент погашения банковского вклада».

* * *

Два сообщения с пенсионного фронта: одно печальное, другое – подающее некоторую надежду.

Россиянам предложат инвестировать во вторую пенсию

23.03.2012

Минфин РФ предлагает индивидуальные инвестиционные счета для пенсионеров.

Министерство финансов внесло в правительство предложение создать индивидуальные инвестиционные счета для дополнительных пенсионных накоплений. За основу взят опыт США.

Обычными пенсиями в России ведают управляющие компании — ВЭБ у «молчунов» или частники. Но здесь будущий пенсионер сможет порулить сам. Если, конечно, он чувствует в себе силы, ведь риск тоже возрастет.

Чтобы этот риск минимизировать, банки и управляющие компании, обслуживающие счет, обяжут помочь клиентам разработать инвестиционную стратегию. А государство в качестве пряника предложит инвесторам налоговые льготы, сообщает НТВ. Это повысит доходность.

Кубышку можно будет распаковать только после выхода на пенсию. А сумма, которую можно ежегодно внести на вклад, будет ограничена. Скажем, в США это две тысячи долларов.

Goldenfront: Такая великолепная схема, по всей видимости, является примером «модернизации». Особенно хватает за душу «использование опыта США» и «помощь банков и УК в составлении инвестиционной стратегии». Два бонуса из этой статьи: во-первых, мы точно знаем, что пенсии не будет, хотя это и так для всех очевидно. Во-вторых, мы видим, на что тратят рабочее время наши маленькие пушистые друзья в Минфине и других заведениях такого рода.

* * *

GATA.ORG: Суд отменяет приказ о сокращении доли активов голландского пенсионного фонда, хранящихся в золоте

Суд в Роттердаме опротестовал недавно выдвинутое требование пенсионного регулятора страны к пенсионному фонду работников стекольной промышленности SPVG о продаже ¾ из 13% его активов, вложенных в золото.

На регулятора подан иск на возмещение ущерба в размере 10-11 млн евро, то есть разницы между текущей ценой на золото и его ценой в момент продажи активов год назад, сообщил Роб Даамен (Rob Daamen), заместитель главы фонда.

Суд заявил, что не убежден в том, что регулятор полностью принял в расчет конкретные обстоятельства работы фонда и особенности его пенсионного портфеля в целом.

Он также заключил, что интерпретация так называемого правила «благоразумной персоны» должна быть исключительной прерогативой пенсионного фонда, а задача регулятора состоит лишь в определении правильности применения этого стандарта.

Регулятор «не дал никакой ясности относительно того почему доля в 13% активов, вложенных в золото, не отвечает требованиям правила «благоразумной персоны», а доля в 3% - отвечает», заявил суд.

Он также не принял аргументы регулятора относительно падения цены на золото в 1980 году или его оценку стандартного отклонения в 33,7%.

Вместо этого он указал на заявление фонда, касающееся постоянного роста цены на золото за последние 10 лет и стандартное отклонение за период 2000-2010 гг. не более 13,1%.

* * *

Боб Кертли (Bob Kirtley) (www.gold-prices.biz) комментирует текущую динамику цен на золото:

Если взглянуть на график, то мы увидим, что цене на золото удалось избежать фигуры «крест смерти», так как 50-дневное скользящее среднее почти пересекло 200-дневное в понижательном движении, но металлу удалось этого избежать в последний момент и остаться в живых. Если бы это произошло, то стало бы негативным техническим фактором для золота. Конечно, это лишь один из многих индикаторов и ни один из них не является аккуратным на 100%, но некоторые трейдеры вполне могли к этому прислушаться и, как следствие, выйти из своей позиции, тем самым оказав дополнительное понижательное давление на золото. Технические индикаторы теперь перепроданы, что предрекает скорый отскок.

* * *

ИТАР-ТАСС (Илья Баранов): Франция начинает выпуск золотой монеты номиналом 1 тысяча евро

Монетный двор Франции приступает на этой неделе к выпуску золотой монеты номиналом 1 тыс евро. Первые «золотые», как сообщили сегодня в ведомстве, поступят в продажу в мае, но подать интернет-заявку на их приобретение необходимо заранее - с 23 марта по 21 апреля.

Всего будет изготовлено 10 тыс таких монет. «Покупка этого денежного знака с искусной гравировкой является беспроигрышным вложением средств», - отметили, демонстрируя новинку, представители Монетного двора.

На аверсе 20-граммовой монеты, диаметр которой 39 мм, в центре выгравирована фигура Геракла. «Это стилизованное под современность изображение героя древнегреческих мифов, чей образ украшал старые французские серебряные монеты номиналом 20, 50 и 100 франков», - пояснили чеканщики. Слева от Геракла изображена богиня свободы с фригийским колпаком на голове, а справа - богиня равенства, держащая в левой руке весы. Вместе они олицетворяют понятие «братство». На реверсе указана номинальная стоимость – «EURO 1000». Около этой надписи изображены две веточки - дуба и лавра.

Парижский Монетный двор позже выпустит серебряные копии этой монеты номиналом в 100 евро. А к концу года всех нумизматов ждет подарок – «золотой» этой же серии номиналом в 5 тыс евро.

Для чеканки используется золото 999 пробы. Представители Монетного двора надеются, что их творение придется по нраву не только коллекционерам, но и деловым людям. «В крайнем случае, монету всегда можно будет продать за номинальную стоимость», - отмечают они. Между тем, цена тройской унции (около 31,1 грамма) золота на рынке сейчас превышает 1640 долларов.

* * *

Свежие интервью от Эрика Кинга:

Майкл Пенто: «Растущая нефть, инфляция и домохозяйства по уши в долгах»

Майкл Пенто (Michael Pento), основатель Pento Portfolio Strategies, дал интервью King World News о подлинном состоянии американской экономики: «Экономика США неразрывно связана с мировой экономикой и я решил проверить насколько верны заявления крупных СМИ о том, что американская экономика выздоравливает. Вывод: пожалуйста, не верьте болтовне о ее исцелении. Правда - некоторые данные показывают улучшение, но фундаментальные основы экономики продолжают разрушаться.

Дефицит торгового баланса Америки достиг $52,6 млрд в январе. Это его самый высокий уровень с октября 2008 года и явное свидетельство того, что мы полностью вернулись к нашим вредным привычкам мало производить, мало сберегать и чрезмерно потреблять.

Объем государственного долга превысил 100% ВВП. Домохозяйства выплачивали долг 13 кварталов подряд, а теперь снова накачивают долгами свои балансы и суммарный нефинансовый долг находится на уровне 250% ВВП. Печальная правда в том, что американская экономика пристрастилась к долгам больше, чем когда-либо в истории.

Но самое важное, пожалуйста, не верьте лжи о том, что деньги, напечатанные Федом, лежат себе спокойно в ЦБ, а инфляция не наносит вреда среднему классу и экономике страны. Только в феврале потребительские цены выросли на 0,4%, а за год цены на еду и бензин выросли на 5% и 12%, соответственно. Денежная база выросла на 10% за последние 12 месяцев и банки бесшабашно покупают государственные облигации.

Коммерческие банки купили государственных и агентских (ипотечных) облигаций на $78,2 млрд в январе и феврале 2012 года. Это уже больше суммарных покупок за весь 2011 год. Банки добавят себе на баланс почти $500 млрд государственных долгов.

Фед покупает эти облигации у банков и это позволяет им покупать еще долгов у правительства. Используя этот процесс, Фед может монетизировать как существующий, так и заново эмитированный долг Минфина. Правительство получает эти долги первым и распределяет их по экономике, а денежная база растет без прямых преимуществ для создания средств производства.

Еще больше ухудшает ситуацию обещание Феда сохранить процентные ставки на сверх низком уровне в течение трех лет. Банкам можно либо держать свои заново созданные кредиты у Феда, зарабатывая 0,25% или выдать трехлетний займ правительству и заработать 0,57% по текущим процентным ставкам. Бернанке заверил банки, что не существует риска изменения ставок на коротком конце кривой, по крайней мере, в следующие 36 месяцев – отсюда разумный выбор получить дополнительную доходность и купить трехлетние облигации.

Это большой выигрыш для банков, потому что они могут заработать дополнительные 32 процентных пункта на своих деньгах. И для правительства это тоже удобно, так как у них есть готовый покупатель для государственных долгов. Однако для среднего класса это большая потеря, так как их стоимость жизни взлетает вверх из-за безжалостного роста предложения денег.

Вот что вы получаете! Американская экономика не выздоравливает. Мы лишь еще больше увеличили наше пристрастие к долгам, излишнему потреблению и инфляции. Те же самые условия породили Великую Рецессию, начавшуюся в декабре 2007 года.

Цены на нефть растут выше $100 за баррель, инфляция растет и домохозяйства сидят по уши в долгах … узнаете? Только сегодня суверенный долг нашей страны на рекордном уровне и она катится к банкротству. Единственное, что поддерживает экономику, - это обещание бесплатных денег от Феда на веки вечные, но это нельзя считать жизнеспособной и здоровой экономикой. В конце концов, разумным инвесторам следует покупать золото, чтобы защитить себя от порчи валюты в Америке и по всему миру».

* * *

Билл Флекенштейн: «Бернанке совершенно не прав по поводу золотого стандарта»

Билл Флекенштейн (Bill Fleckenstein), президент Fleckenstein Capital дал интервью King World News о лекции Бена Бернанке в университете Джорджа Вашингтона.

«Когда говорят Бернанке или Гринспен я их просто игнорирую, потому что они создали наши текущие проблемы. Человек с улицы и понятия не имеет, что корень почти всех сегодняшних проблем, с которыми мы сталкиваемся – это безответственное печатание денег Федеральным Резервом.

Я читал, что Бернанке сказал, что золотой стандарт – это плохая идея, так как он не дает гибкости, которая, по его мнению, необходима для того, чтобы вытащить нас из беды. Этот человек точно не понимает, что такое бизнес цикл.

В 1921 году произошел огромный крах, который был куда хуже, чем всё с чем мы сегодня столкнулись, но Фед не печатал $3 трлн. В конце концов, все наладилось и начался бум 1920-х пока Фед не стал совать руки куда не следует…

1930-е были такими ужасными не из-за золотого стандарта, а в силу стечения других обстоятельств. Эти люди не понимают, что проблема - это они сами вместе с бумами, порожденными неверным использованием капитала и печатанием денег. Проблема возникает не потому что они не печатают достаточно денег, чтобы вытащить нас из рецессии.

Бернанке – это человек с молотком, или в его случае с печатной машиной, и весь мир для него похож на гвоздь. Он считает, что мы должны печатать и это для него единственное решение.

Печатание денег и вызвало проблему. Пузырь на фондовом рынке вызвал к жизни пузырь на рынке недвижимости. Хотя печатание дополнительных денег может несколько замаскировать реальное положение вещей в краткосрочной перспективе, оно ничего не решает.

У нашей страны возникнут огромные проблемы с финансированием государственных долгов, когда начнется рост процентных ставок. Нас ждут проблемы, потому что они действительно напечатали столько денег, что в какой-то момент начнется инфляция и тогда печатный станок у Феда заберут. Вот что произойдет в конце концов.

Бернанке с этим не сможет справиться. Когда рынки заберут у него печатный станок, это будет позитивным знаком. Но прямо сейчас Фед считает, что у них есть ответы на все вопросы и все пойдет по их плану.

Очевидно, что это не так, иначе не произошел бы такой гигантский крах, но они, тем не менее, думают, что контролируют ситуацию. Они думают, что ставки расти не будут и это возвращает нас к гордыне Феда. Видно, что они плохо учили историю.

Так откуда бы возникли проблемы, если бы мы вернулись к золотому стандарту? У нас были бы разумные деньги. Возникла бы ситуация, в которой группа членов Политбюро ЦБ не смогла бы создавать проблемы с помощью излишней стимуляции.

Все дело в излишней стимуляции. Виски – это хорошо, но если выпить целую бутылку, то вам будет плохо. То же можно сказать и про печатание денег, так что золотой стандарт служит здесь регулятором.

Золотой стандарт – это совершенная система? Нет. Но опять же, если мы не хотим оказаться в ужасной ситуации, ужасном спаде или чудовищных экономических обстоятельствах, то это лучшая альтернатива.

По сути Бернанке не понял историю. Он не осознает, что Фед вызвал Великую Депрессию и их задачей не было нас оттуда вытаскивать. Можно утверждать, что государственная интервенция ее только продлила. Так что Бернанке верит в то, что говорит. Он неправ, но верит в это».

* * *

Неожиданный катастрофический сдвиг в момент потери контроля

King World News взял интервью у ветерана рынка с 40-летним стажем, Роберта Фитцвильсона (Robert Fitzwilson), основателя The Portola Group, одного из ведущих инвест бутиков в Соединенных Штатах:

«Я помню как в самом начале моей карьеры в 1973 году мы находились в медвежьем рынке 1973-74 гг. Тяжелое было время, потому что все пытались решить что делать и цены на все вокруг только падали.

ОПЕК поднял цены на нефть, а в то время мы производили автомобили пожирающие бензин. В 50-е и 60-е считалось, что энергия вообще ничего не стоит и надо использовать много электричества и природного газа. Так что экономика действительно пострадала, когда произошел скачок цен на нефть.

Тем временем мы пытались решить какую же инвестиционную стратегию следует использовать, но на самом деле, по крайней мере, на фондовых рынках все падало вниз…

Я отлично помню ситуацию на долговом рынке. Инвесторы покупали новую облигацию на этот год и через 12 месяцев продавали ее с убытком, потому что процентные ставки находились в периоде циклического спада. Затем инвесторы покупали новую облигацию в надежде на перемены.

Так продолжалось несколько лет. То есть практически каждый раз, когда вы покупали инструмент с фиксированной доходностью, вы терпели убытки. В конце концов, ставка по казначейским облигациям достигла пика где-то между 14% и 16%, но это было долгое и болезненное восхождение.

Люди, доверявшие облигациям в качестве актива для сохранения капитала, не только серьезно пострадали от скачков цены, но к тому же потеряли значительную часть покупательной способности того, что у них оставалось, когда в конце декады началась настоящая инфляция.

Мы считаем, что опыт 70-х дает нам полезную матрицу для анализа текущей ситуации. Однако есть отличия. На этот раз проблемы глобальные и правительства считают, что они научились на ошибках той декады.

Вместо того циклического изменения процентных ставок, цен на золото и энергию, вполне вероятен неожиданный и катастрофический сдвиг этих индикаторов, когда будет потерян контроль по всему фронту. Именно поэтому инвесторам так важно верно позиционироваться до начала катастрофических изменений».

О ценах на нефть: «Что касается растущих цен на энергию, то инвесторам следует следить за рынком нефти. Мы все еще считаем, что дополнительные мощности для добычи очень невелики. На этой неделе саудовцы заявили, что цена на нефть зашла слишком высоко и у них есть возможность увеличить объем добычи на 25%.

Мы твердо верим, что это огромное преувеличение и на самом деле у них вообще может не быть никаких дополнительных мощностей. Вывод: если исключить ситуацию глобального краха, цены на энергию продолжат неизбежный рост»

ZeroHedge: И снова еврозис

23.03.2012

Не прошло и трех недель с момента спасения Греции, как вернулись старые проблемы. Доходность по уже новым десятилетним облигациям пошла выше 20% (для сравнения доходность американской десятилетки сегодня – 2.20%), а ее цена упала почти на 14%.

* * *

Марк Грант (MarkGrant) о бельгийском отношении долг/ВВП в 140%

Чрезвычайно сложно найти аккуратную информацию о европейских странах помимо размера их ВВП. Евростат не включает суверенные гарантии в какие-либо пропорции и поэтому аккуратные данные по долгам, как я уже показал, очень далека от официальной статистики, которую нам подают. Похоже, что для Европы условные обязательства – это только примечание в финансовой отчетности и не имеют никакого значения. Но дальше всего от правды мы именно в случае с Бельгией.

Здесь мы находим расхождение с европейскими данными на 40%. Затем надо сказать, что в случае с Dexia, Fortis и т.д. размер гарантии условных обязательств может вырасти, так что ситуация может еще ухудшится. На самом деле Бельгия ни чем не лучше Греции и по мере того как ее экономика уходит в рецессию статистика и пропорции должны еще ухудшится. Для этой страны я ожидаю дальнейших снижений рейтингов и роста доходности ее долгов.

* * *

ZeroHedge: Защита от Армагеддона – дело дорогое

Основные макро показатели США:

Спасибо Bloomberg's Adam Johnson

Вниманию читателей ZeroHedge и Goldenfront!

Russia Today: Президент Саркози предостерегает

Выступая на пресс конференции сразу после окончания осады в Тулузе, французский президент заявил, что все те, кто регулярно посещает веб-сайты «оправдывающие терроризм» или «проповедующие ненависть и насилие» будут наказаны.

* * *

OfTwo Minds: Все сказано одним графиком

Опора на долг с целью достижения номинальных темпов роста порождает экономическую спираль смерти.

Иногда один график говорит обо всем. Вот график индекса S&P 500 (широкого индикатора американского рынка акций) в пропорции к суммарным объемам потребительских кредитов (с благодарностью постоянному участнику нашего сайта Chartist Friend from Pittsburgh).

График индекса S&P 500 (SPX) против суммарного объема потребительских кредитов показывает, что тот рухнул после краха интернет пузыря и с тех пор пребывает в нисходящем канале.

Chartist Friend объясняет:

Происходят забавные вещи, если попробовать оценить фондовый рынок в чем-то кроме него самого, например, в золоте, индексе оптовой инфляции (PPI) или, как в данном случае, в объеме суммарных непогашенных потребительских кредитов. Вы получаете картину рынка, иногда сильно отличающуюся от официальных показателей. График показывает, что 1980-90-е у нас был настоящий бычий рынок, основанный на производстве и инновациях, превосходивший темпы роста кредита в экономике. Излишние займы в то время не требовались. Теперь мы берем взаймы как пьяные шопоголики, а все, что у нас есть – это центрально спланированные потребительские пузыри.

На графике ясно прослеживаются мощные зубцы, порожденные кредитными пузырями, - жилищным 2001-2007 гг, а также гигантской Центрально спланированной интервенцией, то есть наращиванием денежной базы Федеральным Резервом, постоянными инъекциями ликвидности в рынки и оргией санаций/стимулов на $6 трлн, организованной федеральным правительством с 2008 года.

Важнейшая характеристика каждого кредитного пузыря в том, что SPX отвечает все с меньшим энтузиазмом на каждую новую дозу кредита. Это классическая понижательная тенденция – все более низкие максимумы и низкие минимумы.

Это график спирали смерти. Вот один из способов понимания динамики, показанной на этом графике: когда объемы амортизации основных средств (станков, механизмов, программного обеспечения и т.д.) превосходят новые инвестиции в производственные активы, то объемы производства, выручки и прибыли падают. Примечание: постройка фанерных Мак-дворцов посреди пустого поля и закачка сотен миллиардов долларов в иностранные авантюры – это не продуктивные инвестиции, а выброс капитала на ветер.

Как только стоимость обслуживания новых долгов превосходит рост доходов, начинает уменьшаться количество денег доступных для продуктивных инвестиций. Таким образом, расходы на обслуживание долгов и ошибочные инвестиции порождают позитивную реактивную петлю, также известную как спираль смерти.

* * *

Bloomberg Businessweek: Японцы продают золото

Экспорт золота из Японии по итогам 10 месяцев 2011 года составил 95,6 тонн. В последний раз этот показатель был на таком высоком уровне в 1985 году.

Объем экспорта в Таиланд утроился, а в Сингапур – удвоился. Экспорт осуществляется за счет продаж золотого лома населением, которое покупало ювелирные изделия более 20 лет назад. В 2008 году из страны было вывезено 95, 5 тонн золота. По итогам всего 2011 года экспорт может составить 100 тонн. Япония – единственная страна, которая является экспортером золота и при этом не входит в число основных золотодобывающих стран.

* * *

ZeroHedge: Турецкое правительство пытается переместить золото частных граждан в банки «мирным путем»

WSJ сообщает: «Турецкое правительство перед лицом растущего дефицита текущего счета, угрожающего быстрому росту страны, пытается убедить своих граждан перевести их значительные золотые резервы в банковскую систему». Причина: «Попытка воспользоваться индивидуальными золотыми запасами, которые являются традиционной в стране формой сбережений, - это часть усилий Анкары по закрытию финансового разрыва, в данный момент равняющегося 10% ВВП.

Банковские топы рассматривают введение новых золотых вкладов с выплатой процентов, которые бы позволили вкладчикам снимать со счета золотые слитки через специальные банкоматы.

Экономисты заявляют, что целью этих мер является изменение исторического предпочтения турок хранить значительную часть личных сбережений вне банковской системы, как способ защиты от экономической волатильности, периодически поражающей страну».

ZeroHedge: Как ни странно, но полезность золота, до сих пор не понятая одним доктором экономики из Принстона, вполне очевидна для 70-летней домохозяйки из Стамбула.

«Я охотно делаю сбережения, так что хранить золото дома для меня просто, - ничего сложного», говорит Эйтен Алтын (Ayten Altin). «В чрезвычайной ситуации я могу обратить его в наличные и мне не надо ждать, пока наступит момент погашения банковского вклада».

* * *

Два сообщения с пенсионного фронта: одно печальное, другое – подающее некоторую надежду.

Россиянам предложат инвестировать во вторую пенсию

23.03.2012

Минфин РФ предлагает индивидуальные инвестиционные счета для пенсионеров.

Министерство финансов внесло в правительство предложение создать индивидуальные инвестиционные счета для дополнительных пенсионных накоплений. За основу взят опыт США.

Обычными пенсиями в России ведают управляющие компании — ВЭБ у «молчунов» или частники. Но здесь будущий пенсионер сможет порулить сам. Если, конечно, он чувствует в себе силы, ведь риск тоже возрастет.

Чтобы этот риск минимизировать, банки и управляющие компании, обслуживающие счет, обяжут помочь клиентам разработать инвестиционную стратегию. А государство в качестве пряника предложит инвесторам налоговые льготы, сообщает НТВ. Это повысит доходность.

Кубышку можно будет распаковать только после выхода на пенсию. А сумма, которую можно ежегодно внести на вклад, будет ограничена. Скажем, в США это две тысячи долларов.

Goldenfront: Такая великолепная схема, по всей видимости, является примером «модернизации». Особенно хватает за душу «использование опыта США» и «помощь банков и УК в составлении инвестиционной стратегии». Два бонуса из этой статьи: во-первых, мы точно знаем, что пенсии не будет, хотя это и так для всех очевидно. Во-вторых, мы видим, на что тратят рабочее время наши маленькие пушистые друзья в Минфине и других заведениях такого рода.

* * *

GATA.ORG: Суд отменяет приказ о сокращении доли активов голландского пенсионного фонда, хранящихся в золоте

Суд в Роттердаме опротестовал недавно выдвинутое требование пенсионного регулятора страны к пенсионному фонду работников стекольной промышленности SPVG о продаже ¾ из 13% его активов, вложенных в золото.

На регулятора подан иск на возмещение ущерба в размере 10-11 млн евро, то есть разницы между текущей ценой на золото и его ценой в момент продажи активов год назад, сообщил Роб Даамен (Rob Daamen), заместитель главы фонда.

Суд заявил, что не убежден в том, что регулятор полностью принял в расчет конкретные обстоятельства работы фонда и особенности его пенсионного портфеля в целом.

Он также заключил, что интерпретация так называемого правила «благоразумной персоны» должна быть исключительной прерогативой пенсионного фонда, а задача регулятора состоит лишь в определении правильности применения этого стандарта.

Регулятор «не дал никакой ясности относительно того почему доля в 13% активов, вложенных в золото, не отвечает требованиям правила «благоразумной персоны», а доля в 3% - отвечает», заявил суд.

Он также не принял аргументы регулятора относительно падения цены на золото в 1980 году или его оценку стандартного отклонения в 33,7%.

Вместо этого он указал на заявление фонда, касающееся постоянного роста цены на золото за последние 10 лет и стандартное отклонение за период 2000-2010 гг. не более 13,1%.

* * *

Боб Кертли (Bob Kirtley) (www.gold-prices.biz) комментирует текущую динамику цен на золото:

Если взглянуть на график, то мы увидим, что цене на золото удалось избежать фигуры «крест смерти», так как 50-дневное скользящее среднее почти пересекло 200-дневное в понижательном движении, но металлу удалось этого избежать в последний момент и остаться в живых. Если бы это произошло, то стало бы негативным техническим фактором для золота. Конечно, это лишь один из многих индикаторов и ни один из них не является аккуратным на 100%, но некоторые трейдеры вполне могли к этому прислушаться и, как следствие, выйти из своей позиции, тем самым оказав дополнительное понижательное давление на золото. Технические индикаторы теперь перепроданы, что предрекает скорый отскок.

* * *

ИТАР-ТАСС (Илья Баранов): Франция начинает выпуск золотой монеты номиналом 1 тысяча евро

Монетный двор Франции приступает на этой неделе к выпуску золотой монеты номиналом 1 тыс евро. Первые «золотые», как сообщили сегодня в ведомстве, поступят в продажу в мае, но подать интернет-заявку на их приобретение необходимо заранее - с 23 марта по 21 апреля.

Всего будет изготовлено 10 тыс таких монет. «Покупка этого денежного знака с искусной гравировкой является беспроигрышным вложением средств», - отметили, демонстрируя новинку, представители Монетного двора.

На аверсе 20-граммовой монеты, диаметр которой 39 мм, в центре выгравирована фигура Геракла. «Это стилизованное под современность изображение героя древнегреческих мифов, чей образ украшал старые французские серебряные монеты номиналом 20, 50 и 100 франков», - пояснили чеканщики. Слева от Геракла изображена богиня свободы с фригийским колпаком на голове, а справа - богиня равенства, держащая в левой руке весы. Вместе они олицетворяют понятие «братство». На реверсе указана номинальная стоимость – «EURO 1000». Около этой надписи изображены две веточки - дуба и лавра.

Парижский Монетный двор позже выпустит серебряные копии этой монеты номиналом в 100 евро. А к концу года всех нумизматов ждет подарок – «золотой» этой же серии номиналом в 5 тыс евро.

Для чеканки используется золото 999 пробы. Представители Монетного двора надеются, что их творение придется по нраву не только коллекционерам, но и деловым людям. «В крайнем случае, монету всегда можно будет продать за номинальную стоимость», - отмечают они. Между тем, цена тройской унции (около 31,1 грамма) золота на рынке сейчас превышает 1640 долларов.

* * *

Свежие интервью от Эрика Кинга:

Майкл Пенто: «Растущая нефть, инфляция и домохозяйства по уши в долгах»

Майкл Пенто (Michael Pento), основатель Pento Portfolio Strategies, дал интервью King World News о подлинном состоянии американской экономики: «Экономика США неразрывно связана с мировой экономикой и я решил проверить насколько верны заявления крупных СМИ о том, что американская экономика выздоравливает. Вывод: пожалуйста, не верьте болтовне о ее исцелении. Правда - некоторые данные показывают улучшение, но фундаментальные основы экономики продолжают разрушаться.

Дефицит торгового баланса Америки достиг $52,6 млрд в январе. Это его самый высокий уровень с октября 2008 года и явное свидетельство того, что мы полностью вернулись к нашим вредным привычкам мало производить, мало сберегать и чрезмерно потреблять.

Объем государственного долга превысил 100% ВВП. Домохозяйства выплачивали долг 13 кварталов подряд, а теперь снова накачивают долгами свои балансы и суммарный нефинансовый долг находится на уровне 250% ВВП. Печальная правда в том, что американская экономика пристрастилась к долгам больше, чем когда-либо в истории.

Но самое важное, пожалуйста, не верьте лжи о том, что деньги, напечатанные Федом, лежат себе спокойно в ЦБ, а инфляция не наносит вреда среднему классу и экономике страны. Только в феврале потребительские цены выросли на 0,4%, а за год цены на еду и бензин выросли на 5% и 12%, соответственно. Денежная база выросла на 10% за последние 12 месяцев и банки бесшабашно покупают государственные облигации.

Коммерческие банки купили государственных и агентских (ипотечных) облигаций на $78,2 млрд в январе и феврале 2012 года. Это уже больше суммарных покупок за весь 2011 год. Банки добавят себе на баланс почти $500 млрд государственных долгов.

Фед покупает эти облигации у банков и это позволяет им покупать еще долгов у правительства. Используя этот процесс, Фед может монетизировать как существующий, так и заново эмитированный долг Минфина. Правительство получает эти долги первым и распределяет их по экономике, а денежная база растет без прямых преимуществ для создания средств производства.

Еще больше ухудшает ситуацию обещание Феда сохранить процентные ставки на сверх низком уровне в течение трех лет. Банкам можно либо держать свои заново созданные кредиты у Феда, зарабатывая 0,25% или выдать трехлетний займ правительству и заработать 0,57% по текущим процентным ставкам. Бернанке заверил банки, что не существует риска изменения ставок на коротком конце кривой, по крайней мере, в следующие 36 месяцев – отсюда разумный выбор получить дополнительную доходность и купить трехлетние облигации.

Это большой выигрыш для банков, потому что они могут заработать дополнительные 32 процентных пункта на своих деньгах. И для правительства это тоже удобно, так как у них есть готовый покупатель для государственных долгов. Однако для среднего класса это большая потеря, так как их стоимость жизни взлетает вверх из-за безжалостного роста предложения денег.

Вот что вы получаете! Американская экономика не выздоравливает. Мы лишь еще больше увеличили наше пристрастие к долгам, излишнему потреблению и инфляции. Те же самые условия породили Великую Рецессию, начавшуюся в декабре 2007 года.

Цены на нефть растут выше $100 за баррель, инфляция растет и домохозяйства сидят по уши в долгах … узнаете? Только сегодня суверенный долг нашей страны на рекордном уровне и она катится к банкротству. Единственное, что поддерживает экономику, - это обещание бесплатных денег от Феда на веки вечные, но это нельзя считать жизнеспособной и здоровой экономикой. В конце концов, разумным инвесторам следует покупать золото, чтобы защитить себя от порчи валюты в Америке и по всему миру».

* * *

Билл Флекенштейн: «Бернанке совершенно не прав по поводу золотого стандарта»

Билл Флекенштейн (Bill Fleckenstein), президент Fleckenstein Capital дал интервью King World News о лекции Бена Бернанке в университете Джорджа Вашингтона.

«Когда говорят Бернанке или Гринспен я их просто игнорирую, потому что они создали наши текущие проблемы. Человек с улицы и понятия не имеет, что корень почти всех сегодняшних проблем, с которыми мы сталкиваемся – это безответственное печатание денег Федеральным Резервом.

Я читал, что Бернанке сказал, что золотой стандарт – это плохая идея, так как он не дает гибкости, которая, по его мнению, необходима для того, чтобы вытащить нас из беды. Этот человек точно не понимает, что такое бизнес цикл.

В 1921 году произошел огромный крах, который был куда хуже, чем всё с чем мы сегодня столкнулись, но Фед не печатал $3 трлн. В конце концов, все наладилось и начался бум 1920-х пока Фед не стал совать руки куда не следует…

1930-е были такими ужасными не из-за золотого стандарта, а в силу стечения других обстоятельств. Эти люди не понимают, что проблема - это они сами вместе с бумами, порожденными неверным использованием капитала и печатанием денег. Проблема возникает не потому что они не печатают достаточно денег, чтобы вытащить нас из рецессии.

Бернанке – это человек с молотком, или в его случае с печатной машиной, и весь мир для него похож на гвоздь. Он считает, что мы должны печатать и это для него единственное решение.

Печатание денег и вызвало проблему. Пузырь на фондовом рынке вызвал к жизни пузырь на рынке недвижимости. Хотя печатание дополнительных денег может несколько замаскировать реальное положение вещей в краткосрочной перспективе, оно ничего не решает.

У нашей страны возникнут огромные проблемы с финансированием государственных долгов, когда начнется рост процентных ставок. Нас ждут проблемы, потому что они действительно напечатали столько денег, что в какой-то момент начнется инфляция и тогда печатный станок у Феда заберут. Вот что произойдет в конце концов.

Бернанке с этим не сможет справиться. Когда рынки заберут у него печатный станок, это будет позитивным знаком. Но прямо сейчас Фед считает, что у них есть ответы на все вопросы и все пойдет по их плану.

Очевидно, что это не так, иначе не произошел бы такой гигантский крах, но они, тем не менее, думают, что контролируют ситуацию. Они думают, что ставки расти не будут и это возвращает нас к гордыне Феда. Видно, что они плохо учили историю.

Так откуда бы возникли проблемы, если бы мы вернулись к золотому стандарту? У нас были бы разумные деньги. Возникла бы ситуация, в которой группа членов Политбюро ЦБ не смогла бы создавать проблемы с помощью излишней стимуляции.

Все дело в излишней стимуляции. Виски – это хорошо, но если выпить целую бутылку, то вам будет плохо. То же можно сказать и про печатание денег, так что золотой стандарт служит здесь регулятором.

Золотой стандарт – это совершенная система? Нет. Но опять же, если мы не хотим оказаться в ужасной ситуации, ужасном спаде или чудовищных экономических обстоятельствах, то это лучшая альтернатива.

По сути Бернанке не понял историю. Он не осознает, что Фед вызвал Великую Депрессию и их задачей не было нас оттуда вытаскивать. Можно утверждать, что государственная интервенция ее только продлила. Так что Бернанке верит в то, что говорит. Он неправ, но верит в это».

* * *

Неожиданный катастрофический сдвиг в момент потери контроля

King World News взял интервью у ветерана рынка с 40-летним стажем, Роберта Фитцвильсона (Robert Fitzwilson), основателя The Portola Group, одного из ведущих инвест бутиков в Соединенных Штатах:

«Я помню как в самом начале моей карьеры в 1973 году мы находились в медвежьем рынке 1973-74 гг. Тяжелое было время, потому что все пытались решить что делать и цены на все вокруг только падали.

ОПЕК поднял цены на нефть, а в то время мы производили автомобили пожирающие бензин. В 50-е и 60-е считалось, что энергия вообще ничего не стоит и надо использовать много электричества и природного газа. Так что экономика действительно пострадала, когда произошел скачок цен на нефть.

Тем временем мы пытались решить какую же инвестиционную стратегию следует использовать, но на самом деле, по крайней мере, на фондовых рынках все падало вниз…

Я отлично помню ситуацию на долговом рынке. Инвесторы покупали новую облигацию на этот год и через 12 месяцев продавали ее с убытком, потому что процентные ставки находились в периоде циклического спада. Затем инвесторы покупали новую облигацию в надежде на перемены.

Так продолжалось несколько лет. То есть практически каждый раз, когда вы покупали инструмент с фиксированной доходностью, вы терпели убытки. В конце концов, ставка по казначейским облигациям достигла пика где-то между 14% и 16%, но это было долгое и болезненное восхождение.

Люди, доверявшие облигациям в качестве актива для сохранения капитала, не только серьезно пострадали от скачков цены, но к тому же потеряли значительную часть покупательной способности того, что у них оставалось, когда в конце декады началась настоящая инфляция.

Мы считаем, что опыт 70-х дает нам полезную матрицу для анализа текущей ситуации. Однако есть отличия. На этот раз проблемы глобальные и правительства считают, что они научились на ошибках той декады.

Вместо того циклического изменения процентных ставок, цен на золото и энергию, вполне вероятен неожиданный и катастрофический сдвиг этих индикаторов, когда будет потерян контроль по всему фронту. Именно поэтому инвесторам так важно верно позиционироваться до начала катастрофических изменений».

О ценах на нефть: «Что касается растущих цен на энергию, то инвесторам следует следить за рынком нефти. Мы все еще считаем, что дополнительные мощности для добычи очень невелики. На этой неделе саудовцы заявили, что цена на нефть зашла слишком высоко и у них есть возможность увеличить объем добычи на 25%.

Мы твердо верим, что это огромное преувеличение и на самом деле у них вообще может не быть никаких дополнительных мощностей. Вывод: если исключить ситуацию глобального краха, цены на энергию продолжат неизбежный рост»

/Элитный Трейдер, ELITETRADER.RU/

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба