8 февраля 2018 ПолиСМИ

Я уже который месяц твержу, как и Мартин Армстронг, что реальная проблема, нависшая на рынками — отнюдь не переоценённый американский рынок ценных бумаг. Это — лишь симптом намного большей проблемы.

Настоящая проблема — переоценённый европейский суверенный рынок облигаций.

Глядя на сегодняшний рынок облигаций, мы видим технические прорывы по доходности в сторону повышения по всему континенту. И мы говорим не об обычных подозреваемых, вроде Италии, Португалии или Греции.

Нет, мы говорим о Германии.

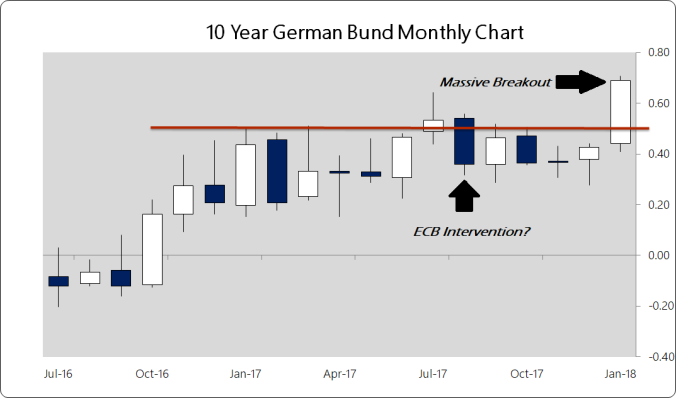

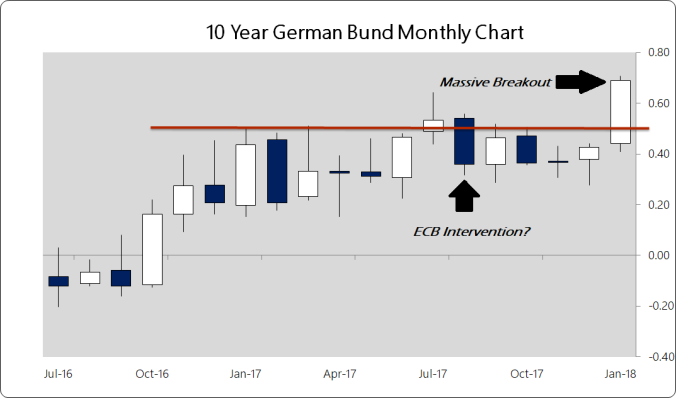

Рис. 1. График доходности облигаций Германии (по месяцам).

Отметим кластер сопротивления на 0,5%. Не менее чем шесть раз за прошедшие 15 месяцев рынок отказался брать доходность по 10-летним немецким облигациям выше этого уровня.

Сегодня доходность составляет 0,6785%, а скоро — конец месяца. Похоже, мы получим относительно немецкого долга главный сигнал ожидания падения цен.

Пока все заголовки кричат об истории падения Доу Джонса на пару сотен пунктов с рекордно высокого уровня, прямо на наших глазах убивают немецкие облигации.

Доу — просто запоздавшая значительная корректировка на изначально «бычьем» рынке. И этот изначально «бычий» рынок вызван медленно развивающимся суверенным долговым кризисом, который охватит Европу.

Это ещё не конец истории. Чёрт, да Доу даже не основной признак этой истории.

На самом деле подобные же статьи писались о 10-летнем французском долге, 10-летнем нидерландском долге и 10-летнем швейцарском долге. Это же были безопасные убежища на европейском рынке суверенных долгов.

А как там 10-летний итальянский долг? Всё ещё без выраженного тренда. 10-летний португальский долг? Почти рекордно высок. То же самое с долгом Испании. Всей волатильности положен конец.

Почему?

Ответ прост: ЕЦБ.

Только для Евро

Программа количественных смягчений ЕЦБ и политика отрицательных процентных ставок более года держали доходность облигаций поголовно глубоко отрицательными.

И, несмотря на убеждения и уверения президента ЕЦБ Марио Драги, он может выйти из этой программы не более, чем биткоин-миллиардеры могут выйти с рынка крипто-валют и вернуться к долларам безболезненно, не пошатнув, а то и уничтожив промышленность.

Но ЕЦБ — в ловушке и не может позволить себе повысить ставки на уязвимом рынке суверенных долгов — Италии, Португалии, Испании — чтобы они не столкнулись с банковским фиаско и настоящим кризисом.

Тут проблема в том, что рынок испуган, и потому они пытаются продавать ту ерунду, которую ЕЦБ не покупает — долги Германии, Франции, Нидерландов, Швейцарии. Проще говоря, мы наблюдаем бегство в евро, усиливающееся здесь, когда инвесторы спасают наличные.

Будущее евродоллара уничтожено, евро и доллар растут. USDX продолжает слабеть даже при том, что капитал идёт в США благодаря фундаментальным изменениям в политике налогообложения и регулирования при президенте Трампе.

В краткосрочном плане Доу Джонс и S&P500 будут слишком перекупленными. Отлично. Не имеет значения. Реальная проблема не в этом. Реальная проблема в растущем понимании рынком того, что правительство и центральные банки не имеют ответа на проблему долга.

С Трампом на каждом шагу борются, чтобы сохранить живой мечту об экономике США, доведённой до того же плачевного состояния, как и в демократически-социалистических «дырах» ЕС. Трамп побеждает, кстати, потому, по большей части, что он — сторонник рациональной, основанной на стимулах экономической теории.

В некоторых вопросах он безнадёжен, но суть его плана по сокращению налогов перевешивает неудачи.

История реальных накоплений

Однако, настоящая история — конец нынешней монетарной системы и отречение от неолиберальной/неоклассической экономики. Несмотря на стенания Армстронга против Австрийской Школы Экономики и Количественной Теории Денег, это отмщение Мизеса.

Он прямо в недавней заметке излагает подход австрийской школы, но отказывается признать, что описываемое им представляет собой воздействие печатания денег, а не выкорчёвывание причин дефляции, что он ясно понимает.

На самом деле всё это слишком плохо. Поскольку смесь его работ о циклах и глубокого понимания Австрийской теории бизнес-циклов, которая НЕ является синонимом Количественной теории денег, были бы синтетически более мощной комбинацией, чем любая из них поодиночке.

Печатание денег подрывает уверенность в их стоимости. Другого не дано. На самом деле всё дело именно в печатании денег. В большинстве случаев инфляционного цикла бума/падения увеличение выпуска денег создаст ценовую инфляцию.

Повторю, дело именно в этом.

Ценовая инфляция возникает из веры людей в тех, кто печатает деньги, в том, что у тех всё под контролем, что они печатают правильно рассчитанное количество денег, чтобы компенсировать ценовую дефляцию и вызвать хороший экономический рост.

И пока сохраняется эта уверенность, экспансионистская монетарная политика будет создавать новый экономический бум, который можно оценить в растущем номинальном выпуске продукции.

Однако, делая это, те, кто выпускает в обращение деньги, в данном случае центральные банки, нарушают структуру, неправильно оценивая стоимость денег, процентную ставку. Они искусственно толкают процентные ставки в область ниже реального показателя терпимости рынков к рискам.

Это даёт сигнал производителям входить в проекты, когда объём реальных накоплений капитала недостаточен для их обеспечения. Я освещал этот вопрос в прошлом году.

Но всегда наступает момент, когда создание ещё большего количества денежных единиц перестаёт вызывать достаточной уверенности в системе, чтобы удерживать стоимость активов, искусственно поддерживаемую печатанием большего количества денег.

И когда это случится, произойдёт бум, который положит конец всем бумам, когда печатание денег создаст не большую уверенность, а меньшую. И даже ведущие экономики, вроде экономики США, будут ограничены этим фактом. Если Трампу позволят осуществить свой план, он немного отсрочит этот день, но структурные проблемы экономики США слишком глубоки, чтобы избежать ущерба.

В ловушке, в ловушке, я вам говорю!

Вот в таком положении сейчас ЕЦБ. В Европе нет политической воли, чтобы изменить среду налогообложения и регулирования. На самом деле, Германия желает ужесточения мер карательной суровой экономии, а не смягчения. Она требует худшей из возможных комбинаций условий для своих сторонников, ещё большего снижения государственных расходов (это хорошо), повышения налогов идущих на обслуживание долгов (это ужасно).

Это не что иное, как схема разрушения каптала, предназначенная карать и уничтожать перспективу будущего роста.

ЕЦБ заигрывает с утратой уверенности у торговцев облигациями и институциональных инвесторов, которые совершенно верно считают европейский суверенный долг переоцененным, особенно в то время, когда в США процентные ставки начинают расти.

Мы с 2008 года находимся в дефляционном цикле. ФРС печатает деньги, чтобы спасти банки. Деньги так и не поступают в обращение, поскольку они идут банкам, чтобы те вложили деньги в резервы вместе с ФРС, процентная ставка на излишки сохраняется.

Однако, эта процентная ставка наряду с дефицитным расходованием правительства поддерживает цены на товары с не эластичной кривой спроса — продовольствие, электричество, здравоохранение, жилье — в состоянии постоянного роста при сокращении реальных зарплат.

Американская экономика вот-вот будет спущена с привязи, когда вступит в силу закон Трампа о сокращении налогов. Она окажется способна на некоторое время поглотить высокие процентные ставки. Нуждающиеся в доходности пенсионные фонды, как верно указывает Армстронг, получат помощь, что ненадолго отсрочит день расплаты.

При этом более высокие процентные ставки в США подталкивают вверх основные процентные ставки в Европе. Чрезмерно сильный евро сокрушает любые надежды на будущее экономическое восстановление на периферии, например, в Италии. Долговое бремя Италии, как и прочих стран, выросло к концу 2016 года почти на 20% по отношению к ВВП.

Это поставит ЕЦБ в опасность массовой утраты доверия, когда итальянские банки начнут рушиться. Бюджетный дефицит Италии начинает снова расти, и в марте на выборах победят крайние евроскептики.

Поскольку капитал уходит из Европы в американские акции, доллар и криптовалюты, ситуация быстро начнёт раскручиваться по восходящей спирали.

Вот о какой истории говорят нам сегодня фондовые рынки.

Настоящая проблема — переоценённый европейский суверенный рынок облигаций.

Глядя на сегодняшний рынок облигаций, мы видим технические прорывы по доходности в сторону повышения по всему континенту. И мы говорим не об обычных подозреваемых, вроде Италии, Португалии или Греции.

Нет, мы говорим о Германии.

Рис. 1. График доходности облигаций Германии (по месяцам).

Отметим кластер сопротивления на 0,5%. Не менее чем шесть раз за прошедшие 15 месяцев рынок отказался брать доходность по 10-летним немецким облигациям выше этого уровня.

Сегодня доходность составляет 0,6785%, а скоро — конец месяца. Похоже, мы получим относительно немецкого долга главный сигнал ожидания падения цен.

Пока все заголовки кричат об истории падения Доу Джонса на пару сотен пунктов с рекордно высокого уровня, прямо на наших глазах убивают немецкие облигации.

Доу — просто запоздавшая значительная корректировка на изначально «бычьем» рынке. И этот изначально «бычий» рынок вызван медленно развивающимся суверенным долговым кризисом, который охватит Европу.

Это ещё не конец истории. Чёрт, да Доу даже не основной признак этой истории.

На самом деле подобные же статьи писались о 10-летнем французском долге, 10-летнем нидерландском долге и 10-летнем швейцарском долге. Это же были безопасные убежища на европейском рынке суверенных долгов.

А как там 10-летний итальянский долг? Всё ещё без выраженного тренда. 10-летний португальский долг? Почти рекордно высок. То же самое с долгом Испании. Всей волатильности положен конец.

Почему?

Ответ прост: ЕЦБ.

Только для Евро

Программа количественных смягчений ЕЦБ и политика отрицательных процентных ставок более года держали доходность облигаций поголовно глубоко отрицательными.

И, несмотря на убеждения и уверения президента ЕЦБ Марио Драги, он может выйти из этой программы не более, чем биткоин-миллиардеры могут выйти с рынка крипто-валют и вернуться к долларам безболезненно, не пошатнув, а то и уничтожив промышленность.

Но ЕЦБ — в ловушке и не может позволить себе повысить ставки на уязвимом рынке суверенных долгов — Италии, Португалии, Испании — чтобы они не столкнулись с банковским фиаско и настоящим кризисом.

Тут проблема в том, что рынок испуган, и потому они пытаются продавать ту ерунду, которую ЕЦБ не покупает — долги Германии, Франции, Нидерландов, Швейцарии. Проще говоря, мы наблюдаем бегство в евро, усиливающееся здесь, когда инвесторы спасают наличные.

Будущее евродоллара уничтожено, евро и доллар растут. USDX продолжает слабеть даже при том, что капитал идёт в США благодаря фундаментальным изменениям в политике налогообложения и регулирования при президенте Трампе.

В краткосрочном плане Доу Джонс и S&P500 будут слишком перекупленными. Отлично. Не имеет значения. Реальная проблема не в этом. Реальная проблема в растущем понимании рынком того, что правительство и центральные банки не имеют ответа на проблему долга.

С Трампом на каждом шагу борются, чтобы сохранить живой мечту об экономике США, доведённой до того же плачевного состояния, как и в демократически-социалистических «дырах» ЕС. Трамп побеждает, кстати, потому, по большей части, что он — сторонник рациональной, основанной на стимулах экономической теории.

В некоторых вопросах он безнадёжен, но суть его плана по сокращению налогов перевешивает неудачи.

История реальных накоплений

Однако, настоящая история — конец нынешней монетарной системы и отречение от неолиберальной/неоклассической экономики. Несмотря на стенания Армстронга против Австрийской Школы Экономики и Количественной Теории Денег, это отмщение Мизеса.

Он прямо в недавней заметке излагает подход австрийской школы, но отказывается признать, что описываемое им представляет собой воздействие печатания денег, а не выкорчёвывание причин дефляции, что он ясно понимает.

На самом деле всё это слишком плохо. Поскольку смесь его работ о циклах и глубокого понимания Австрийской теории бизнес-циклов, которая НЕ является синонимом Количественной теории денег, были бы синтетически более мощной комбинацией, чем любая из них поодиночке.

Печатание денег подрывает уверенность в их стоимости. Другого не дано. На самом деле всё дело именно в печатании денег. В большинстве случаев инфляционного цикла бума/падения увеличение выпуска денег создаст ценовую инфляцию.

Повторю, дело именно в этом.

Ценовая инфляция возникает из веры людей в тех, кто печатает деньги, в том, что у тех всё под контролем, что они печатают правильно рассчитанное количество денег, чтобы компенсировать ценовую дефляцию и вызвать хороший экономический рост.

И пока сохраняется эта уверенность, экспансионистская монетарная политика будет создавать новый экономический бум, который можно оценить в растущем номинальном выпуске продукции.

Однако, делая это, те, кто выпускает в обращение деньги, в данном случае центральные банки, нарушают структуру, неправильно оценивая стоимость денег, процентную ставку. Они искусственно толкают процентные ставки в область ниже реального показателя терпимости рынков к рискам.

Это даёт сигнал производителям входить в проекты, когда объём реальных накоплений капитала недостаточен для их обеспечения. Я освещал этот вопрос в прошлом году.

Но всегда наступает момент, когда создание ещё большего количества денежных единиц перестаёт вызывать достаточной уверенности в системе, чтобы удерживать стоимость активов, искусственно поддерживаемую печатанием большего количества денег.

И когда это случится, произойдёт бум, который положит конец всем бумам, когда печатание денег создаст не большую уверенность, а меньшую. И даже ведущие экономики, вроде экономики США, будут ограничены этим фактом. Если Трампу позволят осуществить свой план, он немного отсрочит этот день, но структурные проблемы экономики США слишком глубоки, чтобы избежать ущерба.

В ловушке, в ловушке, я вам говорю!

Вот в таком положении сейчас ЕЦБ. В Европе нет политической воли, чтобы изменить среду налогообложения и регулирования. На самом деле, Германия желает ужесточения мер карательной суровой экономии, а не смягчения. Она требует худшей из возможных комбинаций условий для своих сторонников, ещё большего снижения государственных расходов (это хорошо), повышения налогов идущих на обслуживание долгов (это ужасно).

Это не что иное, как схема разрушения каптала, предназначенная карать и уничтожать перспективу будущего роста.

ЕЦБ заигрывает с утратой уверенности у торговцев облигациями и институциональных инвесторов, которые совершенно верно считают европейский суверенный долг переоцененным, особенно в то время, когда в США процентные ставки начинают расти.

Мы с 2008 года находимся в дефляционном цикле. ФРС печатает деньги, чтобы спасти банки. Деньги так и не поступают в обращение, поскольку они идут банкам, чтобы те вложили деньги в резервы вместе с ФРС, процентная ставка на излишки сохраняется.

Однако, эта процентная ставка наряду с дефицитным расходованием правительства поддерживает цены на товары с не эластичной кривой спроса — продовольствие, электричество, здравоохранение, жилье — в состоянии постоянного роста при сокращении реальных зарплат.

Американская экономика вот-вот будет спущена с привязи, когда вступит в силу закон Трампа о сокращении налогов. Она окажется способна на некоторое время поглотить высокие процентные ставки. Нуждающиеся в доходности пенсионные фонды, как верно указывает Армстронг, получат помощь, что ненадолго отсрочит день расплаты.

При этом более высокие процентные ставки в США подталкивают вверх основные процентные ставки в Европе. Чрезмерно сильный евро сокрушает любые надежды на будущее экономическое восстановление на периферии, например, в Италии. Долговое бремя Италии, как и прочих стран, выросло к концу 2016 года почти на 20% по отношению к ВВП.

Это поставит ЕЦБ в опасность массовой утраты доверия, когда итальянские банки начнут рушиться. Бюджетный дефицит Италии начинает снова расти, и в марте на выборах победят крайние евроскептики.

Поскольку капитал уходит из Европы в американские акции, доллар и криптовалюты, ситуация быстро начнёт раскручиваться по восходящей спирали.

Вот о какой истории говорят нам сегодня фондовые рынки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба