25 сентября 2018 goldenfront.ru

«Лучшая экономика в истории» не по карману ни мелкому бизнесу, ни 90% домохозяйств.

После 10 лет беспрецедентного пришпоривания некоторые части реальной экономики наконец перегреваются: издержки накаляются, безработица на историческом минимуме, оптимизм мелкого бизнеса высок и т. д. – классические индикаторы достижения вершины цикла.

Финансовые активы подстегивались к рекордным максимумам в пузыре всего. Принцип «покупай на спаде» работал для акций, облигаций и недвижимости – разве это может не нравиться?

Но неистовое пришпоривание посеяло семена финансового кризиса, которые дали ростки и вот-вот расцветут с разрушительным эффектом. Две системных концепции проливают свет на близящийся кризис: S-кривая и нелинейные эффекты.

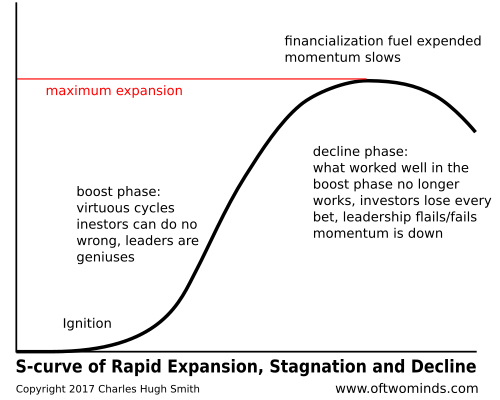

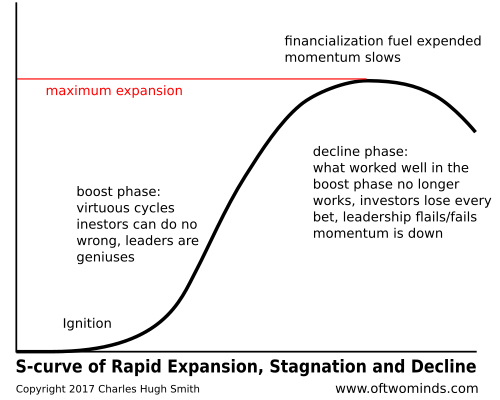

S-кривая (проиллюстрированная ниже) наблюдается как в природных, так и в человеческих системах. За фазой быстрого роста/освоения следует линейная фаза зрелости, где рост/освоение замедляется, поскольку динамика достигла дальних уголков аудитории/рынка: все уже заболели, купили акции Apple и т. д.

За линейной стадией роста следует нелинейная фаза спада. Линейная означает, что 1 единица входа дает 1 единицу выхода. Нелинейная означает, что 1 единица входа дает 100 единиц выхода. В первом случае движение 1 единицы снега прокладывает скромную тропинку. Во втором случае 1 единица снега запускает лавину.

Предыдущие два пузыря, достигшие пика/лопнувшие в 2000-01 и 2008-09 гг. демонстрировали нелинейную динамику, до чертиков напугавшую центральные банки/государственные власти, привыкшие к линейным системам.

В панике бывший председатель Федеральной резервной системы Алан Гринспен (Alan Greenspan) опустил процентные ставки до исторических минимумов, чтобы раздуть новый пузырь, этим самым гарантируя, что он приведет к еще большему нелинейному разрушению.

Спустя 10 лет после глобального финансового спада 2008-09 гг. аналитики все еще пытаются понять, что произошло. Например, новая книга Адама Туза (Adam Tooze) «Обвал: как десятилетие финансовых кризисов изменило мир» (Crashed: How a Decade of Financial Crises Changed the World) представляет собой попытку вскрытия спада и исследования настроений и допущений, приведших к паническим дотациям и неистовому пришпориванию третьего пузыря кредита и активов – готового вот-вот лопнуть с еще более сильными нелинейными эффектами.

Такова природа нелинейной динамики: все тесно взаимосвязано. Тесно взаимосвязанные системы гиперкогерентны, т. е. каждый компонент тесно связан/коррелирует с другими компонентами.

Именно так относительно скромный рынок субстандартной ипотеки ($500 млрд) чуть не обрушил весь глобальный финансовый рынок размером $200 трлн.

Огромный дисбаланс, созданный 10 годами беспрестанного пришпоривания, запустит нелинейную лавину возвратов к среднему и быстрое ослабление пиков. Подумайте о влиянии на хеджирование, обязательную функцию финансовой системы. При такой низкой доходности издержки хеджирования отрицательно влияют на прибыль, поэтому хеджирование было отброшено, урезано или сведено к принятию желаемого за действительное (короткие продажи волатильности как «беспроигрышная» страховка на все случаи).

Так как короткие продажи волатильности стали универсальной страховкой, сигнальное значение волатильности искажено. То же можно сказать и о других показателях: информационное значение традиционных финансовых сигналов утрачено из-за манипуляции и/или пришпоривания.

Взаимосвязанность глобальных рынков означает, что небольшая искра на далеком рынке может быстро перерасти в пожар. Вместе это создает идеальное подспорье для кризиса и обвала: никто на самом деле ничего не знает, потому что сигналы искажены, но все думают, что они всё знают, – продавай волатильность и покупай на спаде. Всё отлично работает, но лишь до поры до времени.

Между тем под поверхностью «лучшей экономики в истории» ускоряется гниение. В статье «Сдается» (This Space Available), где рассказывается о множащихся пустых витринах магазинов в окрестностях Нью-Йорка, упоминается динамика, являющаяся примером искажений, которые обнажатся в следующем финансовом кризисе.

В отчаянном поиске прибыли в срежиссированном центральными банками мире почти нулевой доходности инвесторы массово вкладывались в недвижимость и переплачивали за нее из-за расширения пузырей цен и аренды.

Теперь эти собственники оказались в ловушке: их кредиторы требуют долгосрочной аренды со сверхвысокой платой, но в реальном мире ни один бизнес не может выжить, если будет платить сверхвысокую арендную плату, поэтому согласие на долгосрочную аренду в такой среде сродни финансовому самоубийству.

Если вы действительно хотите заработать, то это невозможно, если вы платите аренду по текущим ставкам. А если вы хотите сохранить абсолютно критическую для адаптации к меняющимся условиям гибкость, вы не можете подписывать договор о долгосрочной аренде. Все, кто сегодня подписывает долгосрочную аренду, объявят о банкротстве в 2019 г., когда рецессия урежет продажи, но оставит издержки без изменений.

Другими словами, эта «лучшая экономика в истории» не по карману ни мелкому бизнесу, ни 90% домохозяйств. Финансовые рынки утратили всякую связь с реальностью, и процесс восстановления этой связи разоблачит все дисбалансы и крайности и разрушит все взаимосвязанные пузыри.

Старт; Фаза роста: инвесторы, идущие за трендом, безупречны, лидеры – гении; Максимальная экспансия - красным; Импульс растрачен, финансовая подпитка замедляется; Фаза спада: что хорошо работало в фазе роста, больше не работает, инвесторы проигрывают по всем ставкам, лидеры терпят крах, импульс падает

S-кривая быстрой экспансии, стагнации и спада

Сейчас распространена фантазия, будто пузыри никогда не лопнут и рецессии остались в прошлом; финансовый инжиниринг способен вечно поддерживать пузыри и «рост». Всё искажено настолько, что блуждающие в зеркальных залах верят, что знают всё, что им нужно знать, чтобы продолжать пожинать жирный прирост капитала.

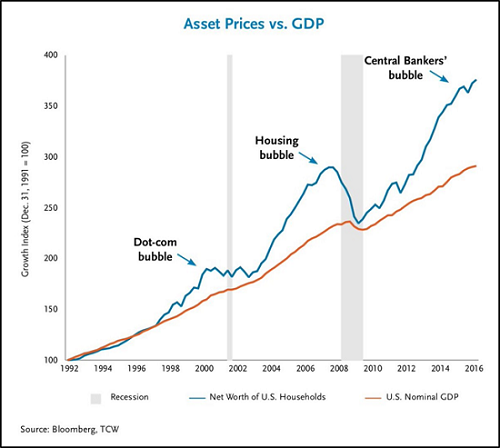

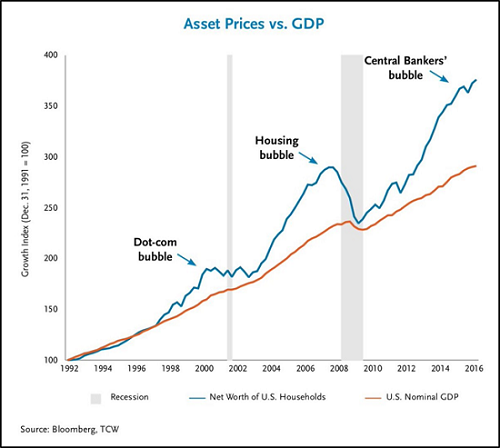

Цены активов и ВВП

Индекс роста (31 дек. 1991 г. = 100)

Пузырь доткомов; Жилищный пузырь; Пузырь центральных банкиров

Рецессия; Состояние американских домохозяйств; Номинальный ВВП США

Источники: Bloomberg, TCW

Традиционное мышление, хорошо работающее в линейные эры, катастрофически плохо подготовлено к ориентированию в нелинейные эры, наподобие ожидаемой в 2019 г. – как раз по расписанию.

После 10 лет беспрецедентного пришпоривания некоторые части реальной экономики наконец перегреваются: издержки накаляются, безработица на историческом минимуме, оптимизм мелкого бизнеса высок и т. д. – классические индикаторы достижения вершины цикла.

Финансовые активы подстегивались к рекордным максимумам в пузыре всего. Принцип «покупай на спаде» работал для акций, облигаций и недвижимости – разве это может не нравиться?

Но неистовое пришпоривание посеяло семена финансового кризиса, которые дали ростки и вот-вот расцветут с разрушительным эффектом. Две системных концепции проливают свет на близящийся кризис: S-кривая и нелинейные эффекты.

S-кривая (проиллюстрированная ниже) наблюдается как в природных, так и в человеческих системах. За фазой быстрого роста/освоения следует линейная фаза зрелости, где рост/освоение замедляется, поскольку динамика достигла дальних уголков аудитории/рынка: все уже заболели, купили акции Apple и т. д.

За линейной стадией роста следует нелинейная фаза спада. Линейная означает, что 1 единица входа дает 1 единицу выхода. Нелинейная означает, что 1 единица входа дает 100 единиц выхода. В первом случае движение 1 единицы снега прокладывает скромную тропинку. Во втором случае 1 единица снега запускает лавину.

Предыдущие два пузыря, достигшие пика/лопнувшие в 2000-01 и 2008-09 гг. демонстрировали нелинейную динамику, до чертиков напугавшую центральные банки/государственные власти, привыкшие к линейным системам.

В панике бывший председатель Федеральной резервной системы Алан Гринспен (Alan Greenspan) опустил процентные ставки до исторических минимумов, чтобы раздуть новый пузырь, этим самым гарантируя, что он приведет к еще большему нелинейному разрушению.

Спустя 10 лет после глобального финансового спада 2008-09 гг. аналитики все еще пытаются понять, что произошло. Например, новая книга Адама Туза (Adam Tooze) «Обвал: как десятилетие финансовых кризисов изменило мир» (Crashed: How a Decade of Financial Crises Changed the World) представляет собой попытку вскрытия спада и исследования настроений и допущений, приведших к паническим дотациям и неистовому пришпориванию третьего пузыря кредита и активов – готового вот-вот лопнуть с еще более сильными нелинейными эффектами.

Такова природа нелинейной динамики: все тесно взаимосвязано. Тесно взаимосвязанные системы гиперкогерентны, т. е. каждый компонент тесно связан/коррелирует с другими компонентами.

Именно так относительно скромный рынок субстандартной ипотеки ($500 млрд) чуть не обрушил весь глобальный финансовый рынок размером $200 трлн.

Огромный дисбаланс, созданный 10 годами беспрестанного пришпоривания, запустит нелинейную лавину возвратов к среднему и быстрое ослабление пиков. Подумайте о влиянии на хеджирование, обязательную функцию финансовой системы. При такой низкой доходности издержки хеджирования отрицательно влияют на прибыль, поэтому хеджирование было отброшено, урезано или сведено к принятию желаемого за действительное (короткие продажи волатильности как «беспроигрышная» страховка на все случаи).

Так как короткие продажи волатильности стали универсальной страховкой, сигнальное значение волатильности искажено. То же можно сказать и о других показателях: информационное значение традиционных финансовых сигналов утрачено из-за манипуляции и/или пришпоривания.

Взаимосвязанность глобальных рынков означает, что небольшая искра на далеком рынке может быстро перерасти в пожар. Вместе это создает идеальное подспорье для кризиса и обвала: никто на самом деле ничего не знает, потому что сигналы искажены, но все думают, что они всё знают, – продавай волатильность и покупай на спаде. Всё отлично работает, но лишь до поры до времени.

Между тем под поверхностью «лучшей экономики в истории» ускоряется гниение. В статье «Сдается» (This Space Available), где рассказывается о множащихся пустых витринах магазинов в окрестностях Нью-Йорка, упоминается динамика, являющаяся примером искажений, которые обнажатся в следующем финансовом кризисе.

В отчаянном поиске прибыли в срежиссированном центральными банками мире почти нулевой доходности инвесторы массово вкладывались в недвижимость и переплачивали за нее из-за расширения пузырей цен и аренды.

Теперь эти собственники оказались в ловушке: их кредиторы требуют долгосрочной аренды со сверхвысокой платой, но в реальном мире ни один бизнес не может выжить, если будет платить сверхвысокую арендную плату, поэтому согласие на долгосрочную аренду в такой среде сродни финансовому самоубийству.

Если вы действительно хотите заработать, то это невозможно, если вы платите аренду по текущим ставкам. А если вы хотите сохранить абсолютно критическую для адаптации к меняющимся условиям гибкость, вы не можете подписывать договор о долгосрочной аренде. Все, кто сегодня подписывает долгосрочную аренду, объявят о банкротстве в 2019 г., когда рецессия урежет продажи, но оставит издержки без изменений.

Другими словами, эта «лучшая экономика в истории» не по карману ни мелкому бизнесу, ни 90% домохозяйств. Финансовые рынки утратили всякую связь с реальностью, и процесс восстановления этой связи разоблачит все дисбалансы и крайности и разрушит все взаимосвязанные пузыри.

Старт; Фаза роста: инвесторы, идущие за трендом, безупречны, лидеры – гении; Максимальная экспансия - красным; Импульс растрачен, финансовая подпитка замедляется; Фаза спада: что хорошо работало в фазе роста, больше не работает, инвесторы проигрывают по всем ставкам, лидеры терпят крах, импульс падает

S-кривая быстрой экспансии, стагнации и спада

Сейчас распространена фантазия, будто пузыри никогда не лопнут и рецессии остались в прошлом; финансовый инжиниринг способен вечно поддерживать пузыри и «рост». Всё искажено настолько, что блуждающие в зеркальных залах верят, что знают всё, что им нужно знать, чтобы продолжать пожинать жирный прирост капитала.

Цены активов и ВВП

Индекс роста (31 дек. 1991 г. = 100)

Пузырь доткомов; Жилищный пузырь; Пузырь центральных банкиров

Рецессия; Состояние американских домохозяйств; Номинальный ВВП США

Источники: Bloomberg, TCW

Традиционное мышление, хорошо работающее в линейные эры, катастрофически плохо подготовлено к ориентированию в нелинейные эры, наподобие ожидаемой в 2019 г. – как раз по расписанию.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба