9 августа 2019 УК «Арсагера»

В этом обзоре мы рассмотрим публиковавшуюся в июле макроэкономическую информацию.

В первую очередь отметим, что накануне Минэкономразвития сообщило, что темп роста ВВП в годовом выражении во втором квартале 2019 года составил 0,8%. По итогам первого полугодия 2019 года ведомство оценило рост ВВП в 0,7%. При этом было отмечено замедление потребительского спроса во втором квартале в условиях сохранения слабой динамики доходов населения. Далее мы проанализируем ситуацию в ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

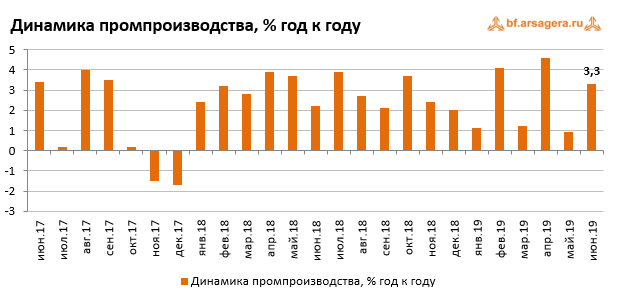

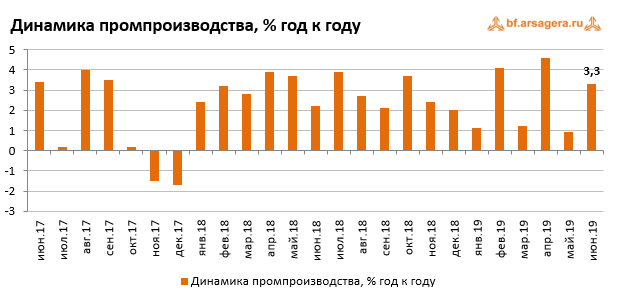

По данным Росстата, в июне 2019 года рост промышленного производства ускорился до 3,3% после увеличения на 0,9% в мае. По итогам первого полугодия 2019 года промышленное производство выросло на 2,6%. При этом с исключением сезонного и календарного факторов промпроизводство в июне увеличилось на 1,1%.

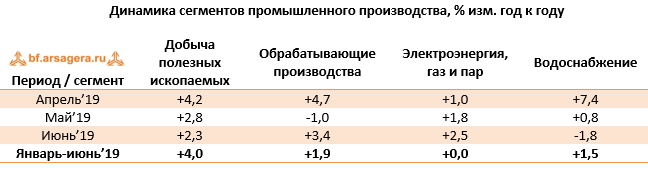

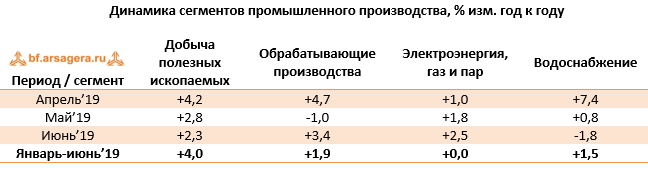

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции замедлился до 2,3% после 2,8% в мае. Выпуск в сегменте «Обрабатывающие производства» вернулся к росту (+3,4%) после сокращения на 1% месяцем ранее. Сегмент «Электроэнергия, газ и пар» ускорил свой рост до 2,5% после 1,8% в мае. В то же время в сегменте «Водоснабжение» выпуск снизился на 1,8% после майского увеличения на 0,8%.

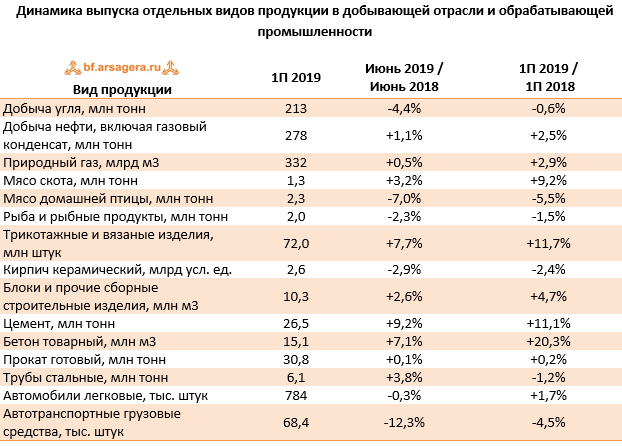

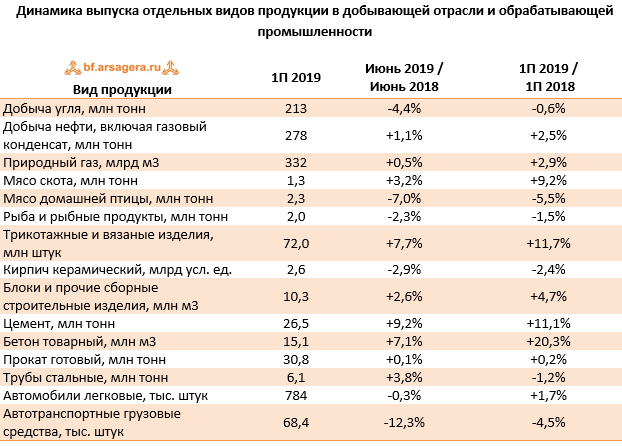

Таким образом, улучшение динамики выпуска в сегменте «Обрабатывающие производства» и «Водоснабжение» способствовало ускорению темпа роста промышленного производства в июне. При этом отдельно стоит отметить, что по итогам первого полугодия сегмент «Электроэнергия, газ и пар» вышел в ноль (в мае он показывал отрицательную динамику), в то время как остальные сегменты по итогам января-июня 2019 года демонстрируют рост выпуска. Динамика производства в разрезе отдельных позиций представлена в следующей таблице:

Выпуск в добывающем сегменте в июне 2019 года остался разнонаправленным: добыча нефти и газа увеличилась меньшими темпами, чем в предыдущие месяцы (+1,1% и 0,5% соответственно), в то время как объем добычи угля снизился (-4,4%). Это привело к тому, что по итогам первого полугодия 2019 года добыча угля перешла к снижению, а темпы роста добычи нефти и газа замедлились. Что касается продовольственного сегмента, то здесь отметим рост выпуска мяса скота (+3,2%), в то время как производство мяса домашней птицы, а также рыбы и рыбных продуктов сократилось в июне на 7% и 2,3% соответственно. По итогам полугодия выпуск мяса скота вырос на 9,2% (+10,5% по итогам января-мая), а мяса домашней птицы, а также рыбы и рыбных продуктов – сократился (-5,5% и -1,5% соответственно; по итогам января-мая снижение на 5,2% и 1,8% соответственно). Тенденция восстановления производства стройматериалов в мае продолжилась, по-прежнему за исключением производства кирпичей, которое упало на 2,9%. Что касается тяжелой промышленности, то здесь следует отметить, что производство легковых автомобилей в июне продолжило снижение (-0,3%), в то же время выпуск грузовых автотранспортных средств упал на 12,3% после слабого роста на 0,7% месяцем ранее.

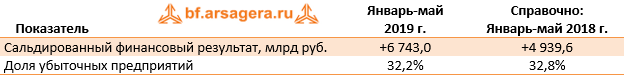

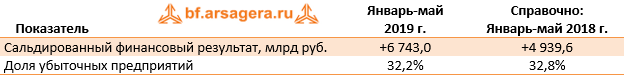

Кроме того, в конце июля Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-мая 2019 года. Он составил 6,74 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 4,94 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде составил 36,5%.

Что касается доли убыточных организаций, то она сократилась на 0,6 п.п. по сравнению с аналогичным периодом предыдущего года до 32,2%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам пяти месяцев 2019 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Наибольший рост по итогам отчетного периода продемонстрировали сегменты «Строительство» (сальдированный результат вырос в 5,7 раз), «Оптовая, розничная торговля и ремонт» (+73%), «Транспортировка и хранение» (+69%), «Сельское хозяйство» (+55%), а также «Обрабатывающие производства» (+50%). При этом снижение положительного сальдированного финансового результата показал сегмент «Добыча полезных ископаемых» (-2,2%). Очевидно, на результаты сдерживающее влияние оказывает сделка ОПЕК+ об ограничении добычи нефти, а также относительно крепкий рубль.

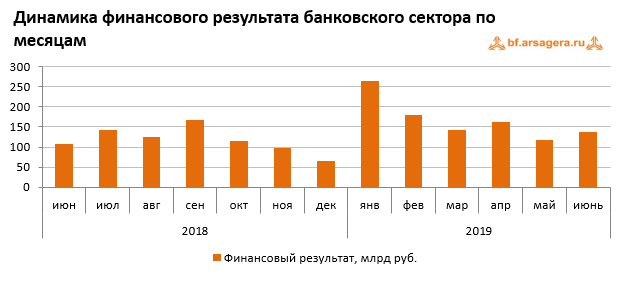

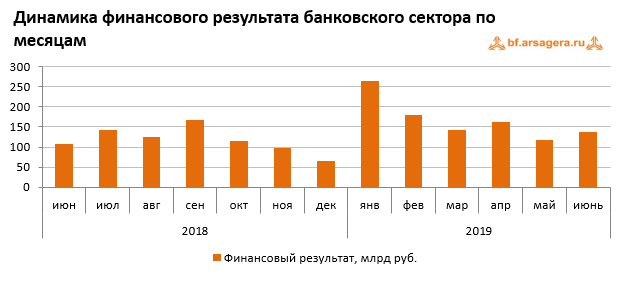

Прибыль банковского сектора после 117 млрд руб. в мае составила 138 млрд руб. по итогам июня. При этом прибыль Сбербанка за июнь составила 75,1 млрд руб. В июне прошлого года банковский сектор зафиксировал прибыль в 107 млрд руб. По итогам первого полугодия 2019 года прибыль российских банков перешагнула рубеж в 1 трлн руб. по сравнению с прибылью в 634 млрд руб. годом ранее. Прибыль Сбербанка за шесть месяцев 2019 года составила 444,2 млрд руб.

Что касается прочих показателей банковского сектора в июне, то объем его активов сократился на 0,4%, составив 92,5 трлн руб. Объем кредитов нефинансовым организациям снизился на 126 млрд руб. (-0,4%). Объем розничного кредитования вырос на 227 млрд руб. (+1,4%). Отметим, что прирост кредитования физических лиц замедляется второй месяц подряд. Таким образом, по состоянию на 1 июля 2019 года совокупный объем кредитов экономике составил 49,8 трлн руб. Мы полагаем, что на фоне возвращения инфляции на уровень ниже 5% продолжится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

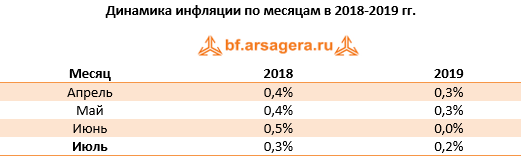

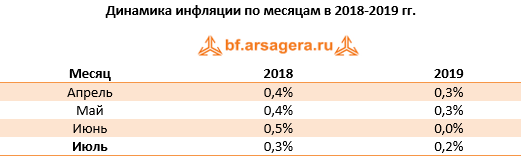

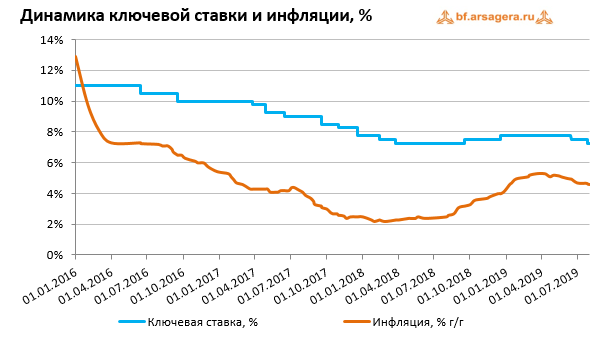

Говоря о потребительской инфляции, следует отметить, что недельный рост цен в июле держался на уровне 0-0,1%, а на неделе с 23 по 29 июля была зафиксирована первая с начала сентября 2017 года дефляция (в размере 0,1%). По итогам июля инфляция составила 0,2%. С начала года рост цен составил 2,7%, при этом в годовом выражении, по состоянию на 1 августа инфляция замедлилась до 4,6% после 4,7% месяцем ранее.

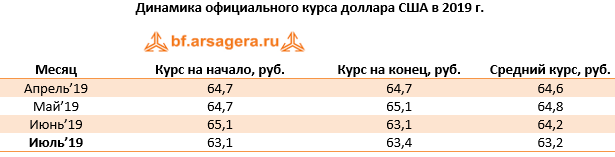

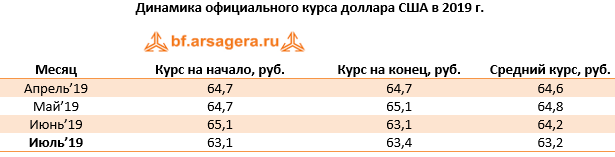

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В июле среднее значение курса составило 63,2 руб. после 64,2 руб. за доллар месяцем ранее. К концу июля курс доллара составил 63,4 руб. на фоне сокращения цен на нефть.

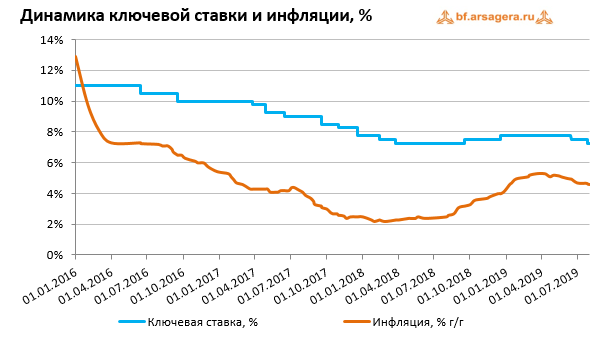

Отметим, что 26 июля Совет директоров Банка России принял решение снизить ключевую ставку на 25 б.п. до 7,25% годовых. В заявлении по итогам заседания отмечалось замедление инфляции, а также то, что на краткосрочном горизонте инфляционные риски ограничены слабой экономической активностью наряду с временными факторами. Однако вместе с этим, ЦБ отметил остающиеся на повышенном уровне инфляционные ожидания населения. В качестве одного из рисков регулятор выделил бюджетную политику, так как догоняющий рост бюджетных расходов во втором полугодии текущего года может иметь проинфляционный эффект в конце 2019 – начале 2020 года. Банк России допустил возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике в первой половине 2020 года. Напомним, что ЦБ оценивает диапазон нейтральной ставки в 6-7%.

Помимо денежно-кредитной политики, влияние на курс рубля продолжает оказывать состояние внешней торговли, а также трансграничные потоки капитала между Россией и другими странами. Информацию об этом можно получить, изучив платежный баланс страны.

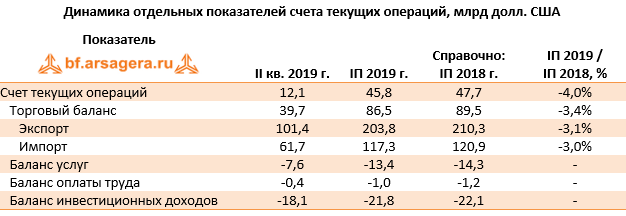

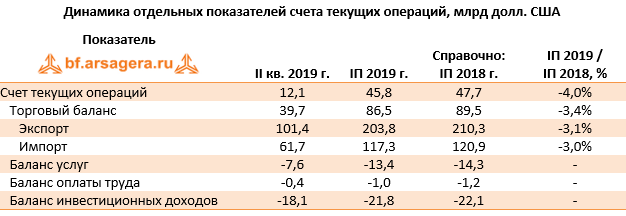

В первой половине июля Банк России опубликовал предварительную оценку платежного баланса страны за первое полугодие 2019 года. Исходя из этих данных, положительное сальдо счета текущих операций (СТО) в январе-июне текущего года сложилось в размере 45,8 млрд долл., снизившись на 4% относительно значения за аналогичный период прошлого года. Основная причина снижения профицита СТО, как поясняет Банк России, - сокращение поставок практически всех основных видов экспортных товаров, как вследствие ухудшения ценовой динамики, так и ввиду сокращения внешнего спроса, в особенности на фоне снижения импорта Китая. Торговый баланс по итогам полугодия сократился на 3,4%, с 89,5 до 86,5 млрд долл. за счет более сильного снижения экспорта над импортом. Товарный экспорт сократился на 3,1% до 203,8 млрд долл. на фоне более низких средних цен на энергоресурсы в первой половине 2019 года по сравнению с аналогичным периодом предыдущего года. Помимо этого, давление оказали ограничения добычи нефти в рамках исполнения условий сделки ОПЕК+ и проблемы на нефтепроводе «Дружба». Товарный импорт снизился на 3% и составил 117,3 млрд долл. на фоне негативного вклада как потребительского, так и инвестиционного сегментов импорта. В то же время, отрицательное сальдо баланса услуг сократилось с 14,3 до 13,4 млрд долл. Отрицательное сальдо баланса оплаты труда сократилось с 1,2 до 1 млрд долл., отрицательное сальдо баланса инвестиционных доходов сократилось с 22,1 до 21,8 млрд долл. Сокращение отрицательного сальдо «неторговых» компонентов СТО в некоторой степени компенсировало снижение общего положительного сальдо СТО, вызванное изменениями в структуре торгового баланса.

Что касается счета операций с капиталом и финансовыми инструментами, то сальдо счета операций с капиталом сложилось на уровне, близком к нулю на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет. Годом ранее этот показатель также был на уровне, близком к нулю (-0,4 млрд долл.).

Чистое погашение внешних обязательств резидентами страны, зафиксированное в первом полугодии прошлого года, сменилось наращиванием долга, и в отчетном периоде чистое принятие внешних обязательств составило 20,1 млрд долл. Немалую роль здесь сыграли федеральные органы управления: в отчетном периоде наблюдался сильный приток средств нерезидентов в госбумаги (+17,3 млрд долл. долга по итогам первого полугодия 2019 года). Чистое приобретение зарубежных активов выросло почти в 3 раза до 30,9 млрд долл. на фоне наращивания активов как банковским, так и небанковскими секторами.

Чистое принятие задолженности, приходящееся на частный сектор, по итогам января-июня 2019 года составило 3,4 млрд долл. (банки погасили долга на 10,6 млрд долл., в то время как прочие сектора привлекли долга на 14 млрд долл.). Чистое приобретение зарубежных финансовых активов частного сектора составило 31,3 млрд долл. (при этом банки приобрели зарубежных активов на 17,3 млрд долл., а прочие сектора купили активов на 14 млрд долл.). Положительное значение статьи «Чистые ошибки и пропуски» составило 0,3 млрд долл. В результате, по итогам I полугодия чистый отток частного капитала из страны составил 27,3 млрд долл., увеличившись в 2,5 раза по сравнению со значением за аналогичный период прошлого года (11,1 млрд долл.). При этом стоит отметить, что чистый отток частного капитала по итогам II квартала 2019 года составил всего 3,4 млрд долл. после 23,9 млрд долл. в I квартале.

Таким образом, отток частного капитала в январе-июне 2019 года был сформирован в основном в результате операций банковского сектора по размещению средств за рубежом и погашению обязательств перед нерезидентами. При этом операции небанковских секторов не оказали значимого влияния на величину оттока капитала.

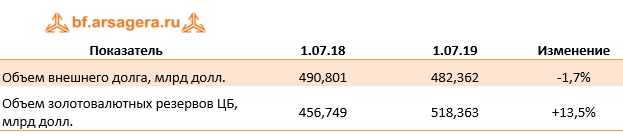

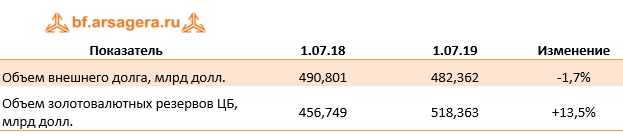

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 июля 2019 года сократился за год на 1,7% на фоне погашения долга как частным сектором, так и Центральным Банком, частично компенсированного привлечением долга органами государственного управления. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 13,5% главным образом в результате покупки валюты на внутреннем рынке в рамках бюджетного правила.

Выводы:

- Рост ВВП, согласно оценке Минэкономразвития, по итогам первого полугодия 2019 года составил 0,7% в годовом выражении;

- Промпроизводство в июне 2019 года в годовом выражении выросло на 3,3%, а по итогам шести месяцев 2019 года промышленное производство увеличилось на 2,6%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-мае 2019 года составил 6,7 трлн руб. по сравнению с 4,9 трлн руб. годом ранее. При этом доля убыточных компаний сократилась на 0,6 п.п. до 32,2%;

- Банковский сектор в июне заработал 138 млрд руб. прибыли. За январь-июнь 2019 года банки зафиксировали сальдированную прибыль в 1 трлн руб. по сравнению с 634 млрд руб. за аналогичный период годом ранее;

- Рост потребительских цен в июле 2019 года составил 0,2%, при этом в годовом выражении по состоянию на 1 августа инфляция снизилась до 4,6% с 4,7% месяцем ранее;

- Величина ключевой процентной ставки ЦБ снижена на 25 п.п. до уровня 7,25%, при этом Банк России дал сигнал о возможном снижении ключевой ставки на ближайших заседаниях в случае развития ситуации в соответствии с базовым прогнозом ЦБ;

- Среднее значение курса доллара США в июле 2019 года составило 63,2 руб. по сравнению с 64,2 руб. в июне;

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам I полугодия 2019 года уменьшилось на 4% до 47,7 млрд долл. При этом чистый вывоз частного капитала вырос в 2,5 раза и составил 27,3 млрд долл.;

- Объем внешнего долга страны по состоянию на 1 июля 2019 года в годовом выражении сократился на 1,7% до 482,4 млрд долл., в то время как величина международных резервов выросла на 13,5% до 518,4 млрд долл.

В первую очередь отметим, что накануне Минэкономразвития сообщило, что темп роста ВВП в годовом выражении во втором квартале 2019 года составил 0,8%. По итогам первого полугодия 2019 года ведомство оценило рост ВВП в 0,7%. При этом было отмечено замедление потребительского спроса во втором квартале в условиях сохранения слабой динамики доходов населения. Далее мы проанализируем ситуацию в ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

По данным Росстата, в июне 2019 года рост промышленного производства ускорился до 3,3% после увеличения на 0,9% в мае. По итогам первого полугодия 2019 года промышленное производство выросло на 2,6%. При этом с исключением сезонного и календарного факторов промпроизводство в июне увеличилось на 1,1%.

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции замедлился до 2,3% после 2,8% в мае. Выпуск в сегменте «Обрабатывающие производства» вернулся к росту (+3,4%) после сокращения на 1% месяцем ранее. Сегмент «Электроэнергия, газ и пар» ускорил свой рост до 2,5% после 1,8% в мае. В то же время в сегменте «Водоснабжение» выпуск снизился на 1,8% после майского увеличения на 0,8%.

Таким образом, улучшение динамики выпуска в сегменте «Обрабатывающие производства» и «Водоснабжение» способствовало ускорению темпа роста промышленного производства в июне. При этом отдельно стоит отметить, что по итогам первого полугодия сегмент «Электроэнергия, газ и пар» вышел в ноль (в мае он показывал отрицательную динамику), в то время как остальные сегменты по итогам января-июня 2019 года демонстрируют рост выпуска. Динамика производства в разрезе отдельных позиций представлена в следующей таблице:

Выпуск в добывающем сегменте в июне 2019 года остался разнонаправленным: добыча нефти и газа увеличилась меньшими темпами, чем в предыдущие месяцы (+1,1% и 0,5% соответственно), в то время как объем добычи угля снизился (-4,4%). Это привело к тому, что по итогам первого полугодия 2019 года добыча угля перешла к снижению, а темпы роста добычи нефти и газа замедлились. Что касается продовольственного сегмента, то здесь отметим рост выпуска мяса скота (+3,2%), в то время как производство мяса домашней птицы, а также рыбы и рыбных продуктов сократилось в июне на 7% и 2,3% соответственно. По итогам полугодия выпуск мяса скота вырос на 9,2% (+10,5% по итогам января-мая), а мяса домашней птицы, а также рыбы и рыбных продуктов – сократился (-5,5% и -1,5% соответственно; по итогам января-мая снижение на 5,2% и 1,8% соответственно). Тенденция восстановления производства стройматериалов в мае продолжилась, по-прежнему за исключением производства кирпичей, которое упало на 2,9%. Что касается тяжелой промышленности, то здесь следует отметить, что производство легковых автомобилей в июне продолжило снижение (-0,3%), в то же время выпуск грузовых автотранспортных средств упал на 12,3% после слабого роста на 0,7% месяцем ранее.

Кроме того, в конце июля Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-мая 2019 года. Он составил 6,74 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 4,94 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде составил 36,5%.

Что касается доли убыточных организаций, то она сократилась на 0,6 п.п. по сравнению с аналогичным периодом предыдущего года до 32,2%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам пяти месяцев 2019 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Наибольший рост по итогам отчетного периода продемонстрировали сегменты «Строительство» (сальдированный результат вырос в 5,7 раз), «Оптовая, розничная торговля и ремонт» (+73%), «Транспортировка и хранение» (+69%), «Сельское хозяйство» (+55%), а также «Обрабатывающие производства» (+50%). При этом снижение положительного сальдированного финансового результата показал сегмент «Добыча полезных ископаемых» (-2,2%). Очевидно, на результаты сдерживающее влияние оказывает сделка ОПЕК+ об ограничении добычи нефти, а также относительно крепкий рубль.

Прибыль банковского сектора после 117 млрд руб. в мае составила 138 млрд руб. по итогам июня. При этом прибыль Сбербанка за июнь составила 75,1 млрд руб. В июне прошлого года банковский сектор зафиксировал прибыль в 107 млрд руб. По итогам первого полугодия 2019 года прибыль российских банков перешагнула рубеж в 1 трлн руб. по сравнению с прибылью в 634 млрд руб. годом ранее. Прибыль Сбербанка за шесть месяцев 2019 года составила 444,2 млрд руб.

Что касается прочих показателей банковского сектора в июне, то объем его активов сократился на 0,4%, составив 92,5 трлн руб. Объем кредитов нефинансовым организациям снизился на 126 млрд руб. (-0,4%). Объем розничного кредитования вырос на 227 млрд руб. (+1,4%). Отметим, что прирост кредитования физических лиц замедляется второй месяц подряд. Таким образом, по состоянию на 1 июля 2019 года совокупный объем кредитов экономике составил 49,8 трлн руб. Мы полагаем, что на фоне возвращения инфляции на уровень ниже 5% продолжится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

Говоря о потребительской инфляции, следует отметить, что недельный рост цен в июле держался на уровне 0-0,1%, а на неделе с 23 по 29 июля была зафиксирована первая с начала сентября 2017 года дефляция (в размере 0,1%). По итогам июля инфляция составила 0,2%. С начала года рост цен составил 2,7%, при этом в годовом выражении, по состоянию на 1 августа инфляция замедлилась до 4,6% после 4,7% месяцем ранее.

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В июле среднее значение курса составило 63,2 руб. после 64,2 руб. за доллар месяцем ранее. К концу июля курс доллара составил 63,4 руб. на фоне сокращения цен на нефть.

Отметим, что 26 июля Совет директоров Банка России принял решение снизить ключевую ставку на 25 б.п. до 7,25% годовых. В заявлении по итогам заседания отмечалось замедление инфляции, а также то, что на краткосрочном горизонте инфляционные риски ограничены слабой экономической активностью наряду с временными факторами. Однако вместе с этим, ЦБ отметил остающиеся на повышенном уровне инфляционные ожидания населения. В качестве одного из рисков регулятор выделил бюджетную политику, так как догоняющий рост бюджетных расходов во втором полугодии текущего года может иметь проинфляционный эффект в конце 2019 – начале 2020 года. Банк России допустил возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике в первой половине 2020 года. Напомним, что ЦБ оценивает диапазон нейтральной ставки в 6-7%.

Помимо денежно-кредитной политики, влияние на курс рубля продолжает оказывать состояние внешней торговли, а также трансграничные потоки капитала между Россией и другими странами. Информацию об этом можно получить, изучив платежный баланс страны.

В первой половине июля Банк России опубликовал предварительную оценку платежного баланса страны за первое полугодие 2019 года. Исходя из этих данных, положительное сальдо счета текущих операций (СТО) в январе-июне текущего года сложилось в размере 45,8 млрд долл., снизившись на 4% относительно значения за аналогичный период прошлого года. Основная причина снижения профицита СТО, как поясняет Банк России, - сокращение поставок практически всех основных видов экспортных товаров, как вследствие ухудшения ценовой динамики, так и ввиду сокращения внешнего спроса, в особенности на фоне снижения импорта Китая. Торговый баланс по итогам полугодия сократился на 3,4%, с 89,5 до 86,5 млрд долл. за счет более сильного снижения экспорта над импортом. Товарный экспорт сократился на 3,1% до 203,8 млрд долл. на фоне более низких средних цен на энергоресурсы в первой половине 2019 года по сравнению с аналогичным периодом предыдущего года. Помимо этого, давление оказали ограничения добычи нефти в рамках исполнения условий сделки ОПЕК+ и проблемы на нефтепроводе «Дружба». Товарный импорт снизился на 3% и составил 117,3 млрд долл. на фоне негативного вклада как потребительского, так и инвестиционного сегментов импорта. В то же время, отрицательное сальдо баланса услуг сократилось с 14,3 до 13,4 млрд долл. Отрицательное сальдо баланса оплаты труда сократилось с 1,2 до 1 млрд долл., отрицательное сальдо баланса инвестиционных доходов сократилось с 22,1 до 21,8 млрд долл. Сокращение отрицательного сальдо «неторговых» компонентов СТО в некоторой степени компенсировало снижение общего положительного сальдо СТО, вызванное изменениями в структуре торгового баланса.

Что касается счета операций с капиталом и финансовыми инструментами, то сальдо счета операций с капиталом сложилось на уровне, близком к нулю на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет. Годом ранее этот показатель также был на уровне, близком к нулю (-0,4 млрд долл.).

Чистое погашение внешних обязательств резидентами страны, зафиксированное в первом полугодии прошлого года, сменилось наращиванием долга, и в отчетном периоде чистое принятие внешних обязательств составило 20,1 млрд долл. Немалую роль здесь сыграли федеральные органы управления: в отчетном периоде наблюдался сильный приток средств нерезидентов в госбумаги (+17,3 млрд долл. долга по итогам первого полугодия 2019 года). Чистое приобретение зарубежных активов выросло почти в 3 раза до 30,9 млрд долл. на фоне наращивания активов как банковским, так и небанковскими секторами.

Чистое принятие задолженности, приходящееся на частный сектор, по итогам января-июня 2019 года составило 3,4 млрд долл. (банки погасили долга на 10,6 млрд долл., в то время как прочие сектора привлекли долга на 14 млрд долл.). Чистое приобретение зарубежных финансовых активов частного сектора составило 31,3 млрд долл. (при этом банки приобрели зарубежных активов на 17,3 млрд долл., а прочие сектора купили активов на 14 млрд долл.). Положительное значение статьи «Чистые ошибки и пропуски» составило 0,3 млрд долл. В результате, по итогам I полугодия чистый отток частного капитала из страны составил 27,3 млрд долл., увеличившись в 2,5 раза по сравнению со значением за аналогичный период прошлого года (11,1 млрд долл.). При этом стоит отметить, что чистый отток частного капитала по итогам II квартала 2019 года составил всего 3,4 млрд долл. после 23,9 млрд долл. в I квартале.

Таким образом, отток частного капитала в январе-июне 2019 года был сформирован в основном в результате операций банковского сектора по размещению средств за рубежом и погашению обязательств перед нерезидентами. При этом операции небанковских секторов не оказали значимого влияния на величину оттока капитала.

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 июля 2019 года сократился за год на 1,7% на фоне погашения долга как частным сектором, так и Центральным Банком, частично компенсированного привлечением долга органами государственного управления. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 13,5% главным образом в результате покупки валюты на внутреннем рынке в рамках бюджетного правила.

Выводы:

- Рост ВВП, согласно оценке Минэкономразвития, по итогам первого полугодия 2019 года составил 0,7% в годовом выражении;

- Промпроизводство в июне 2019 года в годовом выражении выросло на 3,3%, а по итогам шести месяцев 2019 года промышленное производство увеличилось на 2,6%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-мае 2019 года составил 6,7 трлн руб. по сравнению с 4,9 трлн руб. годом ранее. При этом доля убыточных компаний сократилась на 0,6 п.п. до 32,2%;

- Банковский сектор в июне заработал 138 млрд руб. прибыли. За январь-июнь 2019 года банки зафиксировали сальдированную прибыль в 1 трлн руб. по сравнению с 634 млрд руб. за аналогичный период годом ранее;

- Рост потребительских цен в июле 2019 года составил 0,2%, при этом в годовом выражении по состоянию на 1 августа инфляция снизилась до 4,6% с 4,7% месяцем ранее;

- Величина ключевой процентной ставки ЦБ снижена на 25 п.п. до уровня 7,25%, при этом Банк России дал сигнал о возможном снижении ключевой ставки на ближайших заседаниях в случае развития ситуации в соответствии с базовым прогнозом ЦБ;

- Среднее значение курса доллара США в июле 2019 года составило 63,2 руб. по сравнению с 64,2 руб. в июне;

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам I полугодия 2019 года уменьшилось на 4% до 47,7 млрд долл. При этом чистый вывоз частного капитала вырос в 2,5 раза и составил 27,3 млрд долл.;

- Объем внешнего долга страны по состоянию на 1 июля 2019 года в годовом выражении сократился на 1,7% до 482,4 млрд долл., в то время как величина международных резервов выросла на 13,5% до 518,4 млрд долл.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба