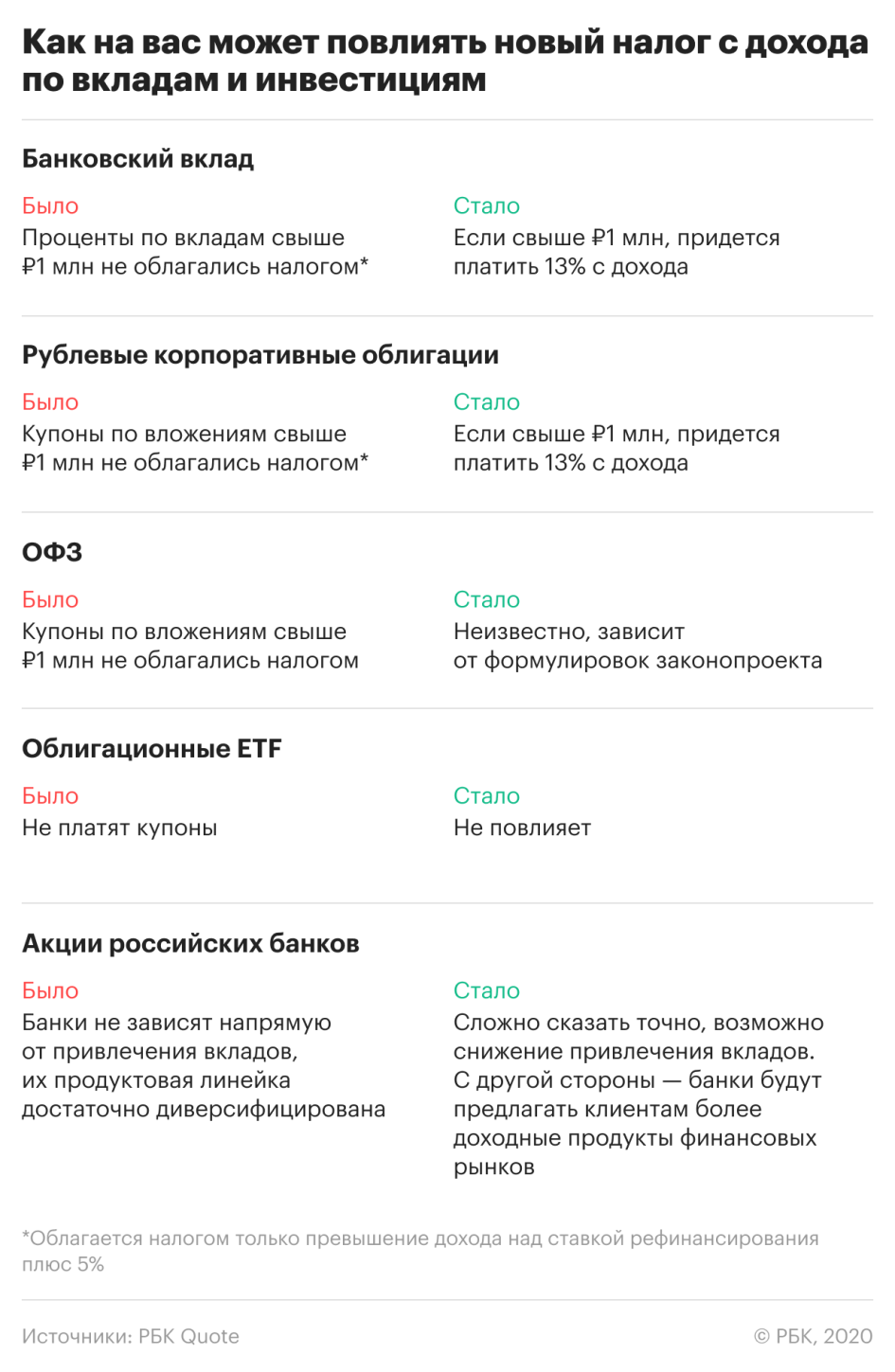

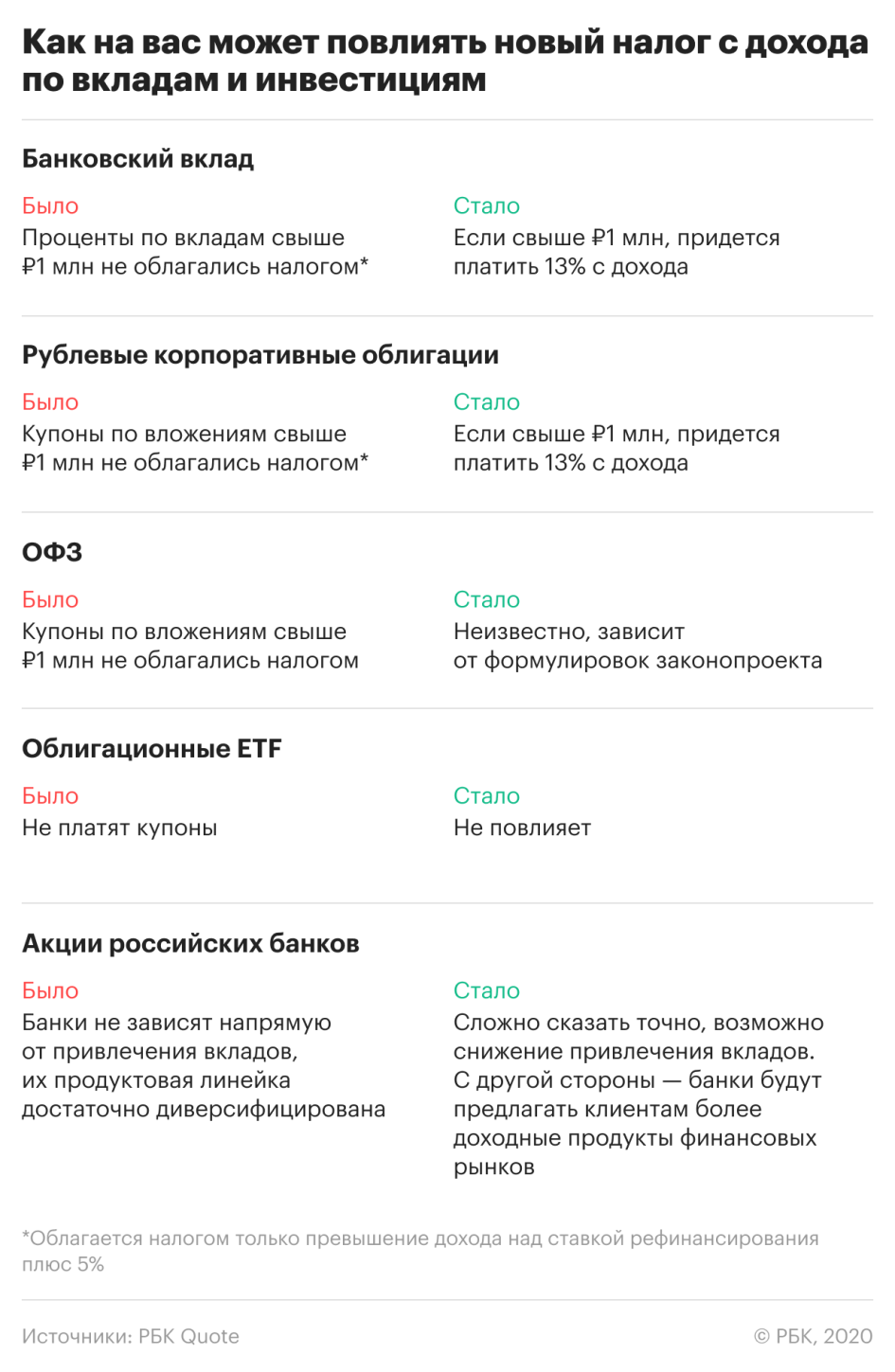

Как на вас может повлиять предложенный Путиным налог с дохода от инвестиций, если вы владелец банковского вклада, акций российских банков, корпоративных рублевых облигаций, ОФЗ или облигационных ETF?

Россияне будут платить налог с процентного дохода по вкладам и облигациям — с таким предложением в среду выступил Владимир Путин. Президент предложил облагать процентный доход с вкладов и инвестиций в ценные бумаги на сумму от 1 млн руб. налогом в размере 13%.

У обычных инвесторов инициатива могла вызвать вопрос: «как все это отразится на мне»? Вместе с финансовыми аналитиками и экспертами мы решили ответить на него и объяснить, как может повлиять на вас новый закон, если вы владелец банковского вклада, акций российских банков, корпоративных рублевых облигаций, ОФЗ или облигационных ETF .

Если у вас есть банковский вклад от ₽1 млн

В этом случае вы будете платить 13% с дохода от своего вклада. Здесь логично задуматься: а что если разделить капитал на несколько вкладов до ₽1 млн и открыть счета в разных банках?

Скорее всего такой вариант не сработает. Государство сможет все эти вклады подсчитать, предположил директор Финансового центра Сколково-РЭШ Олег Шибанов в разборе на сайте «Медузы». По его мнению, у ЦБ есть возможность обязать коммерческие банки передавать эту информацию, а сам регулятор будет сводить ее воедино.

При этом россияне могут выбрать другой способ снижения налоговой нагрузки — разделение счетов между родственниками. Считать доходы в рамках домохозяйства российское правительство пока не научилось, поэтому введение налога на процентный доход от вкладов наверняка приведет к тому, что формально количество клиентов у банков в ближайшее время возрастет, пишут banki.ru

Если у вас есть акции российских банков

Потенциально новость может нести негативный характер для банков, ведь в теории новый закон уравнивает банковские вклады и облигации, а доходность последних выше. Это может привести к оттоку людей из рублевых вкладов (то есть из банков) в облигации , считает независимый финансовый консультант Наталья Смирнова.

«Краткосрочно, а возможно и среднесрочно, для банков это негативная новость, — добавил эксперт «Фридом Финанса» Георгий Ващенко. — Кредитные каникулы могут получить около 10% заемщиков, а впереди, возможно, наступит волна банкротств малого бизнеса и физлиц».

Это может стать серьезной нагрузкой на капитал банков, подвел итог Ващенко. Не исключено, что каким-то игрокам понадобится поддержка.

Если у вас есть рублевые облигации российских компаний

Если вы купили корпоративные облигации на сумму свыше миллиона, то вас ждут изменения при получении купона. Если сейчас купон облигации меньше 11%, то налог при его получении вы не платите; если есть бумага с купоном больше 11% — скажем, 12%, — то с вас удержат налог с суммы превышения, то есть с 1% по ставке 35%. Но это должна быть очень высокорискованная облигация — таких ставок купона почти нет на рынке.

Если новые правила вступят в силу, то вам придется платить 13% с суммы купона. В этом случае вам будет менее выгодно вкладываться в облигации. В тоже время маловероятно, что из-за физических лиц цены на облигации снизятся и доходность сильно возрастет.

Если у вас есть облигации федерального займа (ОФЗ)

Сейчас купон государственных облигаций, в отличие от корпоративных, не облагается налогом. Причем налогом не облагается не только купон, но и накопленный купонный доход. Коснутся ли ожидаемые правила ОФЗ — пока не известно, потому что текст законопроекта еще не представлен. Здесь либо ничего не поменяется и тогда возможно ждать переток денег инвесторов в ОФЗ и, возможно, ваши облигации подорожают, либо наоборот — привлекательность ОФЗ сильно снизится.

По мнению Ващенко, можно ожидать рост доходности долларовых бумаг в районе 0,3%, рублевых — на 0,6%. «Это немного. Не повод для паники», — резюмировал эксперт.

Если у вас есть облигационные ETF

Биржевые фонды купоны не платят, так что при владении биржевыми фондами вы не испытаете изменения в налогах, объяснила Смирнова. Наоборот, изменения в налогах на облигации свыше ₽1 млн уравняют биржевые фонды и облигации по налоговым последствиям: раньше владельцы гособлигаций не платили налог с купона, а владельцы рублевых корпоративных облигаций выпуска 2017 года и позже имели льготное налогообложение купонов. То есть выгоднее было владеть облигациями напрямую, а не через фонды облигаций, где с разницы между ценой покупки и продажи есть налог 13%.

Сейчас же, если вообще не станет никаких льгот по купонам для владельцев облигаций на сумму свыше ₽1 млн, то биржевые фонды облигаций будут по налоговым последствиям примерно сопоставимы с инвестициями в облигации напрямую, заключила Смирнова.

Россияне будут платить налог с процентного дохода по вкладам и облигациям — с таким предложением в среду выступил Владимир Путин. Президент предложил облагать процентный доход с вкладов и инвестиций в ценные бумаги на сумму от 1 млн руб. налогом в размере 13%.

Сейчас законодательство предусматривает отдельный налог для физических лиц с процентного дохода от вкладов и купонного дохода от корпоративных облигаций, но лишь в том случае, если ставки вкладов и облигаций превышают ключевую процентную ставку ЦБ, увеличенную на 5 процентных пунктов. На деле это означает 11% годовых, а таких условий для физических лиц на рынке просто нет.

У обычных инвесторов инициатива могла вызвать вопрос: «как все это отразится на мне»? Вместе с финансовыми аналитиками и экспертами мы решили ответить на него и объяснить, как может повлиять на вас новый закон, если вы владелец банковского вклада, акций российских банков, корпоративных рублевых облигаций, ОФЗ или облигационных ETF .

Если у вас есть банковский вклад от ₽1 млн

В этом случае вы будете платить 13% с дохода от своего вклада. Здесь логично задуматься: а что если разделить капитал на несколько вкладов до ₽1 млн и открыть счета в разных банках?

Скорее всего такой вариант не сработает. Государство сможет все эти вклады подсчитать, предположил директор Финансового центра Сколково-РЭШ Олег Шибанов в разборе на сайте «Медузы». По его мнению, у ЦБ есть возможность обязать коммерческие банки передавать эту информацию, а сам регулятор будет сводить ее воедино.

При этом россияне могут выбрать другой способ снижения налоговой нагрузки — разделение счетов между родственниками. Считать доходы в рамках домохозяйства российское правительство пока не научилось, поэтому введение налога на процентный доход от вкладов наверняка приведет к тому, что формально количество клиентов у банков в ближайшее время возрастет, пишут banki.ru

Если у вас есть акции российских банков

Потенциально новость может нести негативный характер для банков, ведь в теории новый закон уравнивает банковские вклады и облигации, а доходность последних выше. Это может привести к оттоку людей из рублевых вкладов (то есть из банков) в облигации , считает независимый финансовый консультант Наталья Смирнова.

«Краткосрочно, а возможно и среднесрочно, для банков это негативная новость, — добавил эксперт «Фридом Финанса» Георгий Ващенко. — Кредитные каникулы могут получить около 10% заемщиков, а впереди, возможно, наступит волна банкротств малого бизнеса и физлиц».

Это может стать серьезной нагрузкой на капитал банков, подвел итог Ващенко. Не исключено, что каким-то игрокам понадобится поддержка.

Если у вас есть рублевые облигации российских компаний

Если вы купили корпоративные облигации на сумму свыше миллиона, то вас ждут изменения при получении купона. Если сейчас купон облигации меньше 11%, то налог при его получении вы не платите; если есть бумага с купоном больше 11% — скажем, 12%, — то с вас удержат налог с суммы превышения, то есть с 1% по ставке 35%. Но это должна быть очень высокорискованная облигация — таких ставок купона почти нет на рынке.

Если новые правила вступят в силу, то вам придется платить 13% с суммы купона. В этом случае вам будет менее выгодно вкладываться в облигации. В тоже время маловероятно, что из-за физических лиц цены на облигации снизятся и доходность сильно возрастет.

Если у вас есть облигации федерального займа (ОФЗ)

Сейчас купон государственных облигаций, в отличие от корпоративных, не облагается налогом. Причем налогом не облагается не только купон, но и накопленный купонный доход. Коснутся ли ожидаемые правила ОФЗ — пока не известно, потому что текст законопроекта еще не представлен. Здесь либо ничего не поменяется и тогда возможно ждать переток денег инвесторов в ОФЗ и, возможно, ваши облигации подорожают, либо наоборот — привлекательность ОФЗ сильно снизится.

По мнению Ващенко, можно ожидать рост доходности долларовых бумаг в районе 0,3%, рублевых — на 0,6%. «Это немного. Не повод для паники», — резюмировал эксперт.

Если у вас есть облигационные ETF

Биржевые фонды купоны не платят, так что при владении биржевыми фондами вы не испытаете изменения в налогах, объяснила Смирнова. Наоборот, изменения в налогах на облигации свыше ₽1 млн уравняют биржевые фонды и облигации по налоговым последствиям: раньше владельцы гособлигаций не платили налог с купона, а владельцы рублевых корпоративных облигаций выпуска 2017 года и позже имели льготное налогообложение купонов. То есть выгоднее было владеть облигациями напрямую, а не через фонды облигаций, где с разницы между ценой покупки и продажи есть налог 13%.

Сейчас же, если вообще не станет никаких льгот по купонам для владельцев облигаций на сумму свыше ₽1 млн, то биржевые фонды облигаций будут по налоговым последствиям примерно сопоставимы с инвестициями в облигации напрямую, заключила Смирнова.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба