31 марта 2021 Козлов Юрий

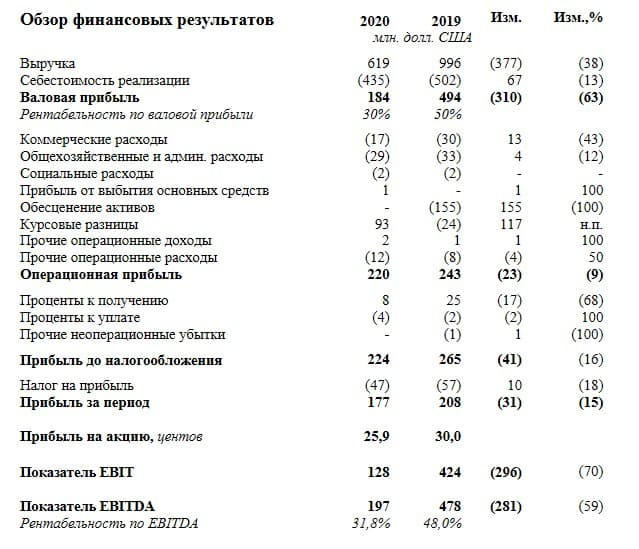

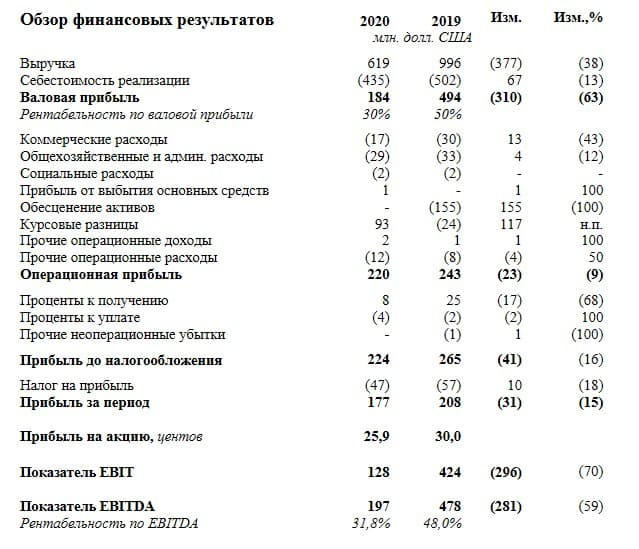

🧮 Распадская представила свои финансовые результаты за 2020 год:

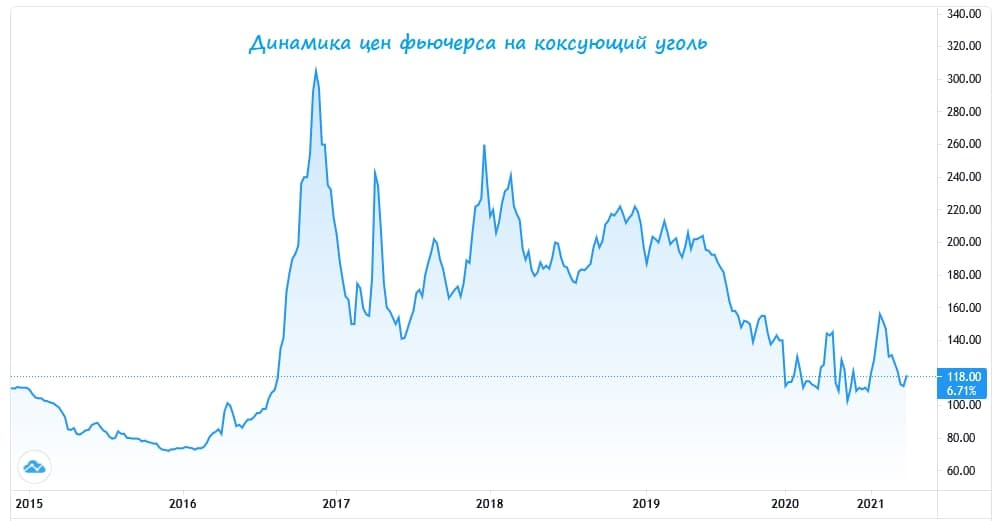

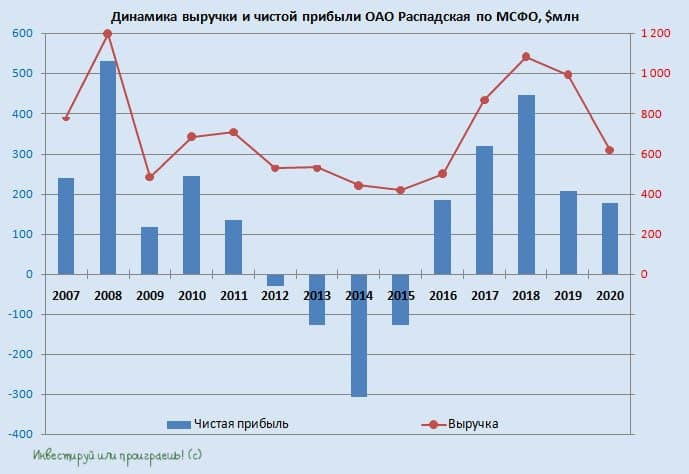

📉 Выручка сократилась на 38% (г/г) до $619 млн, на фоне снижения цен на уголь вследствие пандемии COVID-19.

Компания увеличила реализацию концентрата угля как на внутреннем (+17% г/г), так и на внешних рынках (+2% г/г), при этом в два раза сократились продажи рядового угля.

⚒ Добыча угля в отчётном периоде сократилась на 28% (г/г) до 9,26 млн т. Снижение показателя в основном было обусловлено ухудшением рыночной конъюнктуры с мая по сентябрь, а также сложными горно-геологическими условиями шахте «Распадская» в 3 кв. 2020 года:

📉 Показатель EBITDA сократился на 59% (г/г) до $197 млн, на фоне сокращения операционных доходов и роста издержек. Рентабельность по EBITDA составила 31,8%, опустившись на пятилетний минимум.

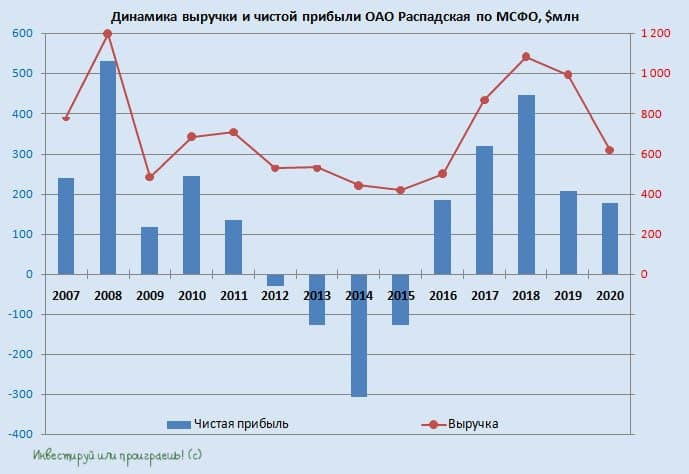

📉 Чистая прибыль также сократилась — на 15% (г/г) до $177 млн:

💼 По состоянию на 31 декабря 2020 года у компании отсутствует долг, а кэш составляет $578 млн, однако в этом году менеджмент пересчитает показатели и добавит результаты компании «Южкузбасугль», которая была консолидирована в канун Нового года.

👨💼 «В результате ограничительных мер, связанных с пандемией COVID-19, значительно сократился спрос на металлургический уголь со стороны крупнейших сталелитейных заводов, что в свою очередь оказало давление на цены», — прокомментировал финансовые показатели генеральный директор Распадской Андрей Давыдов.

💰 Совет директоров принял решение рекомендовать выплату дивидендов за 2020 год в размере 5,7 руб. на акцию, что сулит ДД = 3%. Дата закрытия реестра для получения дивидендов намечена на 7 июня 2021 года. Не густо, особенно когда даже ставки по банковским вкладам сейчас выше.

👉 Признаюсь, с тех пор, как я окончательно продал акции Распадской в декабре 2019 года, за дальнейшей судьбой компании я перестал следить пристально, а потому и вспоминаю о ней лишь в моменты публикации очередных финансовых отчётностей.

Меня по-прежнему смущает более чем серьёзная доля Evraz в капитале Распадской (90,9%), а также традиционно скромные дивидендные выплаты, поклонником которых я являюсь. На состоявшейся телеконференции директор по отношениям с инвесторами Evraz Ирина Бахтурина заявила, что «компания сейчас находится в некоем переходном периоде, и когда у нас самих появится какая-то ясность относительно судьбы угля — вероятно, и див.политика Распадской будет пересмотрена», однако совершенно непонятно о каких горизонтах идёт речь и будет ли компания публичной к тем золотым временам.

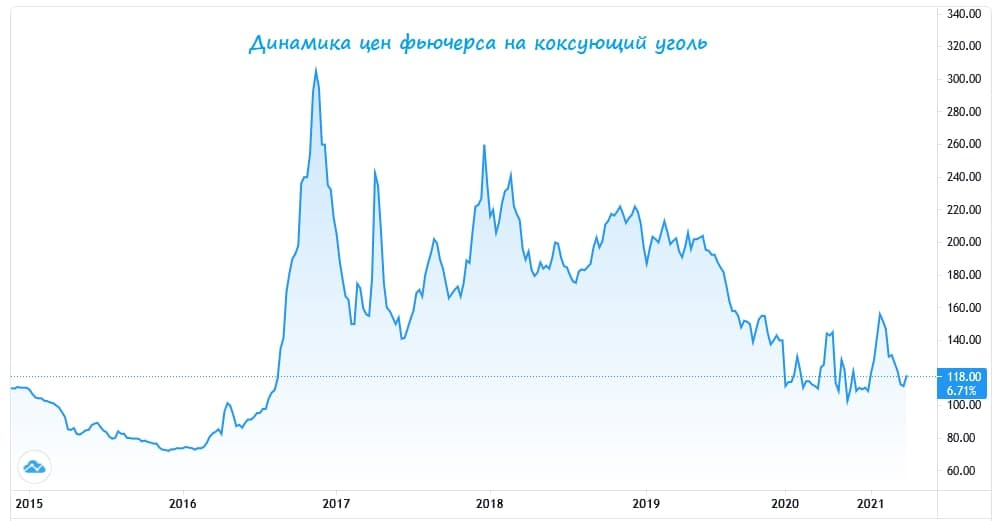

Да, объединённая Распадская теперь — это куда более серьёзный игрок на рынке коксующего угля, который по ожиданиям гендиректора Андрея Давыдова в 2021 году может порадовать добычей на уровне 25 млн тонн (по сравнению с 9,26 млн в 2020 году). Да, цены на уголь «остыли» и сейчас находятся в нижней точки цикла. Но покупать акции Распадской по 190 руб. с учётом вышеизложенных рисков — лично у меня рука не поднимается…

📉 Выручка сократилась на 38% (г/г) до $619 млн, на фоне снижения цен на уголь вследствие пандемии COVID-19.

Компания увеличила реализацию концентрата угля как на внутреннем (+17% г/г), так и на внешних рынках (+2% г/г), при этом в два раза сократились продажи рядового угля.

⚒ Добыча угля в отчётном периоде сократилась на 28% (г/г) до 9,26 млн т. Снижение показателя в основном было обусловлено ухудшением рыночной конъюнктуры с мая по сентябрь, а также сложными горно-геологическими условиями шахте «Распадская» в 3 кв. 2020 года:

📉 Показатель EBITDA сократился на 59% (г/г) до $197 млн, на фоне сокращения операционных доходов и роста издержек. Рентабельность по EBITDA составила 31,8%, опустившись на пятилетний минимум.

📉 Чистая прибыль также сократилась — на 15% (г/г) до $177 млн:

💼 По состоянию на 31 декабря 2020 года у компании отсутствует долг, а кэш составляет $578 млн, однако в этом году менеджмент пересчитает показатели и добавит результаты компании «Южкузбасугль», которая была консолидирована в канун Нового года.

👨💼 «В результате ограничительных мер, связанных с пандемией COVID-19, значительно сократился спрос на металлургический уголь со стороны крупнейших сталелитейных заводов, что в свою очередь оказало давление на цены», — прокомментировал финансовые показатели генеральный директор Распадской Андрей Давыдов.

💰 Совет директоров принял решение рекомендовать выплату дивидендов за 2020 год в размере 5,7 руб. на акцию, что сулит ДД = 3%. Дата закрытия реестра для получения дивидендов намечена на 7 июня 2021 года. Не густо, особенно когда даже ставки по банковским вкладам сейчас выше.

👉 Признаюсь, с тех пор, как я окончательно продал акции Распадской в декабре 2019 года, за дальнейшей судьбой компании я перестал следить пристально, а потому и вспоминаю о ней лишь в моменты публикации очередных финансовых отчётностей.

Меня по-прежнему смущает более чем серьёзная доля Evraz в капитале Распадской (90,9%), а также традиционно скромные дивидендные выплаты, поклонником которых я являюсь. На состоявшейся телеконференции директор по отношениям с инвесторами Evraz Ирина Бахтурина заявила, что «компания сейчас находится в некоем переходном периоде, и когда у нас самих появится какая-то ясность относительно судьбы угля — вероятно, и див.политика Распадской будет пересмотрена», однако совершенно непонятно о каких горизонтах идёт речь и будет ли компания публичной к тем золотым временам.

Да, объединённая Распадская теперь — это куда более серьёзный игрок на рынке коксующего угля, который по ожиданиям гендиректора Андрея Давыдова в 2021 году может порадовать добычей на уровне 25 млн тонн (по сравнению с 9,26 млн в 2020 году). Да, цены на уголь «остыли» и сейчас находятся в нижней точки цикла. Но покупать акции Распадской по 190 руб. с учётом вышеизложенных рисков — лично у меня рука не поднимается…

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба