После выхода отчета за 1 кв. акции компании упали более, чем на 8%, давайте разберемся, в чем причина и что нам делать с позицией.

В структуре выручки есть 2 крупных сегмента CCG (57.1%) — продукты для пользовательских ПК и ноутбуков, а также DCG (30%) — продукты для дата-центров.

По итогу 1 квартала выручка от CCG выросла на 8% г/г до $10,6 млрд. Выручка от DCG снизилась на (20% г/г) до $5,6 млрд. Продолжает активно развиваться сегмент интернета вещей, особенно сегмент Mobileye (+48% г/г) (система зрения для беспилотных авто).

Во втором квартале планируется завершить разработку нового 7-нм процессора «Meteor Lake», на рынок данные процессоры выйдут к 2023 году. Компания будет работать со сторонними производителями, что позволит «догнать» тренд снижающихся техпроцессов и повысить гибкость и масштабируемость ряда продуктов, при этом, нет планов отказаться от собственного производства.

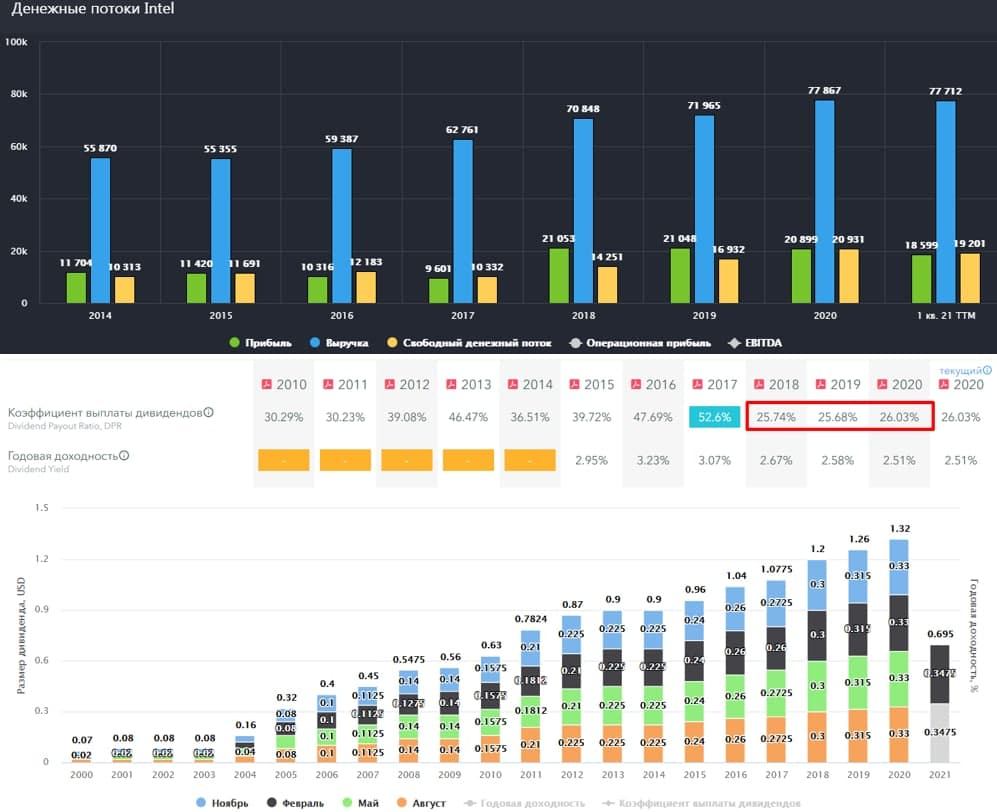

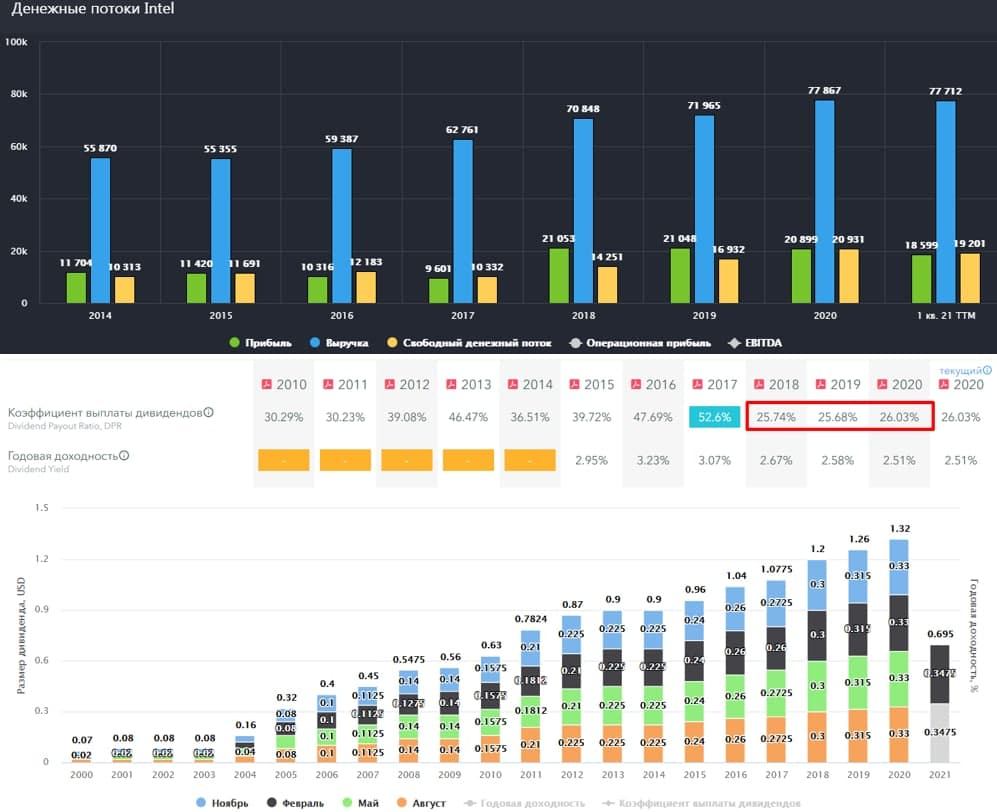

Главной новостью, которую негативно восприняли инвесторы, стали планы по расширению мощностей и строительству двух новых заводов в Аризоне, стоимостью около $20 млрд. Начало производства чипов должно стартовать в 2024 году. Уже по итогу 2021 года анонсирован рост капексов с традиционных $15 млрд до $19-20 млрд. FCF ожидаемо снизится до $10,5 млрд. На дивиденды по итогам года заплатят около $5,6 млрд. На байбэк останется максимум $4,5 млрд., но с учетом процентов и прочих расходов можно рассчитывать на $3-3,5 млрд. Текущая див. доходность составляет около 2,4% годовых.

Мультипликаторы:

P/E = 13 (средняя за 5 лет — 13,7)

EV/EBITDA = 7,2 (средняя за 5 лет — 7,2)

ND/EBITDA = 0,4

По мультипликаторам оценка справедливая, в текущих условиях лучшим решением будет просто держать акции, если они уже есть. Продавать уже поздно, а покупать еще рано, на мой взгляд.

Переход некоторых компьютеров Mac на собственные чипы и рост конкуренции со стороны NVIDIA играют не в пользу Intel. Поддержку бизнесу может оказать лишь текущий дефицит чипов во всем мире и развитие новых технологий. Не даром же они ежегодно тратят на R&D по $13 млрд.

Я свою позицию планирую держать, буду следить за динамикой финансовых результатов следующих кварталов. Пока все не так плохо, дивиденды полностью покрываются чистой прибылью и свободным денежным потоком, даже с запасом, рост капексов не сильно ударит по свободному денежному потоку, как минимум, на дивиденды это не окажет влияния. Удастся ли новому гендиру вернутся в уходящий тренд покажет время.

В структуре выручки есть 2 крупных сегмента CCG (57.1%) — продукты для пользовательских ПК и ноутбуков, а также DCG (30%) — продукты для дата-центров.

По итогу 1 квартала выручка от CCG выросла на 8% г/г до $10,6 млрд. Выручка от DCG снизилась на (20% г/г) до $5,6 млрд. Продолжает активно развиваться сегмент интернета вещей, особенно сегмент Mobileye (+48% г/г) (система зрения для беспилотных авто).

Во втором квартале планируется завершить разработку нового 7-нм процессора «Meteor Lake», на рынок данные процессоры выйдут к 2023 году. Компания будет работать со сторонними производителями, что позволит «догнать» тренд снижающихся техпроцессов и повысить гибкость и масштабируемость ряда продуктов, при этом, нет планов отказаться от собственного производства.

Главной новостью, которую негативно восприняли инвесторы, стали планы по расширению мощностей и строительству двух новых заводов в Аризоне, стоимостью около $20 млрд. Начало производства чипов должно стартовать в 2024 году. Уже по итогу 2021 года анонсирован рост капексов с традиционных $15 млрд до $19-20 млрд. FCF ожидаемо снизится до $10,5 млрд. На дивиденды по итогам года заплатят около $5,6 млрд. На байбэк останется максимум $4,5 млрд., но с учетом процентов и прочих расходов можно рассчитывать на $3-3,5 млрд. Текущая див. доходность составляет около 2,4% годовых.

Мультипликаторы:

P/E = 13 (средняя за 5 лет — 13,7)

EV/EBITDA = 7,2 (средняя за 5 лет — 7,2)

ND/EBITDA = 0,4

По мультипликаторам оценка справедливая, в текущих условиях лучшим решением будет просто держать акции, если они уже есть. Продавать уже поздно, а покупать еще рано, на мой взгляд.

Переход некоторых компьютеров Mac на собственные чипы и рост конкуренции со стороны NVIDIA играют не в пользу Intel. Поддержку бизнесу может оказать лишь текущий дефицит чипов во всем мире и развитие новых технологий. Не даром же они ежегодно тратят на R&D по $13 млрд.

Я свою позицию планирую держать, буду следить за динамикой финансовых результатов следующих кварталов. Пока все не так плохо, дивиденды полностью покрываются чистой прибылью и свободным денежным потоком, даже с запасом, рост капексов не сильно ударит по свободному денежному потоку, как минимум, на дивиденды это не окажет влияния. Удастся ли новому гендиру вернутся в уходящий тренд покажет время.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба