31 августа 2021 smart-lab.ru PavelPK

Скажу сразу, что это будет очень большой long read, поэтому приготовьтесь много читать, если нет времени, то добавляйте пост в закладки, дочитаете позже.

Многие из вас знают, что уделяю достаточно много времени изучению «китайского вопроса», на написание этой заметки меня сподвигло отчасти то, что в RU сегменте интернета стало слишком много информационного шума, бесполезной однотипной информации. Я предлагаю вам ознакомится с информацией представленной ниже, предлагаю вам пищу для размышлений, для самостоятельного, но более взвешенного, принятия решения по китайским акциям. В этой заметке не будет отдельного обзора какой-либо компании, но будет достаточное количество стратегической информации, которая подойдет исключительно среднесрочным и долгосрочным инвесторам. Конечно не обойдется без упоминаний #BABA #BIDU #JD #VIPS #TCEHY

Всплеск бурных выяснений отношений США vs Китай возник еще при президенте Трампе в 2019 году. Торговая война, делистинг, репрессии Коммунистической Партии Китая ( далее КПК), структура VIE (variable interest entity), РСАОВ, что говорят управляющие хедж-фондами, сколько потеряли денег крупные инвесторы, кто продолжает вкладывать в китайские ценные бумаги, управление рисками, прогнозы по крупнейшим китайским компаниям, а также авторская табличка с расчетами «окупаемости» некоторых китайских компаний, взглянем на 10 лет назад, когда Китай запретил Google и Facebook у себя в стране. Возможно это отправная точка противостояния США vs Китай и другое в этом большом обзоре.

Если вы действительно хотите понять хоть немного Китай и его потенциал, я прошу вас читать материал внимательно, не по диагонали, прослеживайте логические цепочки и заглядывайте в приложенные ссылки, они тоже содержат полезную информацию.

Ну что ж, приступим!

Что такое VIE, РСАОВ и какие риски?

В США приняли законопроект, который может заставить многие китайские компании делистинговать свои акции с американских бирж. Закон требует от компаний удостоверять, что они не «принадлежат или контролируются иностранным правительством», и требует, чтобы Комиссия по ценным бумагам и биржам запрещала компаниям, которые не открывали свои книги для аудиторов состоящих в Совете по надзору за бухгалтерским учетом публичных компаний (PCAOB — Public Company Accounting Oversight Board) в течение трех лет подряд. С законом можно ознакомится в первоисточнике здесь — многие увидят его впервые)

PCAOB является некоммерческим наблюдательным органом, который контролирует аудит компаний. Подробнее об организации здесь.

В отличие от большинства иностранных компаний, ведущих листинг в США, китайские компании не позволяют PCAOB осуществлять надзор за их аудитом.

Принятие этого закона не очень хорошо для китайских акций залистингованных на биржах США, однако вот несколько моментов, прежде чем начать продавать китайские акции. Китайские акции технически не являются китайскими)

Правительство Китая ограничивает прямые иностранные инвестиции в определенные сектора, в том числе в интернет и онлайн-образовательные компании. Чтобы обойти эти ограничения, китайские компании обычно открывают холдинговые компании, называемые c переменными интересами (VIEs) в таких странах, как Каймановы острова.

Штаб-квартира VIEs находится в другой стране, но принадлежит китайским гражданам. Эти компании владеют частными акциями базовой компании, а затем продают свои доли иностранным инвесторам через IPO. Это соглашение предоставляет иностранным инвесторам возможность участвовать в развитии компании, но не дает им никаких прямых прав голоса.

Если PCAOB заставит китайские компании открыть свои бухгалтерские книги, аудит может просто выявить балансовые отчеты VIE, а не лежащие в их основе компании. Другими словами, непрозрачная структура VIE может создать лазейки и запутать американских регуляторов и аудиторов.

Если китайские компании делистят свои акции, новый закон запретит им просто менять свои тикеры и переходить на внебиржевой рынок, где обычно оказываются делистинговые американские акции.

Вместо этого эти компании, вероятно, должны будут сделать тендерное предложение для своих делистингованных акций в США, а затем запустить новое IPO на другой бирже. Китайские компании, такие как Qihoo 360, Mindray Medical и Wuxi Pharmatech, все первоначально привлекали денежные средства через американские IPO, делистинговали свои акции, сделав их частными, а затем провели новые IPO на китайских рынках в несколько раз больше, чем в США.

Такой исход может нанести ущерб американским инвесторам, поскольку тендерное предложение может существенно занижать стоимость компании. Многие китайские компании, в том числе JD и Alibaba, используют двухклассовую систему акций, которая предоставляет руководству чрезмерно большой контрольный пакет акций компании- поэтому любое иностранное сопротивление низкому уровню предложения может оказаться тщетным.

Это также может быть неприятно, так как требует много денег для выкупа акций у инвесторов. Вместо этого китайским компаниям проще просто уйти с американских бирж и запустить вторичные листинги в Гонконге для привлечения свежего капитала.

Эта ситуация, вероятно, может вызвать протесты со стороны американских компаний, фондов и бирж.

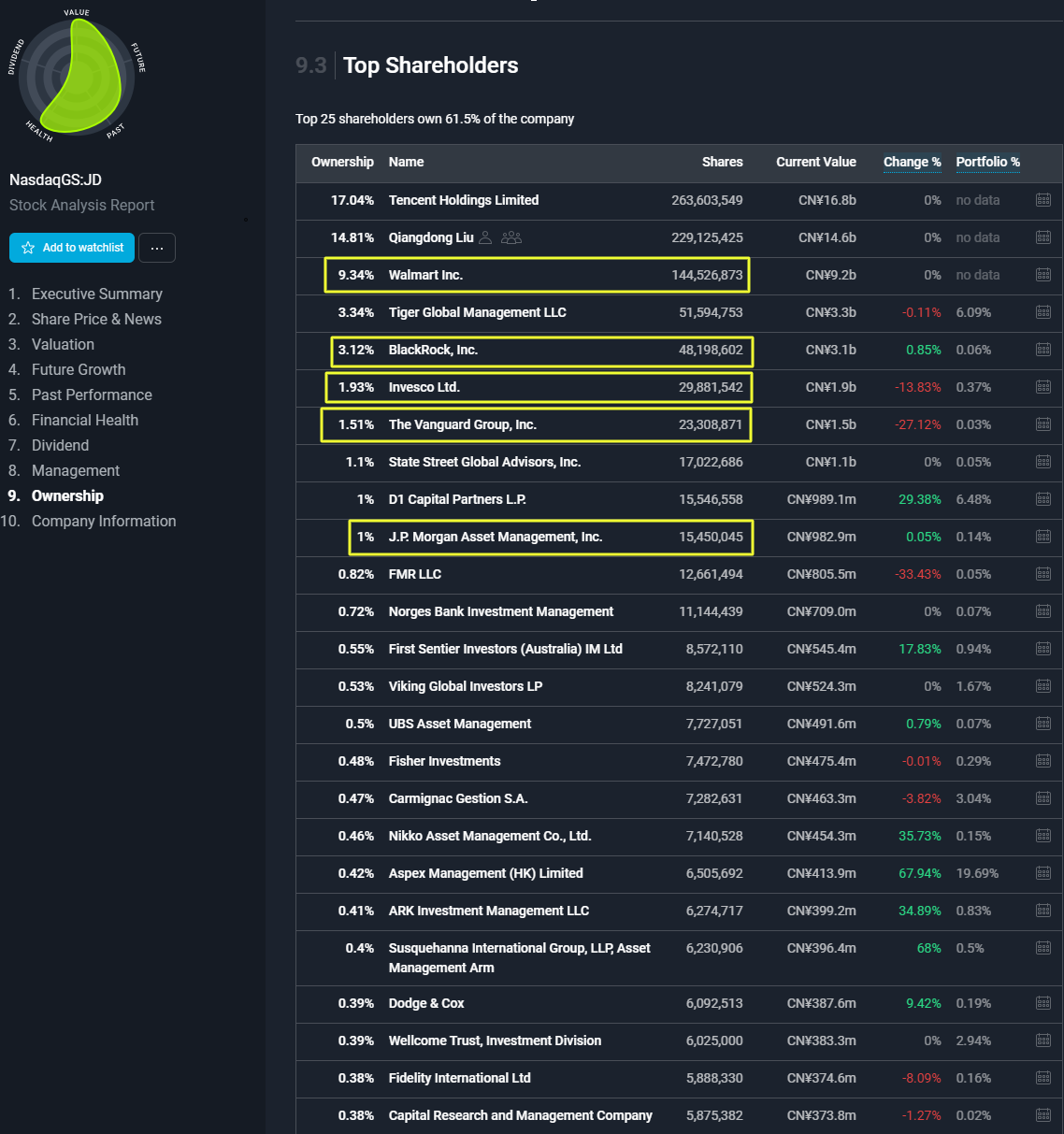

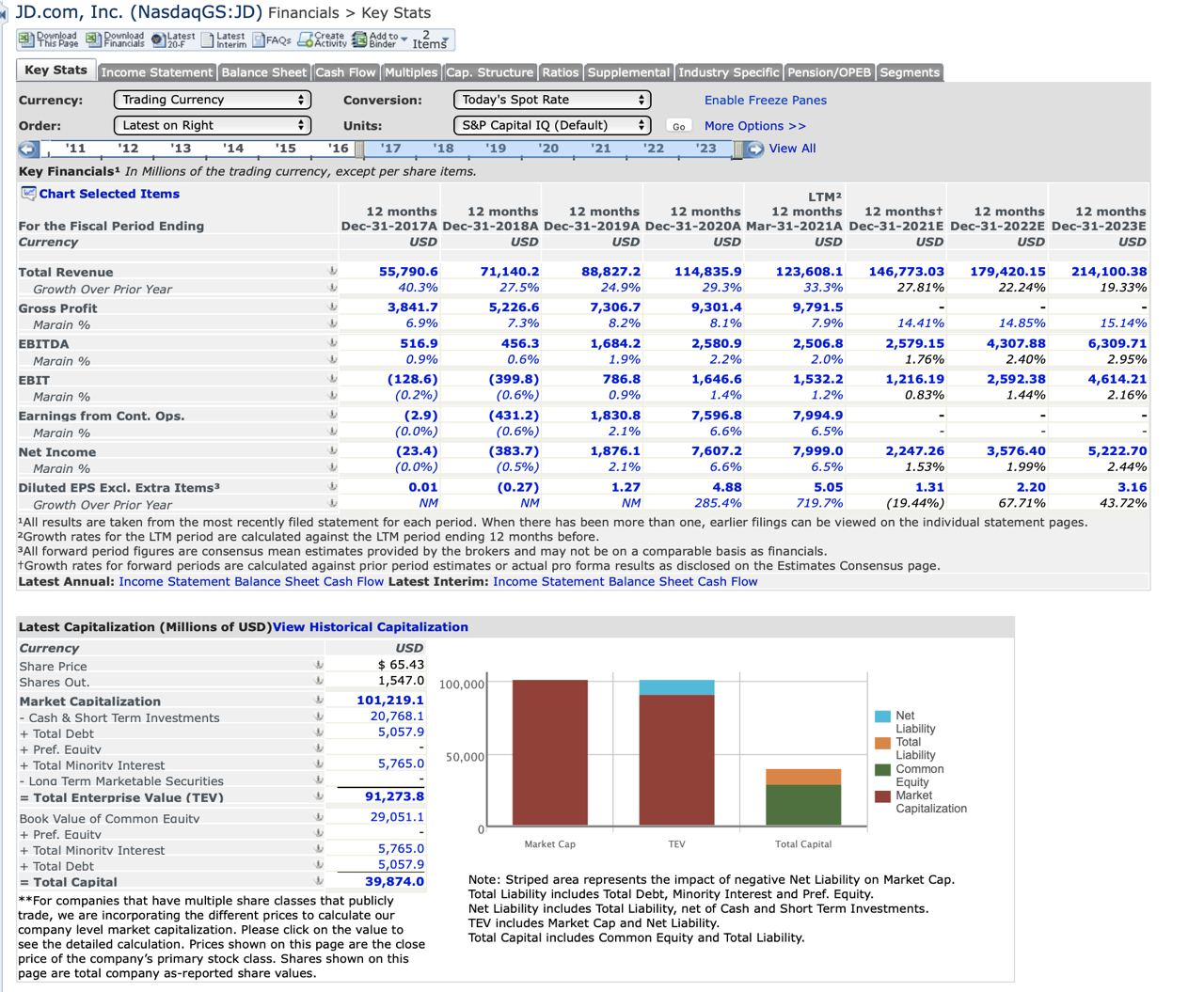

Например, Walmart владеет большой долей в JD (более 9%), инвестиционные гиганты Blackrock и Vanguard входят в число крупнейших акционеров Alibaba, Baidu и также JD. Это можно посмотреть здесь, на примере JD.

В настоящее время 250 китайских компаний котируются на фондовой бирже США либо напрямую, либо в виде ADR, и их торговый оборот, вероятно, приносят значительные доходы для NYSE и NASDAQ .

Массовый исход китайских акций с американских бирж может навредить всем этим компаниям и их инвесторам.

Но в то же время, не стоит забывать, что финансовая отчетность Alibaba подготавливается в соответствии с US GAAP, стандартом бухгалтерского учета, принятым Комиссией по ценным бумагам и биржам США, и компания уже более 20 лет проходит аудит глобальной бухгалтерской фирмы PwC.

У других крупных компаний ситуация схожая, если у #BABA это PWC Hong Kong, то у JD и VIPS это Deloitte Touche Tohmatsu Certified Public Accountants LLP, у Baidu — китайская дочка лондонской EY.

Теперь же я позволю себе представить вам мнение Лицян Рен о рисках VIE

Лицян Рен работала в Vanguard, где проработала 12 лет, в последнее время в качестве портфельного менеджера в Quantitative Equity Group, управляя активными фондами Vanguard и проводя исследования по факторным стратегиям. До прихода в Vanguard она была младшим экономистом в Федеральном резервном банке Чикаго. Лицян получила степень бакалавра в области компьютерных наук в Пекинском университете в Пекине, степень магистра экономики в Университете Индианы-Пердью в Индианаполисе, а также степень MBA и доктора философии в области экономики в Школе бизнеса Бута Чикагского университета. Лицян ведет подкаст о Китае и азиатских рынках вместе с Джереми Шварцем, руководителем отдела глобальных исследований WisdomTree, и является соведущей программы "Behind the Markets" на Уортонском деловом радио на SiriusXM 132.

Со структурой VIE, РСАОВ и какие риски будем считать, что разобрались, теперь давайте перейдем к вопросу, что делают китайские политики, фонды и крупные инвесторы в текущей ситуации.

Регулятивные "репрессии" начались в начале июня 2021, когда КПК официально объявила, что Китай собирается начать преследование компании DiDi Global за предполагаемые проблемы с безопасностью в Интернете. Это объявление последовало через несколько дней после вялого IPO Didi и вызвало обвинения в мошенничестве со стороны компании. Однако вместо того, чтобы остановиться на этом, в течение следующих полутора месяцев КПК выпустила целый ряд новых нормативных актов, охватывающих множество отраслей. Образовательные компании были уничтожены после объявления о том, что правительство рассматривает возможность превращения их в некоммерческие организации, а акции других китайских интернет-компаний, таких как Tencent и Alibaba, пострадали от целого ряда других нормативных изменений.

Исходя из последних новостей от 20 августа, мы уже знаем, что министр китайского образования поплатился своей карьерой и вместо него был назначен новый человек, за действия с образовательными компаниями. Вот эта новость.

Правительство Китая само не ожидало такой реакции на рынках, поэтому созвало экстренное совещание с крупными банками на тему падения китайского рынка по 5-10% в день. От своих же репрессивных мер пострадало Министерство Финансов Китая и Центральная комиссия по делам киберпространства, потому что именно они создали интернет-инвестиционный фонд. Фонд нацелен на инвестирование в компании , связанные с инфраструктурными технологиями и Интернетом-вещей.

20 августа, Китайская комиссия по регулированию ценных бумаг (CSRC) заявила на своем полугодовом заседании по регулированию, что страна предпримет ряд политических мер для дальнейшего открытия своего рынка капитала при координации развития и безопасности. По сообщению CSRC, будут предприняты усилия по созданию условий для облегчения китайско-американского сотрудничества в области аудиторского надзора, углубления взаимосвязи между рынками материкового Китая и Гонконга и поддержки стабильного развития рынка капитала Гонконга.

Этот шаг на мой взгляд говорит, что проблему с не разрешением предоставлять свои аудиторские документы в PCAOB все-таки стараются решить полюбовно! Это весьма позитивный сигнал для инвесторов. Вот статья об этом также на Forbes.

В недавнем письме инвесторам Tao Value заявила, что "большинство западных наблюдателей не понимают" китайской системы управления и экономики, что привело к недоразумениям, связанным с недавними регулятивными мерами Пекина и вызванным этим падением китайских акций. Отчасти из-за этого мнения Tao Value увеличил свою позицию в Tencent #TCEHY в течение последнего квартала, заявив, что "его цена стала еще дешевле по сравнению с его надежным бизнесом". Tao Value утверждает, что в Китае действует "очень сложная гибридная система" социализма и капитализма, которая имеет "свои собственные достоинства". Фонд утверждает, что китайские власти склонны слишком остро реагировать на начало новой программы регулирования, "проскальзывая" на начальном этапе. Но затем правительство, как правило, быстро реагирует, чтобы скорректировать политику "в направлении концептуальной цели", - сказал Tao Value. "Я считаю, что китайские политики ведут себя подобно маятнику, только гораздо медленнее, чем [фондовый рынок]", - сказал фонд о недавних регулятивных репрессиях в Китае. "Чтобы воспользоваться этим, нам нужно быть более терпеливыми", - добавил Tao Value. Вот здесь вы сможете найти полные версии письма к инвесторам за 2 квартал 2021 года и отрывок из письма с мыслями о нормативно-правовом поле Китая.

Что же касается недавних новостей о защите персональных данных данных. Поговаривают, что Закон Китая о защите личной информации вступит в силу в ноябре. Регулирование того, как интернет-компании защищают данные пользователей и их конфиденциальность, оказывает давление на китайское интернет-пространство. Помните, что компании начали перестраиваться в преддверии вступления закона в силу. Это хорошо! Это означает, что у нас есть финишная прямая в этом вопросе. Регулирование Интернета многогранно, но мы знаем, что правила в области финтеха уже разработаны, поэтому их можно вычеркнуть из списка. Антимонопольный закон еще не принят, но MIIT заявило, что завершит его рассмотрение через четыре месяца. Тем не менее, недавно бюро объявило, что 68 компаний уже выполнили его правила. Это признаки того, что мы приближаемся к концу.

17 августа, во вторник Bloomberg опубликовал статью с негативной информацией. Во втором квартале Soros Fund Management и другие крупные инвестиционные фонды США активно продавали ценные бумаги китайских компаний. В частности, хедж-фонд Soroban Capital Partners продал 2,06 млн акций Alibaba Group.

В частности, Soros Fund Management продало акции Tencent и Baidu. При этом, по данным Bloomberg, акции этих компаний были куплены в марте-апреле после краха фонда Archegos Capital Management.

Оказывается, фонд Сороса владел этими акциями буквально несколько месяцев и все равно продал. Столь быстрые решения со стороны крупного инвестиционного фонда должны настораживать.

Основатель и генеральный директор SoftBank Масаёши Сон (весьма легендарная личность), один из крупнейших венчурных капиталистов, поддерживающих технологические стартапы в Китае, в этом месяце высказался в другом тоне, сказав, что может приостановить новые сделки в Китае. Позднее SoftBank пояснил, что остается приверженным Китаю.

НО!

В последнее время появились известные сторонники поддержки Alibaba. Живущий в Гонконге Оливер Кокс, который является соуправляющим фондом JPMorgan Pacific Technology Fund с капиталом 1,48 млрд долларов, заявил, что покупает акции китайских интернет-ресурсов, не обращая внимания на «шум» вокруг ужесточения нормативных требований со стороны «очень прагматичных» властей Китая.

У ведущих фондов, вероятно, есть надежная информация о своих инвестициях в Китай. Несмотря на непрекращающуюся критику в СМИ , Alibaba второй год подряд предпочитают работодателем среди студентов, изучающих бизнес и коммерцию в университетах материкового Китая, согласно недавнему опросу, проведенному специалистом по брендингу работодателей из Стокгольма Universum. Это гарантирует, что у интернет-гиганта по-прежнему будет солидный поток молодых талантов, чтобы бизнес продолжал развиваться.

Исследовательское подразделение BlackRock пошло еще дальше, посоветовав крупным институциональным инвесторам рассмотреть возможность удвоения или даже утроения их доли на китайском рынке и «немного больше» для китайских облигаций.

Компания Coatue Management Филиппа Лаффонта, Melvin Capital Management Гейба Плоткина и Viking Global Investors Андреаса Халворсена во втором квартале добавили новые позиции в JD

В Rokos Capital Management крупнейшим новым пакетом акций за три месяца по июнь стал пакет Alibaba Group Holding Ltd. на сумму около 102 миллионов долларов. Glenview Capital Management также добавила акции компании в течение этого периода. С тех пор акции китайского гиганта упали более чем на 20%

Чарли Мангер все еще держит 20% своего портфеля в Алибабе.

Рэй Далио настаивает на том, что колебания на китайских рынках - это не более чем "колебания".

В целом, данные 13F, поданные в последние дни, показывают, что даже некоторые из самых крупных и умных управляющих деньгами не ожидали, что Китай начнет широкомасштабные репрессии.

В то время как некоторые хедж-фонды вышли из игры заранее, другие, инвестировавшие в Китай в течение многих лет, ломают голову над фундаментальным вопросом: Это просто всплеск, как предполагает Далио, или китайские АДР стали "неинвестируемыми", как сказал Пол Маршалл, соучредитель инвестиционной компании Marshall Wace стоимостью 59 миллиардов долларов, в письме клиентам на прошлой неделе?

"Ошибочно полагать, что Китай не подлежит инвестированию", - сказал Кори Лестер, управляющий директор Morgan Creek Capital Management, который владеет долями в хедж-фондах, включая некоторые, инвестирующие в Китай. "В нынешних условиях очень важно сначала сделать выстрел, а потом задавать вопросы".

Laurion Capital Management, 16-летний хедж-фонд, который увеличил свою долю в Alibaba, доведя рыночную стоимость своего пакета акций до почти 700 миллионов долларов в середине года и сделав его крупнейшей позицией компании. Крупнейшей новой покупкой стала доля в JD.com стоимостью 257 миллионов долларов.

Однако компания также избавилась от некоторых китайских АДР, которые она приобрела в первом квартале, включая Baidu Inc. и Vipshop Holdings Ltd. Эти акции были проданы. Эти акции были проданы огромными пакетами во время краха Archegos Capital Management Билла Хванга и с тех пор подешевели.

Tiger Global Management может стать примером того, как ориентироваться в пекинских перекрестных течениях. Компания Чейза Коулмана с капиталом в 65 миллиардов долларов, которая инвестирует в Китай уже два десятилетия, имеет наибольшую долю китайских АДР среди хедж-фондов, раскрывающих информацию о таких активах.

Во втором квартале Tiger Global добавил 22,5 миллиона акций китайского производителя косметики Yatsen Holding Ltd., став крупнейшим публичным держателем. За три месяца по июнь АДР упали на 24%, а с тех пор упали еще на 39%. По состоянию на 30 июня его пакет акций JD.com стоимостью 4,1 миллиарда долларов оставался крупнейшим.

Тем не менее, в июле хедж-фонд Tiger Global упал менее чем на 1%, что, вероятно, было смягчено крупными пакетами акций американских технологических компаний, таких как Microsoft Corp. и Carvana

Конечно, все эти парни выше, которые верят в китайские акции потеряли очень большие деньги, пусть пока это и бумажный убыток, но все же...10 крупнейших инвесторов в Alibaba могли потерять $1,4 млрд

China Internet ETF KWEB видит рекордный приток средств даже при падении цен фонда. Помимо рекордного притока, у KWEB также были рекордные объемы торгов. За последний месяц у ETF было семь дней с максимальным объемом торгов за всю историю, при этом четверг 19 августа стал его новым рекордом, когда было продано 37,8 млн акций.

Seeking Alpha недавно поговорил с Робертом Кантуэллом, основателем и главным инвестиционным директором UPHOLDINGS в подкасте, где он заявил: «Я бы сказал, что усиление нормативных требований, введенное Коммунистической партией Китая за последние несколько месяцев, было абсолютный кошмар для краткосрочных инвесторов. Но это подарок долгосрочным инвесторам».

Как СМИ стараются успокоить инвесторов?

Регулирующее давление Китая на технологический сектор страны, которое на сегодняшний день уничтожило около 1,5 триллиона долларов США стоимости технологических акций, является краткосрочной ценой, которую необходимо оплатить для обеспечения здорового долгосрочного роста цифровой экономики, заявил один из экспертов. Обзорная статья, опубликованная в пятницу в государственной газете Economic Daily.

Пекин заверил китайские компании, что правительство по-прежнему открыто и поддерживает публичный листинг заграницей, согласно комментарию официального Агентства Синьхуа

Си Цзиньпин пытается убедить частные фирмы Китая в их роли в экономическом развитии страны. Президент Си Цзиньпин направил решительный сигнал частному сектору страны на фоне растущей обеспокоенности по поводу намерений правительства по надзору, заявив, что они могут развивать свой бизнес «смело и уверенно». Частный сектор критически важен для экономики Китая, поскольку на него приходится половина налоговых поступлений страны, 60 процентов ее валового внутреннего продукта (ВВП) и 80 процентов занятости в городах.

Что там с прогнозами?

Как вы знаете многие крупные компании уже предоставили свои квартальные отчеты, мне они больше понравились, чем нет. Осталась одна JD, она отчитывается 23 августа. После этих отчетов, большинство инвестиционных домов, крупные в том числе, оставили рейтинги "Buy" и "Strong Buy"

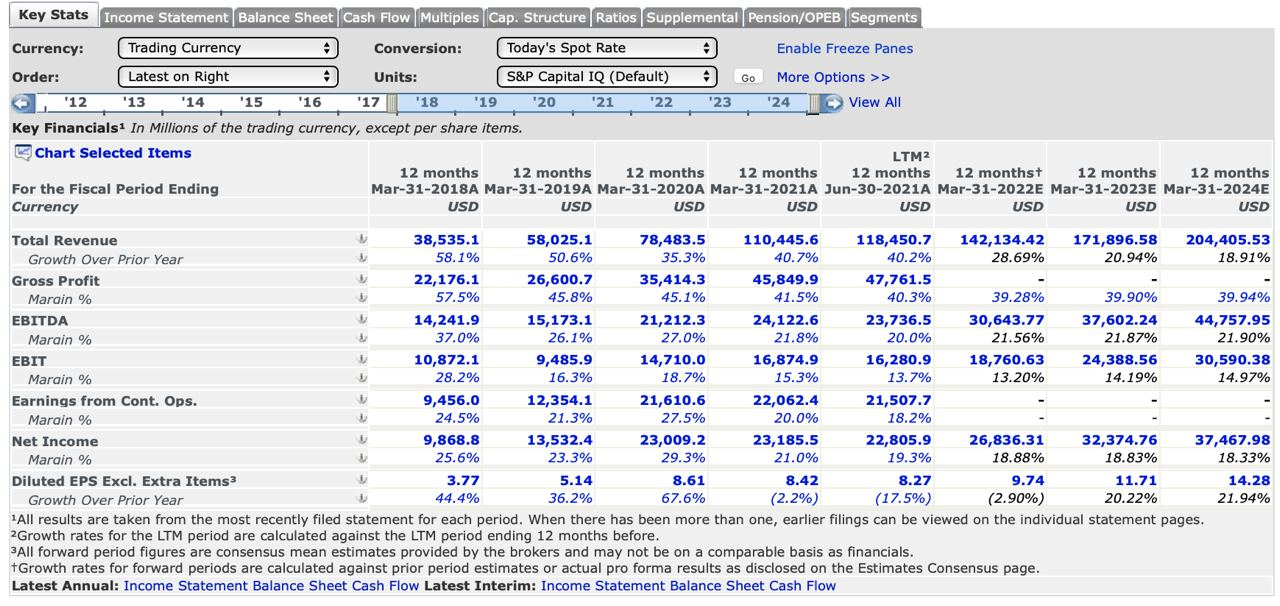

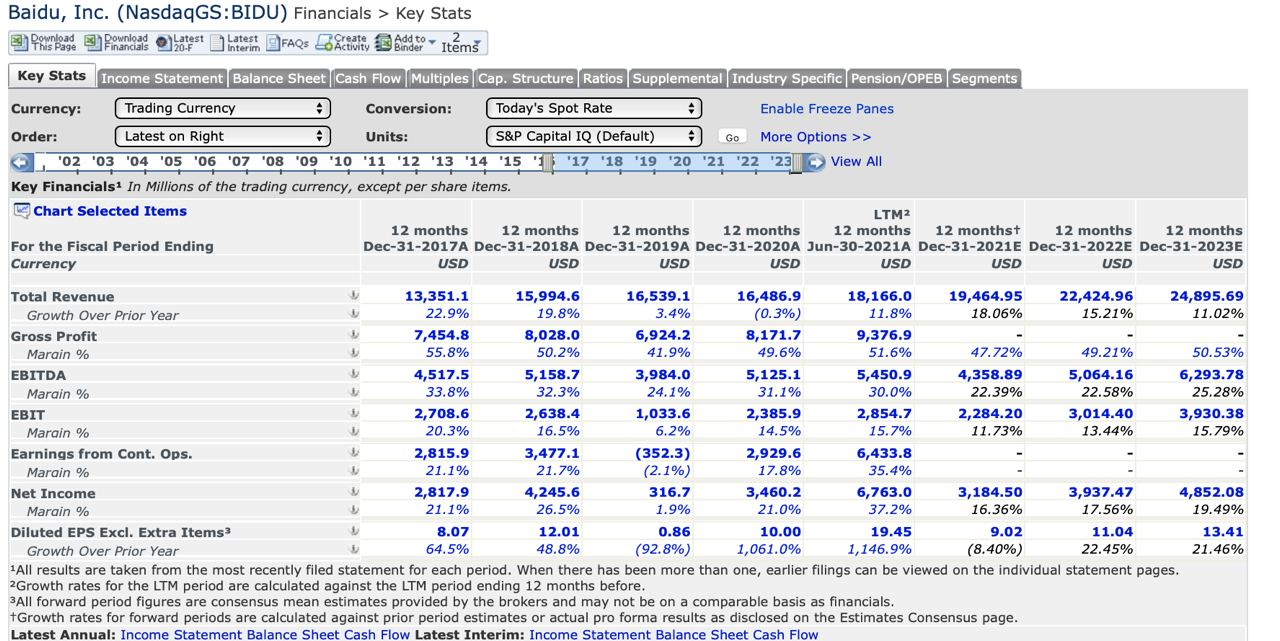

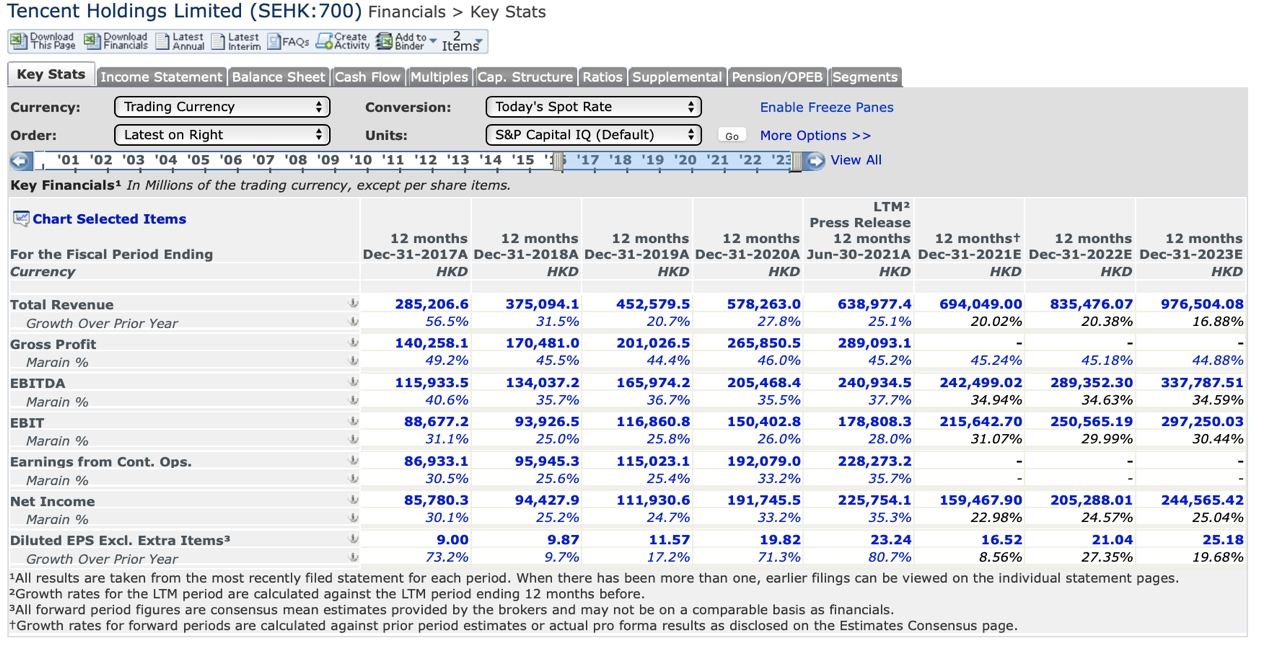

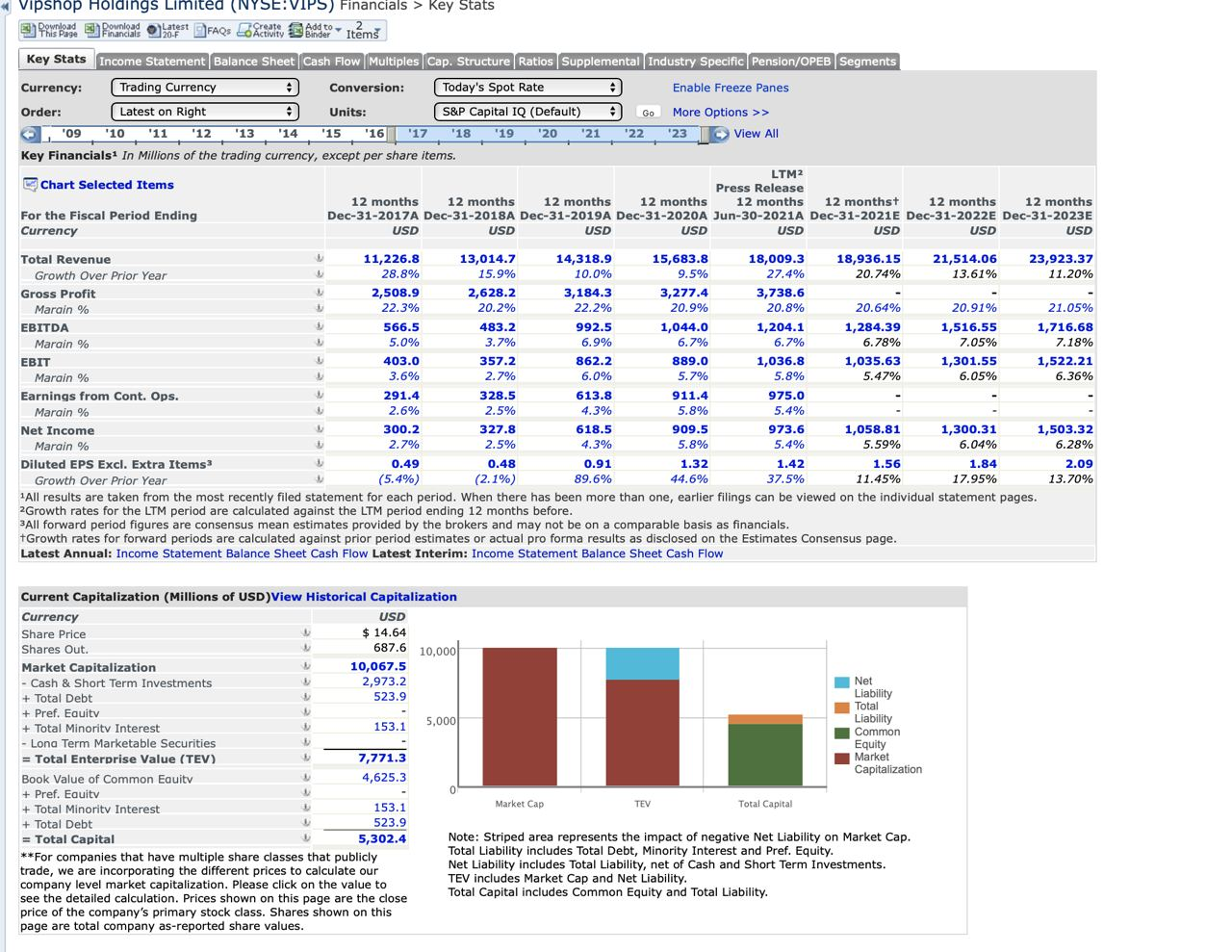

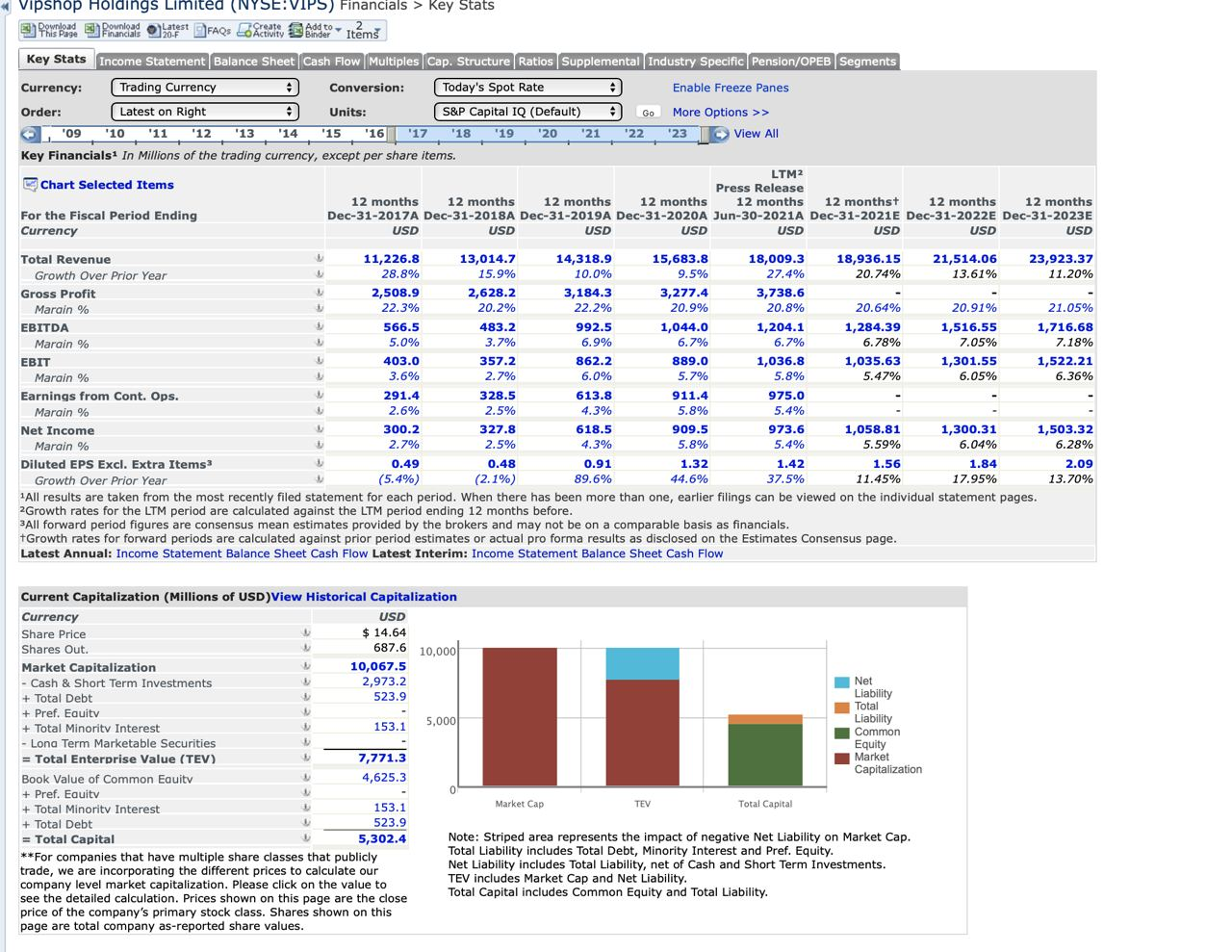

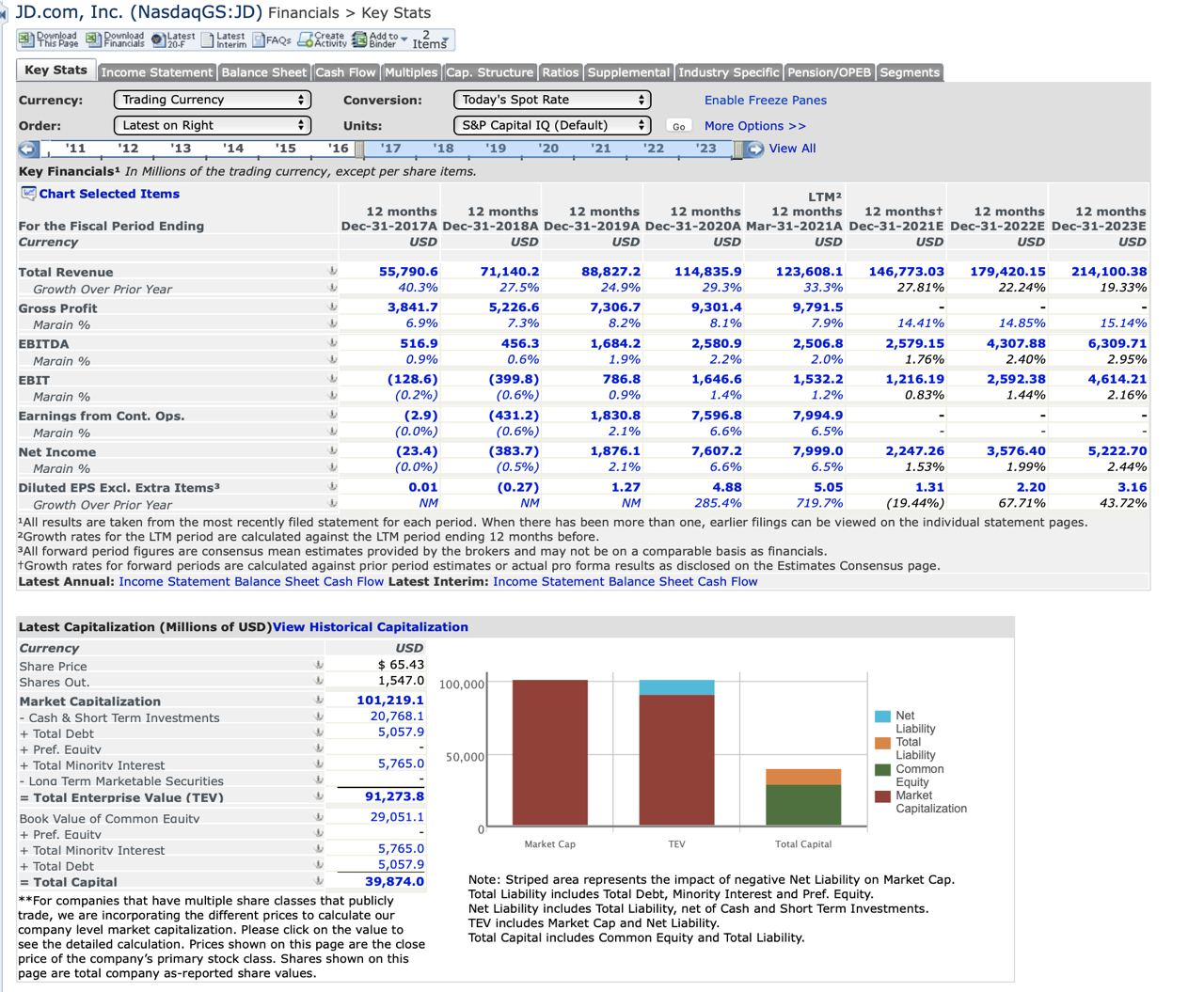

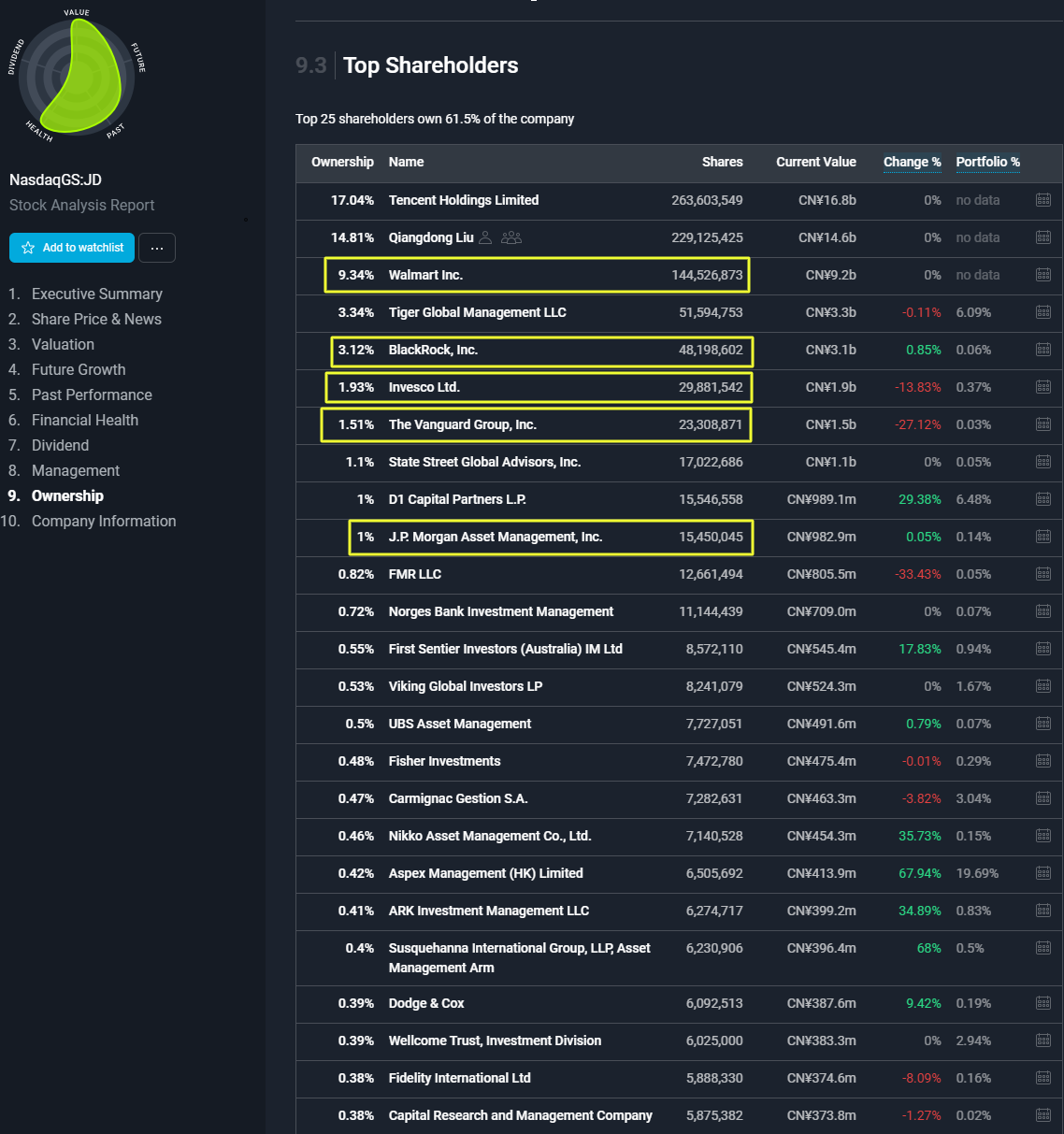

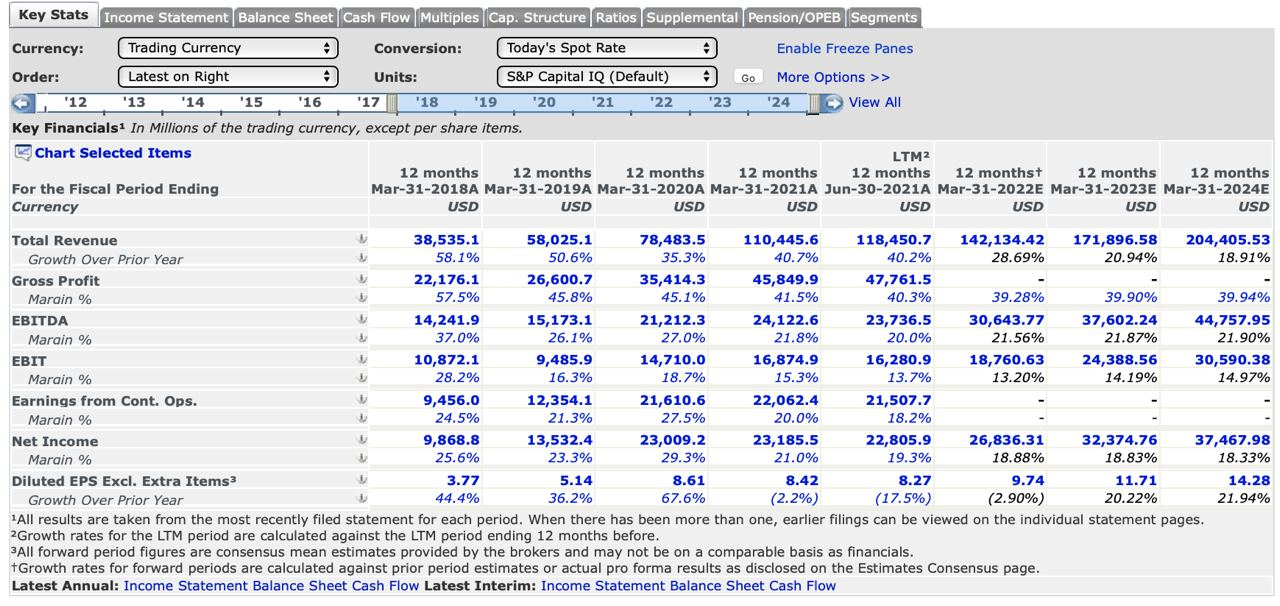

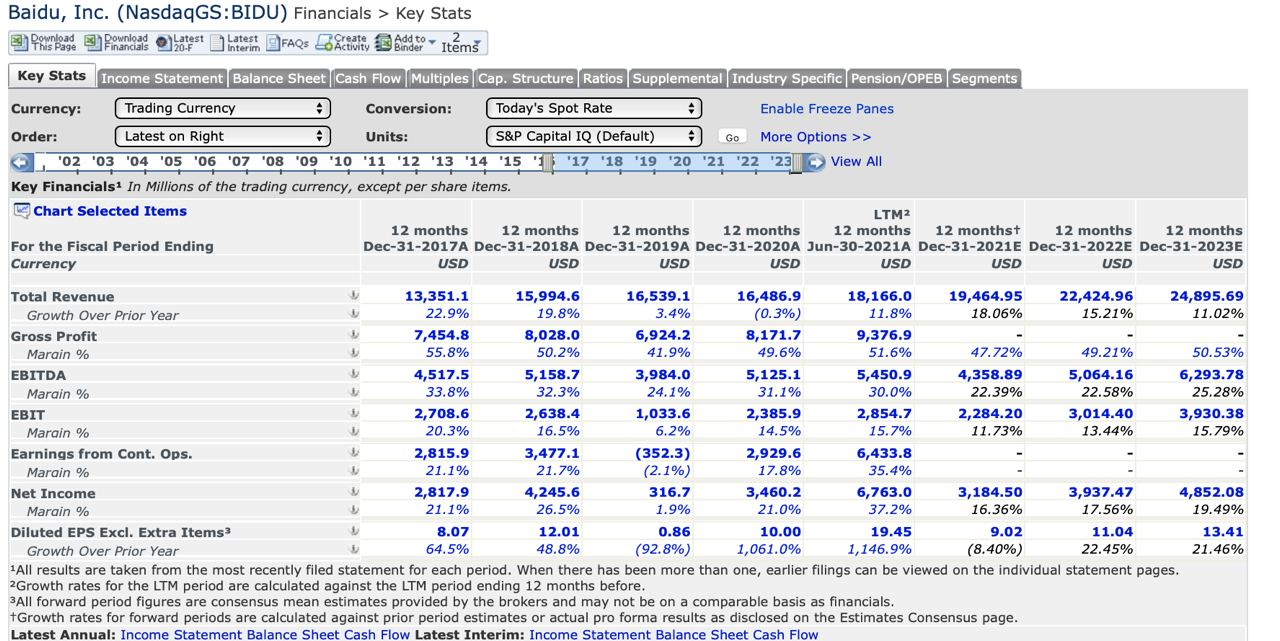

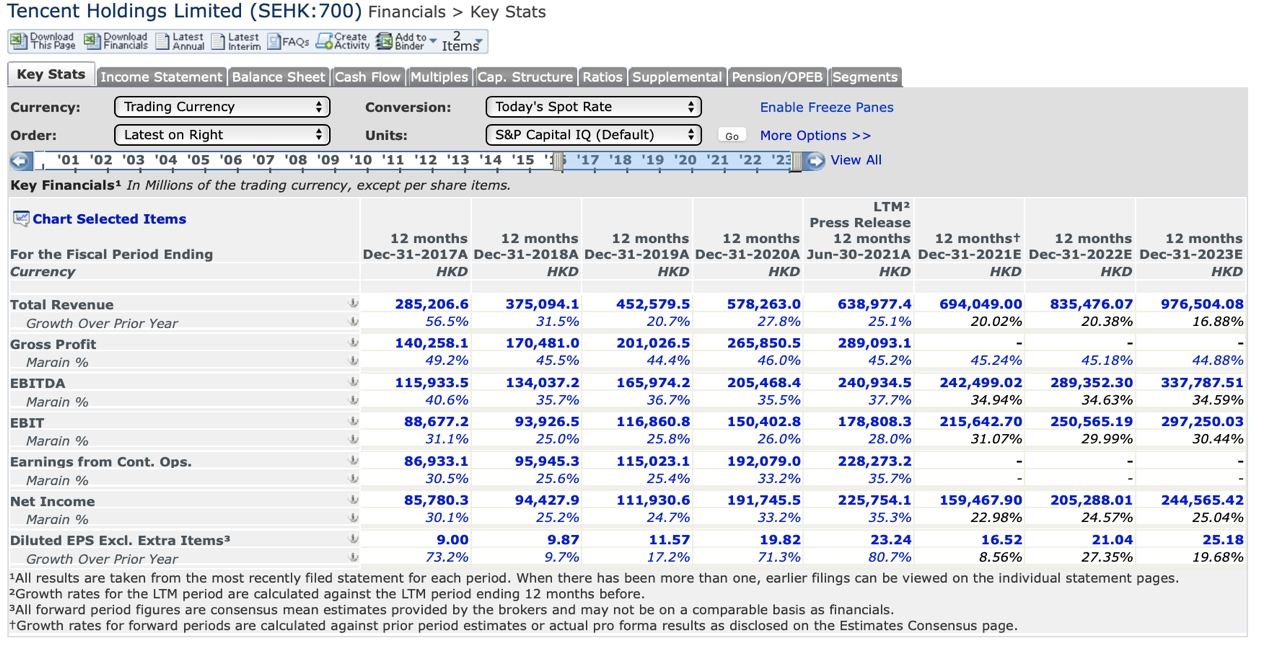

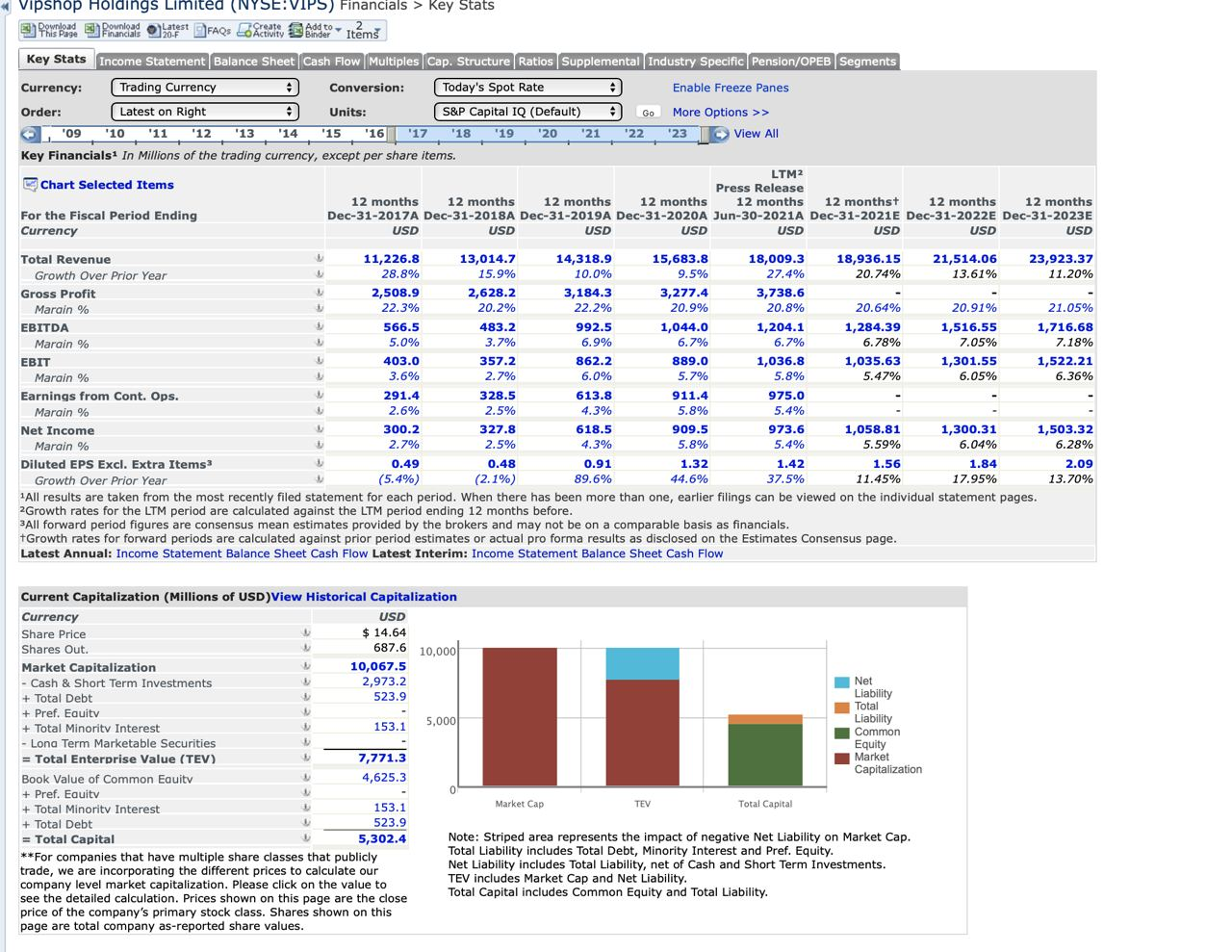

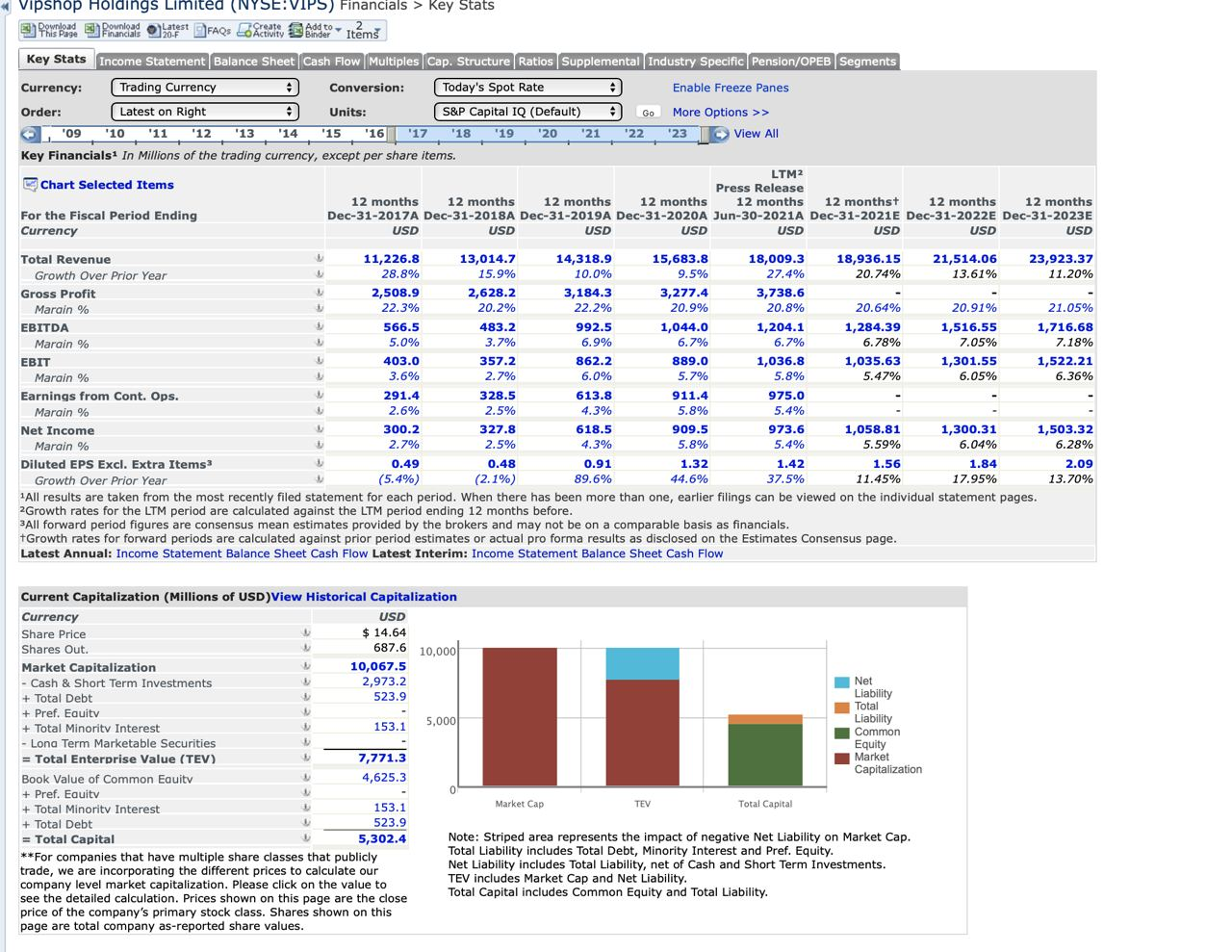

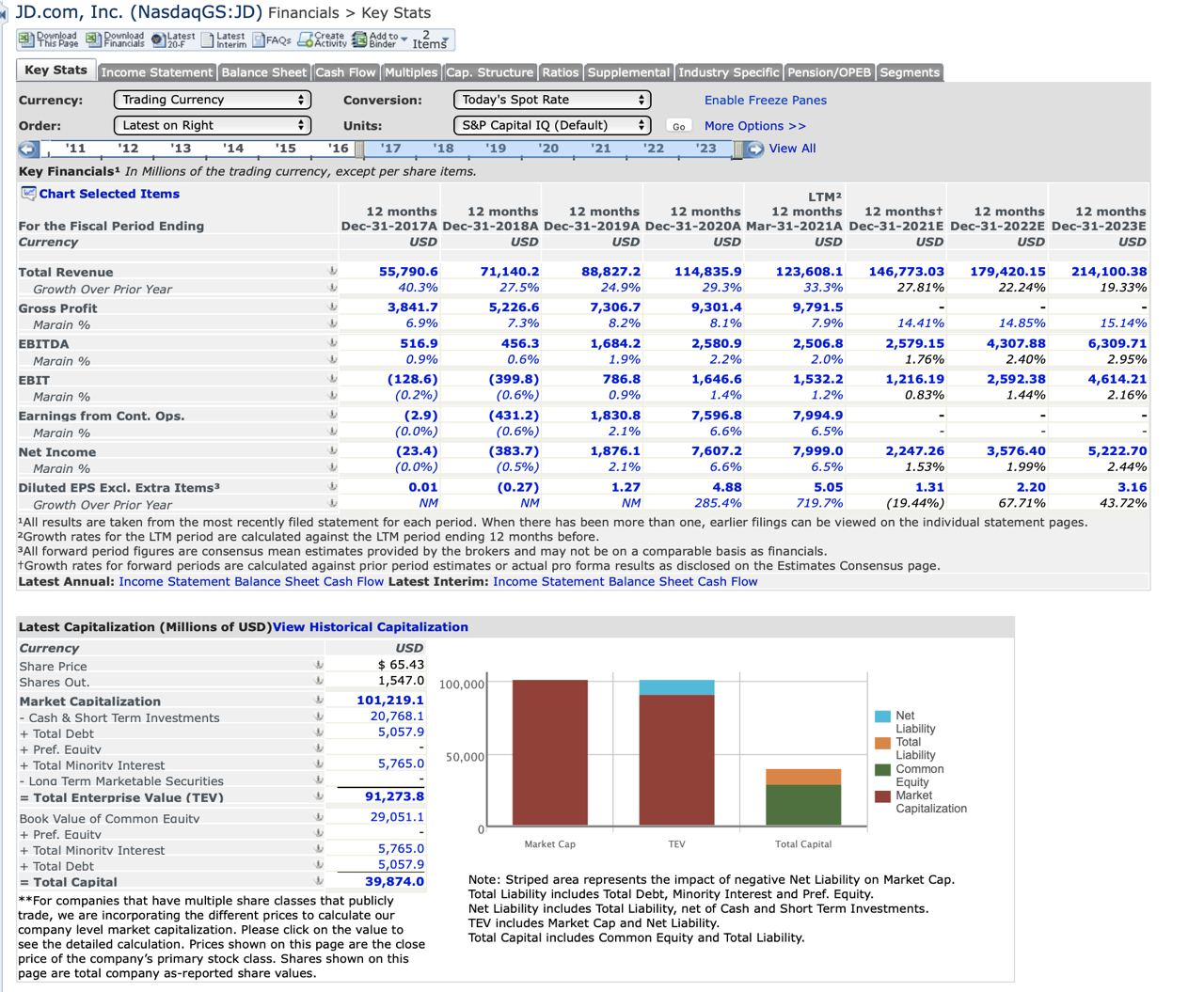

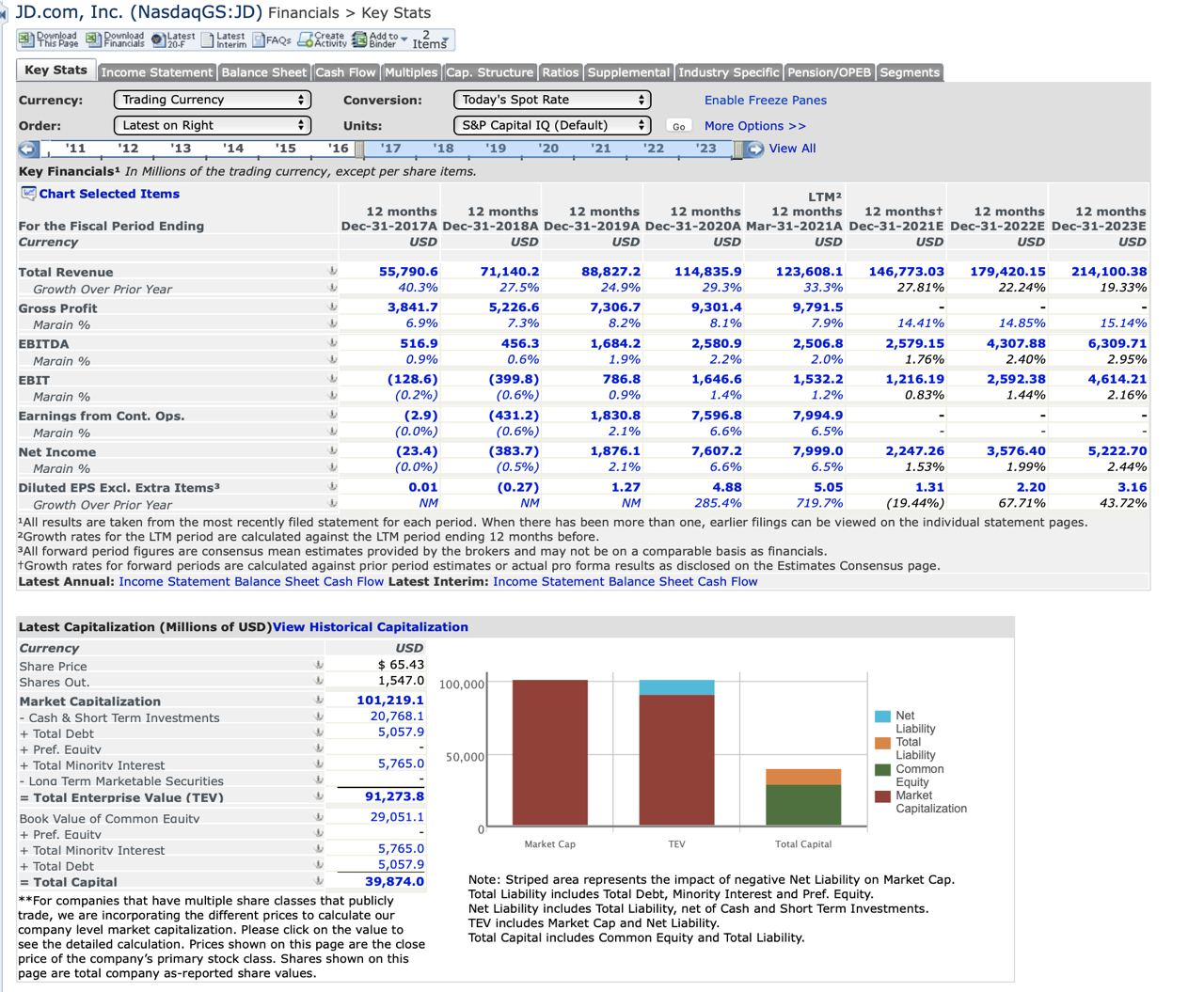

Мне в руки попали занимательные картинки с прогнозами от S&P по 5 китайским компаниям, которые есть у меня в портфеле, взгляните ниже на скриншоты. На них вы сможете увидеть прогнозы по выручке и чистой прибыли, смотрится неплохо)

На просторах Пульса, есть весьма толковый парень, по имени Андрей, его профиль тут. Так вот он однажды пятничным дождливым питерским вечером сделал расчеты, за сколько примерно лет с каким приростом прибыли компания выйдет на P/B ниже 1.

Обозначения:

GA - Goodwill Adjusted. Если считать, что всю репутацию (будущую прибыль поглощённых компаний) спишут, как будто все поглощённые компании оказались строго убыточными на протяжении всего срока оценки.

Market cap - капитализация, число свободных акций умножить на цену одной акции.

Common equity - собственный капитал компании. Все активы минус все обязательства, book price.

Next year realistic earnings - чистая прибыль за следующий год, специально немного ниже консенсуса аналитиков S&P для отсутствия излишнего оптимизма (хотя обычно аналитики наоборот малость занижают).

(X; N) - результат грубых вычислений, за сколько примерно лет с каким приростом прибыли компания выйдет на P/B ниже 1, что для строго прибыльного не деградирующего бизнеса является своеобразным нижним пределом.

#BABA

Market cap: 430b

Common equity: 172b (goodwill 45b)

Next year realistic earnings: 26b

430 - 172 - 26 * (1.06 ^ 8 - 1) / (1.06 - 1) ~= 0.

(X; N) = (6; 8).

GA: 430 - 172 + 45 - 26 * (1.065 ^ 9 - 1) / (1.065-1)

GA(X; N) = (6.5; 9)

С не особо оптимистичной точки зрения Алибаба стоит 9 лет по 6.5% среднегодового прироста прибыли.

#BIDU

Market cap: 48b

Common equity: 37b (goodwill 3.5b)

Next year realistic earnings: 3.9b

48 - 37 - 3.8 * (1 - 0.96 ^ 3) / (1 - 0.96) ~= 0

(X; N) = (-4; 3)

GA: 48 - 33.5 - 3.8 * (1 - 0.97 ^ 4) / (1 - 0.97) ~= 0

GA(X; N) = (-3; 4)

С не особо оптимистичной точки зрения Байду стоит 4 года по 3% среднегодового падения прибыли.

#TCEHY

Market cap: 533b

Common equity: 129b (goodwill 16.5b)

Next year realistic earnings: 25b

533 - 129 - 25 * (1.075 ^ 11 - 1) / (1.075 - 1) ~= 0

(X; N) = (7.5; 11)

GA: 533 - 112.5 - 25 * (1.082 ^ 11 - 1) / (1.082 - 1) ~= 0

GA(X; N) = (8.2; 11)

С не особо оптимистичной точки зрения Тенсент стоит 11 лет по 8.2% среднегодового прироста прибыли.

Инвесторы с помощью P/B сравнивают рыночную стоимость компании с балансовой, таким образом они хотят понять, сколько они платят за чистые активы компании.

P/BV>1 — рыночная капитализация превышает собственный капитал компании, это говорит о том, что компания считается дорогой и инвестор переплачивает за акции компании;

P/BV<1 — рыночная капитализация меньше собственного капитала компании, и это говорит о том, что компания недооценена и инвестор приобретает акции компании с дисконтом;

P/BV=1 — компания оценена справедливо;

P/BV<0 — обязательства компании превышают собственные активы. В таком случае, стоит оставаться в стороне от такой компании, т.к. есть риск ее банкротства.

P/BV>5 — акции компании считаются сильно переоцененными, но здесь, как и везде, оценка мультипликатора компании зависит относительна отрасли. Например, IT компании традиционно оцениваются выше рынка в несколько раз.

Безусловно все это было неплохо сравнить с американским аналогами, но прямо говоря и без расчетов понятно, что американские аналоги оценены сильно дороже.

Неужели в США кисельные реки и молочные берега?

Когда заходит разговор о мошенничестве, репрессиях, проклятых коммунистах, антимонопольных действиях не стоит забываться, нужно вспомнить и сравнить - "а как у других?"

Законодатели США грозят делистингом китайских компаний под предлогом защиты американских инвесторов от потенциального мошенничества с бухгалтерией, видите ли VIE это оффшоры и т.д., например, свежа ситуация в памяти с компанией Luckin Coffee.

Но американские инвесторы потеряли намного больше денег в результате бухгалтерских скандалов с американскими компаниями, например, Enron, WorldCom, HealthSouth, Freddie Mac, American International Group и Lehman Brothers.

А Германия? Крупнейшая финансовая компания Германии Wirecard оказалась замешана в бухгалтерском скандале. Читать в Ведомостях

Некоторые из этих случаев произошли уже после создания PCAOB. Кроме того, наиболее вопиющие случаи мошенничества с бухгалтерией обычно выявляются профессиональными биржевыми игроками, ставящими на падение котировок, с помощью таких приёмов, которые фирмы-аудиторы не используют (например, тайных визитов в компанию).

Так где же справедливость?

Когда говорят, что Китай негодяй и душит свои компании антимонопольными штрафами, позвольте спросить! Разве Google, Facebook ни разу не были оштрафованы? А как же текущие попытки американского правительства наказать Twiter за недобросовестную и политизированную модерацию? А разговоры о разделении Amazon на более мелкие компании? Почему в СМИ нет по этому поводу истерик?

Оставлю пожалуй эти вопросы, каждый сам ответит на них как считает нужным)

Кстати, кто бы что не говорил что китайское правительство слишком жесткое и гнобит свои компании, пилит сук на котором сидит и т.д., ребят вы серьезно считаете, что в КПК сидят глупые люди, но построили за 30 лет вторую экономику мира?)

Держу пари, что если бы у нас в России условная "Единая Россия" также бы "кошмарила" национальные достояния, большинство бы населения это поддержало и интересы акционеров мало бы кого волновали. Китай старается строить государство для всех людей, а не только для местных олигархов. ИМХО.

Что с техническим анализом?

Так как многие китайские акции пробили все мыслимые и немыслимые уровни поддержки, то посмотрим глобально сразу на Nasdaq Golden Dragon. Видно, что пока мы "застряли" и отскочили в пятницу от психологической отметки в 10000.

Индекс почти достиг уровня поддержки и возможно, я почти уверен, что разворот или хотя бы боковик уже рядом. При этом индикатор MACD тоже говорит, что небольшой запас для падения еще возможен. За последние полгода значение этого индекса упало более чем на 50%. Это не просто много, а очень много! Я уверен, что китайское правительство это тоже заметило, не зря же оно на совещание к себе вызывало банкиров.

Если график пробьет еще и черную линию поддержки, то крах китайского индекса может продолжится, банально из-за технических, алгоритмических факторов, но я надеюсь до этого не дойдет.

Где то здесь ближе к концу и для самых любознательных я оставляю ссылку и выдержки на письмо от Дэна Ванга

Дэн Ванг занимается вопросами технологий в Gavekal Dragonomics, глобальной фирме макроэкономических исследований, базирующейся в Гонконге и Пекине. По большей части занимается выяснением технологических возможностей Китая и того, насколько быстро они улучшаются. В целом, это попытка понять историю индустриализации Восточной Азии: историю и дальнейший путь. Он также является автором статей в Bloomberg Opinion.

В настоящее время живет и работает в Шанхае. Ранее жил в Куньмине, Торонто, Оттаве, Филадельфии, Рочестере, Фрайбурге-им-Брайсгау, Сан-Франциско, Нью-Йорке, Гонконге и Пекине. Работал в компаниях Flexport, Shopify и Филадельфийском музее искусств. Изучал философию в Рочестерском университете.

В США назревают те же преобразования, что сейчас идут в Китае. Взглянем на 10 лет назад, когда Китай запретил Google и Facebook у себя в стране. Возможно это отправная точка противостояния США vs Китай. Этот шаг заблокировал крупный рынок для этих компаний, потенциально лишив их значительных доходов, и фактически разделил мир на два интернета. И с тех пор это стало частью оправдания действий США против китайских технологических чемпионов. Однако действия США были на порядок более жесткими: атакуя цепочку поставок Huawei, они могут прекратить деятельность всей компании, что представляет собой масштабную эскалацию. В любом случае, китайский запрет Facebook сегодня выглядит как прозорливое действие, учитывая, насколько деятельность компании разозлила западные правительства, которые жалуются на распространение теорий заговора и другой дезинформации на платформах социальных сетей. Трудно утверждать, что Китай поступил глупо, запретив настолько чудесные продукты, что их руководителей нужно регулярно таскать к политическим лидерам, чтобы выслушивать требования решить социальные проблемы, которые якобы усиливают их платформы.

Кто хочет прочитать полную версию письма, вам сюда.

Что в итоге?

Ограничения США сдерживают рост китайских компаний в краткосрочной перспективе, но я думаю, что они вряд ли смогут подавить более широкие попытки наверстать упущенное. Ни одна страна не монополизировала ключевую технологию навсегда: напротив, история технологии в основном была историей распространения. А китайские фирмы вряд ли начинают с нуля. Страна демонстрирует растущую способность осваивать большинство промышленных товаров и достаточно хорошо разбирается в цифровых технологиях. Это остается динамичным рынком с хорошей и постоянно растущей базой человеческих талантов. И, пожалуй, самое главное (настоятельно рекомендую статью по этой ссылке к прочтению), Китай это то место, где сегодня осуществляется большая часть производства, а это означает, что его работники в наибольшей степени подвержены технологическому обучению. Эти преимущества не гарантируют успеха, особенно в короткие сроки. Но есть шанс, что ситуация улучшится довольно быстро. - Дэн Ванг.

Информационный фон ужасен, но как сказал Барон Ротшильд:

«Покупай, когда на улицах течет кровь, даже если она твоя».

Паника на рынках закончится, а значит сейчас самое время готовиться к тому, чтобы «собирать камни».

Никто из нас не знает, что произойдет в будущем, мы можем лишь гадать, выстраивать предположения и даже кто-то из нас окажется прав, ведь сломанные часы тоже дважды в сутки показывают правильное время)

Никто из нас не знал, даже опытные и богатые управляющие фондами, у которых есть доступ к лучшим аналитикам, инсайдам, знакомствам и т.д., даже они не смогли предугадать такой обвал на действиях китайского правительства.

На мой взгляд, на рынке есть признаки панической распродажи китайских акций, из разряда "сначала продадим, а думать будем потом". Эта ситуация еще усугубляется тем, что в августе, очень много людей в отпусках, рынок тоньше. Рынок игнорирует почему-то фундаментальные факторы, возможно потому что из-за бума инвестирования в 2020 году на рынок пришло большое количество частных краткосрочных инвесторов.

Мне кажется, что для среднесрочных и долгосрочных инвесторов сейчас хорошая возможность подобрать себе в портфель "китайские голубые фишки" и через пару лет пожинать плоды своей терпимости к риску, если конечно она у вас есть) Краткосрочные же инвесторы сейчас находятся не в лучшей позиции.

Китай развивается быстрыми темпами, хотя последние 2 квартала, есть некоторое замедление, но все же статистика показывает, что среднего класса в Китае по количеству человек, уже больше чем все население США, хотя относительно недавно Китай был не так развит. Сейчас же эта страна находится в авангарде развития ИИ, автономного вождения, электронной коммерции, производства потребительских товаров... черт! Амазон достаточно сильно зависим от поставок из Китая)

Видно как китайское правительство теперь озабочен реакцией на рынках, посмотрим как они будут действовать в сложившейся ситуации.

"Американская и китайская системы и рынки имеют как возможности, так и риски и, вероятно, будут конкурировать друг с другом и диверсифицировать друг друга. Следовательно, они оба должны рассматриваться как важные части портфеля", - написал Далио.

"Смотрите на тенденции, а не заблуждайтесь и не фокусируйтесь на колебаниях".

Я постарался вам дать максимум информации, что с ней делать решать только вам! Все решения вы принимаете самостоятельно!

Пожалуйста, оцените свою терпимость к политическим рискам, психо-эмоциональным рискам.

Что делаю я? - я просто инвестирую в эти две огромные конкурирующие экономики мира. Зачем выбирать из хорошего и хорошего? Да, они разные, каждая со своими особенностями, но это ведь нормально.

Многие из вас знают, что уделяю достаточно много времени изучению «китайского вопроса», на написание этой заметки меня сподвигло отчасти то, что в RU сегменте интернета стало слишком много информационного шума, бесполезной однотипной информации. Я предлагаю вам ознакомится с информацией представленной ниже, предлагаю вам пищу для размышлений, для самостоятельного, но более взвешенного, принятия решения по китайским акциям. В этой заметке не будет отдельного обзора какой-либо компании, но будет достаточное количество стратегической информации, которая подойдет исключительно среднесрочным и долгосрочным инвесторам. Конечно не обойдется без упоминаний #BABA #BIDU #JD #VIPS #TCEHY

Всплеск бурных выяснений отношений США vs Китай возник еще при президенте Трампе в 2019 году. Торговая война, делистинг, репрессии Коммунистической Партии Китая ( далее КПК), структура VIE (variable interest entity), РСАОВ, что говорят управляющие хедж-фондами, сколько потеряли денег крупные инвесторы, кто продолжает вкладывать в китайские ценные бумаги, управление рисками, прогнозы по крупнейшим китайским компаниям, а также авторская табличка с расчетами «окупаемости» некоторых китайских компаний, взглянем на 10 лет назад, когда Китай запретил Google и Facebook у себя в стране. Возможно это отправная точка противостояния США vs Китай и другое в этом большом обзоре.

Если вы действительно хотите понять хоть немного Китай и его потенциал, я прошу вас читать материал внимательно, не по диагонали, прослеживайте логические цепочки и заглядывайте в приложенные ссылки, они тоже содержат полезную информацию.

Ну что ж, приступим!

Что такое VIE, РСАОВ и какие риски?

В США приняли законопроект, который может заставить многие китайские компании делистинговать свои акции с американских бирж. Закон требует от компаний удостоверять, что они не «принадлежат или контролируются иностранным правительством», и требует, чтобы Комиссия по ценным бумагам и биржам запрещала компаниям, которые не открывали свои книги для аудиторов состоящих в Совете по надзору за бухгалтерским учетом публичных компаний (PCAOB — Public Company Accounting Oversight Board) в течение трех лет подряд. С законом можно ознакомится в первоисточнике здесь — многие увидят его впервые)

PCAOB является некоммерческим наблюдательным органом, который контролирует аудит компаний. Подробнее об организации здесь.

В отличие от большинства иностранных компаний, ведущих листинг в США, китайские компании не позволяют PCAOB осуществлять надзор за их аудитом.

Принятие этого закона не очень хорошо для китайских акций залистингованных на биржах США, однако вот несколько моментов, прежде чем начать продавать китайские акции. Китайские акции технически не являются китайскими)

Правительство Китая ограничивает прямые иностранные инвестиции в определенные сектора, в том числе в интернет и онлайн-образовательные компании. Чтобы обойти эти ограничения, китайские компании обычно открывают холдинговые компании, называемые c переменными интересами (VIEs) в таких странах, как Каймановы острова.

Штаб-квартира VIEs находится в другой стране, но принадлежит китайским гражданам. Эти компании владеют частными акциями базовой компании, а затем продают свои доли иностранным инвесторам через IPO. Это соглашение предоставляет иностранным инвесторам возможность участвовать в развитии компании, но не дает им никаких прямых прав голоса.

Если PCAOB заставит китайские компании открыть свои бухгалтерские книги, аудит может просто выявить балансовые отчеты VIE, а не лежащие в их основе компании. Другими словами, непрозрачная структура VIE может создать лазейки и запутать американских регуляторов и аудиторов.

Если китайские компании делистят свои акции, новый закон запретит им просто менять свои тикеры и переходить на внебиржевой рынок, где обычно оказываются делистинговые американские акции.

Вместо этого эти компании, вероятно, должны будут сделать тендерное предложение для своих делистингованных акций в США, а затем запустить новое IPO на другой бирже. Китайские компании, такие как Qihoo 360, Mindray Medical и Wuxi Pharmatech, все первоначально привлекали денежные средства через американские IPO, делистинговали свои акции, сделав их частными, а затем провели новые IPO на китайских рынках в несколько раз больше, чем в США.

Такой исход может нанести ущерб американским инвесторам, поскольку тендерное предложение может существенно занижать стоимость компании. Многие китайские компании, в том числе JD и Alibaba, используют двухклассовую систему акций, которая предоставляет руководству чрезмерно большой контрольный пакет акций компании- поэтому любое иностранное сопротивление низкому уровню предложения может оказаться тщетным.

Это также может быть неприятно, так как требует много денег для выкупа акций у инвесторов. Вместо этого китайским компаниям проще просто уйти с американских бирж и запустить вторичные листинги в Гонконге для привлечения свежего капитала.

Эта ситуация, вероятно, может вызвать протесты со стороны американских компаний, фондов и бирж.

Например, Walmart владеет большой долей в JD (более 9%), инвестиционные гиганты Blackrock и Vanguard входят в число крупнейших акционеров Alibaba, Baidu и также JD. Это можно посмотреть здесь, на примере JD.

В настоящее время 250 китайских компаний котируются на фондовой бирже США либо напрямую, либо в виде ADR, и их торговый оборот, вероятно, приносят значительные доходы для NYSE и NASDAQ .

Массовый исход китайских акций с американских бирж может навредить всем этим компаниям и их инвесторам.

Но в то же время, не стоит забывать, что финансовая отчетность Alibaba подготавливается в соответствии с US GAAP, стандартом бухгалтерского учета, принятым Комиссией по ценным бумагам и биржам США, и компания уже более 20 лет проходит аудит глобальной бухгалтерской фирмы PwC.

У других крупных компаний ситуация схожая, если у #BABA это PWC Hong Kong, то у JD и VIPS это Deloitte Touche Tohmatsu Certified Public Accountants LLP, у Baidu — китайская дочка лондонской EY.

Теперь же я позволю себе представить вам мнение Лицян Рен о рисках VIE

Лицян Рен работала в Vanguard, где проработала 12 лет, в последнее время в качестве портфельного менеджера в Quantitative Equity Group, управляя активными фондами Vanguard и проводя исследования по факторным стратегиям. До прихода в Vanguard она была младшим экономистом в Федеральном резервном банке Чикаго. Лицян получила степень бакалавра в области компьютерных наук в Пекинском университете в Пекине, степень магистра экономики в Университете Индианы-Пердью в Индианаполисе, а также степень MBA и доктора философии в области экономики в Школе бизнеса Бута Чикагского университета. Лицян ведет подкаст о Китае и азиатских рынках вместе с Джереми Шварцем, руководителем отдела глобальных исследований WisdomTree, и является соведущей программы "Behind the Markets" на Уортонском деловом радио на SiriusXM 132.

Управление инвестициями. Диверсификация портфеля.

Компания DiDi бросила вызов правительству и провела листинг в США. Затем министр образования Китая неожиданно издал постановление, ограничивающее все репетиторские мероприятия для начальной и средней школы некоммерческими организациями. Поэтому неудивительно, что социальные сети вновь привлекли внимание к вопросу риска невыполнения обязательств VIE для типичного китайского портфеля.

Общая оценка:

Риск VIE распространен и сосредоточен в оффшорных китайских интернет-компаниях, но он, вероятно, не входит в тройку главных факторов риска в текущей ситуации: рост, отношения между США и Китаем и влияние внутренней политики Китая на правила ведения бизнеса.

Специфического рыночного инструмента для оценки этого риска не существует, но он, вероятно, коррелирует с разбросом доходности китайских технологий и остальных китайских инвестиций. В последнее время наблюдалось расширение этого спрэда, однако китайские технологические компании также принимали на себя наибольшие удары при регулировании бизнеса, что не обязательно указывает на более высокий риск VIE.

Вот почему:

1. Что такое VIE, и каких китайских законов оно помогает избежать?

VIE - это структура, в которой оффшорная оболочка, обычно на Кайманах, принадлежит инвесторам на американских или гонконгских биржах. Эта оффшорная организация имеет договорные отношения с материковой компанией, но поскольку эти отношения являются договорными, она не считается собственностью.

Это позволяет обойти законы Китая, запрещающие иностранному капиталу участвовать в таких сферах, как телекоммуникации, новости и СМИ в Интернете. Поскольку иностранные инвесторы владеют оффшорной подставной компанией, а не реальной китайской компанией, это создает дополнительный уровень риска для инвесторов.

VIE была создана в обход китайского закона "Специальные административные меры для доступа иностранных инвестиций (негативный список)". В этом негативном списке 33 правила, самые важные из них - 16 и 17, которые запрещают иностранный капитал в новостных интернет-сервисах, издательской деятельности, интернет-радио и интернет-телевидении (кроме музыки). Именно поэтому структура VIE наиболее распространена среди китайских технологических/интернет-компаний.

С помощью структуры VIE компания может также проводить листинг в Гонконге или США, не обращаясь за разрешением на листинг к китайскому регулятору ценных бумаг. Если бы DiDi задержалась и провела листинг в Гонконге, как того желало правительство, даже при наличии структуры VIE, сама VIE не вызвала бы жесткой реакции правительства.

2. Структура VIE постоянно фигурирует в новостях с тех пор, как в 2000 году юристы впервые применили ее для Weibo (китайского аналога Twitter), зарегистрированной в США.

VIE была признана стандартами бухгалтерского учета GAAP, а Moody's оценило риск невыполнения обязательств по VIE как низкий в 2014 году. В 2017 году Совет институциональных инвесторов (CII) строго предупредил об этом риске и призвал SEC усилить руководство по раскрытию информации.

В США зарегистрировано около 100 китайских компаний со структурой VIE, и многие из них зарегистрированы в Гонконге. Наиболее известные китайские интернет-компании, такие как Tencent (TCEHY), Alibaba (BABA), Pinduoduo (PDD), Baidu (BIDU), JD (JD) и NetEase (NTES), работают в рамках структуры VIE. Было бы интересно посмотреть, какие дополнительные сведения о VIE им необходимо раскрывать в годовых отчетах, поскольку они уже раскрывают информацию о VIE в своих документах, подаваемых в SEC.

Руководство SEC по раскрытию информации могло бы помочь внести больше ясности в вопрос о том, какие компании являются VIE. Действительно, людям, погруженным в китайские акции, хорошо известно, что крупные и известные интернет-компании находятся в структуре VIE. Большинство компаний, зарегистрированных в США, раскрывают информацию о рисках VIE в годовом отчете 20F, подаваемом в SEC, но это добровольное раскрытие информации.

Компании, акции которых котируются только в Гонконге, такие как Tencent, раскрывают меньше информации, но SEC не имеет над ними регулятивных полномочий. Пока неясно, приведут ли четкие указания SEC к изменениям в руководстве для биржи Гонконга.

3. Чем больше акций China A и H, которые не используют VIE, и чем меньше оффшорных технологических компаний Китая, таких как Tencent и Alibaba, тем меньше риск неисполнения обязательств по VIE в китайском портфеле.

В индексе WisdomTree China ex-State-Owned Enterprises Index около 30% акций China A и H, а также секторов гораздо более широкого спектра, чем China tech; таким образом, риск VIE высок, но меньше, чем у многих других китайских фондов. Однако почти все китайские индексы и индексы развивающихся рынков владеют акциями Tencent и Alibaba.

Присутствие этих двух компаний само по себе свидетельствует о всестороннем риске VIE для многих фондов EM и China. В сфере инвестиций в активы с фиксированным доходом, поскольку многие долговые обязательства также выпускаются оффшорной компанией на Каймановых островах, риск VIE аналогичен риску для акций.

4. К лучшему или худшему, но структура VIE настолько распространена среди китайских акционерных компаний, зарегистрированных на офшорных биржах, что она приобрела статус "слишком большой, чтобы быстро регулировать" у китайских регуляторов.

Китайские регуляторы стремятся к стабильности и контролю, особенно в течение следующих трех лет, когда внутренняя политика Китая по смене власти выйдет на первый план. Двадцать лет назад интернет-издания и социальные сети были еще совершенно новыми отраслями, и китайские регуляторы не были уверены в том, как их регулировать.

К настоящему времени в стране создан ряд договоренностей и правил, согласно которым правительственная Администрация киберпространства тесно сотрудничает с интернет-компаниями, и опасений по поводу иностранного контроля стало меньше. Можно даже утверждать обратную сторону: структура VIE дала таким компаниям, как Tencent, своего рода карту лояльности и ярлык "не совсем иностранного владельца", чтобы успокоить китайские регулирующие органы.

5. Каково возможное долгосрочное будущее структуры VIE?

Нынешняя структура VIE позволяет обойти 2 правила: правило об иностранной собственности и правило об одобрении листинга. Для того чтобы ситуации, подобные DiDi, не возникали в будущем, Администрация киберпространства Китая выпустила правила, согласно которым любая компания, имеющая более миллиона пользователей, должна пройти проверку киберпространства перед листингом в оффшорной зоне.

Таким образом, правило об иностранной собственности и структура VIE остаются несовместимыми. Правительство может продолжать оставлять это "серой зоной", как оно делало последние 20 лет, молчаливо признавая, что структура VIE действительно не является иностранной собственностью и, таким образом, не нарушает китайские законы об иностранной собственности. Или же они могут установить жесткий лимит на иностранную собственность и потребовать демонтажа структуры VIE.

Обычно страны с развивающимся рынком устанавливают жесткий лимит на владение некоторыми компаниями, зарегистрированными на бирже. Известен случай с китайской компанией Baofeng Player, которая привлекла капитал в рамках структуры VIE на начальном этапе венчурного финансирования, но ликвидировала эту структуру, когда захотела получить листинг на внутренней китайской бирже. Ее основная китайская компания выкупила структуру оффшорного типа.

Поскольку рыночный капитал компаний с VIE-структурой настолько велик, менее вероятно, что это будет сделано внезапно китайскими регулирующими органами, которые ценят стабильность. В частности, после фиаско в сфере образования министр образования был тихо освобожден от обязанностей секретаря партии, что фактически было понижением в должности, которое послужило сигналом к тому, что его полный уход произойдет в ближайшее время. Любой другой министр, размышляющий о любом типе шокирующего и вызывающего трепет регулирования, теперь знает, что это чревато риском для карьеры.

В целом, можно сказать, что риск невыполнения обязательств по VIE похож на риск невыполнения обязательств по суверенному долгу Китая. Он всегда существует, и он выше для страны с развивающимся рынком, такой как Китай. Он может еще больше возрасти, когда на первый план выйдет национальная и международная политика.

Он также почти неизбежен, когда речь идет об инвестировании в Китай, если только вы не хотите на 100% участвовать в акциях China A или избегать китайских технологических компаний. VIE надолго станет излюбленной темой социальных сетей, поскольку она занимает видное место и вызывает бурные эмоции как в США, так и в Китае, и ее трудно избежать.

Компания DiDi бросила вызов правительству и провела листинг в США. Затем министр образования Китая неожиданно издал постановление, ограничивающее все репетиторские мероприятия для начальной и средней школы некоммерческими организациями. Поэтому неудивительно, что социальные сети вновь привлекли внимание к вопросу риска невыполнения обязательств VIE для типичного китайского портфеля.

Общая оценка:

Риск VIE распространен и сосредоточен в оффшорных китайских интернет-компаниях, но он, вероятно, не входит в тройку главных факторов риска в текущей ситуации: рост, отношения между США и Китаем и влияние внутренней политики Китая на правила ведения бизнеса.

Специфического рыночного инструмента для оценки этого риска не существует, но он, вероятно, коррелирует с разбросом доходности китайских технологий и остальных китайских инвестиций. В последнее время наблюдалось расширение этого спрэда, однако китайские технологические компании также принимали на себя наибольшие удары при регулировании бизнеса, что не обязательно указывает на более высокий риск VIE.

Вот почему:

1. Что такое VIE, и каких китайских законов оно помогает избежать?

VIE - это структура, в которой оффшорная оболочка, обычно на Кайманах, принадлежит инвесторам на американских или гонконгских биржах. Эта оффшорная организация имеет договорные отношения с материковой компанией, но поскольку эти отношения являются договорными, она не считается собственностью.

Это позволяет обойти законы Китая, запрещающие иностранному капиталу участвовать в таких сферах, как телекоммуникации, новости и СМИ в Интернете. Поскольку иностранные инвесторы владеют оффшорной подставной компанией, а не реальной китайской компанией, это создает дополнительный уровень риска для инвесторов.

VIE была создана в обход китайского закона "Специальные административные меры для доступа иностранных инвестиций (негативный список)". В этом негативном списке 33 правила, самые важные из них - 16 и 17, которые запрещают иностранный капитал в новостных интернет-сервисах, издательской деятельности, интернет-радио и интернет-телевидении (кроме музыки). Именно поэтому структура VIE наиболее распространена среди китайских технологических/интернет-компаний.

С помощью структуры VIE компания может также проводить листинг в Гонконге или США, не обращаясь за разрешением на листинг к китайскому регулятору ценных бумаг. Если бы DiDi задержалась и провела листинг в Гонконге, как того желало правительство, даже при наличии структуры VIE, сама VIE не вызвала бы жесткой реакции правительства.

2. Структура VIE постоянно фигурирует в новостях с тех пор, как в 2000 году юристы впервые применили ее для Weibo (китайского аналога Twitter), зарегистрированной в США.

VIE была признана стандартами бухгалтерского учета GAAP, а Moody's оценило риск невыполнения обязательств по VIE как низкий в 2014 году. В 2017 году Совет институциональных инвесторов (CII) строго предупредил об этом риске и призвал SEC усилить руководство по раскрытию информации.

В США зарегистрировано около 100 китайских компаний со структурой VIE, и многие из них зарегистрированы в Гонконге. Наиболее известные китайские интернет-компании, такие как Tencent (TCEHY), Alibaba (BABA), Pinduoduo (PDD), Baidu (BIDU), JD (JD) и NetEase (NTES), работают в рамках структуры VIE. Было бы интересно посмотреть, какие дополнительные сведения о VIE им необходимо раскрывать в годовых отчетах, поскольку они уже раскрывают информацию о VIE в своих документах, подаваемых в SEC.

Руководство SEC по раскрытию информации могло бы помочь внести больше ясности в вопрос о том, какие компании являются VIE. Действительно, людям, погруженным в китайские акции, хорошо известно, что крупные и известные интернет-компании находятся в структуре VIE. Большинство компаний, зарегистрированных в США, раскрывают информацию о рисках VIE в годовом отчете 20F, подаваемом в SEC, но это добровольное раскрытие информации.

Компании, акции которых котируются только в Гонконге, такие как Tencent, раскрывают меньше информации, но SEC не имеет над ними регулятивных полномочий. Пока неясно, приведут ли четкие указания SEC к изменениям в руководстве для биржи Гонконга.

3. Чем больше акций China A и H, которые не используют VIE, и чем меньше оффшорных технологических компаний Китая, таких как Tencent и Alibaba, тем меньше риск неисполнения обязательств по VIE в китайском портфеле.

В индексе WisdomTree China ex-State-Owned Enterprises Index около 30% акций China A и H, а также секторов гораздо более широкого спектра, чем China tech; таким образом, риск VIE высок, но меньше, чем у многих других китайских фондов. Однако почти все китайские индексы и индексы развивающихся рынков владеют акциями Tencent и Alibaba.

Присутствие этих двух компаний само по себе свидетельствует о всестороннем риске VIE для многих фондов EM и China. В сфере инвестиций в активы с фиксированным доходом, поскольку многие долговые обязательства также выпускаются оффшорной компанией на Каймановых островах, риск VIE аналогичен риску для акций.

4. К лучшему или худшему, но структура VIE настолько распространена среди китайских акционерных компаний, зарегистрированных на офшорных биржах, что она приобрела статус "слишком большой, чтобы быстро регулировать" у китайских регуляторов.

Китайские регуляторы стремятся к стабильности и контролю, особенно в течение следующих трех лет, когда внутренняя политика Китая по смене власти выйдет на первый план. Двадцать лет назад интернет-издания и социальные сети были еще совершенно новыми отраслями, и китайские регуляторы не были уверены в том, как их регулировать.

К настоящему времени в стране создан ряд договоренностей и правил, согласно которым правительственная Администрация киберпространства тесно сотрудничает с интернет-компаниями, и опасений по поводу иностранного контроля стало меньше. Можно даже утверждать обратную сторону: структура VIE дала таким компаниям, как Tencent, своего рода карту лояльности и ярлык "не совсем иностранного владельца", чтобы успокоить китайские регулирующие органы.

5. Каково возможное долгосрочное будущее структуры VIE?

Нынешняя структура VIE позволяет обойти 2 правила: правило об иностранной собственности и правило об одобрении листинга. Для того чтобы ситуации, подобные DiDi, не возникали в будущем, Администрация киберпространства Китая выпустила правила, согласно которым любая компания, имеющая более миллиона пользователей, должна пройти проверку киберпространства перед листингом в оффшорной зоне.

Таким образом, правило об иностранной собственности и структура VIE остаются несовместимыми. Правительство может продолжать оставлять это "серой зоной", как оно делало последние 20 лет, молчаливо признавая, что структура VIE действительно не является иностранной собственностью и, таким образом, не нарушает китайские законы об иностранной собственности. Или же они могут установить жесткий лимит на иностранную собственность и потребовать демонтажа структуры VIE.

Обычно страны с развивающимся рынком устанавливают жесткий лимит на владение некоторыми компаниями, зарегистрированными на бирже. Известен случай с китайской компанией Baofeng Player, которая привлекла капитал в рамках структуры VIE на начальном этапе венчурного финансирования, но ликвидировала эту структуру, когда захотела получить листинг на внутренней китайской бирже. Ее основная китайская компания выкупила структуру оффшорного типа.

Поскольку рыночный капитал компаний с VIE-структурой настолько велик, менее вероятно, что это будет сделано внезапно китайскими регулирующими органами, которые ценят стабильность. В частности, после фиаско в сфере образования министр образования был тихо освобожден от обязанностей секретаря партии, что фактически было понижением в должности, которое послужило сигналом к тому, что его полный уход произойдет в ближайшее время. Любой другой министр, размышляющий о любом типе шокирующего и вызывающего трепет регулирования, теперь знает, что это чревато риском для карьеры.

В целом, можно сказать, что риск невыполнения обязательств по VIE похож на риск невыполнения обязательств по суверенному долгу Китая. Он всегда существует, и он выше для страны с развивающимся рынком, такой как Китай. Он может еще больше возрасти, когда на первый план выйдет национальная и международная политика.

Он также почти неизбежен, когда речь идет об инвестировании в Китай, если только вы не хотите на 100% участвовать в акциях China A или избегать китайских технологических компаний. VIE надолго станет излюбленной темой социальных сетей, поскольку она занимает видное место и вызывает бурные эмоции как в США, так и в Китае, и ее трудно избежать.

Со структурой VIE, РСАОВ и какие риски будем считать, что разобрались, теперь давайте перейдем к вопросу, что делают китайские политики, фонды и крупные инвесторы в текущей ситуации.

Регулятивные "репрессии" начались в начале июня 2021, когда КПК официально объявила, что Китай собирается начать преследование компании DiDi Global за предполагаемые проблемы с безопасностью в Интернете. Это объявление последовало через несколько дней после вялого IPO Didi и вызвало обвинения в мошенничестве со стороны компании. Однако вместо того, чтобы остановиться на этом, в течение следующих полутора месяцев КПК выпустила целый ряд новых нормативных актов, охватывающих множество отраслей. Образовательные компании были уничтожены после объявления о том, что правительство рассматривает возможность превращения их в некоммерческие организации, а акции других китайских интернет-компаний, таких как Tencent и Alibaba, пострадали от целого ряда других нормативных изменений.

Исходя из последних новостей от 20 августа, мы уже знаем, что министр китайского образования поплатился своей карьерой и вместо него был назначен новый человек, за действия с образовательными компаниями. Вот эта новость.

Правительство Китая само не ожидало такой реакции на рынках, поэтому созвало экстренное совещание с крупными банками на тему падения китайского рынка по 5-10% в день. От своих же репрессивных мер пострадало Министерство Финансов Китая и Центральная комиссия по делам киберпространства, потому что именно они создали интернет-инвестиционный фонд. Фонд нацелен на инвестирование в компании , связанные с инфраструктурными технологиями и Интернетом-вещей.

20 августа, Китайская комиссия по регулированию ценных бумаг (CSRC) заявила на своем полугодовом заседании по регулированию, что страна предпримет ряд политических мер для дальнейшего открытия своего рынка капитала при координации развития и безопасности. По сообщению CSRC, будут предприняты усилия по созданию условий для облегчения китайско-американского сотрудничества в области аудиторского надзора, углубления взаимосвязи между рынками материкового Китая и Гонконга и поддержки стабильного развития рынка капитала Гонконга.

Этот шаг на мой взгляд говорит, что проблему с не разрешением предоставлять свои аудиторские документы в PCAOB все-таки стараются решить полюбовно! Это весьма позитивный сигнал для инвесторов. Вот статья об этом также на Forbes.

В недавнем письме инвесторам Tao Value заявила, что "большинство западных наблюдателей не понимают" китайской системы управления и экономики, что привело к недоразумениям, связанным с недавними регулятивными мерами Пекина и вызванным этим падением китайских акций. Отчасти из-за этого мнения Tao Value увеличил свою позицию в Tencent #TCEHY в течение последнего квартала, заявив, что "его цена стала еще дешевле по сравнению с его надежным бизнесом". Tao Value утверждает, что в Китае действует "очень сложная гибридная система" социализма и капитализма, которая имеет "свои собственные достоинства". Фонд утверждает, что китайские власти склонны слишком остро реагировать на начало новой программы регулирования, "проскальзывая" на начальном этапе. Но затем правительство, как правило, быстро реагирует, чтобы скорректировать политику "в направлении концептуальной цели", - сказал Tao Value. "Я считаю, что китайские политики ведут себя подобно маятнику, только гораздо медленнее, чем [фондовый рынок]", - сказал фонд о недавних регулятивных репрессиях в Китае. "Чтобы воспользоваться этим, нам нужно быть более терпеливыми", - добавил Tao Value. Вот здесь вы сможете найти полные версии письма к инвесторам за 2 квартал 2021 года и отрывок из письма с мыслями о нормативно-правовом поле Китая.

Что же касается недавних новостей о защите персональных данных данных. Поговаривают, что Закон Китая о защите личной информации вступит в силу в ноябре. Регулирование того, как интернет-компании защищают данные пользователей и их конфиденциальность, оказывает давление на китайское интернет-пространство. Помните, что компании начали перестраиваться в преддверии вступления закона в силу. Это хорошо! Это означает, что у нас есть финишная прямая в этом вопросе. Регулирование Интернета многогранно, но мы знаем, что правила в области финтеха уже разработаны, поэтому их можно вычеркнуть из списка. Антимонопольный закон еще не принят, но MIIT заявило, что завершит его рассмотрение через четыре месяца. Тем не менее, недавно бюро объявило, что 68 компаний уже выполнили его правила. Это признаки того, что мы приближаемся к концу.

17 августа, во вторник Bloomberg опубликовал статью с негативной информацией. Во втором квартале Soros Fund Management и другие крупные инвестиционные фонды США активно продавали ценные бумаги китайских компаний. В частности, хедж-фонд Soroban Capital Partners продал 2,06 млн акций Alibaba Group.

В частности, Soros Fund Management продало акции Tencent и Baidu. При этом, по данным Bloomberg, акции этих компаний были куплены в марте-апреле после краха фонда Archegos Capital Management.

Оказывается, фонд Сороса владел этими акциями буквально несколько месяцев и все равно продал. Столь быстрые решения со стороны крупного инвестиционного фонда должны настораживать.

Основатель и генеральный директор SoftBank Масаёши Сон (весьма легендарная личность), один из крупнейших венчурных капиталистов, поддерживающих технологические стартапы в Китае, в этом месяце высказался в другом тоне, сказав, что может приостановить новые сделки в Китае. Позднее SoftBank пояснил, что остается приверженным Китаю.

НО!

В последнее время появились известные сторонники поддержки Alibaba. Живущий в Гонконге Оливер Кокс, который является соуправляющим фондом JPMorgan Pacific Technology Fund с капиталом 1,48 млрд долларов, заявил, что покупает акции китайских интернет-ресурсов, не обращая внимания на «шум» вокруг ужесточения нормативных требований со стороны «очень прагматичных» властей Китая.

У ведущих фондов, вероятно, есть надежная информация о своих инвестициях в Китай. Несмотря на непрекращающуюся критику в СМИ , Alibaba второй год подряд предпочитают работодателем среди студентов, изучающих бизнес и коммерцию в университетах материкового Китая, согласно недавнему опросу, проведенному специалистом по брендингу работодателей из Стокгольма Universum. Это гарантирует, что у интернет-гиганта по-прежнему будет солидный поток молодых талантов, чтобы бизнес продолжал развиваться.

Исследовательское подразделение BlackRock пошло еще дальше, посоветовав крупным институциональным инвесторам рассмотреть возможность удвоения или даже утроения их доли на китайском рынке и «немного больше» для китайских облигаций.

Компания Coatue Management Филиппа Лаффонта, Melvin Capital Management Гейба Плоткина и Viking Global Investors Андреаса Халворсена во втором квартале добавили новые позиции в JD

В Rokos Capital Management крупнейшим новым пакетом акций за три месяца по июнь стал пакет Alibaba Group Holding Ltd. на сумму около 102 миллионов долларов. Glenview Capital Management также добавила акции компании в течение этого периода. С тех пор акции китайского гиганта упали более чем на 20%

Чарли Мангер все еще держит 20% своего портфеля в Алибабе.

Рэй Далио настаивает на том, что колебания на китайских рынках - это не более чем "колебания".

В целом, данные 13F, поданные в последние дни, показывают, что даже некоторые из самых крупных и умных управляющих деньгами не ожидали, что Китай начнет широкомасштабные репрессии.

В то время как некоторые хедж-фонды вышли из игры заранее, другие, инвестировавшие в Китай в течение многих лет, ломают голову над фундаментальным вопросом: Это просто всплеск, как предполагает Далио, или китайские АДР стали "неинвестируемыми", как сказал Пол Маршалл, соучредитель инвестиционной компании Marshall Wace стоимостью 59 миллиардов долларов, в письме клиентам на прошлой неделе?

"Ошибочно полагать, что Китай не подлежит инвестированию", - сказал Кори Лестер, управляющий директор Morgan Creek Capital Management, который владеет долями в хедж-фондах, включая некоторые, инвестирующие в Китай. "В нынешних условиях очень важно сначала сделать выстрел, а потом задавать вопросы".

Laurion Capital Management, 16-летний хедж-фонд, который увеличил свою долю в Alibaba, доведя рыночную стоимость своего пакета акций до почти 700 миллионов долларов в середине года и сделав его крупнейшей позицией компании. Крупнейшей новой покупкой стала доля в JD.com стоимостью 257 миллионов долларов.

Однако компания также избавилась от некоторых китайских АДР, которые она приобрела в первом квартале, включая Baidu Inc. и Vipshop Holdings Ltd. Эти акции были проданы. Эти акции были проданы огромными пакетами во время краха Archegos Capital Management Билла Хванга и с тех пор подешевели.

Tiger Global Management может стать примером того, как ориентироваться в пекинских перекрестных течениях. Компания Чейза Коулмана с капиталом в 65 миллиардов долларов, которая инвестирует в Китай уже два десятилетия, имеет наибольшую долю китайских АДР среди хедж-фондов, раскрывающих информацию о таких активах.

Во втором квартале Tiger Global добавил 22,5 миллиона акций китайского производителя косметики Yatsen Holding Ltd., став крупнейшим публичным держателем. За три месяца по июнь АДР упали на 24%, а с тех пор упали еще на 39%. По состоянию на 30 июня его пакет акций JD.com стоимостью 4,1 миллиарда долларов оставался крупнейшим.

Тем не менее, в июле хедж-фонд Tiger Global упал менее чем на 1%, что, вероятно, было смягчено крупными пакетами акций американских технологических компаний, таких как Microsoft Corp. и Carvana

Конечно, все эти парни выше, которые верят в китайские акции потеряли очень большие деньги, пусть пока это и бумажный убыток, но все же...10 крупнейших инвесторов в Alibaba могли потерять $1,4 млрд

China Internet ETF KWEB видит рекордный приток средств даже при падении цен фонда. Помимо рекордного притока, у KWEB также были рекордные объемы торгов. За последний месяц у ETF было семь дней с максимальным объемом торгов за всю историю, при этом четверг 19 августа стал его новым рекордом, когда было продано 37,8 млн акций.

Seeking Alpha недавно поговорил с Робертом Кантуэллом, основателем и главным инвестиционным директором UPHOLDINGS в подкасте, где он заявил: «Я бы сказал, что усиление нормативных требований, введенное Коммунистической партией Китая за последние несколько месяцев, было абсолютный кошмар для краткосрочных инвесторов. Но это подарок долгосрочным инвесторам».

Как СМИ стараются успокоить инвесторов?

Регулирующее давление Китая на технологический сектор страны, которое на сегодняшний день уничтожило около 1,5 триллиона долларов США стоимости технологических акций, является краткосрочной ценой, которую необходимо оплатить для обеспечения здорового долгосрочного роста цифровой экономики, заявил один из экспертов. Обзорная статья, опубликованная в пятницу в государственной газете Economic Daily.

Пекин заверил китайские компании, что правительство по-прежнему открыто и поддерживает публичный листинг заграницей, согласно комментарию официального Агентства Синьхуа

Си Цзиньпин пытается убедить частные фирмы Китая в их роли в экономическом развитии страны. Президент Си Цзиньпин направил решительный сигнал частному сектору страны на фоне растущей обеспокоенности по поводу намерений правительства по надзору, заявив, что они могут развивать свой бизнес «смело и уверенно». Частный сектор критически важен для экономики Китая, поскольку на него приходится половина налоговых поступлений страны, 60 процентов ее валового внутреннего продукта (ВВП) и 80 процентов занятости в городах.

Что там с прогнозами?

Как вы знаете многие крупные компании уже предоставили свои квартальные отчеты, мне они больше понравились, чем нет. Осталась одна JD, она отчитывается 23 августа. После этих отчетов, большинство инвестиционных домов, крупные в том числе, оставили рейтинги "Buy" и "Strong Buy"

Мне в руки попали занимательные картинки с прогнозами от S&P по 5 китайским компаниям, которые есть у меня в портфеле, взгляните ниже на скриншоты. На них вы сможете увидеть прогнозы по выручке и чистой прибыли, смотрится неплохо)

На просторах Пульса, есть весьма толковый парень, по имени Андрей, его профиль тут. Так вот он однажды пятничным дождливым питерским вечером сделал расчеты, за сколько примерно лет с каким приростом прибыли компания выйдет на P/B ниже 1.

Обозначения:

GA - Goodwill Adjusted. Если считать, что всю репутацию (будущую прибыль поглощённых компаний) спишут, как будто все поглощённые компании оказались строго убыточными на протяжении всего срока оценки.

Market cap - капитализация, число свободных акций умножить на цену одной акции.

Common equity - собственный капитал компании. Все активы минус все обязательства, book price.

Next year realistic earnings - чистая прибыль за следующий год, специально немного ниже консенсуса аналитиков S&P для отсутствия излишнего оптимизма (хотя обычно аналитики наоборот малость занижают).

(X; N) - результат грубых вычислений, за сколько примерно лет с каким приростом прибыли компания выйдет на P/B ниже 1, что для строго прибыльного не деградирующего бизнеса является своеобразным нижним пределом.

#BABA

Market cap: 430b

Common equity: 172b (goodwill 45b)

Next year realistic earnings: 26b

430 - 172 - 26 * (1.06 ^ 8 - 1) / (1.06 - 1) ~= 0.

(X; N) = (6; 8).

GA: 430 - 172 + 45 - 26 * (1.065 ^ 9 - 1) / (1.065-1)

GA(X; N) = (6.5; 9)

С не особо оптимистичной точки зрения Алибаба стоит 9 лет по 6.5% среднегодового прироста прибыли.

#BIDU

Market cap: 48b

Common equity: 37b (goodwill 3.5b)

Next year realistic earnings: 3.9b

48 - 37 - 3.8 * (1 - 0.96 ^ 3) / (1 - 0.96) ~= 0

(X; N) = (-4; 3)

GA: 48 - 33.5 - 3.8 * (1 - 0.97 ^ 4) / (1 - 0.97) ~= 0

GA(X; N) = (-3; 4)

С не особо оптимистичной точки зрения Байду стоит 4 года по 3% среднегодового падения прибыли.

#TCEHY

Market cap: 533b

Common equity: 129b (goodwill 16.5b)

Next year realistic earnings: 25b

533 - 129 - 25 * (1.075 ^ 11 - 1) / (1.075 - 1) ~= 0

(X; N) = (7.5; 11)

GA: 533 - 112.5 - 25 * (1.082 ^ 11 - 1) / (1.082 - 1) ~= 0

GA(X; N) = (8.2; 11)

С не особо оптимистичной точки зрения Тенсент стоит 11 лет по 8.2% среднегодового прироста прибыли.

Инвесторы с помощью P/B сравнивают рыночную стоимость компании с балансовой, таким образом они хотят понять, сколько они платят за чистые активы компании.

P/BV>1 — рыночная капитализация превышает собственный капитал компании, это говорит о том, что компания считается дорогой и инвестор переплачивает за акции компании;

P/BV<1 — рыночная капитализация меньше собственного капитала компании, и это говорит о том, что компания недооценена и инвестор приобретает акции компании с дисконтом;

P/BV=1 — компания оценена справедливо;

P/BV<0 — обязательства компании превышают собственные активы. В таком случае, стоит оставаться в стороне от такой компании, т.к. есть риск ее банкротства.

P/BV>5 — акции компании считаются сильно переоцененными, но здесь, как и везде, оценка мультипликатора компании зависит относительна отрасли. Например, IT компании традиционно оцениваются выше рынка в несколько раз.

Безусловно все это было неплохо сравнить с американским аналогами, но прямо говоря и без расчетов понятно, что американские аналоги оценены сильно дороже.

Неужели в США кисельные реки и молочные берега?

Когда заходит разговор о мошенничестве, репрессиях, проклятых коммунистах, антимонопольных действиях не стоит забываться, нужно вспомнить и сравнить - "а как у других?"

Законодатели США грозят делистингом китайских компаний под предлогом защиты американских инвесторов от потенциального мошенничества с бухгалтерией, видите ли VIE это оффшоры и т.д., например, свежа ситуация в памяти с компанией Luckin Coffee.

Но американские инвесторы потеряли намного больше денег в результате бухгалтерских скандалов с американскими компаниями, например, Enron, WorldCom, HealthSouth, Freddie Mac, American International Group и Lehman Brothers.

А Германия? Крупнейшая финансовая компания Германии Wirecard оказалась замешана в бухгалтерском скандале. Читать в Ведомостях

Некоторые из этих случаев произошли уже после создания PCAOB. Кроме того, наиболее вопиющие случаи мошенничества с бухгалтерией обычно выявляются профессиональными биржевыми игроками, ставящими на падение котировок, с помощью таких приёмов, которые фирмы-аудиторы не используют (например, тайных визитов в компанию).

Так где же справедливость?

Когда говорят, что Китай негодяй и душит свои компании антимонопольными штрафами, позвольте спросить! Разве Google, Facebook ни разу не были оштрафованы? А как же текущие попытки американского правительства наказать Twiter за недобросовестную и политизированную модерацию? А разговоры о разделении Amazon на более мелкие компании? Почему в СМИ нет по этому поводу истерик?

Оставлю пожалуй эти вопросы, каждый сам ответит на них как считает нужным)

Кстати, кто бы что не говорил что китайское правительство слишком жесткое и гнобит свои компании, пилит сук на котором сидит и т.д., ребят вы серьезно считаете, что в КПК сидят глупые люди, но построили за 30 лет вторую экономику мира?)

Держу пари, что если бы у нас в России условная "Единая Россия" также бы "кошмарила" национальные достояния, большинство бы населения это поддержало и интересы акционеров мало бы кого волновали. Китай старается строить государство для всех людей, а не только для местных олигархов. ИМХО.

Что с техническим анализом?

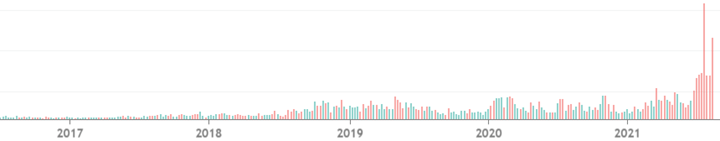

Так как многие китайские акции пробили все мыслимые и немыслимые уровни поддержки, то посмотрим глобально сразу на Nasdaq Golden Dragon. Видно, что пока мы "застряли" и отскочили в пятницу от психологической отметки в 10000.

Индекс почти достиг уровня поддержки и возможно, я почти уверен, что разворот или хотя бы боковик уже рядом. При этом индикатор MACD тоже говорит, что небольшой запас для падения еще возможен. За последние полгода значение этого индекса упало более чем на 50%. Это не просто много, а очень много! Я уверен, что китайское правительство это тоже заметило, не зря же оно на совещание к себе вызывало банкиров.

Если график пробьет еще и черную линию поддержки, то крах китайского индекса может продолжится, банально из-за технических, алгоритмических факторов, но я надеюсь до этого не дойдет.

Где то здесь ближе к концу и для самых любознательных я оставляю ссылку и выдержки на письмо от Дэна Ванга

Дэн Ванг занимается вопросами технологий в Gavekal Dragonomics, глобальной фирме макроэкономических исследований, базирующейся в Гонконге и Пекине. По большей части занимается выяснением технологических возможностей Китая и того, насколько быстро они улучшаются. В целом, это попытка понять историю индустриализации Восточной Азии: историю и дальнейший путь. Он также является автором статей в Bloomberg Opinion.

В настоящее время живет и работает в Шанхае. Ранее жил в Куньмине, Торонто, Оттаве, Филадельфии, Рочестере, Фрайбурге-им-Брайсгау, Сан-Франциско, Нью-Йорке, Гонконге и Пекине. Работал в компаниях Flexport, Shopify и Филадельфийском музее искусств. Изучал философию в Рочестерском университете.

Китай - это не марксистский фундаменталистский режим и не находящаяся под всеобщим наблюдением тюрьма под открытым небом, в которой можно ничего не делать, кроме как поклоняться партии и выполнять ее указы. Однако такое впечатление производит довольно много средств массовой информации. Я думаю, что это не вина отдельных журналистов, вместо этого действуют более структурные объяснения. Информационные бюро сконцентрированы в Пекине отчасти из-за естественной корпоративной консолидации, но в основном из-за того, что правительство строго ограничивает выдачу иностранных журналистских виз. В результате основная масса журналистов базируется в той части Китая, где больше всего политики и меньше всего стремления к росту. Здесь все мрачно и безнадежно, и этот факт хорошо передан внешнему миру. Чего не хватает, так это фактов более приятной жизни и более высоких темпов роста в других городах. В идеальном мире не должно быть безумным предположение, что у газет должны быть корреспонденты из таких мест, как Чунцин, Ханчжоу или Сямынь, у всех из которых есть интересные истории.

В США назревают те же преобразования, что сейчас идут в Китае. Взглянем на 10 лет назад, когда Китай запретил Google и Facebook у себя в стране. Возможно это отправная точка противостояния США vs Китай. Этот шаг заблокировал крупный рынок для этих компаний, потенциально лишив их значительных доходов, и фактически разделил мир на два интернета. И с тех пор это стало частью оправдания действий США против китайских технологических чемпионов. Однако действия США были на порядок более жесткими: атакуя цепочку поставок Huawei, они могут прекратить деятельность всей компании, что представляет собой масштабную эскалацию. В любом случае, китайский запрет Facebook сегодня выглядит как прозорливое действие, учитывая, насколько деятельность компании разозлила западные правительства, которые жалуются на распространение теорий заговора и другой дезинформации на платформах социальных сетей. Трудно утверждать, что Китай поступил глупо, запретив настолько чудесные продукты, что их руководителей нужно регулярно таскать к политическим лидерам, чтобы выслушивать требования решить социальные проблемы, которые якобы усиливают их платформы.

Кто хочет прочитать полную версию письма, вам сюда.

Что в итоге?

Ограничения США сдерживают рост китайских компаний в краткосрочной перспективе, но я думаю, что они вряд ли смогут подавить более широкие попытки наверстать упущенное. Ни одна страна не монополизировала ключевую технологию навсегда: напротив, история технологии в основном была историей распространения. А китайские фирмы вряд ли начинают с нуля. Страна демонстрирует растущую способность осваивать большинство промышленных товаров и достаточно хорошо разбирается в цифровых технологиях. Это остается динамичным рынком с хорошей и постоянно растущей базой человеческих талантов. И, пожалуй, самое главное (настоятельно рекомендую статью по этой ссылке к прочтению), Китай это то место, где сегодня осуществляется большая часть производства, а это означает, что его работники в наибольшей степени подвержены технологическому обучению. Эти преимущества не гарантируют успеха, особенно в короткие сроки. Но есть шанс, что ситуация улучшится довольно быстро. - Дэн Ванг.

Информационный фон ужасен, но как сказал Барон Ротшильд:

«Покупай, когда на улицах течет кровь, даже если она твоя».

Паника на рынках закончится, а значит сейчас самое время готовиться к тому, чтобы «собирать камни».

Никто из нас не знает, что произойдет в будущем, мы можем лишь гадать, выстраивать предположения и даже кто-то из нас окажется прав, ведь сломанные часы тоже дважды в сутки показывают правильное время)

Никто из нас не знал, даже опытные и богатые управляющие фондами, у которых есть доступ к лучшим аналитикам, инсайдам, знакомствам и т.д., даже они не смогли предугадать такой обвал на действиях китайского правительства.