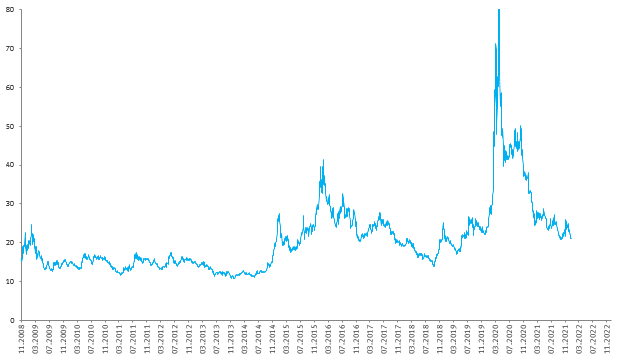

График gold/oil ratio показывает количество баррелей нефти, которые можно купить за 1 унцию золота (цена золота/цена нефти). Этот показатель в какой-то степени субъективный, но хорошо отражает рост политико-экономических рисков.

Согласно нашим расчетам в настоящее время показатель снижается к среднемноголетнему уровню в 20 баррелей за унцию, т.е. рынок явно не ожидает чрезмерного роста геополитических рисков. В наличии только высокая инфляция, судя по абсолютным ценам активов, и текущий дефицит нефти.

Для сравнения: в марте-апреле 2020 г. (начало пандемии и мировой локдаун) произошел резкий скачок к 80 баррелям за унцию, риски зашкаливали. В 2014-2015 г. (присоединение Крыма к России, война в Донбассе) также риски были велики, показатель вырос до 40 баррелей за унцию.

Отчет ОПЕК: распространение штаммов COVID-19 остается ключевым фактором неопределенности

Мировое потребление нефти в 4 квартале 2021 г. составило 99,75 мбс (млн баррелей в сутки), а предложение — 99,76 мбс, свидетельствуют цифры опубликованного сегодня, 18 января, отчета ОПЕК. Оценка ОПЕК указывает, что предложение нефти по итогам квартала может оказаться равным спросу. Спрос на нефть из стран ОПЕК в 4 квартале составил 29,42 мбс (+0,8 мбс к 3 кварталу 2021 г.), из стран вне ОПЕК — 65,15 мбс (+1,53 мбс кв/кв). Дефицит на рынке нефти по итогам 3 кв. 2021 г. составил 1,74 мбс.

Итоги 2021 г.

Среднее потребление нефти в 2021 г. составит 96,63 мбс (не изменилось к декабрьскому отчету). Это на 5,66 мбс больше, чем в 2020 г.

Рост потребления нефти в 2021 г. выразительно показывают увеличившиеся объемы импорта крупнейшими потребителями нефти в мире. Импорт нефти в США в 2021 г. вырос на 4% г/г в среднем до 6,1 мбс, а экспорт упал на 9% г/г до 2,9 мбс. Импорт нефти в Китай в декабре 2021 г. на 20% превысил импорт в декабре 2020 г. на фоне возвращения государственных НПЗ на рынок. Импорт нефти в Индию в ноябре достиг десятимесячного максимума под влиянием пополнения запасов для увеличения производства в 1 кв. 2022 г. Импорт нефти в Японию в ноябре вырос до максимума с марта 2020 г., наращивая возможности производства в зимний сезон. Страны ОЭСР умеренно увеличили импорт осенью 2021 г.

Предложение нефти в 2021 г. оценивается в 96,63 мбс, что на 2,96 мбс больше, чем в 2020 г. В январском отчете были пересмотрены в сторону повышения оценки производства по США и Казахстану, что компенсировалось снижением оценок по Бразилии, Канаде, Эквадору и Норвегии. По итогам 2021 г. прирост производства покажут Канада, Россия, Китай, США, Гайана, Норвегия, Аргентина, Катар, а снижение произойдет в Великобритании, Бразилии, Колумбии и Индонезии. Предложение странами ОПЕК составит 27,84 мбс (+4,88 мбс г/г), а странами вне ОПЕК – 63,65 мбс (+0,67 мбс г/г).

По итогам текущего года пока ожидается сбалансированный рынок нефти.

Запасы

Предварительные данные за ноябрь показали сокращение общих товарных запасов в странах ОЭСР на 16,0 млн баррелей м/м до 2,721 млрд баррелей. Запасы оставались на 389,0 млн баррелей ниже, чем год назад, и на 247,0 млн баррелей ниже, чем в среднем за пять лет. По компонентам запасы сырой нефти упали на 12,7 млн баррелей, а нефтепродуктов – на 3,3 млн баррелей м/м.

Коммерческие запасы в ОЭСР сократились на 0,2 дня по сравнению с прошлым месяцем, составив в ноябре 60,7 дней (на 13,2 дня ниже уровня ноября 2020 г. и на 1,5 дня ниже среднего уровня в 2015 – 2019 годов).

Прогноз на 2022 г.

Мировое потребление нефти в 2022 г. вырастет на 4,15 мбс к уровню 2021 г. и составит 100,79 мбс (без изменений к декабрьскому отчету), а отметка в 100 мбс будет превышена в 3 квартале 2022 г. Ожидается, что спрос будет поддерживаться хорошими темпами восстановления экономик основных потребителей. Воздействие штамма Covid-19-Omicron, по оценке ОПЕК, будет слабым и недолгим, но сохраняется неопределенность относительно новых штаммов и ограничений мобильности на фоне роста спроса.

В 2022 г. ожидается увеличение объема предложения со стороны стран вне ОПЕК на 3,02 мбс г/г до 66,66 мбс. Объем предложения со стороны ОПЕК, как ожидается, увеличится на 1,01 мбс г/г до 28,85 мбс.

По итогам 2022 г. рынок нефти ожидается сбалансированным. Распространение новых штаммов COVID-19 и эффективность вакцин, а также темпы вакцинирования остаются ключевыми факторами неопределенности. Более того, узкие места в цепочках поставок и уровень государственного долга во многих регионах наряду с растущим инфляционным давлением и реакцией крупнейших центральных банков требуют тщательного мониторинга.

Следующее заседание технического комитета и комитета по мониторингу на уровне министров ОПЕК+ состоится 2 февраля 2022 г.

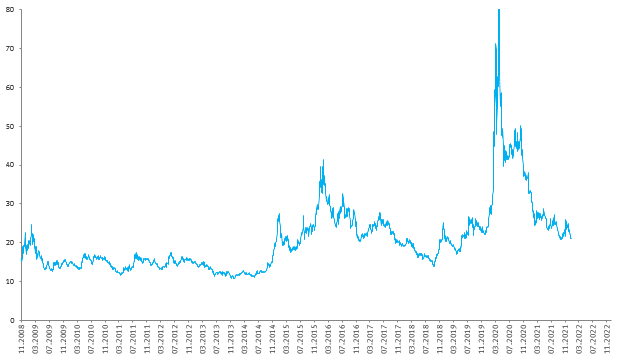

Согласно нашим расчетам в настоящее время показатель снижается к среднемноголетнему уровню в 20 баррелей за унцию, т.е. рынок явно не ожидает чрезмерного роста геополитических рисков. В наличии только высокая инфляция, судя по абсолютным ценам активов, и текущий дефицит нефти.

Для сравнения: в марте-апреле 2020 г. (начало пандемии и мировой локдаун) произошел резкий скачок к 80 баррелям за унцию, риски зашкаливали. В 2014-2015 г. (присоединение Крыма к России, война в Донбассе) также риски были велики, показатель вырос до 40 баррелей за унцию.

Отчет ОПЕК: распространение штаммов COVID-19 остается ключевым фактором неопределенности

Мировое потребление нефти в 4 квартале 2021 г. составило 99,75 мбс (млн баррелей в сутки), а предложение — 99,76 мбс, свидетельствуют цифры опубликованного сегодня, 18 января, отчета ОПЕК. Оценка ОПЕК указывает, что предложение нефти по итогам квартала может оказаться равным спросу. Спрос на нефть из стран ОПЕК в 4 квартале составил 29,42 мбс (+0,8 мбс к 3 кварталу 2021 г.), из стран вне ОПЕК — 65,15 мбс (+1,53 мбс кв/кв). Дефицит на рынке нефти по итогам 3 кв. 2021 г. составил 1,74 мбс.

Итоги 2021 г.

Среднее потребление нефти в 2021 г. составит 96,63 мбс (не изменилось к декабрьскому отчету). Это на 5,66 мбс больше, чем в 2020 г.

Рост потребления нефти в 2021 г. выразительно показывают увеличившиеся объемы импорта крупнейшими потребителями нефти в мире. Импорт нефти в США в 2021 г. вырос на 4% г/г в среднем до 6,1 мбс, а экспорт упал на 9% г/г до 2,9 мбс. Импорт нефти в Китай в декабре 2021 г. на 20% превысил импорт в декабре 2020 г. на фоне возвращения государственных НПЗ на рынок. Импорт нефти в Индию в ноябре достиг десятимесячного максимума под влиянием пополнения запасов для увеличения производства в 1 кв. 2022 г. Импорт нефти в Японию в ноябре вырос до максимума с марта 2020 г., наращивая возможности производства в зимний сезон. Страны ОЭСР умеренно увеличили импорт осенью 2021 г.

Предложение нефти в 2021 г. оценивается в 96,63 мбс, что на 2,96 мбс больше, чем в 2020 г. В январском отчете были пересмотрены в сторону повышения оценки производства по США и Казахстану, что компенсировалось снижением оценок по Бразилии, Канаде, Эквадору и Норвегии. По итогам 2021 г. прирост производства покажут Канада, Россия, Китай, США, Гайана, Норвегия, Аргентина, Катар, а снижение произойдет в Великобритании, Бразилии, Колумбии и Индонезии. Предложение странами ОПЕК составит 27,84 мбс (+4,88 мбс г/г), а странами вне ОПЕК – 63,65 мбс (+0,67 мбс г/г).

По итогам текущего года пока ожидается сбалансированный рынок нефти.

Запасы

Предварительные данные за ноябрь показали сокращение общих товарных запасов в странах ОЭСР на 16,0 млн баррелей м/м до 2,721 млрд баррелей. Запасы оставались на 389,0 млн баррелей ниже, чем год назад, и на 247,0 млн баррелей ниже, чем в среднем за пять лет. По компонентам запасы сырой нефти упали на 12,7 млн баррелей, а нефтепродуктов – на 3,3 млн баррелей м/м.

Коммерческие запасы в ОЭСР сократились на 0,2 дня по сравнению с прошлым месяцем, составив в ноябре 60,7 дней (на 13,2 дня ниже уровня ноября 2020 г. и на 1,5 дня ниже среднего уровня в 2015 – 2019 годов).

Прогноз на 2022 г.

Мировое потребление нефти в 2022 г. вырастет на 4,15 мбс к уровню 2021 г. и составит 100,79 мбс (без изменений к декабрьскому отчету), а отметка в 100 мбс будет превышена в 3 квартале 2022 г. Ожидается, что спрос будет поддерживаться хорошими темпами восстановления экономик основных потребителей. Воздействие штамма Covid-19-Omicron, по оценке ОПЕК, будет слабым и недолгим, но сохраняется неопределенность относительно новых штаммов и ограничений мобильности на фоне роста спроса.

В 2022 г. ожидается увеличение объема предложения со стороны стран вне ОПЕК на 3,02 мбс г/г до 66,66 мбс. Объем предложения со стороны ОПЕК, как ожидается, увеличится на 1,01 мбс г/г до 28,85 мбс.

По итогам 2022 г. рынок нефти ожидается сбалансированным. Распространение новых штаммов COVID-19 и эффективность вакцин, а также темпы вакцинирования остаются ключевыми факторами неопределенности. Более того, узкие места в цепочках поставок и уровень государственного долга во многих регионах наряду с растущим инфляционным давлением и реакцией крупнейших центральных банков требуют тщательного мониторинга.

Следующее заседание технического комитета и комитета по мониторингу на уровне министров ОПЕК+ состоится 2 февраля 2022 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба