28 января 2022 Saxo Bank Харди Джон

Рынок был вынужден принять во внимание потенциально значительное повышение процентной ставки ФРС в ближайшие месяцы. Это произошло после «ястребиных комментариев» на вчерашней пресс-конференции Пауэлла. Очевидно, что ФРС хочет дать как можно меньше конкретики, но не хочет ничего исключать, и что есть «довольно много возможностей для повышения процентных ставок без угрозы для рынка труда». Это серьезное изменение в поведении ФРС с тех пор, как почти 15 лет назад Бернанке придумал политику четких прогнозов.

ФРС сохраняет «ястребиный настрой

Вчера я в основном изложил доводы в пользу того, что доллар США может тактически пойти вверх, если рынок ожидает «голубиного» настроя ФРС, а также то, что американский регулятор предпочел бы остаться в текущем положении, не подавая никаких новых резких сигналов (точно не «голубиных»). Новое заявление о денежно-кредитной политике содержало как можно меньше изменений и полностью соответствовало существующим ожиданиям относительно сворачивания расходов на количественное смягчение к мартовскому заседанию FOMC. Если бы эти траты прекратили прямо сейчас, это был бы крайне «ястребиный» ход, но, возможно, ФРС хотела избежать паники. Повышение ставок в марте было подтверждено, поскольку регулятор добавил формулировку о том, что повышение произойдет «в ближайшее время». Кроме того, ФРС выпустила отдельное заявление под названием «Принципы сокращения размера баланса ФРС», в котором было отмечено намерение, о котором на протяжении последних недель много говорили разные сотрудники регулятора. ФРС намерена сократить свой баланс, хотя подробностей было мало, кроме указания на то, что ужесточение произойдет после повышения ставок и что сохранение казначейских обязательств будет в приоритете. В коротком заявлении также подчеркивалось, что повышение ставок рассматривается как основной инструмент ужесточения политики ФРС.

Но именно пресс-конференция стала площадкой для демонстрации грядущих «ястребиных» сюрпризов. Пауэлл в целом был осторожен и не дал каких-либо указаний относительно графика сокращения количественного ужесточения или того, насколько сильно ФРС планирует поднять ставку. Но когда один из журналистов спросил, может ли ФРС повышать ставки на каждом заседании, Пауэлл отказался прямо ответить на этот вопрос, но сказал, что есть «довольно много возможностей для повышения процентных ставок без угрозы для рынка труда». Ближе к концу пресс-конференции он даже сказал, что отсутствие четких указаний, вероятно, стало причиной резкого роста ожиданий в отношении силы доллара, ставки ФРС и доходности в США, отмеченного как во время, так и после пресс-конференции Пауэлла.

Сентябрьский фьючерс на евродоллар прибавил почти 20 базисных пунктов к ожиданиям в отношении уровня повышения ставки до конца года (в настоящее время заложено 110+ базисных пунктов). Одновременно с этим поднялась вся кривая доходности. Возможно, это произошло на фоне опасений, что количественное ужесточение отразится на ставках в долгосрочной перспективе. Сегодня утром 10-летние казначейские облигации США выросли на 8 базисных пунктов, не дотянув всего чуть-чуть до максимума цикла. Выводы непростые, но очевидно, что ФРС хочет избежать прогнозов, которые потом могут сыграть против него, причем в любом направлении. Это говорит о том, что регулятор смирился с собственной неспособностью предвидеть инфляционный всплеск и «перегрев» рынка труда. ФРС стремится сохранить кредит доверия, особенно в вопросе повышения ставок. Рынок был вынужден отреагировать гораздо более широким конусом неопределенности.

Сегодня, когда мы наблюдаем за консолидацией потерь доллара США, следует обратить дополнительное внимание на область 1.1400 в EURUSD и от 0.7250 до 0.7200 в AUDUSD, так как если эти уровни не удержатся, это будет означать, что пробой доллара США на этой неделе после публикации индекса потребительских цен США в среду был всего лишь кратковременным сжатием, не означающим практически ничего, кроме того, что ожидания действий со стороны ФРС должны значительно повыситься, чтобы стать конкретным драйвером силы доллара.

График: EURUSD

Пара EURUSD обвалилась, так как рынок был вынужден оценить риск того, что ФРС в этом году может планировать большее повышение ставок, чем первоначально ожидалось. Масла в огонь подливает рост всей кривой доходности в США, после заседания FOMC и пресс-конференции Пауэлла. Сигналы от ключевых членов совета директоров ЕЦБ по-прежнему говорят о том, что регулятор намерен корректировать политику очень постепенно, полагая, что инфляция окажется преходящей. Сегодня утром ценовые действия вернули EURUSD ниже уровня 1.1200, всего в нескольких пунктах от минимума цикла, достигнутого в ноябре на отметке 1.1186, прорыв которого, вероятно, сместит фокус на область 1.1000. В итоге, если ожидания рынка в отношении центральных банков продолжат расти в целом, капитуляция ЕЦБ в контексте необходимости повышения ставок может стать переломным моментом, который поддержит евро, однако, этот момент еще не наступил. Если более долгосрочные доходности в США останутся «на якоре» мы не обязательно увидим стремительное падение вниз. Но в будущем либо ужесточение со стороны ФРС обрушит рынки, либо наступит тот самый сдвиг политики ЕЦБ.

Вчерашнее заседание Банка Канады было несколько иным, поскольку регулятор неожиданно не стал повышать ставки. Но ожидания на будущее остались неизменными, поскольку это заседание использовалось как «установочное» для будущих действий. Канадский доллар резко упал по отношению к доллару США, хотя в основном это было связано с реакцией рынка на заседание FOMC, так как CAD был довольно устойчив в кроссах. Банк Канады опубликовал новое заявление, в котором указал на прекращение «исключительных рекомендаций на будущее» и выразил убеждение, что «общий экономический спад остановлен». После кратковременного снижения ожиданий по форвардным ставкам, краткосрочные доходности снова выросли до более или менее солидного уровня, так как это заявление было воспринято как отсутствие изменений в намерении Банка Канады в итоге повышать ставки даже быстрее, чем ФРС в этом году – даже после реакции на вчерашнее заседание FOMC. Тем не менее, глава Банка Англии Тифф Макклем высказался осторожно по поводу краткосрочных макроэкономических перспектив: «Восстановление экономики оказалось сложной задачей (...) Мы узнаем больше об омикрон-варианте в ближайшие недели». Он понизил свой прогноз ВВП на 2022 год с 5,1 % до 4,6 %.

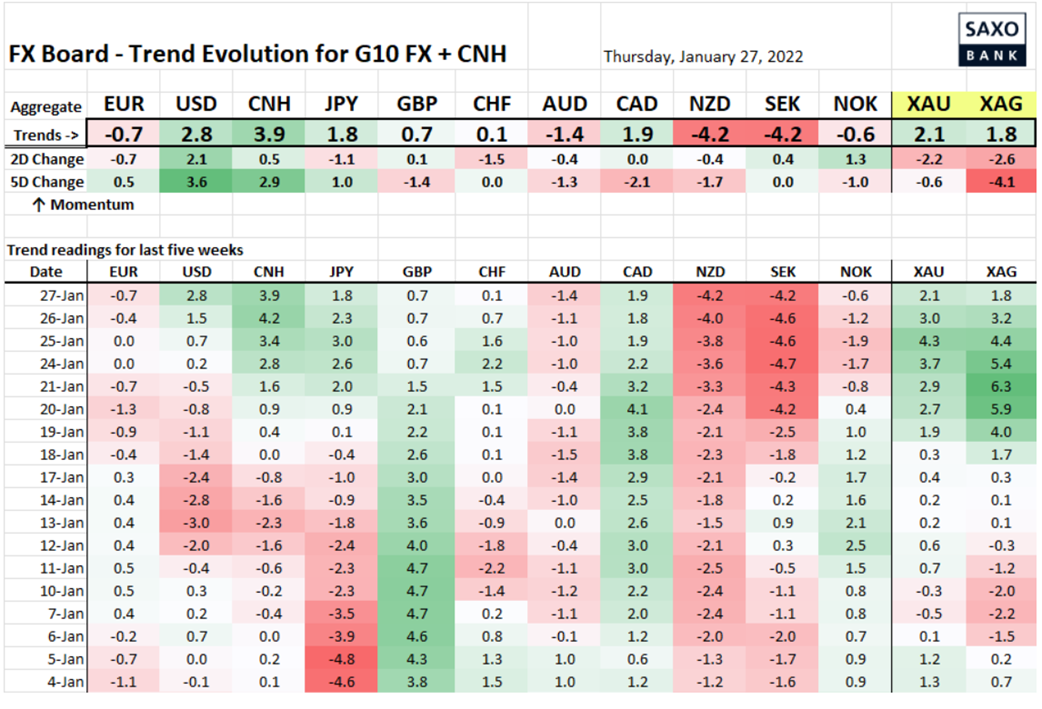

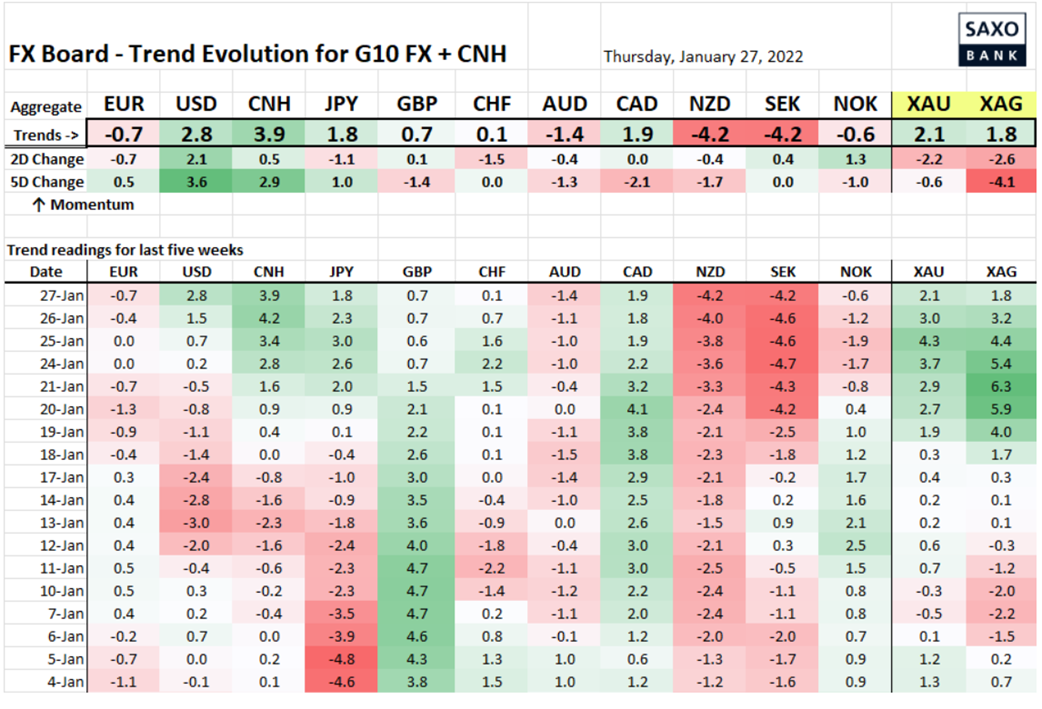

Таблица: Показатели силы и изменения трендов в валютах G10 и юане.

После вчерашнего заседания FOMC, несмотря на «сглаживание» трендового индикатора меры, уже наметился масштабный сдвиг в долларовых парах. Вчера даже юань склонился перед силой доллара. Обратите внимание на резкий рост USDJPY сегодня утром, поскольку доходность остается на высоком уровне, в то время как аппетит к риску удалось стабилизировать.

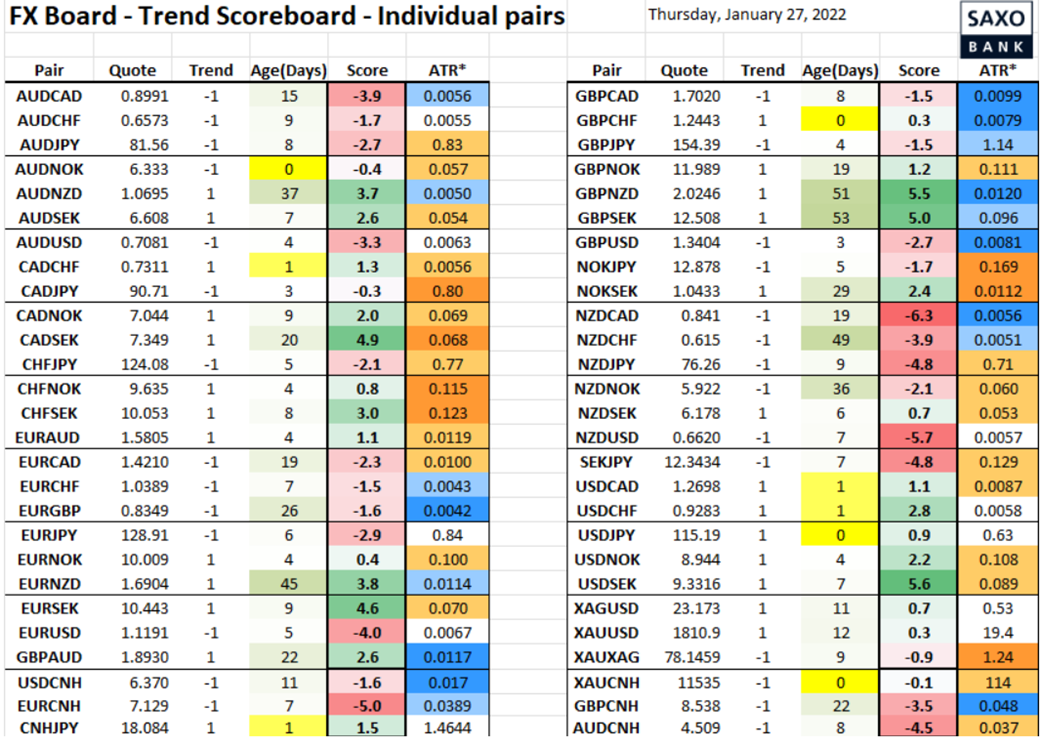

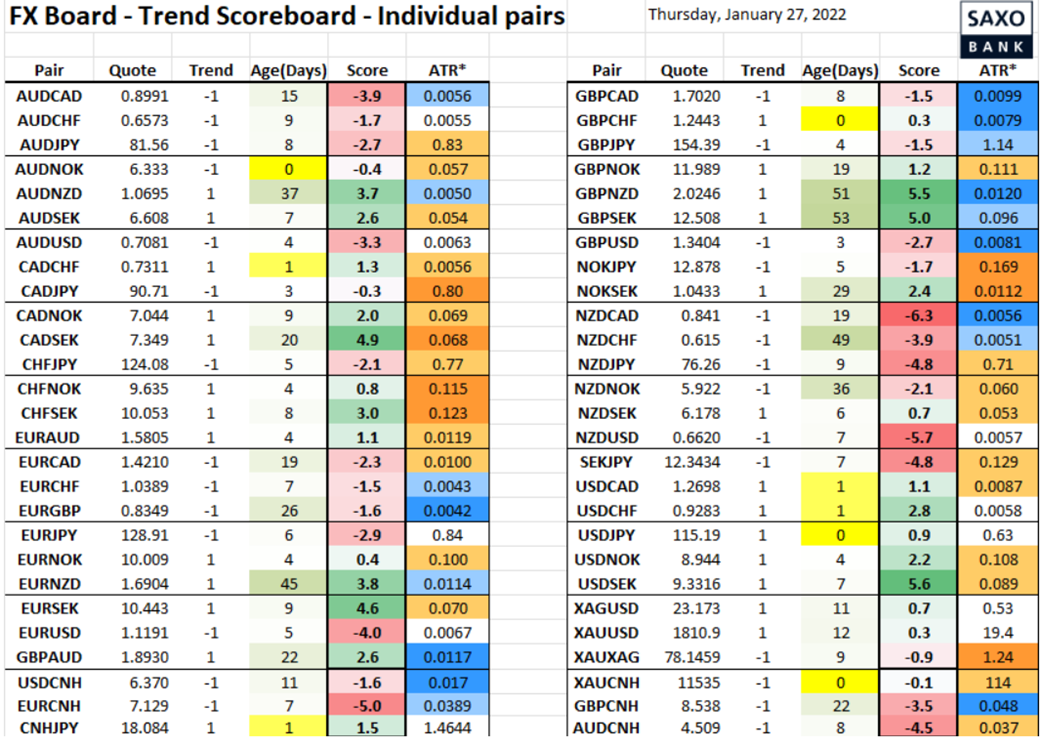

Таблица: Данные трендов

Здесь мы видим, что USDJPY, USDCHF и USDCAD перевернулись в положительную сторону. Трудно поверить, что положительный флип CNHJPY перейдет в статус долгосрочной тенденции, так как несоответствие стоимости там достигает удивительных уровней.

ФРС сохраняет «ястребиный настрой

Вчера я в основном изложил доводы в пользу того, что доллар США может тактически пойти вверх, если рынок ожидает «голубиного» настроя ФРС, а также то, что американский регулятор предпочел бы остаться в текущем положении, не подавая никаких новых резких сигналов (точно не «голубиных»). Новое заявление о денежно-кредитной политике содержало как можно меньше изменений и полностью соответствовало существующим ожиданиям относительно сворачивания расходов на количественное смягчение к мартовскому заседанию FOMC. Если бы эти траты прекратили прямо сейчас, это был бы крайне «ястребиный» ход, но, возможно, ФРС хотела избежать паники. Повышение ставок в марте было подтверждено, поскольку регулятор добавил формулировку о том, что повышение произойдет «в ближайшее время». Кроме того, ФРС выпустила отдельное заявление под названием «Принципы сокращения размера баланса ФРС», в котором было отмечено намерение, о котором на протяжении последних недель много говорили разные сотрудники регулятора. ФРС намерена сократить свой баланс, хотя подробностей было мало, кроме указания на то, что ужесточение произойдет после повышения ставок и что сохранение казначейских обязательств будет в приоритете. В коротком заявлении также подчеркивалось, что повышение ставок рассматривается как основной инструмент ужесточения политики ФРС.

Но именно пресс-конференция стала площадкой для демонстрации грядущих «ястребиных» сюрпризов. Пауэлл в целом был осторожен и не дал каких-либо указаний относительно графика сокращения количественного ужесточения или того, насколько сильно ФРС планирует поднять ставку. Но когда один из журналистов спросил, может ли ФРС повышать ставки на каждом заседании, Пауэлл отказался прямо ответить на этот вопрос, но сказал, что есть «довольно много возможностей для повышения процентных ставок без угрозы для рынка труда». Ближе к концу пресс-конференции он даже сказал, что отсутствие четких указаний, вероятно, стало причиной резкого роста ожиданий в отношении силы доллара, ставки ФРС и доходности в США, отмеченного как во время, так и после пресс-конференции Пауэлла.

Сентябрьский фьючерс на евродоллар прибавил почти 20 базисных пунктов к ожиданиям в отношении уровня повышения ставки до конца года (в настоящее время заложено 110+ базисных пунктов). Одновременно с этим поднялась вся кривая доходности. Возможно, это произошло на фоне опасений, что количественное ужесточение отразится на ставках в долгосрочной перспективе. Сегодня утром 10-летние казначейские облигации США выросли на 8 базисных пунктов, не дотянув всего чуть-чуть до максимума цикла. Выводы непростые, но очевидно, что ФРС хочет избежать прогнозов, которые потом могут сыграть против него, причем в любом направлении. Это говорит о том, что регулятор смирился с собственной неспособностью предвидеть инфляционный всплеск и «перегрев» рынка труда. ФРС стремится сохранить кредит доверия, особенно в вопросе повышения ставок. Рынок был вынужден отреагировать гораздо более широким конусом неопределенности.

Сегодня, когда мы наблюдаем за консолидацией потерь доллара США, следует обратить дополнительное внимание на область 1.1400 в EURUSD и от 0.7250 до 0.7200 в AUDUSD, так как если эти уровни не удержатся, это будет означать, что пробой доллара США на этой неделе после публикации индекса потребительских цен США в среду был всего лишь кратковременным сжатием, не означающим практически ничего, кроме того, что ожидания действий со стороны ФРС должны значительно повыситься, чтобы стать конкретным драйвером силы доллара.

График: EURUSD

Пара EURUSD обвалилась, так как рынок был вынужден оценить риск того, что ФРС в этом году может планировать большее повышение ставок, чем первоначально ожидалось. Масла в огонь подливает рост всей кривой доходности в США, после заседания FOMC и пресс-конференции Пауэлла. Сигналы от ключевых членов совета директоров ЕЦБ по-прежнему говорят о том, что регулятор намерен корректировать политику очень постепенно, полагая, что инфляция окажется преходящей. Сегодня утром ценовые действия вернули EURUSD ниже уровня 1.1200, всего в нескольких пунктах от минимума цикла, достигнутого в ноябре на отметке 1.1186, прорыв которого, вероятно, сместит фокус на область 1.1000. В итоге, если ожидания рынка в отношении центральных банков продолжат расти в целом, капитуляция ЕЦБ в контексте необходимости повышения ставок может стать переломным моментом, который поддержит евро, однако, этот момент еще не наступил. Если более долгосрочные доходности в США останутся «на якоре» мы не обязательно увидим стремительное падение вниз. Но в будущем либо ужесточение со стороны ФРС обрушит рынки, либо наступит тот самый сдвиг политики ЕЦБ.

Вчерашнее заседание Банка Канады было несколько иным, поскольку регулятор неожиданно не стал повышать ставки. Но ожидания на будущее остались неизменными, поскольку это заседание использовалось как «установочное» для будущих действий. Канадский доллар резко упал по отношению к доллару США, хотя в основном это было связано с реакцией рынка на заседание FOMC, так как CAD был довольно устойчив в кроссах. Банк Канады опубликовал новое заявление, в котором указал на прекращение «исключительных рекомендаций на будущее» и выразил убеждение, что «общий экономический спад остановлен». После кратковременного снижения ожиданий по форвардным ставкам, краткосрочные доходности снова выросли до более или менее солидного уровня, так как это заявление было воспринято как отсутствие изменений в намерении Банка Канады в итоге повышать ставки даже быстрее, чем ФРС в этом году – даже после реакции на вчерашнее заседание FOMC. Тем не менее, глава Банка Англии Тифф Макклем высказался осторожно по поводу краткосрочных макроэкономических перспектив: «Восстановление экономики оказалось сложной задачей (...) Мы узнаем больше об омикрон-варианте в ближайшие недели». Он понизил свой прогноз ВВП на 2022 год с 5,1 % до 4,6 %.

Таблица: Показатели силы и изменения трендов в валютах G10 и юане.

После вчерашнего заседания FOMC, несмотря на «сглаживание» трендового индикатора меры, уже наметился масштабный сдвиг в долларовых парах. Вчера даже юань склонился перед силой доллара. Обратите внимание на резкий рост USDJPY сегодня утром, поскольку доходность остается на высоком уровне, в то время как аппетит к риску удалось стабилизировать.

Таблица: Данные трендов

Здесь мы видим, что USDJPY, USDCHF и USDCAD перевернулись в положительную сторону. Трудно поверить, что положительный флип CNHJPY перейдет в статус долгосрочной тенденции, так как несоответствие стоимости там достигает удивительных уровней.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба