Сегодня у нас спекулятивная идея: взять акции производителя полупроводниковых устройств Analog Devices (NASDAQ: ADI), дабы заработать на отскоке этих акций.

Потенциал роста и срок действия: 21% за 18 месяцев без учета дивидендов; 10% годовых в течение 15 лет с учетом дивидендов.

Почему акции могут вырасти: потому что полупроводники важны для экономики.

Как действуем: берем акции сейчас по 148,51 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

ADI производит интегрированные устройства: она сама делает чипы, сама их тестирует и собирает, сама производит из них компоненты для техники. Примерно как Intel.

Годовой отчет компании не содержит информации по сегментам — чипы ADI используются в очень разных областях высоких технологий: аналоговый и смешанный сигнал, сенсоры и актуаторы.

По сферам конечного применения выручка компании делится так:

Промышленность — 55%.

Автомобилестроение — 17%.

Коммуникации — 16%.

Потребительский сектор — 12%.

По типам клиентов продажи компании распределяются следующим образом: перекупщики-посредники — 63%, прямые продажи конечным потребителям — 36%, другое — 1%.

Выручка по странам и регионам:

США — 32,65%.

Другие страны Западного полушария — 0,58%.

Европа — 21,76%.

Япония — 10,76%.

Китай — 22,05%.

Другие страны Азии — 12,2%.

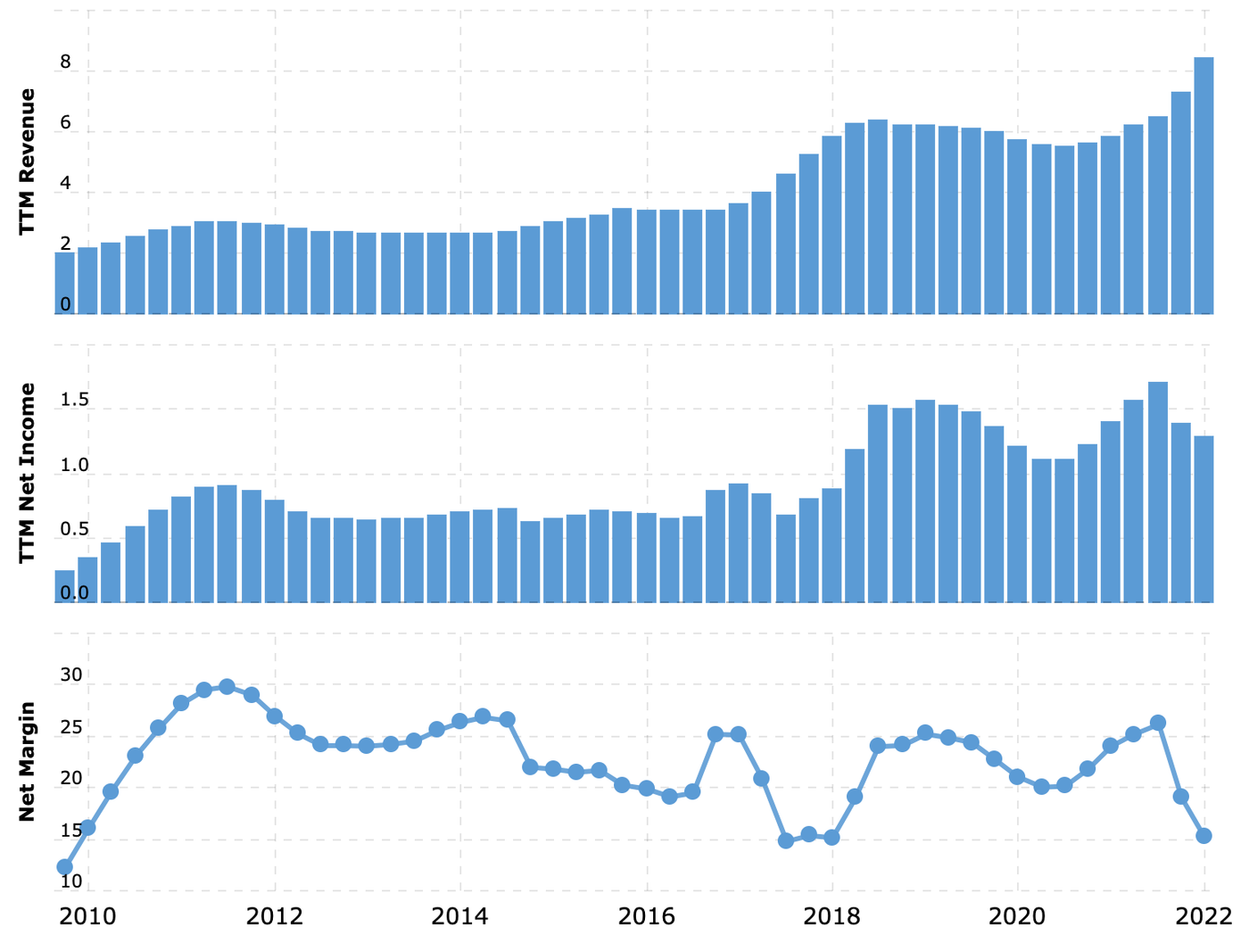

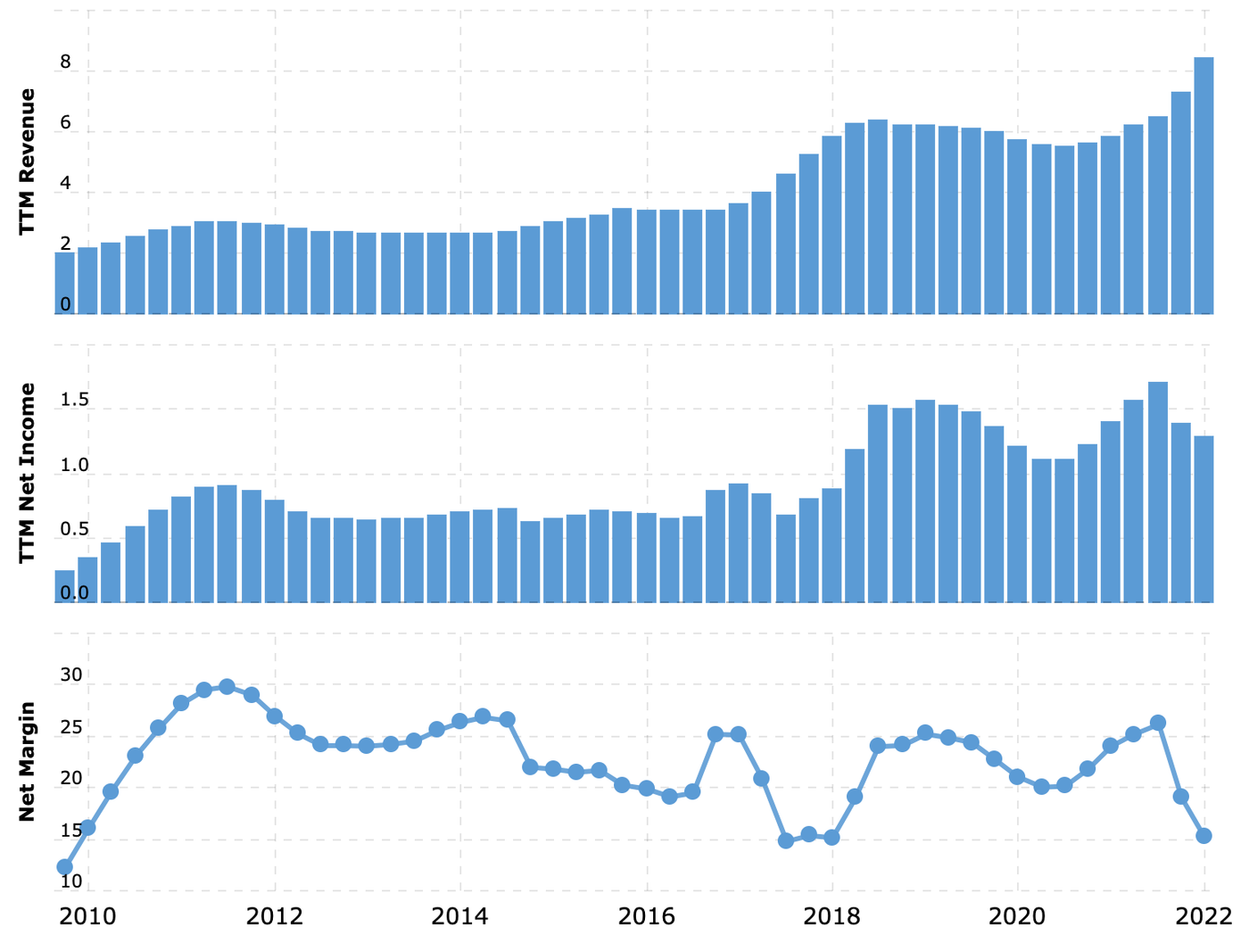

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Падение прибыли маржи в минувшем квартале связано с разовыми расходами компании на расширение бизнеса. Источник: Macrotrends

Аргументы в пользу компании

Упало. Я давно ждал возможности подобрать эти акции после падения, и вот она наконец представилась: с ноября акции компании упали с 188 до 148,51 $, — и это дает нам шанс заработать на их отскоке.

Уважительных причин для падения нет: недавно компания отчиталась лучше ожиданий, дала оптимистичный прогноз на этот год и повысила дивиденды. Может быть, дело в относительно высокой цене компании. Но, учитывая все позитивные моменты в ее бизнесе, это падение кажется совершенно неоправданным.

Конъюнктура. Как и Texas Instruments, ADI может рассчитывать на рост заказов в ближайшее время, потому как заказы на производство электронных компонентов в США выросли. Это явно указывает на то, что спрос на продукцию ADI скоро вырастет еще больше.

И так же, как и Texas Instruments, ADI может рассчитывать на позитивную долгосрочную конъюнктуру, поскольку спрос на чипы будет только расти по мере усложнения технологической инфраструктуры.

Логистика. Согласно годовому отчету, у компании почти нет активов в Китае. Это хорошо, потому что, учитывая политику нулевой терпимости китайских властей к коронавирусу, закрытие китайских портов и промышленных агломераций могло бы серьезно подпортить компании отчетность.

Дивиденды. Компания платит 3,04 $ на акцию в год, что дает не самую стыдную доходность в 2,04% годовых. Это не очень много, но все-таки побольше среднего по больнице: дивидендная доходность S&P 500 сейчас составляет 1,45% годовых.

Как мне кажется, с учетом позитивных тенденций в сфере полупроводников в акции ADI могут зайти крупные институциональные инвесторы. Благо капитализация компании слишком велика — 77,72 млрд, — чтобы мы могли надеяться на значительный эффект от притока розничных инвесторов. А вот банки и фонды вполне могут воспользоваться недавней просадкой этих акций.

Дальше. Я думаю, что в будущем компания начнет делиться на части и выпускать какие-то из своих подразделений на биржу в качестве независимых эмитентов — так уже делает та же Intel. Это принесет пользу акционерам ADI: отдельные эмитенты могут расти очень бодро, быстрее единой ADI.

Что может помешать

Недешево. Компания стоит все же недешево: P / S у нее 7,4, а P / E — 46,81. Так что акции может потрясти.

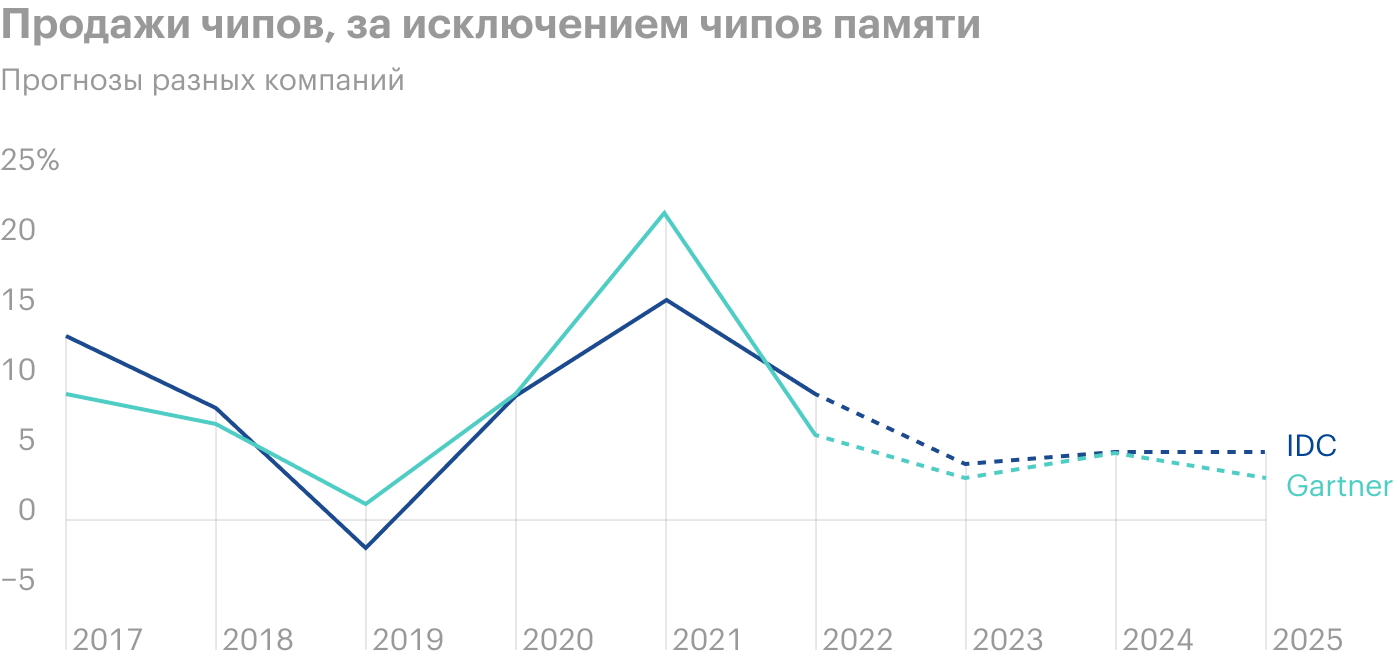

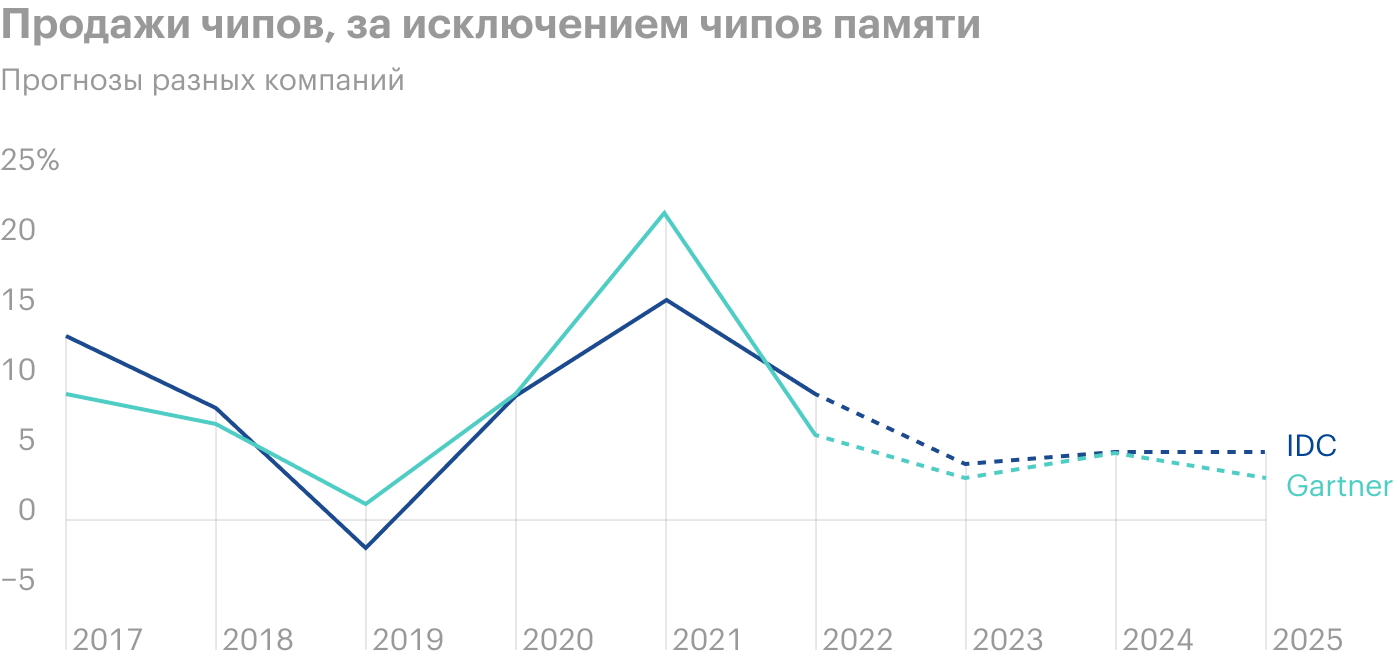

«А теперь нечто совершенно другое». Спрос на чипы велик, но темпы этого роста будут замедляться, что в долгосрочной перспективе может негативно влиять на восприятие компании инвесторами.

Все прочее. Стоимость сырья и перевозок может негативно повлиять на отчетность компании: все больше компаний страдают от этого. И не факт, что ADI сможет бесконечно закладывать рост своих издержек в цену своей продукции: покупатели могут начать брыкаться и тогда ей придется снижать цены.

Нефритовый шторм. Если США введут технологические санкции против КНР, то это сильно ударит по бизнесу и котировкам ADI, у которой в Китае делается заметная часть выручки. Это, к сожалению, перманентный риск, который приходится учитывать.

Задолженности. Согласно последнему отчету, у компании задолженностей почти на 13,8 млрд, из которых 2,221 млрд нужно погасить в течение года. Денег в распоряжении компании достаточно для закрытия задолженностей: 1,79 млрд на счетах и 1,636 млрд задолженностей контрагентов. Но ее потребности в инвестициях в обновление основных фондов в сочетании с немалыми долгами могут привести к урезанию дивидендных выплат, а на них обычно уходит 50% ее прибыли. Это может привести к падению акций ADI.

Что в итоге

Акции можно взять сейчас по 148,51 $. А дальше есть следующие варианты развития событий:

ждем роста акций до 180 $. Думаю, это вполне реальная цель на следующие 18 месяцев;

держать акции следующие 15 лет и получать дивиденды, пока ADI превращается в новый Intel или, что гораздо вероятнее, дробится на отдельных эмитентов.

Ну и также следует посматривать на раздел новостей на сайте компании, чтобы успеть сбросить акции на «СПб-бирже» до того, как инвесторы отреагируют на урезание или отмену дивидендов. Впрочем, конкретно сейчас временного преимущества на «СПб-бирже» по сравнению с Америкой нет: биржа стала открываться очень поздно, лишив нас временного преимущества. Будем надеяться, что это временная проблема.

Потенциал роста и срок действия: 21% за 18 месяцев без учета дивидендов; 10% годовых в течение 15 лет с учетом дивидендов.

Почему акции могут вырасти: потому что полупроводники важны для экономики.

Как действуем: берем акции сейчас по 148,51 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

ADI производит интегрированные устройства: она сама делает чипы, сама их тестирует и собирает, сама производит из них компоненты для техники. Примерно как Intel.

Годовой отчет компании не содержит информации по сегментам — чипы ADI используются в очень разных областях высоких технологий: аналоговый и смешанный сигнал, сенсоры и актуаторы.

По сферам конечного применения выручка компании делится так:

Промышленность — 55%.

Автомобилестроение — 17%.

Коммуникации — 16%.

Потребительский сектор — 12%.

По типам клиентов продажи компании распределяются следующим образом: перекупщики-посредники — 63%, прямые продажи конечным потребителям — 36%, другое — 1%.

Выручка по странам и регионам:

США — 32,65%.

Другие страны Западного полушария — 0,58%.

Европа — 21,76%.

Япония — 10,76%.

Китай — 22,05%.

Другие страны Азии — 12,2%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Падение прибыли маржи в минувшем квартале связано с разовыми расходами компании на расширение бизнеса. Источник: Macrotrends

Аргументы в пользу компании

Упало. Я давно ждал возможности подобрать эти акции после падения, и вот она наконец представилась: с ноября акции компании упали с 188 до 148,51 $, — и это дает нам шанс заработать на их отскоке.

Уважительных причин для падения нет: недавно компания отчиталась лучше ожиданий, дала оптимистичный прогноз на этот год и повысила дивиденды. Может быть, дело в относительно высокой цене компании. Но, учитывая все позитивные моменты в ее бизнесе, это падение кажется совершенно неоправданным.

Конъюнктура. Как и Texas Instruments, ADI может рассчитывать на рост заказов в ближайшее время, потому как заказы на производство электронных компонентов в США выросли. Это явно указывает на то, что спрос на продукцию ADI скоро вырастет еще больше.

И так же, как и Texas Instruments, ADI может рассчитывать на позитивную долгосрочную конъюнктуру, поскольку спрос на чипы будет только расти по мере усложнения технологической инфраструктуры.

Логистика. Согласно годовому отчету, у компании почти нет активов в Китае. Это хорошо, потому что, учитывая политику нулевой терпимости китайских властей к коронавирусу, закрытие китайских портов и промышленных агломераций могло бы серьезно подпортить компании отчетность.

Дивиденды. Компания платит 3,04 $ на акцию в год, что дает не самую стыдную доходность в 2,04% годовых. Это не очень много, но все-таки побольше среднего по больнице: дивидендная доходность S&P 500 сейчас составляет 1,45% годовых.

Как мне кажется, с учетом позитивных тенденций в сфере полупроводников в акции ADI могут зайти крупные институциональные инвесторы. Благо капитализация компании слишком велика — 77,72 млрд, — чтобы мы могли надеяться на значительный эффект от притока розничных инвесторов. А вот банки и фонды вполне могут воспользоваться недавней просадкой этих акций.

Дальше. Я думаю, что в будущем компания начнет делиться на части и выпускать какие-то из своих подразделений на биржу в качестве независимых эмитентов — так уже делает та же Intel. Это принесет пользу акционерам ADI: отдельные эмитенты могут расти очень бодро, быстрее единой ADI.

Что может помешать

Недешево. Компания стоит все же недешево: P / S у нее 7,4, а P / E — 46,81. Так что акции может потрясти.

«А теперь нечто совершенно другое». Спрос на чипы велик, но темпы этого роста будут замедляться, что в долгосрочной перспективе может негативно влиять на восприятие компании инвесторами.

Все прочее. Стоимость сырья и перевозок может негативно повлиять на отчетность компании: все больше компаний страдают от этого. И не факт, что ADI сможет бесконечно закладывать рост своих издержек в цену своей продукции: покупатели могут начать брыкаться и тогда ей придется снижать цены.

Нефритовый шторм. Если США введут технологические санкции против КНР, то это сильно ударит по бизнесу и котировкам ADI, у которой в Китае делается заметная часть выручки. Это, к сожалению, перманентный риск, который приходится учитывать.

Задолженности. Согласно последнему отчету, у компании задолженностей почти на 13,8 млрд, из которых 2,221 млрд нужно погасить в течение года. Денег в распоряжении компании достаточно для закрытия задолженностей: 1,79 млрд на счетах и 1,636 млрд задолженностей контрагентов. Но ее потребности в инвестициях в обновление основных фондов в сочетании с немалыми долгами могут привести к урезанию дивидендных выплат, а на них обычно уходит 50% ее прибыли. Это может привести к падению акций ADI.

Что в итоге

Акции можно взять сейчас по 148,51 $. А дальше есть следующие варианты развития событий:

ждем роста акций до 180 $. Думаю, это вполне реальная цель на следующие 18 месяцев;

держать акции следующие 15 лет и получать дивиденды, пока ADI превращается в новый Intel или, что гораздо вероятнее, дробится на отдельных эмитентов.

Ну и также следует посматривать на раздел новостей на сайте компании, чтобы успеть сбросить акции на «СПб-бирже» до того, как инвесторы отреагируют на урезание или отмену дивидендов. Впрочем, конкретно сейчас временного преимущества на «СПб-бирже» по сравнению с Америкой нет: биржа стала открываться очень поздно, лишив нас временного преимущества. Будем надеяться, что это временная проблема.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба