Русал может столкнуться с сокращением производства из-за нехватки глинозема, сырья из которого производят алюминий. Мы считаем, что большую часть возможно выбывшего объема глинозема компания сможет купить на рынке у других стран. Поэтому мы не ожидаем сильного падения операционных показателей. В то же время высокие цены на алюминий смогут компенсировать возможное снижение производства.

В статье:

— Около половины мощностей по производству глинозема могут выбыть из-за ситуации в Украине и запрета на экспорт Австралии;

— Вероятно, Китай сможет поставить большую часть выбывшего объема;

— Ожидаем, что снижение производства будут компенсировать высокие цены на глинозем на фоне дорогой электроэнергии и низких запасов.

Мы не ожидаем сильного снижения производства алюминия у Русала

Первоначальное сырье для производства алюминия – боксит или алюминиевая руда. Далее при помощи дробления и сушки из бокситов получают оксид алюминия или глинозем. После этого глинозем подвергают электролизу и получают алюминий. Для получения тонны алюминия нужно примерно две тонны глинозема, а для тонны глинозема — ~2.6 тонны бокситов.

В нормальной ситуации Русал добывал ~15-16 млн т. бокситов и производил 8–8.5 млн т глинозема. Самообеспеченность бокситами составляла порядка 85–90%, а глиноземом — 115–120% по итогам 2021 г.

Мы не ожидаем падения добычи бокситов, но есть больший риск существенного падения производства глинозема. По нашим расчетам, примерно половина мощностей по добыче глинозема могут выбыть: ~750 тыс. т в год у Австралийского завода QAL, ~1900 тыс. т в год у Ирландский завода Aughinish и ~1720 тыс. т в год. у Украинского завода Николаевский. На текущий момент Украинский завод приостановил свою деятельность, а Австралия ввела запрет на экспорт глинозема. Русал в среднем продавал ~ 1700–2000 тыс. т глинозема третьим лицам. Мы считаем, что продажи прекратятся и этот глинозем пойдет на собственные нужды.

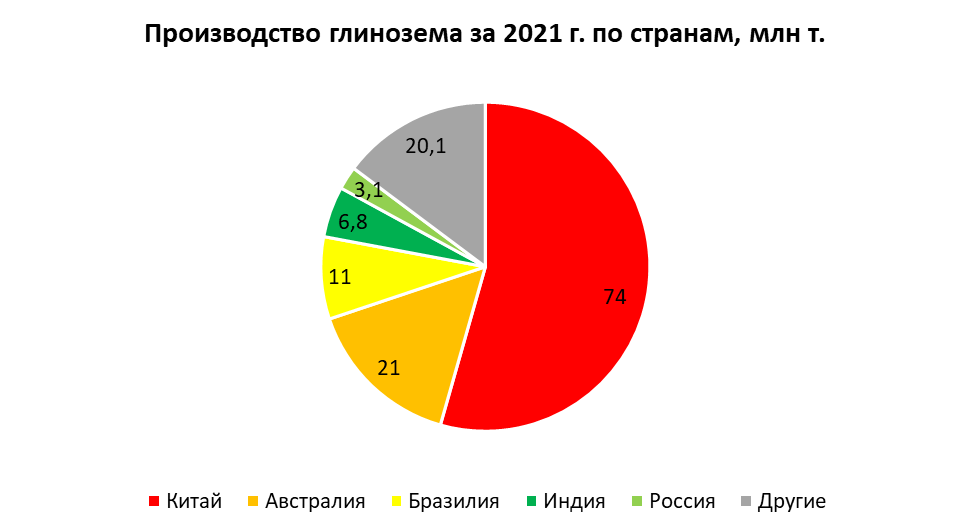

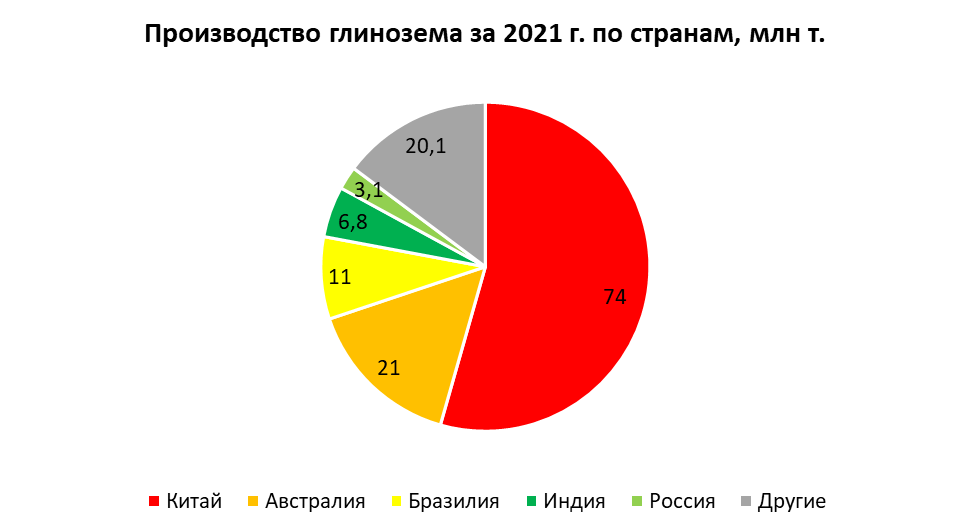

В худшем сценарии для производства 4–4.2 млн т алюминия в год компании потребуется докупать на рынке ~3.5-3.6 млн т глинозема. Мы считаем, что компания сможет купить такие объемы, вероятно, с премией к рыночным условиям. Китай, лидер по производству глинозема (74 млн т. по итогам 2021 г. или ~55% от мирового производства), поставил пробную партию глинозема на 30 тыс. т Мы считаем, что Китай сможет обеспечить большую часть потенциально выбывших объемов глинозема. Поэтому мы не ждем сильного падения операционных результатов Русала.

В нашем базовом сценарии мы закладываем снижение производства алюминия Русалом в 2022 г. на 10% г/г до ~4.1-4.2 млн т.

На горизонте года ожидаем высоких цен на алюминий

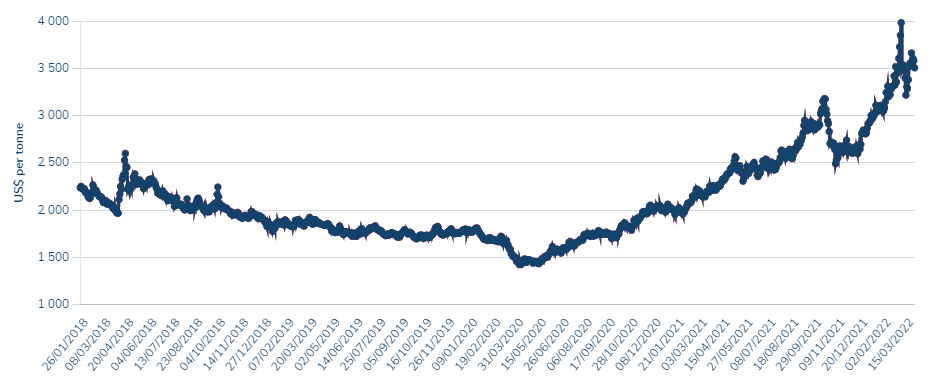

В краткосрочной перспективе мы ожидаем, что средняя цена алюминия будет выше 3 000 $/т.

График цены алюминия, $/т.

Причины высоких цен на алюминий:

Снижение выпуска. Европейские производители в начале года сократили мощности алюминия на ~ 600 тыс. тонн в год из-за дорогой электроэнергии. В Испании американская компания Alcoa прекратила производство первичного алюминия на заводе San Ciprian мощностью 228 тыс. тонн в год до 2023 года. Прекратил в январе 2022 г. производство первичного алюминия и завод KAP в Черногории (~120 тыс. т.). Румынская компания Alro вывела из эксплуатации три из пяти линий по производству первичного алюминия, сократив таким образом выпуск на 60%, с 265 тыс. до 106 тыс. т в год. Из-за высокой себестоимости производства в Европе простаивает порядка 900 тыс. т мощностей алюминия в год.

Высокая себестоимость производства. Доля электричества в себестоимости составляет ~30-35%. Высокие цены на уголь и газ поддерживают высокие цены на электричество, что негативно отражается на себестоимости производителей алюминия. Текущие цены на электричество в Европе выше в 4–6 раз, чем в нормальных условиях. Высокая себестоимость давит на маржу многих компаний и не позволяет опускать цены на алюминий в текущих условиях.

Низкие запасы. С апреля 2021 года запасы алюминия на LME снизились более чем в два раза с 1.9–2.0 до 0.7–0.8 млн т. В результате этого премия за срочные поставки алюминия увеличивается, что толкает цены этого металла вверх.

Таким образом, мы ожидаем высоких цен алюминия на горизонте года из-за дефицита металла, высокой себестоимости производства и низких запасов. Это благоприятно отразится на финансовых результатах компании Русал и компенсирует возможное выбытие объемов производства.

В статье:

— Около половины мощностей по производству глинозема могут выбыть из-за ситуации в Украине и запрета на экспорт Австралии;

— Вероятно, Китай сможет поставить большую часть выбывшего объема;

— Ожидаем, что снижение производства будут компенсировать высокие цены на глинозем на фоне дорогой электроэнергии и низких запасов.

Мы не ожидаем сильного снижения производства алюминия у Русала

Первоначальное сырье для производства алюминия – боксит или алюминиевая руда. Далее при помощи дробления и сушки из бокситов получают оксид алюминия или глинозем. После этого глинозем подвергают электролизу и получают алюминий. Для получения тонны алюминия нужно примерно две тонны глинозема, а для тонны глинозема — ~2.6 тонны бокситов.

В нормальной ситуации Русал добывал ~15-16 млн т. бокситов и производил 8–8.5 млн т глинозема. Самообеспеченность бокситами составляла порядка 85–90%, а глиноземом — 115–120% по итогам 2021 г.

Мы не ожидаем падения добычи бокситов, но есть больший риск существенного падения производства глинозема. По нашим расчетам, примерно половина мощностей по добыче глинозема могут выбыть: ~750 тыс. т в год у Австралийского завода QAL, ~1900 тыс. т в год у Ирландский завода Aughinish и ~1720 тыс. т в год. у Украинского завода Николаевский. На текущий момент Украинский завод приостановил свою деятельность, а Австралия ввела запрет на экспорт глинозема. Русал в среднем продавал ~ 1700–2000 тыс. т глинозема третьим лицам. Мы считаем, что продажи прекратятся и этот глинозем пойдет на собственные нужды.

В худшем сценарии для производства 4–4.2 млн т алюминия в год компании потребуется докупать на рынке ~3.5-3.6 млн т глинозема. Мы считаем, что компания сможет купить такие объемы, вероятно, с премией к рыночным условиям. Китай, лидер по производству глинозема (74 млн т. по итогам 2021 г. или ~55% от мирового производства), поставил пробную партию глинозема на 30 тыс. т Мы считаем, что Китай сможет обеспечить большую часть потенциально выбывших объемов глинозема. Поэтому мы не ждем сильного падения операционных результатов Русала.

В нашем базовом сценарии мы закладываем снижение производства алюминия Русалом в 2022 г. на 10% г/г до ~4.1-4.2 млн т.

На горизонте года ожидаем высоких цен на алюминий

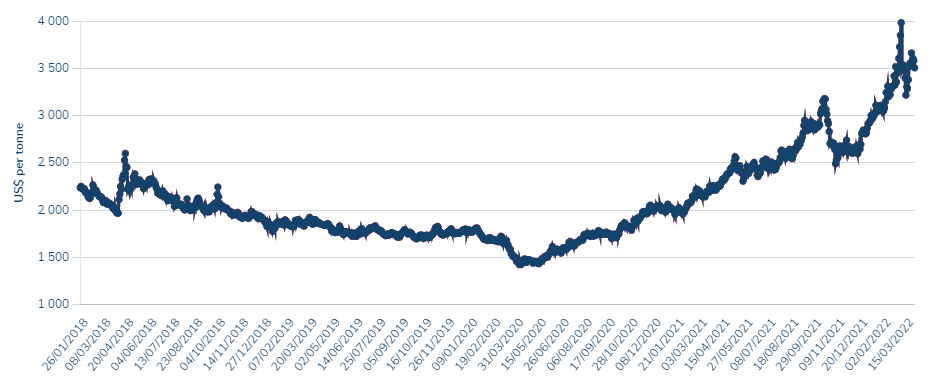

В краткосрочной перспективе мы ожидаем, что средняя цена алюминия будет выше 3 000 $/т.

График цены алюминия, $/т.

Причины высоких цен на алюминий:

Снижение выпуска. Европейские производители в начале года сократили мощности алюминия на ~ 600 тыс. тонн в год из-за дорогой электроэнергии. В Испании американская компания Alcoa прекратила производство первичного алюминия на заводе San Ciprian мощностью 228 тыс. тонн в год до 2023 года. Прекратил в январе 2022 г. производство первичного алюминия и завод KAP в Черногории (~120 тыс. т.). Румынская компания Alro вывела из эксплуатации три из пяти линий по производству первичного алюминия, сократив таким образом выпуск на 60%, с 265 тыс. до 106 тыс. т в год. Из-за высокой себестоимости производства в Европе простаивает порядка 900 тыс. т мощностей алюминия в год.

Высокая себестоимость производства. Доля электричества в себестоимости составляет ~30-35%. Высокие цены на уголь и газ поддерживают высокие цены на электричество, что негативно отражается на себестоимости производителей алюминия. Текущие цены на электричество в Европе выше в 4–6 раз, чем в нормальных условиях. Высокая себестоимость давит на маржу многих компаний и не позволяет опускать цены на алюминий в текущих условиях.

Низкие запасы. С апреля 2021 года запасы алюминия на LME снизились более чем в два раза с 1.9–2.0 до 0.7–0.8 млн т. В результате этого премия за срочные поставки алюминия увеличивается, что толкает цены этого металла вверх.

Таким образом, мы ожидаем высоких цен алюминия на горизонте года из-за дефицита металла, высокой себестоимости производства и низких запасов. Это благоприятно отразится на финансовых результатах компании Русал и компенсирует возможное выбытие объемов производства.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба