Сейчас у всех на слуху инфляционные ОФЗ, потому что в России сильно разогналась инфляция. И считается, что это top pick на сегодняшний день. Отчасти мы согласны с этим, но есть и свои нюансы.

В этой статье мы расскажем вам о том, что из себя представляют инфляционные ОФЗ, как они работают, и имеет ли смысл их сейчас покупать.

Линкеры

ОФЗ-ИН — это официальное название гособлигаций с Индексируемым Номиналом. Такие ОФЗ начинаются на 52ХХХ. Выпускаются Минфином РФ, как и другие ОФЗ. Купоны по ним платятся 2 раза в год. На рынке их называют линкерами.

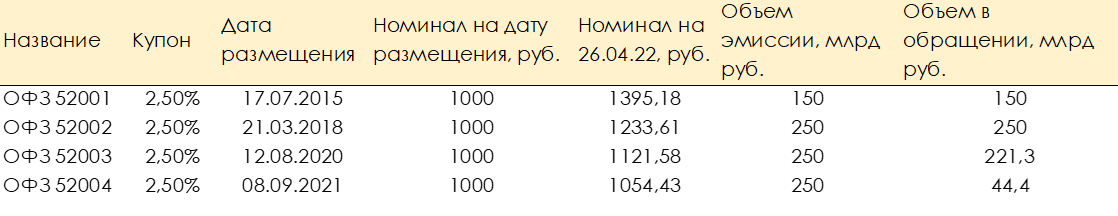

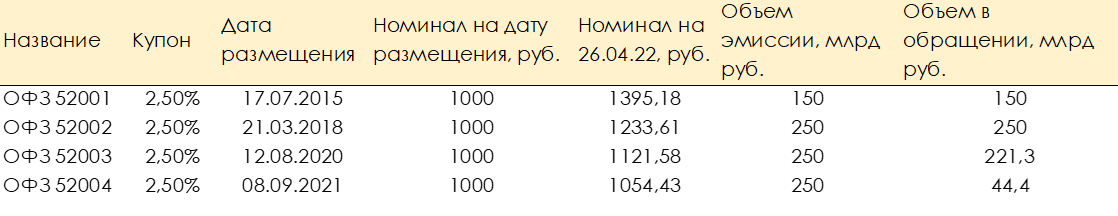

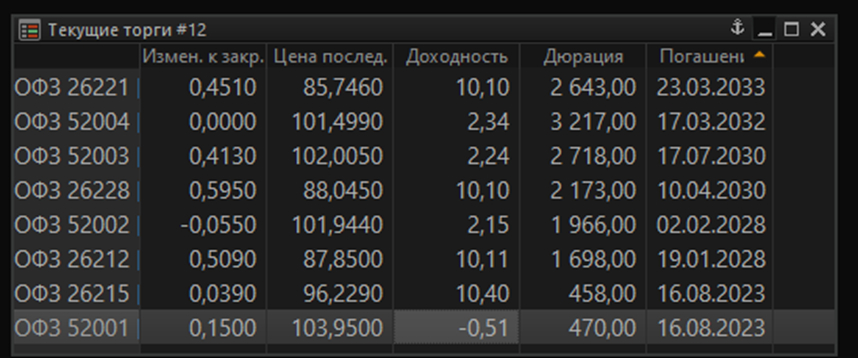

На Московской бирже сейчас торгуется 4 выпуска:

Купонная ставка маленькая и одинаковая у всех выпусков — 2,5%. Но т.к. номинал всегда прирастает на значение инфляции, то купон в рублях тоже растет.

Как происходит индексация номинала

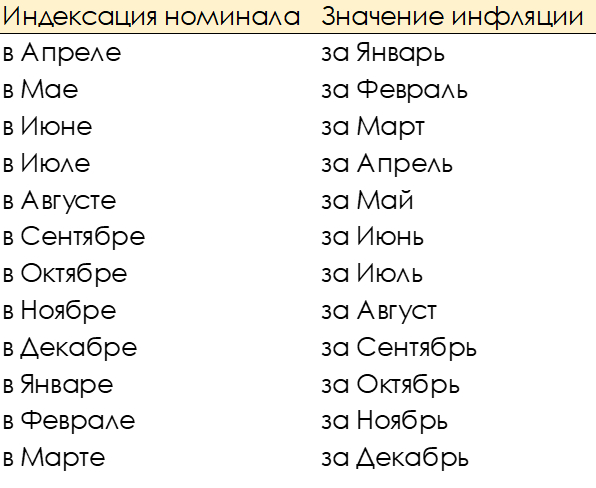

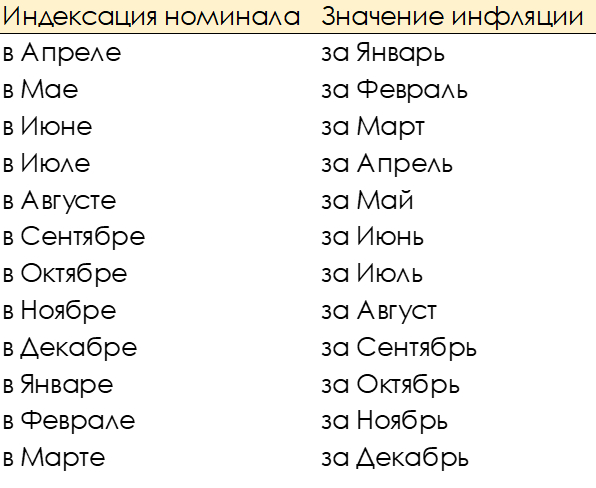

Номинал индексируется на темп роста инфляции с задержкой в 3 месяца.

Сейчас у нас заканчивается апрель, и в течение всего апреля номинал ОФЗ-ИН прирастал на дневные темпы роста инфляции за январь. В мае ежедневно будет прирастать на дневные темпы роста инфляции за февраль и т.д.

Будущее значение номинала всех 4-х выпусков на 2 мес. вперед можно смотреть на сайте Минфина по ссылке. Можно выгрузить .xlsx для более удобного просмотра.

Как из ОФЗ-ИН посчитать ожидаемую инфляцию

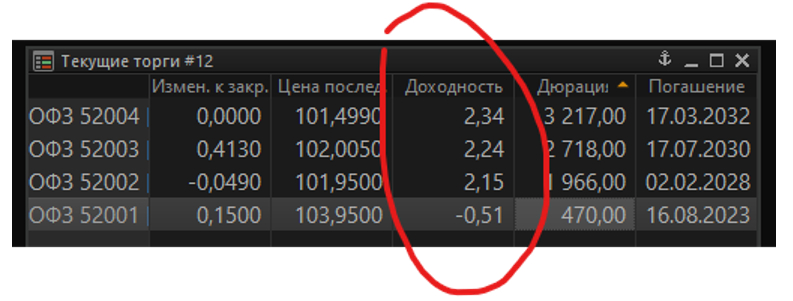

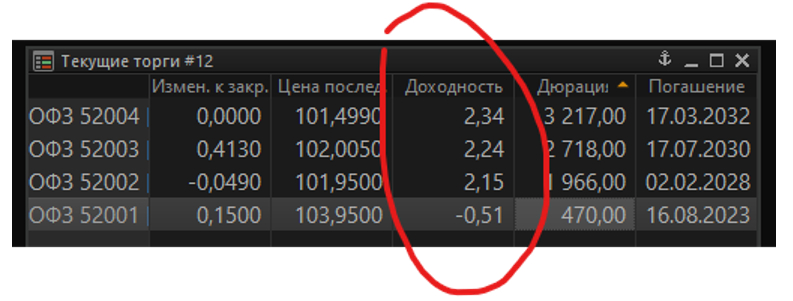

В приложениях брокера и в QUIK рядом с ценой бумаги вы видите доходность, значение которой очень мало или даже является отрицательным.

Пугаться таких низких и даже отрицательных значений не стоит. Это так называемая реальная доходность, через которую выражается ожидаемая инфляция на сроке обращения бумаги.

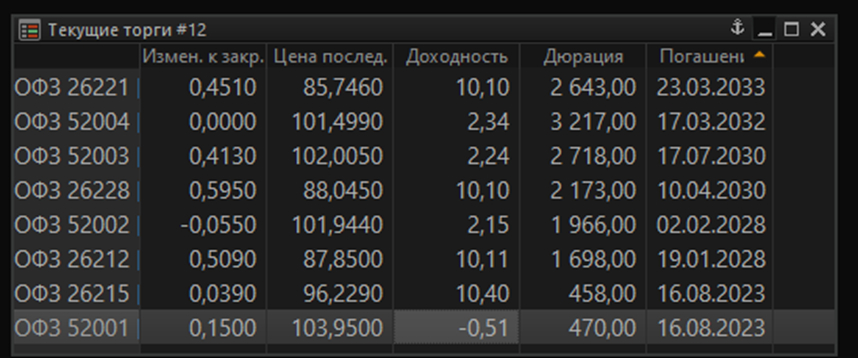

Сейчас объясним на примере. У каждой ОФЗ-ИН есть аналог, близкий по дате погашения, среди ОФЗ-ПД.

На скрине выше добавлены классические ОФЗ с близкими датами погашения для каждого выпуска.

Для 52001 это 26215, 52002 – 26212, 52003 – 26228, 52004 – 26221.

Ожидаемая инфляция = Доходность ОФЗ-ПД – Доходность ОФЗ-ИН

Ожидаемая инфляция в % годовых до 16.08.2023 (на примере 52001) = 10,4% - (-0,51%) = 10,91%.

До 02.02.2028 (52002) = 10,11% - 2,15% =7,96% и т.д.

Как это интерпретировать? ОФЗ-ИН всегда надо сравнивать с ОФЗ-ПД. В случае короткой 52001 всё ясно — ожидаемая инфляция в % годовых на сроке до 16.08.2023 выше, чем текущая доходность к погашению до налогов, поэтому здесь выбор очевиден в пользу 52001, и пугаться отрицательной реальной доходности у выпуска не стоит, потому что доходность линкера зависит от будущих темпов роста инфляции.

Важно сказать, что здесь ожидаемая инфляция не равно инфляционные ожидания, которые вычисляются с помощью опроса инФОМ. А ожидаемую инфляцию называют вмененной.

В случае 52002 мы получили ожидаемую инфляцию 7,96% в год на протяжении каждого года до 02.02.2028. Если вы считаете, что инфляция будет ниже, то выгоднее взять ОФЗ-ПД, потому что реальная доходность у классического выпуска получится выше. Если же вы считаете, что инфляция будет выше, то следует отдавать предпочтение ОФЗ-ИН, т.к. доходность линкера будет выше, чем у классического выпуска.

ОФЗ 52001 — хороший вариант

Из линкеров нам сейчас нравится 52001, т.к. он короткий, а это значит, что можно более-менее точно оценить будущую инфляцию и рассчитать из нее итоговую доходность.

21 марта он торговался по 99% от номинала и давал реальную доходность 3,26%. С тех пор котировка выросла до 103,84%, и реальная доходность опустилась до -0,44%.

Несмотря на это, он все еще остается интересным для покупок, потому что:

1. Есть лаг 3 месяца. Пиковые темпы роста инфляции были в марте — 7,6% м/м, а индексация номинала на этот прирост будет только в июне. Кстати, это причина высокого спроса на этот выпуск и роста цены за прошедший месяц.

2. Сохраняется вероятность второй волны инфляции на введении очередного пакета санкций, который, вероятно, будет содержать бан импорта российской нефти в ЕС в каком-либо варианте.

3. Рано или поздно начнут сокращать обязательный объем экспортной выручки к продаже с 80%. Это будет способствовать ослаблению рубля и переносу курсового эффекта в цены.

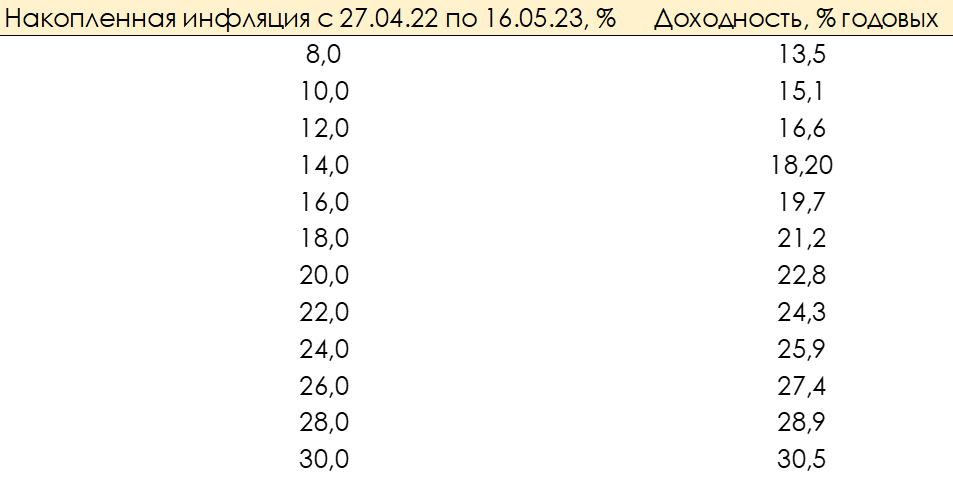

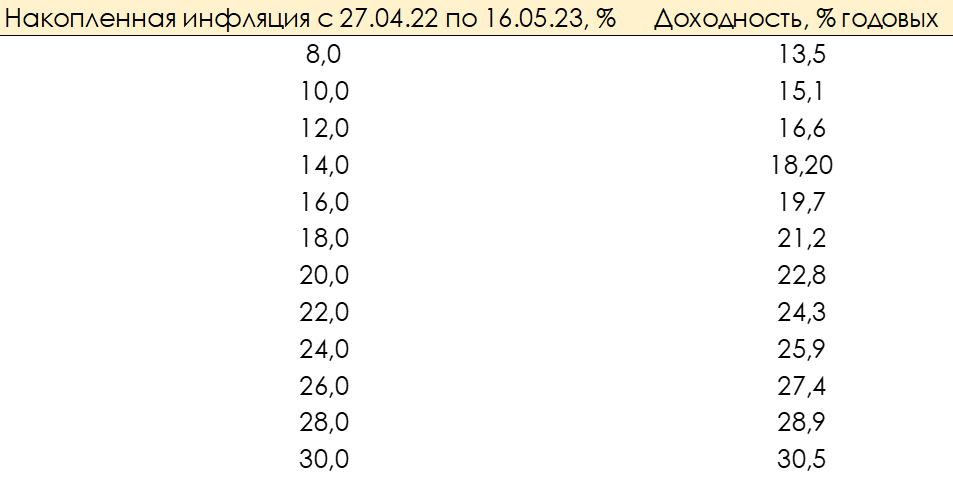

Консервативные оценки будущего роста цен в следующие 12 мес. составляют 8%. Представляем различные сценарии и доходность 52001.

При консервативном росте цен на 8,0%, можно заработать 13,5% до налогов, если купить сейчас, что лучше, чем доходность аналога ОФЗ 26215.

Также из преимуществ следует отметить отсутствие нерезидентов в этих ОФЗ. В классических ОФЗ заперты иностранные инвесторы на 2,77 трлн руб., и когда и как их будут выпускать неизвестно, но в теории их выход надавит на цены. В линкерах же такого не будет.

Риски

1. Низкая ликвидность. Сейчас линкеры на хайпе, поэтому ликвидность в коротком выпуске высокая. Но после июня, когда номинал проиндексируется на высокие темпы роста за март, она может упасть. Поэтому лучше быть готовыми держать до погашения.

2. Занижение официальной статистики по инфляции, что приведет к меньшей индексации номинала.

В этой статье мы расскажем вам о том, что из себя представляют инфляционные ОФЗ, как они работают, и имеет ли смысл их сейчас покупать.

Линкеры

ОФЗ-ИН — это официальное название гособлигаций с Индексируемым Номиналом. Такие ОФЗ начинаются на 52ХХХ. Выпускаются Минфином РФ, как и другие ОФЗ. Купоны по ним платятся 2 раза в год. На рынке их называют линкерами.

На Московской бирже сейчас торгуется 4 выпуска:

Купонная ставка маленькая и одинаковая у всех выпусков — 2,5%. Но т.к. номинал всегда прирастает на значение инфляции, то купон в рублях тоже растет.

Как происходит индексация номинала

Номинал индексируется на темп роста инфляции с задержкой в 3 месяца.

Сейчас у нас заканчивается апрель, и в течение всего апреля номинал ОФЗ-ИН прирастал на дневные темпы роста инфляции за январь. В мае ежедневно будет прирастать на дневные темпы роста инфляции за февраль и т.д.

Будущее значение номинала всех 4-х выпусков на 2 мес. вперед можно смотреть на сайте Минфина по ссылке. Можно выгрузить .xlsx для более удобного просмотра.

Как из ОФЗ-ИН посчитать ожидаемую инфляцию

В приложениях брокера и в QUIK рядом с ценой бумаги вы видите доходность, значение которой очень мало или даже является отрицательным.

Пугаться таких низких и даже отрицательных значений не стоит. Это так называемая реальная доходность, через которую выражается ожидаемая инфляция на сроке обращения бумаги.

Сейчас объясним на примере. У каждой ОФЗ-ИН есть аналог, близкий по дате погашения, среди ОФЗ-ПД.

На скрине выше добавлены классические ОФЗ с близкими датами погашения для каждого выпуска.

Для 52001 это 26215, 52002 – 26212, 52003 – 26228, 52004 – 26221.

Ожидаемая инфляция = Доходность ОФЗ-ПД – Доходность ОФЗ-ИН

Ожидаемая инфляция в % годовых до 16.08.2023 (на примере 52001) = 10,4% - (-0,51%) = 10,91%.

До 02.02.2028 (52002) = 10,11% - 2,15% =7,96% и т.д.

Как это интерпретировать? ОФЗ-ИН всегда надо сравнивать с ОФЗ-ПД. В случае короткой 52001 всё ясно — ожидаемая инфляция в % годовых на сроке до 16.08.2023 выше, чем текущая доходность к погашению до налогов, поэтому здесь выбор очевиден в пользу 52001, и пугаться отрицательной реальной доходности у выпуска не стоит, потому что доходность линкера зависит от будущих темпов роста инфляции.

Важно сказать, что здесь ожидаемая инфляция не равно инфляционные ожидания, которые вычисляются с помощью опроса инФОМ. А ожидаемую инфляцию называют вмененной.

В случае 52002 мы получили ожидаемую инфляцию 7,96% в год на протяжении каждого года до 02.02.2028. Если вы считаете, что инфляция будет ниже, то выгоднее взять ОФЗ-ПД, потому что реальная доходность у классического выпуска получится выше. Если же вы считаете, что инфляция будет выше, то следует отдавать предпочтение ОФЗ-ИН, т.к. доходность линкера будет выше, чем у классического выпуска.

ОФЗ 52001 — хороший вариант

Из линкеров нам сейчас нравится 52001, т.к. он короткий, а это значит, что можно более-менее точно оценить будущую инфляцию и рассчитать из нее итоговую доходность.

21 марта он торговался по 99% от номинала и давал реальную доходность 3,26%. С тех пор котировка выросла до 103,84%, и реальная доходность опустилась до -0,44%.

Несмотря на это, он все еще остается интересным для покупок, потому что:

1. Есть лаг 3 месяца. Пиковые темпы роста инфляции были в марте — 7,6% м/м, а индексация номинала на этот прирост будет только в июне. Кстати, это причина высокого спроса на этот выпуск и роста цены за прошедший месяц.

2. Сохраняется вероятность второй волны инфляции на введении очередного пакета санкций, который, вероятно, будет содержать бан импорта российской нефти в ЕС в каком-либо варианте.

3. Рано или поздно начнут сокращать обязательный объем экспортной выручки к продаже с 80%. Это будет способствовать ослаблению рубля и переносу курсового эффекта в цены.

Консервативные оценки будущего роста цен в следующие 12 мес. составляют 8%. Представляем различные сценарии и доходность 52001.

При консервативном росте цен на 8,0%, можно заработать 13,5% до налогов, если купить сейчас, что лучше, чем доходность аналога ОФЗ 26215.

Также из преимуществ следует отметить отсутствие нерезидентов в этих ОФЗ. В классических ОФЗ заперты иностранные инвесторы на 2,77 трлн руб., и когда и как их будут выпускать неизвестно, но в теории их выход надавит на цены. В линкерах же такого не будет.

Риски

1. Низкая ликвидность. Сейчас линкеры на хайпе, поэтому ликвидность в коротком выпуске высокая. Но после июня, когда номинал проиндексируется на высокие темпы роста за март, она может упасть. Поэтому лучше быть готовыми держать до погашения.

2. Занижение официальной статистики по инфляции, что приведет к меньшей индексации номинала.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба