Высокая волатильность фондового рынка вызвана опасениями в отношении инфляции, потенциальной рецессии, а также агрессивной денежно-кредитной политики ФРС

Эта статья посвящена компаниям, которые способны «превзойти» рынок за счет своих фундаментальных показателей, разумных рыночных оценок и щедрых дивидендов

British American Tobacco, Devon Energy и ConAgra Foods заслуживают внимания инвесторов

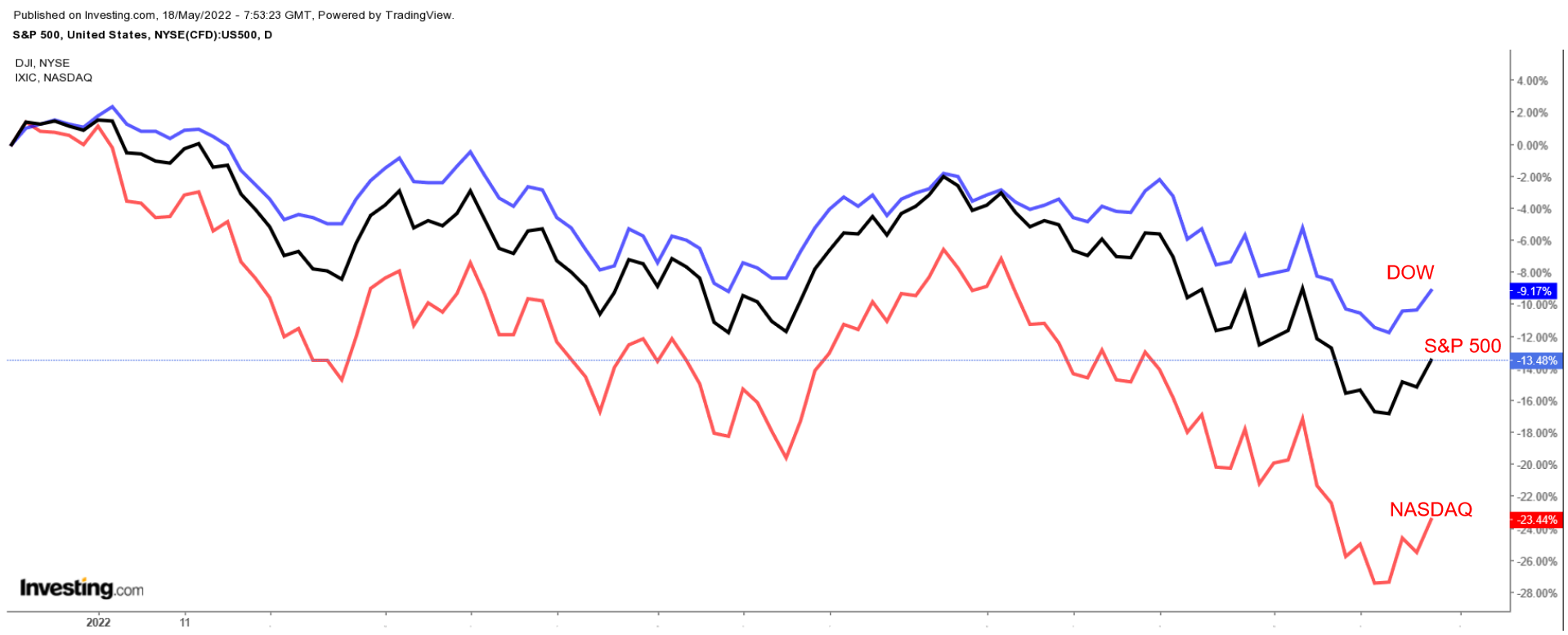

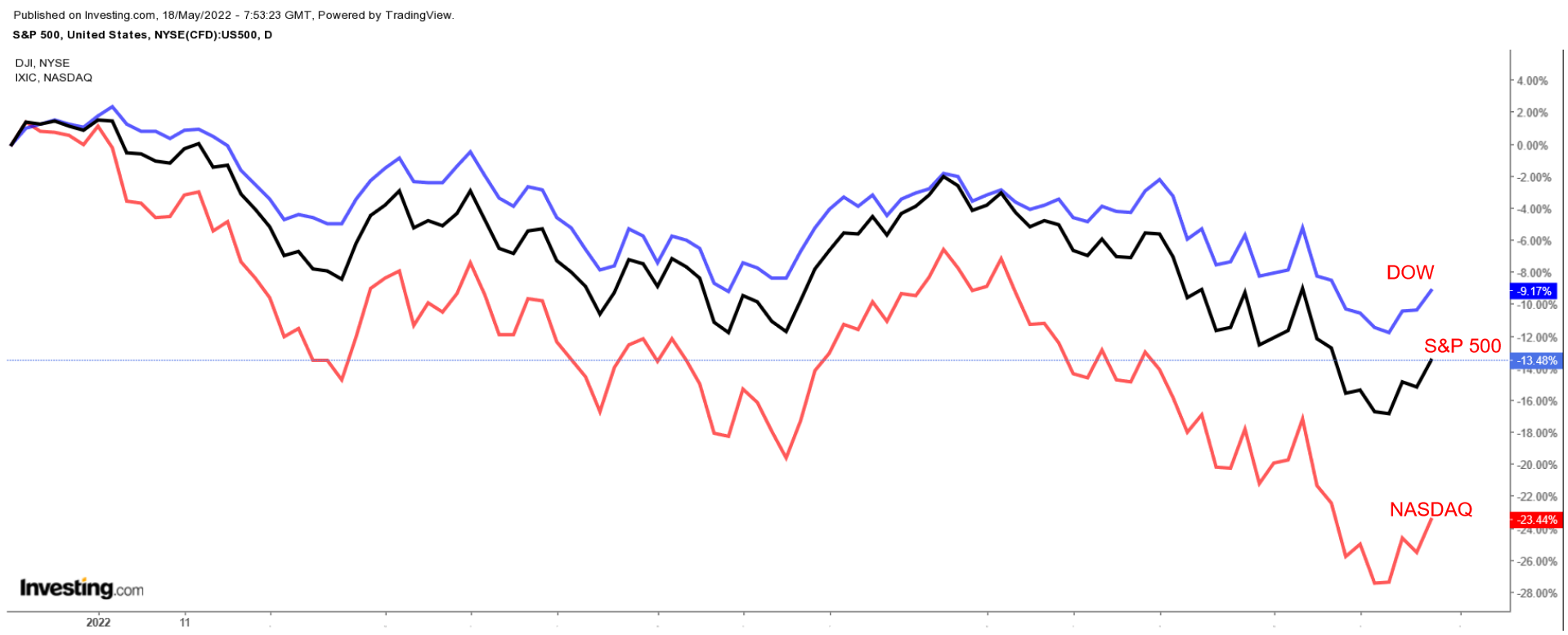

Начало 2022 года оказалось одним из худших для фондового рынка США за всю историю; инвесторов беспокоят перспективы дальнейшего роста ключевой ставки Федеральной резервной системы в рамках борьбы со стабильно высокой инфляцией.

Индекс Dow Jones Industrial Average с начала года снизился на 10%, в то время как S&P 500 и высокотехнологичный NASDAQ Composite скинули 14% и 23% соответственно.

Dow, S&P 500 и NASDAQ – дневной таймфрейм

Но пока бумаги убыточных быстрорастущих технологических компаний падают, «стоимостные акции» (эмитенты которых считаются защитными активами) демонстрируют впечатляющий рост даже на фоне всех рыночных потрясений.

Такой вывод можно сделать, сравнив динамику iShares S&P 500 Value ETF (NYSE:IVE) и iShares S&P 500 Growth ETF (NYSE:IVW). IVE существенно опережает IVW, поскольку инвесторы сбрасывают «рисковые» бумаги и переводят капитал в «тихие гавани».

Динамика IVE и IVW

Американский фондовый рынок остается очень волатильным, и на этом фоне мы выделили три «стоимостных» актива, способных успешно пережить текущие рыночные потрясения.

1. British American Tobacco

Коэффициент P/E: 12,0;

Дивидендная доходность: 6,74%;

Рыночная капитализация: $99 млрд;

Динамика акций с начала год: +16,6%.

British American Tobacco (LON:BATS) (NYSE:BTI) — вторая по чистому объему продаж табачная компания в мире. Она представлена более чем в 180 странах и продвигает продукцию под такими брендами, как Lucky Strike, Newport, Camel, Kent и Dunhill. Портфель активов BTI также включает табачные изделия с пониженным риском для здоровья, такие как Vype, Vuse и glo.

«Голубые фишки» (особенно те, что предлагают внушительные дивиденды), как правило, опережают рынок в периоды повышенной волатильности, поскольку инвесторы склонны искать спасение в бумагах поставщиков товаров широкого спроса, отличающихся относительно разумными рыночными оценками.

Акции British American, которые за этот год прибавили 16,6%, но все равно имеют коэффициент P/E в 12,0, торгуются с огромной скидкой по сравнению с бумагами главных конкурентов в лице Philip Morris (NYSE:PM) и Altria (NYSE:MO) (коэффициенты P/E для которых составляют 18,4 и 33,0 соответственно).

Британский производитель сигарет и табачных изделий также не скупится на дивиденды. BTI ежеквартально выплачивает 0,7354 доллара на акцию, предлагая доходность в 6,74% (что является одним из самых высоких показателей в секторе).

BTI – дневной таймфрейм

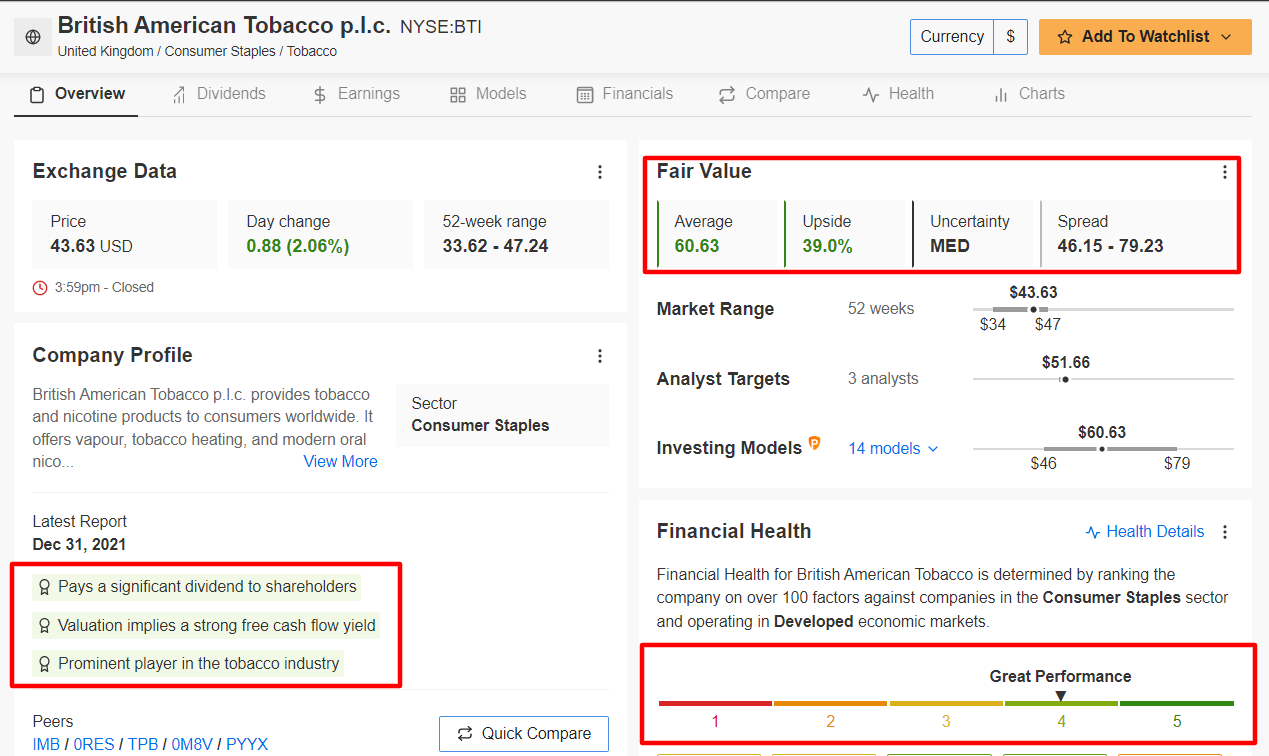

Торги вторника акции BTI завершили на отметке 43,63 доллара, оказавшись в пределах досягаемости недавнего четырехлетнего пика в 47,24 доллара от 17 февраля. Сейчас компания оценивается в 99 миллиардов долларов.

Наглядным доказательством того, насколько хорошо у компании идут дела в условиях высокой инфляции и замедления экономического роста, стал финансовый отчет за первый квартал от 28 апреля.

British American смогла извлечь выгоду из перехода на продукты с пониженным риском для здоровья и подтвердила собственный прогноз на текущий год, заявив, что выручка от реализации новых категорий продуктов к 2025 году достигнет 6,21 миллиарда долларов.

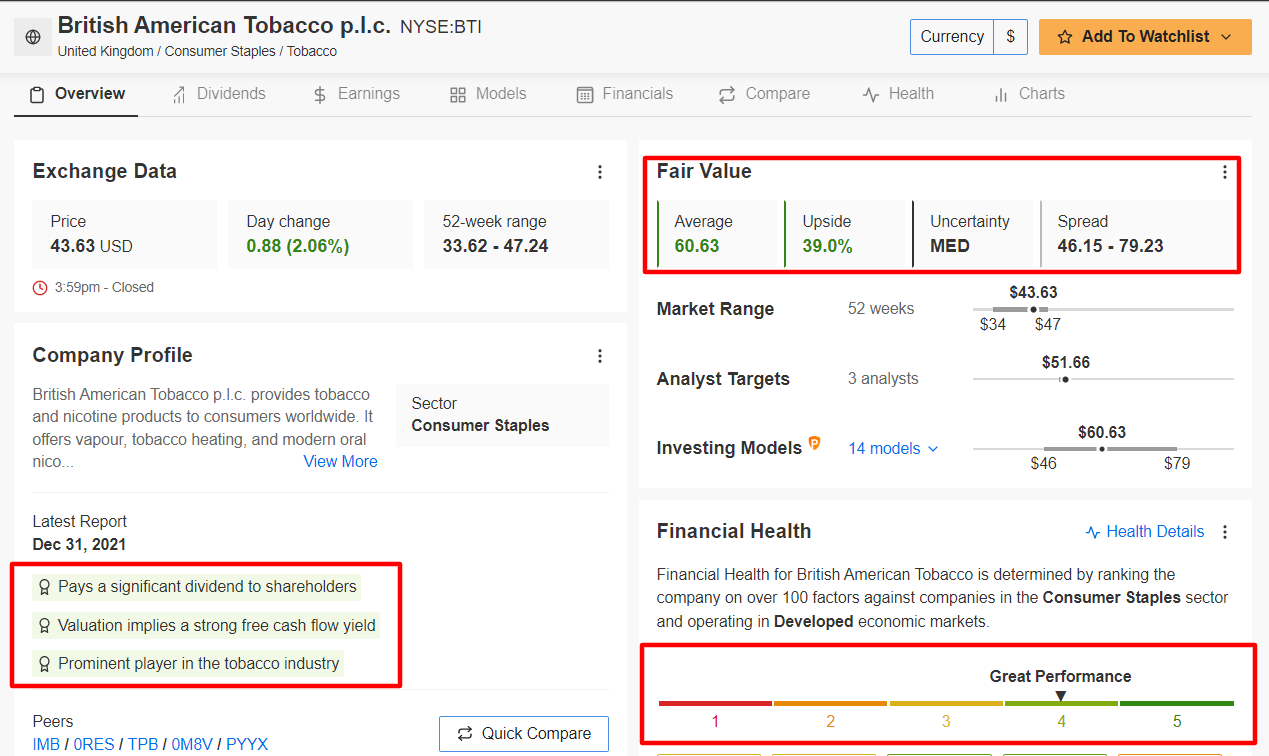

Неудивительно, что модели InvestingPro оценивают справедливую стоимость акций BTI в $60,63, предполагая наличие потенциала роста примерно на 39% в течение следующих 12 месяцев.

Справедливая стоимость BTI

2. Devon Energy

Коэффициент P/E: 13,6;

Дивидендная доходность: 7%;

Рыночная капитализация: $47,9 млрд;

Динамика акций с начала года: +64,7%;

Будучи одной из крупнейших независимых нефтегазовых компаний США, Devon Energy (NYSE:DVN) в этом году показала отличные результаты, воспользовавшись скачком цен и спроса на энергоносители, и выбилась в лидеры энергетического сектора.

Акции компании из Оклахомы с начала января подскочили почти на 65% в 2022 году, оставив далеко позади как Dow Jones Industrial Average, так и S&P 500.

Несмотря на масштабы текущего ралли, Devon остается одним из лучших активов для хеджирования дальнейшей волатильности благодаря ее дивидендной политике и программе выкупа акций.

Поставщик нефти и газа недавно нарастил квартальные выплаты на 27% до $1,27 на акцию. Годовые дивиденды в размере $5,08 с доходностью в 7,0% в текущих условиях выглядят чрезвычайно привлекательно.

Для сравнения: доходность эталонных 10-летних гособлигаций США не превышает 3%, в то время как предполагаемая доходность S&P 500 в настоящее время составляет около 1,5%.

Кроме того, акции Devon могут похвастаться сравнительно низким коэффициентом P/E в 13,6, что делает их дешевле бумаг других известных компаний нефтегазового сектора, таких как EOG Resources (NYSE:EOG) и Pioneer Natural Resources (NYSE:PXD).

DVN – дневной таймфрейм

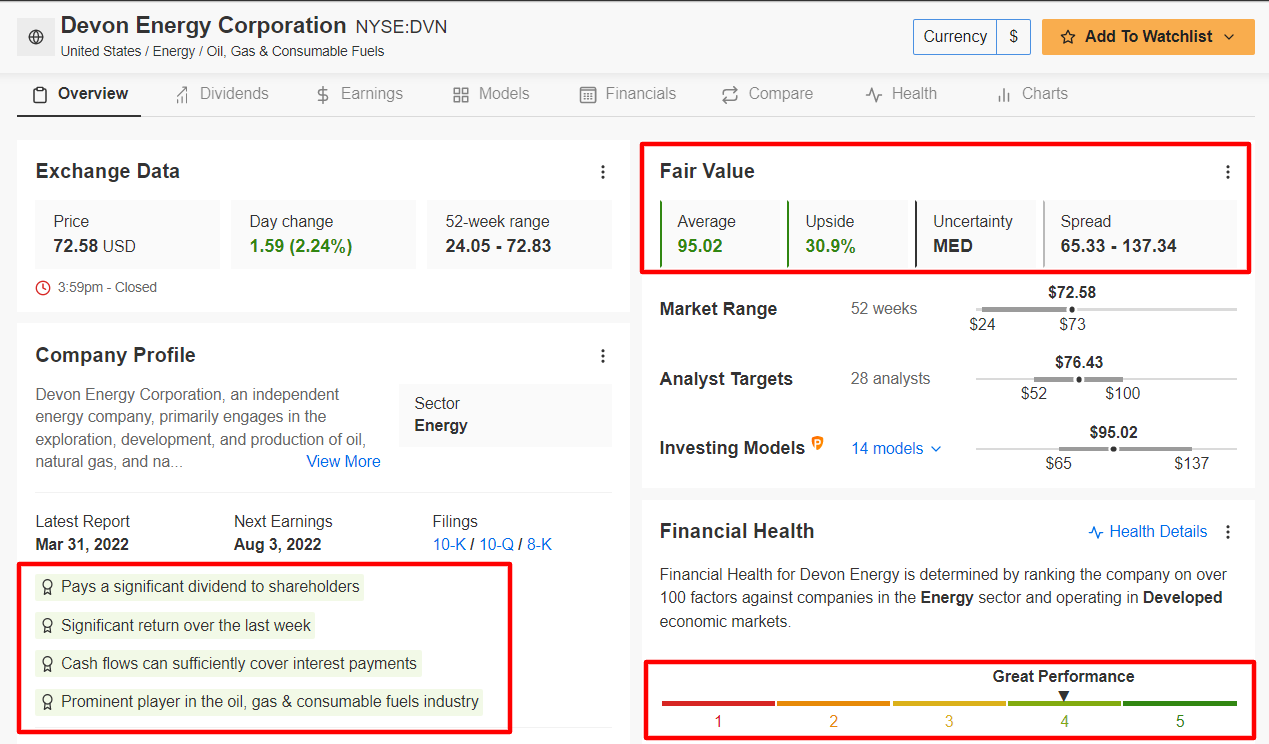

Сессию вторника акции DVN завершили на уровнях августа 2014 года в 72,58 доллара. Рыночная капитализация компании составляет 47,9 миллиарда долларов.

Devon намерена и дальше наращивать финансовые показатели за счет своих первоклассных активов в Пермском бассейне в условиях возросших цен на нефть и газ.

2 мая компания опубликовала отчет за первый квартал, в котором отразила трехзначный рост прибыли и выручки в годовом отношении. Она также нарастила объем программы обратного выкупа акций на 25%, доведя его до 2 миллиардов долларов; руководство отметило свой акцент на вознаграждении акционеров.

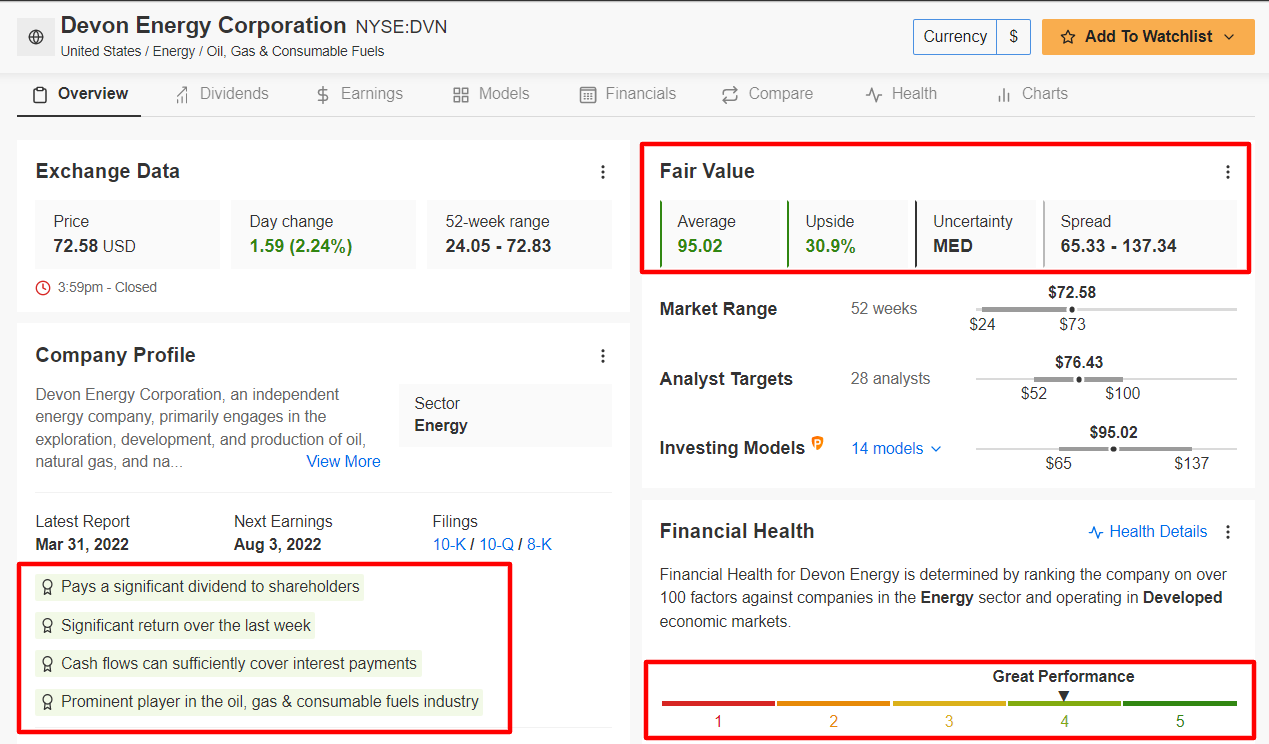

Неудивительно, что количественные модели InvestingPro предполагают наличие потенциала почти 31-процентного ралли акций Devon к их справедливой стоимости в $95,02 за акцию.

3. ConAgra Foods

Коэффициент P/E: 16,4;

Дивидендная доходность: 3,54%;

Рыночная капитализация: $16,9 млрд;

Динамика акций с начала года: +3,4%.

ConAgra Foods (NYSE:CAG), недавно сменившая название на ConAgra Brands, является одним из крупнейших производителей упакованных продуктов питания. В первую очередь она известна своей вяленой говядиной Slim Jim, кетчупом Hunt, порошковыми полуфабрикатами для выпечки Duncan Hines и кремом Reddi-wip.

Обеспокоенные высокой инфляцией, замедлением экономического роста и перспективами дальнейшего повышения процентных ставок инвесторы могут обратиться к бумагам ConAgra, поскольку в ближайшие месяцы потребительский сектор может оказаться в лидерах фондового рынка.

Акции CAG, которые с начала года прибавили 3,4%, сейчас торгуются с коэффициентом P/E в 16,4 и выглядят существенно дешевле бумаг таких гигантов, как Kraft Heinz (NASDAQ:KHC) и Hormel Foods (NYSE:HRL). (коэффициенты P/E которых составляют 54,1 и 31,2 соответственно).

Кроме того, ConAgra предлагает относительно высокие годовые дивиденды в размере 1,25 доллара на акцию с доходностью в 3,54%, что повышает ее инвестиционную привлекательность в текущих рыночных условиях.

CAG – дневной таймфрейм

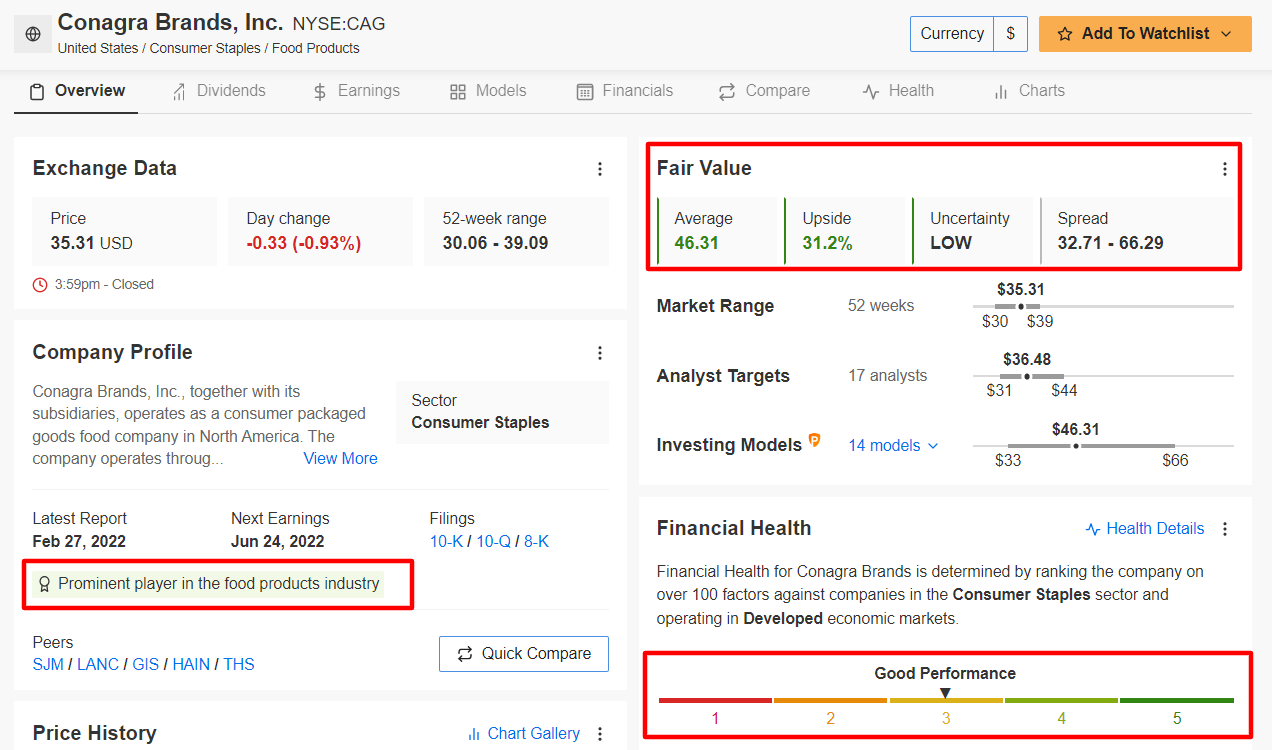

Акции CAG отбились от своего недавнего минимума в 30,06 доллара и завершили сессию вторника на отметке $35,31. На текущих уровнях рыночная капитализация гиганта пищевой промышленности из Чикаго составляет 16,9 миллиарда долларов.

В квартальном отчете от 7 апреля ConAgra смогла продемонстрировать высокие показатели выручки и прибыли, превзойдя ожидания аналитиков; этому не помешали даже возросшие затраты на сырье и логистику.

Производитель упакованных продуктов питания также повысил прогноз продаж на текущий год, учтя растущий спрос и дополнительный рост цен.

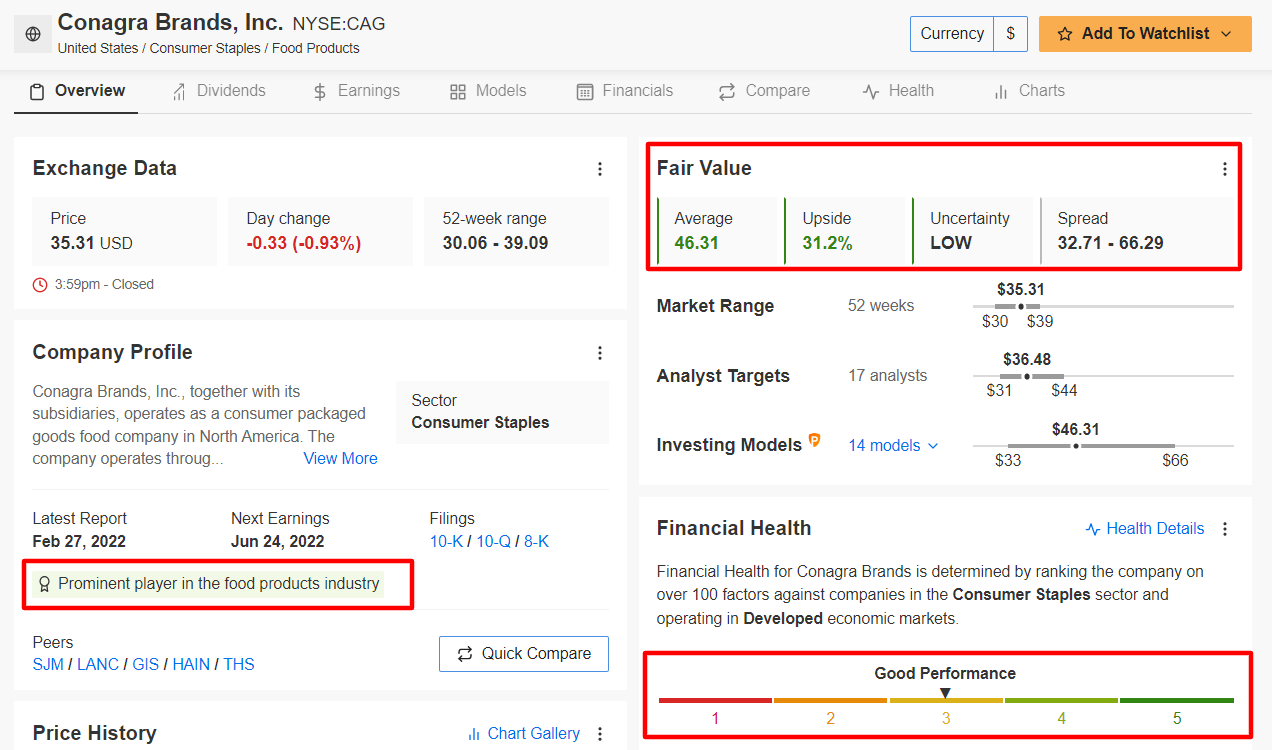

Согласно моделям InvestingPro, акции ConAgra сейчас торгуются примерно на 31% ниже своей справедливой стоимости в $46,31.

Эта статья посвящена компаниям, которые способны «превзойти» рынок за счет своих фундаментальных показателей, разумных рыночных оценок и щедрых дивидендов

British American Tobacco, Devon Energy и ConAgra Foods заслуживают внимания инвесторов

Начало 2022 года оказалось одним из худших для фондового рынка США за всю историю; инвесторов беспокоят перспективы дальнейшего роста ключевой ставки Федеральной резервной системы в рамках борьбы со стабильно высокой инфляцией.

Индекс Dow Jones Industrial Average с начала года снизился на 10%, в то время как S&P 500 и высокотехнологичный NASDAQ Composite скинули 14% и 23% соответственно.

Dow, S&P 500 и NASDAQ – дневной таймфрейм

Но пока бумаги убыточных быстрорастущих технологических компаний падают, «стоимостные акции» (эмитенты которых считаются защитными активами) демонстрируют впечатляющий рост даже на фоне всех рыночных потрясений.

Такой вывод можно сделать, сравнив динамику iShares S&P 500 Value ETF (NYSE:IVE) и iShares S&P 500 Growth ETF (NYSE:IVW). IVE существенно опережает IVW, поскольку инвесторы сбрасывают «рисковые» бумаги и переводят капитал в «тихие гавани».

Динамика IVE и IVW

Американский фондовый рынок остается очень волатильным, и на этом фоне мы выделили три «стоимостных» актива, способных успешно пережить текущие рыночные потрясения.

1. British American Tobacco

Коэффициент P/E: 12,0;

Дивидендная доходность: 6,74%;

Рыночная капитализация: $99 млрд;

Динамика акций с начала год: +16,6%.

British American Tobacco (LON:BATS) (NYSE:BTI) — вторая по чистому объему продаж табачная компания в мире. Она представлена более чем в 180 странах и продвигает продукцию под такими брендами, как Lucky Strike, Newport, Camel, Kent и Dunhill. Портфель активов BTI также включает табачные изделия с пониженным риском для здоровья, такие как Vype, Vuse и glo.

«Голубые фишки» (особенно те, что предлагают внушительные дивиденды), как правило, опережают рынок в периоды повышенной волатильности, поскольку инвесторы склонны искать спасение в бумагах поставщиков товаров широкого спроса, отличающихся относительно разумными рыночными оценками.

Акции British American, которые за этот год прибавили 16,6%, но все равно имеют коэффициент P/E в 12,0, торгуются с огромной скидкой по сравнению с бумагами главных конкурентов в лице Philip Morris (NYSE:PM) и Altria (NYSE:MO) (коэффициенты P/E для которых составляют 18,4 и 33,0 соответственно).

Британский производитель сигарет и табачных изделий также не скупится на дивиденды. BTI ежеквартально выплачивает 0,7354 доллара на акцию, предлагая доходность в 6,74% (что является одним из самых высоких показателей в секторе).

BTI – дневной таймфрейм

Торги вторника акции BTI завершили на отметке 43,63 доллара, оказавшись в пределах досягаемости недавнего четырехлетнего пика в 47,24 доллара от 17 февраля. Сейчас компания оценивается в 99 миллиардов долларов.

Наглядным доказательством того, насколько хорошо у компании идут дела в условиях высокой инфляции и замедления экономического роста, стал финансовый отчет за первый квартал от 28 апреля.

British American смогла извлечь выгоду из перехода на продукты с пониженным риском для здоровья и подтвердила собственный прогноз на текущий год, заявив, что выручка от реализации новых категорий продуктов к 2025 году достигнет 6,21 миллиарда долларов.

Неудивительно, что модели InvestingPro оценивают справедливую стоимость акций BTI в $60,63, предполагая наличие потенциала роста примерно на 39% в течение следующих 12 месяцев.

Справедливая стоимость BTI

2. Devon Energy

Коэффициент P/E: 13,6;

Дивидендная доходность: 7%;

Рыночная капитализация: $47,9 млрд;

Динамика акций с начала года: +64,7%;

Будучи одной из крупнейших независимых нефтегазовых компаний США, Devon Energy (NYSE:DVN) в этом году показала отличные результаты, воспользовавшись скачком цен и спроса на энергоносители, и выбилась в лидеры энергетического сектора.

Акции компании из Оклахомы с начала января подскочили почти на 65% в 2022 году, оставив далеко позади как Dow Jones Industrial Average, так и S&P 500.

Несмотря на масштабы текущего ралли, Devon остается одним из лучших активов для хеджирования дальнейшей волатильности благодаря ее дивидендной политике и программе выкупа акций.

Поставщик нефти и газа недавно нарастил квартальные выплаты на 27% до $1,27 на акцию. Годовые дивиденды в размере $5,08 с доходностью в 7,0% в текущих условиях выглядят чрезвычайно привлекательно.

Для сравнения: доходность эталонных 10-летних гособлигаций США не превышает 3%, в то время как предполагаемая доходность S&P 500 в настоящее время составляет около 1,5%.

Кроме того, акции Devon могут похвастаться сравнительно низким коэффициентом P/E в 13,6, что делает их дешевле бумаг других известных компаний нефтегазового сектора, таких как EOG Resources (NYSE:EOG) и Pioneer Natural Resources (NYSE:PXD).

DVN – дневной таймфрейм

Сессию вторника акции DVN завершили на уровнях августа 2014 года в 72,58 доллара. Рыночная капитализация компании составляет 47,9 миллиарда долларов.

Devon намерена и дальше наращивать финансовые показатели за счет своих первоклассных активов в Пермском бассейне в условиях возросших цен на нефть и газ.

2 мая компания опубликовала отчет за первый квартал, в котором отразила трехзначный рост прибыли и выручки в годовом отношении. Она также нарастила объем программы обратного выкупа акций на 25%, доведя его до 2 миллиардов долларов; руководство отметило свой акцент на вознаграждении акционеров.

Неудивительно, что количественные модели InvestingPro предполагают наличие потенциала почти 31-процентного ралли акций Devon к их справедливой стоимости в $95,02 за акцию.

3. ConAgra Foods

Коэффициент P/E: 16,4;

Дивидендная доходность: 3,54%;

Рыночная капитализация: $16,9 млрд;

Динамика акций с начала года: +3,4%.

ConAgra Foods (NYSE:CAG), недавно сменившая название на ConAgra Brands, является одним из крупнейших производителей упакованных продуктов питания. В первую очередь она известна своей вяленой говядиной Slim Jim, кетчупом Hunt, порошковыми полуфабрикатами для выпечки Duncan Hines и кремом Reddi-wip.

Обеспокоенные высокой инфляцией, замедлением экономического роста и перспективами дальнейшего повышения процентных ставок инвесторы могут обратиться к бумагам ConAgra, поскольку в ближайшие месяцы потребительский сектор может оказаться в лидерах фондового рынка.

Акции CAG, которые с начала года прибавили 3,4%, сейчас торгуются с коэффициентом P/E в 16,4 и выглядят существенно дешевле бумаг таких гигантов, как Kraft Heinz (NASDAQ:KHC) и Hormel Foods (NYSE:HRL). (коэффициенты P/E которых составляют 54,1 и 31,2 соответственно).

Кроме того, ConAgra предлагает относительно высокие годовые дивиденды в размере 1,25 доллара на акцию с доходностью в 3,54%, что повышает ее инвестиционную привлекательность в текущих рыночных условиях.

CAG – дневной таймфрейм

Акции CAG отбились от своего недавнего минимума в 30,06 доллара и завершили сессию вторника на отметке $35,31. На текущих уровнях рыночная капитализация гиганта пищевой промышленности из Чикаго составляет 16,9 миллиарда долларов.

В квартальном отчете от 7 апреля ConAgra смогла продемонстрировать высокие показатели выручки и прибыли, превзойдя ожидания аналитиков; этому не помешали даже возросшие затраты на сырье и логистику.

Производитель упакованных продуктов питания также повысил прогноз продаж на текущий год, учтя растущий спрос и дополнительный рост цен.

Согласно моделям InvestingPro, акции ConAgra сейчас торгуются примерно на 31% ниже своей справедливой стоимости в $46,31.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба