8 августа 2022

Статья перевод с сайта realinvestmentadvice.com . Рассматриваются фундаментальные и технические моменты роста фондового рынка США в последнее время. В целом , ситуацию можно оценить классическим : «чем хуже экономике , тем лучше рынкам» . В предыдущих публикациях говорилось , что большинство инвесторов среднесрочно рассматривают снижение как коррекцию , ФРС все держит под контролем и скоро начнет сбавлять обороты с ужесточением , вплоть до начала нового цикла смягчения. Краткосрочный пессимизм сменился ожиданиями нового бычьего тренда , такое развитие вроде как подтверждает убеждение толпы , и даже способствует новой эйфории. Однако положение дел может измениться очень быстро , о чем и сделан вывод в конце публикации.

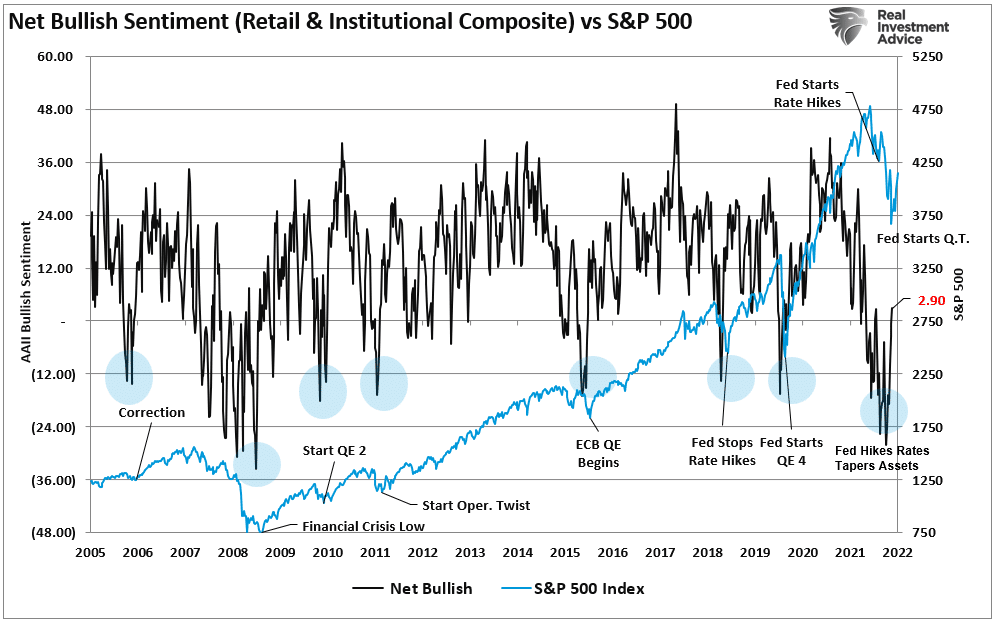

После недавнего повышения ставок ФРС и выхода некоторых экономических данных “лучше, чем ожидалось”, рынок вырос на этой неделе. Ралли неудивительно, учитывая крайне негативные настроения и позиционирование на рынках в июне. Как мы отмечали тогда, такие крайне негативные настроения являются “противоположным” показателем и обеспечивают ресурс для ралли.

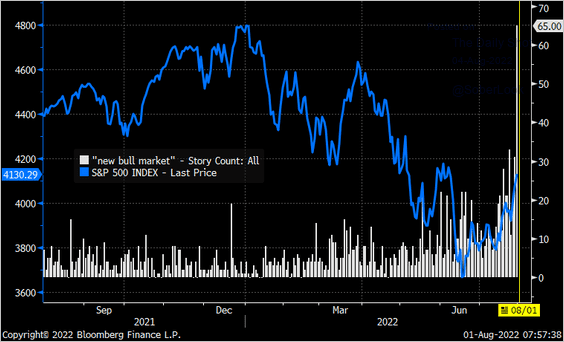

Несмотря на повышение ставок ФРС, сокращение их баланса и инфляцию на уровне 9%, большая часть финансовых СМИ и рыночных гуру определили, что медвежий рынок закончился и начался новый бычий рынок. Как показано, по мере роста рынка росло и количество статей, в которых обсуждался новый бычий рынок.

Предыдущие уровни крайнего пессимизма сформировали идеальную основу для сильного ралли бычьего рынка. Примечательно, что эти экстремальные уровни медвежьего настроя быстро становятся бычьими. Приведенный ниже график представляет собой совокупность настроений как профессиональных, так и розничных инвесторов.

У бычьего ралли есть основание

Вопрос становится устойчивым. С этой целью некоторые индикаторы в настоящее время поддерживают мнение о более устойчивом бычьем рынке. А именно:

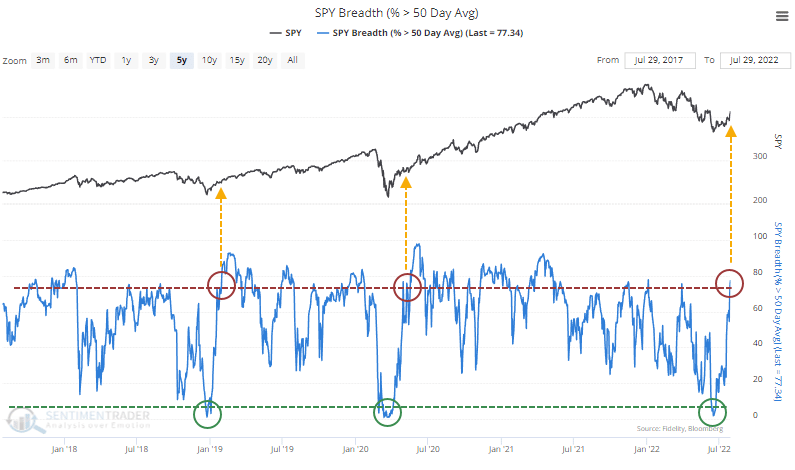

“При продолжающемся росте на прошлой неделе более трех из каждых четырех акций в индексе восстановились выше своих 50-дневных скользящих средних, что является максимальным показателем с начала года. Два других раза за последние пять лет, когда этот показатель колебался от менее чем 5% акций до более чем 75%, это совпадало с началом устойчивого роста ”.– sentiment trader

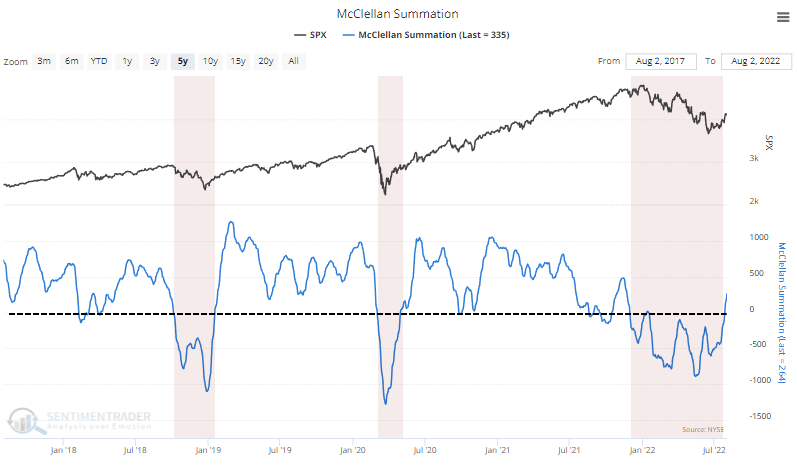

Кроме того, суммирующий индекс также указывает на более здоровый рынок, который исторически приводил к большему росту.

По мере того, как трейдер заключает:

“Обстановка созрела, по крайней мере, для ралли на медвежьем рынке в конце июня. Настроения были настолько плохими, насколько это возможно, до тех пор, пока они не упадут — покупатели, как правило, будут вступать в игру. Это вызвало некоторые резкие движения месяц назад, и, в отличие от других за последние шесть месяцев, покупатели упорствовали и подавали еще более убедительные сигналы. Это еще один признак того, что у этого восстановления должно быть основание ”.

Мы согласны с тем, что у этого роста рынка могут быть некоторые преимущества, поскольку краткосрочные и среднесрочные временные рамки являются бычьими и требуют увеличения доли акций. Однако это не означает, что на этом пути не будет отката, поскольку рынок очень перекуплен в краткосрочной перспективе. Такие откаты предоставят возможности для увеличения риска.

Однако на этот раз есть разница.

На этот раз есть разница

“Четыре самых опасных слова в инвестировании:»на этот раз все по–другому”». — сэр Джон Темплтон

Хотя я согласен с сэром Темплтоном, есть разница с рынком, которого не было последние 40 лет. Эта разница — инфляция.

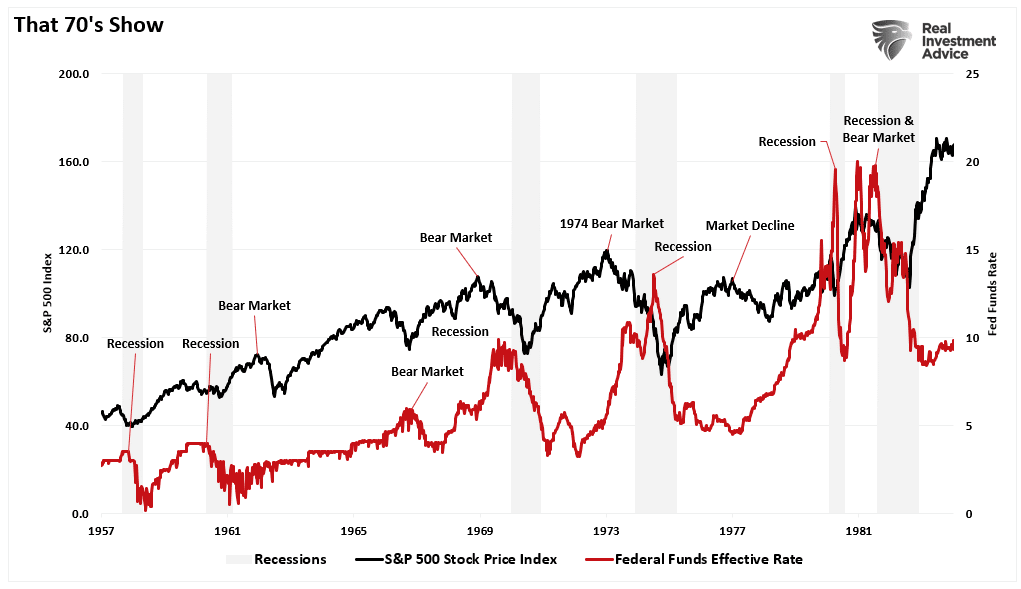

При изучении технических основ рынка, в основном с начала века, влияние “невидимой руки” денежно-кредитной политики очевидно. Рыночные коррекции и медвежьи рынки были спасены денежно-кредитными интервенциями, политикой нулевых процентных ставок и низкой инфляцией. С 70-х годов мы не были свидетелями рынка, на котором ФРС ужесточает монетарную политику и повышает ставки для борьбы с высокой инфляцией. Приведенный ниже график напоминает о том, что произошло тогда.

Хотя прошлое не обязательно предсказывает будущее, это единственный период, на который мы должны ссылаться, когда Федеральная резервная система агрессивно ужесточила процентные ставки. Есть и некоторые другие существенные различия.

В 60-х и 70-х годах:

Соотношение долга домохозяйств к собственному капиталу составляло примерно 60% против более 140% сегодня

Оценки составили 7-кратную прибыль в 1974 году против 25-кратной прибыли сегодня.

Дивидендная доходность составила 5% против 2%

Экономический рост составлял в среднем 7-8% против 2%.

Эти более фундаментальные факторы не имеют большого значения в краткосрочной перспективе; однако в долгосрочной перспективе они предполагают, что домохозяйства сегодня гораздо менее способны ориентироваться в более жестких финансовых условиях. Это в конечном итоге повлияет на рост прибыли и маржи.

Никакого стресса для ФРС

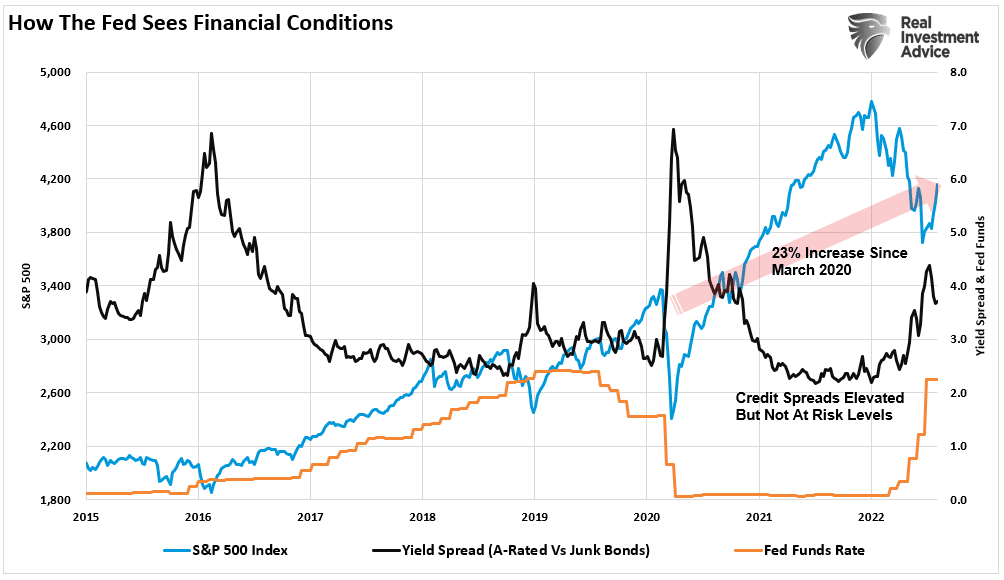

Рынок предоставляет Федеральной резервной системе достаточно возможностей для борьбы с инфляцией.

“В настоящее время нет никаких признаков финансового стресса, а тем более [финансовой] нестабильности. В отсутствие беспорядочного обвала; ФРС будет по-прежнему сосредоточена на том, чтобы акции все еще находились выше своего докризисного пика. Как отмечает BofA:

«Поскольку в типичной модели потребления домохозяйства реагируют на устойчивые изменения цен в течение примерно трех лет, ФРС убеждена, что эффект богатства по-прежнему положительный”.

Во-вторых, хотя кредитные спреды выросли, они остаются контролируемыми, что говорит о том, что финансовый стресс на кредитных рынках остается низким.

В то время как рыночные быки гоняются за акциями в надежде на “разворот ФРС”, при незначительных признаках финансового или кредитного стресса на рынке, ФРС может оставаться сосредоточенной на борьбе с инфляцией.

Поскольку ФРС продолжает повышать ставки, растет риск того, что “упорядоченные” рынки быстро станут “беспорядочными”. Это будет связано с осознанием того, что ФРС допустила ошибку и ужесточила политику, и сценарий “мягкой посадки” рассеивается. Это говорит о том, что мы продолжаем рассматривать текущий рост рынка как “ралли медвежьего рынка”, пока не получим убедительного подтверждения того, что бычий рынок вернулся.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба