«Мечел» выпустил операционный отчет за 1 полугодие 2022 года, но при этом решил не выпускать финансовую отчетность. По тому же примеру поступили и другие сталевары. Но если продажи ММК и «Северстали» сильно просели во втором квартале, то «Мечел» поддержал угольный сегмент.

В этой статье попробуем оценить потенциальные финансовые результаты «Мечела» за 1 полугодие и поговорим о перспективах компании.

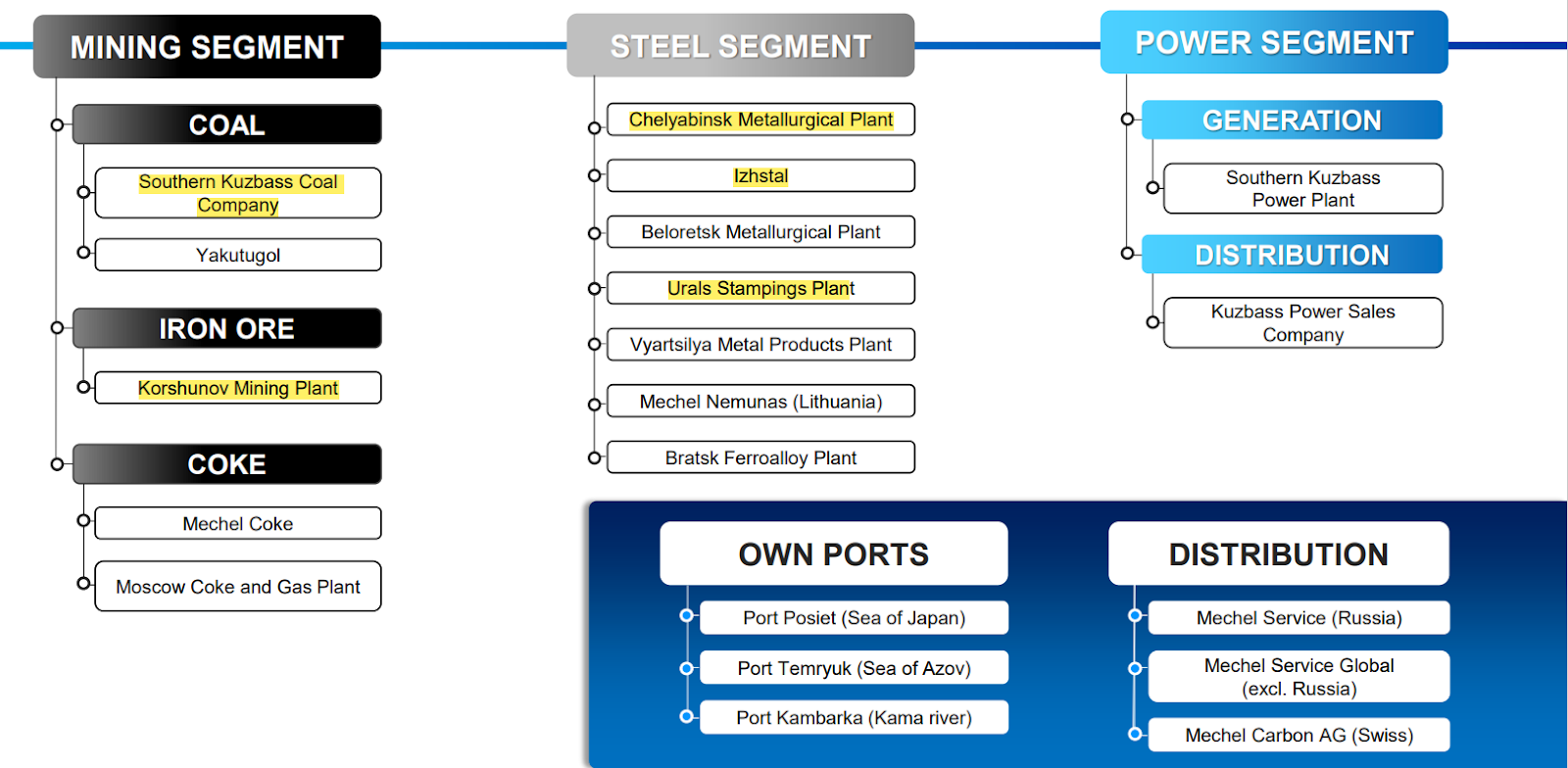

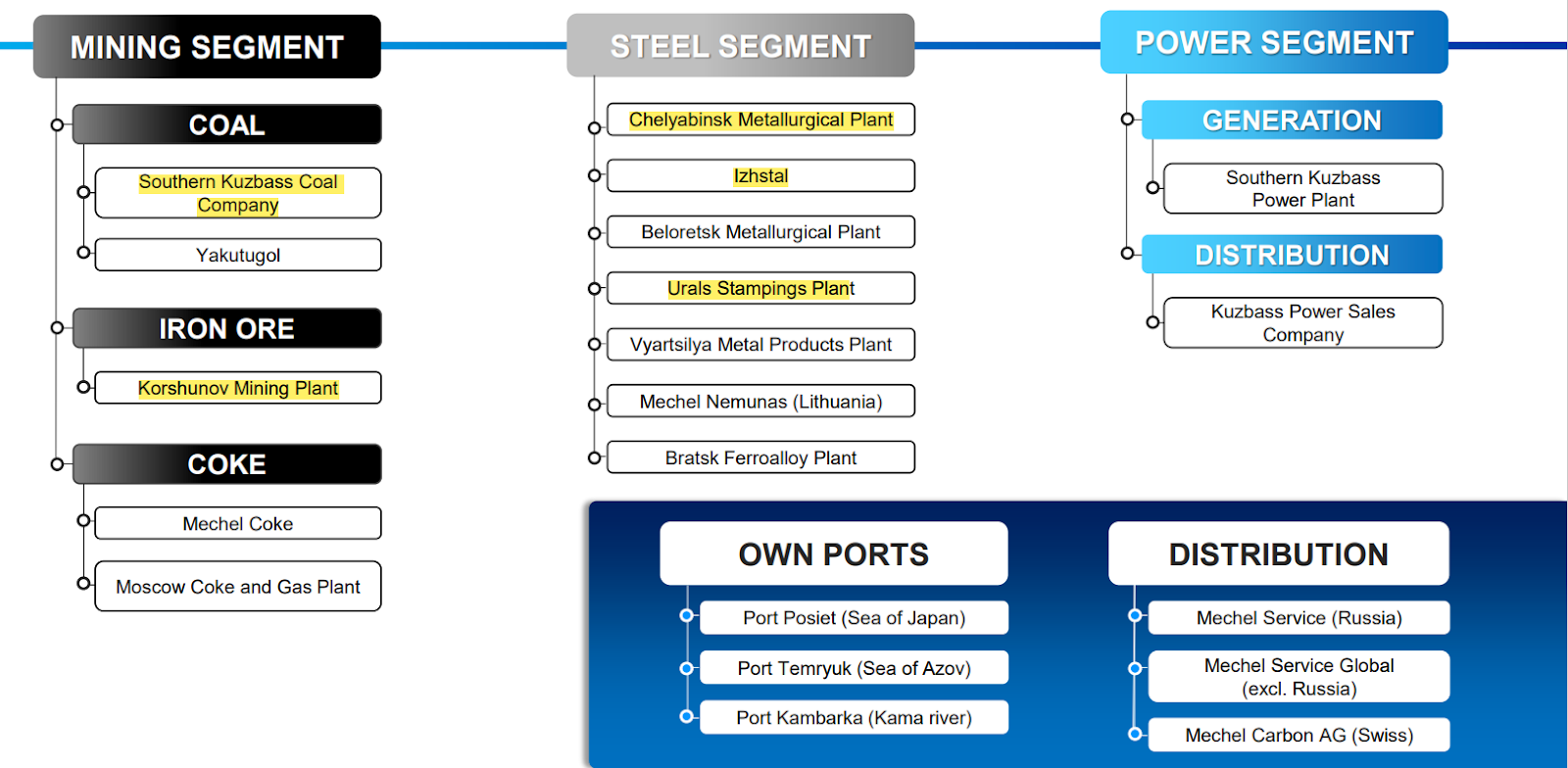

«Мечел» — компания вертикально интегрированная, в составе горная добыча, металлургия, энергетика и дистрибуция. Хоть отчетности по МСФО мы и не увидим, зато публичные дочки отчитались по РСБУ. Сложив результаты компаний можно определить динамику результатов всей группы.

Публичные компании формируют примерно 70% выручки группы, что позволяет провести достаточно точные расчеты.

Желтым выделены компании, выпустившие РСБУ за 2 кв. 2022 года.

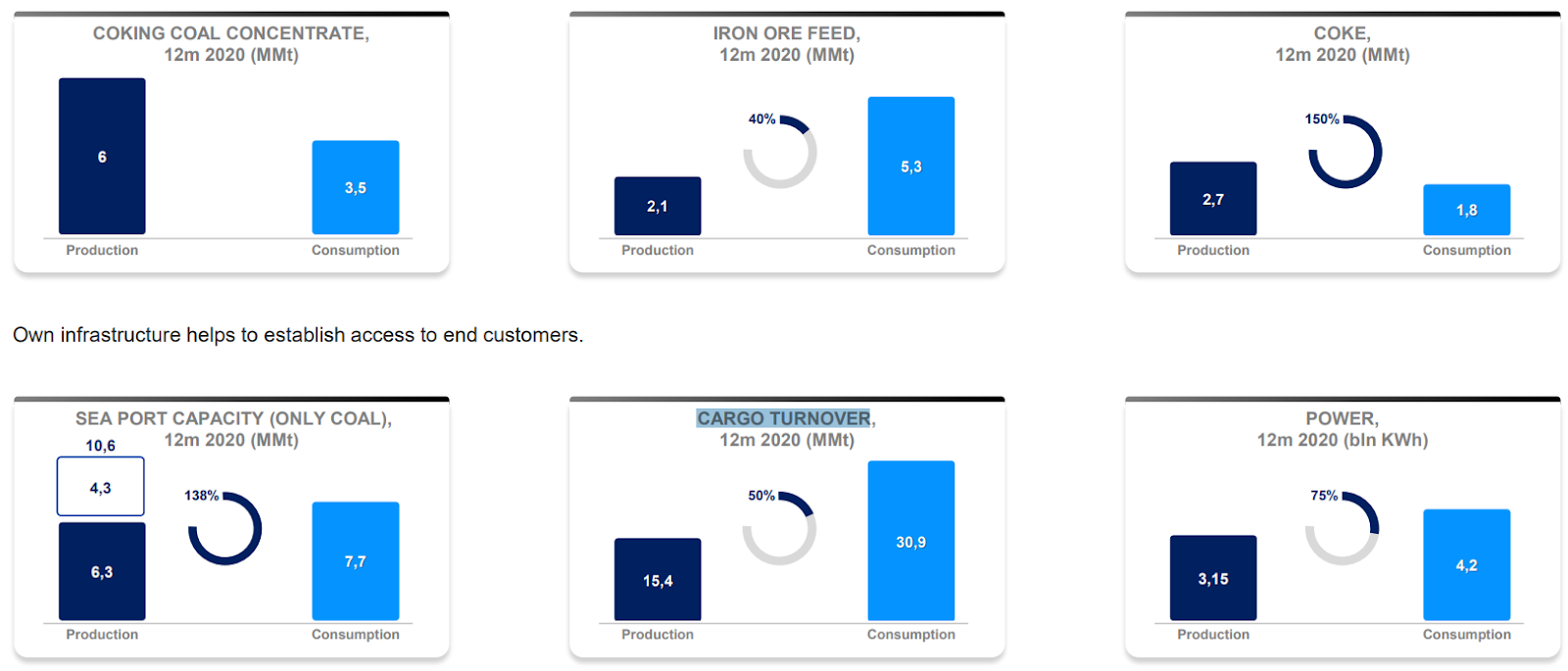

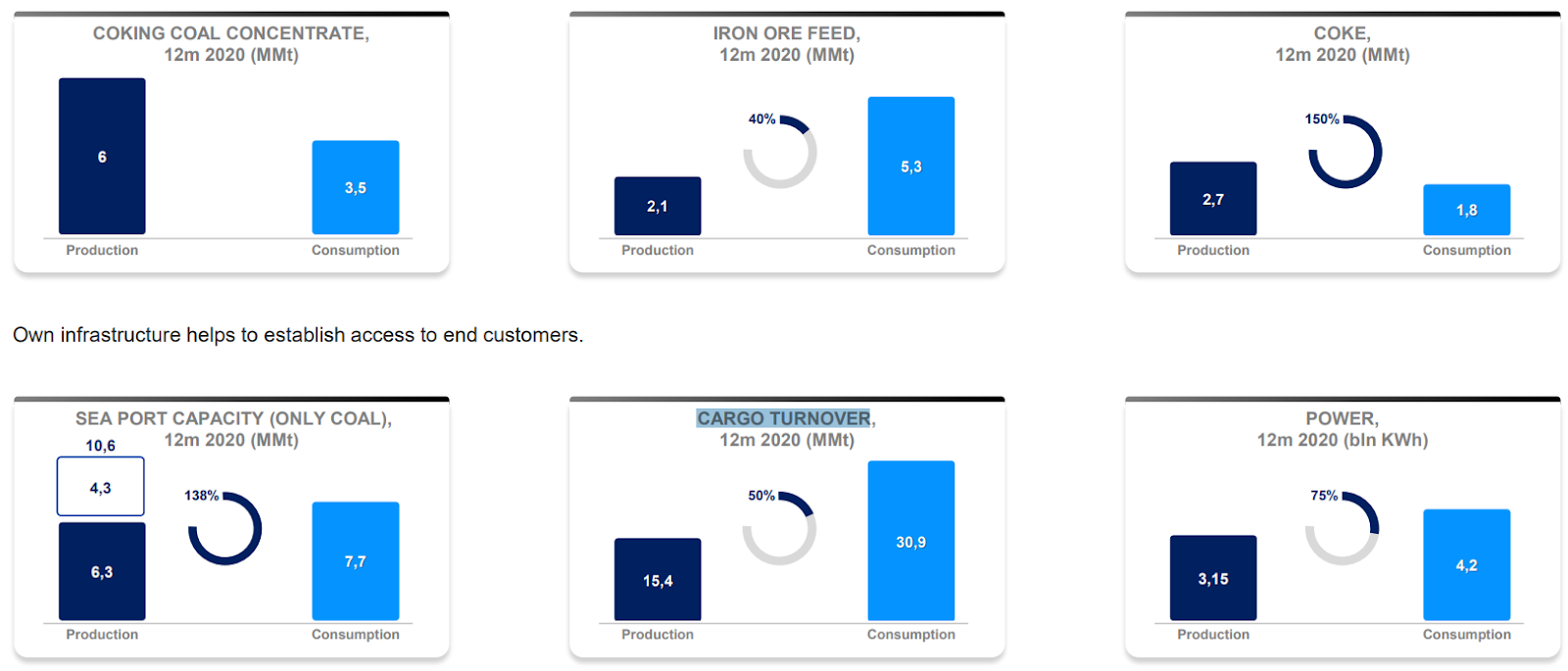

«Мечел» использует собственное сырье для производства стали, как и остальные крупные металлурги. Но производство угля почти в два раза перекрывает потребность группы, остальное уходит на продажу. Уголь сильно влияет на финансовые результаты «Мечела»: он приносит 28% выручки и 63% EBITDA.

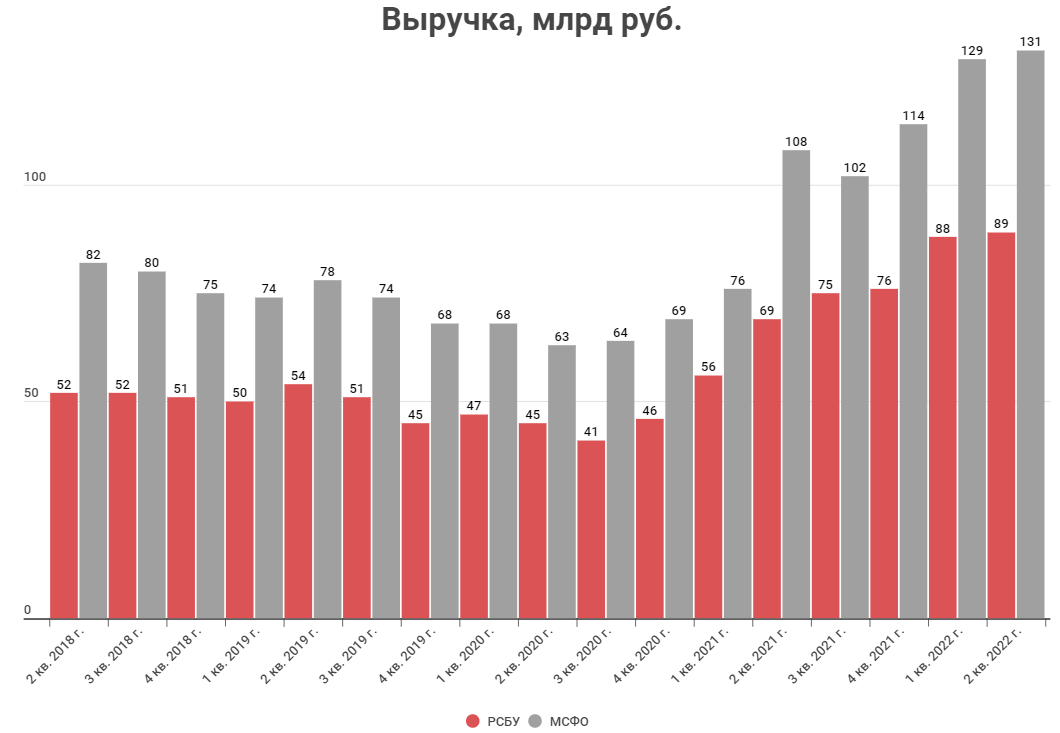

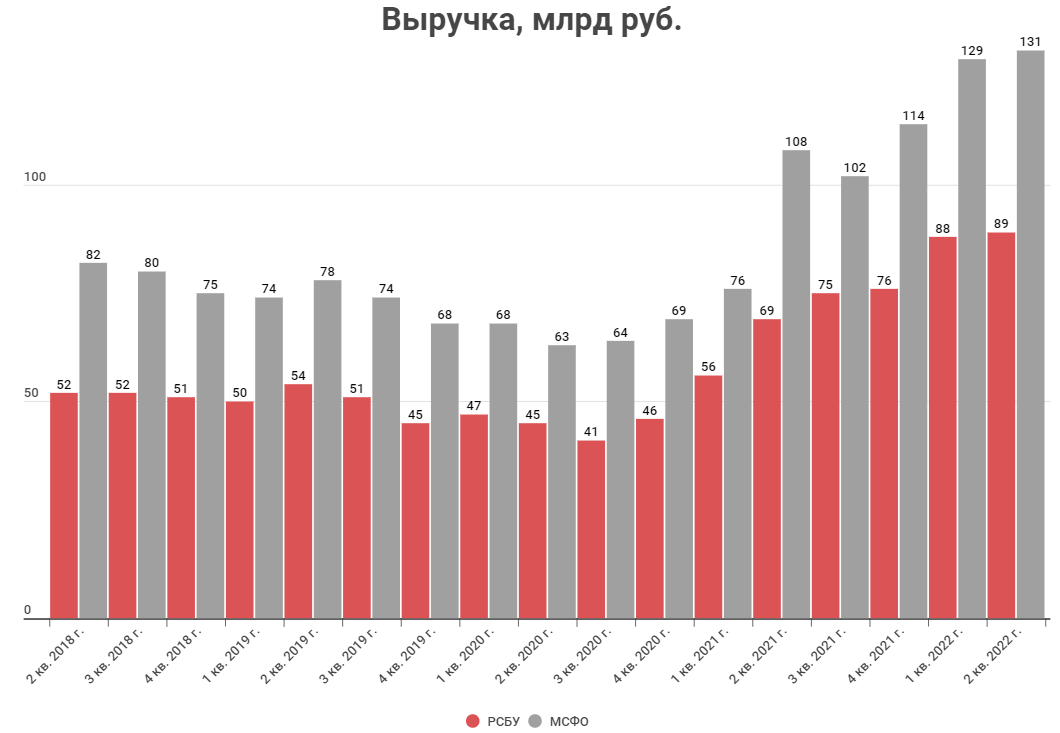

На последующих графиках представлены просуммированные результаты дочек (колонка РСБУ) и результаты группы (колонка МСФО). 1 и 2 кварталы 2022 года по МСФО спрогнозированы на основе корреляции.

Выручка за 1 полугодие выросла примерно на 40% год к году. Второй квартал у стального сегмента оказался хуже первого из-за снижения цен как на внутреннем рынке, так и мире. Угольный сегмент, наоборот, увеличил выручку квартал к кварталу.

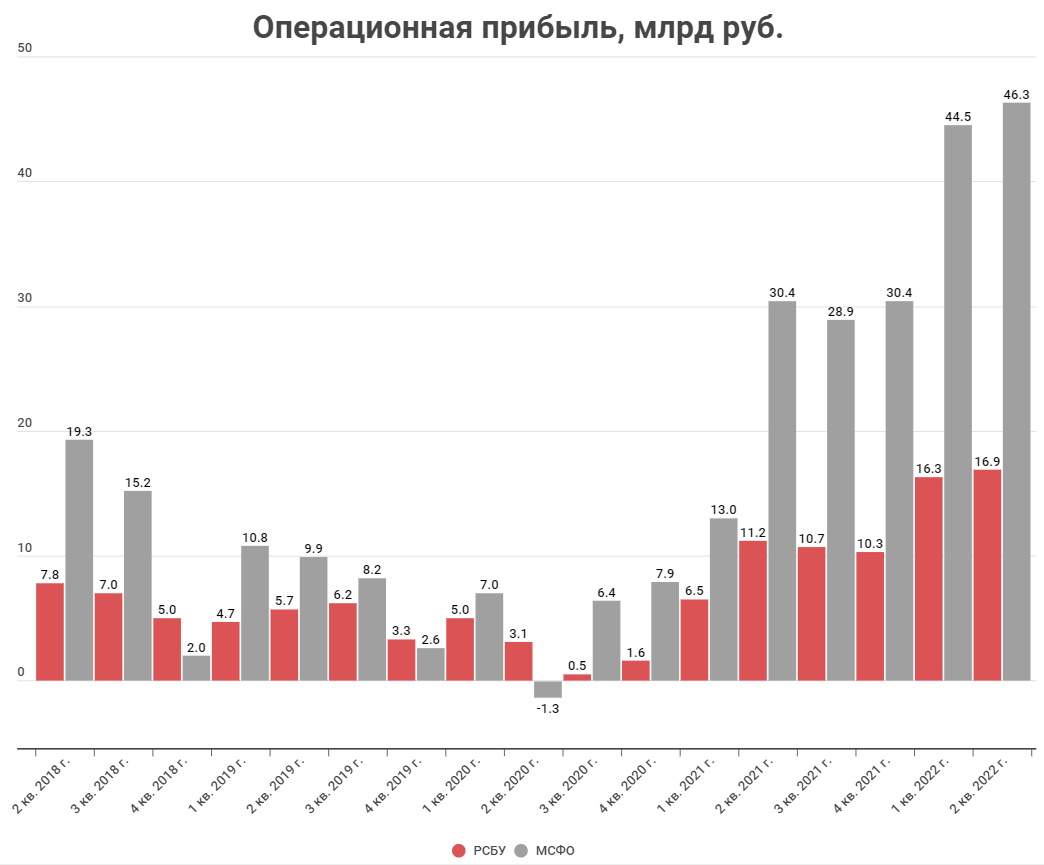

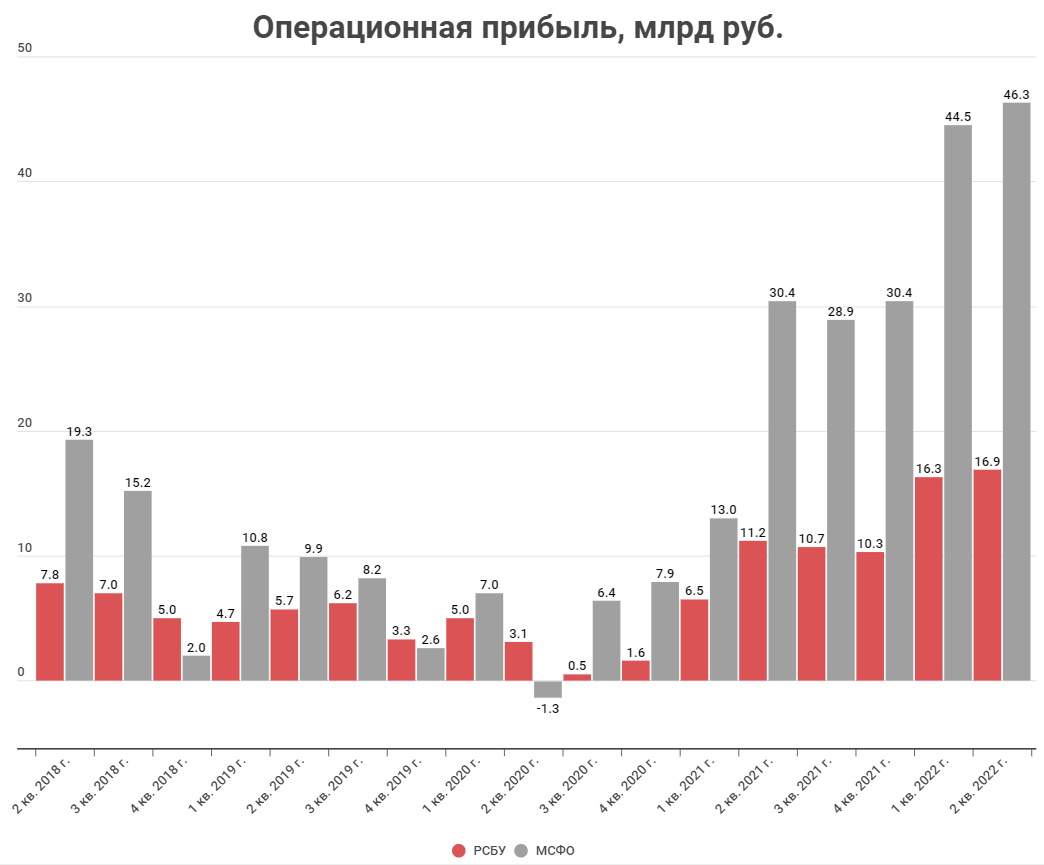

Операционная прибыль выросла в 2,7 раза за полугодие. Основной эффект внес угольный сегмент, как самый рентабельный.

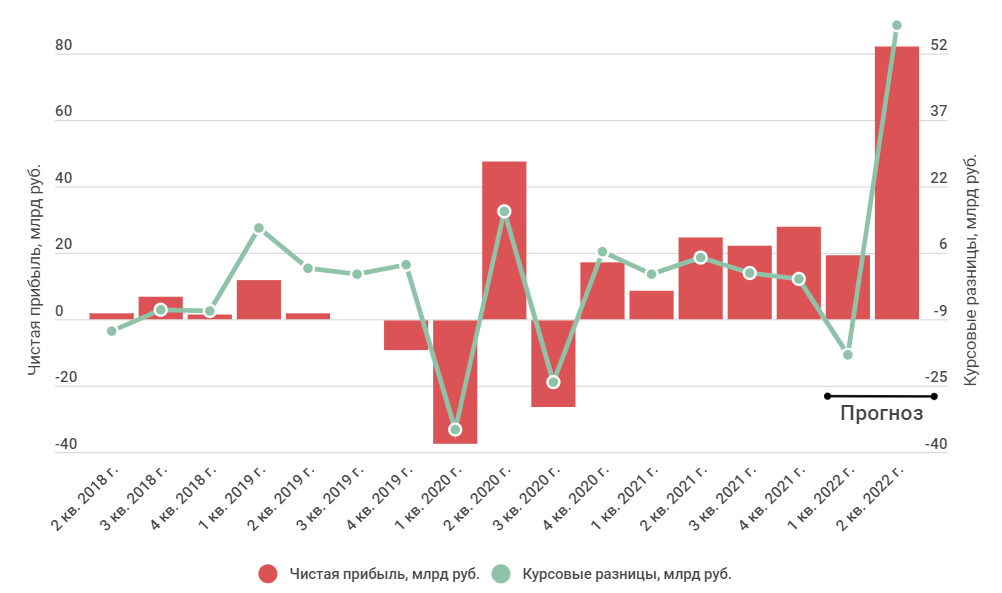

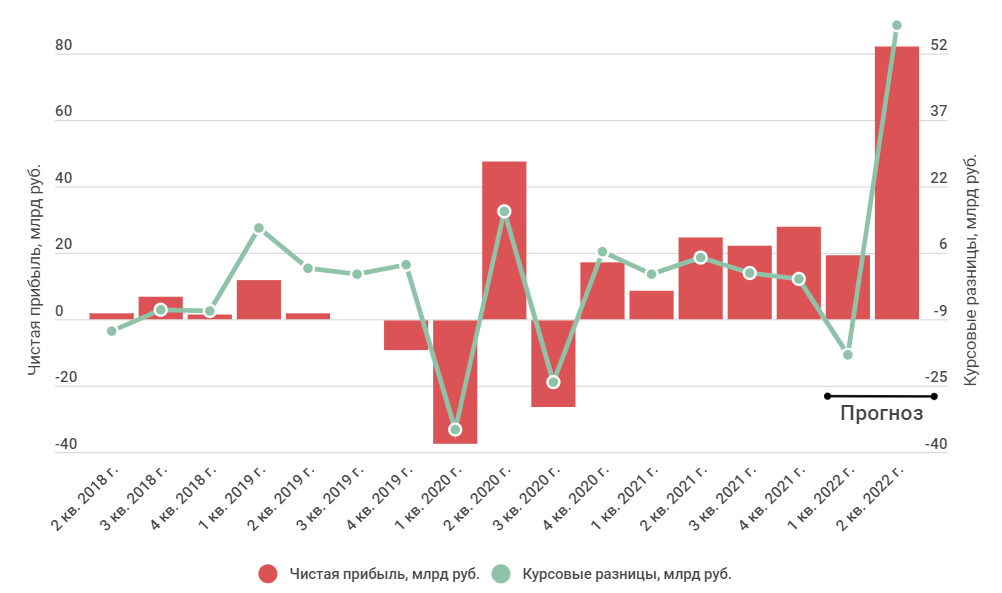

На чистую прибыль «Мечела» сильно влияют валютные переоценки, так как у компании большой долг. Это наглядно показано на графике ниже. В конце 1-го кв. 2022 года доллар стоил 83,2 руб. Это привело к отрицательной курсовой разнице. Но уже во 2-м кв. 2022 года курс укрепился до 51,1 руб. за доллар. Положительные курсовые разницы составили более половины чистой прибыли.

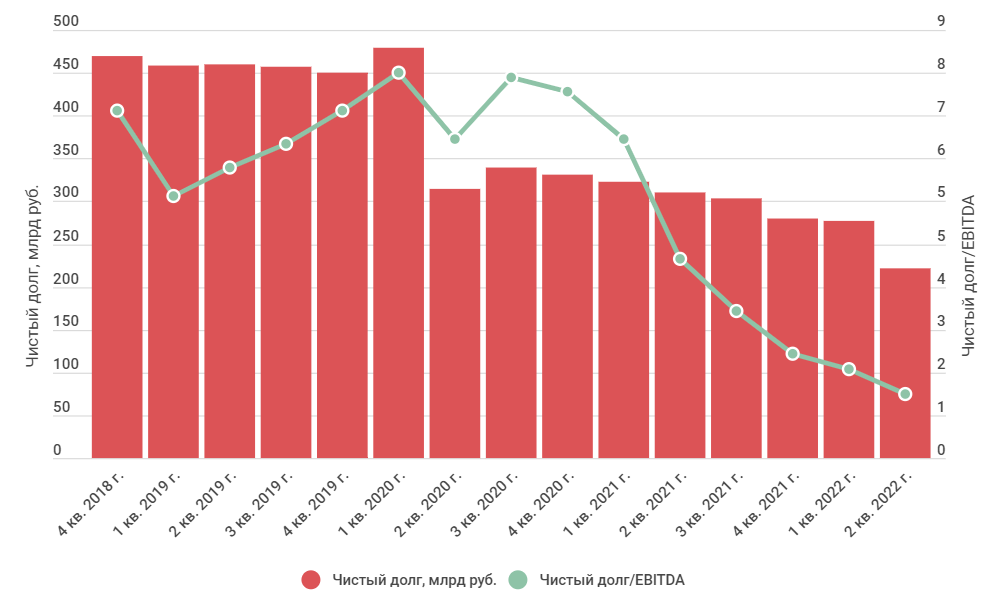

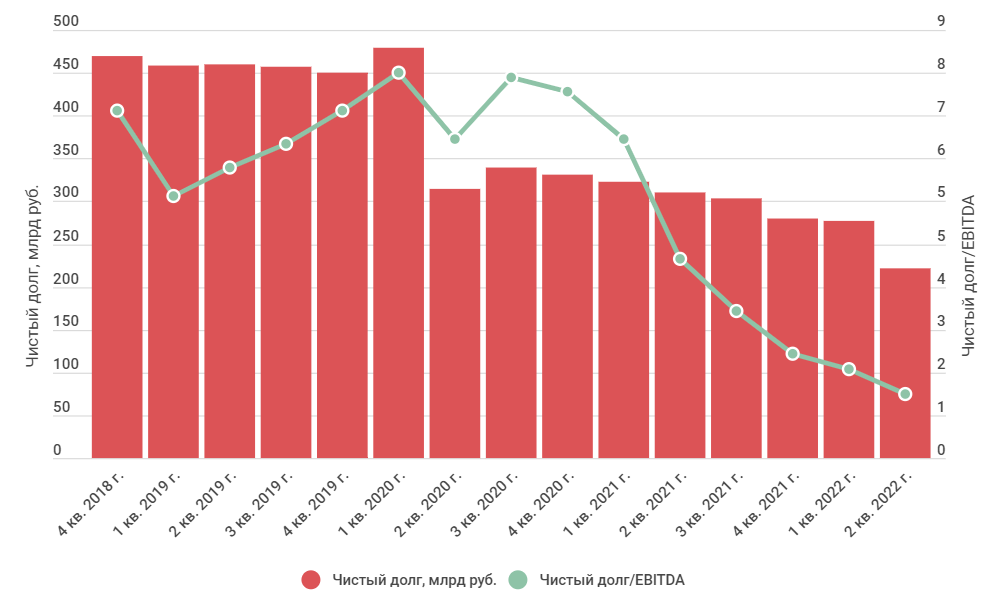

Долговая нагрузка «Мечела» продолжает снижаться. Чистый долг/EBITDA на конец 2 квартала - 1,35х.

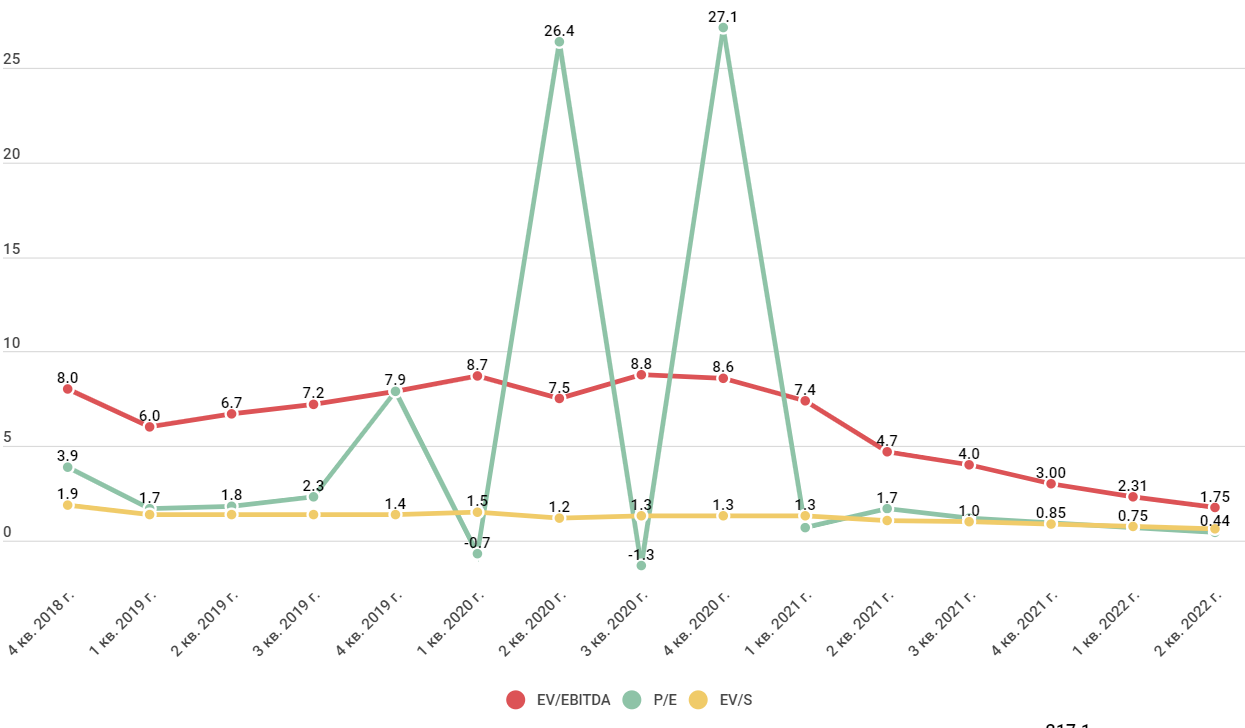

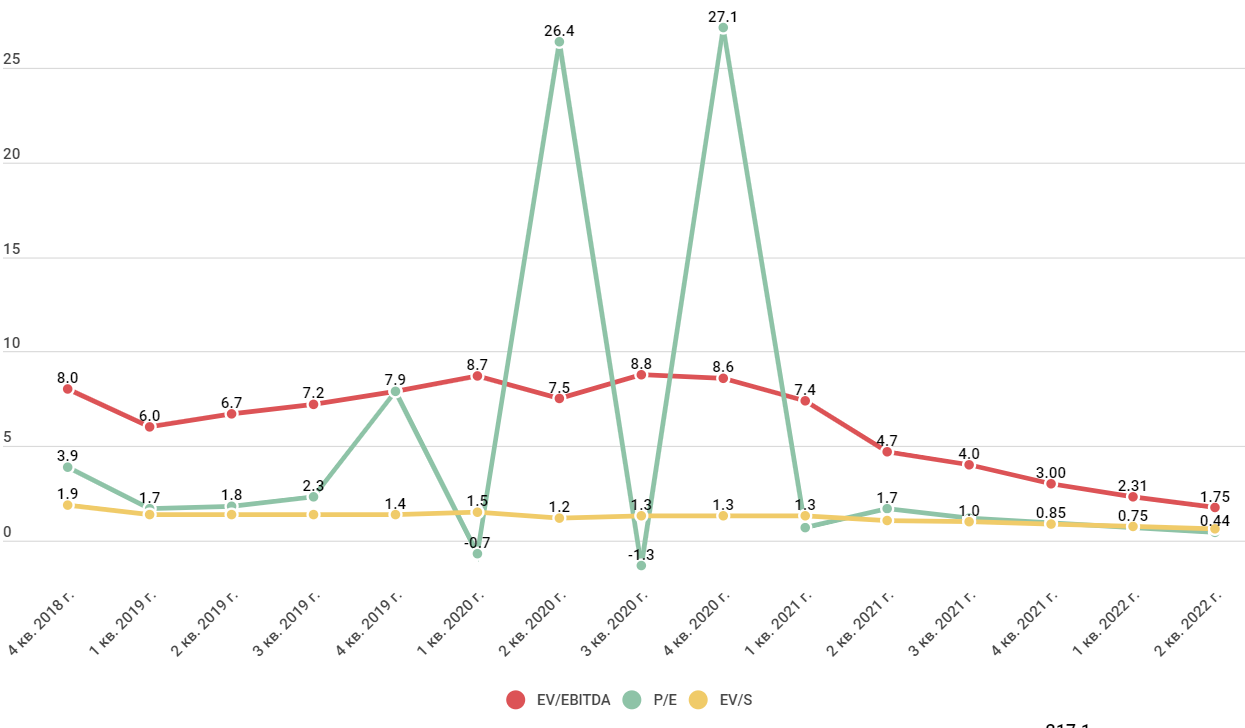

С такими результатами и с текущей капитализацией «Мечел» стоит очень дешево: EV/EBITDA = 1,75х; P/E = 0,44х. Но результаты должны ухудшиться уже в следующем полугодии.

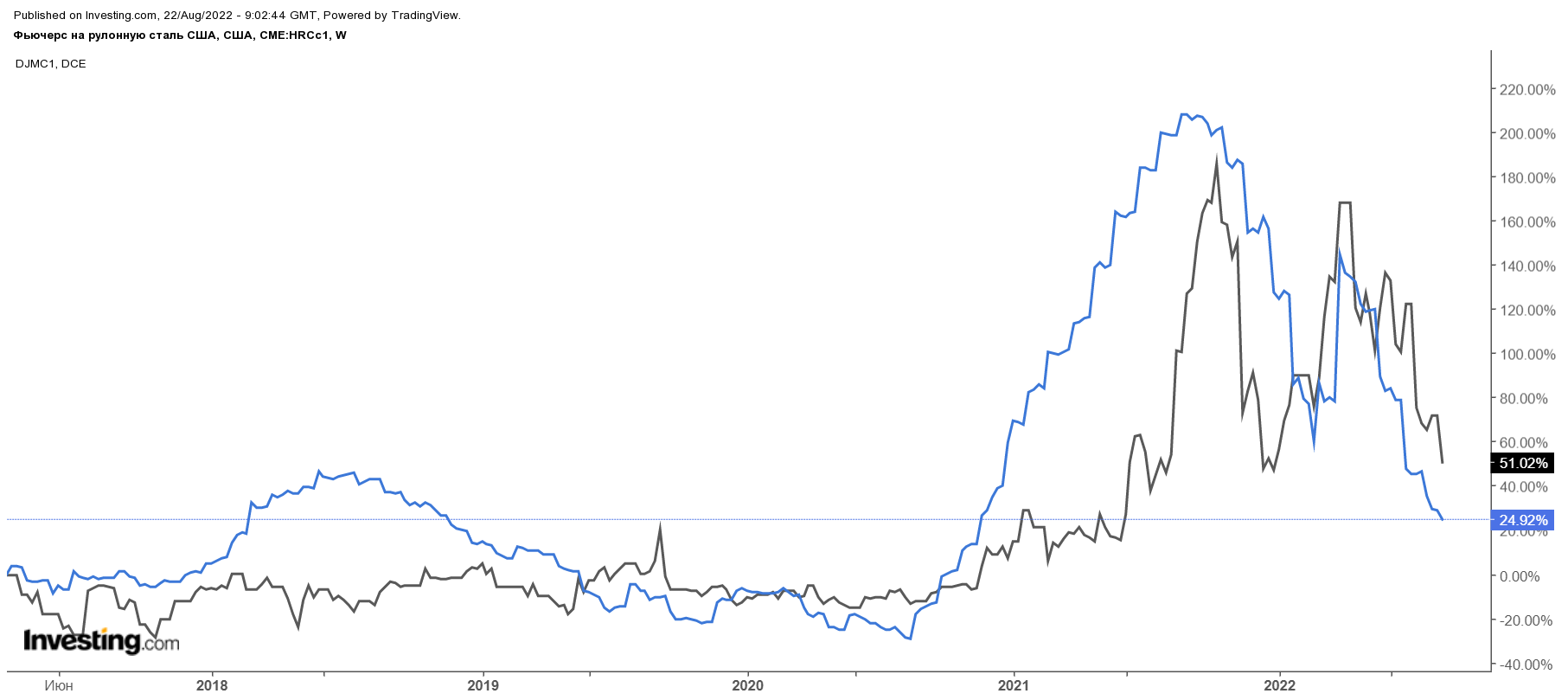

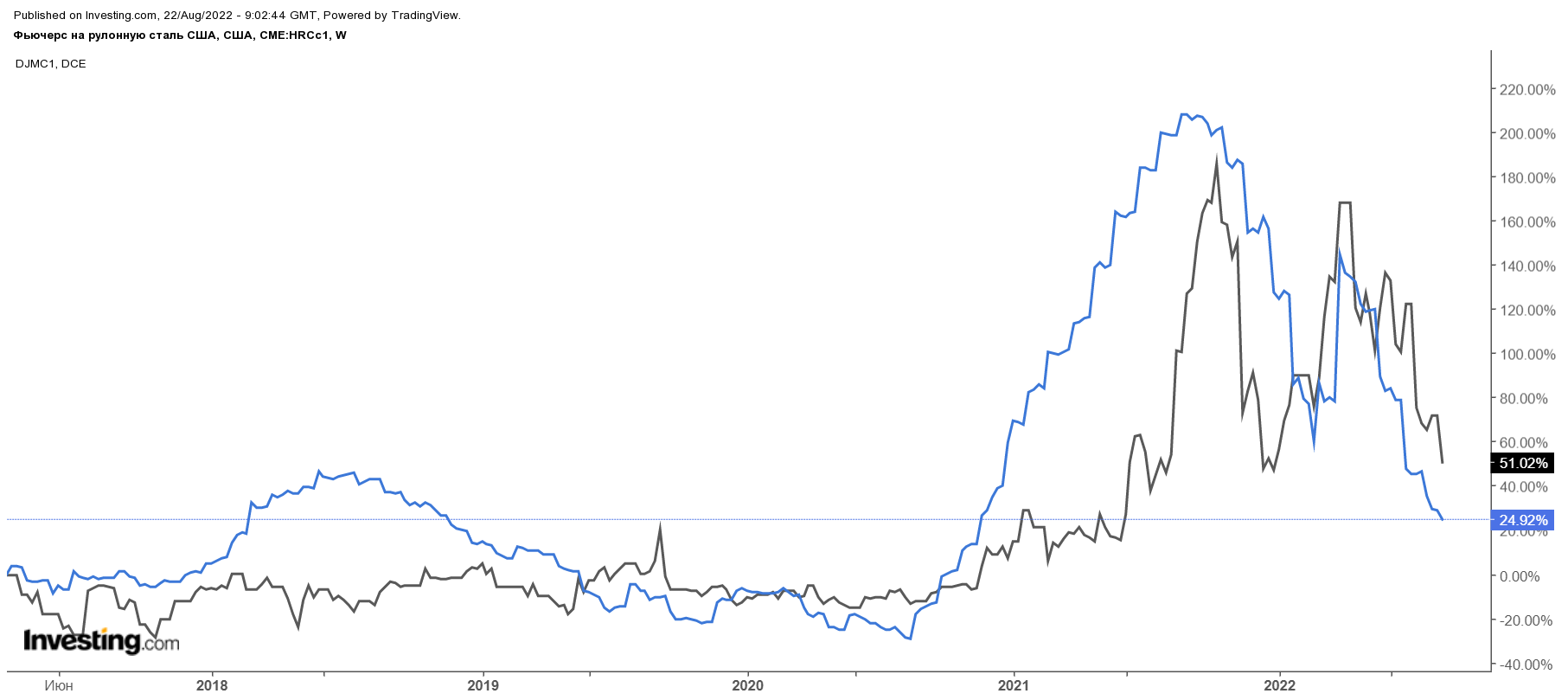

Во-первых, цены на сталь и уголь продолжают снижаться. Сырьевой цикл в следующем году может оказаться в низкой фазе. Мировая экономика замедляется, потребление снижается, что логично ведет к снижению цен на сырье.

Во-вторых, рубль будет слабеть, по крайней мере об этом говорят ЦБ и Минфин. В конце 3-го квартала доллар стоит около 60 руб. Это уже приведет к отрицательной курсовой разнице и снизит прибыль.

Раньше основным драйвером роста акций могли стать дивиденды. Но «Мечел» решил не выплачивать дивиденды за 2021 год. На мой взгляд, выплат за 2022 год тоже не будет. Компания потратит деньги на погашение долга, чтобы лучше пройти дно цикла. Как раз в снижении долга я и вижу потенциал для роста акций.

Проблема в том, что точную величину чистого долга мы сможем узнать только после публикации отчетности. К моменту публикации отчетности акции могут снизиться еще сильнее.

В этой статье попробуем оценить потенциальные финансовые результаты «Мечела» за 1 полугодие и поговорим о перспективах компании.

«Мечел» — компания вертикально интегрированная, в составе горная добыча, металлургия, энергетика и дистрибуция. Хоть отчетности по МСФО мы и не увидим, зато публичные дочки отчитались по РСБУ. Сложив результаты компаний можно определить динамику результатов всей группы.

Публичные компании формируют примерно 70% выручки группы, что позволяет провести достаточно точные расчеты.

Желтым выделены компании, выпустившие РСБУ за 2 кв. 2022 года.

«Мечел» использует собственное сырье для производства стали, как и остальные крупные металлурги. Но производство угля почти в два раза перекрывает потребность группы, остальное уходит на продажу. Уголь сильно влияет на финансовые результаты «Мечела»: он приносит 28% выручки и 63% EBITDA.

На последующих графиках представлены просуммированные результаты дочек (колонка РСБУ) и результаты группы (колонка МСФО). 1 и 2 кварталы 2022 года по МСФО спрогнозированы на основе корреляции.

Выручка за 1 полугодие выросла примерно на 40% год к году. Второй квартал у стального сегмента оказался хуже первого из-за снижения цен как на внутреннем рынке, так и мире. Угольный сегмент, наоборот, увеличил выручку квартал к кварталу.

Операционная прибыль выросла в 2,7 раза за полугодие. Основной эффект внес угольный сегмент, как самый рентабельный.

На чистую прибыль «Мечела» сильно влияют валютные переоценки, так как у компании большой долг. Это наглядно показано на графике ниже. В конце 1-го кв. 2022 года доллар стоил 83,2 руб. Это привело к отрицательной курсовой разнице. Но уже во 2-м кв. 2022 года курс укрепился до 51,1 руб. за доллар. Положительные курсовые разницы составили более половины чистой прибыли.

Долговая нагрузка «Мечела» продолжает снижаться. Чистый долг/EBITDA на конец 2 квартала - 1,35х.

С такими результатами и с текущей капитализацией «Мечел» стоит очень дешево: EV/EBITDA = 1,75х; P/E = 0,44х. Но результаты должны ухудшиться уже в следующем полугодии.

Во-первых, цены на сталь и уголь продолжают снижаться. Сырьевой цикл в следующем году может оказаться в низкой фазе. Мировая экономика замедляется, потребление снижается, что логично ведет к снижению цен на сырье.

Во-вторых, рубль будет слабеть, по крайней мере об этом говорят ЦБ и Минфин. В конце 3-го квартала доллар стоит около 60 руб. Это уже приведет к отрицательной курсовой разнице и снизит прибыль.

Раньше основным драйвером роста акций могли стать дивиденды. Но «Мечел» решил не выплачивать дивиденды за 2021 год. На мой взгляд, выплат за 2022 год тоже не будет. Компания потратит деньги на погашение долга, чтобы лучше пройти дно цикла. Как раз в снижении долга я и вижу потенциал для роста акций.

Проблема в том, что точную величину чистого долга мы сможем узнать только после публикации отчетности. К моменту публикации отчетности акции могут снизиться еще сильнее.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба