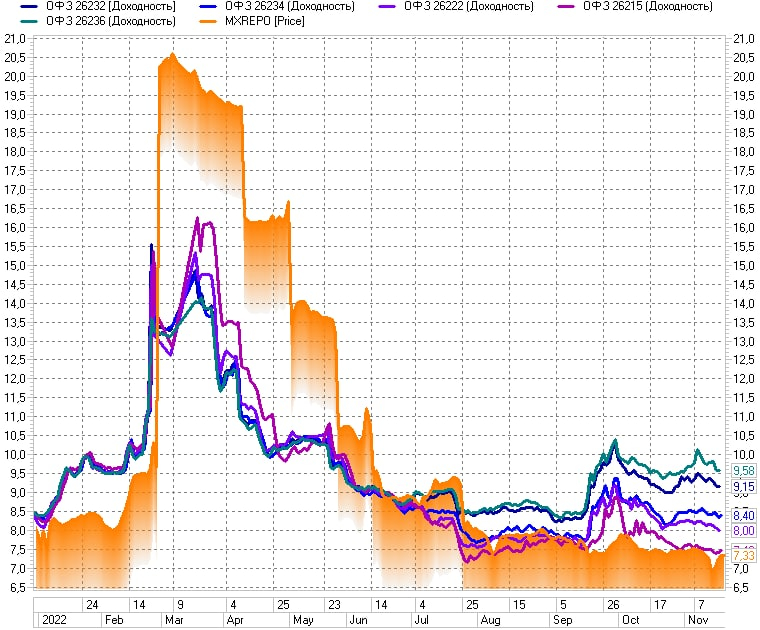

Доходности ОФЗ = возможности?

То, что Минфин нынче готов занимать деньги через ОФЗ под 10% годовых, вроде бы, не удивляет. 2022 год, в принципе, разучил чему-либо удивляться. Но, напомню, актуальное значение ключевой ставки – 7,5%.

Обычно воспринимаю ОФЗ как аналог короткого депозита. Много не заработать, но при размещении денег в полугодичных и годичных бумагах можно комфортно сохранить (пример – ОФЗ 26215).

Однако нынешнее положение ОФЗ добавляет им и спекулятивной ценности, т.е. допускает покупку «длины» в расчете на снижение доходности и рост цены тела (см., в частности, ОФЗ 26236).

Частичная мобилизация откинула цены и доходности ОФЗ назад в май. Тогда ключевая ставка была почти вдвое выше, 14%. Повсеместно ждали ее снижения, доходности дисконтировались на ожидания и в мае не казались щедрыми.

Сегодня, помимо стабильно высокой премии к ключевой ставке, те же доходности еще и наращивают премию к ставкам денежного рынка.

А ставки денежного рынка, если судить по однодневным сделкам РЕПО с ЦК (индекс MOEXREPO), ползут вниз. Средняя за последнюю неделю - ~7,25%. Глядя на их динамику, вполне допускаю снижения ключевой ставки 16 декабря.

Так что ситуация с ОФЗ – это или спекулятивная возможность, или проявление какой-то по счету рыночной неэффективности, чего в нынешнем году было с избытком. Ставлю на возможность.

На графике динамика доходностей 6 инструментов:

Индекса MOEXRRPO, это однодневная ставка размещения свободных денег,

ОФЗ 26215, погашение 16.08.2023,

ОФЗ 26222, погашение 16.10.2024,

ОФЗ 26234, погашение 16.07.2025,

ОФЗ 26232, погашение 06.10.2027,

ОФЗ 26236, погашение 17.05.2028.

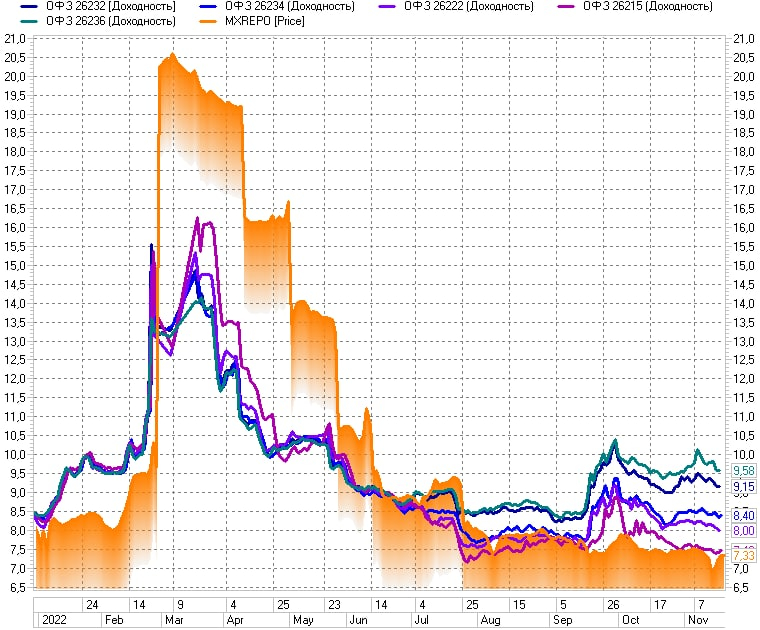

То, что Минфин нынче готов занимать деньги через ОФЗ под 10% годовых, вроде бы, не удивляет. 2022 год, в принципе, разучил чему-либо удивляться. Но, напомню, актуальное значение ключевой ставки – 7,5%.

Обычно воспринимаю ОФЗ как аналог короткого депозита. Много не заработать, но при размещении денег в полугодичных и годичных бумагах можно комфортно сохранить (пример – ОФЗ 26215).

Однако нынешнее положение ОФЗ добавляет им и спекулятивной ценности, т.е. допускает покупку «длины» в расчете на снижение доходности и рост цены тела (см., в частности, ОФЗ 26236).

Частичная мобилизация откинула цены и доходности ОФЗ назад в май. Тогда ключевая ставка была почти вдвое выше, 14%. Повсеместно ждали ее снижения, доходности дисконтировались на ожидания и в мае не казались щедрыми.

Сегодня, помимо стабильно высокой премии к ключевой ставке, те же доходности еще и наращивают премию к ставкам денежного рынка.

А ставки денежного рынка, если судить по однодневным сделкам РЕПО с ЦК (индекс MOEXREPO), ползут вниз. Средняя за последнюю неделю - ~7,25%. Глядя на их динамику, вполне допускаю снижения ключевой ставки 16 декабря.

Так что ситуация с ОФЗ – это или спекулятивная возможность, или проявление какой-то по счету рыночной неэффективности, чего в нынешнем году было с избытком. Ставлю на возможность.

На графике динамика доходностей 6 инструментов:

Индекса MOEXRRPO, это однодневная ставка размещения свободных денег,

ОФЗ 26215, погашение 16.08.2023,

ОФЗ 26222, погашение 16.10.2024,

ОФЗ 26234, погашение 16.07.2025,

ОФЗ 26232, погашение 06.10.2027,

ОФЗ 26236, погашение 17.05.2028.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба