20 апреля 2023 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов в среду, 19 апреля. Индекс МосБиржи достигал нового максимума с 8 апреля 2022 года на уровне 2629 п., но в итоге закрылся в красной зоне.

На 19:15 мск:

Индекс МосБиржи — 2 606,55 п. (-0,35%), с нач. года +21,0%

Индекс РТС — 1 004,59 п. (-0,62%), с нач. года +3,5%

Stoxx Europe 600 — 468,13 п. (-0,10%), с нач. года +10,2%

DAX — 15 895,20 п. (+0,08%), с нач. года +14,2%

FTSE 100 — 7 898,77 п. (-0,13%), с нач. года +6,0%

S&P 500 — 4 148,78 п. (-0,15%), с нач. года +8,1%

VIX — 16,37 п. (-0.46 пт), с нач. года -5.3 пт

MSCI World — 2 835,89 п. (+0,31%), с нач. года +9,0%

Внешний фон был умеренно негативным для российского рынка. Европейские акции к вечеру растеряли большую часть внутридневных достижений. Темпы роста потребительской инфляции в Великобритании замедлились в марте до 10,1% г/г с 10,4% г/г в феврале, но превысили консенсус на уровне 9,8% г/г. На этом фоне рынок производных инструментов полностью учел в ценах повышение процентной ставки Банком Англии на 25 б.п. в мае.

Акции в США также были под небольшим давлением. В Штатах также продолжается сезон корпоративной отчетности, и свои результаты представила уже 51 компания из S&P 500, т. е. 10% компонентов индекса. Здесь результаты несколько хуже: 55% отчитавшихся компаний превысили ожидания по выручке, а 80% — по прибыли. Акции Morgan Stanley упали после сообщения о снижении чистой прибыли на 20% на фоне замедления инвестиционно-банковской деятельности. Однако, если в целом доходы банков окажутся лучше ожиданий, учитывающих мартовские проблемы в банковском секторе, это может давать ФРС зеленый свет для дальнейшего повышения ставок в мае. Доходности казначейских облигаций выросли по всей длине кривой. Доллар несколько укрепился против основных конкурентов, а цены на золото снизились на фоне силы американской валюты.

Цены на нефть сегодня вновь оставались под давлением, и июньский фьючерс на Brent опустился до самого низкого уровня с 13 марта. Рынок Азии слабеет: в регион, который не испытывает дефицита, продолжают поступать большие партии нефти из РФ, а НПЗ подумывают о сокращении объема нефтепереработки на фоне снижения маржинальности данного процесса.

На 19:15 мск:

Brent, $/бар. — 82,98 (-2,11%), с нач. года -3,4%

WTI, $/бар. — 79,01 (-2,29%), с нач. года -1,6%

Urals (инд. Средиземноморье), $/бар. — 57,99 (-3,01%), с нач. года -9,4%

Золото, $/тр. унц. — 1 992,79 (-0,63%), с нач. года +9,3%

Серебро, $/тр. унц. — 25,23 (+0,16%), с нач. года +5,3%

Алюминий, $/т — 2 442,00 (+0,21%), с нач. года +2,7%

Медь, $/т — 8 965,50 (-0,52%), с нач. года +7,1%

Никель, $/т — 25 551,00 (-0,32%) с нач. года -15,0%

Российский фондовый рынок по-прежнему пользуется слабостью рубля. Доллар в среду подорожал на 45 копеек до 81,90, евро подорожал на 19 копеек до 89,58, а юань прибавил в цене 1,1 копейки, поднявшись до 11,855. Курс USDRUB в течение дня 3 раза атаковал 81,90 и не смог закрепиться выше этого уровня. Во второй половине дня инвесторы фондового рынка обратили внимание на снижение цен на нефть и отсутствие поддержки со стороны внешних рынков, поэтому с 15:00 мск рублевый индекс ушел в коррекцию и опускался до 2585 п., но к закрытию вернулся выше психологической отметки 2600 п.

Наиболее слабыми выглядели в среду нефтегазовый и строительный секторы, а также металлурги. Дешевеющая нефть не оказывала поддержки акциям нефтяников, коррекция в ценах на золото не оказывала поддержки российским золотодобытчикам. При этом сталевары смотрелись в целом неплохо, не считая «Северстали», которая оказалась в аутсайдерах Индекса МосБиржи после объявления о том, что совет директоров не рекомендовал ГОСА дивиденды за 2022 г.

В целом мы позитивно рассматриваем торговую динамику среды. Роста без коррекции не бывает. Технически рынок остается очень сильно перекупленным. Для того чтобы штурмовать новые высоты перегретость требуется устранить. Поэтому оздоровительная коррекция пойдет на пользу российским акциям.

На 19:15 мск:

EUR/USD — 1,0953 (-0,17%), с начала года +2,3%

GBP/USD — 1,244 (+0,12%), с начала года +3,0%

USD/JPY — 134,83 (+0,53%), с начала года +2,8%

Индекс доллара — 101,97 (+0,22%), с начала года -1,5%

USD/RUB (Мосбиржа) — 81,8975 (+0,55%), с начала года +17,2%

EUR/RUB (Мосбиржа) — 89,5825 (+0,21%), с начала года +20,6%

Дивидендная доходность индекса МосБиржи составляет 8,0 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

В фокусе

20 апреля (четверг) «Северсталь» (CHMF) планирует опубликовать операционные результаты за I квартал 2023 года.

20 апреля (четверг) совет директоров «Трубной металлургической компании» (TRMK) рассмотрит вопрос о выплате дивидендов по итогам 2022 года.

Итоги российского рынка

Из 10 отраслевых индексов 3 выросли и 7 снизились по итогам дня.

Худшим по динамике стал индекс «Строительных компаний» (-0,76%). Аутсайдерами сектора стали расписки «Эталона» (ETLN), подешевевшие на 2%. Акции «Самолета» (SMLT) теряли в цене около 0,8%, чуть меньше дешевели акции «Группы ЛСР» (LSRG). Акции ГК «ПИК» (PIKK) просели примерно на 0,65%.

Лидером роста стал индекс «Финансов» (+0,3%). Лидировали по темпам роста бумаги «Ренессанса» (RENI) и префы Сбербанка (SBER). Бумаги «СПБ Биржи» (SPBE) просели на 2%. Более процента теряли в цене расписки TCS Group (TCSG).

Индекс «Металлов и добычи» (-0,7%). Подросла обычка «Мечела» (MTLR) и акции НЛМК (NLMK). В лидерах снижения префы «Мечела» (MTLRP) и «Северсталь» (CHMF).

Индекс «Нефти и газа» (-0,5%). В секторе лидировали префы «Башнефти» (BANEP). Наиболее сильно подешевели префы «Татнефти» (TATN) и префы «Транснефти» (TRNFP).

Из ТОП-25 акций лидеров по объему торгов 13 дорожали и 12 дешевели на 20:30 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), «Газпрома» (GAZP) и «Мечела». Наиболее существенный рост демонстрировали префы «Башнефти» (BANEP). Наиболее существенное снижение показали акции «Северстали».

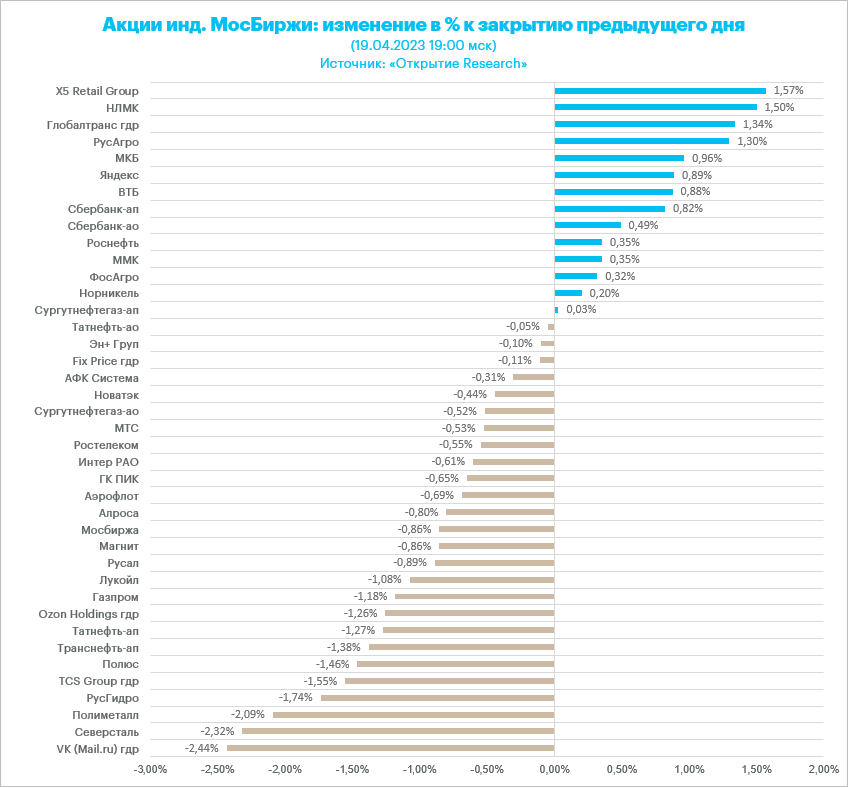

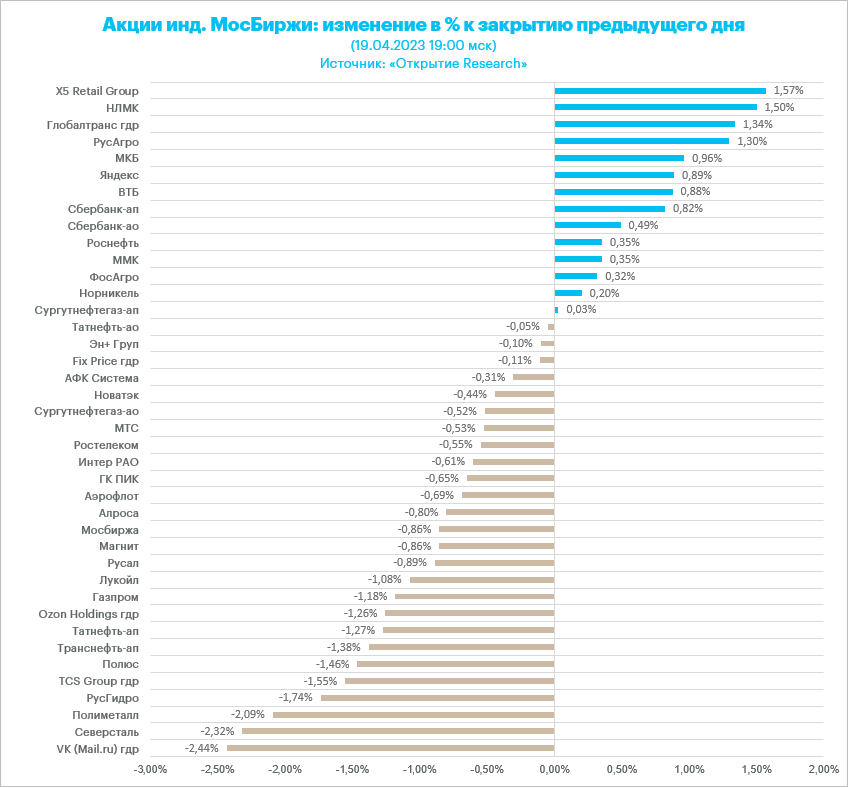

Из 40 акций индекса МосБиржи 14 подорожали и 26 подешевели по итогам дня (на 19:00 мск).

95,2 % компаний индекса торгуются выше своей 50-дневной МА, 97,6 % торгуются выше своей 100-дневной МА, 97,6 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Акции «Распадской» (RASP) на рекордном с 24 ноября 2021 г. объеме (3,2 млрд руб.) поднимались сегодня до максимума с 14 сентября 2022 г. на уровне 307,8 руб. Однако в вечерней сессии росли только на 0,24%, растеряв большую часть достижений дня. Негативное влияние на котировки оказала новость о том, что шахта «Распадская» (крупнейшая в стране) эвакуирует горняков из-за пожара. Однако уже к вечеру пожар удалось ликвидировать, пострадавших среди работников нет.

Совет директоров «Северстали» рекомендовал годовому собранию акционеров не выплачивать дивиденды по итогам 2022 года. Акции компании на рекордном с 3 июня 2022 г. объеме (2,7 млрд руб.) потеряли в цене в среду более 2%. Наиболее оптимистично настроенные участники рынка с начала текущего года жили ожиданиями потенциально возможного возвращения российских сталеваров к выплате дивидендов в этом году. По крайней мере, спекуляции на эту тему подогревали рост котировок, в том числе «Северстали». Однако мы придерживались и придерживаемся обратного мнения. Особенно после декабрьского заявления основного владельца ММК Виктора Рашникова о том, что компания пока не планирует возвращаться к дивидендам. Возможная причина отказа от выплат, на наш взгляд, связана с существенным снижением маржинальности бизнеса на фоне опережающего роста издержек. Впрочем, в условиях отсутствия консолидированной отчетности наших сталеваров, это пока лишь наша гипотеза. Сохраняем пока нейтральный взгляд на перспективы акций «Северстали». Открытие Research прогнозирует, что с учетом сокращения экономики в 2023 г. и истощения внутренних резервов стимулирования спроса внутреннее потребление стали продемонстрирует в 2023 г. небольшое снижение на 1–2% г/г до 40–41 млн тонн. Мы прогнозируем, что рост цен на внутреннем рынке не будет устойчивым и стабилизируется к середине II квартала. Открытие Research предполагает, что полуфабрикаты могут стать доминирующей формой экспорта стали из РФ, однако даже в этом случае восстановить уровни поставок до значений прошлых периодов будет крайне сложно. Масштабная переориентация на Восток в поставках стальных полуфабрикатов и проката сопряжена со значительным ростом издержек из-за длинного транспортного плеча (по морю из портов Юга или по ж/д). «Новые» рынки сбыта относятся к странам, которые обладают широким доступом к таким ресурсам и, соответственно, имеют собственную развитую сталелитейную отрасль (Индия, Китай, Иран, Япония, ЮВА). Сопоставимая с российскими уровнями себестоимость производства стали на «новых» рынках нивелирует основное конкурентное преимущество российских компаний и вместе с фактором «токсичности» (в основном из-за санкций) выступает одним из ключевых ограничителей восстановления экспорта до уровней прошлых периодов. Доля экспорта в общем производстве «Северстали» по итогам 2022 г. составляла порядка 20%.

Акции «Роснефти» (ROSN) поднимались сегодня до максимума с 30 мая 2022 г. на уровне 402,95 руб. Законопроект, разрешающий экспорт природного и попутного газа в сжиженном виде компаниям с госучастием - пользователям участков недр на суше, полностью или частично расположенных севернее 67-го градуса северной широты, распространится на 36 месторождений «Роснефти» в Красноярском крае, Ненецком и Ямало-Ненецком округах, сообщила замминистра энергетики РФ Анастасия Бондаренко. Представляя соответствующий правительственный законопроект на комитете Госдумы по энергетике, Бондаренко отметила, что экспортировать газ в виде СПГ можно со всех месторождений «Газпрома» и его 100-процентных дочек, это порядка 190 месторождений.

На 19:15 мск:

Индекс МосБиржи — 2 606,55 п. (-0,35%), с нач. года +21,0%

Индекс РТС — 1 004,59 п. (-0,62%), с нач. года +3,5%

Stoxx Europe 600 — 468,13 п. (-0,10%), с нач. года +10,2%

DAX — 15 895,20 п. (+0,08%), с нач. года +14,2%

FTSE 100 — 7 898,77 п. (-0,13%), с нач. года +6,0%

S&P 500 — 4 148,78 п. (-0,15%), с нач. года +8,1%

VIX — 16,37 п. (-0.46 пт), с нач. года -5.3 пт

MSCI World — 2 835,89 п. (+0,31%), с нач. года +9,0%

Внешний фон был умеренно негативным для российского рынка. Европейские акции к вечеру растеряли большую часть внутридневных достижений. Темпы роста потребительской инфляции в Великобритании замедлились в марте до 10,1% г/г с 10,4% г/г в феврале, но превысили консенсус на уровне 9,8% г/г. На этом фоне рынок производных инструментов полностью учел в ценах повышение процентной ставки Банком Англии на 25 б.п. в мае.

Акции в США также были под небольшим давлением. В Штатах также продолжается сезон корпоративной отчетности, и свои результаты представила уже 51 компания из S&P 500, т. е. 10% компонентов индекса. Здесь результаты несколько хуже: 55% отчитавшихся компаний превысили ожидания по выручке, а 80% — по прибыли. Акции Morgan Stanley упали после сообщения о снижении чистой прибыли на 20% на фоне замедления инвестиционно-банковской деятельности. Однако, если в целом доходы банков окажутся лучше ожиданий, учитывающих мартовские проблемы в банковском секторе, это может давать ФРС зеленый свет для дальнейшего повышения ставок в мае. Доходности казначейских облигаций выросли по всей длине кривой. Доллар несколько укрепился против основных конкурентов, а цены на золото снизились на фоне силы американской валюты.

Цены на нефть сегодня вновь оставались под давлением, и июньский фьючерс на Brent опустился до самого низкого уровня с 13 марта. Рынок Азии слабеет: в регион, который не испытывает дефицита, продолжают поступать большие партии нефти из РФ, а НПЗ подумывают о сокращении объема нефтепереработки на фоне снижения маржинальности данного процесса.

На 19:15 мск:

Brent, $/бар. — 82,98 (-2,11%), с нач. года -3,4%

WTI, $/бар. — 79,01 (-2,29%), с нач. года -1,6%

Urals (инд. Средиземноморье), $/бар. — 57,99 (-3,01%), с нач. года -9,4%

Золото, $/тр. унц. — 1 992,79 (-0,63%), с нач. года +9,3%

Серебро, $/тр. унц. — 25,23 (+0,16%), с нач. года +5,3%

Алюминий, $/т — 2 442,00 (+0,21%), с нач. года +2,7%

Медь, $/т — 8 965,50 (-0,52%), с нач. года +7,1%

Никель, $/т — 25 551,00 (-0,32%) с нач. года -15,0%

Российский фондовый рынок по-прежнему пользуется слабостью рубля. Доллар в среду подорожал на 45 копеек до 81,90, евро подорожал на 19 копеек до 89,58, а юань прибавил в цене 1,1 копейки, поднявшись до 11,855. Курс USDRUB в течение дня 3 раза атаковал 81,90 и не смог закрепиться выше этого уровня. Во второй половине дня инвесторы фондового рынка обратили внимание на снижение цен на нефть и отсутствие поддержки со стороны внешних рынков, поэтому с 15:00 мск рублевый индекс ушел в коррекцию и опускался до 2585 п., но к закрытию вернулся выше психологической отметки 2600 п.

Наиболее слабыми выглядели в среду нефтегазовый и строительный секторы, а также металлурги. Дешевеющая нефть не оказывала поддержки акциям нефтяников, коррекция в ценах на золото не оказывала поддержки российским золотодобытчикам. При этом сталевары смотрелись в целом неплохо, не считая «Северстали», которая оказалась в аутсайдерах Индекса МосБиржи после объявления о том, что совет директоров не рекомендовал ГОСА дивиденды за 2022 г.

В целом мы позитивно рассматриваем торговую динамику среды. Роста без коррекции не бывает. Технически рынок остается очень сильно перекупленным. Для того чтобы штурмовать новые высоты перегретость требуется устранить. Поэтому оздоровительная коррекция пойдет на пользу российским акциям.

На 19:15 мск:

EUR/USD — 1,0953 (-0,17%), с начала года +2,3%

GBP/USD — 1,244 (+0,12%), с начала года +3,0%

USD/JPY — 134,83 (+0,53%), с начала года +2,8%

Индекс доллара — 101,97 (+0,22%), с начала года -1,5%

USD/RUB (Мосбиржа) — 81,8975 (+0,55%), с начала года +17,2%

EUR/RUB (Мосбиржа) — 89,5825 (+0,21%), с начала года +20,6%

Дивидендная доходность индекса МосБиржи составляет 8,0 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

В фокусе

20 апреля (четверг) «Северсталь» (CHMF) планирует опубликовать операционные результаты за I квартал 2023 года.

20 апреля (четверг) совет директоров «Трубной металлургической компании» (TRMK) рассмотрит вопрос о выплате дивидендов по итогам 2022 года.

Итоги российского рынка

Из 10 отраслевых индексов 3 выросли и 7 снизились по итогам дня.

Худшим по динамике стал индекс «Строительных компаний» (-0,76%). Аутсайдерами сектора стали расписки «Эталона» (ETLN), подешевевшие на 2%. Акции «Самолета» (SMLT) теряли в цене около 0,8%, чуть меньше дешевели акции «Группы ЛСР» (LSRG). Акции ГК «ПИК» (PIKK) просели примерно на 0,65%.

Лидером роста стал индекс «Финансов» (+0,3%). Лидировали по темпам роста бумаги «Ренессанса» (RENI) и префы Сбербанка (SBER). Бумаги «СПБ Биржи» (SPBE) просели на 2%. Более процента теряли в цене расписки TCS Group (TCSG).

Индекс «Металлов и добычи» (-0,7%). Подросла обычка «Мечела» (MTLR) и акции НЛМК (NLMK). В лидерах снижения префы «Мечела» (MTLRP) и «Северсталь» (CHMF).

Индекс «Нефти и газа» (-0,5%). В секторе лидировали префы «Башнефти» (BANEP). Наиболее сильно подешевели префы «Татнефти» (TATN) и префы «Транснефти» (TRNFP).

Из ТОП-25 акций лидеров по объему торгов 13 дорожали и 12 дешевели на 20:30 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), «Газпрома» (GAZP) и «Мечела». Наиболее существенный рост демонстрировали префы «Башнефти» (BANEP). Наиболее существенное снижение показали акции «Северстали».

Из 40 акций индекса МосБиржи 14 подорожали и 26 подешевели по итогам дня (на 19:00 мск).

95,2 % компаний индекса торгуются выше своей 50-дневной МА, 97,6 % торгуются выше своей 100-дневной МА, 97,6 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Акции «Распадской» (RASP) на рекордном с 24 ноября 2021 г. объеме (3,2 млрд руб.) поднимались сегодня до максимума с 14 сентября 2022 г. на уровне 307,8 руб. Однако в вечерней сессии росли только на 0,24%, растеряв большую часть достижений дня. Негативное влияние на котировки оказала новость о том, что шахта «Распадская» (крупнейшая в стране) эвакуирует горняков из-за пожара. Однако уже к вечеру пожар удалось ликвидировать, пострадавших среди работников нет.

Совет директоров «Северстали» рекомендовал годовому собранию акционеров не выплачивать дивиденды по итогам 2022 года. Акции компании на рекордном с 3 июня 2022 г. объеме (2,7 млрд руб.) потеряли в цене в среду более 2%. Наиболее оптимистично настроенные участники рынка с начала текущего года жили ожиданиями потенциально возможного возвращения российских сталеваров к выплате дивидендов в этом году. По крайней мере, спекуляции на эту тему подогревали рост котировок, в том числе «Северстали». Однако мы придерживались и придерживаемся обратного мнения. Особенно после декабрьского заявления основного владельца ММК Виктора Рашникова о том, что компания пока не планирует возвращаться к дивидендам. Возможная причина отказа от выплат, на наш взгляд, связана с существенным снижением маржинальности бизнеса на фоне опережающего роста издержек. Впрочем, в условиях отсутствия консолидированной отчетности наших сталеваров, это пока лишь наша гипотеза. Сохраняем пока нейтральный взгляд на перспективы акций «Северстали». Открытие Research прогнозирует, что с учетом сокращения экономики в 2023 г. и истощения внутренних резервов стимулирования спроса внутреннее потребление стали продемонстрирует в 2023 г. небольшое снижение на 1–2% г/г до 40–41 млн тонн. Мы прогнозируем, что рост цен на внутреннем рынке не будет устойчивым и стабилизируется к середине II квартала. Открытие Research предполагает, что полуфабрикаты могут стать доминирующей формой экспорта стали из РФ, однако даже в этом случае восстановить уровни поставок до значений прошлых периодов будет крайне сложно. Масштабная переориентация на Восток в поставках стальных полуфабрикатов и проката сопряжена со значительным ростом издержек из-за длинного транспортного плеча (по морю из портов Юга или по ж/д). «Новые» рынки сбыта относятся к странам, которые обладают широким доступом к таким ресурсам и, соответственно, имеют собственную развитую сталелитейную отрасль (Индия, Китай, Иран, Япония, ЮВА). Сопоставимая с российскими уровнями себестоимость производства стали на «новых» рынках нивелирует основное конкурентное преимущество российских компаний и вместе с фактором «токсичности» (в основном из-за санкций) выступает одним из ключевых ограничителей восстановления экспорта до уровней прошлых периодов. Доля экспорта в общем производстве «Северстали» по итогам 2022 г. составляла порядка 20%.

Акции «Роснефти» (ROSN) поднимались сегодня до максимума с 30 мая 2022 г. на уровне 402,95 руб. Законопроект, разрешающий экспорт природного и попутного газа в сжиженном виде компаниям с госучастием - пользователям участков недр на суше, полностью или частично расположенных севернее 67-го градуса северной широты, распространится на 36 месторождений «Роснефти» в Красноярском крае, Ненецком и Ямало-Ненецком округах, сообщила замминистра энергетики РФ Анастасия Бондаренко. Представляя соответствующий правительственный законопроект на комитете Госдумы по энергетике, Бондаренко отметила, что экспортировать газ в виде СПГ можно со всех месторождений «Газпрома» и его 100-процентных дочек, это порядка 190 месторождений.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба