21 апреля 2023 Открытие Шульгин Михаил

Российские акции подорожали по итогам торгов в четверг, 20 апреля. Индекс МосБиржи достигал нового максимума с 8 апреля 2022 года на уровне 2640.78 п. Индекс РТС впервые с 17 января проверил на прочность уровни выше 1020 п.

На 19:15 мск:

Индекс МосБиржи — 2 637,85 п. (+1,20%), с нач. года +22,5%

Индекс РТС — 1 018,60 п. (+1,39%), с нач. года +4,9%

Stoxx Europe 600 — 467,43 п. (-0,15%), с нач. года +10,0%

DAX — 15 795,97 п. (-0,62%), с нач. года +13,4%

FTSE 100 — 7 902,61 п. (+0,05%), с нач. года +6,1%

S&P 500 — 4 135,70 п. (-0,45%), с нач. года +7,7%

VIX — 16,79 п. (+0.33 пт), с нач. года -4.88 пт

MSCI World — 2 833,39 п. (-0,09%), с нач. года +8,9%

Внешний фон был негативным для российского рынка. Европейские акции не решались атаковать накануне сформированный годовой максимум и оказались под незначительным давлением продаж.

Акции в США снижались более уверенно. На неделе до 15 апреля число первичных заявок на получение пособия по безработице выросло до 245 тыс. с 240 тыс., превысив консенсус на уровне 240 тыс. Меж тем акции негативно отреагировали на ралли рынка облигаций. Доходности трежерис упали по всей длине кривой, что стимулировало снижение курса доллара, и позитивно отразилось на динамике цен на золото.

Цены на нефть оставались под заметным давлением, и июньский фьючерс на Brent продолжил заполнять ценовой разрыв, возникший 3 апреля после объявления ведущими участниками альянса ОПЕК+ решения сократить добычу в мае. Из опубликованного вчера отчета ФРС «Бежевая книга» следует, что в последние недели экономика США забуксовала. Вероятно, данный фактор как минимум уравновешивает вчерашние данные Минэнерго США о сокращении коммерческих запасов нефти в стране на прошлой неделе на 4,56 млн баррелей.

На 19:15 мск:

Brent, $/бар. — 81,02 (-2,53%), с нач. года -5,7%

WTI, $/бар. — 77,22 (-2,45%), с нач. года -3,8%

Urals (инд. Средиземноморье), $/бар. — 56,12 (-3,07%), с нач. года -12,4%

Золото, $/тр. унц. — 2 004,97 (+0,50%), с нач. года +9,9%

Серебро, $/тр. унц. — 25,19 (-0,39%), с нач. года +5,2%

Алюминий, $/т — 2 420,00 (-1,02%), с нач. года +1,8%

Медь, $/т — 8 867,00 (-1,10%), с нач. года +5,9%

Никель, $/т — 25 061,00 (-1,92%) с нач. года -16,6%

Российский фондовый рынок игнорировал укрепление рубля, дешевеющую нефть и минорный внешний фон. Доллар подешевел на 34 копейки до 81,555, евро просел на 5 копеек до 89,5325, а юань потерял в цене 3,1 копейки до 11,824.

На настроениях российских инвесторов позитивно сказались новости о дивидендах «Лукойла», предстоящее объявление дивидендов «Татнефти» и возможное объявление дивидендных выплат от «Сургутнефтегаза». Таким образом, экстремально перекупленный (с точки зрения технического анализа) российский рынок получил укол «дивидендного допинга», который формирует тефлоновую защиту даже против слабости нефти и стабилизации рубля.

На 19:15 мск:

EUR/USD — 1,097 (+0,14%), с начала года +2,5%

GBP/USD — 1,2449 (+0,08%), с начала года +3,0%

USD/JPY — 134,13 (-0,44%), с начала года +2,3%

Индекс доллара — 101,782 (-0,18%), с начала года -1,7%

USD/RUB (Мосбиржа) — 81,555 (-0,42%), с начала года +16,7%

EUR/RUB (Мосбиржа) — 89,5325 (-0,06%), с начала года +20,5%

Дивидендная доходность индекса МосБиржи составляет 7,9 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

В фокусе

21 апреля «Норникель» (GMKN) планирует опубликовать производственные результаты за I квартал 2023 года.

21 апреля ТГК-1 (TGKA) планирует опубликовать операционные результаты по итогам 1 квартала 2023 года.

Итоги российского рынка

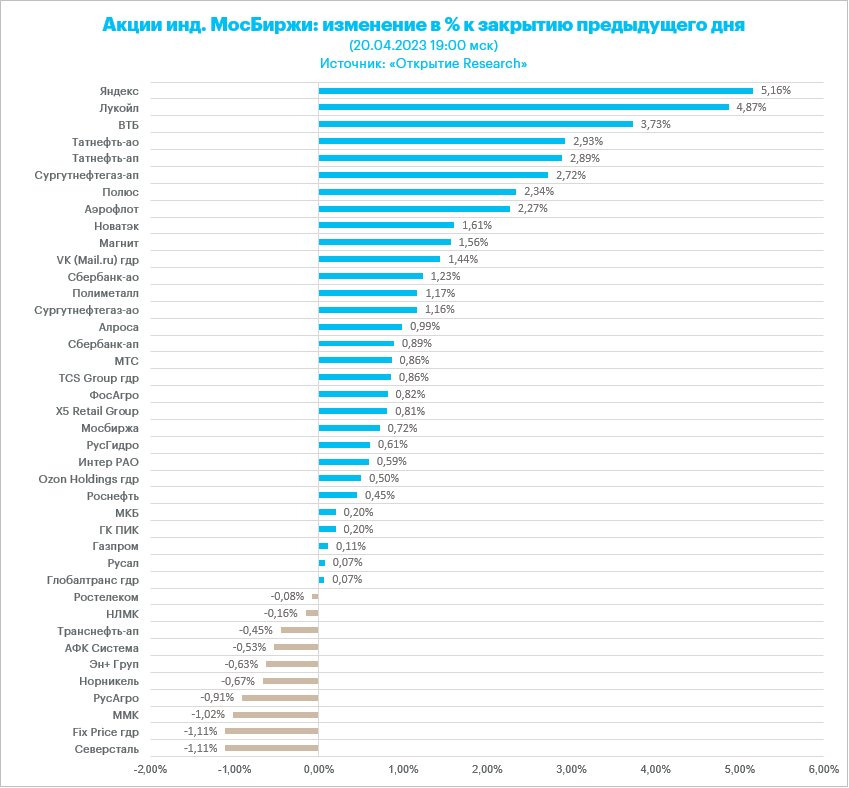

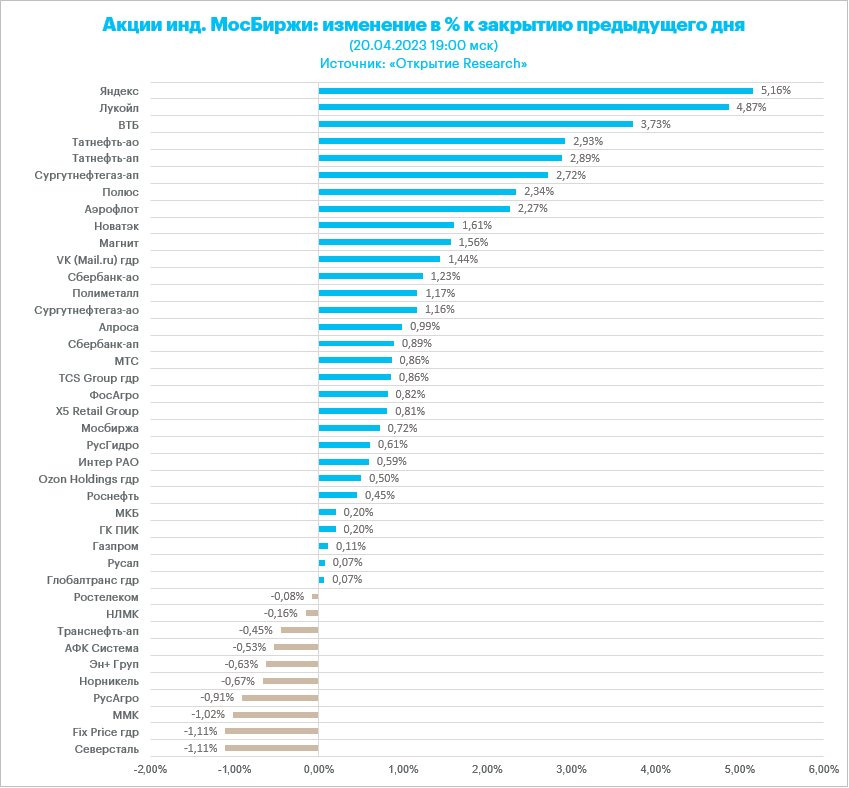

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Худшим по динамике стал индекс «Потребительского сектора» (-0,5%). В секторе лучше конкурентов смотрелись акции «Магнит» (MGNT) на спекуляциях в отношении потенциально возможной публикации сильной отчетности компании. Накануне достойными операционными результатами поделилась X5 Group. Также лидировали по темпам роста акции «Соллерса» (SVAV). В аутсайдерах были акции «ВУШ Холдинг» (WUSH) и расписки Fix Price (FIXP).

Лидером роста стал индекс «Информационных технологий» (+1,7%). В секторе лидировали - акции «Яндекса» (YNDX), подскочившие в цене более чем на 5%. В лидерах снижения были расписки HeadHunter (HHRU).

Индекс «Нефти и газа» (+1,6%). В секторе лидировали префы «Башнефти» (BANEP), акции «Лукойла» (LKOH), префы и обычка «Татнефти» (TATN). Подешевели только префы «Транснефти» (TRNFP).

Из ТОП-25 акций лидеров по объему торгов 19 дорожали и 6 дешевели на 18:45 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), акции «Лукойла» (LKOH), «Газпрома» (GAZP). Наиболее существенный рост демонстрировали префы «Башнефти» (BANEP). Наиболее существенное снижение показали акции «Трубной металлургической компании» (TRMK), совет директоров которой не рекомендовал дивиденды за 2022 год.

Из 40 акций индекса МосБиржи 14 подорожали и 26 подешевели по итогам дня (на 19:00 мск).

90,5 % компаний индекса торгуются выше своей 50-дневной МА, 97,6 % торгуются выше своей 100-дневной МА, 95,2 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Совет директоров «Татнефти» (TATN) 27 апреля рассмотрит проведение годового собрания акционеров, сообщила компания, обсудит дивиденды по итогам 2022 года. Обыкновенные акции компании подскочили до максимума с 21 сентября 2022 г. и почти отыграли просадку, возникшую после объявления частичной мобилизации. Префы на рекордном с сентября объеме подскочили до 7-месячного максимума. У нас есть актуальная инвестидея по привилегированным акциям «Татнефти» (TATNP) с целью 473,5 руб. По нашим расчетам, исходя из коэффициента выплат 50%, дивиденд на обыкновенную акцию (АО) и на привилегированную акцию (АП) за 2022 г. может составить 61,17 руб. Поскольку за 9 мес. 2022 г. было выплачено 39,57 руб. на оба вида акций, расчетный дивиденд за 4 кв. 2022 г. — 21,60 руб. на АО и АП.

Совет директоров «Сургутнефтегаза» 24 апреля рассмотрит вопрос о проведении годового собрания акционеров. Акции SNGS активно росли в цене после этой новости, при этом префы компании (SNGSP) достигли максимума с 12 июля 2022 г. Дивиденды считаются исходя из отчетности по РСБУ, которую, как и МСФО, компания не раскрывала. В базовом сценарии — при сохранении валютной позиции в долларах и евро — дивиденд за 2022 г. по префам «Сургутнефтегаза» может составить около 2 руб. и дивдоходность около 5,5%.

Совет директоров «ЛУКОЙЛа» (LKOH) 20 апреля рекомендовал выплатить дивиденды за остаток 2022 г. (формально — за 4 кв., фактически — за 2 п/г) в размере 438 руб./акция. Доходность по цене 4 500 руб. — 9,7%, всего за 2022 г. (694 руб. = 256 руб. + 438 руб.) — 15,4%. Рекомендованный финальный дивиденд на 11,7% ниже нашего прогноза (496 руб.). Ожидания рынка также были близки к 500 руб. У нас есть актуальная инвестидея в акциях «ЛУКОЙЛа» с целью 5 367 руб.

На 19:15 мск:

Индекс МосБиржи — 2 637,85 п. (+1,20%), с нач. года +22,5%

Индекс РТС — 1 018,60 п. (+1,39%), с нач. года +4,9%

Stoxx Europe 600 — 467,43 п. (-0,15%), с нач. года +10,0%

DAX — 15 795,97 п. (-0,62%), с нач. года +13,4%

FTSE 100 — 7 902,61 п. (+0,05%), с нач. года +6,1%

S&P 500 — 4 135,70 п. (-0,45%), с нач. года +7,7%

VIX — 16,79 п. (+0.33 пт), с нач. года -4.88 пт

MSCI World — 2 833,39 п. (-0,09%), с нач. года +8,9%

Внешний фон был негативным для российского рынка. Европейские акции не решались атаковать накануне сформированный годовой максимум и оказались под незначительным давлением продаж.

Акции в США снижались более уверенно. На неделе до 15 апреля число первичных заявок на получение пособия по безработице выросло до 245 тыс. с 240 тыс., превысив консенсус на уровне 240 тыс. Меж тем акции негативно отреагировали на ралли рынка облигаций. Доходности трежерис упали по всей длине кривой, что стимулировало снижение курса доллара, и позитивно отразилось на динамике цен на золото.

Цены на нефть оставались под заметным давлением, и июньский фьючерс на Brent продолжил заполнять ценовой разрыв, возникший 3 апреля после объявления ведущими участниками альянса ОПЕК+ решения сократить добычу в мае. Из опубликованного вчера отчета ФРС «Бежевая книга» следует, что в последние недели экономика США забуксовала. Вероятно, данный фактор как минимум уравновешивает вчерашние данные Минэнерго США о сокращении коммерческих запасов нефти в стране на прошлой неделе на 4,56 млн баррелей.

На 19:15 мск:

Brent, $/бар. — 81,02 (-2,53%), с нач. года -5,7%

WTI, $/бар. — 77,22 (-2,45%), с нач. года -3,8%

Urals (инд. Средиземноморье), $/бар. — 56,12 (-3,07%), с нач. года -12,4%

Золото, $/тр. унц. — 2 004,97 (+0,50%), с нач. года +9,9%

Серебро, $/тр. унц. — 25,19 (-0,39%), с нач. года +5,2%

Алюминий, $/т — 2 420,00 (-1,02%), с нач. года +1,8%

Медь, $/т — 8 867,00 (-1,10%), с нач. года +5,9%

Никель, $/т — 25 061,00 (-1,92%) с нач. года -16,6%

Российский фондовый рынок игнорировал укрепление рубля, дешевеющую нефть и минорный внешний фон. Доллар подешевел на 34 копейки до 81,555, евро просел на 5 копеек до 89,5325, а юань потерял в цене 3,1 копейки до 11,824.

На настроениях российских инвесторов позитивно сказались новости о дивидендах «Лукойла», предстоящее объявление дивидендов «Татнефти» и возможное объявление дивидендных выплат от «Сургутнефтегаза». Таким образом, экстремально перекупленный (с точки зрения технического анализа) российский рынок получил укол «дивидендного допинга», который формирует тефлоновую защиту даже против слабости нефти и стабилизации рубля.

На 19:15 мск:

EUR/USD — 1,097 (+0,14%), с начала года +2,5%

GBP/USD — 1,2449 (+0,08%), с начала года +3,0%

USD/JPY — 134,13 (-0,44%), с начала года +2,3%

Индекс доллара — 101,782 (-0,18%), с начала года -1,7%

USD/RUB (Мосбиржа) — 81,555 (-0,42%), с начала года +16,7%

EUR/RUB (Мосбиржа) — 89,5325 (-0,06%), с начала года +20,5%

Дивидендная доходность индекса МосБиржи составляет 7,9 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

В фокусе

21 апреля «Норникель» (GMKN) планирует опубликовать производственные результаты за I квартал 2023 года.

21 апреля ТГК-1 (TGKA) планирует опубликовать операционные результаты по итогам 1 квартала 2023 года.

Итоги российского рынка

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Худшим по динамике стал индекс «Потребительского сектора» (-0,5%). В секторе лучше конкурентов смотрелись акции «Магнит» (MGNT) на спекуляциях в отношении потенциально возможной публикации сильной отчетности компании. Накануне достойными операционными результатами поделилась X5 Group. Также лидировали по темпам роста акции «Соллерса» (SVAV). В аутсайдерах были акции «ВУШ Холдинг» (WUSH) и расписки Fix Price (FIXP).

Лидером роста стал индекс «Информационных технологий» (+1,7%). В секторе лидировали - акции «Яндекса» (YNDX), подскочившие в цене более чем на 5%. В лидерах снижения были расписки HeadHunter (HHRU).

Индекс «Нефти и газа» (+1,6%). В секторе лидировали префы «Башнефти» (BANEP), акции «Лукойла» (LKOH), префы и обычка «Татнефти» (TATN). Подешевели только префы «Транснефти» (TRNFP).

Из ТОП-25 акций лидеров по объему торгов 19 дорожали и 6 дешевели на 18:45 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), акции «Лукойла» (LKOH), «Газпрома» (GAZP). Наиболее существенный рост демонстрировали префы «Башнефти» (BANEP). Наиболее существенное снижение показали акции «Трубной металлургической компании» (TRMK), совет директоров которой не рекомендовал дивиденды за 2022 год.

Из 40 акций индекса МосБиржи 14 подорожали и 26 подешевели по итогам дня (на 19:00 мск).

90,5 % компаний индекса торгуются выше своей 50-дневной МА, 97,6 % торгуются выше своей 100-дневной МА, 95,2 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Совет директоров «Татнефти» (TATN) 27 апреля рассмотрит проведение годового собрания акционеров, сообщила компания, обсудит дивиденды по итогам 2022 года. Обыкновенные акции компании подскочили до максимума с 21 сентября 2022 г. и почти отыграли просадку, возникшую после объявления частичной мобилизации. Префы на рекордном с сентября объеме подскочили до 7-месячного максимума. У нас есть актуальная инвестидея по привилегированным акциям «Татнефти» (TATNP) с целью 473,5 руб. По нашим расчетам, исходя из коэффициента выплат 50%, дивиденд на обыкновенную акцию (АО) и на привилегированную акцию (АП) за 2022 г. может составить 61,17 руб. Поскольку за 9 мес. 2022 г. было выплачено 39,57 руб. на оба вида акций, расчетный дивиденд за 4 кв. 2022 г. — 21,60 руб. на АО и АП.

Совет директоров «Сургутнефтегаза» 24 апреля рассмотрит вопрос о проведении годового собрания акционеров. Акции SNGS активно росли в цене после этой новости, при этом префы компании (SNGSP) достигли максимума с 12 июля 2022 г. Дивиденды считаются исходя из отчетности по РСБУ, которую, как и МСФО, компания не раскрывала. В базовом сценарии — при сохранении валютной позиции в долларах и евро — дивиденд за 2022 г. по префам «Сургутнефтегаза» может составить около 2 руб. и дивдоходность около 5,5%.

Совет директоров «ЛУКОЙЛа» (LKOH) 20 апреля рекомендовал выплатить дивиденды за остаток 2022 г. (формально — за 4 кв., фактически — за 2 п/г) в размере 438 руб./акция. Доходность по цене 4 500 руб. — 9,7%, всего за 2022 г. (694 руб. = 256 руб. + 438 руб.) — 15,4%. Рекомендованный финальный дивиденд на 11,7% ниже нашего прогноза (496 руб.). Ожидания рынка также были близки к 500 руб. У нас есть актуальная инвестидея в акциях «ЛУКОЙЛа» с целью 5 367 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба