Что будет с курсом и на сколько хватит ФНБ

С 9 января 2024 года ЦБ РФ работает на валютном рынке по новым правилам. Теперь он будет тратить больше валютных резервов, что поддержит рубль.

Российский ЦБ пересмотрел подход к использованию золотовалютных резервов. Теперь в своих интервенциях он учитывает расходы из ФНБ, которые идут на финансирование дефицита бюджета.

Это может оказать ощутимую поддержку рублю, потому что увеличит объем предложения валюты в стране на 2,9 трлн в рублевом эквиваленте в течение 2024 года. Правда, не все эти деньги реально попадут на рынок.

Разбираемся, как будет работать новый механизм, поможет ли он укрепить российскую национальную валюту и на сколько стране хватит резервов.

Как и зачем ЦБ торгует валютой

Российский Центробанк управляет золотовалютными резервами страны. В конце декабря 2023 года их было 593,4 млрд долларов. Это не только «живые» деньги, но и различные активы, например ценные бумаги.

Около половины международных резервов РФ заблокированы из-за санкций, но значительная часть остается доступной. Главным образом это золото и юани. Именно китайской валютой торгует ЦБ на внутреннем российском рынке. Делает он это в основном в двух случаях.

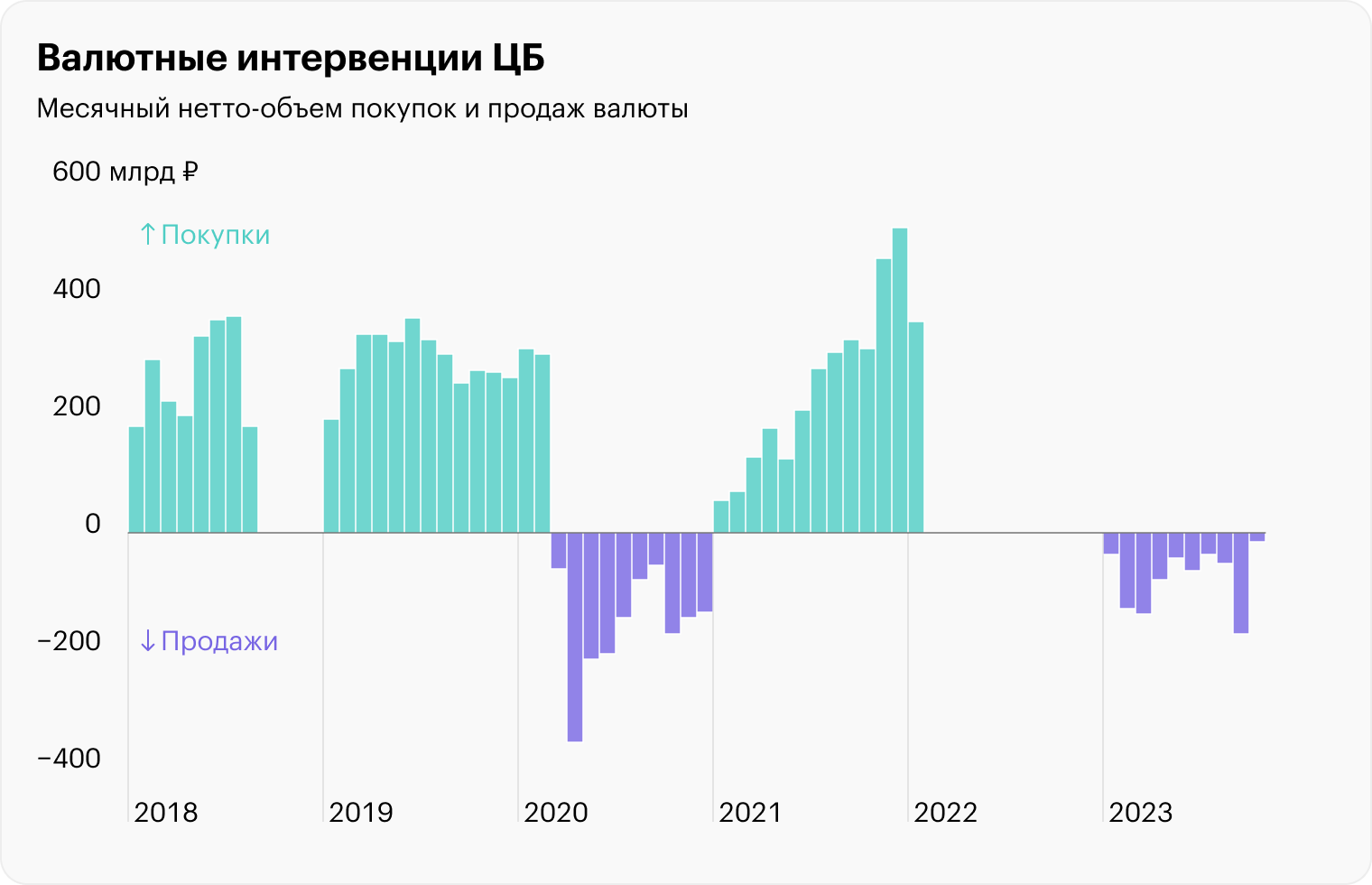

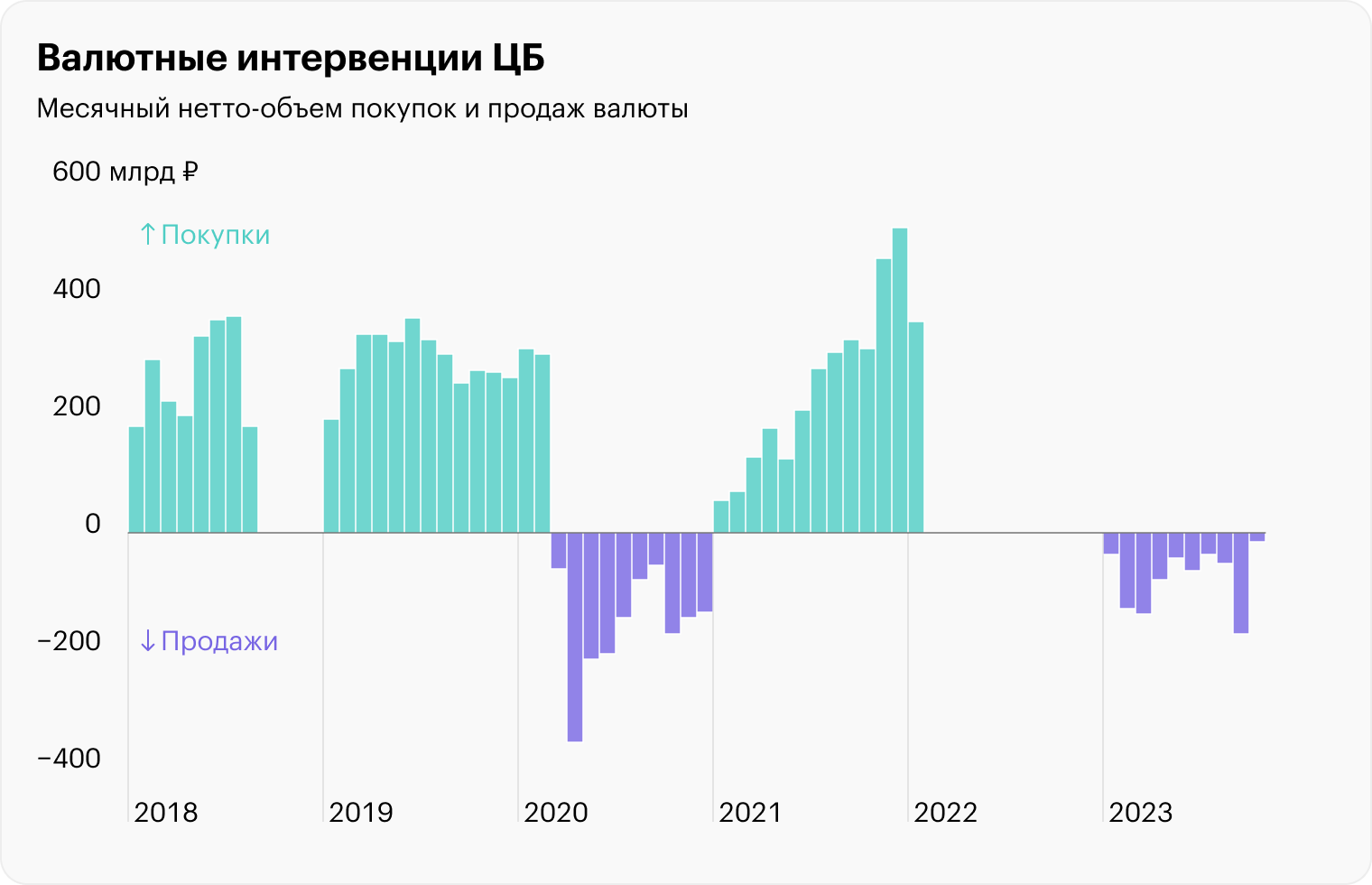

Продает валюту из Фонда национального благосостояния (ФНБ) при низких ценах на нефть, когда федеральный бюджет недополучает налоги от экспортеров сырья. В последний раз так было в январе — июле 2023 года: за это время Минфин продал из ФНБ юаней и золота почти на 560 млрд рублей.

Покупает валюту на сумму нефтегазовых сверхдоходов бюджета. Это деньги, которые поступают в казну в обратной ситуации — при благоприятных ценах на энергосырье.

В разные годы эти «излишки» учитывали по-разному. Так, в 2017 году сверхдоходами считались налоговые поступления от нефтяников при цене за баррель Urals свыше 40 $. К началу 2022 года эта планка выросла до 44,2 $. Но после февральских событий и введения санкций действие бюджетного правила приостановили. А в 2023 году вместо цены отсечения придумали другой критерий — сумму базовых нефтегазовых доходов по итогам года, которую определили в объеме 8 трлн рублей и распределили по месяцам.

Логика обновленного правила была аналогичной: дорогая нефть приводила к росту доходов выше «базы» и эти деньги направляли в ФНБ. Именно такая ситуация сложилась в 2 половине 2023 года и должна была привести к большим закупкам валюты — на более чем 1,5 трлн рублей с августа по декабрь.

Но ЦБ не купил ничего: в августе регулятор принял решение эти операции отложить. Все потому, что в это время случился сильный обвал рубля — доллар приблизился к 100 ₽, — и если бы покупки шли по плану, курс мог бы стать еще хуже.

Бюджетное правило придумано для того, чтобы сгладить зависимость российской экономики от нефтяных котировок. В сытые времена оно позволяет накапливать резервы, а в голодные — тратить их. Попутно этот механизм должен снижать волатильность обменного курса. Когда экспортеры получают мало выручки, на внутреннем рынке возникает нехватка валюты, что приводит к ослаблению рубля. А продажи юаней Центральным банком восполняют этот дефицит. В противоположной ситуации покупки должны удерживать рубль от чрезмерного укрепления, но в 2023 году его не предвиделось, поэтому правило пришлось нарушать.

Как будет работать новый порядок интервенций

В конце 2023 года Центральный банк объявил, что с января 2024 он будет снова действовать на валютном рынке в рамках бюджетного правила. Кроме регулярных операций ЦБ должен теперь наверстать объем покупок, которые не состоялись в августе — декабре 2023, то есть те самые 1,5 трлн рублей.

Но и в этот раз по факту покупки не ведутся. Более того, ЦБ начал год с продажи валюты, потому что теперь он полностью зеркалирует все операции Минфина с ФНБ. Что это значит?

Что такое зеркалирование инвестиций из ФНБ. Фонд национального благосостояния — это часть золотовалютных резервов России, которой управляет правительство. Используют его не только в рамках бюджетного правила, когда нужно восполнить недостаток нефтегазовых доходов, но и в других ситуациях. Так, по данным на начало декабря, половину из 13 трлн рублей фонда инвестировали в различные активы и самоокупаемые проекты. Например, в 2023 году на деньги ФНБ «Аэрофлоту» планировали поставить 63 российских самолета, а для российских регионов — закупить более 4 тысяч автобусов.

В 2 полугодии 2023 года объем таких вложений Минфина составил 731 млрд рублей с учетом денег, поступивших обратно в фонд от предыдущих инвестиций. И ровно на эту сумму ЦБ продаст валюту из резервов в течение 1 полугодия 2024. Делается это для того, чтобы избежать эффекта печатного станка. Когда растут бюджетные траты, в экономику вливаются рубли. Это равносильно эмиссии, то есть выпуску новых денег, что порождает рост инфляции. Но если такую же сумму из экономики изъять за счет продажи валюты, то баланс не будет нарушен.

Механизм зеркалирования ЦБ использует не впервые. Так, в 2020 году он продавал валюту из ФНБ, когда правительство выкупило за 3 трлн рублей пакет акций Сбербанка. А в августе 2023 года регулятор вернулся к зеркалированию на фоне ослабления рубля: на биржу отправили валюту на сумму 288 млрд рублей, которые Минфин инвестировал в первом полугодии. Чтобы не вываливать на рынок большой объем валюты разом, эти операции распределили на 6 месяцев, и завершатся они в конце января 2024 года.

Но даже с учетом переходящих прошлогодних остатков продажи валюты не покрыли бы требуемый объем покупок, если бы не еще одно новшество от ЦБ. Теперь он зеркалирует не только инвестиции, но и изъятия из ФНБ на покрытие дефицита бюджета. В нынешних реалиях это еще более значительные суммы.

Как из ФНБ финансируют дефицит бюджета. Бюджетное правило запрещает Минфину тратить деньги свыше определенного лимита. Устанавливается он сложением нескольких составляющих, главные из которых — это базовые нефтегазовые доходы, прочие доходы, не связанные с сырьевым экспортом, и расходы, необходимые на обслуживание госдолга.

Но в 2023 и 2024 годах по понятным причинам правительству понадобилось тратить больше. Чтобы не нарушать бюджетный кодекс, власти решили его изменить. Теперь Минфину позволено брать деньги из ФНБ сверх бюджетного правила — 2,9 трлн рублей в 2023 году и 1,3 трлн в 2024. И этой возможностью он пользуется в полной мере: в 2023 году из фонда изъяли максимально допустимые 2,9 трлн рублей.

И это тоже были бы «напечатанные» деньги, если бы ЦБ не решил компенсировать их приток изъятием рублей через продажу юаней. Эта мера существенно меняет расклад сил на валютном рынке и практически не оставляет сомнений, что ЦБ в 2024 году будет нетто-продавцом, а не покупателем, и конечная сумма продаж будет зависеть от текущих цен на нефть и курса рубля.

Сколько валюты продаст ЦБ в 2024 году

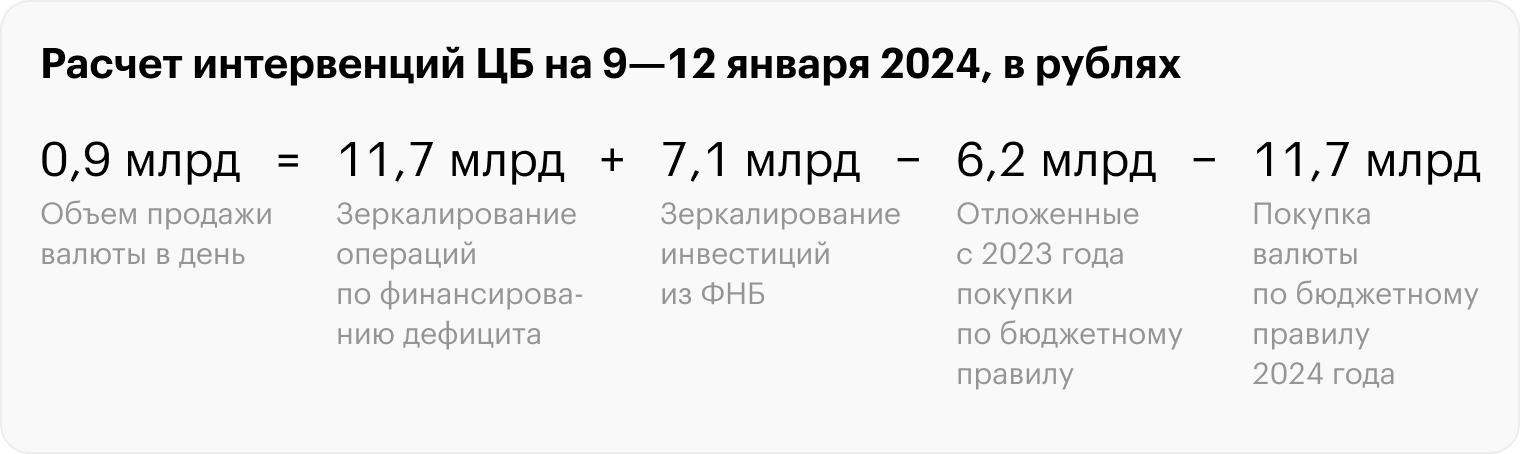

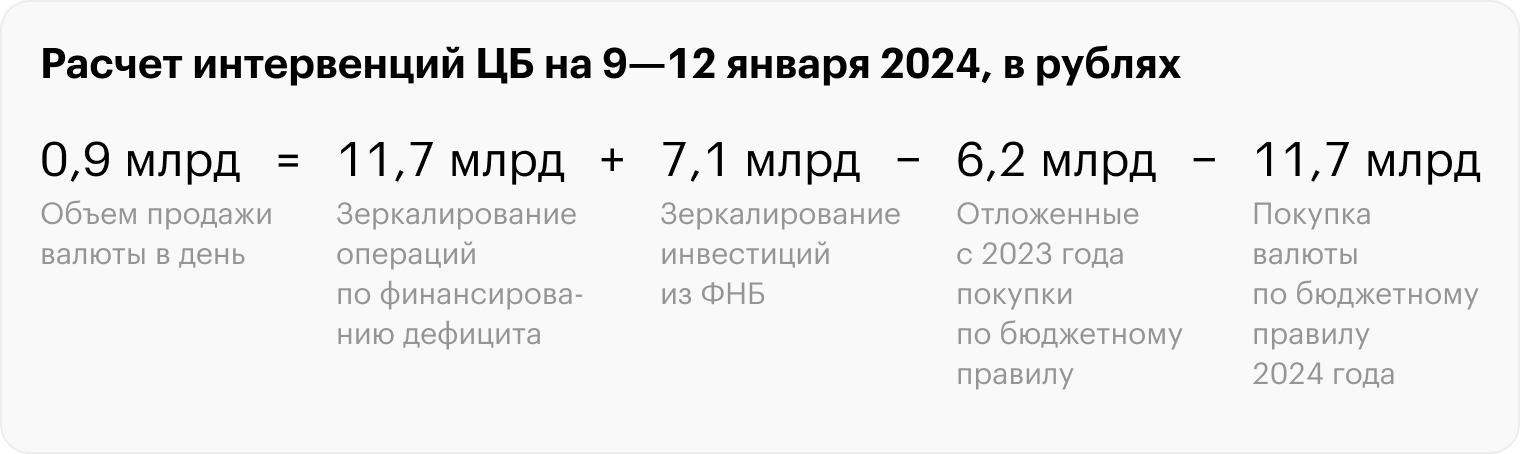

Точные числа пока известны только на период с 9 по 12 января. В первую рабочую неделю нового года Центробанк отправляет на рынок юани на 0,9 млрд рублей в день.

Вот формула с использованием вышеописанных составляющих. Ее же можно применять и для последующих периодов, используя актуальные данные.

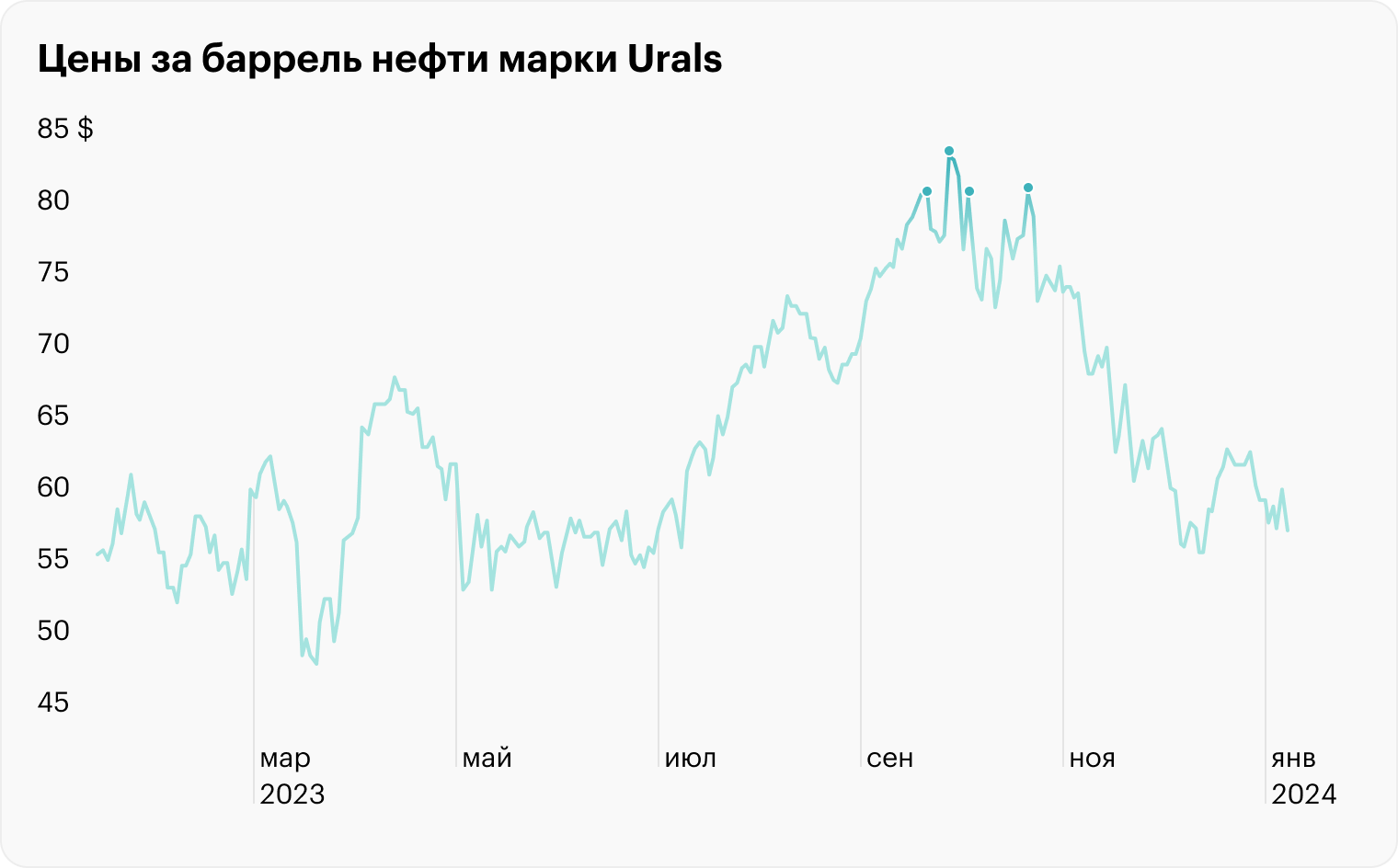

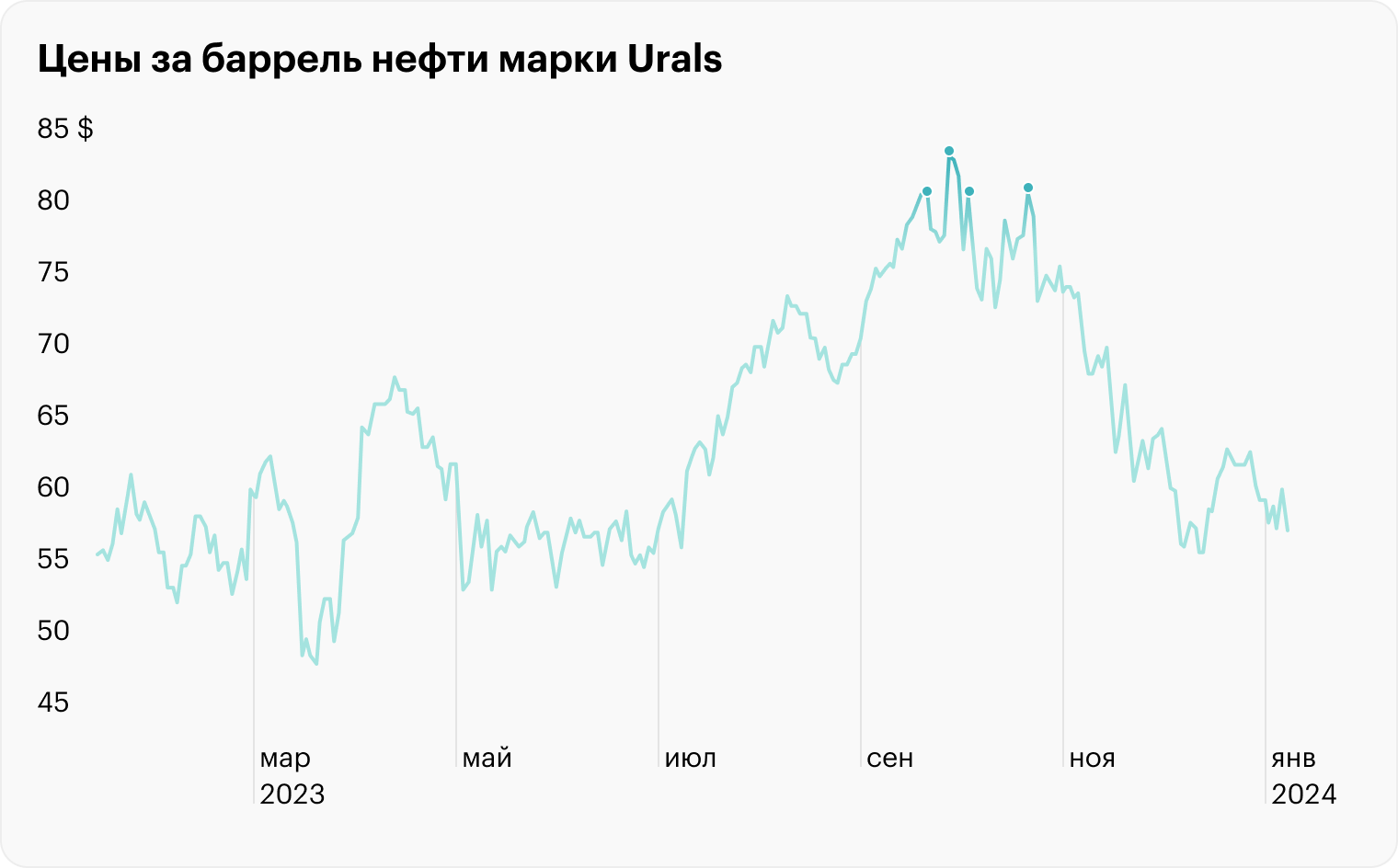

С понедельника, 15 января, сумма продаж должна кратно вырасти, потому что будут учитывать уже более низкую цену нефти. В декабре за бочку Urals давали в среднем 64,2 $, тогда как в ноябре — почти 73 $. Это значит, что последнее значение формулы станет сильно меньше, а итоговый результат — выше.

В дальнейшем сумма продаж будет так же определяться рыночной конъюнктурой на энергетическом и валютном рынках. Чем слабее рубль и чем дешевле нефть, тем больше валюты будет вливаться из резервов. Но если курс будет крепким, а цены на сырье высокими, то есть вероятность, что ЦБ в какой-то момент начнет покупать валюту.

В декабре глава ведомства Эльвира Набиуллина говорила, что регулятор может перейти в статус покупателя при цене 88—90 $ за баррель Brent. Напомним, что Urals, по которой считаются доходы бюджета, продается с дисконтом к бенчмарку. То есть для российской нефти цена должна быть не ниже 80 $. За весь 2023 год такое случалось лишь в считаные дни.

Как интервенции ЦБ повлияют на курс рубля

Сейчас, в начале января, присутствие ЦБ на валютном рынке остается почти незаметным, потому что объем продаж невелик — всего 0,9 млрд в день при объеме торгов на Мосбирже более 130 млрд рублей в одной только паре «юань — рубль».

Но если представить себе, что нефть в течение 2024 года будет стоить как сейчас — в районе 60 $ за баррель Urals, — то ежедневные продажи валюты при прочих равных могут составить около 12 млрд рублей, как минимум до конца первого полугодия, пока учитываются высокие объемы инвестиций из ФНБ в 2023 году. И это уже почти 10% биржевого рынка, что может оказать серьезную поддержку рублю. В последние годы большими объемами ЦБ продавал валюту только в апреле 2020 при обвальном падении нефтяных котировок из-за пандемии.

По оценкам аналитиков телеграм-канала «Твердые цифры»

, без этих интервенций рубль мог бы быть на 10—15% слабее, чем он будет стоить с ними. А каждый доллар дополнительного снижения нефтяных котировок будет давать рынку дополнительные 0,64 млрд рублей валюты в день, что при прочих равных должно еще сильнее укреплять курс.

Экономист Дмитрий Полевой ждет, что в течение года ЦБ продаст валюту на общую сумму 0,8—1 трлн рублей. При этом уже в феврале — марте, по его оценкам, продажи составят 7—8 млрд рублей в день. Эта дополнительная поддержка позволит рублю укрепиться в первом полугодии до 85—87 ₽ за доллар, прогнозирует эксперт.

Аналитики MMI

согласны с оценкой продаж валюты в триллион рублей по итогам года и считают это значимым фактором поддержки рубля. По их мнению, решение ЦБ о полном зеркалировании операций ФНБ должно работать на постоянной основе, потому что среди прочего помогает бороться с инфляцией.

«Любые расходы из ФНБ — это новый спрос. Он выплескивается и на импорт, формируя спрос на валюту. Продажа валюты позволяет этот новый спрос удовлетворить. Если же расходы ФНБ не будут зеркалироваться, то тогда, чтобы не допустить падения рубля и ускорения инфляции, ЦБ придется еще сильнее повышать ставку», — отмечают эксперты.

Вместе с тем главный аналитик «Совкомбанка» Михаил Васильев напоминает, что операции по бюджетному правилу всегда были второстепенным фактором для рубля, и в этот раз они также не будут играть решающей роли, а лишь окажут умеренную поддержку курсу. «Основное влияние на рубль продолжат оказывать динамика текущего счета платежного баланса России, динамика оттока капитала, а также объем продаваемой экспортерами валюты на рынке», — подчеркивает экономист.

При этом эксперты сходятся во мнении, что валютные интервенции ЦБ если и не приведут к его значительному укреплению, то как минимум обеспечат рублю большую стабильность в течение 2024 года.

На сколько лет хватит резервов ФНБ

Продажа золотовалютных резервов, безусловно, позитивный фактор для поддержания макроэкономической стабильности в стране. Курс рубля будет более предсказуемым, инфляция — более управляемой, а ключевую ставку при отсутствии новых потрясений могут начать снижать быстрее, чем ранее ожидали аналитики.

Но любые резервы имеют свойство быстро заканчиваться, если их тратить слишком активно. В российском Минфине недавно отчитались, что в 2023 году в рамках бюджетного правила пополнили ФНБ на триллион рублей. Вместе с тем изъятия на нужды бюджета втрое превысили эту сумму.

В 2024 году пополнения ожидаются вдвое скромнее — около 0,5 трлн, а изъятия — в пределах 1,3 трлн. По обновленному бюджетному правилу в ФНБ будут отправляться сверхдоходы при нефти дороже 60 $ за баррель. Это на 16 $ больше прежней планки, которая действовала до февраля 2022 года. Такая высокая цена отсечения сильно сужает возможности для наращивания резервов.

Сомнения в целесообразности этой нормы ранее высказывали в российском ЦБ. Аналитики регулятора сочли цену в 60 $ завышенной: «Это означает высокие риски формирования резервов в ФНБ в периоды относительно благоприятной внешней конъюнктуры в объемах, недостаточных для покрытия отрицательного разрыва между фактическими и базовыми нефтегазовыми доходами в периоды, когда цена нефти будет ниже базовой». Проще говоря, ЦБ считает стратегию «много тратить и мало копить» рискованной.

Макроэкономисты из MMI подсчитали, что при стрессовом сценарии, если цены на российскую нефть будут держаться в районе 40 $ в течение года, объемы продаж валюты из ФНБ могут достигнуть 50—60 млрд долларов, что будет уже очень чувствительно для резервов. «После всех изъятий и пополнений ликвидная часть ФНБ, по оценкам Минфина, составит 4,7 трлн рублей. Негусто. На новый кризис масштаба 2020 или 2022 года не хватит. Но для того, чтобы прожить пару лет при ценах на нефть 55—60 $, не сокращая расходы, будет достаточно», — отмечают эксперты.

С 9 января 2024 года ЦБ РФ работает на валютном рынке по новым правилам. Теперь он будет тратить больше валютных резервов, что поддержит рубль.

Российский ЦБ пересмотрел подход к использованию золотовалютных резервов. Теперь в своих интервенциях он учитывает расходы из ФНБ, которые идут на финансирование дефицита бюджета.

Это может оказать ощутимую поддержку рублю, потому что увеличит объем предложения валюты в стране на 2,9 трлн в рублевом эквиваленте в течение 2024 года. Правда, не все эти деньги реально попадут на рынок.

Разбираемся, как будет работать новый механизм, поможет ли он укрепить российскую национальную валюту и на сколько стране хватит резервов.

Как и зачем ЦБ торгует валютой

Российский Центробанк управляет золотовалютными резервами страны. В конце декабря 2023 года их было 593,4 млрд долларов. Это не только «живые» деньги, но и различные активы, например ценные бумаги.

Около половины международных резервов РФ заблокированы из-за санкций, но значительная часть остается доступной. Главным образом это золото и юани. Именно китайской валютой торгует ЦБ на внутреннем российском рынке. Делает он это в основном в двух случаях.

Продает валюту из Фонда национального благосостояния (ФНБ) при низких ценах на нефть, когда федеральный бюджет недополучает налоги от экспортеров сырья. В последний раз так было в январе — июле 2023 года: за это время Минфин продал из ФНБ юаней и золота почти на 560 млрд рублей.

Покупает валюту на сумму нефтегазовых сверхдоходов бюджета. Это деньги, которые поступают в казну в обратной ситуации — при благоприятных ценах на энергосырье.

В разные годы эти «излишки» учитывали по-разному. Так, в 2017 году сверхдоходами считались налоговые поступления от нефтяников при цене за баррель Urals свыше 40 $. К началу 2022 года эта планка выросла до 44,2 $. Но после февральских событий и введения санкций действие бюджетного правила приостановили. А в 2023 году вместо цены отсечения придумали другой критерий — сумму базовых нефтегазовых доходов по итогам года, которую определили в объеме 8 трлн рублей и распределили по месяцам.

Логика обновленного правила была аналогичной: дорогая нефть приводила к росту доходов выше «базы» и эти деньги направляли в ФНБ. Именно такая ситуация сложилась в 2 половине 2023 года и должна была привести к большим закупкам валюты — на более чем 1,5 трлн рублей с августа по декабрь.

Но ЦБ не купил ничего: в августе регулятор принял решение эти операции отложить. Все потому, что в это время случился сильный обвал рубля — доллар приблизился к 100 ₽, — и если бы покупки шли по плану, курс мог бы стать еще хуже.

Бюджетное правило придумано для того, чтобы сгладить зависимость российской экономики от нефтяных котировок. В сытые времена оно позволяет накапливать резервы, а в голодные — тратить их. Попутно этот механизм должен снижать волатильность обменного курса. Когда экспортеры получают мало выручки, на внутреннем рынке возникает нехватка валюты, что приводит к ослаблению рубля. А продажи юаней Центральным банком восполняют этот дефицит. В противоположной ситуации покупки должны удерживать рубль от чрезмерного укрепления, но в 2023 году его не предвиделось, поэтому правило пришлось нарушать.

Как будет работать новый порядок интервенций

В конце 2023 года Центральный банк объявил, что с января 2024 он будет снова действовать на валютном рынке в рамках бюджетного правила. Кроме регулярных операций ЦБ должен теперь наверстать объем покупок, которые не состоялись в августе — декабре 2023, то есть те самые 1,5 трлн рублей.

Но и в этот раз по факту покупки не ведутся. Более того, ЦБ начал год с продажи валюты, потому что теперь он полностью зеркалирует все операции Минфина с ФНБ. Что это значит?

Что такое зеркалирование инвестиций из ФНБ. Фонд национального благосостояния — это часть золотовалютных резервов России, которой управляет правительство. Используют его не только в рамках бюджетного правила, когда нужно восполнить недостаток нефтегазовых доходов, но и в других ситуациях. Так, по данным на начало декабря, половину из 13 трлн рублей фонда инвестировали в различные активы и самоокупаемые проекты. Например, в 2023 году на деньги ФНБ «Аэрофлоту» планировали поставить 63 российских самолета, а для российских регионов — закупить более 4 тысяч автобусов.

В 2 полугодии 2023 года объем таких вложений Минфина составил 731 млрд рублей с учетом денег, поступивших обратно в фонд от предыдущих инвестиций. И ровно на эту сумму ЦБ продаст валюту из резервов в течение 1 полугодия 2024. Делается это для того, чтобы избежать эффекта печатного станка. Когда растут бюджетные траты, в экономику вливаются рубли. Это равносильно эмиссии, то есть выпуску новых денег, что порождает рост инфляции. Но если такую же сумму из экономики изъять за счет продажи валюты, то баланс не будет нарушен.

Механизм зеркалирования ЦБ использует не впервые. Так, в 2020 году он продавал валюту из ФНБ, когда правительство выкупило за 3 трлн рублей пакет акций Сбербанка. А в августе 2023 года регулятор вернулся к зеркалированию на фоне ослабления рубля: на биржу отправили валюту на сумму 288 млрд рублей, которые Минфин инвестировал в первом полугодии. Чтобы не вываливать на рынок большой объем валюты разом, эти операции распределили на 6 месяцев, и завершатся они в конце января 2024 года.

Но даже с учетом переходящих прошлогодних остатков продажи валюты не покрыли бы требуемый объем покупок, если бы не еще одно новшество от ЦБ. Теперь он зеркалирует не только инвестиции, но и изъятия из ФНБ на покрытие дефицита бюджета. В нынешних реалиях это еще более значительные суммы.

Как из ФНБ финансируют дефицит бюджета. Бюджетное правило запрещает Минфину тратить деньги свыше определенного лимита. Устанавливается он сложением нескольких составляющих, главные из которых — это базовые нефтегазовые доходы, прочие доходы, не связанные с сырьевым экспортом, и расходы, необходимые на обслуживание госдолга.

Но в 2023 и 2024 годах по понятным причинам правительству понадобилось тратить больше. Чтобы не нарушать бюджетный кодекс, власти решили его изменить. Теперь Минфину позволено брать деньги из ФНБ сверх бюджетного правила — 2,9 трлн рублей в 2023 году и 1,3 трлн в 2024. И этой возможностью он пользуется в полной мере: в 2023 году из фонда изъяли максимально допустимые 2,9 трлн рублей.

И это тоже были бы «напечатанные» деньги, если бы ЦБ не решил компенсировать их приток изъятием рублей через продажу юаней. Эта мера существенно меняет расклад сил на валютном рынке и практически не оставляет сомнений, что ЦБ в 2024 году будет нетто-продавцом, а не покупателем, и конечная сумма продаж будет зависеть от текущих цен на нефть и курса рубля.

Сколько валюты продаст ЦБ в 2024 году

Точные числа пока известны только на период с 9 по 12 января. В первую рабочую неделю нового года Центробанк отправляет на рынок юани на 0,9 млрд рублей в день.

Вот формула с использованием вышеописанных составляющих. Ее же можно применять и для последующих периодов, используя актуальные данные.

С понедельника, 15 января, сумма продаж должна кратно вырасти, потому что будут учитывать уже более низкую цену нефти. В декабре за бочку Urals давали в среднем 64,2 $, тогда как в ноябре — почти 73 $. Это значит, что последнее значение формулы станет сильно меньше, а итоговый результат — выше.

В дальнейшем сумма продаж будет так же определяться рыночной конъюнктурой на энергетическом и валютном рынках. Чем слабее рубль и чем дешевле нефть, тем больше валюты будет вливаться из резервов. Но если курс будет крепким, а цены на сырье высокими, то есть вероятность, что ЦБ в какой-то момент начнет покупать валюту.

В декабре глава ведомства Эльвира Набиуллина говорила, что регулятор может перейти в статус покупателя при цене 88—90 $ за баррель Brent. Напомним, что Urals, по которой считаются доходы бюджета, продается с дисконтом к бенчмарку. То есть для российской нефти цена должна быть не ниже 80 $. За весь 2023 год такое случалось лишь в считаные дни.

Как интервенции ЦБ повлияют на курс рубля

Сейчас, в начале января, присутствие ЦБ на валютном рынке остается почти незаметным, потому что объем продаж невелик — всего 0,9 млрд в день при объеме торгов на Мосбирже более 130 млрд рублей в одной только паре «юань — рубль».

Но если представить себе, что нефть в течение 2024 года будет стоить как сейчас — в районе 60 $ за баррель Urals, — то ежедневные продажи валюты при прочих равных могут составить около 12 млрд рублей, как минимум до конца первого полугодия, пока учитываются высокие объемы инвестиций из ФНБ в 2023 году. И это уже почти 10% биржевого рынка, что может оказать серьезную поддержку рублю. В последние годы большими объемами ЦБ продавал валюту только в апреле 2020 при обвальном падении нефтяных котировок из-за пандемии.

По оценкам аналитиков телеграм-канала «Твердые цифры»

, без этих интервенций рубль мог бы быть на 10—15% слабее, чем он будет стоить с ними. А каждый доллар дополнительного снижения нефтяных котировок будет давать рынку дополнительные 0,64 млрд рублей валюты в день, что при прочих равных должно еще сильнее укреплять курс.

Экономист Дмитрий Полевой ждет, что в течение года ЦБ продаст валюту на общую сумму 0,8—1 трлн рублей. При этом уже в феврале — марте, по его оценкам, продажи составят 7—8 млрд рублей в день. Эта дополнительная поддержка позволит рублю укрепиться в первом полугодии до 85—87 ₽ за доллар, прогнозирует эксперт.

Аналитики MMI

согласны с оценкой продаж валюты в триллион рублей по итогам года и считают это значимым фактором поддержки рубля. По их мнению, решение ЦБ о полном зеркалировании операций ФНБ должно работать на постоянной основе, потому что среди прочего помогает бороться с инфляцией.

«Любые расходы из ФНБ — это новый спрос. Он выплескивается и на импорт, формируя спрос на валюту. Продажа валюты позволяет этот новый спрос удовлетворить. Если же расходы ФНБ не будут зеркалироваться, то тогда, чтобы не допустить падения рубля и ускорения инфляции, ЦБ придется еще сильнее повышать ставку», — отмечают эксперты.

Вместе с тем главный аналитик «Совкомбанка» Михаил Васильев напоминает, что операции по бюджетному правилу всегда были второстепенным фактором для рубля, и в этот раз они также не будут играть решающей роли, а лишь окажут умеренную поддержку курсу. «Основное влияние на рубль продолжат оказывать динамика текущего счета платежного баланса России, динамика оттока капитала, а также объем продаваемой экспортерами валюты на рынке», — подчеркивает экономист.

При этом эксперты сходятся во мнении, что валютные интервенции ЦБ если и не приведут к его значительному укреплению, то как минимум обеспечат рублю большую стабильность в течение 2024 года.

На сколько лет хватит резервов ФНБ

Продажа золотовалютных резервов, безусловно, позитивный фактор для поддержания макроэкономической стабильности в стране. Курс рубля будет более предсказуемым, инфляция — более управляемой, а ключевую ставку при отсутствии новых потрясений могут начать снижать быстрее, чем ранее ожидали аналитики.

Но любые резервы имеют свойство быстро заканчиваться, если их тратить слишком активно. В российском Минфине недавно отчитались, что в 2023 году в рамках бюджетного правила пополнили ФНБ на триллион рублей. Вместе с тем изъятия на нужды бюджета втрое превысили эту сумму.

В 2024 году пополнения ожидаются вдвое скромнее — около 0,5 трлн, а изъятия — в пределах 1,3 трлн. По обновленному бюджетному правилу в ФНБ будут отправляться сверхдоходы при нефти дороже 60 $ за баррель. Это на 16 $ больше прежней планки, которая действовала до февраля 2022 года. Такая высокая цена отсечения сильно сужает возможности для наращивания резервов.

Сомнения в целесообразности этой нормы ранее высказывали в российском ЦБ. Аналитики регулятора сочли цену в 60 $ завышенной: «Это означает высокие риски формирования резервов в ФНБ в периоды относительно благоприятной внешней конъюнктуры в объемах, недостаточных для покрытия отрицательного разрыва между фактическими и базовыми нефтегазовыми доходами в периоды, когда цена нефти будет ниже базовой». Проще говоря, ЦБ считает стратегию «много тратить и мало копить» рискованной.

Макроэкономисты из MMI подсчитали, что при стрессовом сценарии, если цены на российскую нефть будут держаться в районе 40 $ в течение года, объемы продаж валюты из ФНБ могут достигнуть 50—60 млрд долларов, что будет уже очень чувствительно для резервов. «После всех изъятий и пополнений ликвидная часть ФНБ, по оценкам Минфина, составит 4,7 трлн рублей. Негусто. На новый кризис масштаба 2020 или 2022 года не хватит. Но для того, чтобы прожить пару лет при ценах на нефть 55—60 $, не сокращая расходы, будет достаточно», — отмечают эксперты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба