13 мая 2024 | МТС Кот.Финанс

Шорт – короткая позиция, продажа ценной бумаги без покрытия. Т.е. вы берете в долг акцию, цена которой на ваш взгляд упадет, продаете ее в надежде купить дешевле. Как откупите – долг в акциях возвращаете, разницу оставляете себе

Чтобы продавать бумагу в шорт нужно быть точно уверенным, что цена снизится.

Так почему МТС? 🥚

Всё наше негодование изложено в посте «МТС: проверяем крепость яиц (баланса)»

Тезисно:

· Дивиденды в долг: МТС зарабатывает меньше, чем платит (да, про амортизацию мы в курсе, но не забываем про CAPEX)

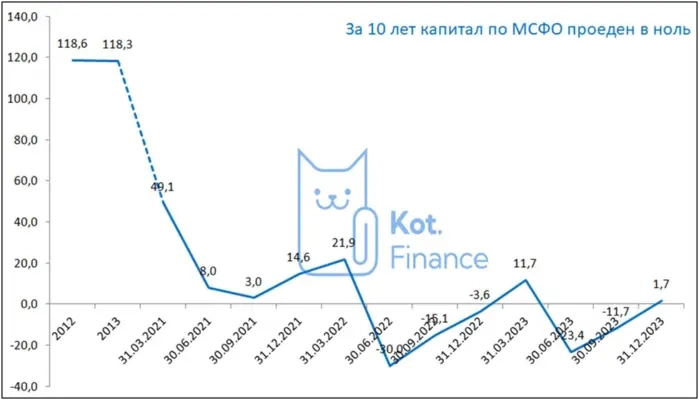

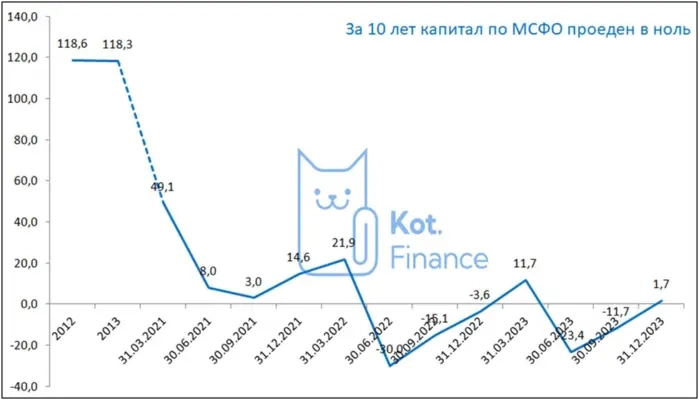

· Хронически околонулевой капитал: компании нужно постоянно придумывать бухгалтерские хитрости, чтобы поддерживать положительный капитал, ведь при отрицательном нельзя платить дивиденды

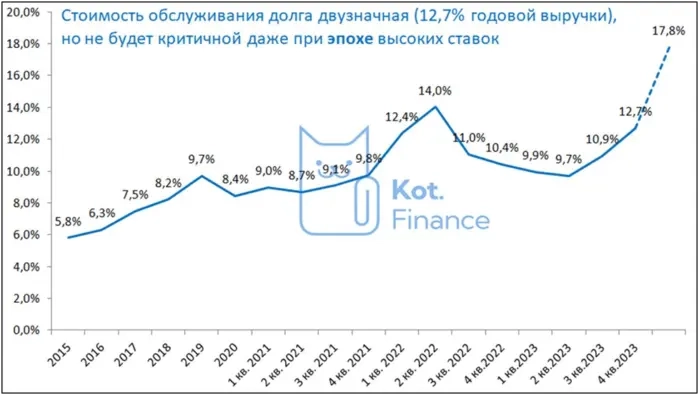

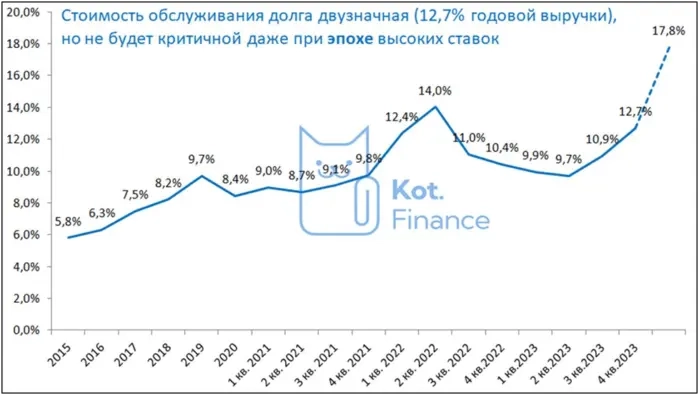

· Рост стоимости обслуживания долга: если бы период высоких ставок прошел быстро – никто бы не заметил, но «ледниковый период» будет дольше

В чем проблема? Если МТС ранее занимал под фиксированную ставку, то чтобы проценты выросли – нужно старые облигации погасить, и выпустить новые. Уже под рыночную ставку. Но поскольку выпусков 100500 – это займет время. Если высокие ставки продляться пару лет (уже почти год), а средний срок облигации – 3, то большая часть портфеля обновится. По новым высоким ставкам.

Так что, МТС всё?

Нет, у МТС все отлично:

· Лидер рынка

· Супер рентабельность

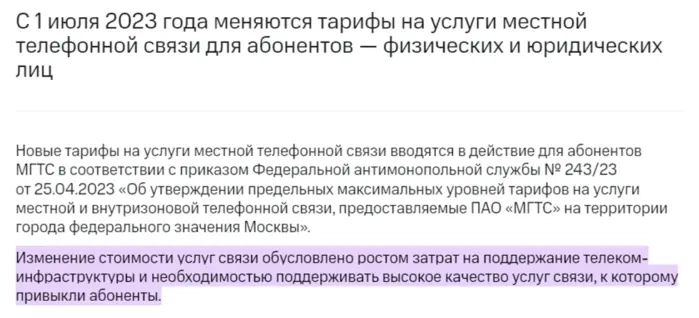

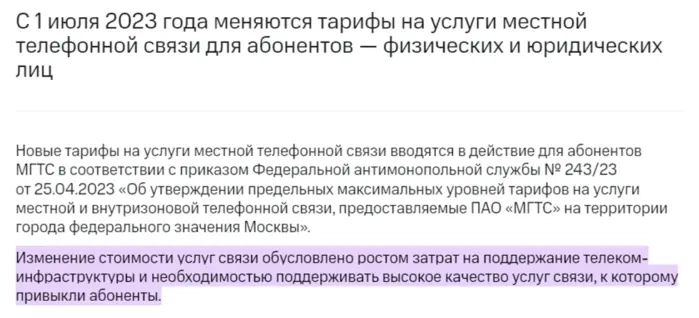

· Возможность повышать цены (все получают смски, что цены на тарифы вырастут?)

А ведь связь это конкурентный рынок. Да, на нем мало участников, но МТС не один. Тут и Теле2 с радостью заберет часть абонентов, и Мегафон. А сменив оператора однажды, обычно к старому не возвращаются – это статистика.

Если не конкуренты, то ФАС добавит седых волос:

«А почему вы цены повышаете? А на что вы тратите? Давайте-ка структура затрат вашу посмотрим. Дивиденды? А что, их не уменьшить?»

импровизированный диалог с ФАС

Иными словами – компания отличная, но пустая: из нее выкачивают больше, чем она зарабатывает. И при неблагоприятном сценарии, дивиденды придется сократить. А что бывает, когда дивиденды сокращаются?

Важно, что для МТС это будет удар. Сколько будет стоить МТС без дивидендов? – очевидно меньше.

Как выгодно продавать акции?

Что такое шорт, почему мы выбрали МТС, и в чем риски – разбирали. Продублируем лишь то, что риски высокие, и шортить любую бумагу – не рекомендуем. Мы сами делаем это лишь из любопытства на микро сумму. Своеобразное пари с мистером рынком.

Теперь поговорим о том, как лучше шортить. Опять же, для понимания процессов. В теории.

Есть 2 варианта:

— продажа бумаг брокера, которые потом надо вернуть. Тут как с деньгами – берешь в долг, платишь процент за пользование (обычно дешевле, чем долг рублей)

— продажа через фьючерс

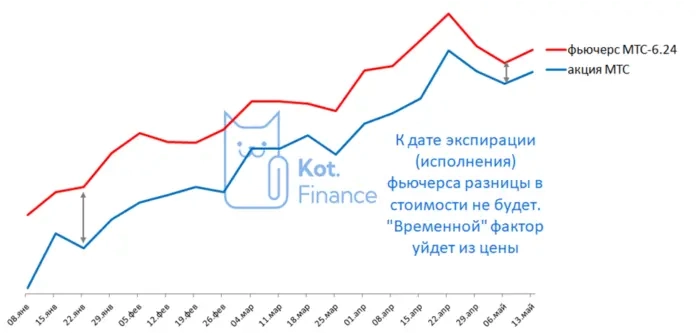

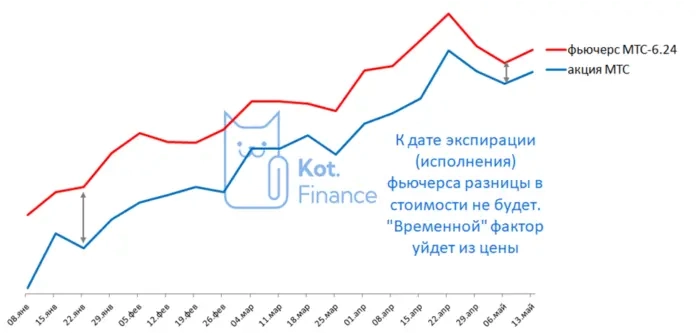

Фьючерс – это контракт на базовый актив (в нашем случае на акции МТС) с обязательством купить или продать в конкретную дату по конкретной цене

Дата экспирации – дата исполнения фьючерса. В России чаще всего квартальные экспирации – июнь, сентябрь, декабрь, март

Поскольку заключаете контракт вы сейчас, а его исполнение растянуто во времени, в стоимость фьючерса «вшита» стоимость денег (кредитное плечо). Чем дальше срок исполнения, тем дороже стоит фьючерс относительно базового актива

Исключения: не забывайте соотносить даты и ожидаемые дивиденды. Июньский фьючерс еще держит в себе дивиденды, т.к. исполнение будет до выплат за 2023 год. А вот сентябрьский фьючерс уже дешевле. Ведь тот, кто получит акции по этому контракту – дивиденды за 2023 год уже не получит

Получается, ожидаемый доход от продажи фьючерса складывается из:

— сокращения «временнОго спреда», приближаясь к дате экспирации

— динамики базового актива

Из чего складываются расходы:

— Гарантийное обеспечение – это своего рода залог за исполнение контракта. Обычно ~15%

— Вариационная маржа – разница между ценой позиции и рыночной ценой (иными словами, моментальный пересчет прибыли по позиции)

Рынок фьючерсов и опционов (или срочный рынок, т.к. есть конкретный срок исполнения) – очень опасный

Где можно оптимизироваться?

— ГО может быть закрыт маржой от ликвидных позиций вашего портфеля. Тогда не придется «морозить» 🥶 15% для гарантийного обеспечения

— комиссии: за 1 контракт берут от нескольких десятков рублей до 10 копеек – смотрите тарифы своего брокера

Какие рекомендации?

— не повторяйте 🤔

— если повторяете, то четко очертите максимально-комфортные убытки и план действий, если цены пойдут не туда

— выделите долю на авантюры: например, не больше 5%. Если ошиблись – доход по облигациям за 3-4 месяца покроет убытки

Мы продали фьючерс на МТС только для морального удовлетворения, чтобы подкрепить свою правоту в отношении стоимости компании:

1) Не может отрицательный капитал стоить 1 трлн рублей (0,5 трлн капитализация + 0,5 трлн долг)

2) Дивиденды в долг – это плохо

3) Высокие ставки

АФК Система тоже под ударом: именно она инициатор выкачивания денег из МТС, ведь МТС в корпорации – cash cow. Но кто поможет самой МТС? – А МТС не нужна помощь – ей нужна пауза в выплатах, или их сокращение. Но сколько тогда будет стоить МТС без дивидендов или с их снижением?

Чтобы продавать бумагу в шорт нужно быть точно уверенным, что цена снизится.

Так почему МТС? 🥚

Всё наше негодование изложено в посте «МТС: проверяем крепость яиц (баланса)»

Тезисно:

· Дивиденды в долг: МТС зарабатывает меньше, чем платит (да, про амортизацию мы в курсе, но не забываем про CAPEX)

· Хронически околонулевой капитал: компании нужно постоянно придумывать бухгалтерские хитрости, чтобы поддерживать положительный капитал, ведь при отрицательном нельзя платить дивиденды

· Рост стоимости обслуживания долга: если бы период высоких ставок прошел быстро – никто бы не заметил, но «ледниковый период» будет дольше

В чем проблема? Если МТС ранее занимал под фиксированную ставку, то чтобы проценты выросли – нужно старые облигации погасить, и выпустить новые. Уже под рыночную ставку. Но поскольку выпусков 100500 – это займет время. Если высокие ставки продляться пару лет (уже почти год), а средний срок облигации – 3, то большая часть портфеля обновится. По новым высоким ставкам.

Так что, МТС всё?

Нет, у МТС все отлично:

· Лидер рынка

· Супер рентабельность

· Возможность повышать цены (все получают смски, что цены на тарифы вырастут?)

А ведь связь это конкурентный рынок. Да, на нем мало участников, но МТС не один. Тут и Теле2 с радостью заберет часть абонентов, и Мегафон. А сменив оператора однажды, обычно к старому не возвращаются – это статистика.

Если не конкуренты, то ФАС добавит седых волос:

«А почему вы цены повышаете? А на что вы тратите? Давайте-ка структура затрат вашу посмотрим. Дивиденды? А что, их не уменьшить?»

импровизированный диалог с ФАС

Иными словами – компания отличная, но пустая: из нее выкачивают больше, чем она зарабатывает. И при неблагоприятном сценарии, дивиденды придется сократить. А что бывает, когда дивиденды сокращаются?

Важно, что для МТС это будет удар. Сколько будет стоить МТС без дивидендов? – очевидно меньше.

Как выгодно продавать акции?

Что такое шорт, почему мы выбрали МТС, и в чем риски – разбирали. Продублируем лишь то, что риски высокие, и шортить любую бумагу – не рекомендуем. Мы сами делаем это лишь из любопытства на микро сумму. Своеобразное пари с мистером рынком.

Теперь поговорим о том, как лучше шортить. Опять же, для понимания процессов. В теории.

Есть 2 варианта:

— продажа бумаг брокера, которые потом надо вернуть. Тут как с деньгами – берешь в долг, платишь процент за пользование (обычно дешевле, чем долг рублей)

— продажа через фьючерс

Фьючерс – это контракт на базовый актив (в нашем случае на акции МТС) с обязательством купить или продать в конкретную дату по конкретной цене

Дата экспирации – дата исполнения фьючерса. В России чаще всего квартальные экспирации – июнь, сентябрь, декабрь, март

Поскольку заключаете контракт вы сейчас, а его исполнение растянуто во времени, в стоимость фьючерса «вшита» стоимость денег (кредитное плечо). Чем дальше срок исполнения, тем дороже стоит фьючерс относительно базового актива

Исключения: не забывайте соотносить даты и ожидаемые дивиденды. Июньский фьючерс еще держит в себе дивиденды, т.к. исполнение будет до выплат за 2023 год. А вот сентябрьский фьючерс уже дешевле. Ведь тот, кто получит акции по этому контракту – дивиденды за 2023 год уже не получит

Получается, ожидаемый доход от продажи фьючерса складывается из:

— сокращения «временнОго спреда», приближаясь к дате экспирации

— динамики базового актива

Из чего складываются расходы:

— Гарантийное обеспечение – это своего рода залог за исполнение контракта. Обычно ~15%

— Вариационная маржа – разница между ценой позиции и рыночной ценой (иными словами, моментальный пересчет прибыли по позиции)

Рынок фьючерсов и опционов (или срочный рынок, т.к. есть конкретный срок исполнения) – очень опасный

Где можно оптимизироваться?

— ГО может быть закрыт маржой от ликвидных позиций вашего портфеля. Тогда не придется «морозить» 🥶 15% для гарантийного обеспечения

— комиссии: за 1 контракт берут от нескольких десятков рублей до 10 копеек – смотрите тарифы своего брокера

Какие рекомендации?

— не повторяйте 🤔

— если повторяете, то четко очертите максимально-комфортные убытки и план действий, если цены пойдут не туда

— выделите долю на авантюры: например, не больше 5%. Если ошиблись – доход по облигациям за 3-4 месяца покроет убытки

Мы продали фьючерс на МТС только для морального удовлетворения, чтобы подкрепить свою правоту в отношении стоимости компании:

1) Не может отрицательный капитал стоить 1 трлн рублей (0,5 трлн капитализация + 0,5 трлн долг)

2) Дивиденды в долг – это плохо

3) Высокие ставки

АФК Система тоже под ударом: именно она инициатор выкачивания денег из МТС, ведь МТС в корпорации – cash cow. Но кто поможет самой МТС? – А МТС не нужна помощь – ей нужна пауза в выплатах, или их сокращение. Но сколько тогда будет стоить МТС без дивидендов или с их снижением?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба