12 августа 2024 NZT RUSFOND | ОФЗ

Обзор от 12.08.202420 марта мы выпускали расчеты по возможной доходности длинных ОФЗ на цикле снижения ставки. С тех пор длина упала на 15%, а планы по снижению ставки сдвигаются вправо. Ставку подняли до 18% и дают намеки на 20% до конца года и на этом фоне длинные облигации во главе с 26238 показывают неожиданное ралли.

16% ставка с нами почти 8 месяцев, это самый долгий период высокой КС за более чем 20 лет. Каких результатов добился ЦБ?

Сначала темп роста инфляции показал замедление, но сейчас снова показывает ускорение:

На конец 2023 года годовая инфляция составляла 7,42%

Январь — 7,44%

Февраль — 7,69%

Март — 7,72%

Апрель — 7,84%

Май — 8,3%

Июнь — 8,59%

Июль — 9,13%

Самые свежие данные: Инфляция в РФ с 30 июля по 5 августа замедлилась до нуля, в годовом выражении осталась в районе 9,0%.

Основной причиной замедления инфляции до нуля стало падение тарифов на авиаперелет — сразу на 7,0%. Передадим привет Аэрофлоту, как раз рассуждали в обзоре компании на тему, что показатели вышли на операционный плюс и дальше государство начнет регулировать цены, не позволяя компании показать большую прибыль (хотя может здесь есть сезонный фактор, мы не уверены, но динамика слишком уж резкая).

Сезонная история:

Цены на плодоовощную продукцию за неделю снизились на 1,0% (на неделе с 23 по 29 июля снизились на 0,9%), в том числе на свеклу — на 3,3%, морковь — на 3,2%, помидоры — на 2,0%, огурцы — на 1,8%, картофель — на 1,6%, бананы — на 1,1%, лук репчатый — на 0,7%. Одновременно выросли цены на капусту — на 2,7%.

Многие обрадовались факту замедления инфляции, забывая, что август — месяц с самой низкой инфляцией в году, а иногда и дефляцией на фоне сезонное удешевления плодоовощной продукции. Текущая динамика не выделяется особо из среднегодовой практики, да и месяц только начался.

ЦБ в конце прошлого года принял решение занять выжидательную позицию и посмотреть, как 16% ставка отразится на экономике. НЕ ПОМОГЛО. Инфляция продолжает расти, кредитование хоть и замедлилось, но остается на высоких отметках (динамика прироста денежной массы зафиксировалось в районе 19-20% против ожидания падения в район 14-15% в этом году).

Хотели поднимать ставку на прошлом заседании в июне, отговорились, но мы понимаем, что реально решили не портить настроение на ПМЭФ, ведь все рыночные индикаторы заранее заложили рост ставки и остались соответствующими даже после ее сохранения.

Проинфляционные факторы не исчезли

Отток рабочей силы привел к очень низкому уровню безработицы, конкуренция за кадры растет. Рынок труда стал рынком соискателя, работодатели вынуждены активнее повышать заработные платы. Бюджет дефицитный, пока так остается, продолжится бюджетный импульс. Программы льготного кредитования, тянущиеся с 2020 года.

Это все проинфляционные факторы, сохранение которых не позволит замедлить инфляцию.

С рабочей силой ничего сделать не смогут, новых людей не напечатать, попытки привезти рабочую силу из Африки и КНДР пока недостаточно объемные для излечения, а Средняя Азия уже и так приехала в огромном количестве.

Дефицит бюджета на фоне мощного оборонзаказа. Тут делать нечего, пока идет СВО, расходы на военку будут высокими. Даже после окончания СВО расходы на оборону останутся выше среднего до 2022 года, так как конфликт вряд ли можно будет полностью исчерпать даже после его юридического окончания, и далеко не все мобилизованные и контрактники вернуться на гражданку в поисках работы, многие из них могут захотеть остаться служить по контракту. Но дефицит можно сокращать и это пытаются сделать. Повышение налогов с 2025 года поможет бюджету сократить дыру, хотя и ускорит инфляцию, ведь рост налогов будет переноситься в цены товаров.

Льготные программы кредитования очень затянули, что привело к состоянию, когда просто так отказаться от них стало невозможно, а введение эскроу счетов также не дает возможность отменить льготные ипотеки: льготное кредитование привело к раздутию пузыря на рынке первичной недвижимости, застройщики активно строятся под проектное финансирование банков, которые устанавливают минимальные цены продажи недвижимости. В итоге, пузырь лопнуть физически не может, так как банки не позволят опустить цены на первичку ниже того, что заложено в проектном финансировании. А отмена льготных кредитов приведет к значительному снижению покупки первички, ведь под 18-20% мало кто потянет ипотеку, эскроу-счета будут наполняться медленно, что вынудит банки поднять процент по проектному финансированию, в итоге застройщики окажутся под значительным давлением процентных расходов, а если это впоследствии приведет к банкротству, то плохо уже будет банкам. Но это крайний вариант, скорее до этого не доведут, крупные застройщики имеют прочные балансы.

Тем не менее, хоть как то пытаются слезть с этой игры, 1 июля в РФ завершилась безадресная госпрограмма льготной ипотеки на новостройки под 8%. Семейную ипотеку продлили до 2030 года, но ее параметры могут меняться, скорее всего процент поднимут за ставкой, чтобы не расширять субсидируемый спред. IT ипотека действует до конца 2024 года, ее судьба пока под вопросом.

В итоге, пока главные проинфляционные факторы сохраняются, ЦБ ничего не остается, как пытаться загасить инфляцию заградительной ставкой. Уже сейчас многие бизнес проекты просто нерентабельны с такой ставкой, конечно, бизнес смотрим долгосрочно и может реализовывать проекты даже с IRR 15% беря кредиты под 20%+, так как долгосрочно ставка будет ниже, однако, далеко не каждый бизнес пойдет на такой риск, ведь когда ставка будет ниже, не знает никто. То, насколько рухнули заявки по ипотеке после отмены безадресной льготной мы уже увидели. Потребительское кредитование также замедляется, но медленнее, чем хочет ЦБ.

В любом случае нам сказали, что основной эффект от повышения ставки мы увидим во 2 полугодии 2024 года. Осень будет показательна.

Заседание ЦБ и ожидания по ставке на 2024-2026

После финального заседания, на котором подняли ставку до 18% нам также дали обновленные ориентиры по средней ставке на годы вперед. Этот прогноз плавающий и меняется регулярно несколько раз в год, так что в будущем могут и понизить, однако, отталкиваемся от того, что есть.

Согласно материалам, Банк России ожидает среднюю ключевую ставку в 2024 году на уровне 16,9-17,4% (ранее прогноз был на уровне 15-16% ), в 2025 году — в диапазоне 14-16% (ранее 10-12%). Прогноз по средней ключевой ставки на 2026 год также повышен до 10-11% (ранее 6-7%). В 2027 году ЦБ ожидает среднюю ключевую ставку на уровне 7,5-8,5%.

С учетом того, что с 1 января по 28 июля 2024 года средняя ключевая ставка равна 16%, с 29 июля до конца 2024 года средняя ключевая ставка прогнозируется в диапазоне 18,0-19,4%, следует из материалов.

Итого, нам дают понять, что цикл роста ставки может продолжится до конца этого года, 2025 год уже ждем снижение. Наш ориентир по длинным ОФЗ в прошлом обзоре — конец 2026 года. Теперь средняя ставка ожидается тут в районе 10-11%, но это средняя за год, на 2027 год средняя уже 7,5-8,5%, то есть на конец 2026 года ставка запросто может быть ниже 10%, если все пойдет по плану.

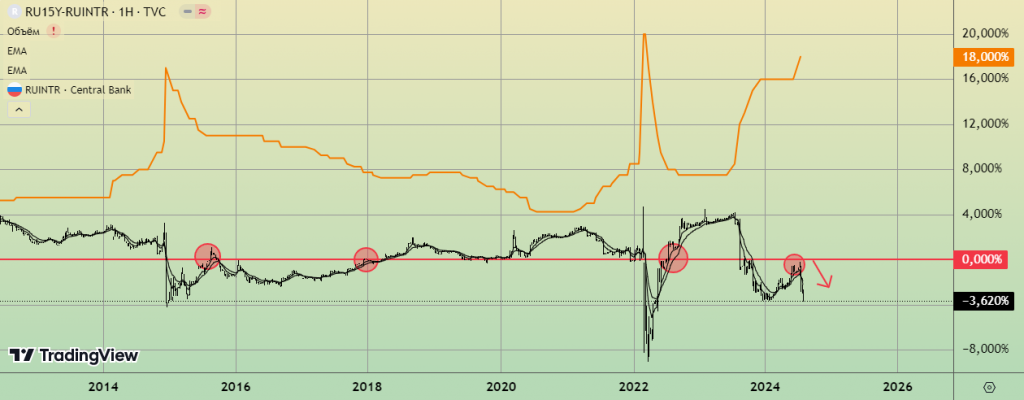

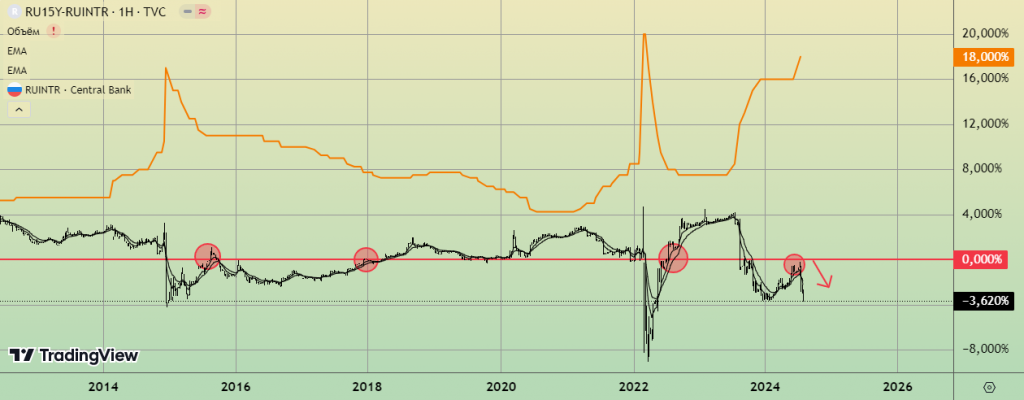

Посмотрим, что рисуют длинные ОФЗ

Спред разошелся достаточно сильно. Если бы рынок ждал потенциального роста ставки, такой динамики бы не было, то, что рисует рынок, это ожидание, что цикл роста ставки завершился сейчас. Либо рынок просто игнорирует, что ставка может быть 19-20% в моменте и уже заранее отыгрывает 2025 год и ее цикл снижения. Это тоже может быть логично, цены вернулись к значениям, когда ставка была 16% и рынок еще не закладывал рост до 18%, как раз и сейчас рынок 16 ключ стал закладывать в цену, который вполне можем увидеть в 2025 году согласно планам ЦБ.

Смотрим на график, первые шаги в цикле снижения ставки отыграны, как правило, заранее в цене ОФЗ, далее по мере снижения спред доходности к ключу постепенно сужается до нуля и затем на первой остановке снова расширяется на фоне того, что ОФЗ подрастают в цене, закладывая дальнейший цикл снижения. Уже сейчас шаг к 16% частично или полностью отыгран, это надо понимать. А вот поспешил ли рынок, это мы узнаем позже. Пока кажется, что поспешил.

На конец 2026 года ждем +- схождение спреда или небольшой спред и ставку в районе 9-10%. То есть, в идеале заложить доходность ОФЗ к погашению в районе 10%.

Смотрим самую длинную 26238.

Текущая цена 554,5 рубля, при 10% доходности к погашению на конец 2026 года цена будет ориентировочно 795 рублей. Доходность при покупке по текущим после вычета налога составит 25,5% годовых на 2,31 года.

Доходность без учета налога (на ИИС тип Б) составит 29,3% годовых.

9% доходность к погашению дает ориентировочный апсайд после НДФЛ в размере 29% годовых, без налога 33,2% годовых.

1) Изменение доходности на 1% дает рост апсайда на 3,5% годовых.

2) Изменение цены облигации на 1% дает изменение апсайда на 0,6%.

ОФЗ 26247

Сейчас заговорили про этот выпуск. Разберемся в чем дело.

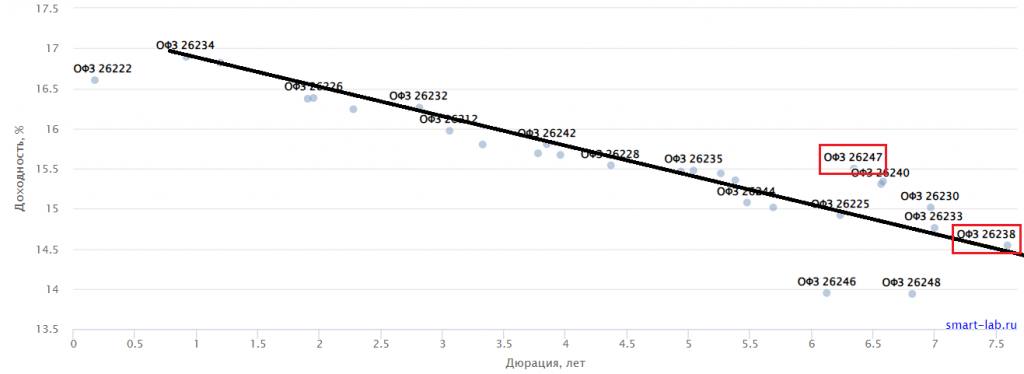

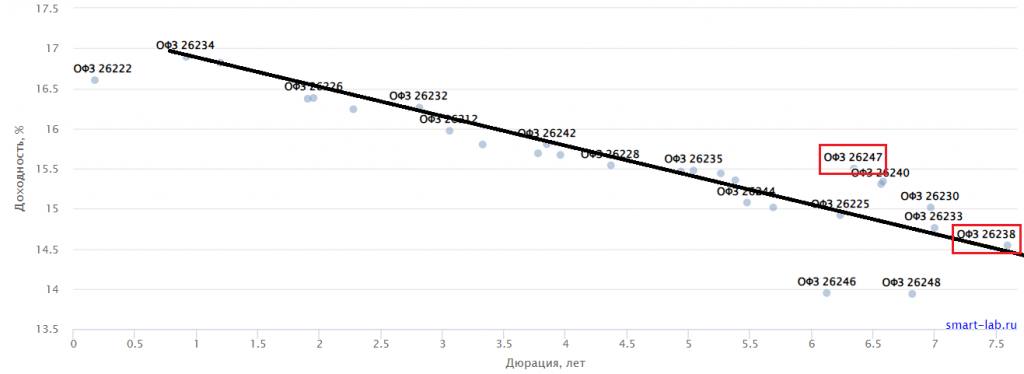

График взяли у нашего ДОРОГОГО БРАТА ТИМОФЕЯ с сайта Smart-lab:

Смотрим распределение эффективной доходности ОФЗ на графике. Распределение линейное, чем больше дюрация, тем меньше доходность. 1 год дюрации снижает доходность примерно на 0,5%. разница дюрации ОФЗ 26238 и ОФЗ 26247 чуть больше года, разница доходности должна быть порядка 0,6%, а она 1%. Сильное расхождение. Как видим и на прямой распределения ОФЗ 26247 очень уж высоко, должна быть ближе к 15%. С чем это может быть связано? 26247 новая облигация, возможно, розница ее еще не рассмотрела, как 26238, которая у всех на слуху.

Смотрим распределение в сравнении с неделей назад. ОФЗ 26238 и 26247 стояли на прямой распределения четко. За неделю прямая сместилась вниз на фоне роста ОФЗ, туда же сдвинулась и ОФЗ 26238, а вот 26247 осталась стоять на месте. Идея?

Вполне себе идея. Те, кто не держит длинные ОФЗ может зайти в ОФЗ 26247 по ценам до недавнего ралли. Те же, кто держит 26238, имеют хорошую возможность поменять облигацию на меньшую дюрацию, снизив риск и при этом сохранив доходность. И тут 2 варианта, или оставить 26247 в долгую вместо 26238 с идеей переложиться в меньший риск выгодно, либо сыграть схождение спреда через рост 26247 до доходности 15%, что дает арбитражную идею с доходностью 2,6-3,8%.

Итого:

О снижении ставки речи не идет. Сейчас ЦБ пытается нащупать тот уровень ставок, при котором инфляция остановит рост, после этого мы можем увидеть еще один длительный период сохранения ставки, но остановка инфляции уже даст сигнал рынку, что ставку больше повышать не будут. Далее в 2025 году на фоне роста налогов, сокращения льготных программ кредитования мы можем увидеть сокращение дефицита бюджета, это снизит объем бюджетного импульса, что приведет и к снижению инфляции, в итоге у ЦБ может даже появится шанс на снижение ставки, но вряд ли значительно.

Цикл снижения ставок будет очень медленным, ЦБ скорее всего будет осторожничать, чтобы резкими действиями не привести к вторичному росту инфляции. Основной проинфляционный фактор — СВО, в любом случае сохраняется, поэтому высокие ставки с нами как минимум до его окончания.

Выжидаем хотя бы до конца лета и следим за динамикой инфляции. Если инфляция не замедлится или замедлиться недостаточно, то ставку могут повысить до 19-20% и это скорее всего будет финал.

В 2025 году может начаться цикл снижения ставки, но сильного падения ключа не ждем, как и сам ЦБ. Но даже такое движение даст импульс для роста ОФЗ, в моменте спред сойдется, как было ранее. Итого при снижении ставки до 9-10% к концу 2026 года мы можем ждать апсайд в ОФЗ 26238 в размере 25,5-29% годовых с учетом налога или 29,3-33,2% годовых без налога. Также сейчас есть возможность отработать безопасную арбитражную сделку, купив вместо 26238 — 26247, что даст дополнительный доход в 2,6-3,8% разово на схождении спреда доходности.

Инвестировать ли в длинные ОФЗ или нет, каждый решает сам, но если вы уже сидите в длине, то, как минимум, отработать арбитраж может быть интересно. Если же вы выбираете акции, то потенциальные 25-30% годовых, которые в разных сценариях могут дать ОФЗ стоит рассматривать как своеобразную ставку дисконтирования, чтобы отбирать акции, которые если и дадут аналогичный апсайд, то это должны быть надежные истории (как Сбер) или требовать доходность выше от своих инвестиций.

16% ставка с нами почти 8 месяцев, это самый долгий период высокой КС за более чем 20 лет. Каких результатов добился ЦБ?

Сначала темп роста инфляции показал замедление, но сейчас снова показывает ускорение:

На конец 2023 года годовая инфляция составляла 7,42%

Январь — 7,44%

Февраль — 7,69%

Март — 7,72%

Апрель — 7,84%

Май — 8,3%

Июнь — 8,59%

Июль — 9,13%

Самые свежие данные: Инфляция в РФ с 30 июля по 5 августа замедлилась до нуля, в годовом выражении осталась в районе 9,0%.

Основной причиной замедления инфляции до нуля стало падение тарифов на авиаперелет — сразу на 7,0%. Передадим привет Аэрофлоту, как раз рассуждали в обзоре компании на тему, что показатели вышли на операционный плюс и дальше государство начнет регулировать цены, не позволяя компании показать большую прибыль (хотя может здесь есть сезонный фактор, мы не уверены, но динамика слишком уж резкая).

Сезонная история:

Цены на плодоовощную продукцию за неделю снизились на 1,0% (на неделе с 23 по 29 июля снизились на 0,9%), в том числе на свеклу — на 3,3%, морковь — на 3,2%, помидоры — на 2,0%, огурцы — на 1,8%, картофель — на 1,6%, бананы — на 1,1%, лук репчатый — на 0,7%. Одновременно выросли цены на капусту — на 2,7%.

Многие обрадовались факту замедления инфляции, забывая, что август — месяц с самой низкой инфляцией в году, а иногда и дефляцией на фоне сезонное удешевления плодоовощной продукции. Текущая динамика не выделяется особо из среднегодовой практики, да и месяц только начался.

ЦБ в конце прошлого года принял решение занять выжидательную позицию и посмотреть, как 16% ставка отразится на экономике. НЕ ПОМОГЛО. Инфляция продолжает расти, кредитование хоть и замедлилось, но остается на высоких отметках (динамика прироста денежной массы зафиксировалось в районе 19-20% против ожидания падения в район 14-15% в этом году).

Хотели поднимать ставку на прошлом заседании в июне, отговорились, но мы понимаем, что реально решили не портить настроение на ПМЭФ, ведь все рыночные индикаторы заранее заложили рост ставки и остались соответствующими даже после ее сохранения.

Проинфляционные факторы не исчезли

Отток рабочей силы привел к очень низкому уровню безработицы, конкуренция за кадры растет. Рынок труда стал рынком соискателя, работодатели вынуждены активнее повышать заработные платы. Бюджет дефицитный, пока так остается, продолжится бюджетный импульс. Программы льготного кредитования, тянущиеся с 2020 года.

Это все проинфляционные факторы, сохранение которых не позволит замедлить инфляцию.

С рабочей силой ничего сделать не смогут, новых людей не напечатать, попытки привезти рабочую силу из Африки и КНДР пока недостаточно объемные для излечения, а Средняя Азия уже и так приехала в огромном количестве.

Дефицит бюджета на фоне мощного оборонзаказа. Тут делать нечего, пока идет СВО, расходы на военку будут высокими. Даже после окончания СВО расходы на оборону останутся выше среднего до 2022 года, так как конфликт вряд ли можно будет полностью исчерпать даже после его юридического окончания, и далеко не все мобилизованные и контрактники вернуться на гражданку в поисках работы, многие из них могут захотеть остаться служить по контракту. Но дефицит можно сокращать и это пытаются сделать. Повышение налогов с 2025 года поможет бюджету сократить дыру, хотя и ускорит инфляцию, ведь рост налогов будет переноситься в цены товаров.

Льготные программы кредитования очень затянули, что привело к состоянию, когда просто так отказаться от них стало невозможно, а введение эскроу счетов также не дает возможность отменить льготные ипотеки: льготное кредитование привело к раздутию пузыря на рынке первичной недвижимости, застройщики активно строятся под проектное финансирование банков, которые устанавливают минимальные цены продажи недвижимости. В итоге, пузырь лопнуть физически не может, так как банки не позволят опустить цены на первичку ниже того, что заложено в проектном финансировании. А отмена льготных кредитов приведет к значительному снижению покупки первички, ведь под 18-20% мало кто потянет ипотеку, эскроу-счета будут наполняться медленно, что вынудит банки поднять процент по проектному финансированию, в итоге застройщики окажутся под значительным давлением процентных расходов, а если это впоследствии приведет к банкротству, то плохо уже будет банкам. Но это крайний вариант, скорее до этого не доведут, крупные застройщики имеют прочные балансы.

Тем не менее, хоть как то пытаются слезть с этой игры, 1 июля в РФ завершилась безадресная госпрограмма льготной ипотеки на новостройки под 8%. Семейную ипотеку продлили до 2030 года, но ее параметры могут меняться, скорее всего процент поднимут за ставкой, чтобы не расширять субсидируемый спред. IT ипотека действует до конца 2024 года, ее судьба пока под вопросом.

В итоге, пока главные проинфляционные факторы сохраняются, ЦБ ничего не остается, как пытаться загасить инфляцию заградительной ставкой. Уже сейчас многие бизнес проекты просто нерентабельны с такой ставкой, конечно, бизнес смотрим долгосрочно и может реализовывать проекты даже с IRR 15% беря кредиты под 20%+, так как долгосрочно ставка будет ниже, однако, далеко не каждый бизнес пойдет на такой риск, ведь когда ставка будет ниже, не знает никто. То, насколько рухнули заявки по ипотеке после отмены безадресной льготной мы уже увидели. Потребительское кредитование также замедляется, но медленнее, чем хочет ЦБ.

В любом случае нам сказали, что основной эффект от повышения ставки мы увидим во 2 полугодии 2024 года. Осень будет показательна.

Заседание ЦБ и ожидания по ставке на 2024-2026

После финального заседания, на котором подняли ставку до 18% нам также дали обновленные ориентиры по средней ставке на годы вперед. Этот прогноз плавающий и меняется регулярно несколько раз в год, так что в будущем могут и понизить, однако, отталкиваемся от того, что есть.

Согласно материалам, Банк России ожидает среднюю ключевую ставку в 2024 году на уровне 16,9-17,4% (ранее прогноз был на уровне 15-16% ), в 2025 году — в диапазоне 14-16% (ранее 10-12%). Прогноз по средней ключевой ставки на 2026 год также повышен до 10-11% (ранее 6-7%). В 2027 году ЦБ ожидает среднюю ключевую ставку на уровне 7,5-8,5%.

С учетом того, что с 1 января по 28 июля 2024 года средняя ключевая ставка равна 16%, с 29 июля до конца 2024 года средняя ключевая ставка прогнозируется в диапазоне 18,0-19,4%, следует из материалов.

Итого, нам дают понять, что цикл роста ставки может продолжится до конца этого года, 2025 год уже ждем снижение. Наш ориентир по длинным ОФЗ в прошлом обзоре — конец 2026 года. Теперь средняя ставка ожидается тут в районе 10-11%, но это средняя за год, на 2027 год средняя уже 7,5-8,5%, то есть на конец 2026 года ставка запросто может быть ниже 10%, если все пойдет по плану.

Посмотрим, что рисуют длинные ОФЗ

Спред разошелся достаточно сильно. Если бы рынок ждал потенциального роста ставки, такой динамики бы не было, то, что рисует рынок, это ожидание, что цикл роста ставки завершился сейчас. Либо рынок просто игнорирует, что ставка может быть 19-20% в моменте и уже заранее отыгрывает 2025 год и ее цикл снижения. Это тоже может быть логично, цены вернулись к значениям, когда ставка была 16% и рынок еще не закладывал рост до 18%, как раз и сейчас рынок 16 ключ стал закладывать в цену, который вполне можем увидеть в 2025 году согласно планам ЦБ.

Смотрим на график, первые шаги в цикле снижения ставки отыграны, как правило, заранее в цене ОФЗ, далее по мере снижения спред доходности к ключу постепенно сужается до нуля и затем на первой остановке снова расширяется на фоне того, что ОФЗ подрастают в цене, закладывая дальнейший цикл снижения. Уже сейчас шаг к 16% частично или полностью отыгран, это надо понимать. А вот поспешил ли рынок, это мы узнаем позже. Пока кажется, что поспешил.

На конец 2026 года ждем +- схождение спреда или небольшой спред и ставку в районе 9-10%. То есть, в идеале заложить доходность ОФЗ к погашению в районе 10%.

Смотрим самую длинную 26238.

Текущая цена 554,5 рубля, при 10% доходности к погашению на конец 2026 года цена будет ориентировочно 795 рублей. Доходность при покупке по текущим после вычета налога составит 25,5% годовых на 2,31 года.

Доходность без учета налога (на ИИС тип Б) составит 29,3% годовых.

9% доходность к погашению дает ориентировочный апсайд после НДФЛ в размере 29% годовых, без налога 33,2% годовых.

1) Изменение доходности на 1% дает рост апсайда на 3,5% годовых.

2) Изменение цены облигации на 1% дает изменение апсайда на 0,6%.

ОФЗ 26247

Сейчас заговорили про этот выпуск. Разберемся в чем дело.

График взяли у нашего ДОРОГОГО БРАТА ТИМОФЕЯ с сайта Smart-lab:

Смотрим распределение эффективной доходности ОФЗ на графике. Распределение линейное, чем больше дюрация, тем меньше доходность. 1 год дюрации снижает доходность примерно на 0,5%. разница дюрации ОФЗ 26238 и ОФЗ 26247 чуть больше года, разница доходности должна быть порядка 0,6%, а она 1%. Сильное расхождение. Как видим и на прямой распределения ОФЗ 26247 очень уж высоко, должна быть ближе к 15%. С чем это может быть связано? 26247 новая облигация, возможно, розница ее еще не рассмотрела, как 26238, которая у всех на слуху.

Смотрим распределение в сравнении с неделей назад. ОФЗ 26238 и 26247 стояли на прямой распределения четко. За неделю прямая сместилась вниз на фоне роста ОФЗ, туда же сдвинулась и ОФЗ 26238, а вот 26247 осталась стоять на месте. Идея?

Вполне себе идея. Те, кто не держит длинные ОФЗ может зайти в ОФЗ 26247 по ценам до недавнего ралли. Те же, кто держит 26238, имеют хорошую возможность поменять облигацию на меньшую дюрацию, снизив риск и при этом сохранив доходность. И тут 2 варианта, или оставить 26247 в долгую вместо 26238 с идеей переложиться в меньший риск выгодно, либо сыграть схождение спреда через рост 26247 до доходности 15%, что дает арбитражную идею с доходностью 2,6-3,8%.

Итого:

О снижении ставки речи не идет. Сейчас ЦБ пытается нащупать тот уровень ставок, при котором инфляция остановит рост, после этого мы можем увидеть еще один длительный период сохранения ставки, но остановка инфляции уже даст сигнал рынку, что ставку больше повышать не будут. Далее в 2025 году на фоне роста налогов, сокращения льготных программ кредитования мы можем увидеть сокращение дефицита бюджета, это снизит объем бюджетного импульса, что приведет и к снижению инфляции, в итоге у ЦБ может даже появится шанс на снижение ставки, но вряд ли значительно.

Цикл снижения ставок будет очень медленным, ЦБ скорее всего будет осторожничать, чтобы резкими действиями не привести к вторичному росту инфляции. Основной проинфляционный фактор — СВО, в любом случае сохраняется, поэтому высокие ставки с нами как минимум до его окончания.

Выжидаем хотя бы до конца лета и следим за динамикой инфляции. Если инфляция не замедлится или замедлиться недостаточно, то ставку могут повысить до 19-20% и это скорее всего будет финал.

В 2025 году может начаться цикл снижения ставки, но сильного падения ключа не ждем, как и сам ЦБ. Но даже такое движение даст импульс для роста ОФЗ, в моменте спред сойдется, как было ранее. Итого при снижении ставки до 9-10% к концу 2026 года мы можем ждать апсайд в ОФЗ 26238 в размере 25,5-29% годовых с учетом налога или 29,3-33,2% годовых без налога. Также сейчас есть возможность отработать безопасную арбитражную сделку, купив вместо 26238 — 26247, что даст дополнительный доход в 2,6-3,8% разово на схождении спреда доходности.

Инвестировать ли в длинные ОФЗ или нет, каждый решает сам, но если вы уже сидите в длине, то, как минимум, отработать арбитраж может быть интересно. Если же вы выбираете акции, то потенциальные 25-30% годовых, которые в разных сценариях могут дать ОФЗ стоит рассматривать как своеобразную ставку дисконтирования, чтобы отбирать акции, которые если и дадут аналогичный апсайд, то это должны быть надежные истории (как Сбер) или требовать доходность выше от своих инвестиций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба