Рассмотрим фундаментальный кейс и техническую картину бумаг из Индекса МосБиржи, пробивших абсолютное ценовое дно.

Антирекорды

Российский рынок акций остается в области минимальных годовых отметок, падение Индекса МосБиржи с начала 2024 г. почти -20%, провал с пика — около -30%. 27 ноября было локальное дно на 2426 п., и многие акции в тот день показали свои долгосрочные низы. Сейчас отскок.

В составе бенчмарка есть ликвидные бумаги, рухнувшие сильнее широкого рынка. Там даже был новый антирекорд стоимости. Оценим их потенциал.

В фокусе

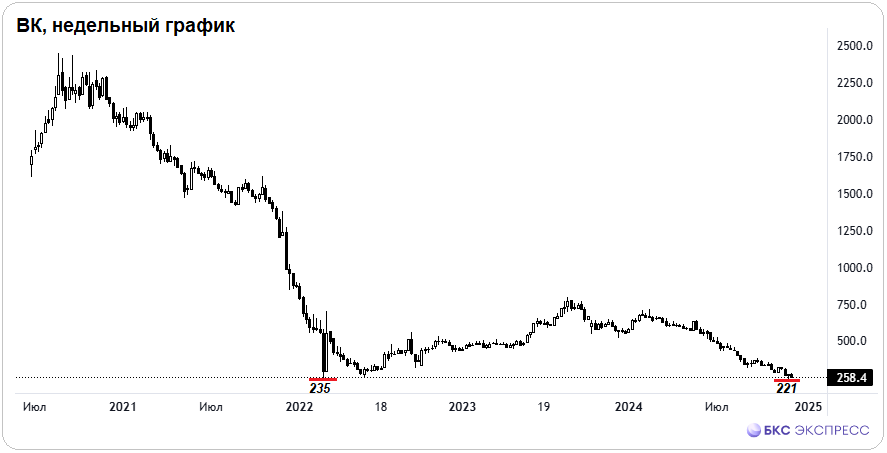

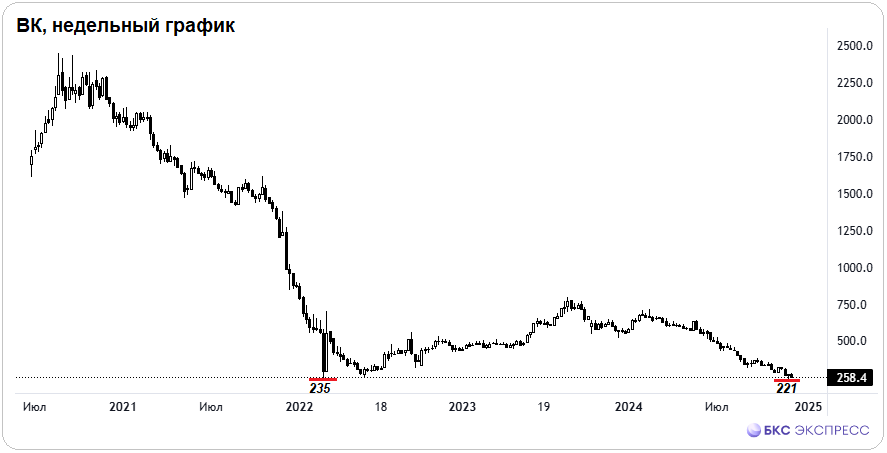

ВК. Абсолютный исторический минимум поставлен 27 ноября 2024 г. Дно — 221 руб. Предыдущий минимум был в феврале 2022 г. на 235 руб. А максимум — в августе 2020 г. на 2448 руб., с тех пор биржевая цена упала на 91%. Причина — низкая рентабельность, отсутствие дивидендов, закрытость важных показателей в отчетности, высокие ставки фондирования, смена собственников, навес бумаг после редомициляции.

Фундаментальная оценка — 420 руб., или на 62% выше текущих биржевых, но взгляд «Негативный» на фоне неопределенности с эффективностью бизнеса. Разбор внутренних факторов и рисков для стоимости — в специальном материале.

Технически это одни из самых волатильных бумаг на рынке. Акции — регулярные участники нашего рейтинга помесячной турбулентности. Среднее отклонение курса за месяц — порядка 20%, а в отдельные экстремальные моменты на рынке и в течение сессии бывают двузначные процентные скачки. Курс на 4 декабря — у 260 руб. Скорее всего, недавнее историческое дно устоит и бумаги при типично высокой волатильности среднесрочно попробуют вернуться в область 300 руб.

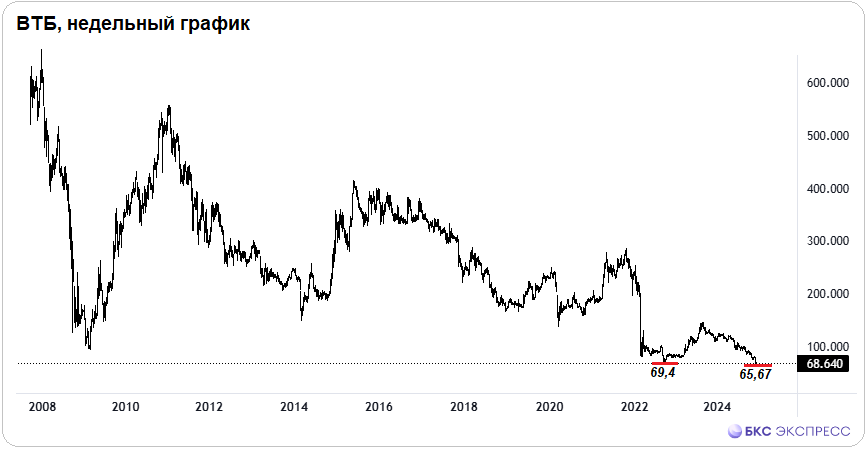

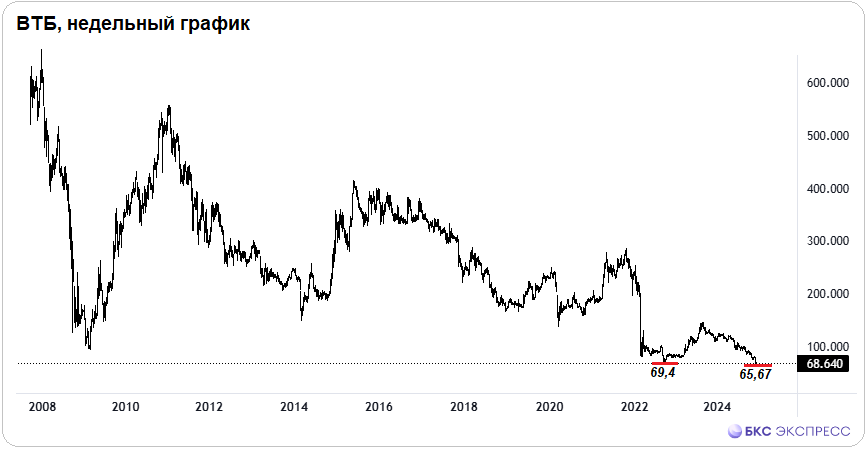

ВТБ. Новый исторический минимум от 27 ноября — 65,67 руб. Предыдущее дно — в октябре 2022 г. на 69,4 руб. С максимума 2007 г. на 663 руб. капитализация корпорации сократилась на 90%. Причина распродаж — блокирующие санкции, регулярные допэмиссии, жесткая ДКП и макропруденциальные лимиты ЦБ, непостоянная дивидендная политика.

Фундаментальная оценка — 150 руб., или +118% от текущих ниже 69 руб. Взгляд остается «Позитивный». Высокая чистая прибыль вскоре покроет убытки кризисного 2022 г. В будущем году, без очередных форс-мажоров, может быть вновь поднят дивидендный вопрос, а это столь нужный триггер восстановления стоимости. Факторный анализ — в специальном материале.

Техническая картина пока мрачная. Несмотря на низкие мультипликаторы и высокую перепроданность, акции не перестают переписывать минимумы, что отражает крайне слабый биржевой сентимент. Даже на последнем отскоке рынка бумаги выглядели хуже любой высоковолатильной и очень многих ликвидных фишек. Пока курс даже ниже 70 руб., интереса активных трейдеров не наблюдается. Инвесторы пытаются уловить обнадеживающие сигналы с проходящего 4–5 декабря инвестфорума ВТБ, чтобы понять, а было ли осеннее дно последним?

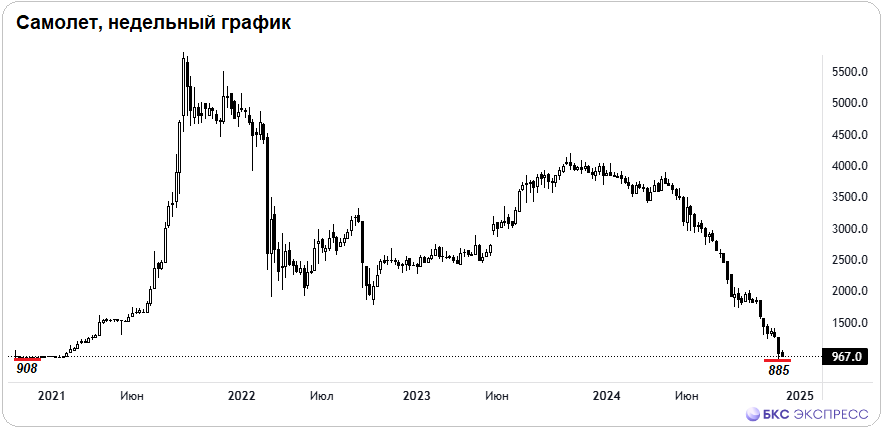

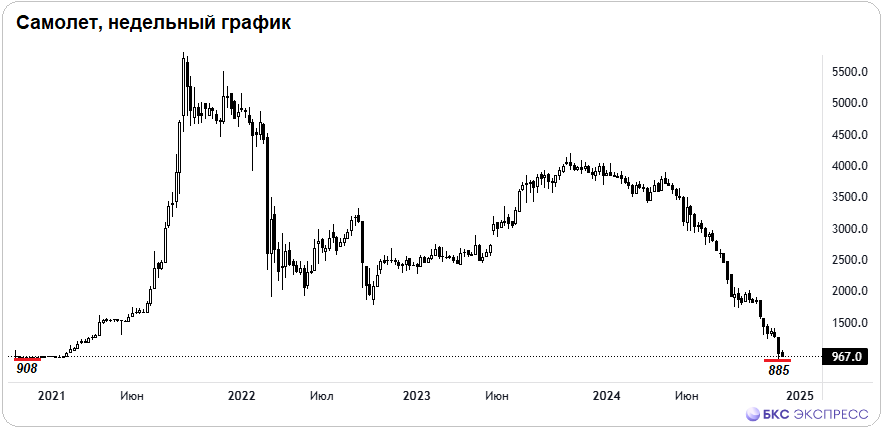

Самолет. Акции девелопера в момент всеобщей паники 27 ноября тоже переписали свой исторический минимум. На недавнем дне было 885,5 руб., а в октябре 2020 г. после IPO на бирже — 908 руб. На максимуме, в сентябре 2021 г., акции достигали 5800 руб. За три последних года капитализация рухнула на 85%. Причина тотального обвала — очень высокая чувствительность бизнеса к стоимости фондирования и ипотечным продажам. Ставки ЦБ на исторических максимумах. Структура капитала застройщиков отличается высокой долей заемных средств, льготные программы завершены. Двойной удар по котировкам.

Фундаментальная оценка — 1800 руб., или +86% от текущих у 960 руб. Недавно пришлось понизить таргет в два раза. Взгляд «Нейтральный» на фоне долгоиграющего жесткого цикла ДКП, необходимости крупного рефинансирования и падения продаж. Вводные стоимости — в специальном материале.

Техническая картина слабая, тренды направлены вниз. Тем не менее дно на ноябрьской панике может и удержаться, а волатильность сохранится повышенной. Локальные высокие отскоки выше 1000 руб. пока будут сменяться быстрыми проливами в трехзначную область цен, и вновь обратно. О восстановлении, а не локальных отскоках, можно будет говорить лишь при появлении четких сигналов к послаблению ДКП ЦБ. По нашим оценкам, монетарный разворот возможен в конце I полугодия 2025 г.

Сегежа. Формально акции в начале осени выбыли из состава Индекса МосБиржи, но все равно остаются в фокусе. Очень волатильно и вполне ликвидно. 30 августа в акциях был капитальный завал курса на фоне анонса допэмиссии бумаг из-за высокой долговой нагрузки корпорации. Дно — 1,063 руб. Спустя полгода после IPO 2021 г. был максимум на 11,48 руб. от тех уровней, до минимумов осени 2024 г. капитализация сложилась в 10,8 раза.

Фундаментального апсайда нет — оценка 1,3 руб. соответствует текущей цене на бирже. Взгляд «Негативный». Перспектива размытия капитала после SPO почти в 4 раза инвестиционно не может радовать. Анализ эмитента — в специальном материале.

Технически все это крайне спекулятивно. Тренд сугубо вниз, риск очередного дна полностью исключать нельзя. Волатильность может подбрасывать курс в короткий срок на десятки процентов, а потом быстро возвращать цену на исходные. Инструмент далеко не для всех.

Антирекорды

Российский рынок акций остается в области минимальных годовых отметок, падение Индекса МосБиржи с начала 2024 г. почти -20%, провал с пика — около -30%. 27 ноября было локальное дно на 2426 п., и многие акции в тот день показали свои долгосрочные низы. Сейчас отскок.

В составе бенчмарка есть ликвидные бумаги, рухнувшие сильнее широкого рынка. Там даже был новый антирекорд стоимости. Оценим их потенциал.

В фокусе

ВК. Абсолютный исторический минимум поставлен 27 ноября 2024 г. Дно — 221 руб. Предыдущий минимум был в феврале 2022 г. на 235 руб. А максимум — в августе 2020 г. на 2448 руб., с тех пор биржевая цена упала на 91%. Причина — низкая рентабельность, отсутствие дивидендов, закрытость важных показателей в отчетности, высокие ставки фондирования, смена собственников, навес бумаг после редомициляции.

Фундаментальная оценка — 420 руб., или на 62% выше текущих биржевых, но взгляд «Негативный» на фоне неопределенности с эффективностью бизнеса. Разбор внутренних факторов и рисков для стоимости — в специальном материале.

Технически это одни из самых волатильных бумаг на рынке. Акции — регулярные участники нашего рейтинга помесячной турбулентности. Среднее отклонение курса за месяц — порядка 20%, а в отдельные экстремальные моменты на рынке и в течение сессии бывают двузначные процентные скачки. Курс на 4 декабря — у 260 руб. Скорее всего, недавнее историческое дно устоит и бумаги при типично высокой волатильности среднесрочно попробуют вернуться в область 300 руб.

ВТБ. Новый исторический минимум от 27 ноября — 65,67 руб. Предыдущее дно — в октябре 2022 г. на 69,4 руб. С максимума 2007 г. на 663 руб. капитализация корпорации сократилась на 90%. Причина распродаж — блокирующие санкции, регулярные допэмиссии, жесткая ДКП и макропруденциальные лимиты ЦБ, непостоянная дивидендная политика.

Фундаментальная оценка — 150 руб., или +118% от текущих ниже 69 руб. Взгляд остается «Позитивный». Высокая чистая прибыль вскоре покроет убытки кризисного 2022 г. В будущем году, без очередных форс-мажоров, может быть вновь поднят дивидендный вопрос, а это столь нужный триггер восстановления стоимости. Факторный анализ — в специальном материале.

Техническая картина пока мрачная. Несмотря на низкие мультипликаторы и высокую перепроданность, акции не перестают переписывать минимумы, что отражает крайне слабый биржевой сентимент. Даже на последнем отскоке рынка бумаги выглядели хуже любой высоковолатильной и очень многих ликвидных фишек. Пока курс даже ниже 70 руб., интереса активных трейдеров не наблюдается. Инвесторы пытаются уловить обнадеживающие сигналы с проходящего 4–5 декабря инвестфорума ВТБ, чтобы понять, а было ли осеннее дно последним?

Самолет. Акции девелопера в момент всеобщей паники 27 ноября тоже переписали свой исторический минимум. На недавнем дне было 885,5 руб., а в октябре 2020 г. после IPO на бирже — 908 руб. На максимуме, в сентябре 2021 г., акции достигали 5800 руб. За три последних года капитализация рухнула на 85%. Причина тотального обвала — очень высокая чувствительность бизнеса к стоимости фондирования и ипотечным продажам. Ставки ЦБ на исторических максимумах. Структура капитала застройщиков отличается высокой долей заемных средств, льготные программы завершены. Двойной удар по котировкам.

Фундаментальная оценка — 1800 руб., или +86% от текущих у 960 руб. Недавно пришлось понизить таргет в два раза. Взгляд «Нейтральный» на фоне долгоиграющего жесткого цикла ДКП, необходимости крупного рефинансирования и падения продаж. Вводные стоимости — в специальном материале.

Техническая картина слабая, тренды направлены вниз. Тем не менее дно на ноябрьской панике может и удержаться, а волатильность сохранится повышенной. Локальные высокие отскоки выше 1000 руб. пока будут сменяться быстрыми проливами в трехзначную область цен, и вновь обратно. О восстановлении, а не локальных отскоках, можно будет говорить лишь при появлении четких сигналов к послаблению ДКП ЦБ. По нашим оценкам, монетарный разворот возможен в конце I полугодия 2025 г.

Сегежа. Формально акции в начале осени выбыли из состава Индекса МосБиржи, но все равно остаются в фокусе. Очень волатильно и вполне ликвидно. 30 августа в акциях был капитальный завал курса на фоне анонса допэмиссии бумаг из-за высокой долговой нагрузки корпорации. Дно — 1,063 руб. Спустя полгода после IPO 2021 г. был максимум на 11,48 руб. от тех уровней, до минимумов осени 2024 г. капитализация сложилась в 10,8 раза.

Фундаментального апсайда нет — оценка 1,3 руб. соответствует текущей цене на бирже. Взгляд «Негативный». Перспектива размытия капитала после SPO почти в 4 раза инвестиционно не может радовать. Анализ эмитента — в специальном материале.

Технически все это крайне спекулятивно. Тренд сугубо вниз, риск очередного дна полностью исключать нельзя. Волатильность может подбрасывать курс в короткий срок на десятки процентов, а потом быстро возвращать цену на исходные. Инструмент далеко не для всех.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба