Рост по цепочке и одновременный обвал

«Рост золота — это базис прошедшего ралли в металлах, — считает руководитель информационно-аналитического контента Василий Карпунин. — По логике рынка золото в этом смысле похоже на биткоин в криптомире: если растёт основной актив, вслед за ним подтягиваются все остальные».

Ускорение роста золота началось в сентябре. Следом поднимались котировки серебра, волатильность которого исторически выше. Затем видели рост спроса на другие металлы: медь, платина, никель, алюминий, палладий. Запасы серебра на Шанхайской бирже достигли минимума за 10 лет, а золотые слитки в банках Китая исчезли из продажи из-за высокого спроса.

К концу января перегретость рынка стала экстремальной. Биржи начали бороться с волатильностью, повышая маржинальные требования. Это вылилось в мощную синхронную распродажу сразу всех металлов. Падение золота и серебра за пару сессий оказалось максимальным с 1980 года.

Руководитель департамента инвестиционного обслуживания состоятельных клиентов Альфа-Банка Евгений Кочемазов отмечает: «Последняя фаза роста выглядела истерично и нелогично, поэтому движение вниз оказалось таким же — нелогичным, истеричным и избыточным по своей амплитуде. Связываю это исключительно со стопами, маржин-коллами и закрытием плечевых позиций. Это подтверждается “космическими” объёмами торгов».

Фон располагает к росту

Весь прошлый год росту золота, а вслед за ним и других металлов, способствовал целый набор факторов:

- геополитика (непредсказуемость Трампа: Гренландия, Венесуэла, Иран и др.)

- торговые войны

- ослабление доллара и опасения из-за высокого госдолга США

- рост спроса со стороны ETF и частных инвесторов

- покупки мировых ЦБ (были слухи, что Китай покупает больше, чем отчитывается)

- эффект FOMO.

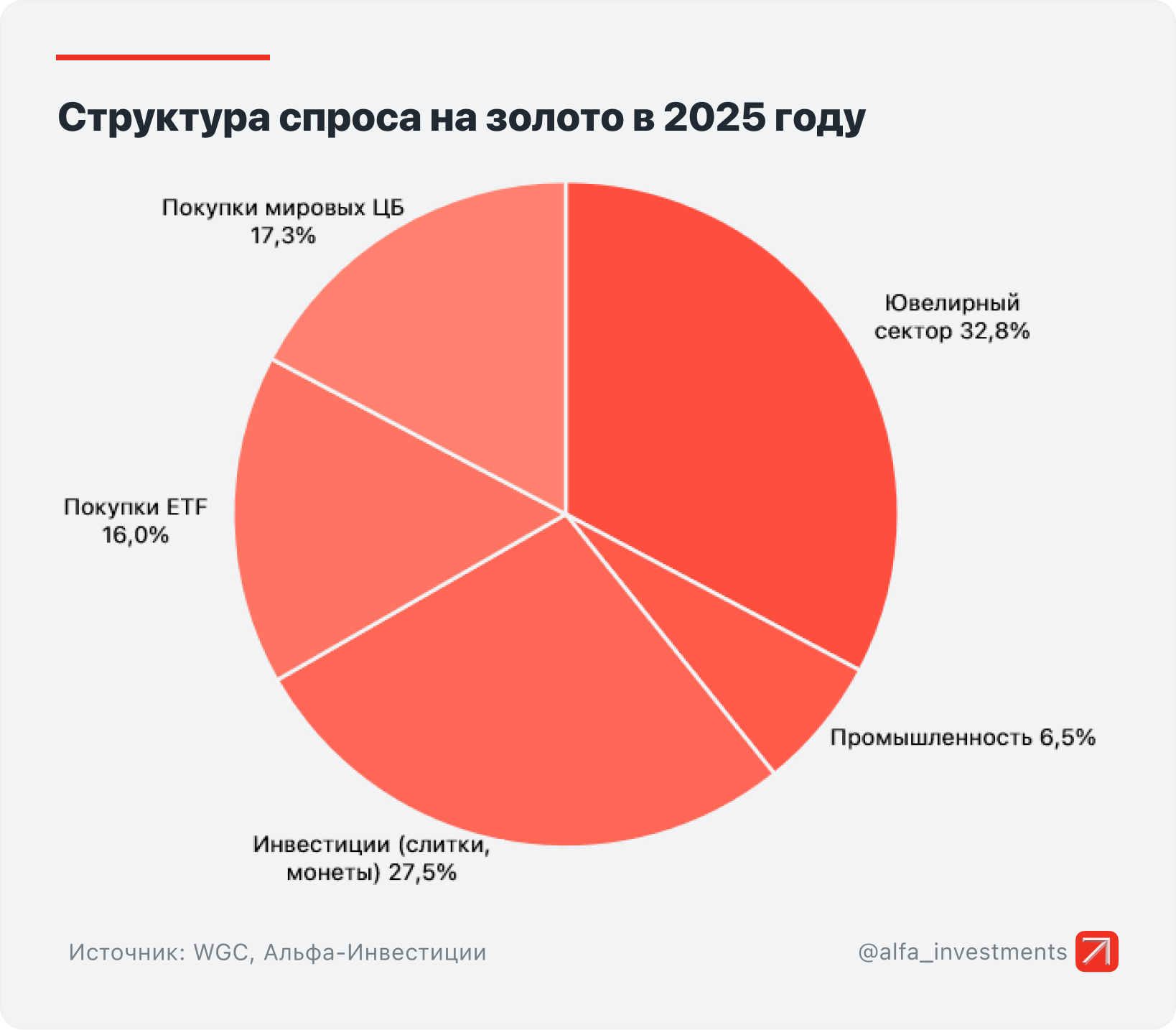

В результате спрос на золото за 12 месяцев оказался рекордным и превысил 5000 тонн. При этом он в основном инвестиционный. На промышленное использование приходится лишь 6,5% драгметалла. Доля ювелирного сектора — 32,8%, однако по сравнению с прошлым годом она сократилась на 8 п.п. за счёт снижения спроса у населения Индии и Китая.

Физической возможности быстро нарастить добычу вслед за ростом цен в мире нет. Даже проекты с высокой себестоимостью, ставшие рентабельными при текущих ценах, — это инвестиции с горизонтом 5+ лет.

Как и в прошлой Гранд-идее отметим важный психологический момент: у золота нет «справедливой цены» в классическом понимании. «Это актив-якорь доверия. Оно может стоить и $3000, и $5000, и $10 000 — всё зависит от того, как рынок оценивает риски финансовой системы и насколько силён инвестиционный хайп прямо сейчас», — отмечают аналитики Альфа-Инвестиций.

Покупать ли после падения?

Наши аналитики сходятся во мнении, что практически все среднесрочные фундаментальные факторы роста золота остаются актуальными, а недавнее снижение можно рассматривать как неизбежную коррекцию и фиксацию прибыли после перегрева. «Неопределённость в геополитике никуда не делась. Доллар в ближайший год сильно не укрепится. Поэтому долгосрочно все драйверы остаются на столе, и мы не видим причин для резкого падения», — считают аналитики А-Клуба. В текущей геополитической ситуации золото является безальтернативным активом для многих Центробанков, которые не хотят зависеть от других стран в вопросе сохранности своих резервов.

«Рынок уже увидел, что цена может быть $5500. После коррекции открывается новое окно возможностей. Теперь котировки могут расти медленнее, но уже не за счёт чисто спекулятивных факторов и эмоций, а на устойчивом фундаментальном спросе», — отметили эксперты Альфа-Инвестиций.

При этом в краткосрочной перспективе волатильность остаётся высокой. Локальные волны распродаж по-прежнему возможны.

Масштаб прошедшего падения уже значительный: с максимумов цена золота падала на 21%. При этом средний размер коррекций после волн роста в последние 25 лет составляет 15,8%. Так что на дистанции до конца года взгляд на золото позитивный.

Аналитики Альфа-Банка повысили цель на конец 2026 года до $5500 за тройскую унцию. Средняя цена в течение года может быть около $5000.

Сделать ставку на золото можно с помощью разных инструментов. Подробнее о них рассказали здесь:

- фьючерсы (GDH6, GDM6)

- ОМС — специальные счета, номинированные в золоте

- БПИФ «Золото» (AKGD), цель фонда — максимально точно следовать за ценой драгметалла.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба