2 марта 2012 FxPRO

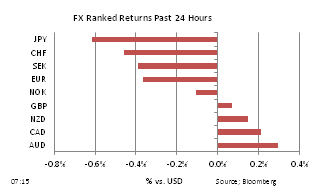

Во время относительно спокойной сессии примечательно вновь видеть евро на нижней границе диапазона, если сравнивать с динамикой к доллару; валюта пробила уровень 1.33 и достигла 1.3250. Также примечательна устойчивость осси второй день подряд по отношению к евро, где была попытка продавить уровень 1.08. Это первые дни месяца, но ценовая активность подтверждает наши предположения о том, что в этот раз выросли риски внешнего керри-трейда, по сравнению с декабрем, когда преобладал внутренний, когда существенная часть средств вернулась обратно на долговые рынки, в частности, на периферийные. Также следует отметить, что евро стал падать во время встречи лидеров ЕС в Брюсселе, однако прямую связь найти сложно. На этот раз рынки не придают большого значения решениям по Греции, как и сужению доходности облигаций.

После преодоления греческого барьера в этом месяце, фокус вернется к политике, ведь Греции и Франции предстоят выборы. Это создает большую нагрузку, учитывая соблазн отменить реформы. На самом деле, мы это уже увидели во Франции, где кандидат от социалистов заявил, что вернет пенсионный возраст обратно к 60 годам. Попытки угодить избирателям тревожат больше всего. Что касается Греции, хотя и были получены гарантии от оппозиционных партий с тем, чтобы придерживаться данных обязательств, следующий пакет спасения будет одобрен к моменту, когда новое правительство уже будет сформировано, вместе с долговым свопом с частным сектором. Есть риск, что Европа больше думает о политике, чем об экономике, по крайней мере, в предстоящие несколько месяцев

'Реальные' проблемы Бразилии

Бразильский реал выделялся среди основных валют мира в этом году; правительство страны вполне по понятным причинам было недовольно темпом роста валюты, учитывая замедление внутренней экономики. Реал вырос на 8.7% против доллара за первые два месяца года в спотовом выражении, однако общий рост составил 10.3% если принять во внимание рост процентных ставок. В Бразилии вновь говорят о «валютной войне», что привело к различным мерам по сдерживанию силы валюты, например это налоги на краткосрочные зарубежные кредиты; министр финансов страны назвал монетарную политику развитых стран «порочной».

Реал после краткого падения ниже уровня 1.70 против доллара пошел вверх на фоне вчерашних заявлений. Опасения властей понятны. В конечном итоге, экономика зафиксировала нулевой рост ВВП в третьем квартале прошлого года, хотя были некоторые краткосрочные положительные индикаторы. В условиях обильной глобальной ликвидности может быть довольно трудно для Бразилии сохранить курс реала. На самом деле, в условиях текущего дефицита, стране все еще нужно привлекать иностранный капитал, потому страна не препятствует прямым иностранным инвестициям. По сути, Бразилии просто придется жить с той силой валюты, на которую влияют неподвластные стране факторы

Риски ликвидности в Европе

После волатильности среды, ценовая активность первого торгового дня месяца была гораздо более спокойной. Как уже говорилось ранее, не стоит ожидать слишком многого от событий среды, и вполне возможно в дальнейшем увидеть комфортное восстановление. Что примечательно, так это то, что осси - лидер, а евро стоит в стороне.

Большое различие между данным моментом и декабрем (первый трехлетний аукцион ЕЦБ) в том, что мы наблюдаем на периферийных долговых рынках. Итальянская доходность примерно на 200 пунктов ниже, доходность десятилеток опустилась ниже 5.00% в четверг утром. Такое развитие событий подчеркивает риски внешнего керри-трейда (евро использовался как валюта для керри-трейда для зарубежных инвестиций) против той, которая была в декабре, когда ощутимая пропорция средств LTRO была вновь вкачана на долговой рынок. Основная интрига марта, вероятно, будет заключаться в выявлении той глубины, с которой евро будет выступать в качестве валюты фондирования, если оставить в стороне риски, окружающие Грецию, и долговой своп. С этой точки зрения неудивительно, что Бундесбанк все более обеспокоен влиянием инъекций ликвидности на рынки активов в целом, а также в вопросах стратегии выхода. В отличие от 2009 года сейчас меньше активов на проблемных уровнях, и это особенно ярко проявляется в отношении периферийного долга еврозоны. Нас ждут интересные, но также и опасные времена

В Европе хорошие новости

Дедлайны и все сроки по Греции на удивление соблюдаются. Вчера стало известно, что по греческим облигациям не будут активированы CDS, хотя это не означает, что этого не произойдет в будущем (для этого есть множество технических причин). Еще одним фактором, заслуживающим внимания, стало, что хотя ЕС отложил принятие полного второго пакета в 130 млрд., можно отметить положительный прогресс, осуществленный Грецией в выполнении 38 требований, необходимых для полного принятия. Не стоит ждать ярких заголовков от оставшейся на пятницу программы саммита. На повестке дня лишь частичное подписание «фискальной близости». Еще одной хорошей новостью стало соглашение о дальнейшем ускорении выплат в новый фонд спасения (Механизм Европейской Стабильности, ESM), который начнет действовать в середине года. Единой валюте несладко пришлось во время вчерашних торгов – сказываются последствия вливания ликвидности от ЕЦБ

Воскрешение золота

Вчерашний обвал цен на золото оказался самым большим за последние два года. Вследствие движений на других рынках, сложно отделить друг от друга различные факторы, которые повлияли на торги в последний день месяца. Отчасти вследствие ложного характера снижения в среду, днем позднее мы смогли наблюдать некоторое восстановление при более тихой торговле. На самом деле, такое чувство, что рынки забежали вперед самих себя, если всерьез думали, что могут получить гарантии дальнейшего QE от Бернанке во время его выступления в конгрессе.

Другая странная штука состоит в том, что это падение произошло как раз в день объявления результатов второго 3-летнего аукциона от ЕЦБ. Как мы отмечали ранее, инъекция чистой ликвидности была удвоена (принимая во внимание продление предложений по репо) по сравнению с показателями декабря. Более того, хотя декабрьское предложение было имело своей главной целью предотвращение кредитного кризиса в еврозоне, сейчас все больше неопределенности с тем, как банки будут использовать деньги в настоящий момент. И эта неопределенность повышает вероятность, что деньги окажут поддержку рисковым активам, таким как золото. Естественно, у такого предположения существуют свои риски, не в последнюю очередь, связанные с тем, что поддерживаемое центробанком ралли рисковых активов, повысит цены на такие активы выше уровней, считающихся «честными» и обоснованными. Таким образом, при рекордных уровнях удерживаемого в ETF золота и углублении мировых реальных процентных ставок еще ниже в отрицательную зону, остаются вопросы, куда на самом деле может пойти золото. Как и в случае с декабрем, ближайшие дни будет уделяться пристальное внимание тому, куда будет направлена евро-ликвидность, даже если нам придется ждать несколько месяцев, чтобы узнать по данным реальное положение дел (мы только сейчас получаем информацию по декабрю).

После преодоления греческого барьера в этом месяце, фокус вернется к политике, ведь Греции и Франции предстоят выборы. Это создает большую нагрузку, учитывая соблазн отменить реформы. На самом деле, мы это уже увидели во Франции, где кандидат от социалистов заявил, что вернет пенсионный возраст обратно к 60 годам. Попытки угодить избирателям тревожат больше всего. Что касается Греции, хотя и были получены гарантии от оппозиционных партий с тем, чтобы придерживаться данных обязательств, следующий пакет спасения будет одобрен к моменту, когда новое правительство уже будет сформировано, вместе с долговым свопом с частным сектором. Есть риск, что Европа больше думает о политике, чем об экономике, по крайней мере, в предстоящие несколько месяцев

'Реальные' проблемы Бразилии

Бразильский реал выделялся среди основных валют мира в этом году; правительство страны вполне по понятным причинам было недовольно темпом роста валюты, учитывая замедление внутренней экономики. Реал вырос на 8.7% против доллара за первые два месяца года в спотовом выражении, однако общий рост составил 10.3% если принять во внимание рост процентных ставок. В Бразилии вновь говорят о «валютной войне», что привело к различным мерам по сдерживанию силы валюты, например это налоги на краткосрочные зарубежные кредиты; министр финансов страны назвал монетарную политику развитых стран «порочной».

Реал после краткого падения ниже уровня 1.70 против доллара пошел вверх на фоне вчерашних заявлений. Опасения властей понятны. В конечном итоге, экономика зафиксировала нулевой рост ВВП в третьем квартале прошлого года, хотя были некоторые краткосрочные положительные индикаторы. В условиях обильной глобальной ликвидности может быть довольно трудно для Бразилии сохранить курс реала. На самом деле, в условиях текущего дефицита, стране все еще нужно привлекать иностранный капитал, потому страна не препятствует прямым иностранным инвестициям. По сути, Бразилии просто придется жить с той силой валюты, на которую влияют неподвластные стране факторы

Риски ликвидности в Европе

После волатильности среды, ценовая активность первого торгового дня месяца была гораздо более спокойной. Как уже говорилось ранее, не стоит ожидать слишком многого от событий среды, и вполне возможно в дальнейшем увидеть комфортное восстановление. Что примечательно, так это то, что осси - лидер, а евро стоит в стороне.

Большое различие между данным моментом и декабрем (первый трехлетний аукцион ЕЦБ) в том, что мы наблюдаем на периферийных долговых рынках. Итальянская доходность примерно на 200 пунктов ниже, доходность десятилеток опустилась ниже 5.00% в четверг утром. Такое развитие событий подчеркивает риски внешнего керри-трейда (евро использовался как валюта для керри-трейда для зарубежных инвестиций) против той, которая была в декабре, когда ощутимая пропорция средств LTRO была вновь вкачана на долговой рынок. Основная интрига марта, вероятно, будет заключаться в выявлении той глубины, с которой евро будет выступать в качестве валюты фондирования, если оставить в стороне риски, окружающие Грецию, и долговой своп. С этой точки зрения неудивительно, что Бундесбанк все более обеспокоен влиянием инъекций ликвидности на рынки активов в целом, а также в вопросах стратегии выхода. В отличие от 2009 года сейчас меньше активов на проблемных уровнях, и это особенно ярко проявляется в отношении периферийного долга еврозоны. Нас ждут интересные, но также и опасные времена

В Европе хорошие новости

Дедлайны и все сроки по Греции на удивление соблюдаются. Вчера стало известно, что по греческим облигациям не будут активированы CDS, хотя это не означает, что этого не произойдет в будущем (для этого есть множество технических причин). Еще одним фактором, заслуживающим внимания, стало, что хотя ЕС отложил принятие полного второго пакета в 130 млрд., можно отметить положительный прогресс, осуществленный Грецией в выполнении 38 требований, необходимых для полного принятия. Не стоит ждать ярких заголовков от оставшейся на пятницу программы саммита. На повестке дня лишь частичное подписание «фискальной близости». Еще одной хорошей новостью стало соглашение о дальнейшем ускорении выплат в новый фонд спасения (Механизм Европейской Стабильности, ESM), который начнет действовать в середине года. Единой валюте несладко пришлось во время вчерашних торгов – сказываются последствия вливания ликвидности от ЕЦБ

Воскрешение золота

Вчерашний обвал цен на золото оказался самым большим за последние два года. Вследствие движений на других рынках, сложно отделить друг от друга различные факторы, которые повлияли на торги в последний день месяца. Отчасти вследствие ложного характера снижения в среду, днем позднее мы смогли наблюдать некоторое восстановление при более тихой торговле. На самом деле, такое чувство, что рынки забежали вперед самих себя, если всерьез думали, что могут получить гарантии дальнейшего QE от Бернанке во время его выступления в конгрессе.

Другая странная штука состоит в том, что это падение произошло как раз в день объявления результатов второго 3-летнего аукциона от ЕЦБ. Как мы отмечали ранее, инъекция чистой ликвидности была удвоена (принимая во внимание продление предложений по репо) по сравнению с показателями декабря. Более того, хотя декабрьское предложение было имело своей главной целью предотвращение кредитного кризиса в еврозоне, сейчас все больше неопределенности с тем, как банки будут использовать деньги в настоящий момент. И эта неопределенность повышает вероятность, что деньги окажут поддержку рисковым активам, таким как золото. Естественно, у такого предположения существуют свои риски, не в последнюю очередь, связанные с тем, что поддерживаемое центробанком ралли рисковых активов, повысит цены на такие активы выше уровней, считающихся «честными» и обоснованными. Таким образом, при рекордных уровнях удерживаемого в ETF золота и углублении мировых реальных процентных ставок еще ниже в отрицательную зону, остаются вопросы, куда на самом деле может пойти золото. Как и в случае с декабрем, ближайшие дни будет уделяться пристальное внимание тому, куда будет направлена евро-ликвидность, даже если нам придется ждать несколько месяцев, чтобы узнать по данным реальное положение дел (мы только сейчас получаем информацию по декабрю).

/Компиляция. 2 марта. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба