13 апреля 2015 Профиль

Руководству Банка России уже пора перестать укреплять рубль — растрата международных резервов слишком велика. В перспективе года-двух — это политика, ведущая к катастрофе

«Если у тебя есть фонтан — заткни его, дай отдохнуть фонтану», - советовал Козьма Прутков. Этот совет особо актуален сейчас для Центробанка России, который продолжает держать и укреплять рубль быстрым сокращением своих валютных резервов. Именно этим объясняется февральско-мартовский антитренд рубля. Надолго ли хватит такой политики ЦБ?

Февральско-мартовский антитренд

В январе этого года события на валютном рынке развивались ожидаемо. Рубль к доллару упал за месяц на 22,5% (вплотную подойдя к 70 руб/$) при сокращении золото-валютных резервов (ЗВР) на $9,3 млрд. Все происходило логично, именно так, как в прошлом году: два падения одновременно – рубля и ЗВР.

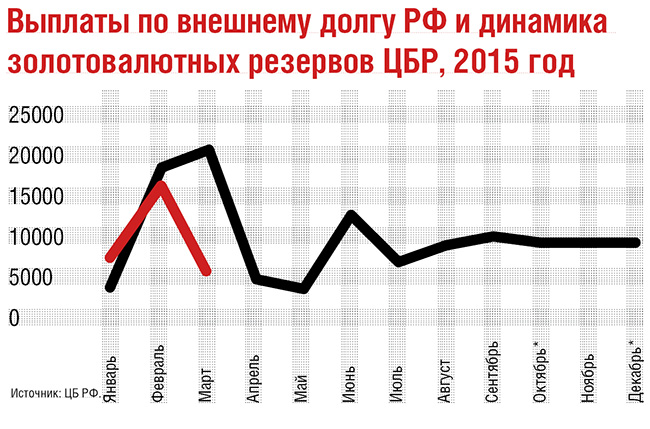

Но в феврале тренд развернулся, рубль укрепился на 11,1%. А распродажи валюты со стороны ЦБ резко выросли – до $16 млрд за месяц. В марте укрепление рубля продолжилось, хотя и медленнее – на 4,6% за месяц. Рубль вернулся к менее 60 руб/$. Затормозилось и сокращение резервов ЦБР, за первые 20 дней марта оно составило $7,3 млрд.

Что случилось, почему рубль вдруг начал укрепляться? Старательные аналитики перечисляют причины, в числе первых – рост цен на нефть и затишье в украинском конфликте. Но это плохие объяснения.

Скачок цен на нефть с 50 до 60 $/барр. произошел в начале февраля, затем цена стабилизировалась на месяц и в первой половине марта упала к 55 $/барр. А рубль последовательно укреплялся оба месяца.

Стоит иметь в виду, что цены на нефть оказывают первое психологическое влияние на рынок и второе, отложенное на 2–3 месяца (поступления валюты у экспортеров по новым ценам). И именно в феврале-марте поступление реальной валюты от экспортеров было минимально, соответствуя минимальным ценам декабря-января. Так что фактор цен на нефть скорее мог подвигнуть рубль к колебанию и падению, но не к последовательному укреплению.

Что же до геополитики, то санкции с России не сняли и не ослабили, более того, за это время мы получили два мусорных международных рейтинга из трех возможных и постоянно обсуждаются новые санкции со стороны ЕС и США.

Ситуация в экономике резко ухудшилась – теперь даже проправительственные институты прогнозируют экономический спад в этом году до 6-7%. Инфляция — двузначная. Никаких макроэкономических причин для укрепления рубля нет, наоборот, есть множество причин для его дальнейшего падения.

Почему укрепляется рубль?

Единственное, что держит и укрепляет рубль – это политика ЦБР. Рубль в феврале-марте укреплялся искусственно, вопреки макроэкономике. На сверхпродажах валюты со стороны Центробанка.

За январь-февраль 2015 ЦБ сократил свои ЗВР на $25,2 млрд. При этом выплаты по внешнему долгу (согласно графику выплат с сайта ЦБ) составляли $23,4 млрд. Как видим, тут примерное равенство. Если бы ЦБР выдал валютных кредитов на $3–5 млрд меньше, скорее всего, никакого укрепления рубля в феврале мы не увидели бы.

Рубль живет на искусственном питании, ему скрытно, внутривенно вливают валюту. Как это происходит?

Механизмы искусственной подпитки рубля

Правительство приняло «антикризисный план», который на 2/3 состоит из мер накачки банков (прежде всего, госбанков) рублями. С учетом уже принятых мер осенью 2014 – зимой 2015-го общая сумма поддержки банков приближается к 2 трлн.рублей.

Выдавая такие суммы поддержки банкам, экономические власти, естественно, должны были обеспокоиться тем, чтобы они сразу не выплеснулись на валютный рынок. Один или несколько крупных банков выступили в качестве своеобразных посредников – буферов этой ситуации. На полученные рубли господдержки они брали у ЦБ в кредит валюту на аукционах «валютного РЕПО». Так как им столько валюты было не нужно, то они продавали ее на бирже.

Таким образом, все довольны: банки получали огромные средства и стали «королями» валютного рынка, ЦБР прекратил валютные интервенции на бирже, рынок успокоился, видя перед собой не управляемый ЦБР курс, а рыночную ситуацию стабильного или растущего рубля. Более того, ЦБР создал себе мощного союзника в лице этих банков – ведь чем больше они наберут валютных кредитов, тем больше будут их убытки при девальвации рубля. Они прямо заинтересованы в укреплении нашей валюты – возможно, этим и объясняется «перехлест» в продажах валюты в феврале-марте, «короли» валютного рынка зарабатывали себе прибыль. Крупнейшие участники валютных РЕПО Центробанка – это банки ВТБ и «Открытие» (на них приходится более половины задолженности по этому виду кредитов).

«Рыночная ситуация» избытка валюты создана искусственно. Играть в такую игру можно только на инсайде – уверенности, что ЦБР будет проводить политику непадения рубля, а в случае падения найдет способы покрыть убытки игрока. Входить в игру на фоне более 20% падения рубля в январе ни один реально коммерческий банк не стал бы. Риски зашкаливают.

ЦБР в ноябре 2014-го объявил об отказе от управления курсом рубля и переходе к свободному курсообразованию. Круг замкнулся – динамика рубля снова полностью определяется валютной экспансией ЦБР, изменились только формы этой экспансии. Валютные продажи Центробанка ушли с биржи, вместо продаж валюты теперь строительство пирамиды валютного долга, вместо прямого управления курсом – управление через посредника. Но шила в мешке не утаишь — сокращение золотовалютных резервов ЦБР показывает, что ничего по сути не изменилось.

Деньги кончатся к выборам в Госдуму-2016

Выплаты в счет погашения внешнего долга (основной долг и проценты) в 2015 году составят $134 млрд. В реальности они будут больше, т.к. часть платежей переносится на более поздние сроки и формирует «вал» будущих платежей. Так, если сравнить данные ЦБР на 1 июля и 1 октября 2014 года, то мы увидим, что платежи 1 квартала 2015 года увеличились на $4,7 млрд, а в целом по 2015 году – на $8,7 млрд. Аналогичный рост мы увидим в апреле, когда ЦБР пересчитает данные по состоянию на 1 января, потом в июле и т.д. Реальные выплаты по 2015 году таким образом окажутся в районе $150 млрд.

И, как мы видим по статистике 2014–2015 годов, сокращение ЗВР практически совпадает с размером этих выплат. То есть, ЦБР потребуется уменьшить свои валютные резервы примерно на такую же величину.

ЗВР на 1 января 2015 года составляли $385 млрд. Вычитаем из них золото, резервную позицию в МВФ и счет в СДР, собственно резерв иностранных валют – остается $328 млрд. Вычитаем валюту, принадлежащую Минфину (резервный фонд и фонд нацблагосостояния), – остается $180–200 млрд. Из них с $150 млрд ЦБР в 2015 году придется расстаться.

Оставшаяся сумма – $30–50 млрд – это примерно двухмесячный импорт в РФ (с учетом его уменьшения из-за наших контрсанкций и падения рубля). Этого уже недостаточно, лучше бы иметь хотя бы 3-месячный импорт, иначе страна будет практически беззащитна от атак даже не очень крупных валютных спекулянтов.

Мы видим, что при такой политике валютных резервов ЦБР не хватит даже на этот год. А в будущем, 2016 году эту политику проводить будет невозможно.

Конечно, с Минфином можно договориться (хоть и не просто) и протянуть 2016 год на его валютных резервах. Но даже их на весь будущий год не хватит, только до осени. Но после этого разразится валютная катастрофа, сродни кризису 1998 года, когда валютных резервов у страны почти не было. И это произойдет аккурат к выборам в Госдуму 2016 года. Представьте себе политические последствия для Кремля...

Перспективы рубля в 2015-м

Имеет ли смысл такая политика? Сейчас – да. ЦБР добился успокоения валютного рынка. После сумасшедшего декабря и резко трендового января понять руководство Центробанка можно. Они хотели стабилизации валютного рынка – они ее получили, даже с заметным «перехлестом». Но, кажется, эта политика уже слишком затянулась и «перехлестнула» – руководству Банка России уже пора жать на тормоза — растрата международных резервов слишком велика.

В перспективе года-двух – это политика, ведущая к катастрофе. Которая разразится не когда-то там потом, а именно пока главные действующие лица — В.Путин и Э.Набиуллина – будут занимать свои кресла в Кремле и на Неглинной.

Укреплять рубль не имеет смысла и с точки зрения макроэкономики. Во-первых, надо поддерживать падающий ВВП России, что требует смягчения денежной политики, включая снижение процентной ставки и реального (с учетом инфляции) курса рубля.

Во-вторых, надо компенсировать двузначную инфляцию. Уже только для того, чтобы сохранить реальный курс рубля, номинальный курс придется уронить.

А в-третьих, вполне можно ожидать падения мировой цены на нефть Brent до уровня в 40-50 $/барр., возможно расширение санкций, новые антирейтинги международных агентств, банковские проблемы в связи с падением прибыли и ростом просрочки и т.д.

Пир рублевых быков на нашем валютном рынке – явление искусственное и краткосрочное. Продолжать его даже до мая (пользуясь минимумом платежей по внешнему долгу в апреле-мае) – безумие со стороны ЦБР. Медведи пришли на наш валютный рынок надолго, долгосрочный тренд ослабления рубля возобновится, как только прекратится чрезмерное вмешательство ЦБ в рынок.

Похоже, руководство главного банка страны действительно решило нажать на тормоза: в последние недели сократились объемы аукционов валютного РЕПО и ЦБ сообщил о решении поднять ставку по своим валютным кредитам. Международные резервы ЦБ с середины марта перестали сокращаться. Возможно, Банк России в марте действительно заканчивает период своего чрезмерного присутствия на валютном рынке.

Максимум международных резервов ЦБ был достигнут в августе 2008 года – перед кризисом. На 1 августа 2008 года они составляли $569 млрд. Сейчас резервы уже ниже минимального уровня, достигнутого в 2009 году, во время прошлого кризиса. На 20 марта 2015 года они составляют $352,9 млрд.

Эльвира Набиуллина заняла пост председателя ЦБ 24 июня 2013 года. С 1 июля 2013 года по 20 марта 2015 года ЦБ сократил свои международные резервы на $165,5 млрд, или на 36%.

За 2015 год (до 20 марта) международные резервы ЦБ сократились $32,6 млрд, или на 8,4%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба

.jpg)