Сегодня у нас умеренно спекулятивная идея: взять акции грузоперевозчика Schneider National (NYSE: SNDR), чтобы заработать на росте заказов у компании.

В материале есть ссылки, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Потенциал роста и срок действия: 11% за 12 месяцев без учета дивидендов.

Почему акции могут вырасти: в США большой спрос на перевозчиков.

Как действуем: берем сейчас за 21,47 $.

На чем компания зарабатывает

Согласно годовому отчету компании, ее выручка делится на следующие сегменты.

Перевозки грузов на грузовиках — 44%. Операционная маржа сегмента — 10,14% от его выручки.

Интермодальные перевозки — 23%. Операционная маржа сегмента — 7,69% от его выручки.

Логистика — 27%. Это управление процессом доставки грузов, а также хранение товаров — эти услуги Schneider оказывает не для конечных потребителей, а для своих коллег из сферы перевозок. Операционная маржа сегмента — 3,81% от его выручки.

Другое — 6%. Это услуги лизинга оборудования и страхования. Операционная маржа сегмента отрицательная: −5,34% от его выручки.

Работает компания не только в США, но также в Мексике, Канаде и Китае. Точная доля этих стран в структуре бизнеса компании неизвестна, да и сама Schneider говорит, что эта доля несущественна.

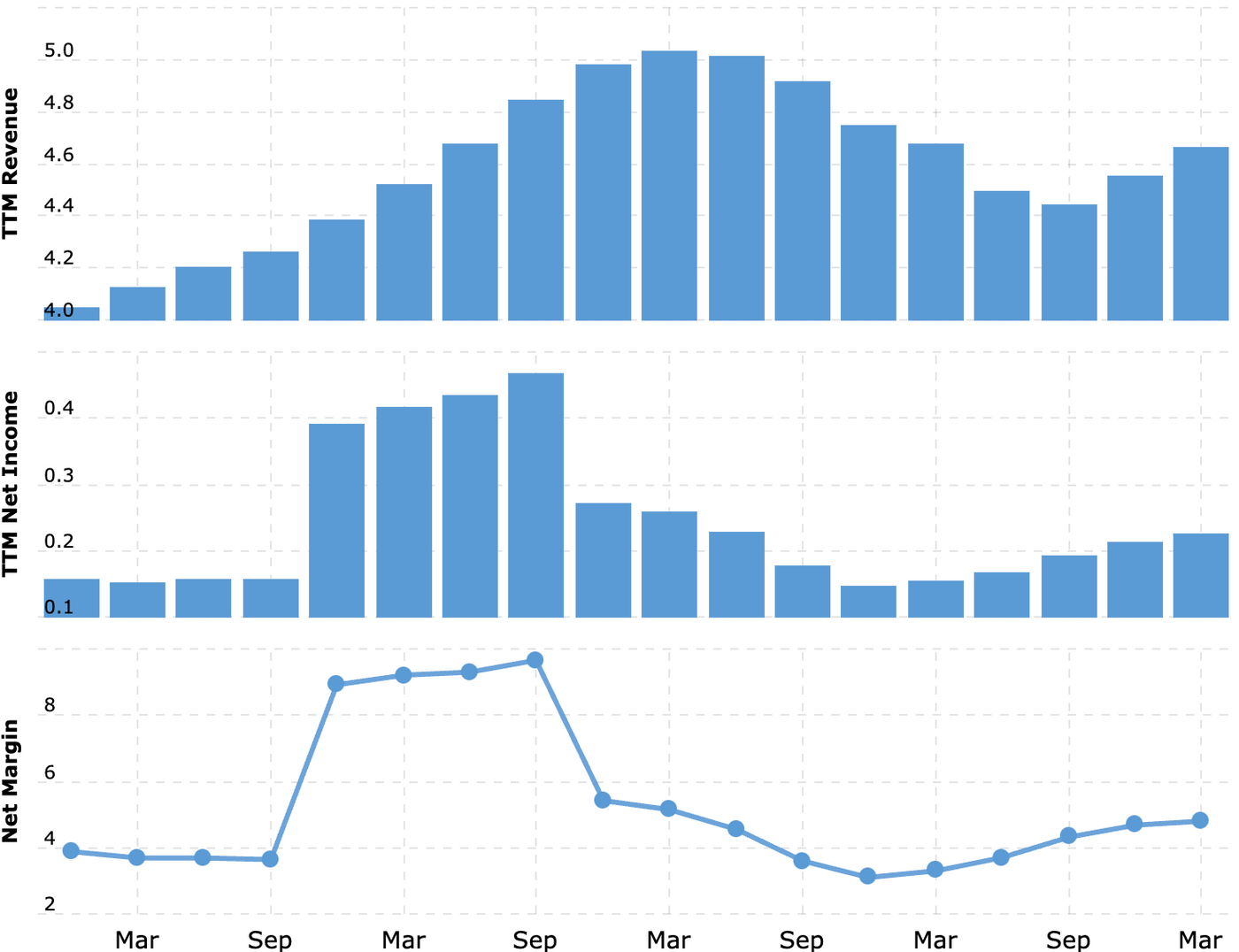

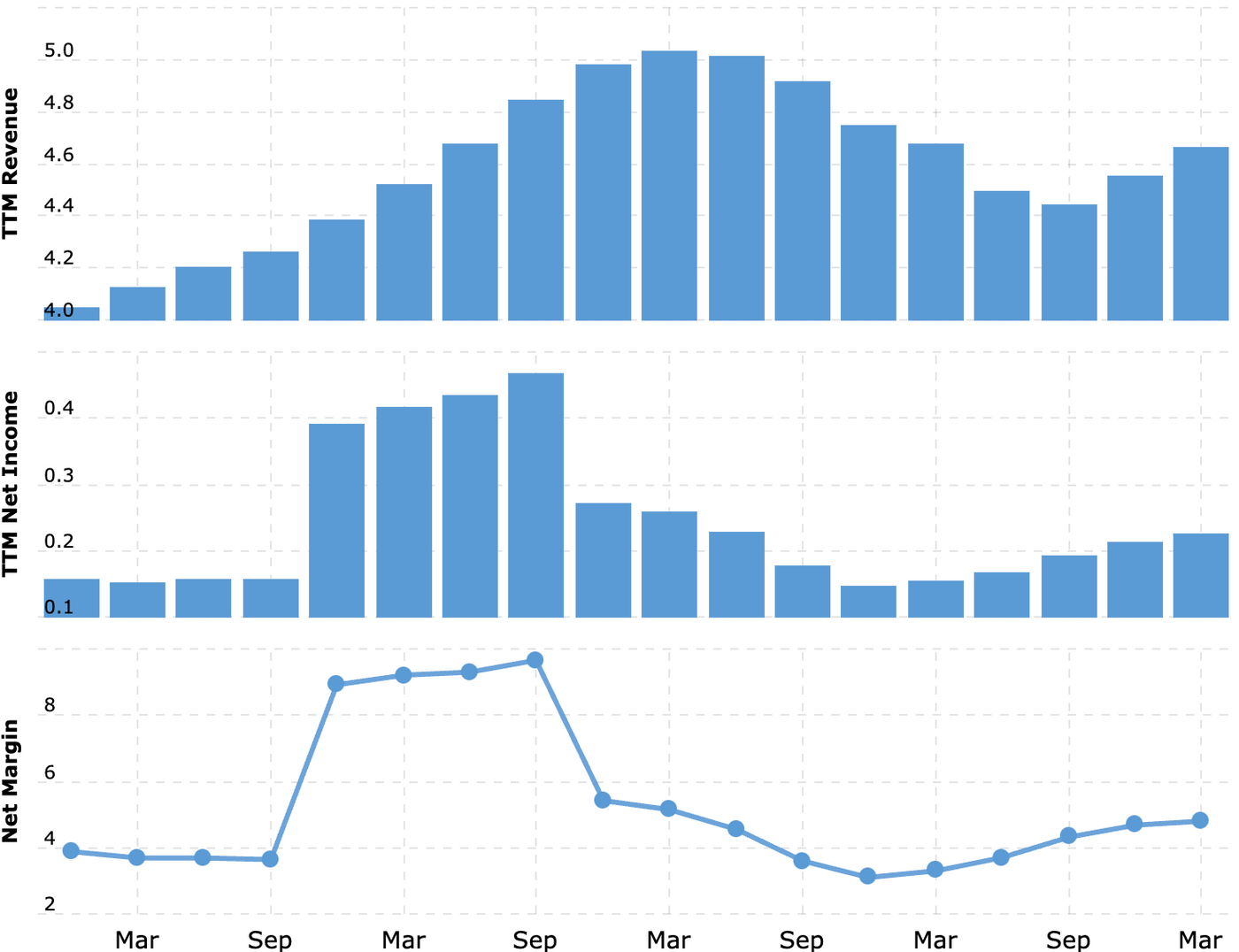

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Структура заказов компании

Аргументы в пользу компании

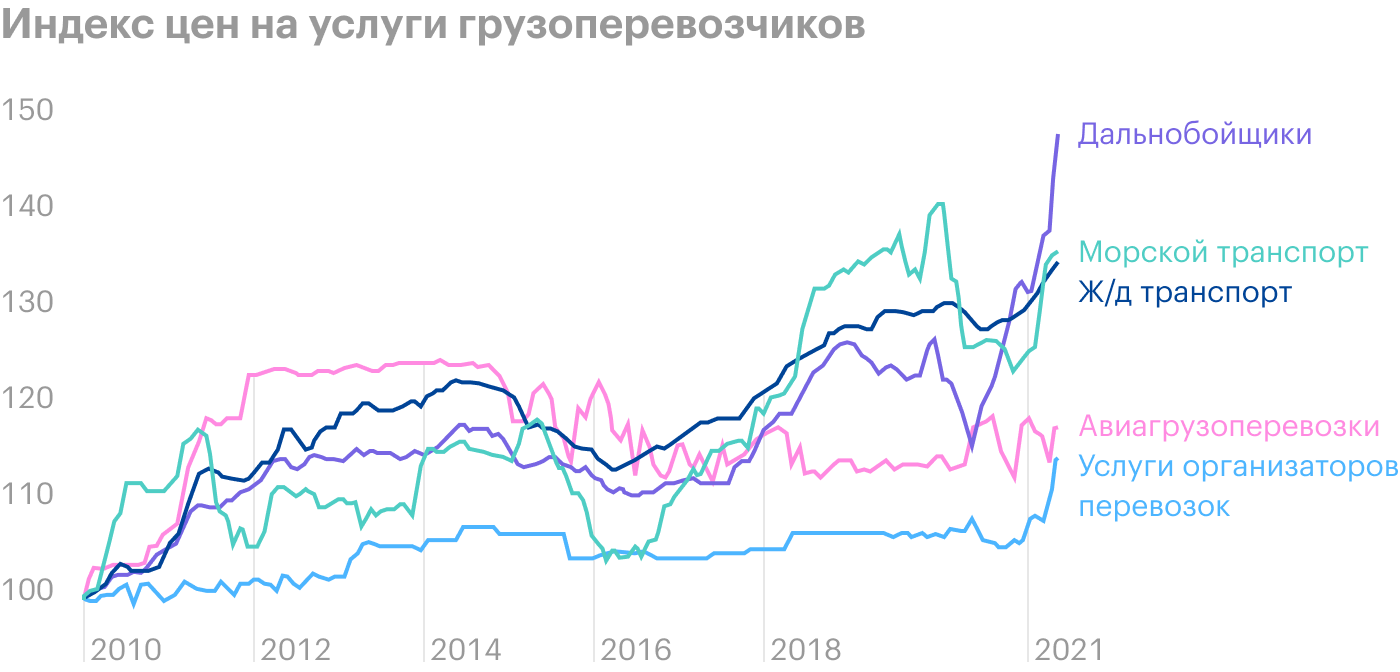

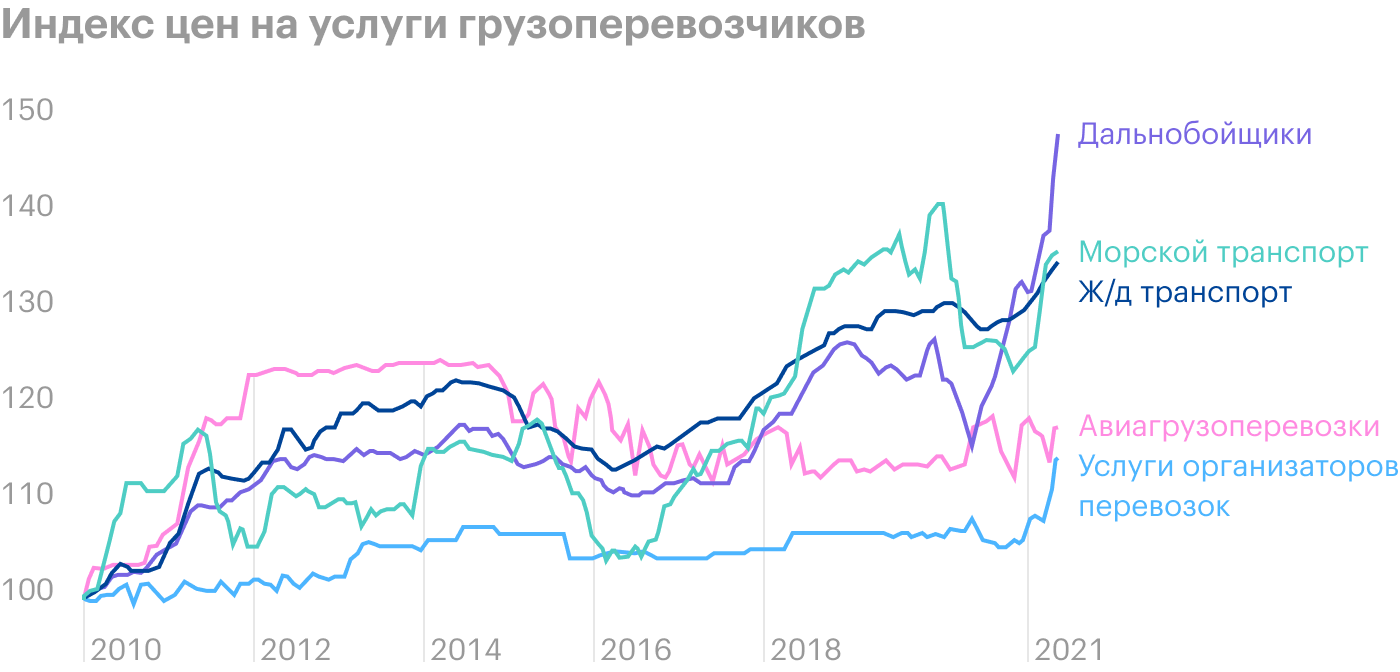

Логистический бум. В наших идеях по Knight-Swift и C. H. Robinson мы уже говорили о том, как в США растет спрос на доставку грузов. Там наблюдается серьезный дефицит перевозчиков, что приводит к росту расценок на их услуги. Я считаю, что в этих условиях Schneider может ожидать увеличения заказов.

Размеры. У компании небольшая капитализация — 3,78 млрд долларов — и не очень большой P / E — 16,99. Это, во-первых, облегчает накачку акций инвесторами, которые ищут возможности заработать на «растущем логистическом секторе». А во-вторых, компанию может купить кто-то из более крупных конкурентов. Например, J. B. Hunt Transport Services.

Что может помешать

Издержки профессии. То, что должно привести к росту выручки компании, может привести и к падению ее прибыли. Сложности найма водителей и рост расходов могут вызвать сильное снижение прибыльности этого бизнеса. Тем более у компании небольшая итоговая маржа — 4,8% от выручки.

Бухгалтерия. Компания платит 28 центов дивидендов на акцию в год, что дает примерно 1,31% годовых. На это у нее уходит примерно 55,2 млн долларов в год. Это примерно 25% от прибыли компании за последние 12 месяцев. В принципе, в отчетности Schneider нет ничего ужасного — у нее вполне хватит денег и на «дребеденьды», и на покрытие срочных задолженностей. Но, учитывая все, что было сказано выше про возможное падение прибыли из-за роста расходов, следует быть морально готовыми к урезанию выплат и вытекающему из этого падению котировок.

Что в итоге

Берем акции сейчас за 21,47 $. Думаю, что с указанными позитивными моментами они достигнут уровня 24 $ за следующие 12 месяцев — это заметно дешевле, чем они стоили еще в мае.

В материале есть ссылки, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Потенциал роста и срок действия: 11% за 12 месяцев без учета дивидендов.

Почему акции могут вырасти: в США большой спрос на перевозчиков.

Как действуем: берем сейчас за 21,47 $.

На чем компания зарабатывает

Согласно годовому отчету компании, ее выручка делится на следующие сегменты.

Перевозки грузов на грузовиках — 44%. Операционная маржа сегмента — 10,14% от его выручки.

Интермодальные перевозки — 23%. Операционная маржа сегмента — 7,69% от его выручки.

Логистика — 27%. Это управление процессом доставки грузов, а также хранение товаров — эти услуги Schneider оказывает не для конечных потребителей, а для своих коллег из сферы перевозок. Операционная маржа сегмента — 3,81% от его выручки.

Другое — 6%. Это услуги лизинга оборудования и страхования. Операционная маржа сегмента отрицательная: −5,34% от его выручки.

Работает компания не только в США, но также в Мексике, Канаде и Китае. Точная доля этих стран в структуре бизнеса компании неизвестна, да и сама Schneider говорит, что эта доля несущественна.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Структура заказов компании

Аргументы в пользу компании

Логистический бум. В наших идеях по Knight-Swift и C. H. Robinson мы уже говорили о том, как в США растет спрос на доставку грузов. Там наблюдается серьезный дефицит перевозчиков, что приводит к росту расценок на их услуги. Я считаю, что в этих условиях Schneider может ожидать увеличения заказов.

Размеры. У компании небольшая капитализация — 3,78 млрд долларов — и не очень большой P / E — 16,99. Это, во-первых, облегчает накачку акций инвесторами, которые ищут возможности заработать на «растущем логистическом секторе». А во-вторых, компанию может купить кто-то из более крупных конкурентов. Например, J. B. Hunt Transport Services.

Что может помешать

Издержки профессии. То, что должно привести к росту выручки компании, может привести и к падению ее прибыли. Сложности найма водителей и рост расходов могут вызвать сильное снижение прибыльности этого бизнеса. Тем более у компании небольшая итоговая маржа — 4,8% от выручки.

Бухгалтерия. Компания платит 28 центов дивидендов на акцию в год, что дает примерно 1,31% годовых. На это у нее уходит примерно 55,2 млн долларов в год. Это примерно 25% от прибыли компании за последние 12 месяцев. В принципе, в отчетности Schneider нет ничего ужасного — у нее вполне хватит денег и на «дребеденьды», и на покрытие срочных задолженностей. Но, учитывая все, что было сказано выше про возможное падение прибыли из-за роста расходов, следует быть морально готовыми к урезанию выплат и вытекающему из этого падению котировок.

Что в итоге

Берем акции сейчас за 21,47 $. Думаю, что с указанными позитивными моментами они достигнут уровня 24 $ за следующие 12 месяцев — это заметно дешевле, чем они стоили еще в мае.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба