ПАО «Санкт-Петербургская биржа» («СПБ») — крупнейшая в России биржевая площадка по организации торгов иностранными ценными бумагами: облигациями, акциями и депозитарными расписками. Входит в группу компаний Ассоциация «НП РТС».

В декабре 2020 г. руководство биржи заявляло, что планирует выйти на IPO не раньше 2022 г. Однако, как стало известно газете «Коммерсантъ», первичное размещение акций компании может состояться уже в 2021 г. году на фоне благоприятной рыночной конъюнктуры. Планируется, что рыночная оценка компании на IPO составит от 1,8 млрд до 2,5 млрд долл. В таком случае road show эмитента может начаться уже в октябре 2021 г.

Попробуем разобраться, что представляет собой ПАО «Санкт-Петербургская биржа» в преддверии возможного листинга.

История Санкт-Петербургской биржи

Санкт-Петербургская биржа была создана в 1997 г. как некоммерческое партнёрство и как площадка для проведения торгов ценными бумагами. Она была сформирована на базе фондовой биржи «Санкт-Петербург», став её правопреемником, и получила лицензию № 1 на деятельность в качестве фондовой биржи в России.

В январе 2009 г. Санкт-Петербургская биржа была преобразована в публичное акционерное общество, а все члены некоммерческого партнёрства стали её акционерами.

В 2010 г. ПАО «СПБ» начало сотрудничать с ОАО «Фондовая биржа РТС» (сейчас — ПАО «Московская биржа») в рамках проекта по развитию организованных торгов фьючерсными контрактами на товары, включая дизель, газойль, хлопок, кукурузу, пшеницу, соевые бобы и прочее. С 2014 г. «СПБ» продолжила работу по данному проекту самостоятельно, однако с апреля 2016 г. было принято решение прекратить торги производными финансовыми инструментами, мотивируя это низким спросом со стороны клиентов.

В 2014 г. биржа начала торги ценными бумагами 20 крупнейших российских эмитентов на платформе PLAZA, а позже добавила возможность торговать 50 наиболее ликвидными акциями иностранных эмитентов из индекса S&P 500. Список эмитентов постепенно рос, а с августа 2016 г. были допущены к торгам ценные бумаги ряда крупнейших южноазиатских компаний. В 2017 г. также начались торги еврооблигациями.

В 2019 г. «СПБ» начала расширять котировальный список ценных бумаг. Только за I полугодие было добавлено свыше 400 иностранных эмитентов, а общее количество ценных бумаг к августу 2019 г. превысило 1000 штук.

С 1 марта 2021 г. биржа запустила дополнительную утреннюю торговую сессию, которая открыла доступ к торгам ограниченным списком иностранных инструментов с 7:00 до 10:00 (мск).

На начало 2021 г. количество уникальных счетов клиентов на Санкт-Петербургской бирже превысило 600 тыс.

Обзор бизнеса

«СПБ» является одной из первых биржевых площадок в России и главным конкурентом ПАО «Московская биржа». Ключевым направлением деятельности Санкт-Петербургской биржи является проведение организованных торгов ценными бумагами и биржевыми товарами.

На 20 июня 2021 г. количество эмитентов, допущенных к торгам на площадке «СПБ», достигло 1851, включая акции, облигации и депозитарные расписки российских и зарубежных компаний. Иностранные инструменты в основном представлены акциями, входящими в индекс S&P 500, а также ценными бумагами европейских эмитентов.

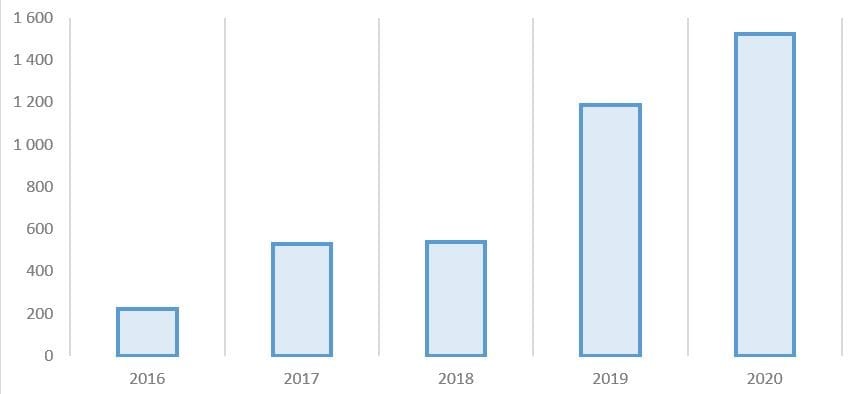

Количество ценных бумаг, доступных на торгах ПАО «СПБ» на конец 2020 г., шт.

Рис. 2. Источник: пресс-релиз ПАО «СПБ»

На данный момент инвесторам доступны следующие группы торговых инструментов:

иностранные ценные бумаги;

еврооблигации;

российские ценные бумаги;

биржевые товары.

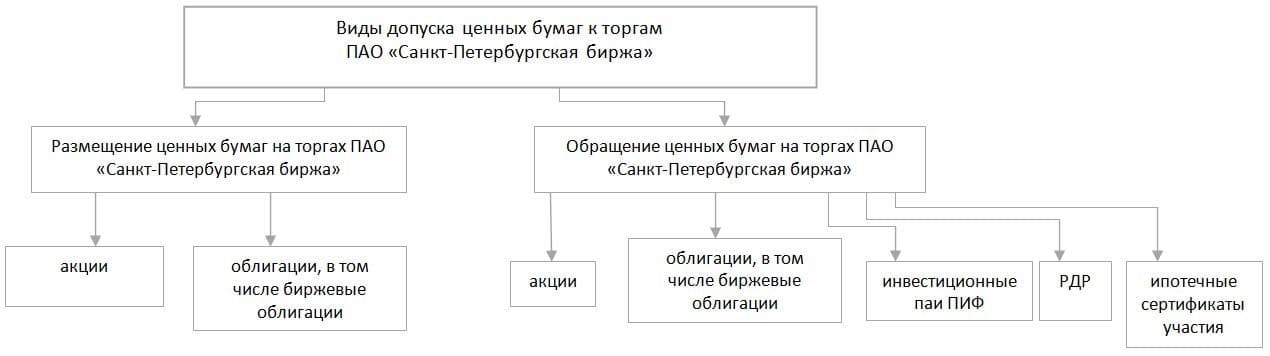

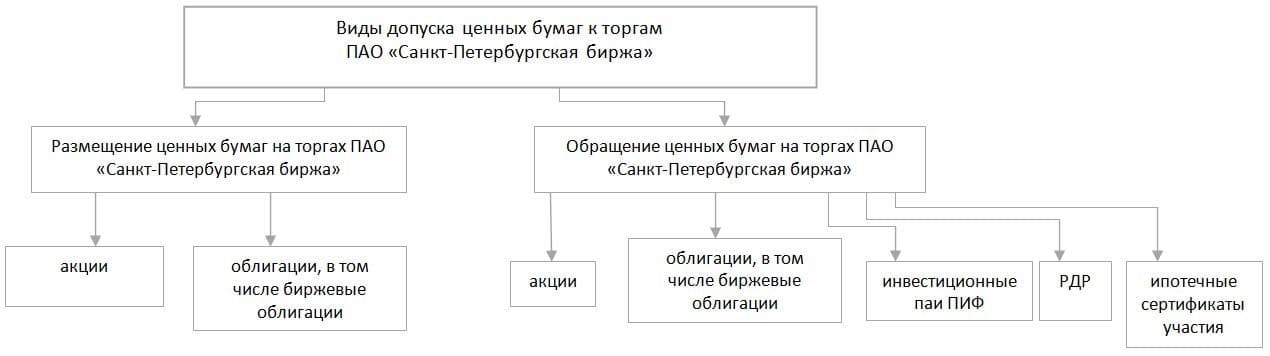

К торгам на бирже могут быть допущены ценные бумаги в процессе размещения и обращения.

Рис. 3. Источник: сайт ПАО «СПБ»

Санкт-Петербургская биржа предоставляет широкий спектр услуг, включая брокерские, информационные, репозитарные, а также обслуживание и ведение банковских счетов и прочие. Однако более 90% дохода бизнесу приносят услуги клирингового центра и организация торгов на фондовом рынке.

Структура доходов по услугам и комиссиям в 2020 г., %

Рис. 4. Источник: финансовая отчётность ПАО «СПБ» по МСФО за 2020 г.

Услуги клирингового центра предоставляются через НКО-ЦК «Клиринговый центр МФБ». Биржа взимает плату за допуск к клиринговому обслуживанию и осуществляет клиринговый сбор по тарифам.

Доходы от организации торгов на фондовом рынке включают фиксированную плату за предоставление допуска к участию в организованных торгах ценными бумагами, плату за предоставление выписок из реестров, а также сбор за заключение договоров участниками торгов.

По итогам 2020 г. объём торгов на «СПБ» в режиме основных торгов ценными бумагами иностранных эмитентов вырос в десять раз по сравнению с 2019 г. и достиг 167,3 млрд долл.

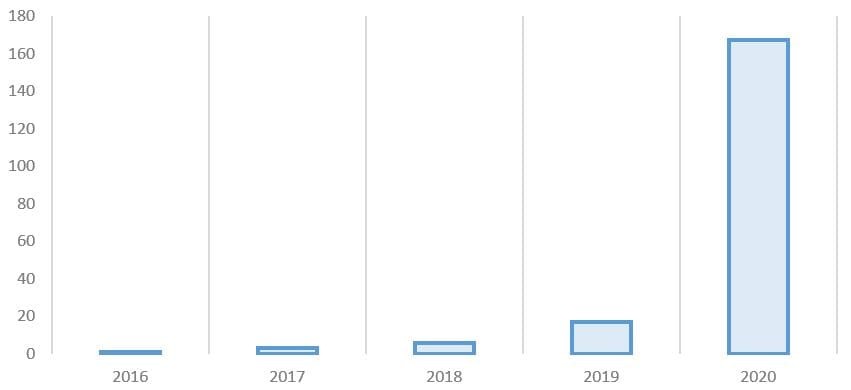

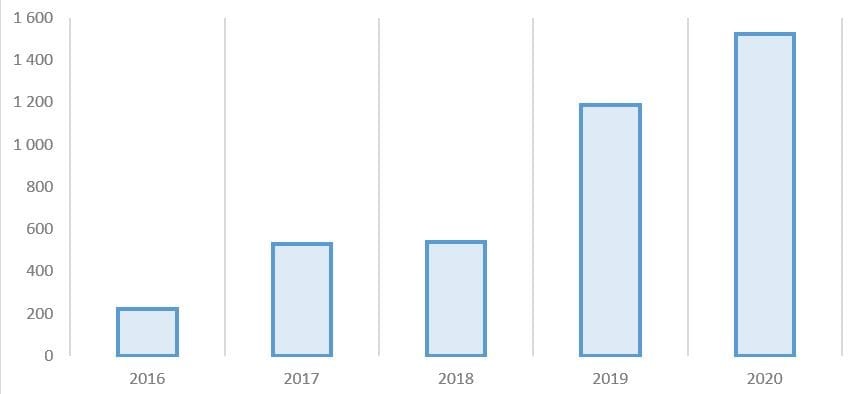

Динамика объёма торгов в режиме основных торгов по годам, млрд долл.

Рис. 5. Источник: пресс-релиз ПАО «СПБ»

В ноябре 2020 г. «СПБ» обновила рекорд по дневному обороту торгов, который превысил 2,2 млрд долл. Количество активных клиентов за 2020 г. выросло в семь раз и достигло 608,8 тыс.

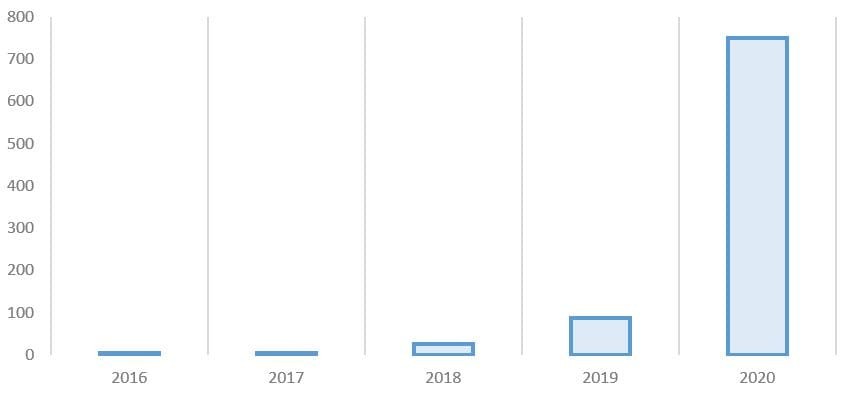

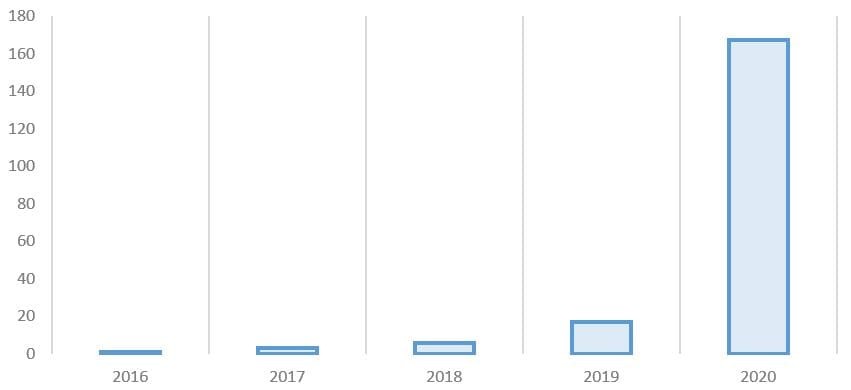

Количество активных клиентов, тыс.

Рис. 6. Источник: пресс-релиз ПАО «СПБ»

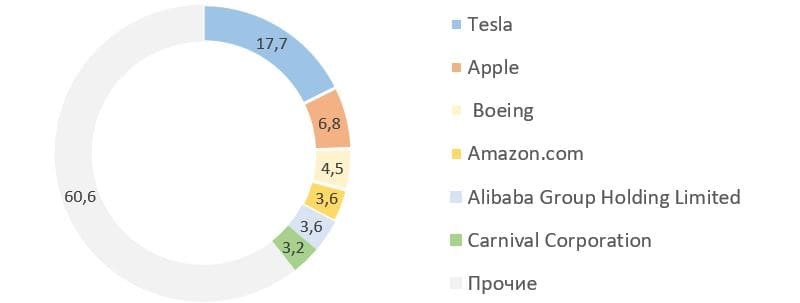

Несмотря на увеличение количества ценных бумаг, представленных на бирже, в основном инвесторы предпочитают торговлю бумагами крупных и популярных эмитентов. По итогам 2020 г. доля инструментов топ-20 по объёму торгов составила 61%, а доля топ-50 — 74%.

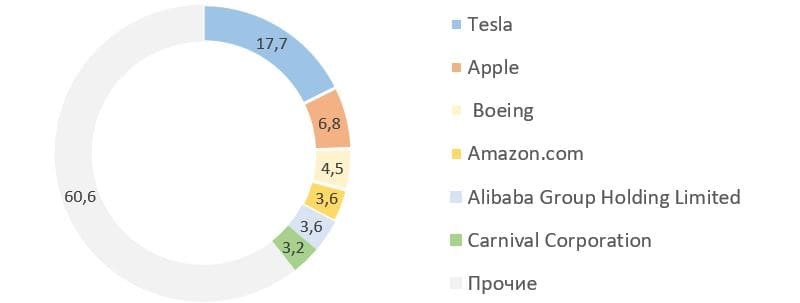

Структура акций и депозитарных расписок по объёму торгов, %

Рис. 7. Источник: пресс-релиз ПАО «СПБ»

Что с финансовыми показателями?

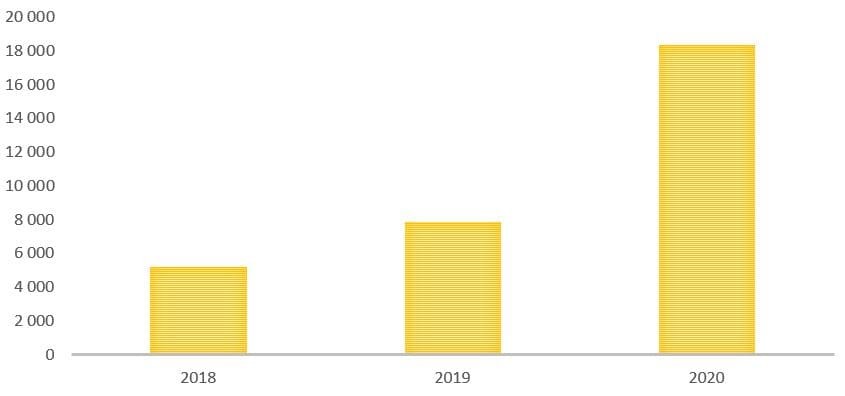

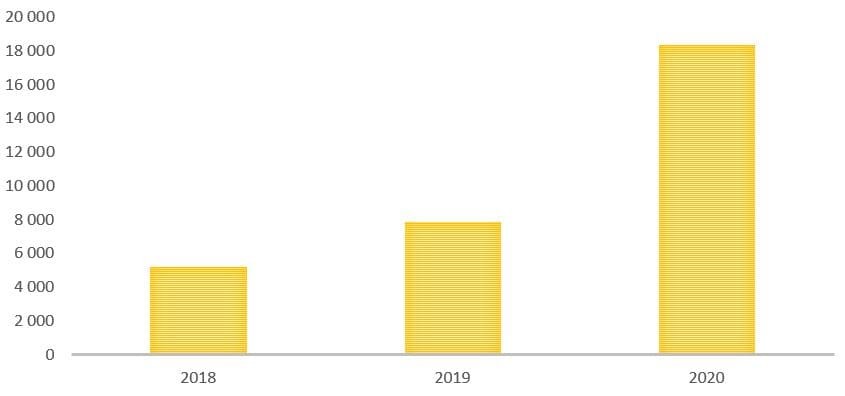

За 2020 г. активы «СПБ» увеличились в 2,3 раза — до 18 327 млн руб. Основная причина положительной динамики связана с ростом денежных средств и их эквивалентов практически в десять раз из-за резкого увеличения активных счетов и объёмов торговли.

Активы, млн руб.

Рис. 8. Источник: финансовая отчётность ПАО «СПБ»

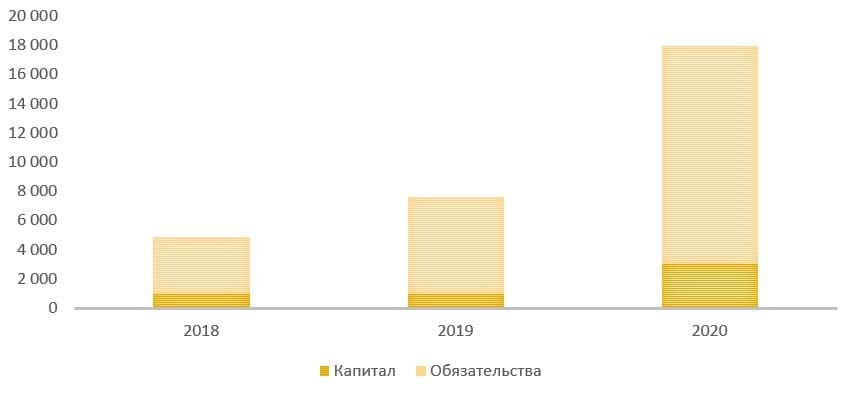

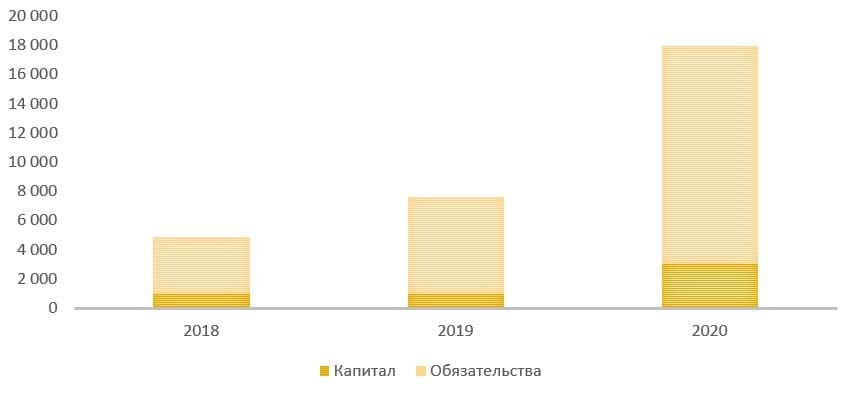

За 2020 г. капитал биржи вырос более чем в три раза — до 3,037 млрд руб. из-за увеличения эмиссионного дохода и нераспределённой прибыли. Обязательства выросли в 2,3 раза — до 14,9 млрд руб., что связано с ростом финансовых обязательств.

Капитал и обязательства, млн руб.

Рис. 9. Источник: финансовая отчётность ПАО «СПБ»

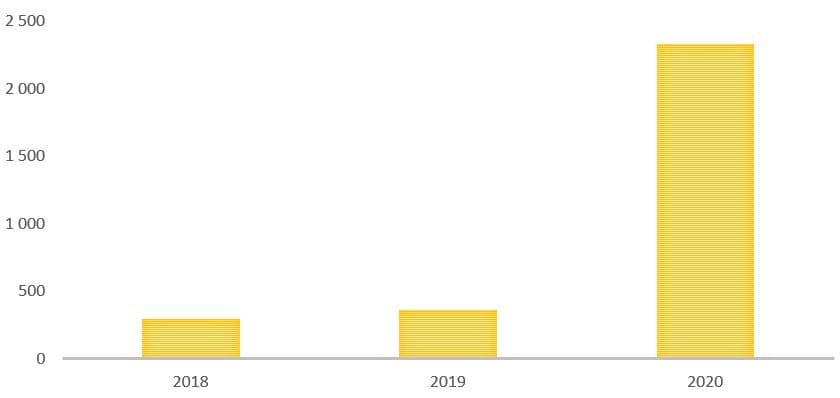

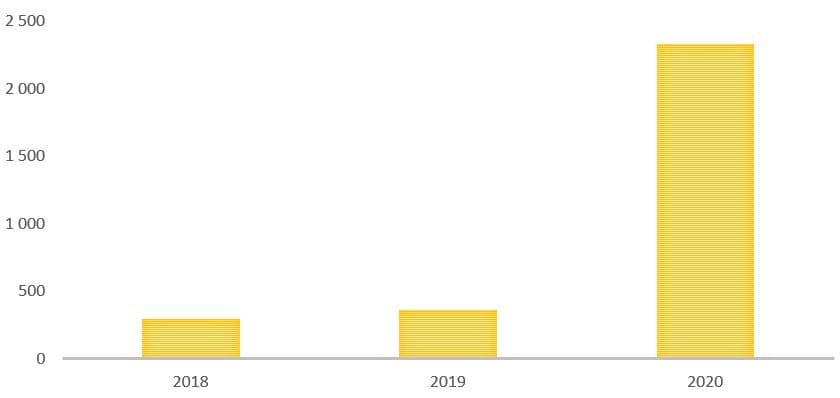

Чистые операционные доходы бизнеса выросли в 6,5 раз — с 361 млн до 2,33 млрд руб. Это связано с увеличением доходов от услуг клирингового центра почти в восемь раз — до 1,76 млрд руб., благодаря беспрецедентному росту числа активных клиентов и торгового оборота биржи.

Процентные доходы и доходы по услугам и комиссиям, млн руб.

Рис. 10. Источник: финансовая отчётность ПАО «СПБ»

Чистые операционные доходы, млн руб.

Рис. 11. Источник: финансовая отчётность ПАО «СПБ»

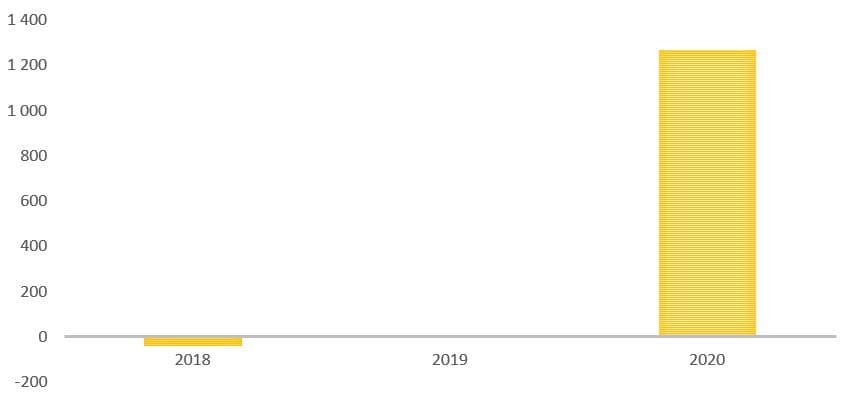

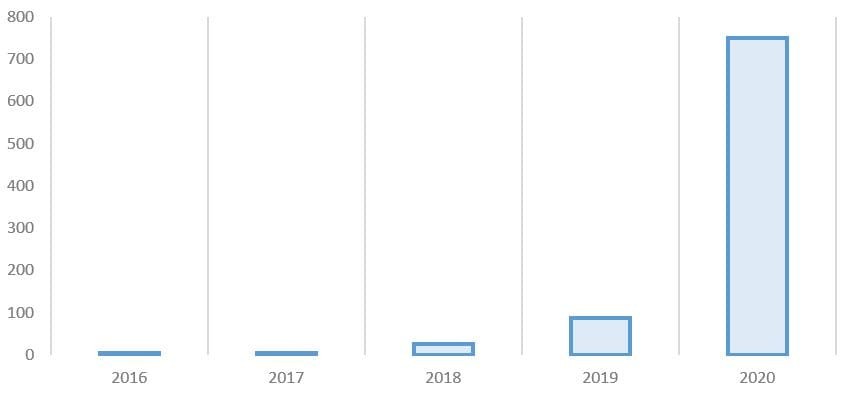

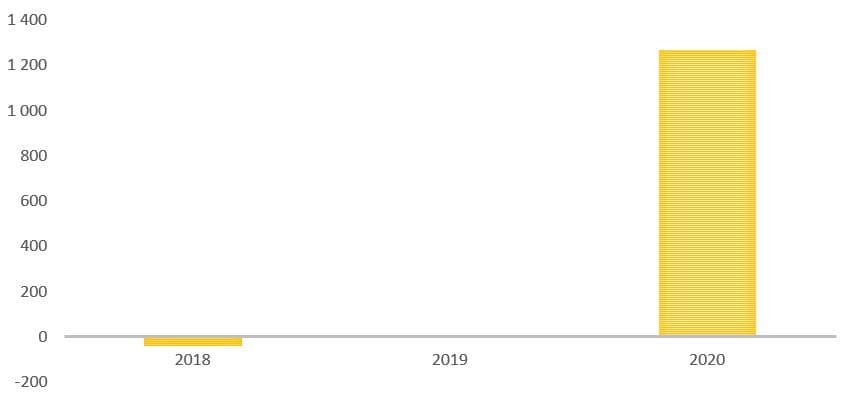

В результате «СПБ» смогла выйти в прибыль после нескольких убыточных лет. Чистая прибыль по итогам 2020 г. составила 1,27 млрд руб. по сравнению с чистым убытком в 5,9 млн руб. в 2019 г.

Чистая прибыль (убыток), млн руб.

Рис. 12. Источник: финансовая отчётность ПАО «СПБ»

Даже с учётом кратного роста активов и рекордной прибыли по итогам 2020 г. рыночная оценка ПАО «СПБ» от 1,8 до 2,5 млрд долл. выглядит завышенной. Если эмитенту удастся разместиться в данном диапазоне, то бизнес может оказаться одним из самых высокооценённых по мультипликаторам среди российских публичных компаний.

Кто владеет бизнесом в преддверии IPO?

В апреле 2021 г. 5% акций ПАО «СПБ» приобрела у Ассоциации «НП РТС» группа «ВТБ».

После сделки доли владения в компании распределились следующим образом.

Крупнейшим акционером с долей 32,8% остаётся Ассоциация «Некоммерческое партнёрство развития финансового рынка РТС», которая объединяет около 100 профессиональных участников финансового рынка.

12,9% владеет «Совкомбанк».

12,8% принадлежит компании «Фридом Финанс», которая приобрела акции в 2020 г. в ходе допэмиссии.

5,8% акций контролирует ПАО АКБ «Держава», которым владеет бизнесмен Сергей Ентц.

5,5% распоряжается сингапурский венчурный фонд Amereus Group.

5% принадлежит группе «ВТБ».

Прочим акционерам принадлежит около 25,2% акций ПАО «СПБ».

Структура акционерного капитала компании

Рис. 13. Источник: данные «Интерфакс»

IPO компании и перспективы

Желание Санкт-Петербургской биржи выйти на IPO как можно скорее выглядит разумно. Сегодня фондовый рынок в России находится на пике своей популярности. В 2021 г. количество уникальных инвесторов достигло рекордных 15% от экономически активного населения страны. Только за первые три месяца 2021 г. количество клиентов на брокерском обслуживании выросло на 22% по сравнению с IV кварталом 2020 г. и в 2,5 раза по сравнению с I кварталом 2020 г.

Динамика числа клиентов на брокерском обслуживании, млн лиц

Рис. 14. Источник: обзор ключевых показателей профессиональных участников рынка ценных бумаг, Банк России

Операционные и финансовые показали ПАО «Санкт-Петербургская биржа» также свидетельствуют о беспрецедентном спросе на её услуги по итогам 2020 г. У компании есть все шансы на успешный листинг и высокую рыночную оценку. При этом с начала 2020 г. акции ПАО «Московская биржа», главного конкурента «СПБ», выросли более чем на 60%.

Однако есть основания полагать, что основной прирост клиентов на фондовый рынок уже случился, а значит, в ближайшем будущем возможно замедление динамики открытия брокерских счетов.

Кроме того, как видно из финансовой отчётности, результаты бизнеса нестабильны. За три последних года лишь в 2020 г. «СПБ» получила чистую прибыль, а по итогам 2018–2019 гг. фиксировала чистый убыток.

Таким образом, рыночная оценка ПАО «Санкт-Петербургская биржа» во многом будет зависеть от конъюнктуры в отрасли на момент выхода компании на IPO.

В декабре 2020 г. руководство биржи заявляло, что планирует выйти на IPO не раньше 2022 г. Однако, как стало известно газете «Коммерсантъ», первичное размещение акций компании может состояться уже в 2021 г. году на фоне благоприятной рыночной конъюнктуры. Планируется, что рыночная оценка компании на IPO составит от 1,8 млрд до 2,5 млрд долл. В таком случае road show эмитента может начаться уже в октябре 2021 г.

Попробуем разобраться, что представляет собой ПАО «Санкт-Петербургская биржа» в преддверии возможного листинга.

История Санкт-Петербургской биржи

Санкт-Петербургская биржа была создана в 1997 г. как некоммерческое партнёрство и как площадка для проведения торгов ценными бумагами. Она была сформирована на базе фондовой биржи «Санкт-Петербург», став её правопреемником, и получила лицензию № 1 на деятельность в качестве фондовой биржи в России.

В январе 2009 г. Санкт-Петербургская биржа была преобразована в публичное акционерное общество, а все члены некоммерческого партнёрства стали её акционерами.

В 2010 г. ПАО «СПБ» начало сотрудничать с ОАО «Фондовая биржа РТС» (сейчас — ПАО «Московская биржа») в рамках проекта по развитию организованных торгов фьючерсными контрактами на товары, включая дизель, газойль, хлопок, кукурузу, пшеницу, соевые бобы и прочее. С 2014 г. «СПБ» продолжила работу по данному проекту самостоятельно, однако с апреля 2016 г. было принято решение прекратить торги производными финансовыми инструментами, мотивируя это низким спросом со стороны клиентов.

В 2014 г. биржа начала торги ценными бумагами 20 крупнейших российских эмитентов на платформе PLAZA, а позже добавила возможность торговать 50 наиболее ликвидными акциями иностранных эмитентов из индекса S&P 500. Список эмитентов постепенно рос, а с августа 2016 г. были допущены к торгам ценные бумаги ряда крупнейших южноазиатских компаний. В 2017 г. также начались торги еврооблигациями.

В 2019 г. «СПБ» начала расширять котировальный список ценных бумаг. Только за I полугодие было добавлено свыше 400 иностранных эмитентов, а общее количество ценных бумаг к августу 2019 г. превысило 1000 штук.

С 1 марта 2021 г. биржа запустила дополнительную утреннюю торговую сессию, которая открыла доступ к торгам ограниченным списком иностранных инструментов с 7:00 до 10:00 (мск).

На начало 2021 г. количество уникальных счетов клиентов на Санкт-Петербургской бирже превысило 600 тыс.

Обзор бизнеса

«СПБ» является одной из первых биржевых площадок в России и главным конкурентом ПАО «Московская биржа». Ключевым направлением деятельности Санкт-Петербургской биржи является проведение организованных торгов ценными бумагами и биржевыми товарами.

На 20 июня 2021 г. количество эмитентов, допущенных к торгам на площадке «СПБ», достигло 1851, включая акции, облигации и депозитарные расписки российских и зарубежных компаний. Иностранные инструменты в основном представлены акциями, входящими в индекс S&P 500, а также ценными бумагами европейских эмитентов.

Количество ценных бумаг, доступных на торгах ПАО «СПБ» на конец 2020 г., шт.

Рис. 2. Источник: пресс-релиз ПАО «СПБ»

На данный момент инвесторам доступны следующие группы торговых инструментов:

иностранные ценные бумаги;

еврооблигации;

российские ценные бумаги;

биржевые товары.

К торгам на бирже могут быть допущены ценные бумаги в процессе размещения и обращения.

Рис. 3. Источник: сайт ПАО «СПБ»

Санкт-Петербургская биржа предоставляет широкий спектр услуг, включая брокерские, информационные, репозитарные, а также обслуживание и ведение банковских счетов и прочие. Однако более 90% дохода бизнесу приносят услуги клирингового центра и организация торгов на фондовом рынке.

Структура доходов по услугам и комиссиям в 2020 г., %

Рис. 4. Источник: финансовая отчётность ПАО «СПБ» по МСФО за 2020 г.

Услуги клирингового центра предоставляются через НКО-ЦК «Клиринговый центр МФБ». Биржа взимает плату за допуск к клиринговому обслуживанию и осуществляет клиринговый сбор по тарифам.

Доходы от организации торгов на фондовом рынке включают фиксированную плату за предоставление допуска к участию в организованных торгах ценными бумагами, плату за предоставление выписок из реестров, а также сбор за заключение договоров участниками торгов.

По итогам 2020 г. объём торгов на «СПБ» в режиме основных торгов ценными бумагами иностранных эмитентов вырос в десять раз по сравнению с 2019 г. и достиг 167,3 млрд долл.

Динамика объёма торгов в режиме основных торгов по годам, млрд долл.

Рис. 5. Источник: пресс-релиз ПАО «СПБ»

В ноябре 2020 г. «СПБ» обновила рекорд по дневному обороту торгов, который превысил 2,2 млрд долл. Количество активных клиентов за 2020 г. выросло в семь раз и достигло 608,8 тыс.

Количество активных клиентов, тыс.

Рис. 6. Источник: пресс-релиз ПАО «СПБ»

Несмотря на увеличение количества ценных бумаг, представленных на бирже, в основном инвесторы предпочитают торговлю бумагами крупных и популярных эмитентов. По итогам 2020 г. доля инструментов топ-20 по объёму торгов составила 61%, а доля топ-50 — 74%.

Структура акций и депозитарных расписок по объёму торгов, %

Рис. 7. Источник: пресс-релиз ПАО «СПБ»

Что с финансовыми показателями?

За 2020 г. активы «СПБ» увеличились в 2,3 раза — до 18 327 млн руб. Основная причина положительной динамики связана с ростом денежных средств и их эквивалентов практически в десять раз из-за резкого увеличения активных счетов и объёмов торговли.

Активы, млн руб.

Рис. 8. Источник: финансовая отчётность ПАО «СПБ»

За 2020 г. капитал биржи вырос более чем в три раза — до 3,037 млрд руб. из-за увеличения эмиссионного дохода и нераспределённой прибыли. Обязательства выросли в 2,3 раза — до 14,9 млрд руб., что связано с ростом финансовых обязательств.

Капитал и обязательства, млн руб.

Рис. 9. Источник: финансовая отчётность ПАО «СПБ»

Чистые операционные доходы бизнеса выросли в 6,5 раз — с 361 млн до 2,33 млрд руб. Это связано с увеличением доходов от услуг клирингового центра почти в восемь раз — до 1,76 млрд руб., благодаря беспрецедентному росту числа активных клиентов и торгового оборота биржи.

Процентные доходы и доходы по услугам и комиссиям, млн руб.

Рис. 10. Источник: финансовая отчётность ПАО «СПБ»

Чистые операционные доходы, млн руб.

Рис. 11. Источник: финансовая отчётность ПАО «СПБ»

В результате «СПБ» смогла выйти в прибыль после нескольких убыточных лет. Чистая прибыль по итогам 2020 г. составила 1,27 млрд руб. по сравнению с чистым убытком в 5,9 млн руб. в 2019 г.

Чистая прибыль (убыток), млн руб.

Рис. 12. Источник: финансовая отчётность ПАО «СПБ»

Даже с учётом кратного роста активов и рекордной прибыли по итогам 2020 г. рыночная оценка ПАО «СПБ» от 1,8 до 2,5 млрд долл. выглядит завышенной. Если эмитенту удастся разместиться в данном диапазоне, то бизнес может оказаться одним из самых высокооценённых по мультипликаторам среди российских публичных компаний.

Кто владеет бизнесом в преддверии IPO?

В апреле 2021 г. 5% акций ПАО «СПБ» приобрела у Ассоциации «НП РТС» группа «ВТБ».

После сделки доли владения в компании распределились следующим образом.

Крупнейшим акционером с долей 32,8% остаётся Ассоциация «Некоммерческое партнёрство развития финансового рынка РТС», которая объединяет около 100 профессиональных участников финансового рынка.

12,9% владеет «Совкомбанк».

12,8% принадлежит компании «Фридом Финанс», которая приобрела акции в 2020 г. в ходе допэмиссии.

5,8% акций контролирует ПАО АКБ «Держава», которым владеет бизнесмен Сергей Ентц.

5,5% распоряжается сингапурский венчурный фонд Amereus Group.

5% принадлежит группе «ВТБ».

Прочим акционерам принадлежит около 25,2% акций ПАО «СПБ».

Структура акционерного капитала компании

Рис. 13. Источник: данные «Интерфакс»

IPO компании и перспективы

Желание Санкт-Петербургской биржи выйти на IPO как можно скорее выглядит разумно. Сегодня фондовый рынок в России находится на пике своей популярности. В 2021 г. количество уникальных инвесторов достигло рекордных 15% от экономически активного населения страны. Только за первые три месяца 2021 г. количество клиентов на брокерском обслуживании выросло на 22% по сравнению с IV кварталом 2020 г. и в 2,5 раза по сравнению с I кварталом 2020 г.

Динамика числа клиентов на брокерском обслуживании, млн лиц

Рис. 14. Источник: обзор ключевых показателей профессиональных участников рынка ценных бумаг, Банк России

Операционные и финансовые показали ПАО «Санкт-Петербургская биржа» также свидетельствуют о беспрецедентном спросе на её услуги по итогам 2020 г. У компании есть все шансы на успешный листинг и высокую рыночную оценку. При этом с начала 2020 г. акции ПАО «Московская биржа», главного конкурента «СПБ», выросли более чем на 60%.

Однако есть основания полагать, что основной прирост клиентов на фондовый рынок уже случился, а значит, в ближайшем будущем возможно замедление динамики открытия брокерских счетов.

Кроме того, как видно из финансовой отчётности, результаты бизнеса нестабильны. За три последних года лишь в 2020 г. «СПБ» получила чистую прибыль, а по итогам 2018–2019 гг. фиксировала чистый убыток.

Таким образом, рыночная оценка ПАО «Санкт-Петербургская биржа» во многом будет зависеть от конъюнктуры в отрасли на момент выхода компании на IPO.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба