20 января 2022 Zero Hedge

После мрачного десятилетия акции европейских банков наконец-то выросли, и быки говорят, что звезды сошлись для дальнейшего роста. Субиндекс Stoxx 600 для кредиторов является лучшим в регионе в 2022 году, увеличившись на 10%, продемонстрировав лучшее начало года за всю историю наблюдений, включая самую длинную серию роста с 2018 года. Все, кроме одной, из 38 акций, входящих в группу выросли с начала прошлого года, и индикатор вырвался из канала нисходящего тренда, существовавшего с 2015 года.

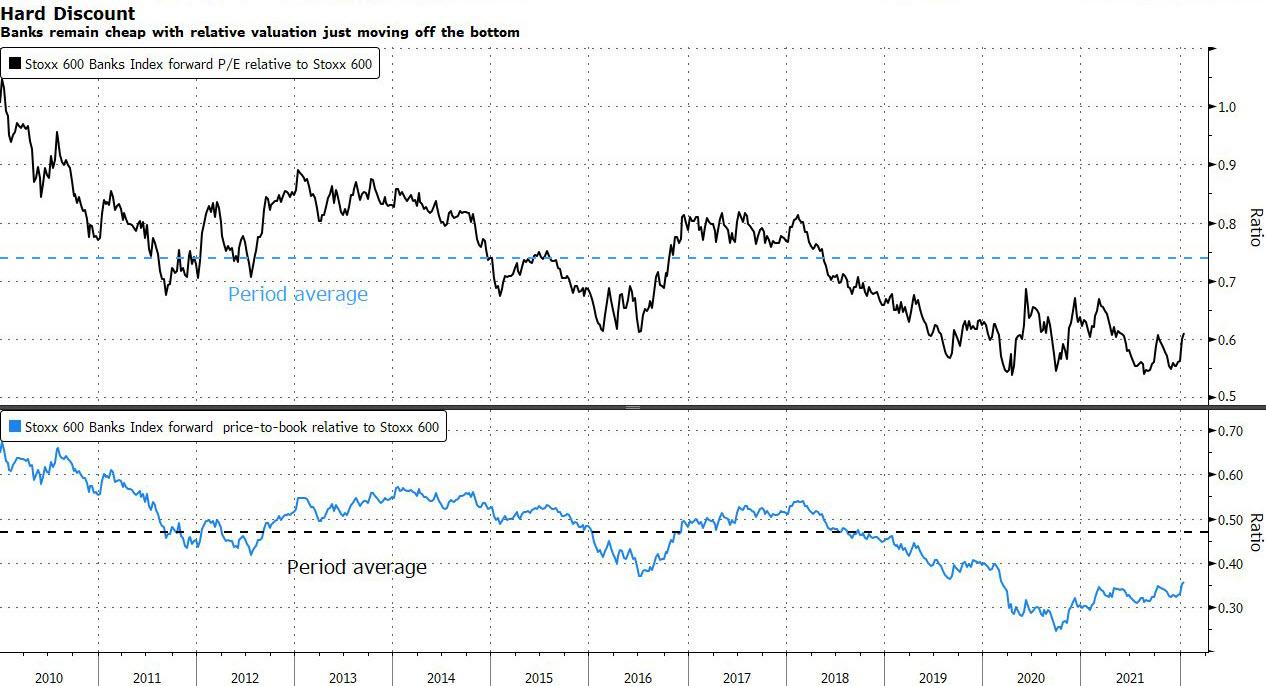

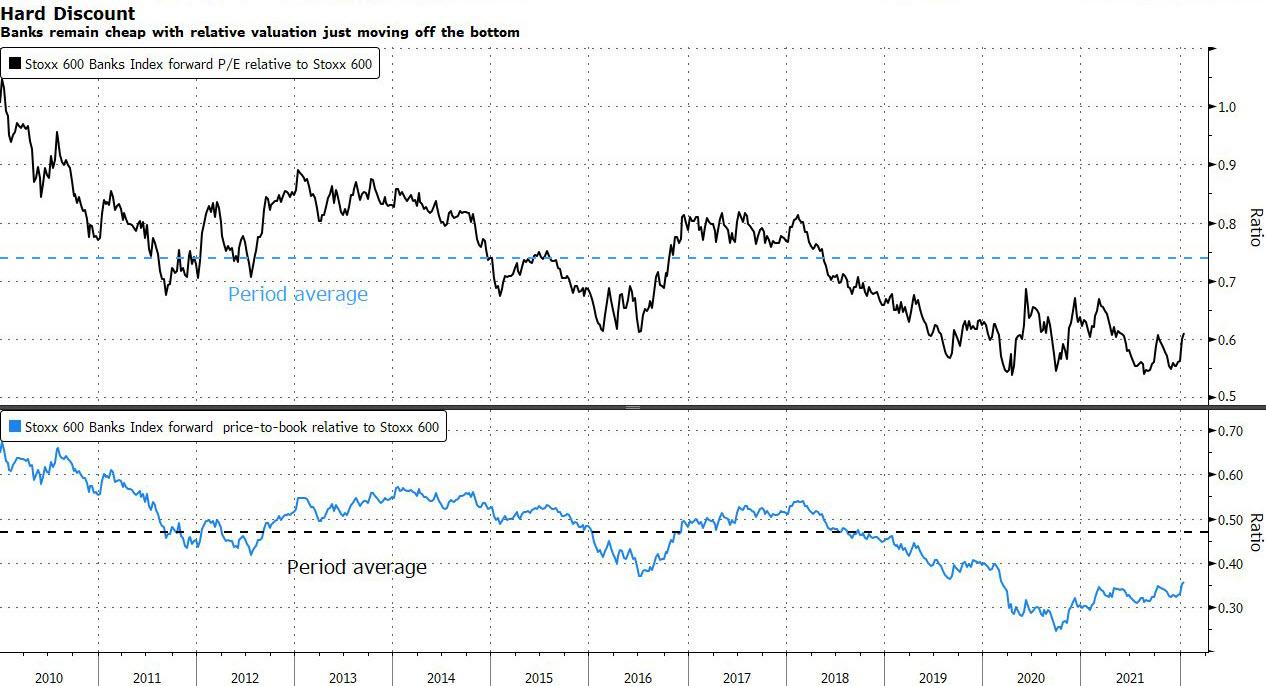

Ожидания ужесточения денежно-кредитной политики со стороны Федеральной резервной системы и других центральных банков вызвали всплеск доходности облигаций, что помогает банкам предоставлять более выгодные кредиты. Восстановление экономики после пандемии также приведет к увеличению заимствований со стороны предприятий и потребителей. «Поскольку инвесторы в акции должны выяснить, кто больше всего выигрывает от предстоящих мер центрального банка, кажется логичным обратить внимание на банки», — говорит Андреас Мейер, генеральный директор Fountain Square Asset Management. «В этих старых собаках еще есть жизнь». Несмотря на недавнее ралли, сектор остается очень дешевым. При форвардном P/E менее 10 банки торгуются с 40-процентным дисконтом к рынку в целом, что все еще близко к рекордно низким значениям. Ожидаемые доходы могут продолжать расти вместе с доходностью облигаций, поскольку каждое увеличение доходности на 100 базисных пунктов может добавить около 23 миллиардов евро к прибыли банка, согласно оценкам аналитика Bank of America Аластера Райана.

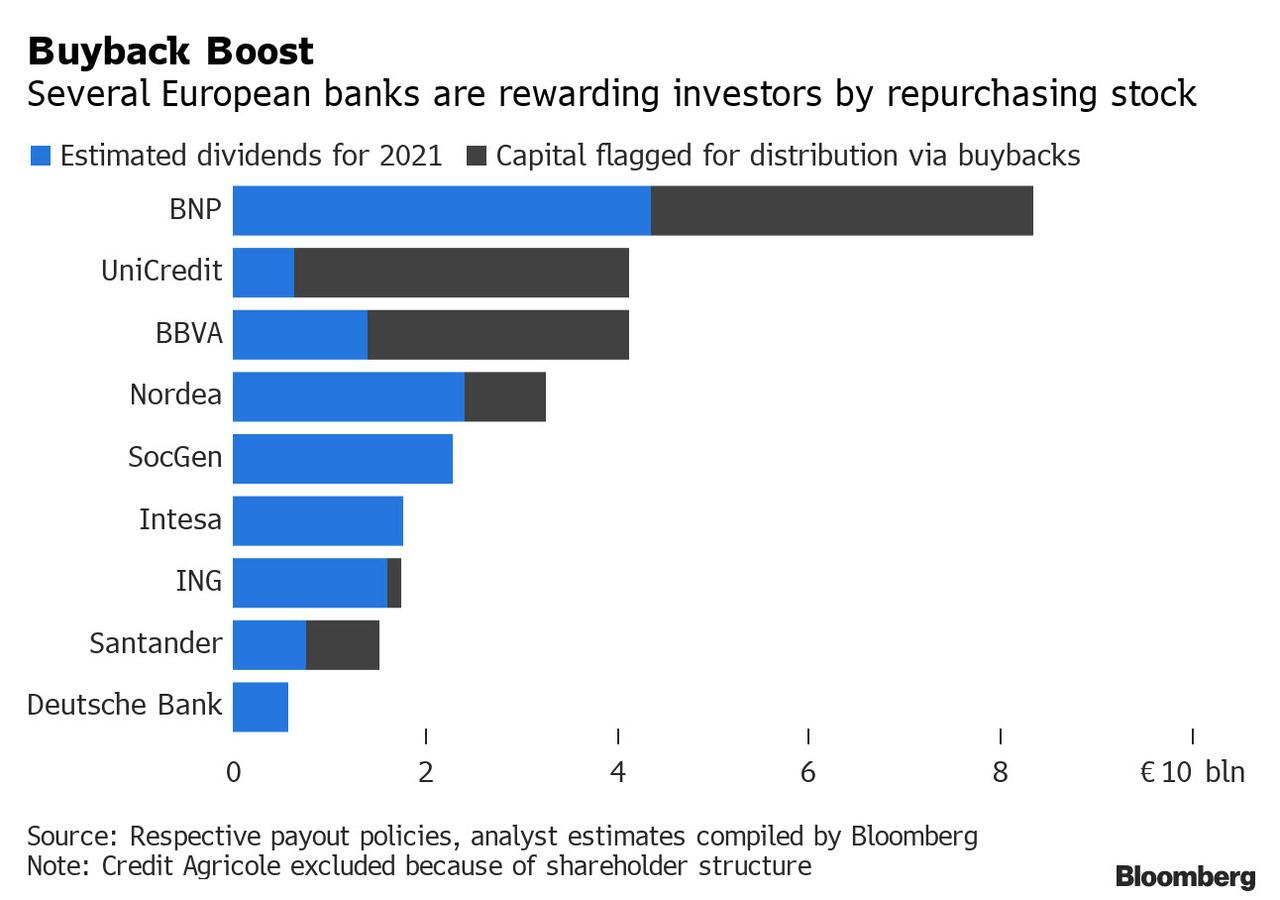

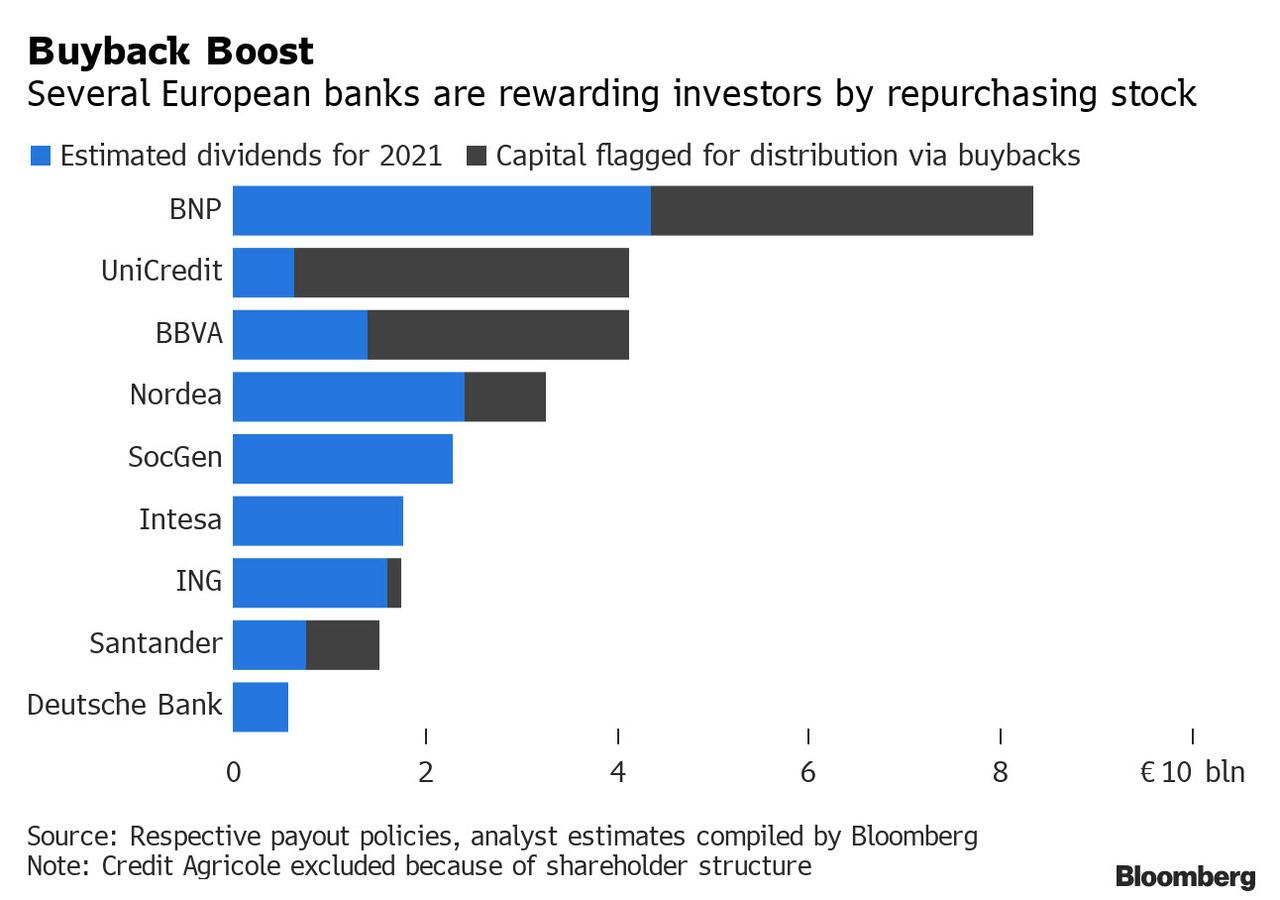

«Европейские банки начинают год с привлекательных оценок, высокой доходности от распределения дивидендов и выкупа акций, а также с сильной динамикой прибыли», — говорит Найл Галлахер, инвестиционный директор по европейским акциям в GAM Investments. Сектор предлагает вторую по величине форвардную дивидендную доходность на рынке на уровне 5%. Видимость доходов акционеров улучшилась после истечения срока действия запрета Европейского центрального банка на дивиденды и обратный выкуп, в то время как качество банковских активов остается стабильным, несмотря на воздействие пандемии. По оценкам аналитика Citigroup Эндрю Кумбса, кредиторы могут увеличить доходность капитала до 81 миллиарда евро в этом году, в то время как Bank of America считает, что до конца 2023 года будет доступно 134 миллиарда евро.

Некоторые инвесторы сокращают свои банковские активы. Cerberus Capital Management на этой неделе продала около 450 миллионов евро акций Deutsche Bank и Commerzbank, сократив доли, которые она приобрела в 2017 году. Тем не менее, одним из аргументов в пользу сохраняющегося оптимизма является избыточный капитал сектора и солидные балансы, которые могут послужить катализатором для долго обсуждавшейся консолидации фрагментированного европейского банковского рынка. «Активность по слияниям может разгореться», — прогнозирует главный инвестиционный директор Crossbridge Capital Маниш Сингх, отмечая, например, что французский кредитор BNP Paribas будет сидеть на «загашнике» в размере 16 миллиардов долларов после продажи своего банковского подразделения в США. «Я бы выбрал только национальных чемпионов, поскольку они в конечном итоге выиграют от консолидации, принудительной или иной», — говорит он.

Ожидания ужесточения денежно-кредитной политики со стороны Федеральной резервной системы и других центральных банков вызвали всплеск доходности облигаций, что помогает банкам предоставлять более выгодные кредиты. Восстановление экономики после пандемии также приведет к увеличению заимствований со стороны предприятий и потребителей. «Поскольку инвесторы в акции должны выяснить, кто больше всего выигрывает от предстоящих мер центрального банка, кажется логичным обратить внимание на банки», — говорит Андреас Мейер, генеральный директор Fountain Square Asset Management. «В этих старых собаках еще есть жизнь». Несмотря на недавнее ралли, сектор остается очень дешевым. При форвардном P/E менее 10 банки торгуются с 40-процентным дисконтом к рынку в целом, что все еще близко к рекордно низким значениям. Ожидаемые доходы могут продолжать расти вместе с доходностью облигаций, поскольку каждое увеличение доходности на 100 базисных пунктов может добавить около 23 миллиардов евро к прибыли банка, согласно оценкам аналитика Bank of America Аластера Райана.

«Европейские банки начинают год с привлекательных оценок, высокой доходности от распределения дивидендов и выкупа акций, а также с сильной динамикой прибыли», — говорит Найл Галлахер, инвестиционный директор по европейским акциям в GAM Investments. Сектор предлагает вторую по величине форвардную дивидендную доходность на рынке на уровне 5%. Видимость доходов акционеров улучшилась после истечения срока действия запрета Европейского центрального банка на дивиденды и обратный выкуп, в то время как качество банковских активов остается стабильным, несмотря на воздействие пандемии. По оценкам аналитика Citigroup Эндрю Кумбса, кредиторы могут увеличить доходность капитала до 81 миллиарда евро в этом году, в то время как Bank of America считает, что до конца 2023 года будет доступно 134 миллиарда евро.

Некоторые инвесторы сокращают свои банковские активы. Cerberus Capital Management на этой неделе продала около 450 миллионов евро акций Deutsche Bank и Commerzbank, сократив доли, которые она приобрела в 2017 году. Тем не менее, одним из аргументов в пользу сохраняющегося оптимизма является избыточный капитал сектора и солидные балансы, которые могут послужить катализатором для долго обсуждавшейся консолидации фрагментированного европейского банковского рынка. «Активность по слияниям может разгореться», — прогнозирует главный инвестиционный директор Crossbridge Capital Маниш Сингх, отмечая, например, что французский кредитор BNP Paribas будет сидеть на «загашнике» в размере 16 миллиардов долларов после продажи своего банковского подразделения в США. «Я бы выбрал только национальных чемпионов, поскольку они в конечном итоге выиграют от консолидации, принудительной или иной», — говорит он.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба