«Мы живем в инвестиционном мире, населенном не теми, кого нужно убеждать логикой, а легковерными и жадными людьми, которым требуется совсем мало, чтобы поверить во что-то». Уоррен Баффетт, 8 июля 1968 г.

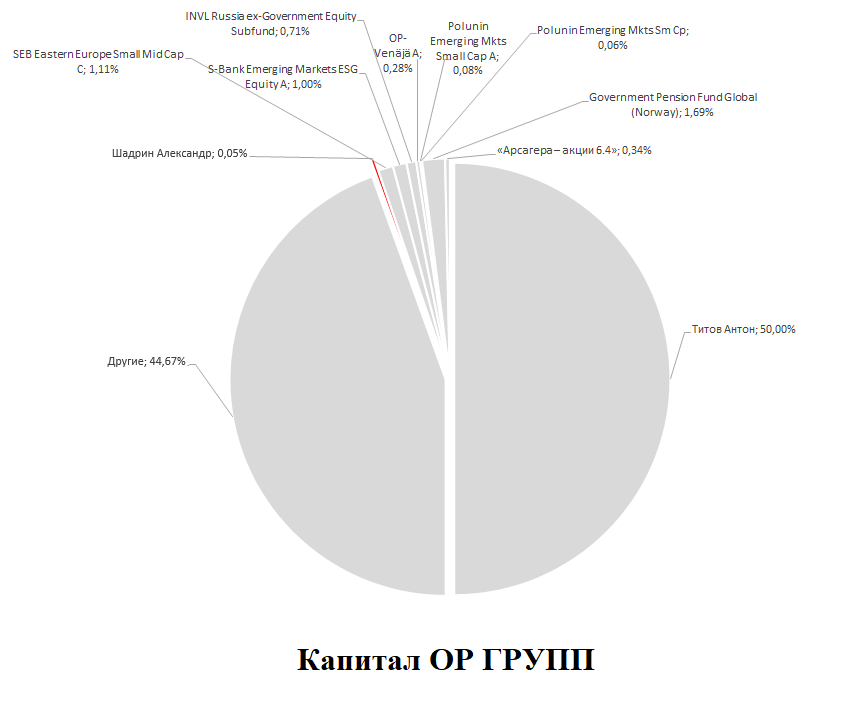

В первую очередь адресую данную статью к прочтению мажоритарному акционеру ПАО «ОР ГРУПП» Титову Антону Михайловичу (начал писать еще в декабре, когда он еще был Генеральным директором) и новому CEO компании Алексею Усику, считайте это Открытым письмом от Вашего акционера.

В любом случае Антон Титов останется в управлении ПАО «ОРГ» в лице члена совета директоров. Он также сохранит за собой пост директора ООО «ОР», основной дочерней операционной компании ПАО «ОРГ», которая специализируется на оптовой и розничной реализации обуви и сопутствующих товаров, эмитента облигаций.

Я был бы очень признателен, если Вы прокомментируйте все вопросы, затронутые ниже, а также учтете рекомендации по предоставлению информации для акционеров. Думаю, этот пост также будет интересен текущим и потенциальным акционерам ПАО «ОРГ», если еще не всё потеряно для самой компании.

Пролог

В одной из глав книги «Правила инвестирования Уоррена Баффетта», Д. Миллера очень подробно описана история про американскую компанию Dempster и её огромные запасы. Это мне ужасно сильно напомнило одну компанию из нашего времени (я даже в названии данной статьи использовал аналогичное Миллеру: игра на конверсии активов). Dempster очень поучительная история, в самом конце статьи я приведу выдержки.

Есть такая компания OR Group (ранее она называлась Обувь России, теперь OR расшифровывается как «онлайн-ритейл»). Но сменив название она не устранила свою главную проблему (поэтому для меня это пока Обувь России). Это ОГРОМНЫЕ запасы, об этом далее.

Компания проводит политику информационной открытости, надеюсь на конструктивный отклик. И очень хотелось бы, чтобы Алексей Усик (новый CEO компании) вместе с Антоном Титовым повторили бы историю Гарри Боттла «человека года», как называл его Баффетт 60 лет назад. Между прочим, если бы Dempster обанкротилась в начале 1960-х, жизнь и судьба Баффетта сложились бы совершенно иначе. Правда, Баффетту пришлось купить 70% Dempster и заменить руководство компании (последнее Антон Титов уже сделал), чтобы «Гарри сделал свое дело».

IPO и акции

Публичная история OR Group (до июня 2021-го — «Обувь России») началась в ноябре 2017 года, когда компания провела IPО на Московской бирже. Цена размещения была равна 140 руб. за акцию. Это была нижняя граница установленного ценового диапазона – 140–170 руб.

В ходе IPO инвесторы приобрели 42,396 млн новых акций «Обуви России». Таким образом, компания выручила от размещения 5,94 млрд руб. Вся она была оценена в 15,8 млрд руб. Кроме того, были продано 4,24 млн акций гендиректора компании Антона Титова в рамках опциона greenshoe. По итогам IPO фри-флоат составил 41%.

Иностранные инвесторы купили 75% (!) предложенных в рамках IPO акций компании, большинство инвесторов — были представители Великобритании и скандинавских стран.

Источник, близкий к одному из организаторов размещения, говорил, что обрадован составом покупателей бумаг «Обуви России». По его словам, в основном это были инвесторы из Великобритании и северных стран континентальной Западной Европы. «Из России покупатели тоже были, но их немного», — отметил собеседник “Ъ”. Он подчеркнул, что доминируют долгосрочные инвесторы. Все опрошенные “Ъ” управляющие российских фондов заявили, что не участвовали в размещении «Обуви России».

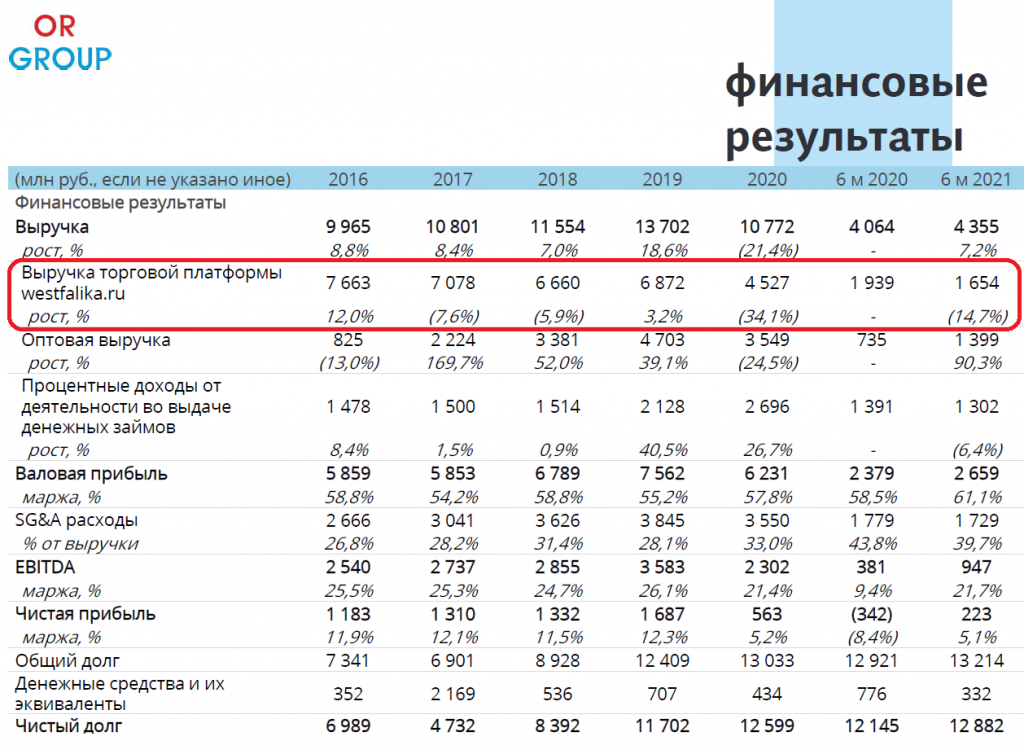

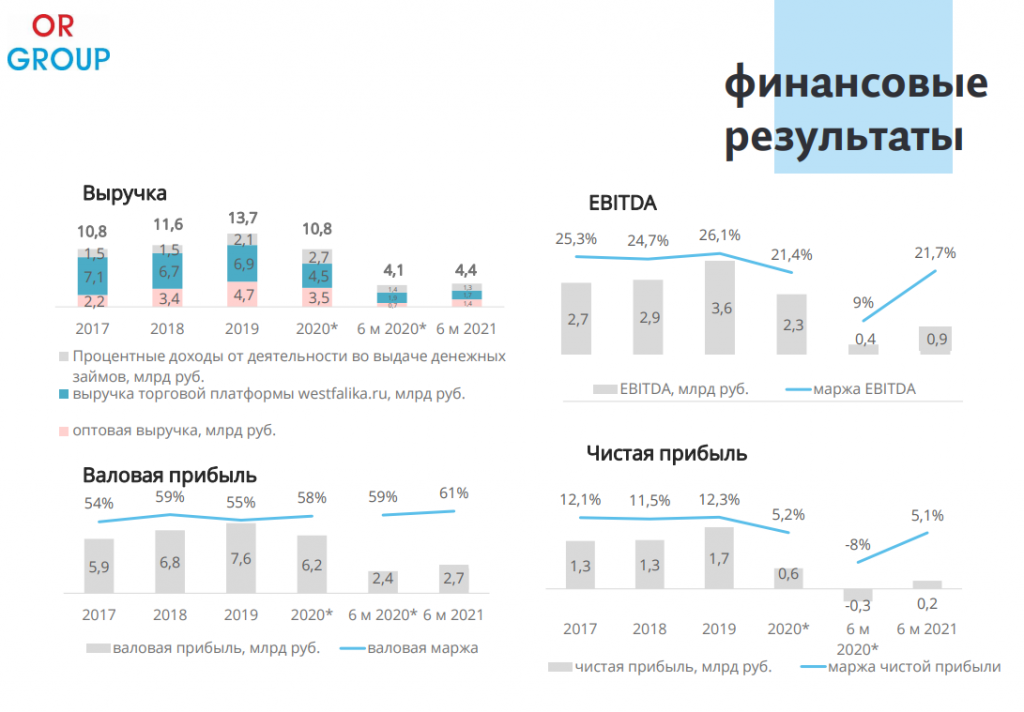

IPO «Обуви России» можно назвать весьма успешным, рынок оценил компанию по P/E=12. Для российской компании через «3 года после Крыма», это неплохо. В 2017 году выручка компании составила 10,8 млрд руб., чистая прибыль — 1,3 млрд руб., EBITDA — 2,74 млрд руб. Рентабельность по EBITDA по итогам 2017 года составила 25,3%, что является высоким результатом среди ведущих мировых фешн-ритейлеров (правда, здесь есть два нюанса, ОРГ не проводит сезонных распродаж и у нее есть бизнес по микрокредитованию, но об этом далее подробности).

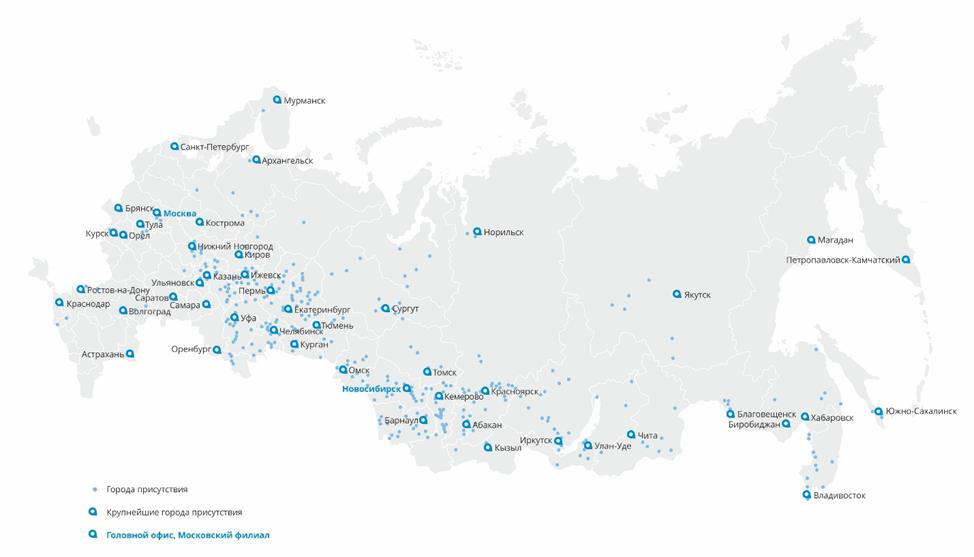

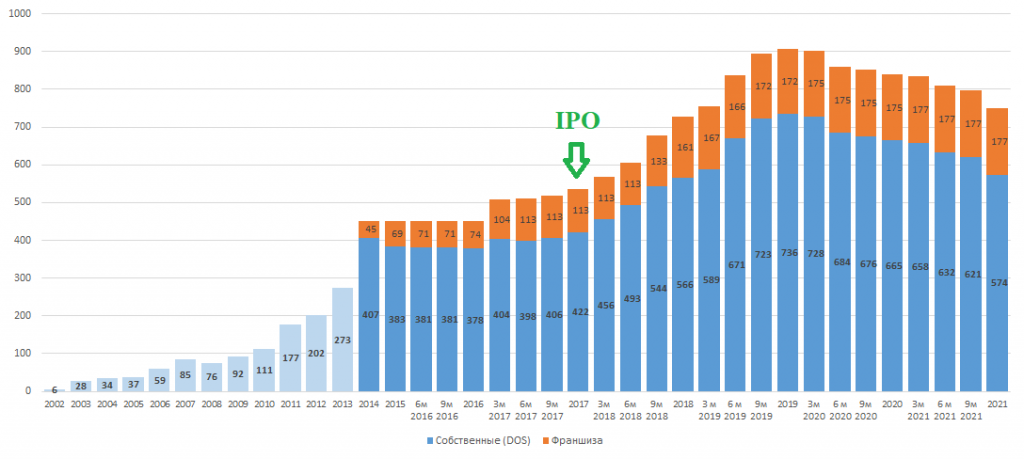

Деньги от инвесторов нужны были «Обуви России», чтобы увеличить розничную сеть (стояла цель удвоить число магазинов за три года, а за пять лет – довести число точек до более 1200), развивать дистрибуцию, частично расплатиться по долгам и на другие цели, сообщала «Обувь России». Тогда у Группы было 535 магазина (включая 113 магазинов по франшизе) в 140 городах России, компания называла себя «лидером среднеценового сегмента обувного рынка» страны.

Однако результаты IPO для инвесторов оказались удручающими (с IPO такое часто случается). Цена на акции компании, продержавшись в течение полугода на уровне 120 рублей, т. е. уже ниже уровня размещения, с мая 2018 года вошла в нескончаемое пике, упав к концу 2018 года ниже 50 рублей. Сейчас цена еще ниже – около 10-11 рублей. Падение ускорилось после тех.дефолта 20 января 2022 года.

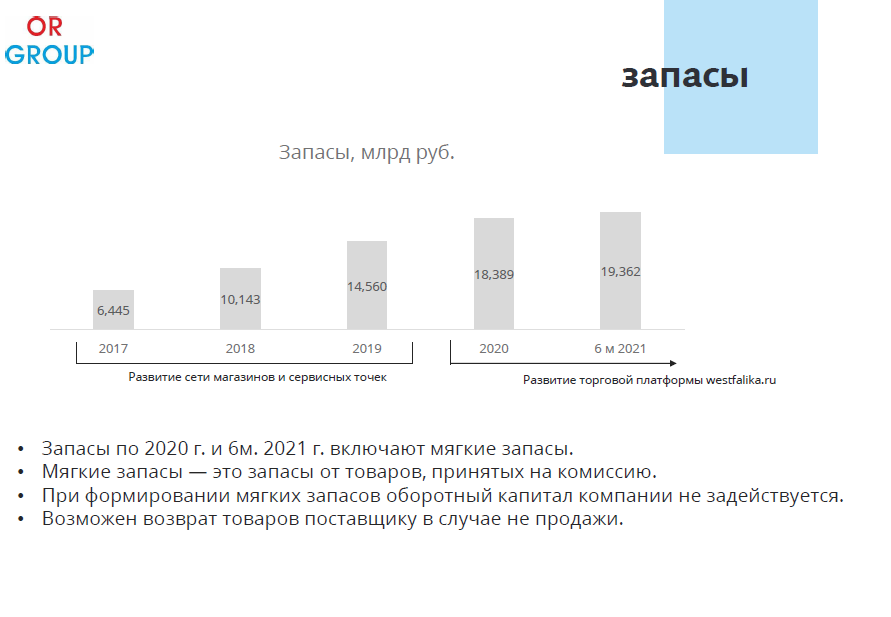

За период 2018-2021 гг. выручка компании практически не выросла (конечно, здесь стоит учесть провал из-за пандемии), а чистый долг вырос с 4,7 до 12,9 млрд руб. В активах привлеченный капитал (долг + IPO) был, по сути, направлен на увеличение запасов и авансирование закупок (в сумме более 24 млрд руб., или 20 млрд руб., если вычесть 4 млрд руб. «мягких запасов»). То есть, рост запасов компании составил 135%, а выручка осталась неизменной — неэффективность на лицо.

Это заметили, и институциональные инвесторы и поспешили на выход.

Долгосрочные инвесторы оказались не такими и долгосрочными…

Вот именно из-за такой истории котировок компания ОРГ сейчас имеет имидж — треша, скама, г… и прочие нехорошие слова.

Среди акционеров Обуви России побывал даже владелец группы ОНЭКСИМ Михаил Прохоров. Правда, после НорНикеля он инвестирует уже не столь удачно.

Владельцем 24,99% «Обуви России» Прохоров стал в I квартале 2017 г., когда компания еще была непубличной. Позднее его доля снизилась до 15,6% и оставалась такой до 26 июня 2019 года, когда его оффшорная компания Karyo Holdings перестала быть акционером ПАО «ОР». Представитель Прохорова сделку подтвердил: «Так было запланировано заранее, он [бизнесмен] вышел с хорошей прибылью». Других подробностей он не раскрыл, в том числе имя покупателя.

Если Прохорову летом 2019 года удалось выйти с хорошей прибылью, когда цены ОР снизились до 50-60 руб. за акцию, значит в начале 2017 года он купил еще дешевле. Молодец, если так. Прохоров – один из самых состоятельных бизнесменов в стране: в 2019 г. он занимал 12-е место среди богатейших россиян по версии журнала Forbes с состоянием $9,8 млрд. С 2016 г. миллиардер распродавал активы: так, он расстался с долей в одном из крупнейших мировых производителей алюминия – UC Rusal, с пакетом производителя минеральных удобрений «Уралкалий», девелопером ОПИН, медиахолдингом РБК, акциями клуба Национальной баскетбольной ассоциации Brooklyn Nets.

Какое-то время среди акционеров ОР были еще и Prosperity Capital Management, которые помогали управлять портфелем акций в России другому крупному акционеру ОР – норвежскому суверенному фонду Government Pension Fund Global, который также участвовал в IPO. И понятное дело, потерял деньги.

https://www.nbim.no/en/the-fund/investments/#/2020/investments/equities/8487/OR%20PJSC

В 2017-2019 гг. доля норвежцев в компании ОР была 2,87%, в 2020 г. они её сократили на 40% до 1,69%. Посмотрим, что будет по итогам 2021 года, даже если они больше не продавали акций – сейчас это лишь $0,26 млн. По некоторым данным они продолжили продажи и в 2021 году. Норвежцы уже потеряли на этой инвестиции более 90% вложенных средств или $6,2 млн. Конечно, для триллионного фонда это копейки, или вернее эре.

Согласно данным morningstar.com за последнее время другие институционалы активно покидали акции ОРГ. Вот почему так и снижались котировки.

https://www.morningstar.com/stocks/misx/orup/ownership

Если посмотреть на обороты акций после объявления тех. дефолта по одной из серии облигаций, возможно, иностранных институционалов уже и нет.

Среди российских УК бумаги ОР сейчас есть в ПИФе «Арсагера – акции 6.4» — 387 890 шт. (0,34%). Больше не известно о смельчаках, держащих столь рисковые бумаги.

Кстати, выход иностранных инвесторов, а точнее, когда они все уже выйдут, может положительно отразиться на акциях ОРГ, что-то подобное мы видели в ОВК после завершения выхода из них НПФов.

Отчетность

Компания дает очень много информации (возможно, даже слишком много, много и навязчивость – это уже плохо), постоянно публикует интервью с руководством, блог на сМарт-лабе, новости, есть раздел на сайте, где есть много ответов в разделе FAQ на вопросы, которые интересуют инвесторов — https://orgroup.ru/investors/, но недоверие всё равно остается у инвесторов (иначе бы котировки акций не падали всё ниже и ниже).

Компания хотя и позиционирует себя открытой и предоставляет много информации о себе, но зачастую она носит фрагментарную и несущую больше маркетинговую составляющую. Например, сейчас компания активно развивает маркетплейс и онлайн-каналы, регулярно публикует данные по процентам роста по данным направлениям за месяц год к году, но без общей картины – это носит лишь рекламный характер.

Основные претензии к отчетности.

Во-первых, компания не предоставляет подробного анализа работы сегментов, нет MDA (Анализ руководством Компании финансового состояния и результатов деятельности). Для примера можно посмотреть MDA крупных компаний Русагро, Фосагро, Акрона, Сбера и особенно нефтяников – ЛУКойл, Газпром, Роснефть, Газпром нефть. Это просто кладезь ценной информации о состоянии компании. Финансовые, операционные данные, долг. Открытость для ОРГ жизненно необходима.

Конечно, ОРГ не такая громадная компания, значит ей будет проще сделать полноценный MDA по компании. Кроме, того в MDA можно подробнее показывать важные для инвесторов вопросы – информация по запасам (мягкие и твердые), по долгам и его обслуживанию, просрочки в МКК и т.д. Всё то, что не дает, как говорит руководство, показать аудитор, можно будет рассказать именно в MDA. Представьте, что вы делаете этот отчет для себя, чтобы понять, что происходит в компании в текущий момент.

OR GROUP является многопрофильным холдингом, она занимается розничной торговлей (омниканальные продажи и интернет-торговля), развивает собственный маркетплейс и платформу для поставщиков «Продаем», проект партнерских пунктов выдачи заказов, логистическую инфраструктуру, финансовые сервисы, а также владеет двумя обувными фабриками. Когда всё свалено в кучу, честно сказать, очень сложно разобраться. Возникает путаница, что куда входит, где выручка, а где почти операционная прибыль от определенного вида деятельности. Посегментный анализ ОРГ требуется без сомнений.

Во-вторых, регулярность отчетности. Раз в полгода предоставлять отчетности – очень плохая практика. Нет полных данных по операционным показателям. Компания пыталась давать какие-то операционные данные чуть ли не помесячно, но все это закончилось ничем. Лучше делать отчетность+MDA раз в квартал, за 3 мес. и 9 мес. отчетность может быть неаудированной. Квартальный темп предоставления данных наиболее оптимален. Регулярность, стабильность и полнота информации – залог доверия инвесторов!

Проанализировать компанию по сегментам по имеющемся данным довольно проблематично.

Сегменты

1. Реализация товаров

Начнем с основного направления – Реализация товаров. Хотя в данный момент, он приносит совсем мало прибыли или даже убытки. Микрокредитование выгоднее, но об этом ниже.

Кроме розничных и оптовых продаж, в данный сегмент входят еще онлайн-продажи и маркетплейс, а также доходы от ПВЗ (пунктов выдачи заказов). Совсем недавно OR GROUP выделило логистические сервисы (партнерские пункты выдачи заказов) в отдельную структуру – ООО «О2» (в дальнейшем может вывести на IPO). Плюс ОРГ развивает новые форматы взаимодействия со сторонними маркетплейсами, чтобы наращивать продажи товаров под собственными торговыми марками. В мае 2021 г. компания начала работать с онлайн-площадкой OZON по системе FBS (fulfillment by seller), в июле — с Wildberries. В январе 2022 г. стартовали продажи брендов Группы на Яндекс.Маркете, также по схеме отгрузки товаров со складов продавца (FBS).

Вот здесь начинаются вопросы к отчетности. Согласно отчетности для целей управления деятельность Группы разделена на два отчетных операционных сегмента:

1) розничная и оптовая торговля обувью, аксессуарами и сопутствующими товарами (реализация товаров);

2) выдача денежных займов.

Есть разбивка показателей по сегментам до EBITDA, но до чистой прибыли идет уже цепочка в целом по компании, что несколько искажает представление инвесторов о сегментах.

Финансовые расходы связаны в первую очередь с сегментом «Реализация товаров» из-за огромных долгов (МКК Арифметика не имеет долгов), которые были сформированы из-за создания не менее огромных запасов. И если бы сегментный анализ вели бы до чистой прибыли получилось совсем непрезентабельная картина для основного сегмента компании.

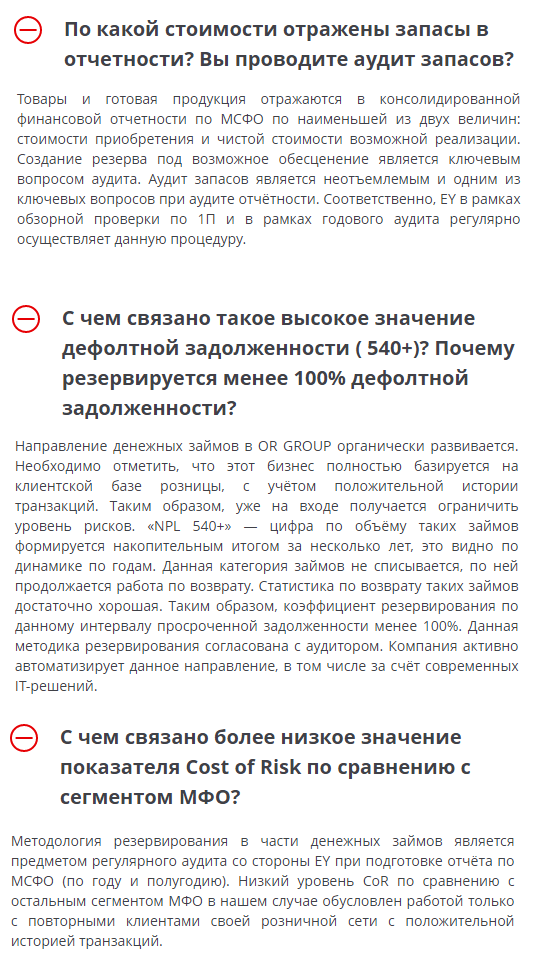

Далее. Разбивку на розничные и оптовые продажи можно найти в отчете

а вот точных отдельных данных по онлайн-продажам, маркетплейсу, продажам в других маркетплейсах и доходам от ПВЗ уже в отчетности нет. Хотелось бы, чтобы была полная разбивка данных по всем направлениям продаж.

В принципе логично, их результаты суммировать в одном месте, так как деятельность данных направлений тесно связана между собой. Есть один магазин, там продаются свои товары, товары маркетплейса, приходят за посылками в ПВЗ и плюс еще онлайн-продажи.

Однако очень полезно знать, как развиваются все эти направления по отдельности и какую приносят прибыль. Кроме того, всё-таки реализация своих товаров и получение комиссий в маркетплейсе и от ПВЗ – это разные вещи. И хотелось бы подробностей.

Я честно сказать, не был ни в одном магазине Обуви России, в Питере как-то мне они ни разу не попадались на глаза, часто говорят о их «грустном» виде. Основные регионы присутствия: Сибирь, Поволжье, Урал и Дальний Восток.

Количество магазинов

Планы на IPO по росту сети выполнялись бодро (почти удвоение сети произошло не за 3 года, а за 2). Сеть достигла своего максимума в конце 2019 года, как раз перед началом пандемии COVID-19, сейчас идут обратные процессы.

Кстати, в презентациях «розничные продажи» стали называться «выручкой торговой платформы westfalika.ru», что также несколько путает, так как это всё-таки не продажи онлайн, а включая их.

Далее пройдемся подробнее по отдельным бизнес-направлениям сегмента «Реализация товаров», в первую очередь, её розничную часть, в нее включено сейчас довольно много направлений, что создает определенную путаницу.

Сейчас компания включает в себя следующие бренды:

https://orgroup.ru/brands/

Westfalika − основная розничная сеть Группы, монобрендовые магазины обуви классического дизайна среднеценового сегмента;

Rossita − мультибрендовые магазины обуви разных стилей для всей семьи;

Lisette − монобрендовые салоны молодежной обуви французского дизайна среднеценового сегмента;

Emilia Estra − специализированные салоны модной женской обуви и аксессуаров для молодой аудитории;

Пешеход − мультибрендовые обувные супермаркеты − стоковые центры для розничной сети Группы;

S-TEP − бренд обуви спортивного дизайна для повседневной носки из натуральной кожи и меха;

All.go − бренд обуви для прогулок разных сезонов с использованием полимерных материалов (ЭВА);

Snow Guard − бренд комфортной и модной верхней одежды для всех сезонов.

И еще Medelista — модные сандалики и босоножки ярких расцветок и Pioneer of Arctic Travel — обувь, которая предназначена для эксплуатации в экстремальных погодных условиях.

По мне, так слишком много брендов для такой компании, как Обувь Россия.

Вестфалика, наверное, самый известный бренд. В принципе, если бы компания так называлась и все магазины были под этим брендом было бы не так и плохо.

В 2018-2019 гг. компания взяла курс на e-commerce. Развитие онлайн-заказов, логистической инфраструктуры и т.д.

Конечно, это не Озон, но в предложенных условиях это уже неплохо. Возможно, неплохо. Компания движется в русле текущей моды, но она же довольно часто меняла концепцию своего развития, увеличивала сеть, нарастила до космических размеров запасы и долги. Потом хотела провести допэмиссию по 100 руб. и байбек. И так далее. А теперь, вот это, ребрендинг и переход в e-commerce. И всё это на фоне постоянного снижения котировок. Доверие так просто не вернуть.

На текущий момент в торговых точках компании функционируют более 3600 ПВЗ, ежемесячно OR GROUP выдает около 200 тыс. посылок. Сейчас Группа сотрудничает с 19 партнерами — ведущими логистическими операторами и онлайн-ритейлерами, среди которых PickPoint, DPD, Почта России, СберЛогистика, «Цайняо», Wildberries, Яндекс.Маркет и другие.

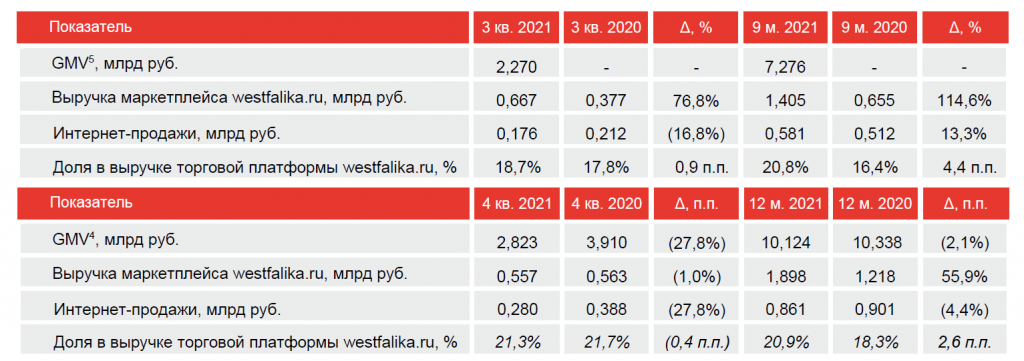

Я попробовал суммировать имеющуюся информацию из всех источников и посмотреть, как обстоят дела у ОРГа с оффлайн и онлайн продажами, ПВЗ и как идет процесс трансформации в IT-компанию?

Но у меня не получилось, не бились цифры совсем, не смог связать GMV в целом, маркетплейса и выручку компании по всем направлениям. GMV (Валовая стоимость товаров) – это общая стоимость товаров и заказов, обработанных торговой платформой OR GROUP, а также НДС, комиссия по рассрочке, сервисный оборот и прочий комиссионный доход. В выручке, кроме основных своих продаж, находятся комиссии от GMV маркетплейса, от выручки ПВЗ.

Огромная просьба сделать разбивку по продажам более прозрачной и понятной.

Ужасно, всё запутанно. Идет развитие интернет-продаж, но в общих продажах не столь значительна. ПВЗ интересно было бы тоже понять сколько приносит и где отображается?

Отлично было бы, еще помимо выручки, компания предоставляла бы и информацию по операционной прибыли по каждому направлению.

Несмотря на рост выручки маркетплейса и онлайн-продаж, выручка торговой платформы Westfalika снизилась в 2021 году по сравнению с аналогичными показателями прошлого года. Основной причиной является не до конца восстановившийся трафик в магазинах сети.

Динамика оптовой выручки обусловлена особой сезонностью закупа оптовых контрагентов. В 2020 году из-за карантинных ограничений основные оптовые закупки сместились на 3 квартал 2020 года. Что касается 2021 года, то по итогам 9 месяцев оптовая выручка выровнялась к аналогичному показателю за 9 месяцев 2020 года. Зато 4 квартал 2021 года был еще хуже.

Что-то произошло нехорошее в 4 квартале 2021 года, сокращение по всем показателям.

Рассрочка

Интересный момент, что ОРГ помимо выдачи микрокредитов еще зарабатывает на рассрочке, через комиссии. Но опять же сколько я так и не смог понять, и где они зашиты?

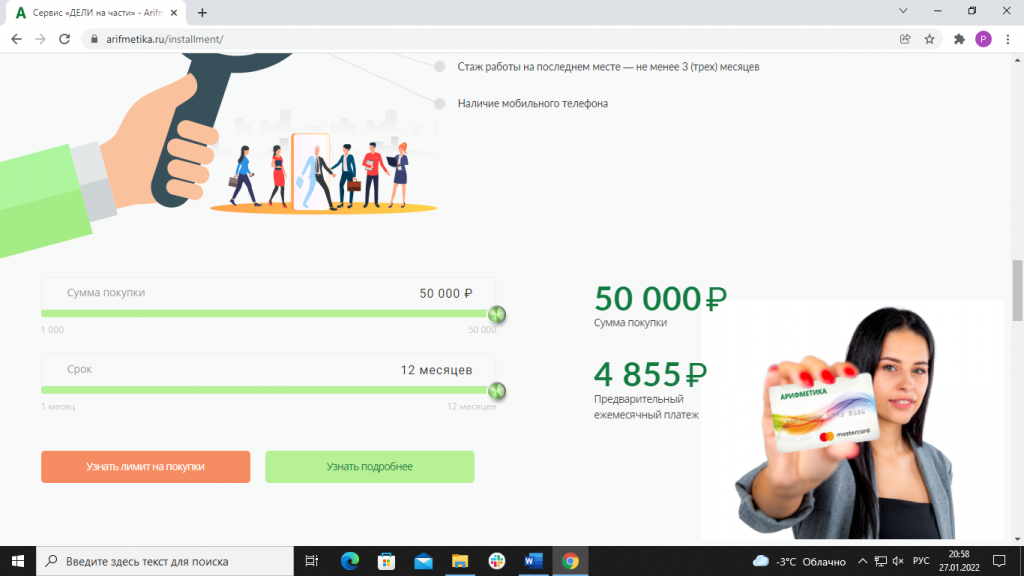

И размеры рассрочки сопоставимы с размером кредитов. Логично их было бы отнести тоже к микрокредитной деятельности, но в любом случае интересно, сколько приносит прибыли рассрочка.

Опять же обращает внимание на себя ужасный 4 квартал 2021 года, падение и по микрокредитной деятельности.

Просрочка, и резервы довольно крупные.

Но есть риск, что компания занижает cost of risk?

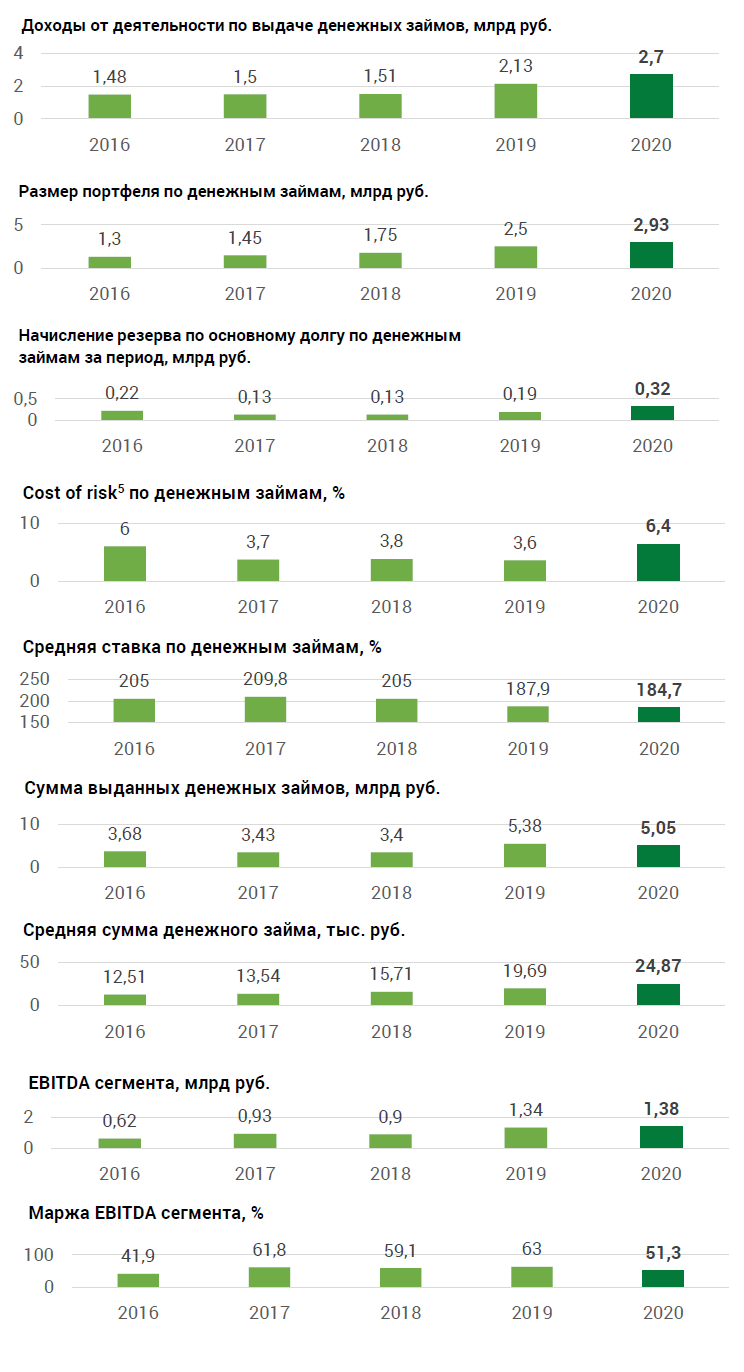

2. Деятельность по выдаче денежных займов

Второе направление деятельности компании – это выдача микрокредитов, ОРГ осуществляет эту деятельность через МКК «Арифметика». Это направление наиболее прибыльное, если верить отчетности компании.

И ОРГ планирует еще увеличить объем бизнеса микрокредитов.

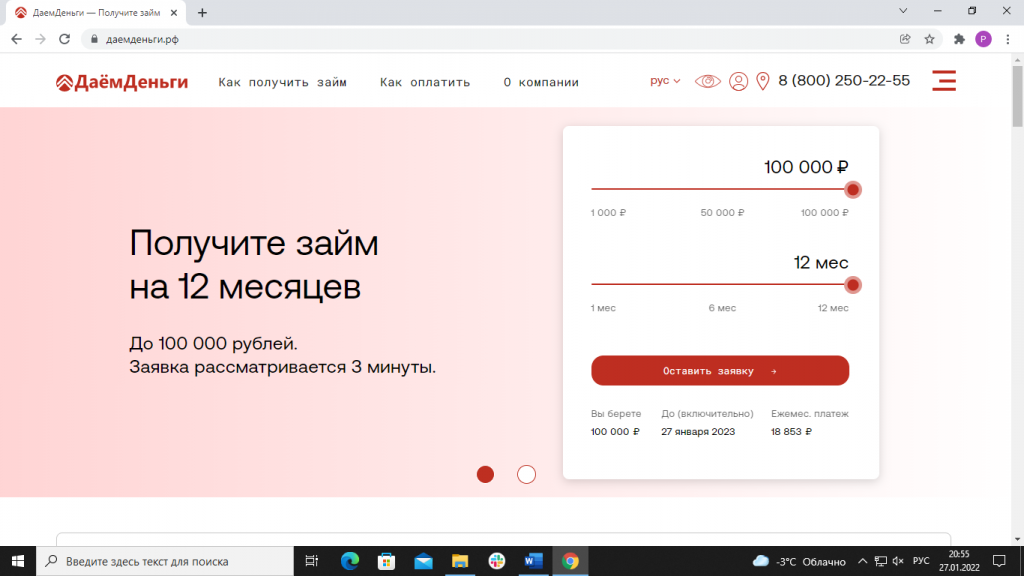

Уже запущена цифровая платформа «ДаемДеньги», которая включает сайт и мобильное приложение, для развития онлайн-займов. По итогам 2021 года доля онлайн-займов в общем объеме выдач достигнет 14%, к 2025 году компания планирует довести долю до 40%.

Еще МКК Арифметика запустила собственный сервис целевых займов buy now pay later (BNPL — покупай сейчас, плати позже) под брендом «Дели на части». Сервис позволит оформить покупку на срок от 1 до 12 месяцев. Он начал работу в тестовом режиме осенью 2021 года в офлайн-точках продаж группы. «Сервис (...) уже показал свою востребованность. Так, доля покупок с использованием сервиса в декабре 2021 года составила 47%», — говорится в сообщении группы.

Компания отмечает динамичное развитие BNPL-решений. Планируется, что в среднесрочной перспективе целевые займы займут порядка 35-40% в портфеле. Планируется, что партнерами сервиса будут розничные сети и онлайн-магазины, также клиенты смогут осуществлять целевые займы через мобильное приложение.

То есть деньги теперь будут выдавать всё активнее и активнее. Фактически ОРГ – это МФО с большими запасами одежды и обуви.

[img]https://www.youtube.com/watch?v=vGJLafdUIgQ[/img]

Деньги ОРГ хочет получить через специальную CPC-компанию (канадский аналог SPAC) с канадской компанией объединенного капитала Navigator Acquisition Corp., акции которой котируются на Канадской фондовой бирже венчурного капитала TSXV.

Заграница нам поможет! Запад с нами!

«Арифметика» намерена привлечь в ходе листинга $100 млн. Всего компания разместит по 12-15% акций в ходе трех раундов. В течение 12-18 месяцев «Арифметика» планирует вывести на рынок 49% акций.

Довольно сложно объективно оценить работу этого бизнеса. Огромные проценты, огромные просрочки. Мир микрокредитования существует совсем на других скоростях, относительно обычных банков. Здесь есть ненулевой риск «разбиться на огромной скорости».

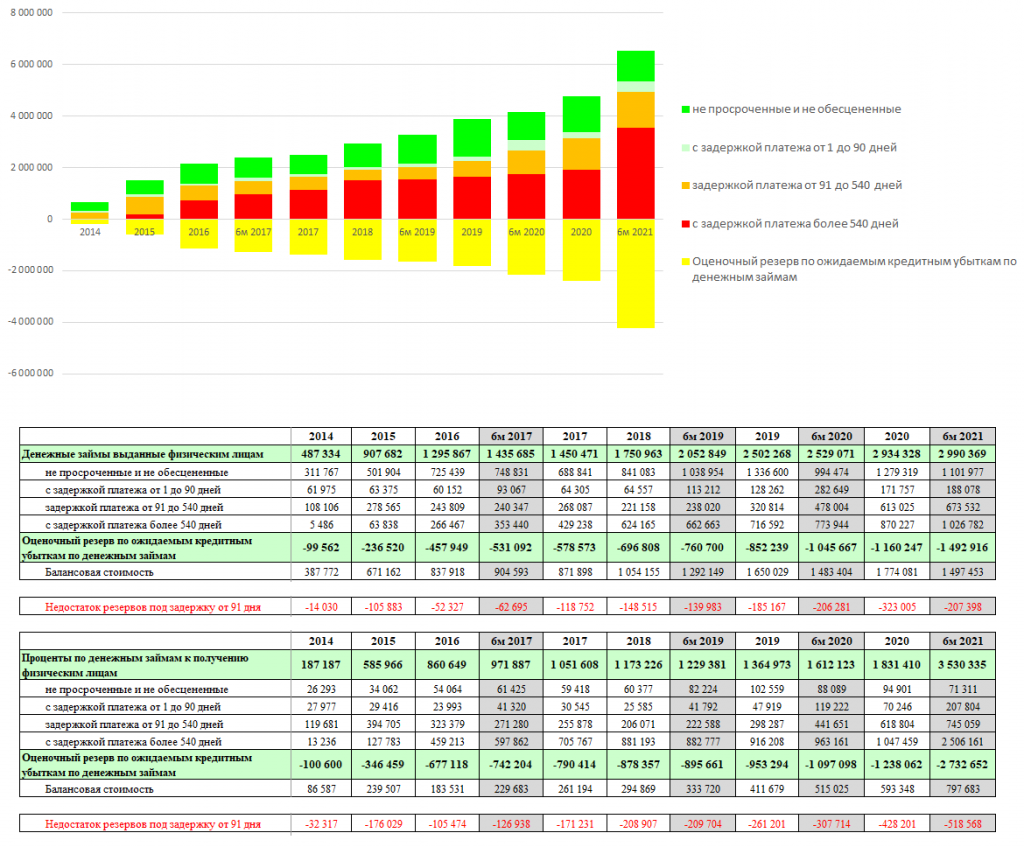

На балансе достаточно большой объём старой просрочки, под неё сформирован резерв. Она не безнадёжна к взысканию, но старая просрочка гасится медленно. Это смущает.

Такая же картинка, как и по рассрочке, что приведена ранее и у займов. Много просрочки, но резервами всё не закрыто.

Всё тот же риск, что компания занижает cost of risk. Страшно?

История дебиторской задолженности розничных покупателей, в тыс. руб.

Заметна деградация качества портфеля рассрочки. «Невозврат» увеличивается. «Условный недостаток резервов» по рассрочке (это разница между резервами и всей рассрочкой с задержкой платежей выше 91 дня) растет от года к году. Сейчас это 358,6 млн руб. На эту сумму можно создать дополнительный резерв.

Торговая дебиторская задолженность розничных покупателей выражена в рублях и возникает при продаже товаров с отсрочкой платежа. Рассрочка предоставляется на срок от трех до десяти месяцев. С данной задолженности взимается комиссия в размере от 0% до 20% от суммы покупки, в зависимости от условий акций, действующих на конкретную дату.

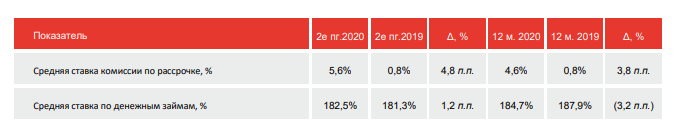

До 2021 года компания приводила средний процент по рассрочке и кредитам. По рассрочке процент брался путем оформления комиссии. Цифры и те и другие, просто космические.

В годовом отчете Арифметики есть эти цифры.

Хотелось, чтобы компания предоставляла и далее эту информацию регулярно. Конечно, немного стыдно брать проценты уровня ростовщиков, но они показывают объективную ситуацию для акционеров. Именно эти проценты и обеспечивают поддержание достойного уровня маржинальности всего бизнеса, а также позволяют закрывать глаза на большой уровень невозвратов.

История денежных займов и процентов к получению, в тыс. руб.

Доля проблемных займов растет, главным образом, за счет увеличения невозврата процентов. В 1П 2021 г. произошел резкий скачок по «процентам с задержкой более 540 дней». Привел выше данные в разбивке по займам и процентам. Не очень красиво.

«Условный недостаток резервов» по займам (это разница между резервами и всей массой займов и процентов к получению с задержкой платежей выше 91 дня) равен сейчас 726 млн руб. На эту сумму можно также смело создать дополнительный резерв.

Денежные займы, выданные физическим лицам, представляют собой займы в рублях в сумме до 70 тыс. руб. без обеспечения и могут выдаваться на срок от одного до 12 месяцев (2020 год: до 102 тыс. руб. на срок от одного до 12 месяцев). Проценты по данной задолженности начисляются по ставке от 21,9% до 365% годовых и зависят в основном от суммы предоставляемого займа и срока займа (2020 год: от 21,9% до 365%).

И вот теперь компания хочет разбавить этот портфель займов и рассрочек, если честно признать, с определенными проблемами по просрочке, свежими канадскими долларами от новых инвесторов.

Кстати, изначально я купил акции ОРГ именно из-за IPO Арифметики, но сейчас анализируя деятельность компании прихожу к выводу, что корень решения всех проблем лежит в запасах. И пока их не сократят до нормальных размеров будущего у компании не будет.

Производство

В состав холдинговой группы входит производственное предприятие — ООО «ОБУВЬ РОССИИ». Оно управляет двумя производственными площадками в Новосибирской области. В настоящее время компания производит обувь со всеми основными типами крепления подошвы — клеевым, литьевым, бортопрошивным, методом горячей вулканизации резины на заготовку.

«ОБУВЬ РОССИИ» производит обувь из натуральной кожи и искусственных, полимерных материалов, основные направления работы — обувь стиля casual, outdoor под брендом S-TEP, обувь из материала ЭВА под брендом all.go, обувь для охотников и рыболовов Pioneer of Arctic Travel, рабочая и специальная обувь для корпоративного сектора (прежде всего для финансовых учреждений и предприятий пищевой промышленности).

Как утверждает компания, производство ПАО «ОР» является одним из самых передовых с точки зрения технологий и используемого оборудования в нашей стране. Предприятия Группы характеризуются высокой степенью автоматизации производства и использованием современного высокотехнологичного оборудования: систем компьютерного моделирования обуви, автоматизированных систем раскроя и пошива обуви NewLast и Orisol и высокопроизводительных литьевых машин Desma.

Сложно судить о конкурентоспособности данных производственных мощностей относительно Китая или Бангладеш, но всё-таки основной объем продаж компании ОРГ не собственное производство, товар из Азии. В отдельный сегмент производство компании не выделяет.

А теперь о самом главном…

Запасы

«В розничных компаниях надо всегда смотреть на запасы. Если запасы превышают обычную норму роста – это тревожный признак того, что руководство пытается таким образом скрыть плохие продажи». Питер Линч

Наверное, только ленивый не пошутил про запасы в компании Обувь России, или как она сейчас называется ОР Групп. Запасы реально достигли астрономических размеров.

Компания пытается объяснить их рост увеличением числа магазинов,…

…но нет.

Причина не в этом, а вот в чем.

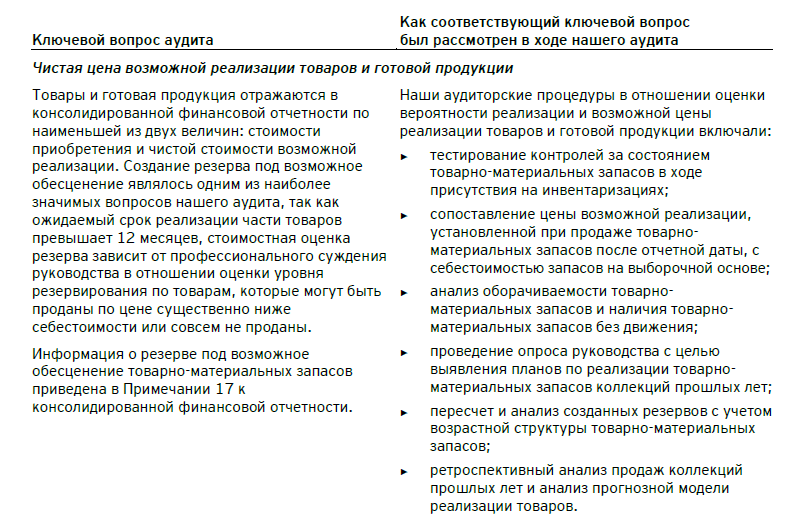

Компания приводит в годовой отчетности по вопросу запасов следующее:

Операционный цикл – 36 месяцев! 3 года.

Учет идет по себестоимости или ниже

Но резервы под эти запасы минимальны

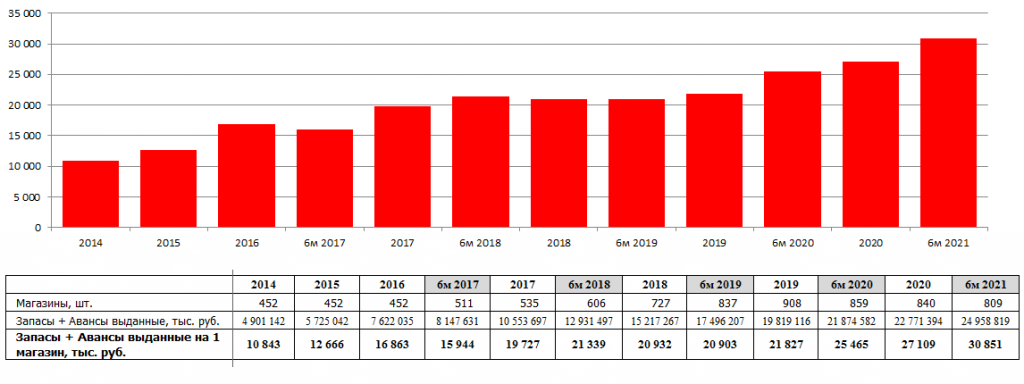

Если разделать запасы+авансы на число магазинов, то запасы+авансы росли опережающими темпами.

30 млн руб. товара по себестоимости на магазин, или 45-60 млн руб. по цене реализации, насколько это много? Магазины размером 85-120 м2.

Представьте товара на 500 тыс. руб. на 1 м2? Значит они хранятся на складах или в контейнерах. Это что-то эпическое…

В разделе FAQ компания пишет:

и

Вот и всё объяснение. Высокая маржинальность бизнеса ОРГ в отчетности обеспечивает две вещи – это отсутствие «сезонных» распродаж (из-за этого запасы так и растут), и второе, это вся история с микрокредитами и рассрочками. Компания живет в режиме – «только не в мою смену». Нет списаний, всё будет хорошо. Всё купят, и все займы вернут рано или поздно.

Но здесь встают вопросы по просрочке по займам и рассрочкам и по списаниям «залежалых» запасов. Если никогда ничего не списывать, тогда всё хорошо и красиво?

Фактически и первое, и второе – это такая полка в шкафу, куда кидают всякий хлам, но рано или поздно, этот хлам может обрушиться на вас.

Вдруг, надо провести списание старых запасов и выданных кредитов и рассрочек (свыше 540 дней), а также увеличить резервы по менее старым кредитам и запасам (свыше 90 дней)? Это сумма около миллиарда рублей. Возможно, и запасы нужно списать уже половину, как невозможную продать. Это еще десять миллиардов.

В том же разделе FAQ компания успокаивает, что всё хорошо.

Если судить по отчетности, компании удается продавать товары с наценкой в 60-100%.

Получается, если запасы учтены по себестоимости, то по рыночной цене их еще в 1,5-2,0 раза больше «как бы больше», если верить компании, что они не «выходят из моды» совсем, и основные покупатели — это «бедные женщины за 30 лет», которых устраивают такие вещи.

Возможно, в России – Обувь России и должна была выстрелить?

Бедное население, которое только беднеет, дешевая одежда и обувь. Но почему-то запасы только растут, и ничего не выстреливает?

Разве в этом месте руководство компании не должно было задать себе вопрос, что что-то пошло не так? Если компания стала закапываться в запасах, может, нужно было остановиться?

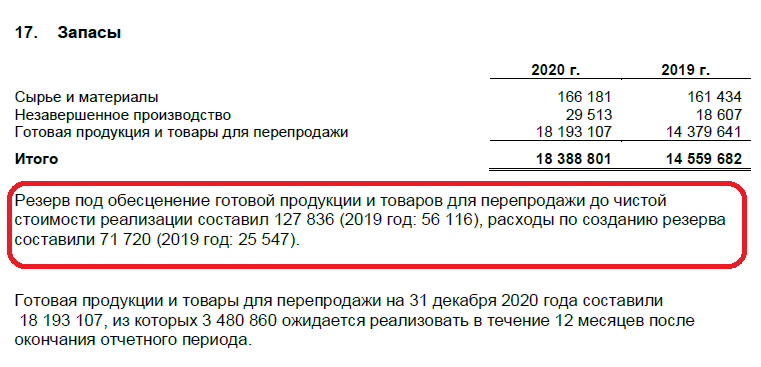

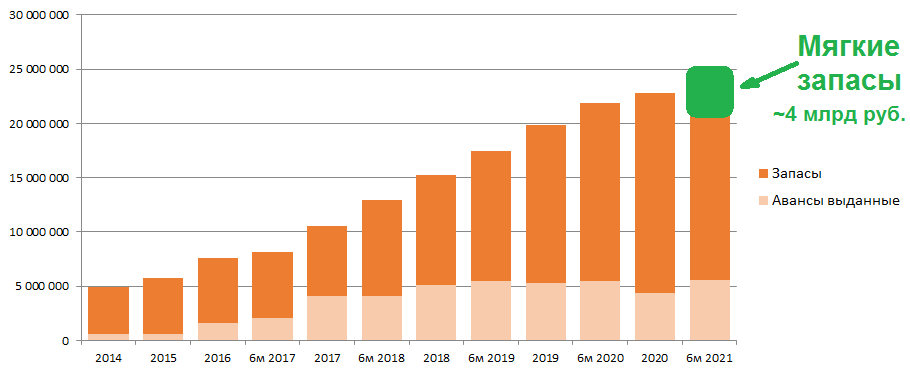

История роста запасов и авансовых платежей ужасает.

Я также добавил авансы, выданные под поставку товара. Авансы представляют собой предоплату под поставку товаров от производителей, которые будут зачтены в счет будущих поставок товара в течение 2021 года. Средний срок гашения авансов шесть-двенадцать месяцев. По факту это будущие запасы.

25 млрд руб. можно умножить на 1,5-2 раза, получается 40-50 млрд руб. по ценам реализации – это 4-5 лет выручки. Таких запасов нет ни у кого. Можно посмотреть, для примера, на Детский мир, там запасы лишь на 3-4 месяца выручки. Не лет, а месяцев!? Почему в Детском мире не купили игрушек на 5 лет выручки?

Запасы – самый важный момент для компании.

ОРГ сообщает, что у нее появились «мягкие» запасы и они зеркалят с кредиторкой (она подросла до 3,7 млрд руб.). Титов называл 4 млрд руб.

«Мягкие» запасы — это запасы от товаров, принятых на комиссию, тот самый маркетплейс. При формировании мягких запасов оборотный капитал компании не задействуется. Возможен возврат товаров поставщику в случае не продажи.

Немного легче от этого, но всё равно остается 21 млрд руб. «твердых запасов» (включая авансы выданные).

Интересно было бы узнать состав запасов, сколько им лет?

Нормализацией ситуации станет – сокращение их до уровня 5-8 млрд руб. Это примерно 16-20 млн руб. по цене реализации на один магазин. Хотелось бы, чтобы сокращение прошло путем продажи остатков, а не списания в утиль.

Сокращение запасов освободило бы 13-16 млрд руб. оборотных средств, при том, что долг у компании на уровне 13 млрд руб. – это был бы прорыв.

В самом конце поста приведу еще историю компании Dempster, там Баффетт распродавая запасы и покупал ценные бумаги, здесь же ОРГ могла бы помимо погашения долга, еще покупать свои же, столь упавшие в цене, акции.

Долги

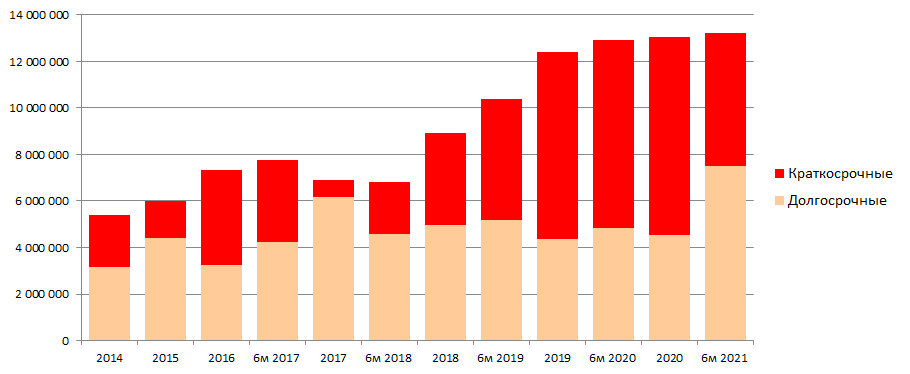

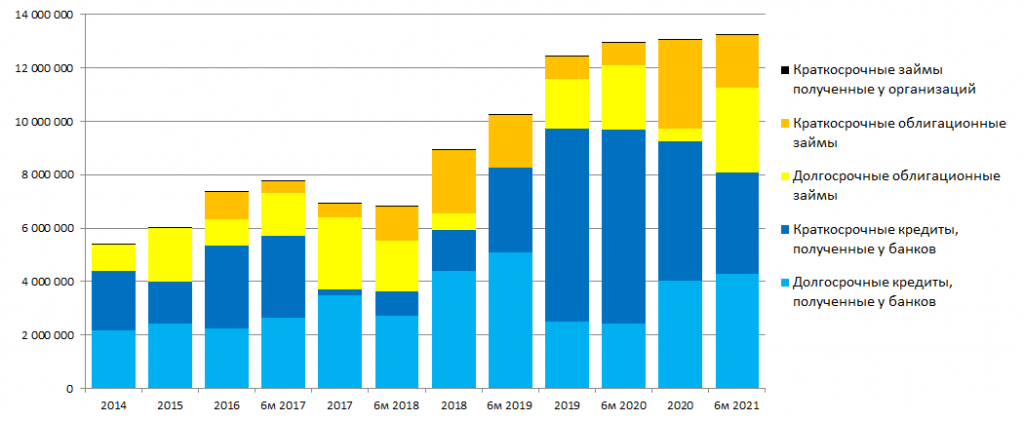

За ростом запасов увеличивались и долги.

И здесь у компании проблемы, и очень большие. 20 января 2022 г. компания нарвалась на тех.дефолт по возврату основной суммы по облигациям БО-7. Как сообщает компания, не смогли прийти к одному мнению с ПСБ. Сейчас рынок в напряжении. Это всё очень плохо сказалась на акциях, они просто рухнули. Ждем, шанс получить реальный дефолт очень велик.

Долг компании весь рублевый, разделен на две части.

Во-первых, это облигации. Все облигации выпущены дочкой ОРГа — ООО «ОР», размещены на Московской бирже:

002Р-04 — дата погашения — 26.11.2025, общий объем размещения — ₽100 млн, размер купона — 16%;

002Р-03 — дата погашения — 22.11.2025, общий объем размещения — ₽100 млн, размер купона — 16%

001Р-04 — дата погашения — 29.12.2024, общий объем размещения — ₽1,5 млрд, размер купона — 11%

001Р-03 — дата погашения — 28.07.2024, общий объем размещения — ₽500 млн, размер купона — 11,5%

001Р-02 — дата погашения — 14.11.2024, общий объем размещения — ₽1 млрд, размер купона — 12%

001Р-01 — дата погашения — 22.09.2022, общий объем размещения — ₽1,5 млрд, размер купона — 12%, осталось в обращении ₽1,11 млрд

и злополучные БО-07 — дата погашения — 20.01.2022, общий объем размещения — ₽1 млрд, размер купона — 10%, осталось вернуть ₽592 млн.

Еще два выпуска находятся в стадии размещения (до середины февраля и марта 2022 г.), но по ним уже ведутся торги:

002Р-01 — дата погашения — 28.09.2025, общий объем размещения — ₽850 млн, размер купона — 12,6%;

002Р-02 — дата погашения — 22.10.2025, общий объем размещения — ₽300 млн, размер купона — 13,5%.

Общая сумма обязательств компании перед держателями облигаций по текущим выпускам составляет ₽5,7 млрд. В этой сумме уже учтены фактически размещенные объемы по выпускам 002Р-01 и 002Р-02 — ₽333,5 млн из ₽850 млн рублей и ₽123,1 млн из ₽300 млн соответственно (по состоянию на 28 января 2022 г.).

Новые долги берутся, чтобы выплатить старые, но на долговом рынке сейчас проблемы. Отсюда и дефолт. Пока технический.

Добавлю, что Московская биржа уже с 8 октября 2021 года перевела все выпуски облигаций ООО «ОР» (прежнее название ООО «Обувь России»), находящиеся в обращении, из сектора роста в сектор компаний повышенного инвестиционного риска (ПИР), сообщается на сайте биржи.

В пресс-службе эмитента Интерфаксу прокомментировали действие биржи увеличением значимости микрофинансового бизнеса группы. «На наш взгляд, основным моментом для перевода облигаций эмитента ООО «ОР» в сектор ПИР, стало увеличение значимости бизнеса ООО «Микрокредитная компания (МКК) «Арифметика» в структуре группы. Мы консолидировали всю микрофинансовую деятельность в составе группы на компании МКК Арифметика в 2016 году, после этого никаких присоединений не происходило», — отметили в компании.

Сама биржа не раскрывает критерии, по которым перенесла компанию из сектора роста в сектор ПИР, однако, среди возможных критериев для включения в сектор ПИР на сайте озвучено эмитентом облигаций (и (или) поручителем) является микрофинансовая организация.

Здесь интересный момент, Арифметика выдает довольно много займов своей сестре ООО «ОР» (сумма подходит к 900 млн руб.), и если ОР будет банкротом, то Арифметика, получается, останется с невозвратными займами. А она собирается провести IPO в Канаде. Не очень хорошо. Плюс невозврат по БО-07 приведет к кросс-дефолту 001Р-01, а это еще 1,1 млрд руб. требований. Закрутится спираль, которая придет к краху всей компании.

Нужно не допустить дефолта. И потом искать еще деньги к сентябрю. В целом 2022 г. будет очень сложным для компании ОРГ.

И во-вторых, это кредиты банков. Судя по последней отчетности это еще 8 млрд руб., подлежат возврату в 2022-2026 гг.

Отлично было бы, если компания по годам публиковала график будущих платежей по кредитам и облигациям.

История структуры кредитов и займов

Кстати, с 2019 года банковские кредиты перестали расти, и компания пыталась расти через увеличение облигационных выпусков, но сейчас и с ними проблемы.

Ситуация сложная, очень сложная. Только решение с запасами поможет выйти из беды с долгами. Всё крутится около запасов. Если, конечно, у Обуви России еще время не вышло...

С текущим «сегодня» возможно, что «будущего» не настанет…

Погружение в Dempster: игра на конверсии активов

Это очень поучительная история.

Мы ищем широкую маржу прибыли – если она выглядит совсем узкой, мы отказываемся от покупки.

18 января 1964

Один из самых интересных аспектов инвестирования – процесс поиска. Обнаружение такой предельно дешевой акции, как Dempster Mill, сродни находке Ренуара среди мазни, выставленной за $25 на распродаже. Это чрезвычайно редкое событие, где без особых усилий видна реальная стоимость и при запрашиваемой цене гарантирована огромная прибыль.

Представьте себе волнующий момент в 1956 г., когда Баффетт, перелистывая справочник Moody's Manual, набрел на крошечную безвестную производственную компанию, чьи акции упали на 75 % в предыдущем году. Поняв, что она торгуется в текущий момент лишь за небольшую долю своего чистого оборотного капитала и еще меньшую долю балансовой стоимости, Баффетт начал покупать акции по $17 за штуку. Продал он их уже по $80.

Комментарий Баффетта к истории Dempster Mill был самым полным отчетом об инвестиции товарищества, который он когда‑либо делал. Комментарий дает полное представление о его инвестиционном процессе в начальный период и показывает, как Баффетт реализовал количественный подход Грэма к инвестированию. Dempster была концентрированной инвестицией – она выглядела дешевой даже при консервативных допущениях, она требовала активного участия Баффетта, она предусматривала игру на конверсии активов и была реализована оптимальным с точки зрения налогообложения образом. Для тех, кто остается приверженцем количественного подхода, школа инвестирования в недооцененные акции для частного собственника – тщательный разбор ситуации с Dempster – служит в качестве шаблона оценки компаний на основе стоимости активов в игре с недооцененными «сигарными окурками» в наши дни.

Ветряная установка снижает обороты

Баффетт начал покупать акцию вскоре после того, как он создал свое первое товарищество. Справочник Moody's Manual в том году описывал Dempster как «производителя ветряных установок, насосов, цилиндров, водяных систем, центробежных насосов, стальных емкостей, средств водоснабжения, оборудования для внесения удобрений и прочего сельскохозяйственного оборудования». Это была небольшая семейная компания в Биатрисе, штат Небраска, приносящая незначительную прибыль. Собственный капитал, однако, должен был сразу бросаться в глаза любому последователю Грэма – он торговался с исключительным дисконтом.

Довольно быстро после первой покупки Баффетт вошел в состав совета директоров компании и продолжал покупать акцию на протяжении еще пяти лет. Затем, в 1961 г., на продажу был выставлен большой блок акций семейства Демпстеров. Баффетт получил контроль в августе того года – ему принадлежало 70 % компании, а несколько «младших акционеров» держали еще 10 %. В целом Баффетт заплатил $1,2 млн (в среднем $28 за акцию), что составляло, грубо говоря, 50 % от оборотного капитала и 34 % от балансовой стоимости. В целях товарищества он оценил ликвидационную стоимость компании как $35 на акцию – этот процесс имел «особую значимость, поскольку фактически новые партнеры присоединяются на основе этой цены, а старые партнеры продают часть своей доли на основе той же цены». На Dempster приходилось примерно 20 % совокупных активов BPL на конец года.

Это еще одна крупная сделка Баффетта, ситуация с которой была очень непростой поначалу. Товарно‑материальные запасы компании были слишком большими и быстро увеличивались. Баффетт попытался договориться с существующим руководством, но в конечном итоге его пришлось сменить на фоне продолжающегося роста запасов. Банк компании стал проявлять беспокойство и угрожать арестом активов, переданных в обеспечение кредита. Стали поговаривать о ликвидации компании Dempster, и Баффетту пришлось действовать очень быстро. Если компания, в которую вложено 20 % его капитала, разорится, то товарищество окажется в очень трудном положении. К счастью Баффетт с подачи Мангера познакомился со «специалистом по управлению» по имени Гарри Боттл и тут же предложил ему работу.

Гарри, который был мастером по выводу компаний из кризиса, сразу принялся за дело. Вот как он вспоминает о поисках решения проблемы избыточных запасов: «В отчаянии я просто пригласил маляра, вместе с ним мы нанесли белую линию шириной 15 см на высоте 3 м над полом по всему внутреннему периметру нашего самого большого склада, а потом я вызвал начальника производства и сказал, что если войду в здание и не увижу линии за грудой коробок, то немедленно отправлю в неоплачиваемый отпуск всех за исключением персонала транспортного отдела до тех пор, пока вновь не покажется белая линия. Постепенно я снижал уровень линии, пока не добился удовлетворительной оборачиваемости запасов».

Гарри настолько успешно привел компанию в нужную форму, что Баффетт в следующем годовом письме назвал его «человеком года». Он не только снизил уровень запасов с $4 млн до $1 млн и, таким образом, успокоил банк (чей кредит был быстро погашен), но и сократил административные и торговые издержки наполовину, а также закрыл пять неприбыльных отделений. С помощью Баффетта и Мангера Dempster подняла цены на использованное оборудование на 500 % практически без ущерба объему продаж и без сопротивления со стороны клиентов, что в совокупности позволило вернуть приличную экономическую доходность компании.

Гибкое мышление

В ситуации с Dempster есть еще один нюанс, который отличает Баффетта от подавляющего большинства его современников и демонстрирует гибкость его мышления: для него работа в качестве собственника бизнеса была тождественна работе в качестве инвестора. Большинство людей представляют себя либо в одной роли, либо в другой. Баффетт быстро понял, что эти роли едины и связаны с распределением капитала.

Очень часто менеджеры низкорентабельных компаний не видят иного выхода, чем реинвестирование прибылей в бизнес. Затем они оценивают свой успех относительно равноценных компаний отрасли. Это нередко приводит к синдрому «самого здорового пациента в больнице для безнадежных больных», когда хорошие деньги реинвестируются с низкой приростной доходностью и служат лишь для поддержания вечно низкой доходности.

Баффетт устроен по‑другому, он добивается более высоких результатов отчасти потому, что инвестирует с использованием абсолютной шкалы. В Dempster он влез с головой вовсе не из сентиментальных пристрастий ветерана индустрии ветряных установок. Он взялся за преобразование этой компании с тем, чтобы максимизировать рентабельность капитала, связанного в активах. Эта абсолютная шкала позволила ему увидеть, что решение проблемы Dempster лежит в отказе от реинвестирования средств в ветряные установки. Баффетт сразу же прекратил дальнейшее связывание капитала и стал высвобождать его.

На прибыли и поступления от конвертирования запасов и других активов в денежные средства Баффетт начал покупать акции, которые ему нравились. По существу, он конвертировал капитал, который использовался в плохом (низкодоходном) бизнесе (производство ветряных установок), в капитал, который можно было вложить в хороший (высокодоходный) бизнес (ценные бумаги). Чем дольше это продолжалось, тем меньше Dempster походила на производственную компанию и все больше напоминала инвестиционное товарищество. Готовность и умение воспринимать инвестиционный капитал как нечто единое, независимо от того, вложен он в активы компании или в ценные бумаги, – чрезвычайно редкое явление.

Баффетт, стоявший во главе компании, лично следил за тем, чтобы активы, которые можно было переориентировать, были переориентированы. Затем с его подачи компания произвела заимствования в размере $20 на акцию, которые были направлены на покупку еще большего количества привлекательных акций. Первоначальная оценка по $35 в 1961 г. полностью определялась производственной деятельностью Dempster; к концу 1962 г., по оценке Баффетта, ее стоимость составляла уже $51 на акцию, из которых $35 приходились на ценные бумаги по рыночной цене, а $16 – на производственную деятельность. Портфель ценных бумаг Dempster стал таким же большим, как и у товарищества.

Баффетт открыто предупреждал о естественных последствиях такого изменения:

«Следует подчеркнуть, что проблема с Dempster в прошлом году на 100 % заключалась в конвертировании активов, а следовательно, компания была совершенно нечувствительна к фондовому рынку и колоссально зависела от нашего успеха с активами. В 1963 г. производственные активы все еще были существенными, однако с точки зрения оценки компания значительно больше походила на категорию недооцененных акций, поскольку мы вложили значительную часть ее средств в недооцененные акции, во многом идентичные тем, которые держит в своем портфеле Buffett Partnership, Ltd.»

Dempster была первым опытом Баффетта по серьезному управлению контролируемыми компаниями, и Боттл предоставлял ему из первых рук самую свежую информацию об изменениях, которую только мог давать доверенный генеральный директор высшей категории. Гарри Боттл удостаивался щедрых похвал в письмах партнерам. Здесь мы видим истоки того, что позднее стало индивидуальным стилем Баффетта, заимствованным у Дейла Карнеги: хвалить поименно, критиковать по категориям.

Баффетт и Боттл работали с активами Dempster до тех пор, пока то, что осталось, не начало приносить удовлетворительную доходность. История закончилась в 1963 г. Оставшиеся производственные активы Dempster и название компании Dempster были проданы.

Один финальный штрих в этой истории очень хорошо демонстрирует способность Баффетта максимизировать прибыль после налогообложения. Поскольку все производственные активы были ликвидированы, остались только ценные бумаги. Баффетт сумел избежать уплаты налога на прирост корпоративного капитала Dempster и фактически удвоил прибыль BPL, реализовав прирост стоимости $45 на акцию.

Хотя инвестиция в Dempster была очень прибыльной, Баффетт никогда больше не повторял этот опыт. В местной прессе его презрительно окрестили ликвидатором. Позднее, когда встал вопрос о ликвидации текстильного бизнеса Berkshire в 1969 г., он сказал:

«Я не хочу ликвидировать бизнес, являющийся источником существования для 1100 работников, пока руководство делает все для улучшения его относительной позиции в отрасли, пока результаты довольно сносны, а сама компания не требует значительных дополнительных капиталовложений. У меня нет желания идти на жесткие меры ради повышения годовой доходности на несколько процентных пунктов».

Современные аналоги Dempster

Наблюдение за тем, как Баффетт реализует свой инвестиционный талант в случае с Dempster, полезно для сегодняшних инвесторов по нескольким причинам. Во‑первых, его пример развеивает ложное представление многих о том, что недооцененные акции – это удел лишь крупных инвесторов. Рыночная стоимость Dempster составляла $1,6 млн в 1961 г., или примерно $13,3 млн по нынешним ценам. Во‑вторых, умение играть в небольших «песочницах» давало такое же преимущество Баффетту в начале его деятельности, какое оно дает любому, работающему с небольшими суммами сегодня. «Двойное» преимущество недооцененных акций для частного собственника заключается в том, что они открывают возможности как для активизма, так и для контроля. Даже те, кто работает с небольшими суммами, могут использовать это преимущество в малых компаниях.

Баффетт – не единственная инвестиционная легенда, начало которой связано с глубоко недооцененными акциями: Дэвид Эйнхорн, основавший в 1996 г. огромный на сегодняшний день хедж‑фонд Greenlight Capital со стартовым капиталом менее $1 млн, нашел малую компанию C. R. Anthony, торговавшуюся за 50 % от чистого оборотного капитала. Эйнхорн вложил в нее 15 % своих активов и получил доходность 500 % в том же году при поглощении этой компании. После превращения в миллиардера, он уже вряд ли может рассчитывать на обнаружение возможностей такого типа. Отраслевые эксперты отмечают сложность вложения более $1 млн в диверсифицированную стратегию с гарантированным выигрышем в 2014 г. Если же вы пока еще не слишком богаты, то вам можно пожелать счастливой охоты.

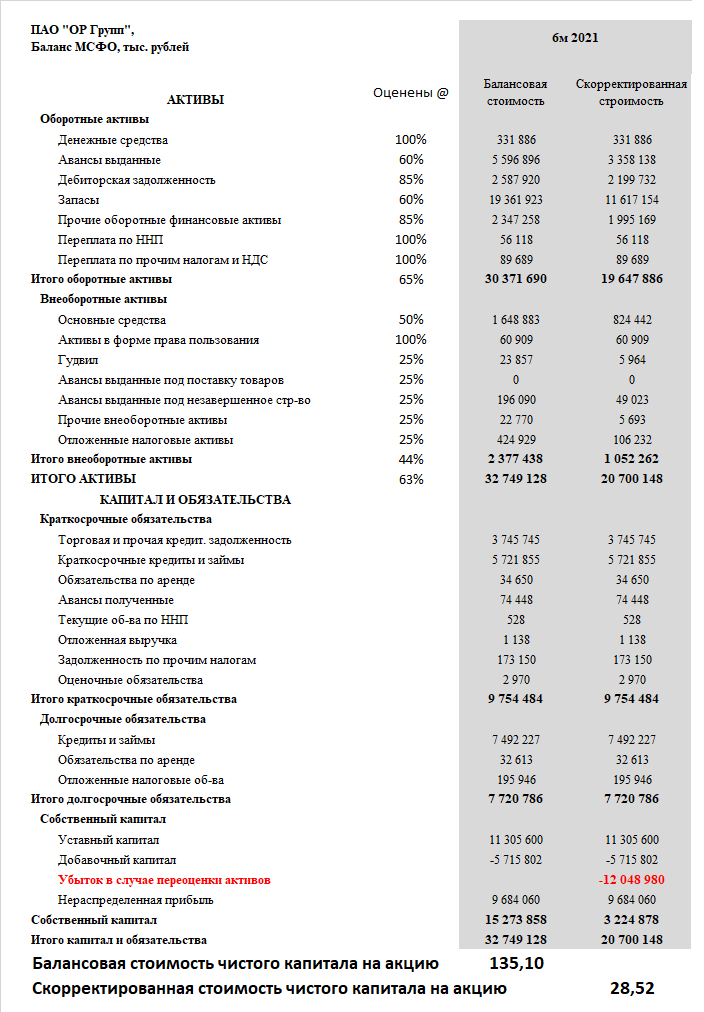

Стоимость: учетная стоимость против внутренней

В наши времена существует масса бесплатных интернет‑инструментов для поиска акций, торгующихся ниже учетной стоимости или чистого оборотного капитала. Покупка равновзвешенной корзины тщательно подобранных акций этих типов с расчетом держать их в течение одного‑двух лет (одна из стратегий Тобиаса Карлайла) исторически доказала свою очень высокую эффективность. Однако, если вы хотите делать более концентрированные ставки по примеру Баффетта, вам придется заняться анализом, который начинается с выяснения фактической экономической стоимости (т. е. реализуемой ликвидационной стоимости) активов компании.

В письмах, связанных с Dempster, приводится очень много конкретных деталей реального процесса, который Баффетт использовал для оценки активов испытывающих затруднения компаний. Сегодняшние стоимостные инвесторы применяют этот же самый процесс. Описание Dempster уникально, поскольку оно не только раскрывает процедуру постатейной оценки первоначальной стоимости, но и показывает, как эта стоимость меняется по мере разворачивания событий.

Когда дело доходит до оценки на основе активов вместо оценки на основе прибыли, важно понимать, что мы говорим о консервативном расчете ликвидационной стоимости. «Расчетная стоимость – это не то, на что мы надеемся, и не то, что может заплатить рьяный покупатель, это всего лишь моя оценка того, что должна принести наша доля в случае ее продажи при текущих условиях и за сравнительно короткое время». Этот процесс восходит напрямую к Грэму.

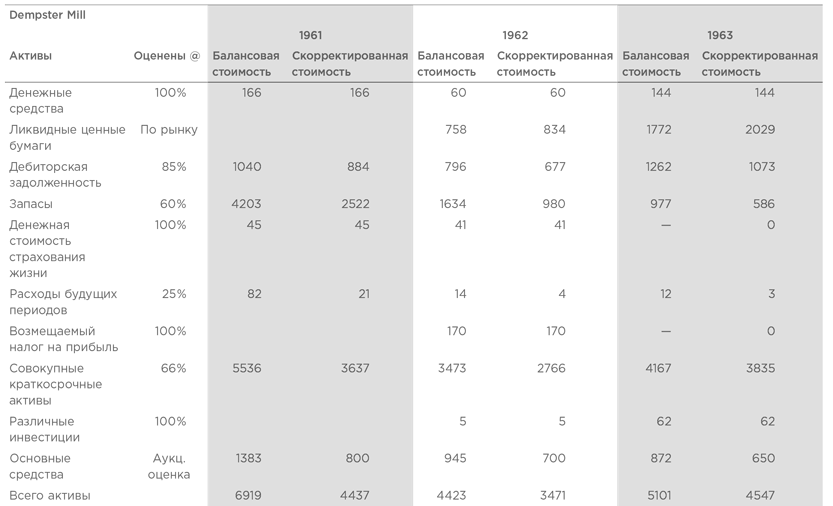

Как видно из приложения D, Баффетт проходит последовательно перечень статей баланса, которые приводятся в порядке уменьшения их ликвидности. Денежные средства настолько ликвидны, что они не требуют дисконта. Дебиторская задолженность (денежные средства, причитающиеся с клиентов Dempster, но еще не полученные) оценивается как 85 центов за доллар; запасы, которые отражаются в «бухгалтерском учете» по себестоимости, дисконтируются до 65 центов. Расходы будущих периодов и «прочие» расходы оцениваются как 25 центов за доллар. После суммирования скорректированных показателей Баффетт принимает реальную стоимость краткосрочных (наиболее ликвидных) активов равной $3,6 млн, несмотря на то что в бухгалтерском учете они оцениваются в $5,5 млн.

Затем он оценивает долгосрочные активы, которые обычно менее ликвидны, используя расчетную ликвидационную стоимость. У Dempster к ним относятся производственные здания и оборудование (официально называемые основными средствами). Заметили разницу между расчетной стоимостью, равной $800 000, и учетной стоимостью, равной $1,4 млн? Не забывайте, что Баффетт ищет стоимость активов в случае быстрой продажи, – учетная стоимость говорит лишь о том, сколько компания заплатила за актив при его приобретении. Баффетту нужна цена, которую заплатили бы компании за актив в случае его продажи. Этот процесс заведомо консервативен и оставляет возможность существования погрешности в допущениях.

Одни компании требуют более консервативной оценки, чем другие. Например, розничный продавец с запасами преимущественно вышедших из моды футболок должен оцениваться с более значительным дисконтом, чем производственная компания с запасами полуфабрикатов (листовой стали, например). Небольшая исследовательская работа помогает более точно определить необходимые коэффициенты в зависимости от отрасли. В книге «Анализ ценных бумаг» приводится очень глубокий анализ тонкостей оценки активов. Для наших целей достаточно, если вы будете понимать основы процесса и важность допуска на ошибку в ваших оценках. Это означает, что после выполнения работы стоимость должна быть очевидной. Как Баффетт отмечал в своих письмах, «мы ищем широкую маржу прибыли – если она выглядит совсем узкой, мы отказываемся от покупки».

Как следует из таблицы в приложении, скорректированная стоимость активов составляет в совокупности $4,4 млн. После вычитания обязательств в размере $2,3 млн (всегда по номинальной стоимости) остаются $2,2 млн, представляющие скорректированную стоимость компании. При 60 000 акций в обращении это дает первоначальную оценку в размере $35 на акцию. Средняя цена покупки акций Баффеттом, $28, составляла 80 % от консервативной оценки скорректированной ликвидационной стоимости. Иными словами, даже при смехотворно низкой цене по отношению к учетной стоимости более важно, чтобы акция была ощутимо дешевле относительно скорректированной, или внутренней стоимости.

Текущая оценка

Гарри Боттлу за шесть месяцев пребывания на посту генерального директора удалось добиться заметного прогресса на пути вывода компании из кризиса, и опять мы видим в таблице из приложения, как этот прогресс отражался на стоимости Dempster. Баффетт с радостью сообщал в отчете, что «успешное конвертирование значительной части активов Dempster в денежные средства практически по 100 центов за доллар стало самым ярким событием 1962 г. Так, запасы, стоимость которых составляла $4,2 млн на конец прошлого года, должны сократиться к концу этого года ориентировочно до $1,9 млн, что приведет к уменьшению дисконта по этой статье примерно на $920 000 (40 % от сокращения размером $2,3 млн)». При использовании прежних коэффициентов коррекции для каждой статьи видно, что эта деятельность «принесла» дополнительную стоимость $15 на акцию.

Баффетт представляет партнерам точные данные:

«Вырисовываются три фактора: (1) хотя акционерный капитал сократился в определенной мере в результате проведенной чистки и списаний ($550 000 было списано со стоимости запасов; основные средства в целом принесли больше балансовой стоимости), мы конвертировали активы в денежные средства по значительно более высокой ставке, чем подразумевалось при оценке годичной давности. (2) Мы частично перевели активы из производственной сферы (которая была плохим бизнесом) в сферу, которую мы считаем хорошим бизнесом, – в ценные бумаги. (3) В результате покупки активов по низкой цене нам не пришлось демонстрировать фокусы, чтобы получить исключительно высокий процентный прирост. Это – краеугольный камень нашей инвестиционной философии: „Никогда не рассчитывать на хорошую продажу. Покупать по такой привлекательной цене, чтобы даже посредственная продажа приносила хорошие результаты. Рассматривать более удачные продажи как глазурь для пирога“».

Никогда не забывайте о балансе

Баффетт учит инвесторов думать об акциях как об инструменте, через который они могут владеть долей активов, составляющих компанию. Стоимость этой компании определяется одним из двух методов: (1) по стоимости активов в случае их продажи или (2) по уровню прибыли по отношению к стоимости активов, необходимых для ее получения. Эти методы справедливы для всех без исключения компаний, а кроме того, они взаимосвязаны. Вот, что говорит Баффетт по этому поводу: «Гарри на протяжении года занимался превращением недостаточно используемых активов в денежные средства, а оставшиеся необходимые активы делал продуктивными».

В плане операционной деятельности бизнес можно оздоровить тремя путями: (1) повысить уровень продаж; (2) сократить затраты как процент от объема продаж; (3) сократить активы как процент от объема продаж. Дополнительные приемы – (4) повысить уровень использования заемных средств или (5) понизить ставку налогообложения – являются финансовыми факторами, влияющими на стоимость компании. Это единственные методы, позволяющие компании повысить свою стоимость.

В Dempster Баффетт задействовал все рычаги. Повышение цен на запасные части и сокращение операционных затрат позволяли использовать рычаги 1 и 2. Рычаг 3 приводился в действие в результате сокращения запасов (активов). Рычаг 4 Баффетт использовал, когда занимал денежные средства для покупки акций. Рычаг 5, наконец, вступил в действие, когда Баффетт избежал высокого налога путем продажи всех операционных активов компании.

Когда прибыльность повышается, а капитал, необходимый для ее получения, уменьшается, доходность и стоимость компании идут вверх. Баффетт понимал это органически, и Dempster является очень показательным примером для сегодняшних инвесторов, которые зацикливаются на (1) и (2) в ущерб (3). Освобождение компании от недостаточно используемых активов не только приносит денежные средства, которые можно направить на другие цели, это повышает качество и стоимость бизнеса. Dempster – замечательное напоминание индивидуальным и профессиональным инвесторам о необходимости смотреть сначала на баланс (он не случайно идет первым в финансовой отчетности). Никогда не теряйте из виду тот факт, что без материальных активов не будет и прибыли.

Из писем партнерам: Dempster Mill

22 июля 1961 г.

Мы также начали приобретать на открытом рынке потенциально крупный пакет акций, который, я надеюсь, не будет расти по крайней мере год. Такой пакет может быть плохим с точки зрения краткосрочной результативности, однако он сулит превосходные результаты на протяжении многолетнего периода, а в дополнение к этому обладает существенными защитными характеристиками.

24 января1962 г.

Dempster Mill Manufacturing Company

В настоящее время мы контролируем Dempster Mill Manufacturing Company в Биатрисе, штат Небраска. Впервые акции этой компании были приобретены как недооцененные ценные бумаги пять лет назад. Позднее мы смогли приобрести крупный блок акций, и я вошел в состав совета директоров почти четыре года назад. В августе 1961 г. мы получили контроль над компанией, это лишний раз подчеркивает тот факт, что многие наши операции нельзя считать краткосрочными.

В настоящее время нам принадлежит 70 % акций Dempster и еще 10 % держат несколько младших акционеров. С учетом того, что других акционеров примерно 150, у акции практически отсутствует рынок и, в любом случае, нельзя одним махом приобрести контрольный пакет. Наши собственные действия на таком рынке могут очень сильно повлиять на котировки.

Таким образом, мне нужно было оценить стоимость нашей контролирующей доли на конец года. Это имеет особую значимость, поскольку фактически новые партнеры присоединяются на основе этой цены, а старые партнеры продают часть своей доли на основе той же цены. Расчетная стоимость – это не то, на что мы надеемся, и не то, что может заплатить рьяный покупатель, это всего лишь моя оценка того, что должна принести наша доля в случае ее продажи при текущих условиях и за сравнительно короткое время. Мы делаем все возможное для увеличения этой стоимости, и, на наш взгляд, у нас довольно приличные перспективы добиться этого.

Dempster – производитель сельскохозяйственной техники и систем водоснабжения с объемом продаж в 1961 г. около $9 млн. Основная деятельность приносила лишь номинальную прибыль по отношению к инвестированному в последние годы капиталу. Это было следствием плохого управления наряду с довольно жесткой ситуацией в отрасли. В настоящий момент консолидированный собственный капитал (балансовая стоимость) составляет около $4,5 млн, или $75 на акцию, консолидированный оборотный капитал – примерно $50 на акцию, и по состоянию на конец года мы оценивали нашу долю как $35 на акцию. Хотя я не претендую на непогрешимое видение в таких вопросах, на мой взгляд, это справедливая оценка и для новых, и для старых партнеров. Конечно, если удастся восстановить хотя бы умеренную прибыльность, оправданной будет более высокая оценка, но даже и без этого Dempster должна подняться до более высокого уровня. Наша контролирующая доля была приобретена по средней цене около $28, и на это вложение в текущий момент приходятся 21 % чистых активов товарищества, если исходить из стоимости $35.

Разумеется, эта часть нашего портфеля не будет стоить больше просто по той причине, что General Motors, U. S. Steel и др. постоянно растут. В разгар бычьего рынка операции с контролирующими акциями вряд ли принесут более значительные деньги, чем простая покупка широкого рынка. Меня, однако, больше беспокоят опасности, присутствующие на текущих рыночных уровнях, а не возможности. Контролирующие акции наряду с событийными акциями позволяют изолировать часть нашего портфеля от этих опасностей.

1 ноября 1962 г.

Мы предполагаем использовать тот же метод оценки нашей контролирующей доли в Dempster Mill Manufacturing в конце этого года, который мы применяли в конце прошлого года. Для этого необходимо осуществить дисконтирование статей баланса таким образом, чтобы они отражали мое мнение о том, за сколько их можно реализовать в случае срочной продажи. В прошлом году мы использовали 40 %-ный дисконт для запасов, 15 %-ный дисконт для дебиторской задолженности, расчетную ликвидационную стоимость для основных средств и т. д., в результате чего получили примерную стоимость $35 на акцию.

Успешное конвертирование значительной части активов Dempster в денежные средства практически по 100 центов за доллар стало самым ярким событием 1962 г. Так, запасы, стоимость которых составляла $4,2 млн на конец прошлого года, должны сократиться к концу этого года ориентировочно до $1,9 млн, что приведет к уменьшению дисконта по этой статье примерно на $920 000 (40 % от сокращения размером $2,3 млн). Я опишу эту историю более подробно в моем годовом письме. Здесь же достаточно отметить, что применение таких же скидок, как указано выше, скорее всего даст на конец года стоимость не менее $50,00 на акцию. Масштаб конвертирования активов, пожалуй, лучше всего иллюстрирует то, что если мы имели $166 000 в денежных средствах и $2 315 000 в обязательствах на 30 ноября 1961 г. (конец финансового года Dempster), то в этом году мы ожидаем получить порядка $1 млн в денежных средствах и инвестициях (такого типа, который приобретает товарищество) против совокупных обязательств в размере $250 000. Перспективы дальнейшего улучшения ситуации в 1963 г. кажутся хорошими, и мы рассчитываем существенно увеличить инвестиционный портфель Dempster на следующий год.

При оценке Dempster в $50 на акцию наш совокупный прирост (до каких-либо выплат партнерам) к 31 октября составлял 5,5 %. Это 22,3 %-ное преимущество перед Dow, и если оно сохранится до конца года, то будет среди лучших наших достижений. Около 60 % данного преимущества обеспечил наш портфель, не связанный с Dempster, а 40 % принесло увеличение стоимости Dempster.

18 января1963 г.

Dempster Mill Manufacturing Company

Наивысшим достижением 1962 г. с точки зрения результативности была наша нынешняя контролирующая позиция – 73 % капитала Dempster Mill. Dempster занимается в основном производством сельскохозяйственной техники (по большей части изделий, продающихся в рознице за $1000 и менее), водяных систем, скважинного водоподъемного оборудования и недорогих трубопроводных систем.

Ее деятельность в последнее десятилетие характеризовалась статичным объемом продаж, низкой оборачиваемостью запасов и практически полным отсутствием прибыли по отношению к инвестированному капиталу.

В августе 1961 г. мы получили контроль над компанией по средней цене около $28 за акцию. В первые годы нам удавалось покупать акции всего по $16, однако основной пакет был приобретен нами в августе по $30,25. Как известно, после получения контроля над компанией главным вопросом становится стоимость активов, а не рыночная котировка листка бумаги (сертификата акций). В прошлом году наша доля в Dempster оценивалась с использованием необходимого, на мой взгляд, дисконтирования различных активов. Оценка проводилась исходя из их статуса не приносящих дохода активов, а не на основе потенциала, иными словами, на основе того, что, по моему мнению, принесла бы их срочная продажа на эту дату. Наша задача заключалась в увеличении полученной стоимости на приличный процент. Консолидированный баланс на конец прошлого года и расчет справедливой стоимости приведены ниже (приложение D).

Приложение D

Финансовый год Dempster завершается 30 ноября, и, поскольку аудиторское заключение в полной форме было недоступно, я в прошлом году аппроксимировал некоторые показатели и округлил стоимость на акцию до $35.

Поначалу мы работали со старым руководством над повышением эффективности использования капитала, улучшением операционной маржи, сокращением накладных расходов и т. п. Однако наши усилия оказались совершенно бесплодными. После буксования на протяжении шести месяцев стало очевидно, что, несмотря на постоянные разговоры о наших целях, из-за неспособности или нежелания руководства действовать все оставалось на своих местах. Надо было что-то менять.

Один из моих хороших друзей, не склонный к преувеличениям, очень рекомендовал Гарри Боттла как специалиста по решению проблем нашего типа. Я встретился с Гарри в Лос-Анджелесе 17 апреля 1962 г., предложил ему соглашение, предусматривавшее вознаграждение в зависимости от достижения наших целей, и 23 апреля он занял кресло президента в Биатрисе. Гарри безусловно является человеком года. Он выполнил все поставленные нами задачи и сделал так, что неожиданности были исключительно приятными. Гарри находил решение одной «невыполнимой» задачи за другой и всегда начинал при этом с самого трудного. Наш уровень безубыточности был снижен практически наполовину, медленно оборачивающиеся или мертвые товарные запасы проданы или списаны, маркетинговые процедуры обновлены, а неприбыльные производственные мощности ликвидированы.

Результаты этой программы частично показаны в приведенном ниже балансе (приложение D), который, поскольку он по-прежнему отражает не приносящие дохода активы, оценивается на той же основе, что и в прошлом году.

2 января 1963 г. Dempster получила необеспеченный срочный кредит размером $1 250 000. Этот кредит вместе с уже «высвобожденными» средствами позволяет нам иметь портфель ценных бумаг стоимостью примерно $35 на акцию Dempster или значительно больше, чем мы заплатили за всю компанию. Таким образом, наша нынешняя оценка складывается примерно из $16 на акцию от производственной деятельности и $35 от операций с ценными бумагами, сопоставимыми с теми, которые осуществляются в Buffett Partnership, Ltd.

Мы, естественно, и дальше будем наращивать $16, приходящиеся на производство, по привлекательной ставке, и у нас есть хорошие идеи в отношении того, как этого добиться. Это несложно, если компания в ее нынешнем состоянии будет приносить деньги, однако у нас имеются перспективные идеи и на тот случай, если она не сможет сделать этого.

Следует подчеркнуть, что проблема с Dempster в прошлом году на 100 % заключалась в конвертировании активов, а следовательно, компания была совершенно нечувствительна к фондовому рынку и колоссально зависела от нашего успеха с активами. В 1963 г. производственные активы все еще были значительными, однако с точки зрения оценки компания значительно больше походила на категорию недооцененных акций, поскольку мы вложили значительную часть ее средств в недооцененные акции, во многом идентичные тем, которые держит в своем портфеле Buffett Partnership, Ltd. По налоговым соображениям мы, скорее всего, не будем вкладывать средства Dempster в событийные акции. Таким образом, если Dow значительно упадет, это очень сильно скажется на оценке Dempster. Аналогичным образом, Dempster должна выиграть в этом году от роста Dow, в отличие от прошлого года, в течение большей части которого она не зависела от него.

Существует еще один фактор, имеющий большое значение для Buffett Partnership, Ltd. Теперь мы наладили сотрудничество с менеджером, который может быть очень полезен нам в будущих ситуациях с контролирующими акциями. Гарри не имел ни малейшего представления о том, что ему придется заниматься проблемной компанией, еще за шесть дней до того, как встал у ее руля. Он мобилен, трудолюбив и умеет претворять в жизнь политику после того, как ее определили. Ему нравится получать хорошее вознаграждение за хорошую работу, а мне нравится иметь дело с человеком, которого не интересует, позолочен ли унитаз в туалете для руководства.

Гарри и я понравились друг другу, и его сотрудничество с Buffett Partnership, Ltd. выгодно для всех нас.

10 июля 1963 г.

В нашем последнем годовом письме я назвал Гарри Боттла «человеком года». Это чрезмерно скромная оценка. В прошлом году Гарри потрясающе успешно справился с конвертированием не приносящих дохода активов в денежные средства, которые мы затем, конечно же, начали вкладывать в недооцененные ценные бумаги. В этом году Гарри продолжил процесс превращения недостаточно используемых активов в денежные средства, а кроме того, делал оставшиеся необходимые активы продуктивными. В результате мы за прошедшие 19 месяцев осуществили следующую трансформацию баланса (приложение D).

Я включил приведенные выше коэффициенты конверсии, которые мы ранее использовали при оценке Dempster в целях B. P. L., с тем, чтобы показать расчетную стоимость не приносящих дохода активов при их немедленной продаже.

Как видно, Гарри конвертировал активы на значительно более благоприятной основе, чем предполагали мои оценки. Это ясно демонстрирует способности Гарри и, пожалуй, в меньшей степени мой консерватизм при оценке.

Также можно заметить, что Dempster получила очень приличную операционную прибыль в первой половине года (и, кроме того, значительный нереализованный прирост капитала в ценных бумагах). Без сомнения, производственная деятельность в том виде, в каком она сейчас ведется, стала по крайней мере умеренно прибыльной после масштабного сокращения активов, необходимых для ее ведения. Вместе с тем из-за очень существенного сезонного фактора, а также из-за наличия налога, перенесенного на будущие периоды, прибыльность является далеко не такой, какой могла бы быть, исходя из сравнения балансов на 30.11.62 и 30.06.63. В определенной мере из-за сезонности, но в основном из-за возможных преобразований Dempster до конца 1963 г. мы оставили оценку нашей доли в компании на том же уровне $51,26, который использовался на конец 1962 г. в показателях B. P. L. для первого полугодия. Так или иначе, я сильно удивлюсь, если она не окажется выше этого уровня на конец года.

Дополнительная информация для фундаменталистов в нашей группе: доля B. P. L. в Dempster, составляющая 71,7 %, была приобретена за $1 262 577,27. На 30 июня 1963 г. Dempster имела небольшую сейфовую ячейку в Национальном банке Омахи, в которой находились ценные бумаги стоимостью $2 028 415,25. Наша доля 71,7 % от $2 028 415,25 составляет $1 454 373,70. Таким образом, все, что над землей (и частично под землей), является прибылью. Мои друзья – аналитики по ценным бумагам могут счесть это довольно примитивным методом бухгалтерского учета, однако я, должен признаться, вижу немного больше смысла в таком представлении цифр «на пальцах», чем в религиозном благоговении, которое некоторые испытывают, когда платят цену в 35 раз выше прибыли следующего года.

Письмо акционерам Dempster Mill (не включенное в письма партнерам)

20 июля 1963 г.

К настоящему прилагается уведомление о внеочередном собрании акционеров, которое состоится в Биатрисе в среду 31 июля 1963 г. в 19:00. Это письмо написано с тем, чтобы вы заранее могли обдумать вопросы, по которым будет проводиться голосование на собрании.

В приложении находится финансовая отчетность, раскрывающая неаудированную прибыль за первые семь месяцев финансового года, а также баланс, показывающий финансовое положение компании по состоянию на 30 июня 1963 г. Очевидно, что отличная работа, которую Гарри Боттл начал в качестве президента в прошлом году, продолжается и в этом году. На наш бизнес очень существенно влияет сезонный фактор, поэтому ожидается, что в оставшуюся часть года производственная деятельность будет находиться почти у точки безубыточности. Тем не менее, судя по всему, полный год с точки зрения производственной деятельности будет одним из лучших за всю недавнюю историю.

Кардинальное улучшение результатов операционной деятельности связано с ликвидацией неприбыльных линий, закрытием неприбыльных отделений, устранением излишних накладных расходов, изменением цен там, где это оправданно, и т. п. Помимо восстановления прибыльной деятельности компании эти действия привели к существенному сокращению потребностей бизнеса в капиталовложениях. С учетом этого, на 30 июня мы имели $1 772 000 в ликвидных ценных бумагах с рыночной стоимостью на эту дату $2 028 000. Представляется, что у компании в скором времени лишь 60 % активов будут использоваться в производственной деятельности. Такая чрезмерная капитализация несет значительные проблемы для руководства в его стремлении добиться удовлетворительной рентабельности совокупного капитала компании.

Руководство рассматривало множество альтернативных методов использования этого капитала в бизнесе, а также прорабатывало возможности прямой выплаты избыточных средств акционерам без возникновения обязательств по уплате очень значительного подоходного налога. По всей видимости, вряд ли удастся осуществить пропорциональные выплаты без их налогообложения подобно обычным дивидендам. Наши юридические консультанты говорят, что самым эффективным способом передачи капитала в руки акционеров Dempster была бы продажа операционных активов компании как действующего предприятия с последующей ликвидацией юридического лица. Это не означает ликвидацию производственного бизнеса, поскольку он должен быть предварительно продан как действующее предприятие. Затем все средства могут пропорционально распределяться между акционерами с уплатой только налога на прирост капитала с суммы, на которую выплата, полученная каждым акционером, превышает налоговую базу его акций. При этом рекомендуется выполнить эту операцию без промедления, поскольку компания почти исчерпала, по расчетам наших аудиторов, возможность переноса налогов на будущие периоды, а без нее наша операционная прибыль будет облагаться федеральным налогом на прибыль по ставке 52 %.

Совет директоров единодушно считает, что бизнес Dempster Mill в том виде, в каком он существует сейчас, имеет как действующее предприятие более значительную стоимость, чем ликвидационная стоимость его активов. Таким образом, мы уверены, что в интересах акционеров, работников и клиентов его лучше продавать как действующее предприятие. Гарри Боттл готов выполнить роль менеджера в сделке с любым покупателем. Он имеет инструкции продолжать производственную деятельность в промежуточный период до продажи в соответствии с нашим планом операций на прошедший год. Материалы должны закупаться, производство планироваться и т. д. на основе той же модели, которая существовала в отношении продукции и дистрибуции в прошлом году.

Недавно состоялись переговоры между исполнительным комитетом и представителями нескольких потенциальных покупателей, желающих приобрести производство как действующее предприятие. Они не привели к заключению договора, хотя в двух случаях разногласия были сравнительно небольшими. В настоящий момент производство изучается заинтересованной стороной, которая заявила о намерениях значительно расширить масштабы деятельности в Биатрисе.

Из‑за сезонного характера нашего бизнеса любому покупателю крайне желательно приобрести производство в начале осени, чтобы как следует подготовиться к сезону активной весенней продажи. Как результат ваш совет директоров полагает, что конкретные шаги должны быть сделаны в сравнительно недалеком будущем.

Прилагаемое уведомление о внеочередном собрании акционеров описывает процедуру следующим образом.

До 13 сентября включительно мы будем продолжать попытки продать бизнес как действующее предприятие на договорной основе.

Мы начнем широко рекламировать наше намерение осуществить продажу сразу после собрания акционеров. Предполагается привлечь внимание крупных компаний, занимающихся производством насосов, сельскохозяйственного оборудования и удобрений. Мы оставляем за собой право осуществить продажу на договорной основе до 13 сентября. В течение этого периода можно будет сформировать договор в соответствии с пожеланиями покупающей стороны.

В случае неудачи с договорной продажей до 13 сентября на 30 сентября будут назначены публичные торги с подготовленным нами стандартным договором купли‑продажи, которому должны соответствовать все претенденты. Такая продажа будет осуществляться с расчетом денежными средствами. BPL, держатель 44 557 акций Dempster, в настоящее время намерено представить свое предложение, если до такой продажи дойдет дело, и готово организовать товарищество или совместное предприятие с любым другим акционером или группой акционеров при наличии таковой для подачи коллективного предложения. Любой акционер Dempster, конечно, может подать предложение индивидуально.

Мы хотим подчеркнуть, что Dempster продается как действующее предприятие и покупатель приобретает право использовать наименование Dempster при производстве. После продажи совет директоров предполагает осуществить в должном порядке распределение поступлений от продажи и от отчуждения других активов за исключением тех, которые удобнее распределить в имущественной форме.

Несмотря на очевидную невозможность оценить, что в конечном итоге реализуют акционеры, выплаты несомненно должны быть значительно выше, чем текущие или предыдущие котировки акции Dempster. Таким образом, акционерам целесообразно сохранить свои акции, по крайней мере до тех пор, пока не поступит дополнительная информации о том, какие результаты дают усилия по продаже.

Мы надеемся, что все акционеры смогут принять участие во внеочередном собрании и получат ответы на интересующие их вопросы. Если у вас нет возможности присутствовать, мы готовы незамедлительно ответить на любой ваш письменный вопрос.

Искренне ваш,

УЭБ, председатель совета директоров

6 ноября 1963 г.

В 1963 г. очень существенные корпоративные налоги (Гарри удивил меня скоростью, с которой он использовал наши возможности по переносу налогового убытка на будущие периоды) в сочетании с избытком ликвидных средств в компании поставили нас перед выбором: либо изменить организационную форму, либо продать бизнес.

Мы решили сделать либо то, либо другое до конца 1963 г. Отказ от статуса юридического лица связан с множеством проблем, однако должен привести фактически к удвоению прибылей наших партнеров, а также устранить необходимость уплаты налога на прирост капитала с ценных бумаг Dempster.

Практически в последнюю минуту после того, как несколько более ранних попыток окончились неудачей на довольно продвинутом этапе, была осуществлена продажа активов. Несмотря на порядочное количество шероховатостей в этой продаже, ее чистый результат должен быть примерно равным балансовой стоимости. В сочетании с приростом, который мы получили по нашему портфелю ликвидных ценных бумаг, это позволяет нам реализовать примерно $80 на акцию. Активы Dempster (теперь именуемой First Beatrice Corp. – мы продали старое наименование новой компании) свелись сейчас практически полностью к денежным средствам и ликвидным ценным бумагам. В процессе аудита BPL на конец года наша доля в First Beatrice оценивалась по стоимости активов (с ценными бумагами по рыночной стоимости) за вычетом резерва на непредвиденные обстоятельства в размере $200 000.

Хочу заметить, что, на наш взгляд, Dempster попала в руки хороших покупателей. Они произвели на нас впечатление людей, которые знают что делать и планируют расширить бизнес и повысить его прибыльность. Мы были бы рады изменить организационную структуру Dempster и отказаться от статуса юридического лица, однако мы вполне довольны тем, что нам удалось продать ее по приемлемой цене. Наш бизнес – это отличные покупки, а не выдающиеся продажи.

Гарри действует точно так же, как я – он любит большие морковки. В настоящее время он является партнером BPL с ограниченной ответственностью и вторым мастером по сокращению расходов – он наш человек.

История Dempster высвечивает следующие истины:

1. Наш бизнес из разряда тех, что требуют терпения. Он мало похож на портфель быстро растущих привлекательных акций, и в периоды взлета таких акций мы можем казаться довольно серыми.

2. Нам выгодно иметь акции, цена которых не меняется месяцами, а возможно и годами, мы покупаем их именно поэтому. В результате нам необходимо брать для измерения результатов соответствующие периоды времени. На наш взгляд, минимумом следует считать трехлетний период.