4 апреля 2022 investing.com Халепа Евгений

В этой статье речь пойдет о вызовах, с которыми столкнулась мировая экономика, о путях их решения и о том, как эти процессы отразятся на мировых финансовых рынках.

Важно понимать, что условия, в которых оказалась мировая экономика, – исключительные, и сложить объективную картину будущего крайне сложно. Вот примерный список этих исключительных условий: высокая инфляция; мир не полностью оправился от недавней пандемии; монетарная политика ужесточается; из-за санкций против РФ возникают серьезные проблемы с рынками сбыта и поставок сырья.

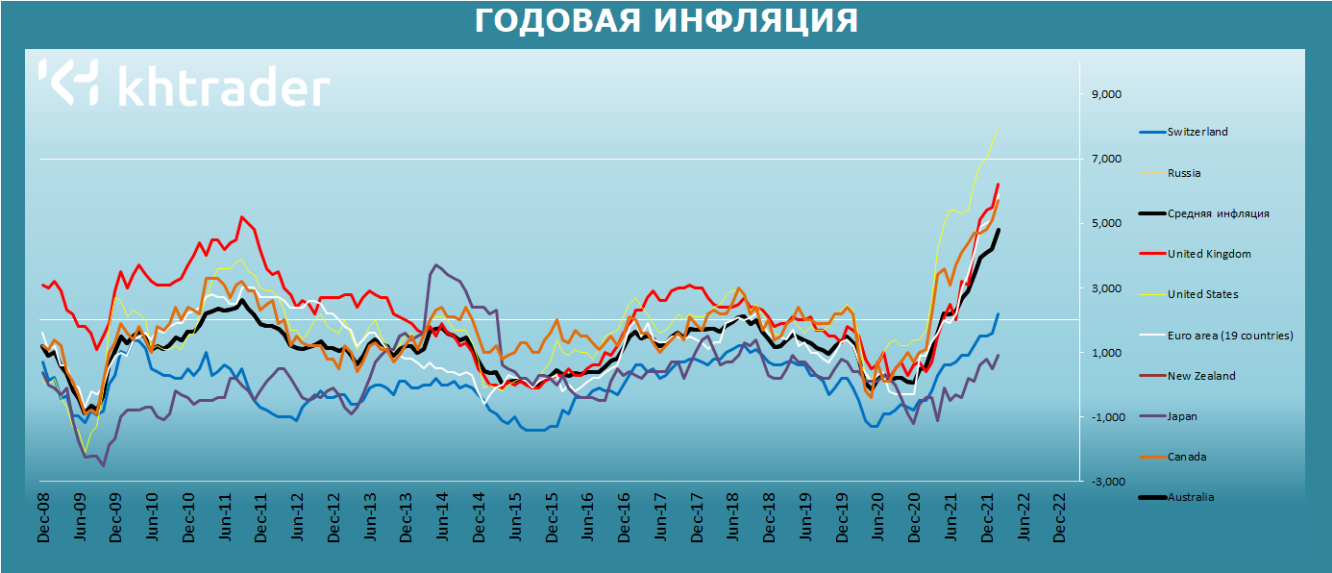

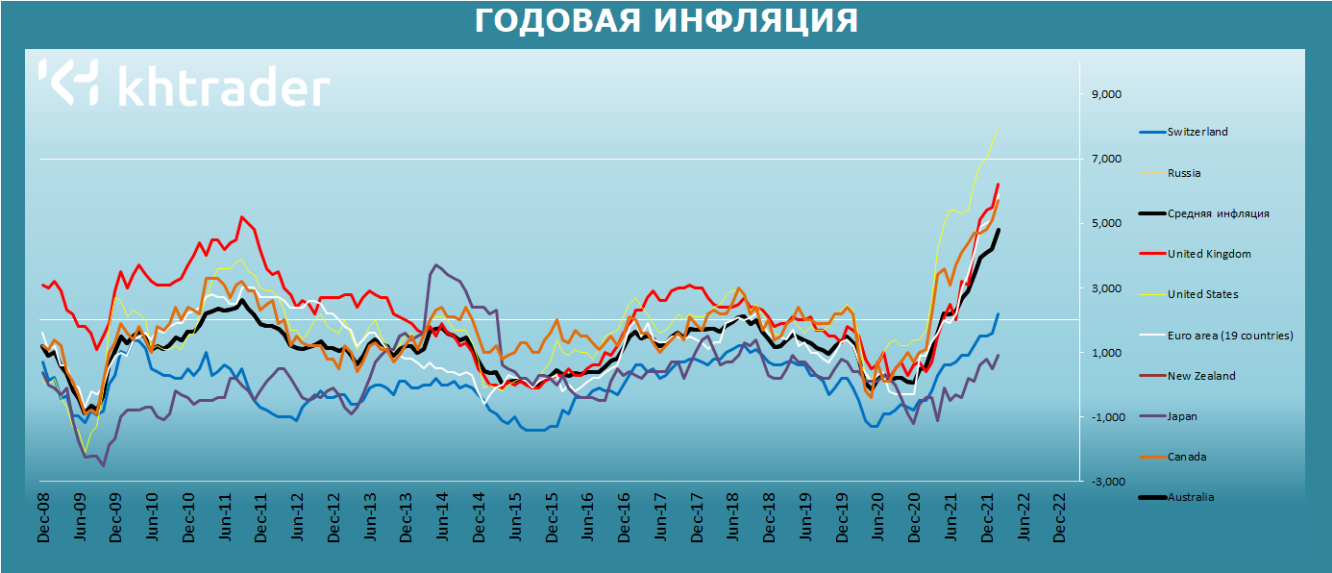

Начнем с основного фактора неопределенности перспектив мировой экономики – инфляции:

Как мы видим, годовые темпы роста цен аномальны; на данный момент они достигли 40-летних максимумов. Каковы негативные аспекты высокой инфляции? Можем выделить как минимум два основных:

а) социальный – высокие цены бьют по бедным слоям населения, поскольку рост их доходов критически не успевает за ростом цен; прежде всего это важно для политиков – это их избиратели;

б) экономический – высокие цены съедают реальный ВВП и покупательную способность капиталов, причем как рядовых потребителей, так и элиты.

Безусловно, есть и другие, анализировать которые не позволяет формат этого материала.

К относительным плюсам можно отнести обесценивание выданных кредитов – но основных проблем это не перекрывает.

Каковы же причины?

Все началось с логистических сбоев и беспрецедентных выкупов активов мировых ЦБ, сюда добавились и «вертолетные деньги» от мировых правительств – в совокупности это создало инфляционную ситуацию: из-за дефицита товаров на них начали расти цены, одновременно дешевые деньги и социальные выплаты привели к росту спроса, который был усилен ростом инфляционных ожиданий на фоне мягкой ДКП.

Данные процессы запустили цикл расширения производственного сектора до максимумов с 70-х годов, и это породило небывалый спрос на рабочую силу в США и повысило зарплаты – каковое повышение, как мы знаем, тоже является процессом инфляционным. Свой вклад в инфляцию внесли и дешевые деньги на сырьевом рынке: цены на сырье сильно взлетели.

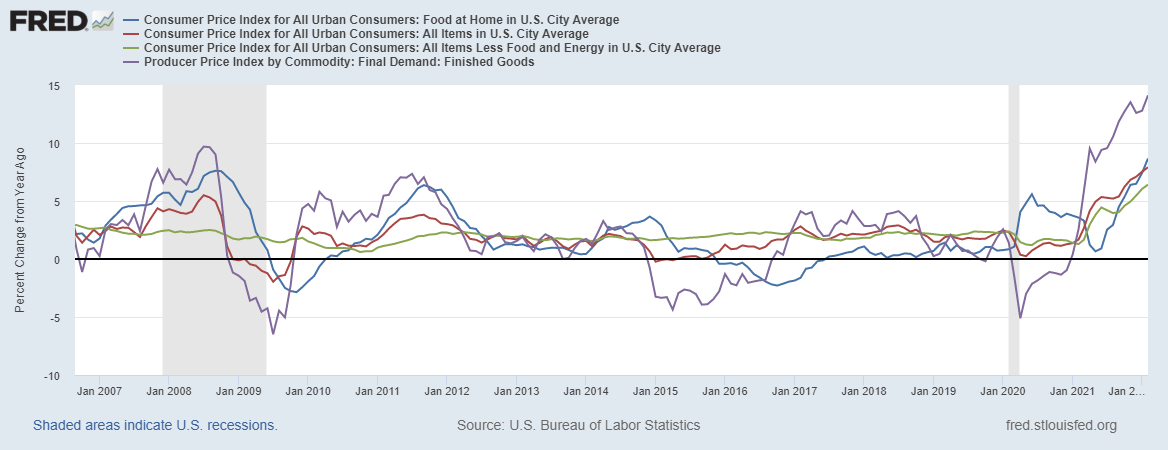

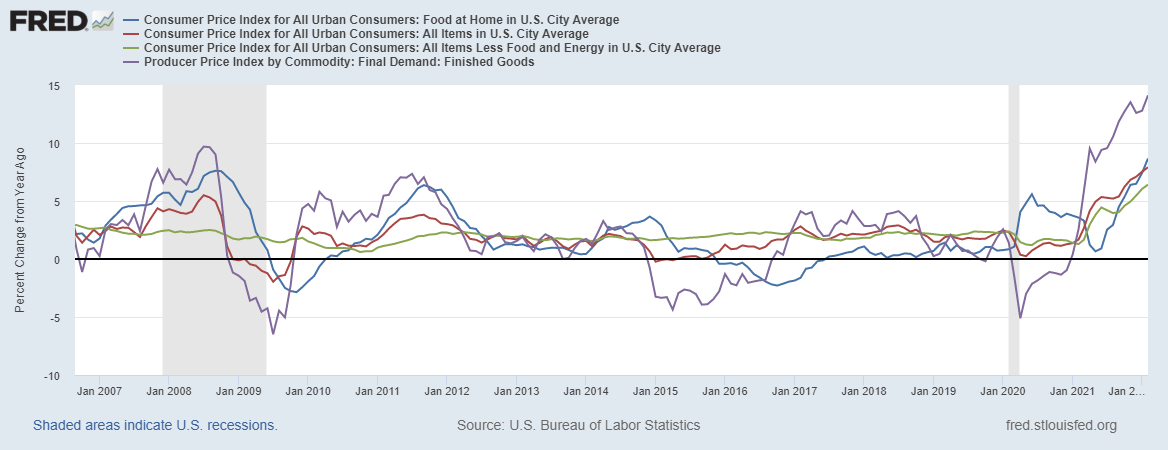

Структура инфляции в США

На графике приведена структура цен в США:

красная линия – потребительская инфляция; в этом январе она на 7,5% выше января 2021 года, по уровню же годовых темпов – показатель на уровне начала 80-х;

синяя линия – продовольственные цены: также продолжение роста;

зеленая линия – базовая потребительская инфляция (без топлива и пищевых продуктов);

сиреневая линия – конечные цены производителей (с учетом всех издержек).

Как видим, инфляция в США раскручивается быстро, поскольку инфляционные процессы идут как со стороны предложения – что видно по конечным производственным ценам, так и со стороны спроса – что заметно по ценам на продовольствие и высоким годовым темпам розничных продаж.

Что собираются делать власти?

Инструменты ДКП в борьбе с инфляцией являются основными, но на сегодняшний день их возможности весьма ограничены, так как повлиять на сырьевые цены в условиях дефицита рынка нефти из-за действий ОПЕК+ и эмбарго против российских энергоносителей, а также подавить потребительский спрос и спрос на рабочую силу можно только через рецессию, а процесс этот является дефляционным, то есть, по сути, антагонистичным по отношению к циклу экономического роста.

К тому же сегодня ситуация еще более острая: высокие цены сопровождаются замедлением делового цикла, то есть в США наблюдаются стагфляционные процессы (рост цен при снижении экономического роста).

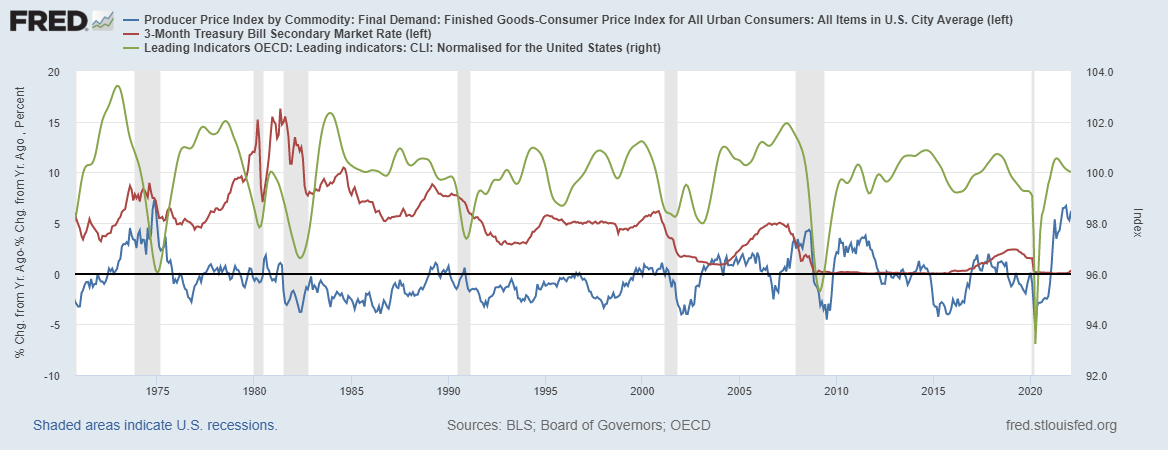

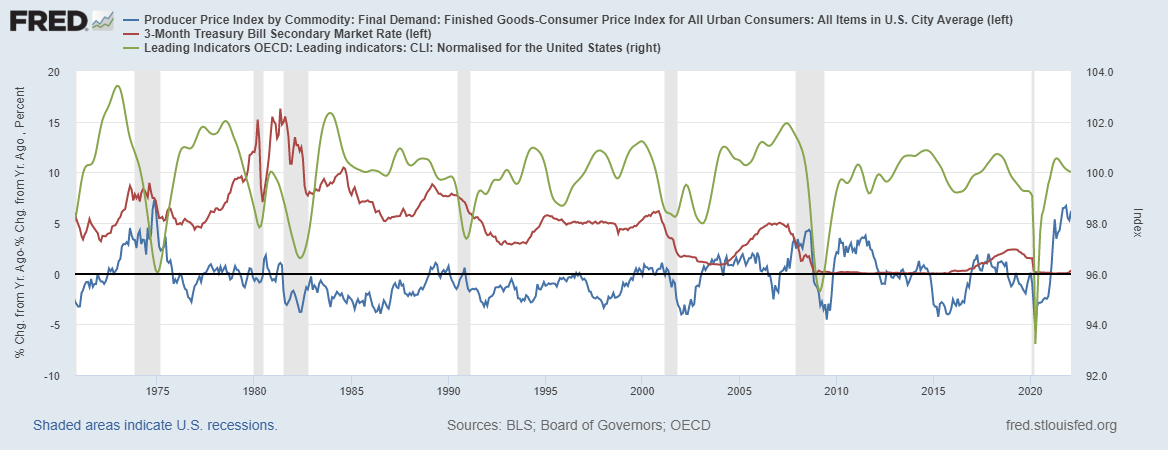

Стагфляционные процессы в США

На графике синей линией визуализировано понятие стагфляции, как его определяет австрийская экономическая школа: конечные цены производителей не должны расти быстрее широкого индекса цен – проще говоря, производители должны иметь возможность перенести свои издержки на потребителя; в 70-е этот показатель был выше.

Красной линией обозначен деловой цикл в США, а зеленой – ставки.

Обратите внимание: рост ставок запускает цикл рецессии, и только потом наблюдается дефляция. Только так можно сбить цены!

Нельзя сказать однозначно, что это плохо – рецессия очищает, стабилизирует и т. д.

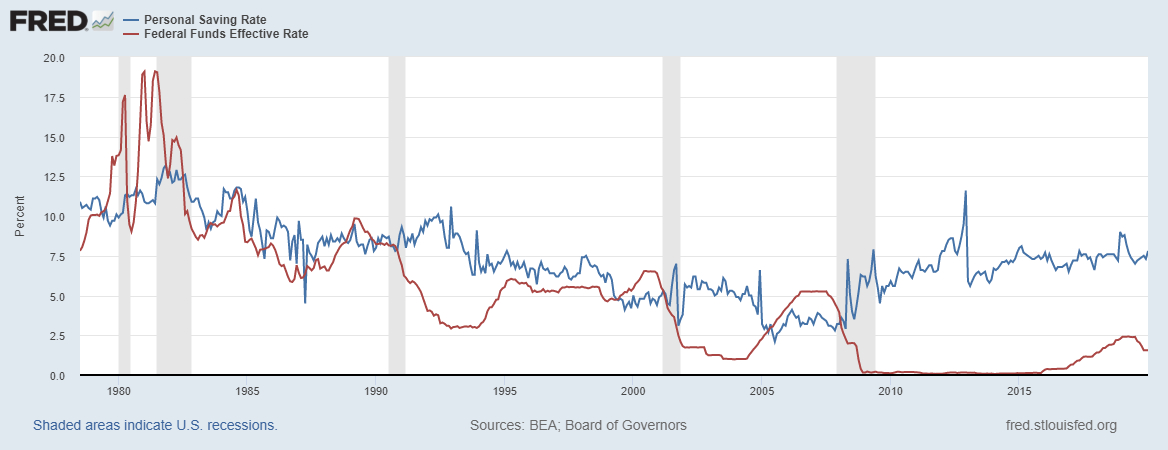

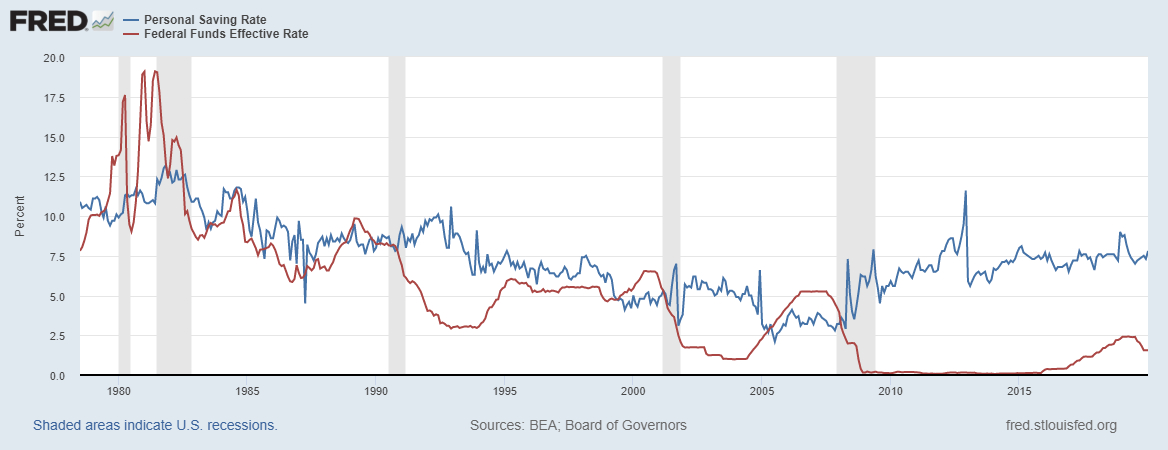

Что означает рост ставок и в целом ужесточение ДКП?

1. Потребители реагируют на это снижением расходов и ростом сбережений, поскольку деньги дорожают, а инфляционные ожидания снижаются. Также – ввиду сокращения делового цикла – растет безработица, что снижает совокупные доходы в экономике:

Сбережения в цикле роста ставок

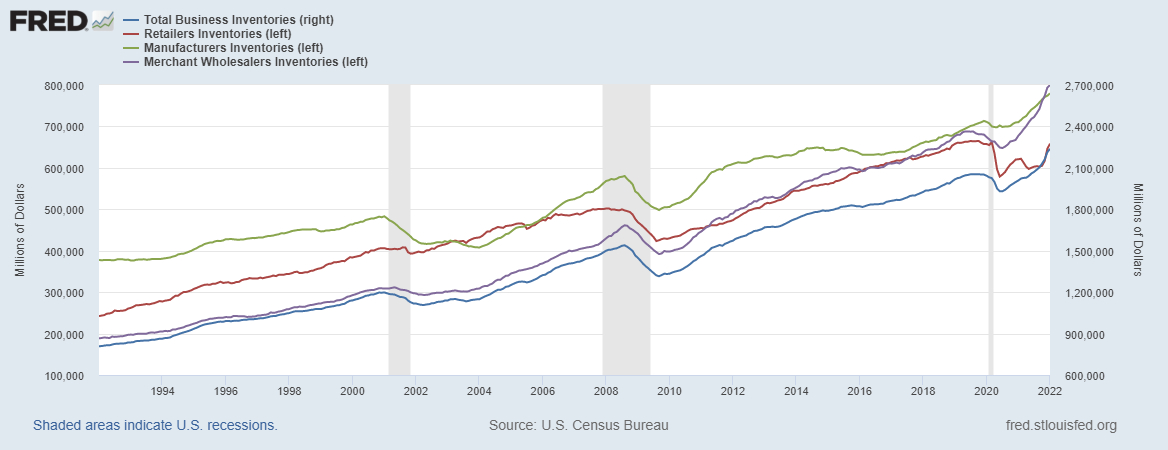

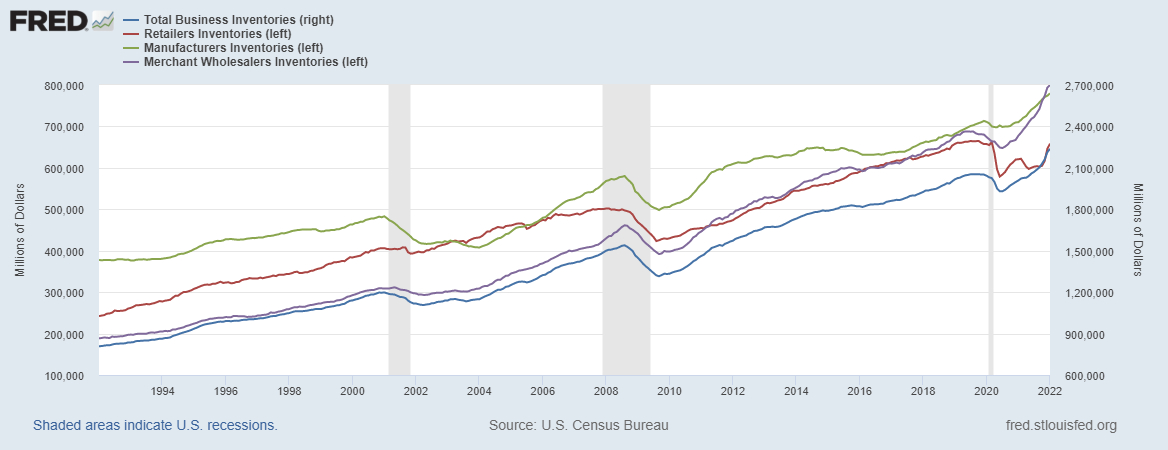

2. Снижение расходов и удорожание кредитов влечет за собой замедление делового цикла и снижение производства. На сегодняшний день влияние этого процесса усиливается наличием огромных товарных запасов:

Товарные запасы в США

То есть в экономике США наметился цикл перепроизводства, что само по себе является фактором рецессионным.

3. На финансовом рынке рецессия сопровождается дефолтами: компании с низкой рентабельностью, работавшие на бесплатных кредитах, больше не окупаются и уходят с рынка. Это чревато финансовым кризисом, идущим рука об руку с рецессией.

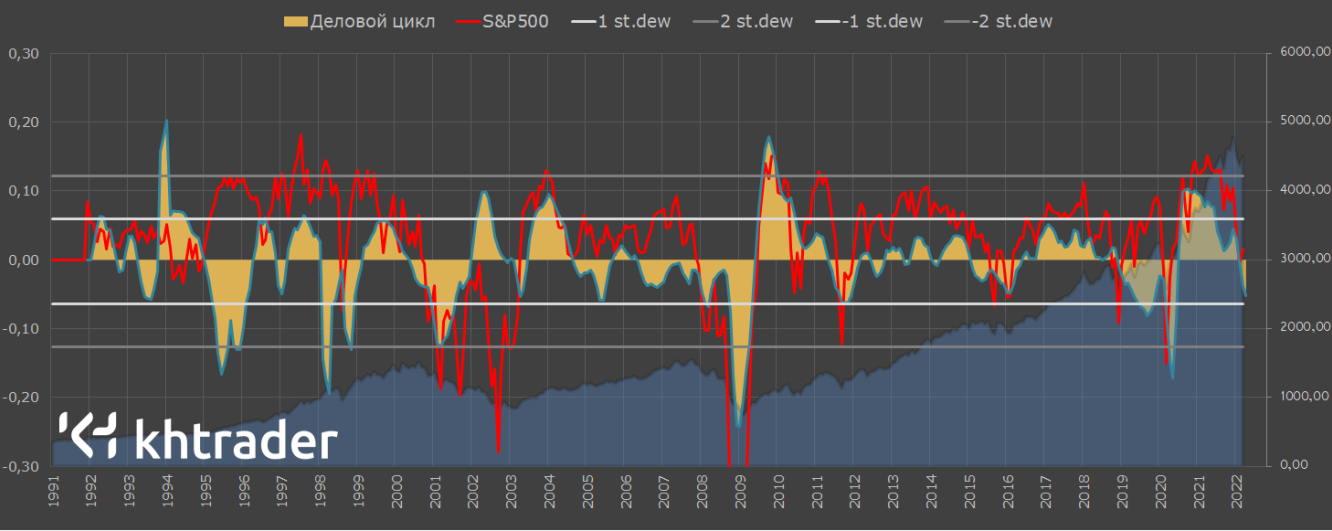

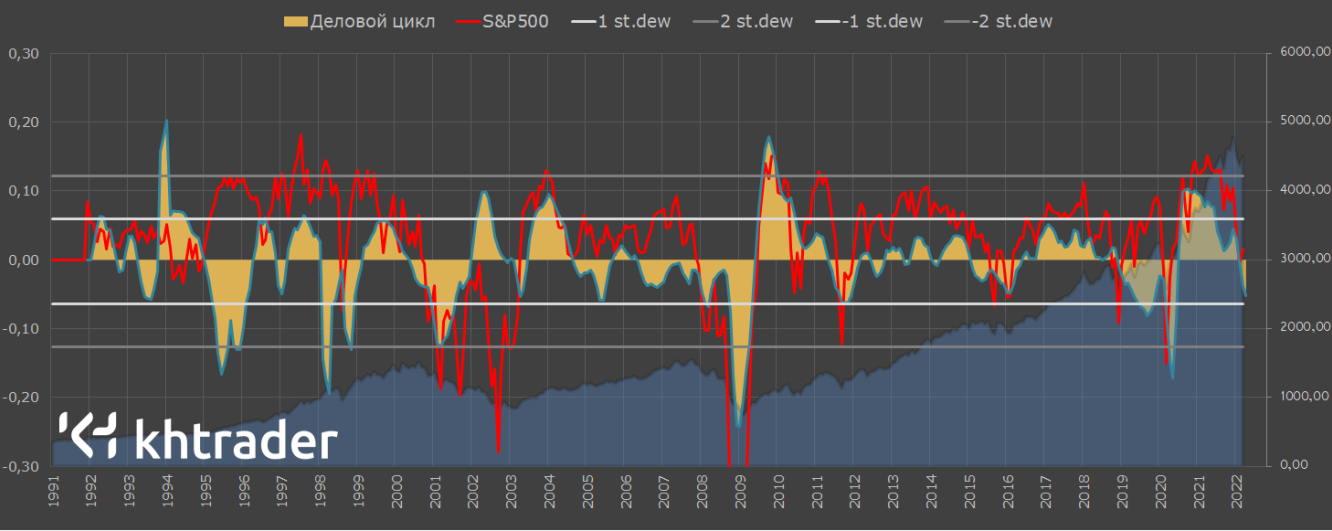

Моя модель уже сигнализирует о наступлении рецессионных условий в экономике США:

Моя авторская модель по оценки условий для делового цикла

В 2019 году она тоже предсказывала рецессию – и кто же знал, что она будет снова залита деньгами? Однако на сегодняшний день QE запустить невозможно ввиду высокой инфляции.

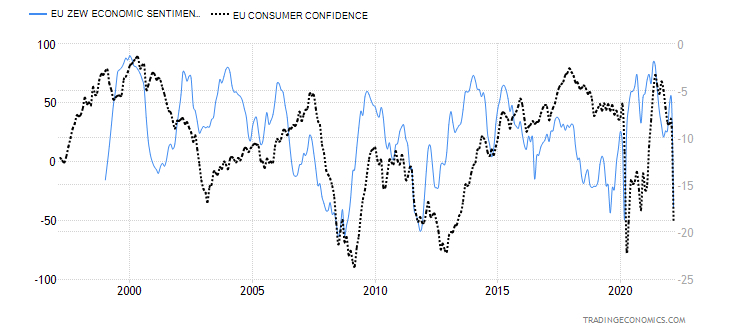

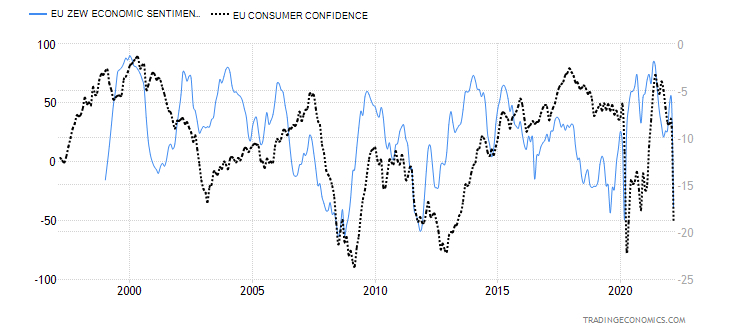

Так же плохо выглядят мартовские настроения в ЕС:

Настроения в Европе

Резюме

1. Многое будет зависеть от ситуации с энергетикой, и процессы там непростые – нужны компромиссы с Ираном, КСА, зелеными и т. д. Если удастся – это позволит мировым ЦБ притормозить: будут возможны более плавное повышение ставок и более мягкая посадка.

2. Если проблемы с ценами на сырье (в том числе зерновые) останутся, то ставки будут повышать быстро (ФРС ожидает до 1,9% в этом году), и посадка будет жесткой.

Так или иначе, без рецессии не обойтись, поскольку для нормализации балансов в мировой экономике нужен цикл дефляции, другого пути нет. Но это позволит мировой экономике стабилизироваться на достигнутых уровнях, поспособствует очищению финансовых рынков, сдуванию пузырей и т. п.

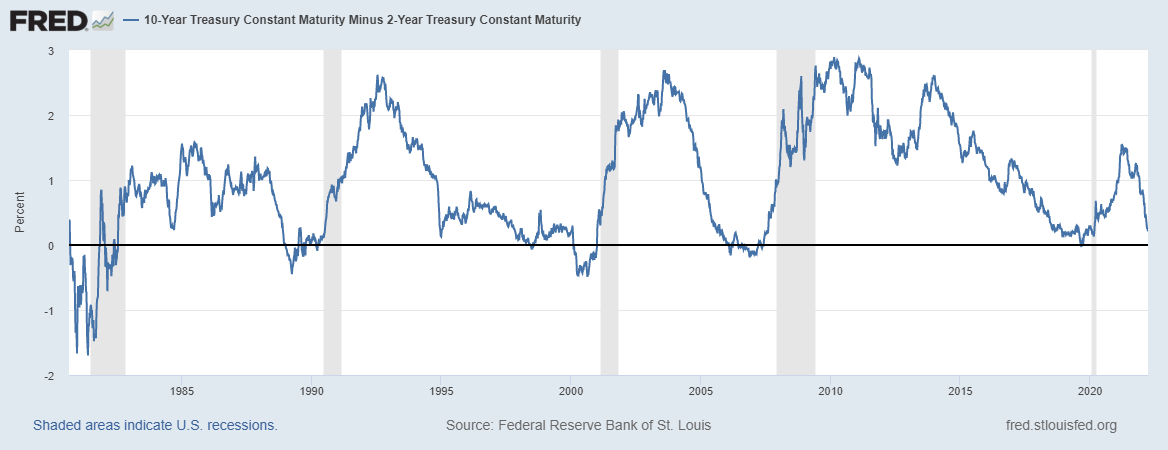

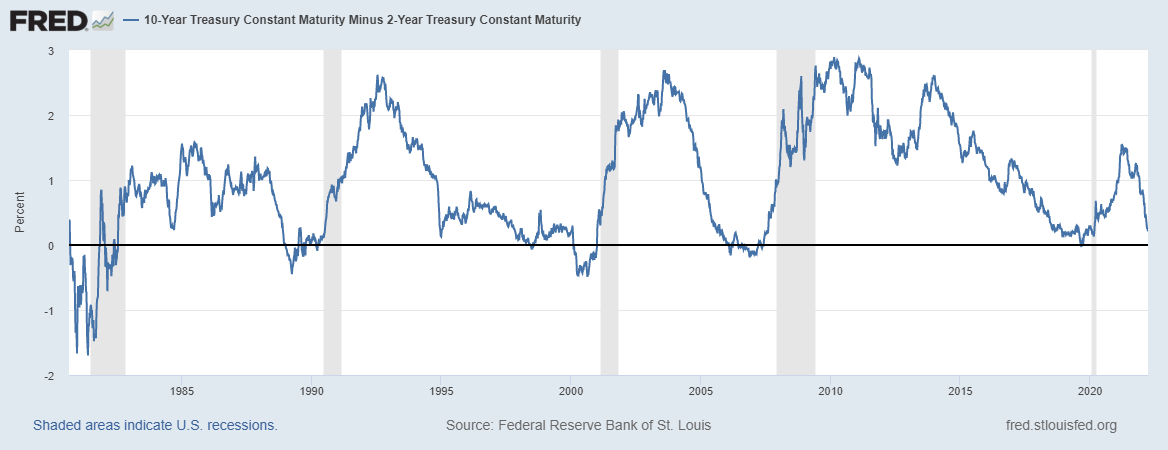

Не могу не привести важный график, сигнализирующий о рецессии:

Спред между доходностями 10-летних и 2-летних трежерис

Спред между доходностями 10-летних и 2-летних трежерис: важно, что финансовые условия ухудшаются, и перенести процентный риск невозможно, это также говорит о снижении инфляционных ожиданий на длинном горизонте с одновременным спросом на защиту (продажу акций и приобретение вместо них длинных трежерис).

Что делать на рынке?

1. Вне зависимости от темпов наступления рецессии или стагфляции и несмотря на дорогие деньги – золото будет в фаворе у инвесторов.

2. Конечно, стоит отказаться от рисков, и если уж оставаться в активах фондового рынка – то в акциях с низкой бетой, то есть в секторе ритейла или дивидендных акций. Но весьма вероятно, что цикл отсутствия роста будет длиться около 5 и более лет – вспомним цикл 2000–2010 годов.

3. На мой взгляд, ФРС имеет возможность быть более жесткой, поэтому доллар на валютном рынке также остается в приоритете.

4. Товарный рынок, на мой взгляд, в долгосрочной перспективе обречен на снижение.

Важно понимать, что условия, в которых оказалась мировая экономика, – исключительные, и сложить объективную картину будущего крайне сложно. Вот примерный список этих исключительных условий: высокая инфляция; мир не полностью оправился от недавней пандемии; монетарная политика ужесточается; из-за санкций против РФ возникают серьезные проблемы с рынками сбыта и поставок сырья.

Начнем с основного фактора неопределенности перспектив мировой экономики – инфляции:

Как мы видим, годовые темпы роста цен аномальны; на данный момент они достигли 40-летних максимумов. Каковы негативные аспекты высокой инфляции? Можем выделить как минимум два основных:

а) социальный – высокие цены бьют по бедным слоям населения, поскольку рост их доходов критически не успевает за ростом цен; прежде всего это важно для политиков – это их избиратели;

б) экономический – высокие цены съедают реальный ВВП и покупательную способность капиталов, причем как рядовых потребителей, так и элиты.

Безусловно, есть и другие, анализировать которые не позволяет формат этого материала.

К относительным плюсам можно отнести обесценивание выданных кредитов – но основных проблем это не перекрывает.

Каковы же причины?

Все началось с логистических сбоев и беспрецедентных выкупов активов мировых ЦБ, сюда добавились и «вертолетные деньги» от мировых правительств – в совокупности это создало инфляционную ситуацию: из-за дефицита товаров на них начали расти цены, одновременно дешевые деньги и социальные выплаты привели к росту спроса, который был усилен ростом инфляционных ожиданий на фоне мягкой ДКП.

Данные процессы запустили цикл расширения производственного сектора до максимумов с 70-х годов, и это породило небывалый спрос на рабочую силу в США и повысило зарплаты – каковое повышение, как мы знаем, тоже является процессом инфляционным. Свой вклад в инфляцию внесли и дешевые деньги на сырьевом рынке: цены на сырье сильно взлетели.

Структура инфляции в США

На графике приведена структура цен в США:

красная линия – потребительская инфляция; в этом январе она на 7,5% выше января 2021 года, по уровню же годовых темпов – показатель на уровне начала 80-х;

синяя линия – продовольственные цены: также продолжение роста;

зеленая линия – базовая потребительская инфляция (без топлива и пищевых продуктов);

сиреневая линия – конечные цены производителей (с учетом всех издержек).

Как видим, инфляция в США раскручивается быстро, поскольку инфляционные процессы идут как со стороны предложения – что видно по конечным производственным ценам, так и со стороны спроса – что заметно по ценам на продовольствие и высоким годовым темпам розничных продаж.

Что собираются делать власти?

Инструменты ДКП в борьбе с инфляцией являются основными, но на сегодняшний день их возможности весьма ограничены, так как повлиять на сырьевые цены в условиях дефицита рынка нефти из-за действий ОПЕК+ и эмбарго против российских энергоносителей, а также подавить потребительский спрос и спрос на рабочую силу можно только через рецессию, а процесс этот является дефляционным, то есть, по сути, антагонистичным по отношению к циклу экономического роста.

К тому же сегодня ситуация еще более острая: высокие цены сопровождаются замедлением делового цикла, то есть в США наблюдаются стагфляционные процессы (рост цен при снижении экономического роста).

Стагфляционные процессы в США

На графике синей линией визуализировано понятие стагфляции, как его определяет австрийская экономическая школа: конечные цены производителей не должны расти быстрее широкого индекса цен – проще говоря, производители должны иметь возможность перенести свои издержки на потребителя; в 70-е этот показатель был выше.

Красной линией обозначен деловой цикл в США, а зеленой – ставки.

Обратите внимание: рост ставок запускает цикл рецессии, и только потом наблюдается дефляция. Только так можно сбить цены!

Нельзя сказать однозначно, что это плохо – рецессия очищает, стабилизирует и т. д.

Что означает рост ставок и в целом ужесточение ДКП?

1. Потребители реагируют на это снижением расходов и ростом сбережений, поскольку деньги дорожают, а инфляционные ожидания снижаются. Также – ввиду сокращения делового цикла – растет безработица, что снижает совокупные доходы в экономике:

Сбережения в цикле роста ставок

2. Снижение расходов и удорожание кредитов влечет за собой замедление делового цикла и снижение производства. На сегодняшний день влияние этого процесса усиливается наличием огромных товарных запасов:

Товарные запасы в США

То есть в экономике США наметился цикл перепроизводства, что само по себе является фактором рецессионным.

3. На финансовом рынке рецессия сопровождается дефолтами: компании с низкой рентабельностью, работавшие на бесплатных кредитах, больше не окупаются и уходят с рынка. Это чревато финансовым кризисом, идущим рука об руку с рецессией.

Моя модель уже сигнализирует о наступлении рецессионных условий в экономике США:

Моя авторская модель по оценки условий для делового цикла

В 2019 году она тоже предсказывала рецессию – и кто же знал, что она будет снова залита деньгами? Однако на сегодняшний день QE запустить невозможно ввиду высокой инфляции.

Так же плохо выглядят мартовские настроения в ЕС:

Настроения в Европе

Резюме

1. Многое будет зависеть от ситуации с энергетикой, и процессы там непростые – нужны компромиссы с Ираном, КСА, зелеными и т. д. Если удастся – это позволит мировым ЦБ притормозить: будут возможны более плавное повышение ставок и более мягкая посадка.

2. Если проблемы с ценами на сырье (в том числе зерновые) останутся, то ставки будут повышать быстро (ФРС ожидает до 1,9% в этом году), и посадка будет жесткой.

Так или иначе, без рецессии не обойтись, поскольку для нормализации балансов в мировой экономике нужен цикл дефляции, другого пути нет. Но это позволит мировой экономике стабилизироваться на достигнутых уровнях, поспособствует очищению финансовых рынков, сдуванию пузырей и т. п.

Не могу не привести важный график, сигнализирующий о рецессии:

Спред между доходностями 10-летних и 2-летних трежерис

Спред между доходностями 10-летних и 2-летних трежерис: важно, что финансовые условия ухудшаются, и перенести процентный риск невозможно, это также говорит о снижении инфляционных ожиданий на длинном горизонте с одновременным спросом на защиту (продажу акций и приобретение вместо них длинных трежерис).

Что делать на рынке?

1. Вне зависимости от темпов наступления рецессии или стагфляции и несмотря на дорогие деньги – золото будет в фаворе у инвесторов.

2. Конечно, стоит отказаться от рисков, и если уж оставаться в активах фондового рынка – то в акциях с низкой бетой, то есть в секторе ритейла или дивидендных акций. Но весьма вероятно, что цикл отсутствия роста будет длиться около 5 и более лет – вспомним цикл 2000–2010 годов.

3. На мой взгляд, ФРС имеет возможность быть более жесткой, поэтому доллар на валютном рынке также остается в приоритете.

4. Товарный рынок, на мой взгляд, в долгосрочной перспективе обречен на снижение.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба