28 августа 2023 investing.com Крамер Майкл

Наступает решающая для рынков неделя, богатая на макроэкономические данные, которые определят траекторию на предстоящий месяц. Доходность казначейских облигаций уверенно растет, доллар США демонстрирует укрепление, а акции развернулись вниз. Индекс S&P 500 сейчас посылает сразу несколько предупреждающих сигналов.

В прошлый четверг на графике появился еще один паттерн «медвежье поглощение». Кроме того, как видно на сопроводительном графике, S&P 500 столкнулся с затруднениями при попытке превысить скользящую среднюю за 50 дней и обосноваться выше 10-дневной экспоненциальной скользящей средней.

S&P 500 – дневной таймфрейм

Только эти три фактора уже указывают на «медвежьи» настроения. Однако ситуация усугубляется появлением и подтверждением паттерна разворота bump and run. Этот паттерн, который, как известно, имеет «медвежье» значение, пробил оба предшествующих восходящих тренда.

Более того, на графике S&P 500 различима формирующаяся фигура «голова и плечи» с «линией шеи» в районе отметки 4330. Если оба эти паттерна будут развиваться в соответствии с ожиданиями, можно предположить, что S&P 500 снизится сначала в район 4200, а затем совершит более сильное падение, возможно вплоть до 3800. Индекс тогда по сути совершит коррекцию к точке начала паттерна bump and run.

S&P 500 – дневной таймфрейм

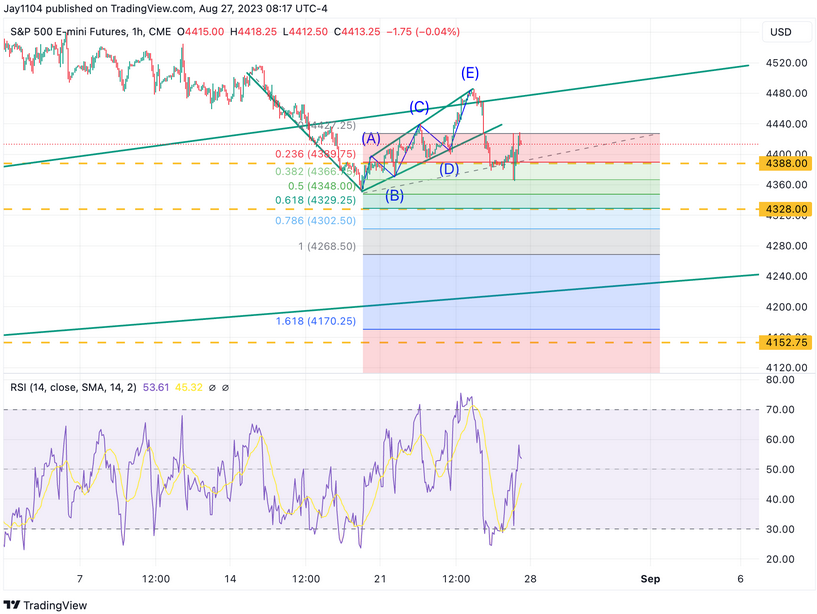

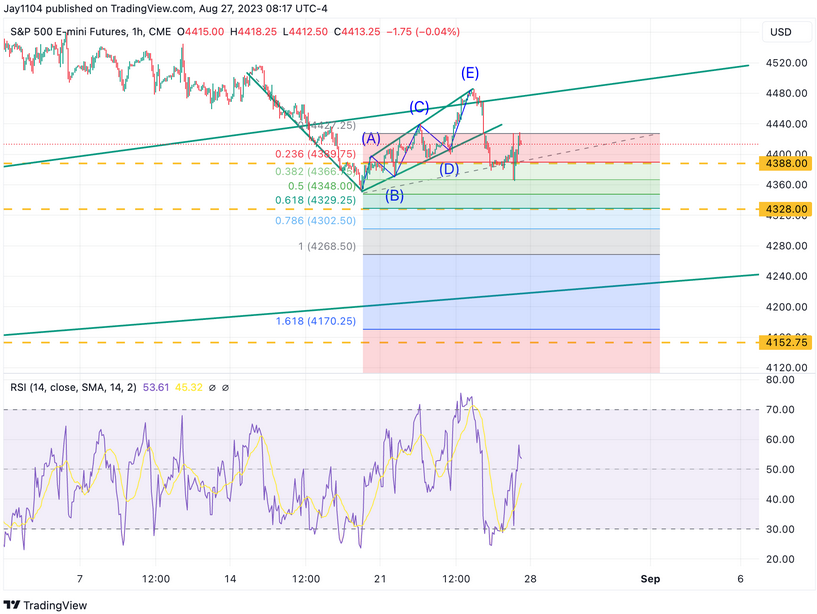

На часовом графике фьючерсов на S&P 500 появился паттерн «мегафон», который уже был пробит вниз. Это подразумевает наличие дополнительного пространства для снижения, а значит, фьючерсные контракты продолжат откат примерно к 4250.

Фьючерсы на S&P 500 – часовой таймфрейм

Похожие характеристики можно видеть на графике QQQ. В районе $330, что примечательно, есть крупный еще не заполненный гэп, дополняющий общую картину.

QQQ – часовой таймфрейм

Похожий сценарий разворачивается на графике Dow Jones Industrial Average, который торгуется ниже 10-дневной экспоненциальной и 50-дневной простой скользящих средних. Более того, на прошлой неделе индекс перепроверил на прочность и преодолел ключевую зону поддержки/сопротивления около 34 600, которую он ранее уже пробивал. Это событие указывает на возможность падения в сторону уровня 33 600.

DJIA – дневной таймфрейм

Слабость рынка акций можно во многом объяснить укреплением доллара, а эта превалирующая тенденция, вероятно, будет сохраняться. В настоящий момент появились признаки перекупленности, которые могут спровоцировать коррекцию с повторной проверкой на прочность уровня пробоя около 103,50 в краткосрочном периоде. Тем не менее, по моему мнению, индекс доллара продолжит двигаться по восходящей траектории в сторону отметки 106.

Индекс доллара – дневной таймфрейм

Тем временем, публикация сильных макроданных на этой неделе может спровоцировать пробой на графике 2-летних трежерис, при котором доходность превысит предыдущие пики в районе 5,1%. При ралли доходность может достигнуть приблизительно 5,3%, добравшись до максимальных уровней с 2006 года.

Доходность 2-летних трежерис – недельный таймфрейм

Акции Meta (NASDAQ:META; деятельность компании запрещена на территории РФ) фактически заполнили гэп в районе $325 и с тех пор движутся по нисходящей траектории. На графике видно, как акции последовательно пробивали линии тренда одна за другой и падали ниже скользящих средних.

Кроме того, на более низких уровнях есть несколько незаполненных гэпов, первый из них — на $210. Акции, что удивительно, даже не достигли уровней перепроданности, если судить по индексу относительной силы (RSI), который составляет всего 40.

Meta – дневной таймфрейм

И наконец, банковский индекс KBW Bank Index, вслед за ростом после формирования перевернутой фигуры «голова и плечи», не смог развить успех и совершил коррекцию, обретя поддержку на уровне $80.

Пробой ниже этой поддержки, вероятно, повлечет за собой повторную проверку на прочность предыдущих минимумов, находящихся в районе $73. Когда паттерны «голова и плечи» не заканчиваются ожидаемым пробоем, они часто трансформируются в паттерны продолжения, отражающие существовавший ранее тренд.

В данном случае превалирующий тренд был «медвежьим».

KBW NASDAQ BANK Index – дневной таймфрейм

В прошлый четверг на графике появился еще один паттерн «медвежье поглощение». Кроме того, как видно на сопроводительном графике, S&P 500 столкнулся с затруднениями при попытке превысить скользящую среднюю за 50 дней и обосноваться выше 10-дневной экспоненциальной скользящей средней.

S&P 500 – дневной таймфрейм

Только эти три фактора уже указывают на «медвежьи» настроения. Однако ситуация усугубляется появлением и подтверждением паттерна разворота bump and run. Этот паттерн, который, как известно, имеет «медвежье» значение, пробил оба предшествующих восходящих тренда.

Более того, на графике S&P 500 различима формирующаяся фигура «голова и плечи» с «линией шеи» в районе отметки 4330. Если оба эти паттерна будут развиваться в соответствии с ожиданиями, можно предположить, что S&P 500 снизится сначала в район 4200, а затем совершит более сильное падение, возможно вплоть до 3800. Индекс тогда по сути совершит коррекцию к точке начала паттерна bump and run.

S&P 500 – дневной таймфрейм

На часовом графике фьючерсов на S&P 500 появился паттерн «мегафон», который уже был пробит вниз. Это подразумевает наличие дополнительного пространства для снижения, а значит, фьючерсные контракты продолжат откат примерно к 4250.

Фьючерсы на S&P 500 – часовой таймфрейм

Похожие характеристики можно видеть на графике QQQ. В районе $330, что примечательно, есть крупный еще не заполненный гэп, дополняющий общую картину.

QQQ – часовой таймфрейм

Похожий сценарий разворачивается на графике Dow Jones Industrial Average, который торгуется ниже 10-дневной экспоненциальной и 50-дневной простой скользящих средних. Более того, на прошлой неделе индекс перепроверил на прочность и преодолел ключевую зону поддержки/сопротивления около 34 600, которую он ранее уже пробивал. Это событие указывает на возможность падения в сторону уровня 33 600.

DJIA – дневной таймфрейм

Слабость рынка акций можно во многом объяснить укреплением доллара, а эта превалирующая тенденция, вероятно, будет сохраняться. В настоящий момент появились признаки перекупленности, которые могут спровоцировать коррекцию с повторной проверкой на прочность уровня пробоя около 103,50 в краткосрочном периоде. Тем не менее, по моему мнению, индекс доллара продолжит двигаться по восходящей траектории в сторону отметки 106.

Индекс доллара – дневной таймфрейм

Тем временем, публикация сильных макроданных на этой неделе может спровоцировать пробой на графике 2-летних трежерис, при котором доходность превысит предыдущие пики в районе 5,1%. При ралли доходность может достигнуть приблизительно 5,3%, добравшись до максимальных уровней с 2006 года.

Доходность 2-летних трежерис – недельный таймфрейм

Акции Meta (NASDAQ:META; деятельность компании запрещена на территории РФ) фактически заполнили гэп в районе $325 и с тех пор движутся по нисходящей траектории. На графике видно, как акции последовательно пробивали линии тренда одна за другой и падали ниже скользящих средних.

Кроме того, на более низких уровнях есть несколько незаполненных гэпов, первый из них — на $210. Акции, что удивительно, даже не достигли уровней перепроданности, если судить по индексу относительной силы (RSI), который составляет всего 40.

Meta – дневной таймфрейм

И наконец, банковский индекс KBW Bank Index, вслед за ростом после формирования перевернутой фигуры «голова и плечи», не смог развить успех и совершил коррекцию, обретя поддержку на уровне $80.

Пробой ниже этой поддержки, вероятно, повлечет за собой повторную проверку на прочность предыдущих минимумов, находящихся в районе $73. Когда паттерны «голова и плечи» не заканчиваются ожидаемым пробоем, они часто трансформируются в паттерны продолжения, отражающие существовавший ранее тренд.

В данном случае превалирующий тренд был «медвежьим».

KBW NASDAQ BANK Index – дневной таймфрейм

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба