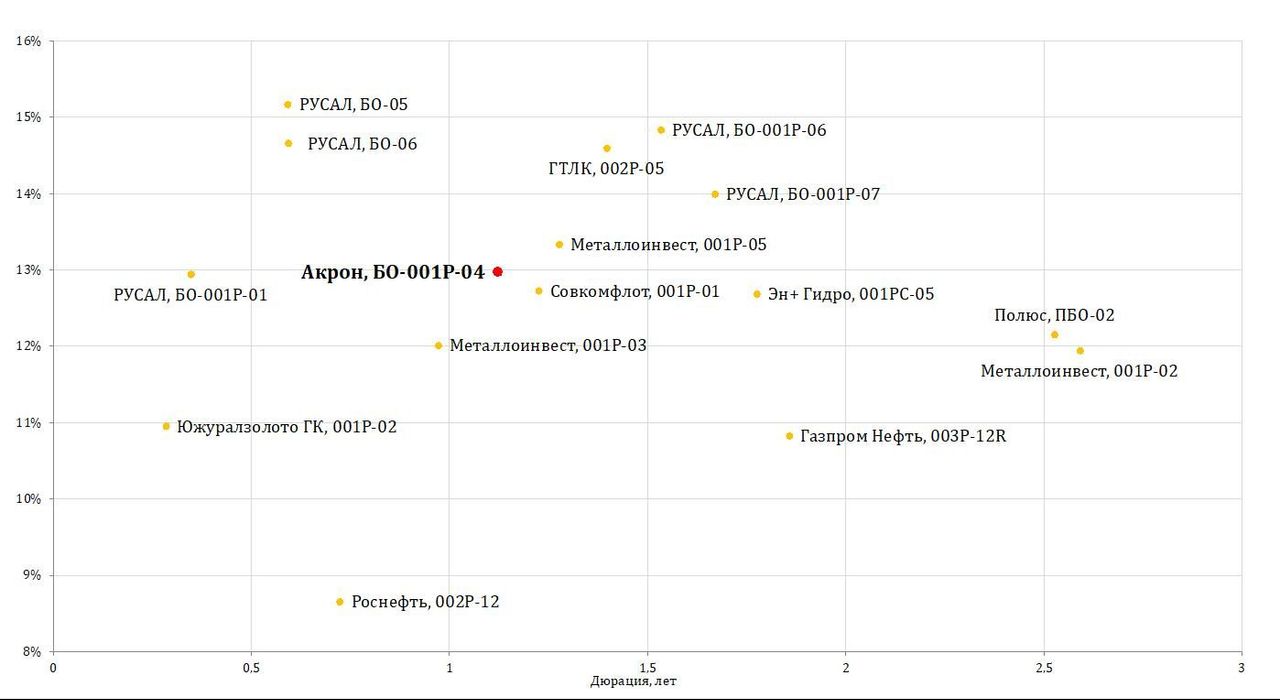

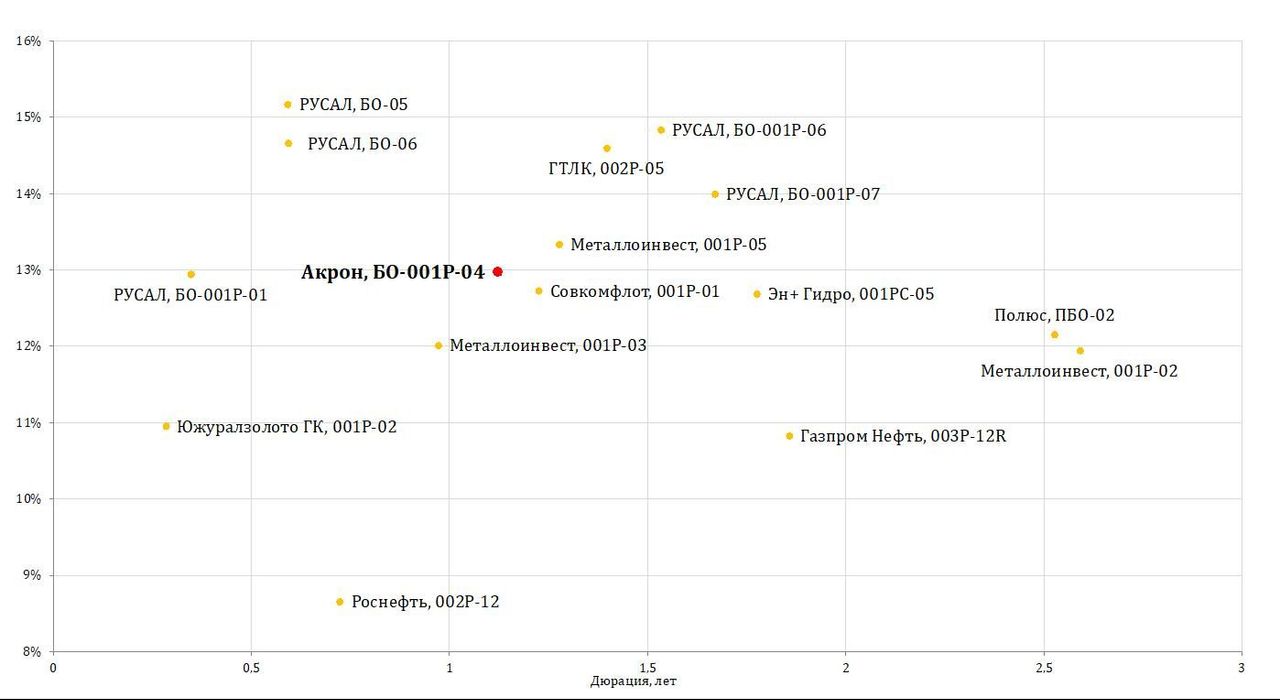

В мае этого года в нашем обзоре мы рассмотрели преимущества юаневого выпуска «Акрона». На тот момент выпуск был одним ИЗ лучших по соотношению доходность и риск. Высокая волатильность российского рынка сильно повлияла и на доходности валютного сегмента, существенно изменив наблюдаемую картину. Теперь «Акрон» серии БО-001Р-04 уже скорее входит в топ-3 юаневых выпуска и остается интересен для диверсификации портфеля, так как работает в более редкой для рынка отрасли.

Группа «Акрон» — один из крупнейших российских холдингов, специализирующийся преимущественно на производстве удобрений. Основным направлением деятельности является производство аммиака, азотных и сложных удобрений, а также продукции органического синтеза и неорганической химии.

В декабре «Эксперт РА» подтвердило рейтинг кредитоспособности компании на уровне ruAA со «стабильным» прогнозом. Агентство выделило следующие факторы: сильные рыночные позиции, низкая долговая нагрузка, высокий уровень ликвидности и высокую маржинальность. Учитывая, что для развития компании появились такие барьеры, как высокие рыночные ставки и мировое падение цен на удобрения, мы не ожидаем повышение рейтинга в краткосрочной перспективе. Текущее состояние компании и уровень ее корпоративного управления позволяют ожидать сохранения рейтинга на том же уровне на горизонте нескольких лет.

Как и на момент написания предыдущего обзора, у компании все еще наблюдается стагнация и даже ухудшение показателей. Рост общего долга не столь велик, а резкий рост чистого долга обусловлен сильным снижением денежных средств в балансе. Падение EBITDA и чистой прибыли обусловлено в первую очередь влиянием на маржинальность компании мировых цен на удобрения.

Заметная часть долгосрочной задолженности перешла в статью краткосрочных обязательств. Однако, скорее всего, большая часть краткосрочного долга рефинансирована благодаря размещению двух последних выпусков с переменным купоном в 4-м квартале. Говоря об этих выпусках, стоит отметить, что на конец 2024 года они могут значимо отразиться на показателе чистого долга, а показатель «Чистый долг / EBITDA», вероятно, выйдет за пределы 2,0x, но такой уровень все еще является умеренным и комфортным, особенно для компании подобного масштаба.

Несмотря на невпечатляющую отчетность, стоит учитывать, что «Акрон» все еще эмитент крепкого второго эшелона и его надежность все равно оценивается весьма высоко. Отсутствие форсированного роста, как у многих эмитентов третьего эшелона или даже ВДО, не является недостатком для сегмента настолько крупных компаний, а появление более благоприятной рыночной конъюнктуры может быстро улучшить финансовые показатели.

Одно из преимуществ данного выпуска — довольно короткий срок до погашения, из-за чего процентный риск на низких уровнях. Бумага интересна в первую очередь, если ее держать до погашения, в таком случае юаневая доходность выглядит весьма привлекательной. Еще одним важным условием является то, что выпуск бивалютный, т. е. как купоны, так и погашения будут производиться в рублях в зависимости от курса ЦБ по юаню. Это снижает риск отсутствия валютной ликвидности у эмитента, ведь для выплат купонов и погашения ему достаточно иметь денежные средства в рублях.

В сравнении с другими ликвидными юаневыми выпусками «Акрон» уступает по соотношению доходность и риск выпуску «Металлоинвеста» серии 001Р-05, кроме этого, более интересным может показаться выпуск Совкомфлота. Эти три бумаги наиболее оптимальные и привлекательные в юаневом сегменте, поэтому при диверсификации портфеля по валютам выпуск «Акрона» все еще интересен в подобной подборке.

Одной из основных проблем у «Акрона» является сильная перекупленность. Фиксированные выпуски компании продаются с доходностями на уровне первого эшелона, то же самое касается и последних двух размещенных флоатеров. Хотя флоатер серии БО-001Р-06 и дает прогнозируемую доходность чуть выше 28% на горизонте года и на пару процентов обгоняет флоатеры первого эшелона, на рынке все равно присутствует множество более интересных выпусков.

Исходя из сложившейся картины, можно сделать вывод, что из размещенных выпусков «Акрона» остается интересен лишь юаневый выпуск как хороший инструмент диверсификации. Отчетность компании, хотя и не выглядит впечатляюще, но на деле оказывается на вполне комфортных уровнях. А основной фактор, сдерживающий привлекательность бумаг, — высокий уровень спроса на данного эмитента, из-за чего наблюдаются относительно низкие уровни доходности.

Группа «Акрон» — один из крупнейших российских холдингов, специализирующийся преимущественно на производстве удобрений. Основным направлением деятельности является производство аммиака, азотных и сложных удобрений, а также продукции органического синтеза и неорганической химии.

В декабре «Эксперт РА» подтвердило рейтинг кредитоспособности компании на уровне ruAA со «стабильным» прогнозом. Агентство выделило следующие факторы: сильные рыночные позиции, низкая долговая нагрузка, высокий уровень ликвидности и высокую маржинальность. Учитывая, что для развития компании появились такие барьеры, как высокие рыночные ставки и мировое падение цен на удобрения, мы не ожидаем повышение рейтинга в краткосрочной перспективе. Текущее состояние компании и уровень ее корпоративного управления позволяют ожидать сохранения рейтинга на том же уровне на горизонте нескольких лет.

Как и на момент написания предыдущего обзора, у компании все еще наблюдается стагнация и даже ухудшение показателей. Рост общего долга не столь велик, а резкий рост чистого долга обусловлен сильным снижением денежных средств в балансе. Падение EBITDA и чистой прибыли обусловлено в первую очередь влиянием на маржинальность компании мировых цен на удобрения.

Заметная часть долгосрочной задолженности перешла в статью краткосрочных обязательств. Однако, скорее всего, большая часть краткосрочного долга рефинансирована благодаря размещению двух последних выпусков с переменным купоном в 4-м квартале. Говоря об этих выпусках, стоит отметить, что на конец 2024 года они могут значимо отразиться на показателе чистого долга, а показатель «Чистый долг / EBITDA», вероятно, выйдет за пределы 2,0x, но такой уровень все еще является умеренным и комфортным, особенно для компании подобного масштаба.

Несмотря на невпечатляющую отчетность, стоит учитывать, что «Акрон» все еще эмитент крепкого второго эшелона и его надежность все равно оценивается весьма высоко. Отсутствие форсированного роста, как у многих эмитентов третьего эшелона или даже ВДО, не является недостатком для сегмента настолько крупных компаний, а появление более благоприятной рыночной конъюнктуры может быстро улучшить финансовые показатели.

Одно из преимуществ данного выпуска — довольно короткий срок до погашения, из-за чего процентный риск на низких уровнях. Бумага интересна в первую очередь, если ее держать до погашения, в таком случае юаневая доходность выглядит весьма привлекательной. Еще одним важным условием является то, что выпуск бивалютный, т. е. как купоны, так и погашения будут производиться в рублях в зависимости от курса ЦБ по юаню. Это снижает риск отсутствия валютной ликвидности у эмитента, ведь для выплат купонов и погашения ему достаточно иметь денежные средства в рублях.

В сравнении с другими ликвидными юаневыми выпусками «Акрон» уступает по соотношению доходность и риск выпуску «Металлоинвеста» серии 001Р-05, кроме этого, более интересным может показаться выпуск Совкомфлота. Эти три бумаги наиболее оптимальные и привлекательные в юаневом сегменте, поэтому при диверсификации портфеля по валютам выпуск «Акрона» все еще интересен в подобной подборке.

Одной из основных проблем у «Акрона» является сильная перекупленность. Фиксированные выпуски компании продаются с доходностями на уровне первого эшелона, то же самое касается и последних двух размещенных флоатеров. Хотя флоатер серии БО-001Р-06 и дает прогнозируемую доходность чуть выше 28% на горизонте года и на пару процентов обгоняет флоатеры первого эшелона, на рынке все равно присутствует множество более интересных выпусков.

Исходя из сложившейся картины, можно сделать вывод, что из размещенных выпусков «Акрона» остается интересен лишь юаневый выпуск как хороший инструмент диверсификации. Отчетность компании, хотя и не выглядит впечатляюще, но на деле оказывается на вполне комфортных уровнях. А основной фактор, сдерживающий привлекательность бумаг, — высокий уровень спроса на данного эмитента, из-за чего наблюдаются относительно низкие уровни доходности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба