7 августа 2020 T-Investments Городилов Михаил

Сегодня у меня спекулятивная идея: подкараулить на падении акции компании Patterson Companies и взять их в расчете на отскок.

Потенциал роста: до 25% в абсолюте без учета дивидендов.

Срок действия: 12 месяцев.

Почему акции могут вырасти: причины, по которым акции должны упасть, лежат за пределами контроля компании. А вот после падения акции отскочат из-за того, что бизнес у нее довольно неплохой и его даже могут купить.

Как действуем: ждем падения акций с нынешних 27,9 до 16 $ за штуку и только тогда покупаем.

На чем компания зарабатывает

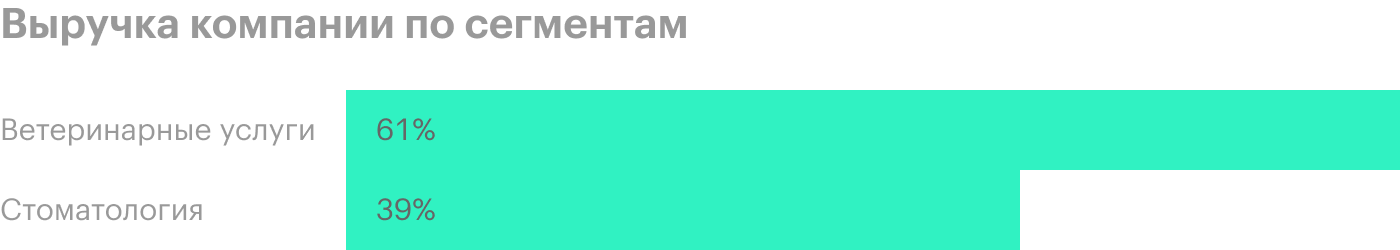

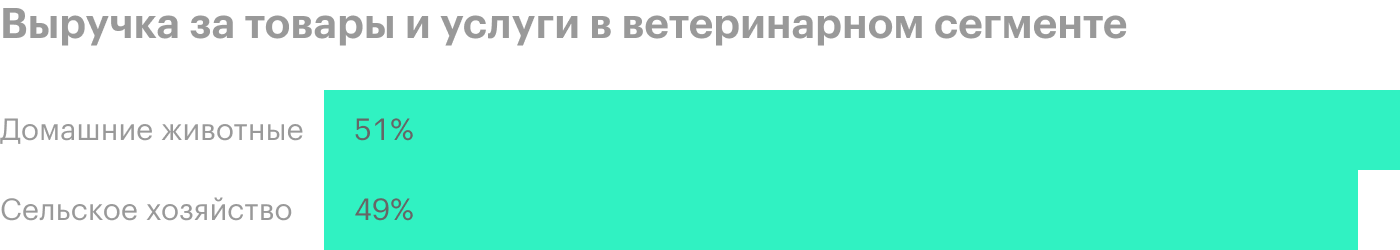

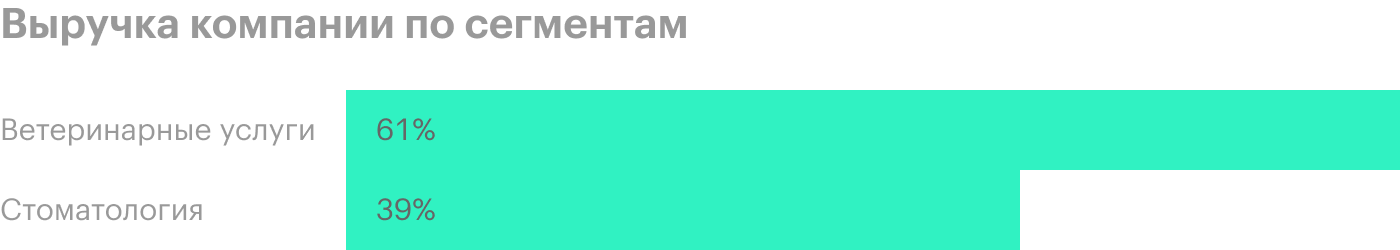

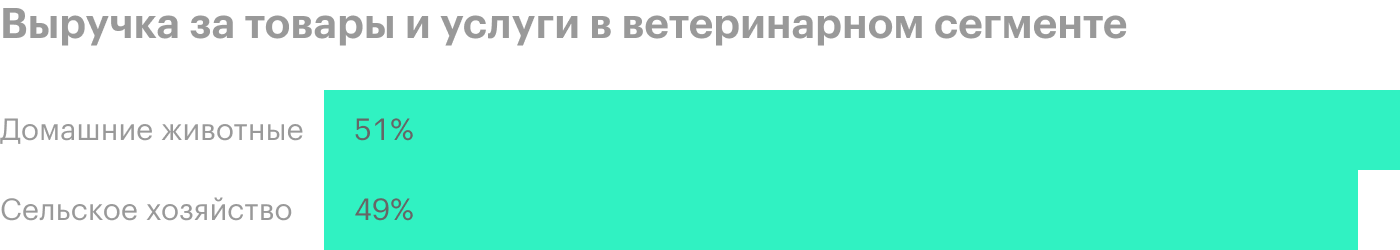

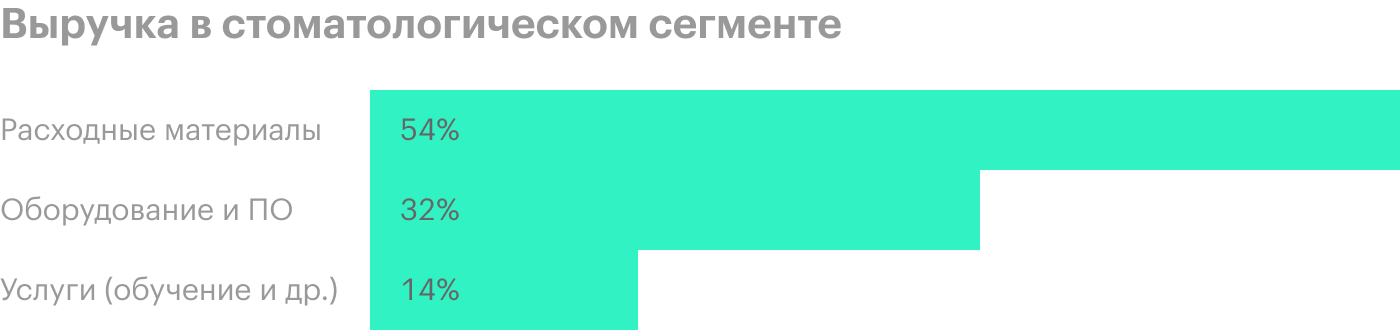

Patterson — это холдинг, состоящий из двух разных бизнесов: ветеринарного и стоматологического. Компания поставляет товары и оказывает услуги профессиональным участникам рынка, то есть ветеринарам и стоматологам.

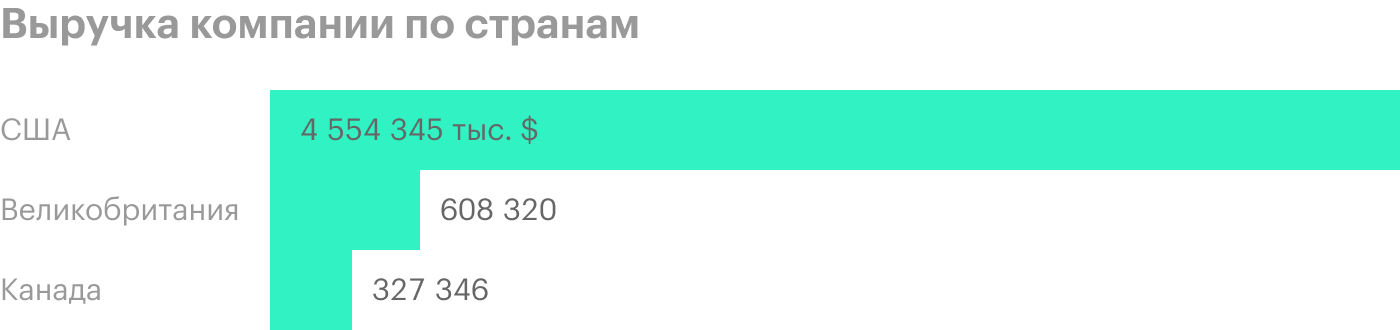

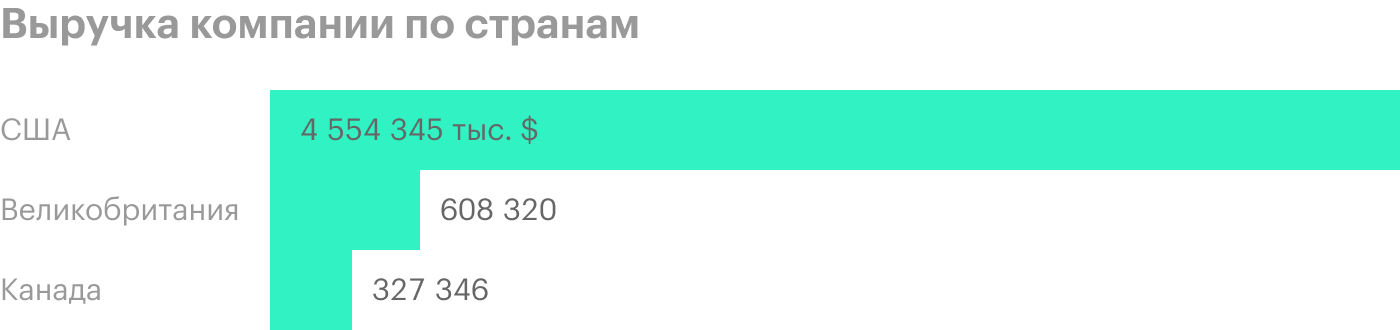

Основную часть денег компания получает в США, но также зарабатывает в Великобритании и Канаде.

Аргументы в пользу компании

Отрасль выглядит перспективно. У меня уже были идеи по компаниям, работающим в ветеринарной отрасли: Freshpet и Zoetis. Также я говорил о том, что завышенные ожидания инвесторов будут формировать реальность и накачивать котировки.

Здесь хорошим примером будет Freshpet, которая с момента обзора выросла на 20% и щеголяет очень высоким P / E — на уровне 885. Это наглядное доказательство того, что инвесторам часто нет дела до фундаментальных показателей.

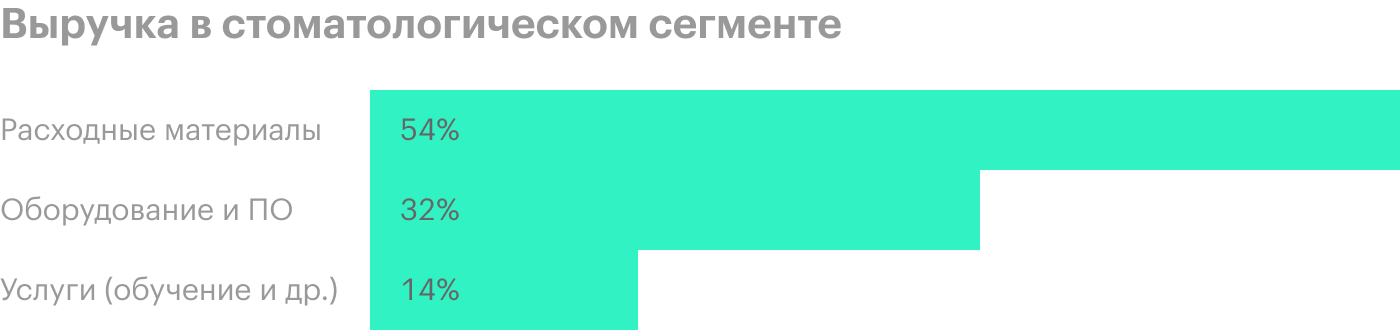

Стоматологический сегмент бизнеса тоже выглядит неплохо. В богатых странах на стоматологию тратят традиционно много, а в развивающихся на нее тратят все больше. Впрочем, этот сегмент не так распиарен, как ветеринарный.

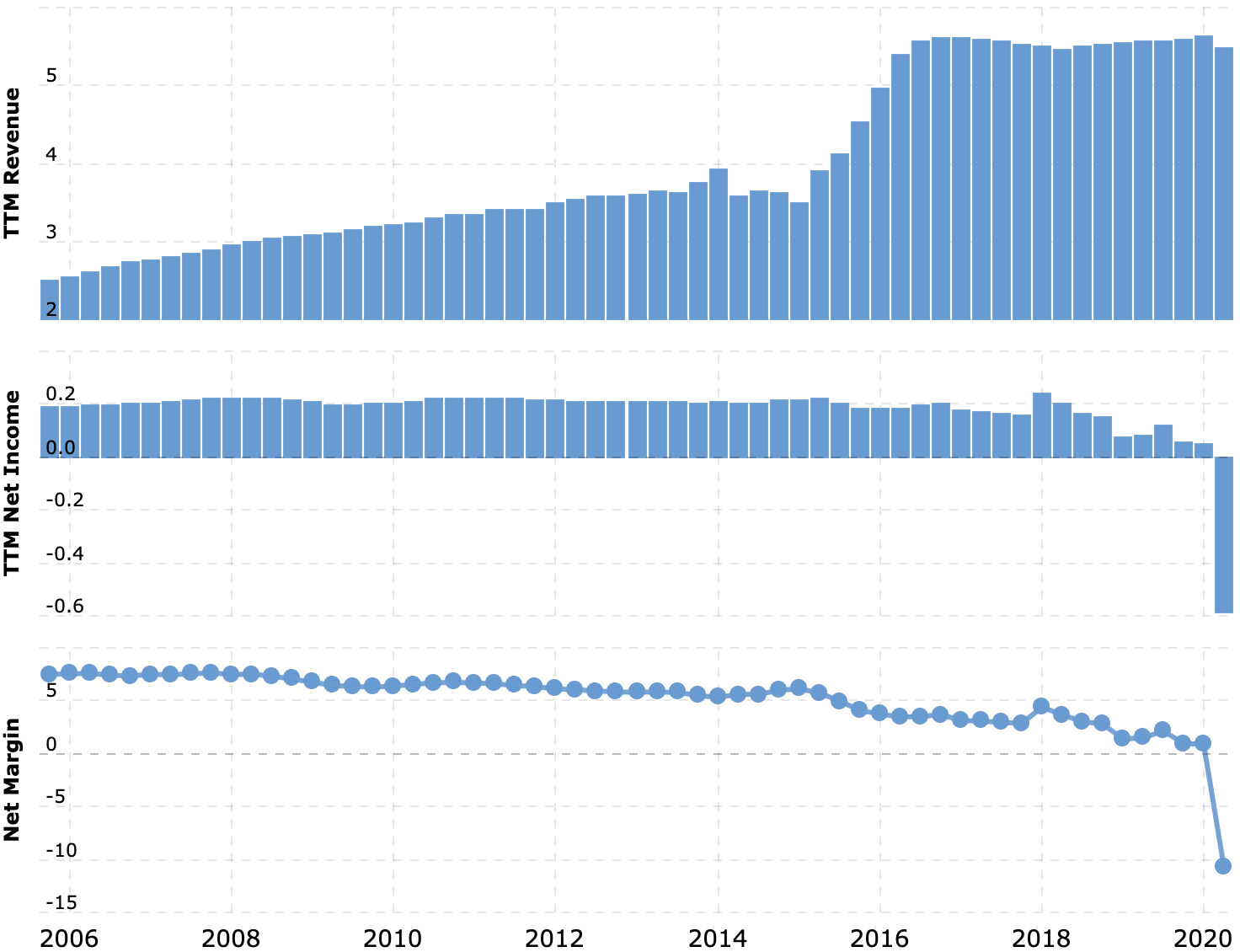

Неплохой бизнес. В спокойное время Patterson — это скромный, но прибыльный бизнес. Хотя в этом году у компании убыток, винить ее в этом сложно: коронавирусный кризис мало кого пощадил.

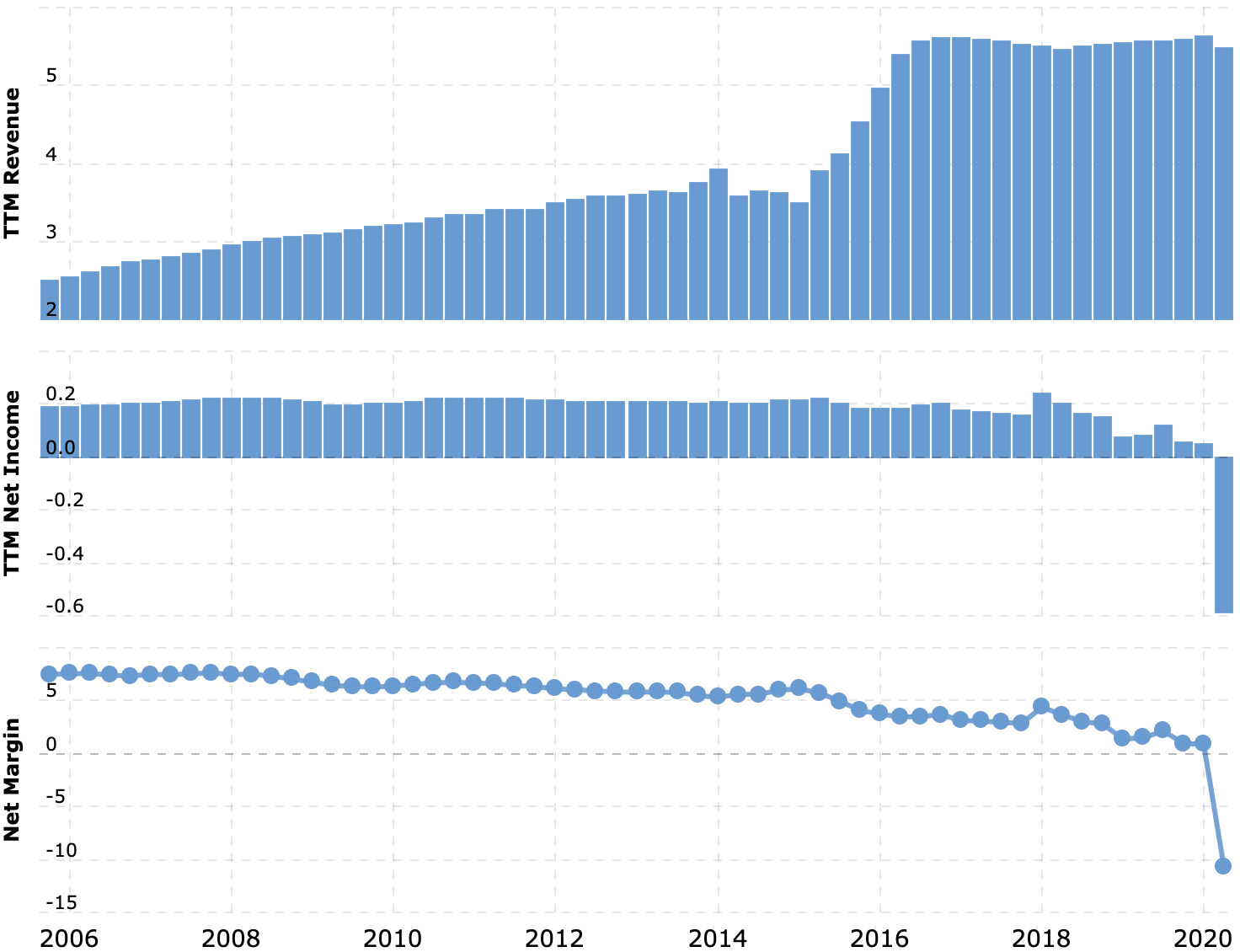

Выручка и прибыль или убыток за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Дивиденды как приманка. Patterson платит щедрые дивиденды, 1,04 $ на акцию в год. С текущей ценой акций 27,87 $ получается 3,73% годовых.

Согласно последнему отчету, у компании почти 1,879 млрд долларов задолженностей при примерно 832 млн долларов в распоряжении. Соотношение по американским меркам нормальное, и на дивиденды у компании уходит 24,9 млн долларов в квартал. Еще полгода компания вполне может платить дивиденды при условии, что не потратит деньги из-за убытков, которых в минувшем квартале было больше чем на 600 млн долларов.

Но здесь есть подводные камни, о которых подробнее расскажу в разделе о проблемах компании.

Отсутствие концентрации клиентов. Ни один клиент компании не дает больше 10% продаж компании, что усиливает ее переговорную позицию. Крупные покупатели любят выкручивать руки и требовать скидки, а с Patterson так не получится.

Невысокая стоимость. У компании капитализация меньше 3 млрд долларов. Учитывая неплохую основу бизнеса, есть немалая вероятность того, что его решит купить какая-нибудь крупная фармацевтическая компания вроде Merck, чтобы увеличить свою долю на ветеринарном рынке. От известий о такой покупке акции вырастут.

Жадность инвесторов. Сочетание описанных выше факторов обязательно привлечет в акции розничных инвесторов. Многие из них не углубляются в анализ компаний, ограничиваясь известностью названий или беглой оценкой отрасли.

Это поможет акциям расти, особенно после их падения: инвесторы скупят подешевевшие бумаги и помогут котировкам восстановиться.

Почему не стоит брать акции прямо сейчас

По стечению обстоятельств Patterson оказалась в не очень хорошем положении. Акции компании сейчас выглядят переоцененными и могут упасть по нескольким причинам.

Сейчас компания убыточна. Второй, коронавирусный квартал 2020 года привел к тому, что число визитов к стоматологам и ветеринарам сократилось из-за карантина. Кроме того, активы компании переоценили в сторону уменьшения стоимости. В итоге компания понесла большой убыток.

При этом с момента публикации отчета 24 июня акции компании не только не упали, но и даже выросли почти на 40%. Я считаю, что акции Patterson напрашиваются на коррекцию уже хотя бы ввиду этих обстоятельств.

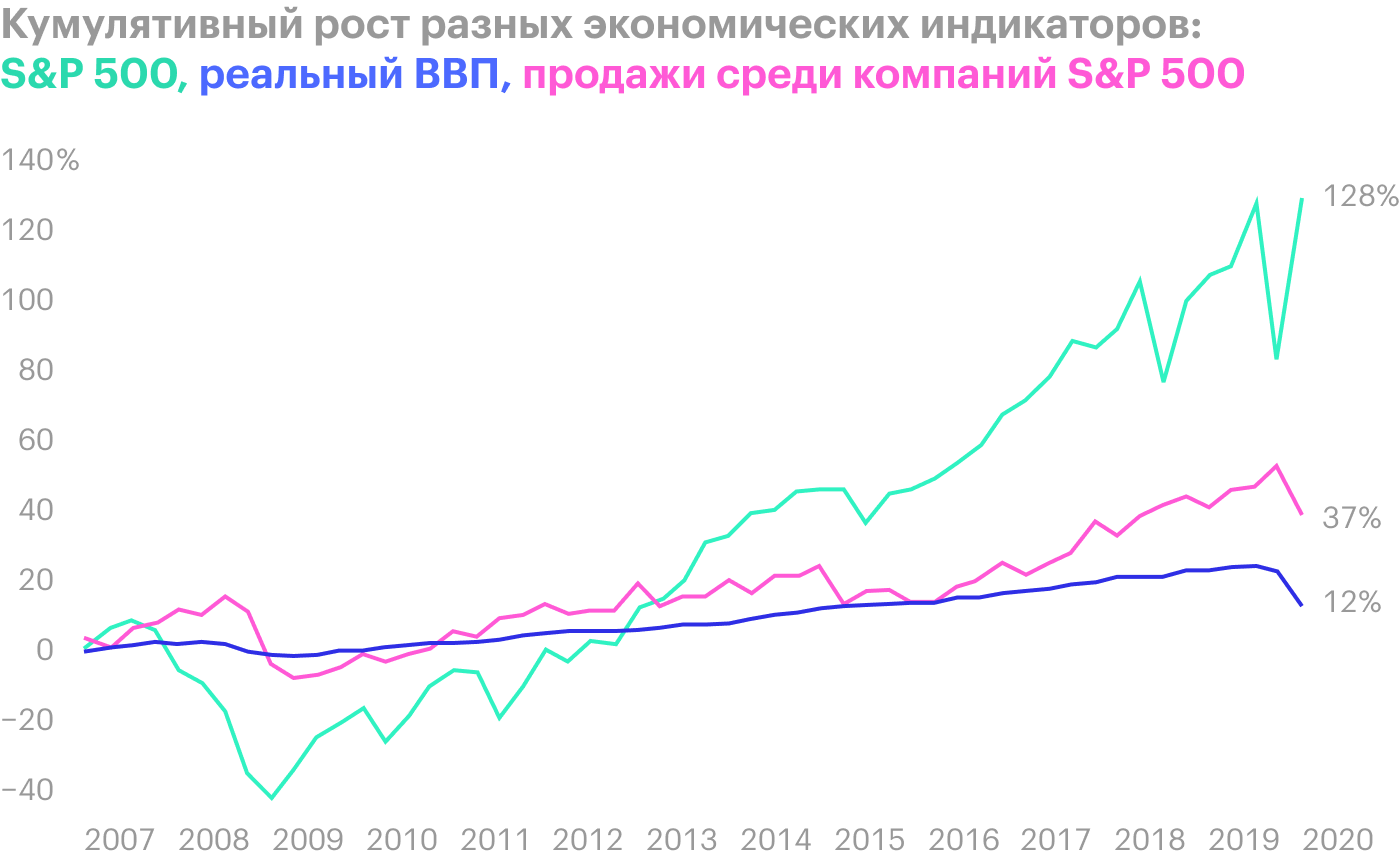

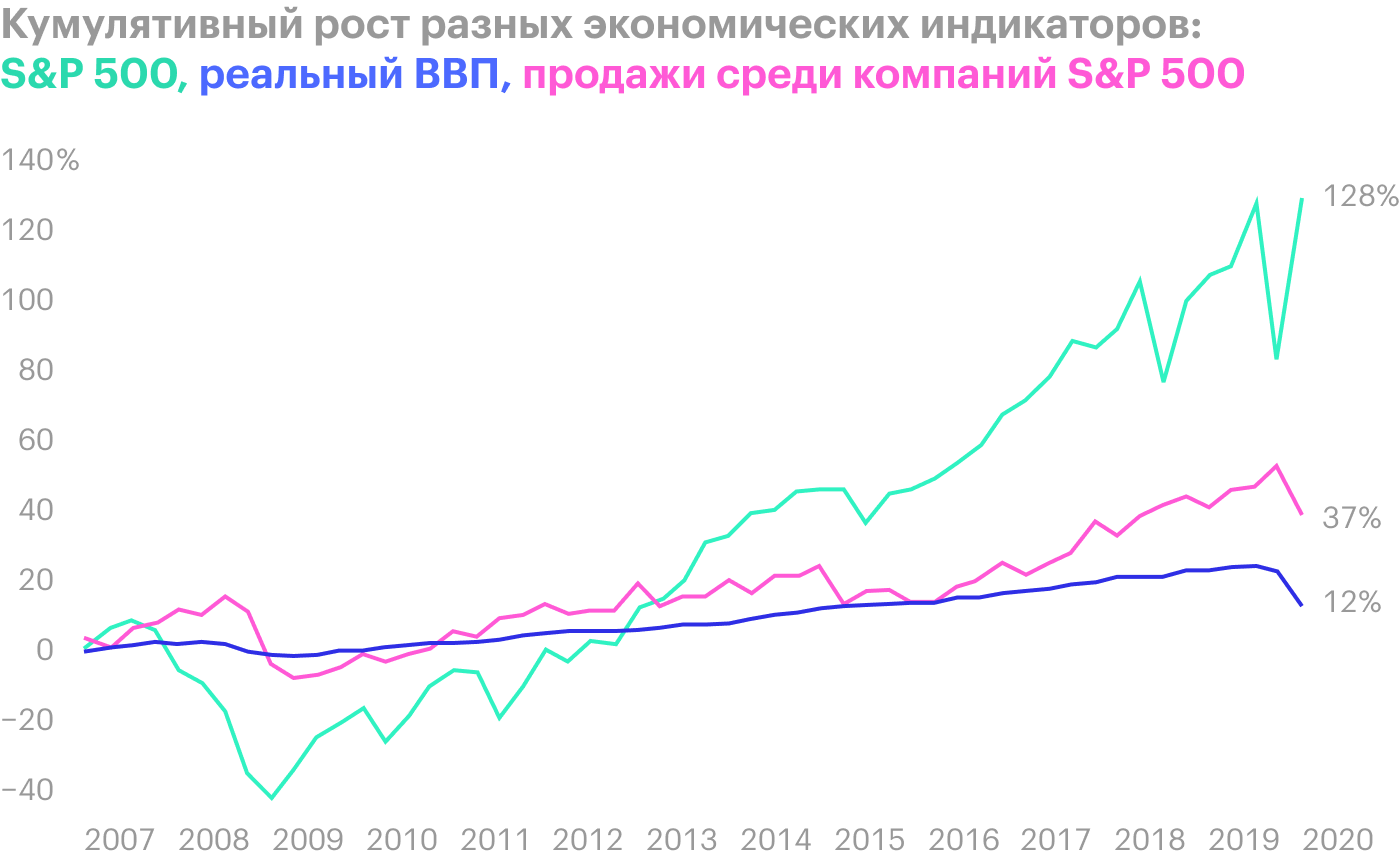

Рынок сошел с ума. Американский фондовый рынок сильно вырос, хотя экономика еще не восстановилась после коронавируса. Такой отрыв может означать, что скоро на рынке случится коррекция. А поскольку Patterson — это убыточная компания, ее акции при этом сильно подешевеют.

В связи с этим я думаю, что разумно ожидать падения акций компании до 16 $ за штуку уже в этом году. Это заметно ниже текущей цены в 27,9 $, но все же выше, чем цена акций после обвала весной этого года: тогда котировки падали ниже 15 $.

Далее внимание частных инвесторов поможет акциям вырасти. Кроме того, падение акций приведет к снижению капитализации компании, а значит, упростит ее покупку кем-то крупным. А если компанию решат купить, котировки ее акций вырастут.

Что может помешать росту

Это посредник. Когда дело касается оборудования и расходников, Patterson сама практически ничего не производит. Это просто посредник между производителем и конечным покупателем, и в процессе компания клеит свою торговую марку на большую часть продаваемых товаров.

Ничего плохого в таком виде бизнеса нет, но есть существенные риски того, что покупатели и производители могут сговориться друг с другом и исключить из логистической цепочки Patterson. Все-таки наценка Patterson сказывается на конечной стоимости товара, снижает прибыль производителя и увеличивает расходы покупателя.

В ветеринарной части бизнеса у компании 2 тысячи контрагентов-производителей и 50 тысяч покупателей, крупнейшие 10 производителей дают 70% поставок, а самый крупный — 20% поставок. В стоматологическом сегменте концентрация поставщиков тоже очень велика: здесь у компании из нескольких сотен поставщиков крупнейшие 10 дают 63% поставок, а самый крупный — 22%.

В интересах крупных поставщиков работать с ветеринарами и стоматологами напрямую, в обход Patterson. Это риск теоретический, но последствия реализации такого сценария могут оказаться для Patterson страшнее коронавируса.

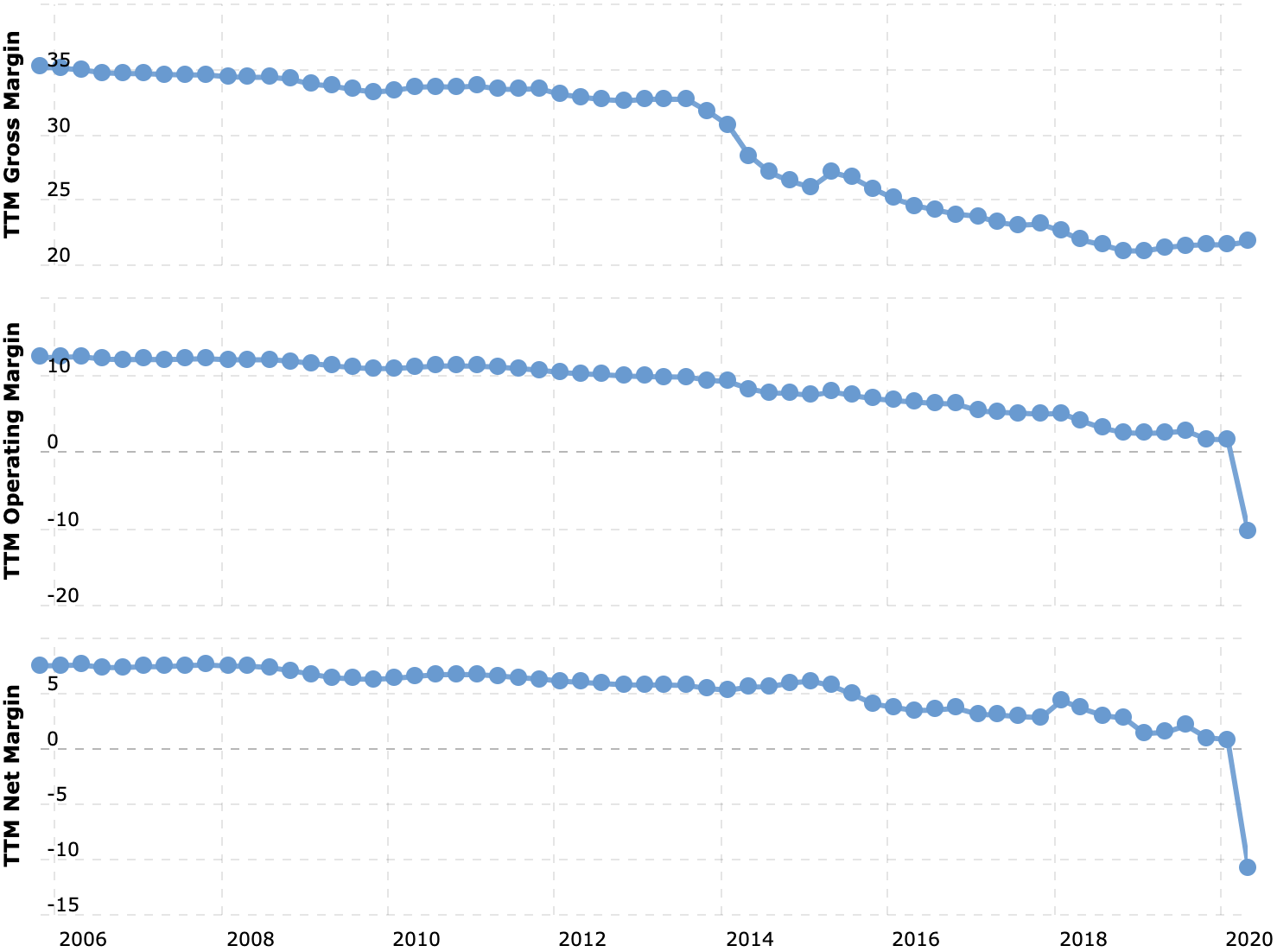

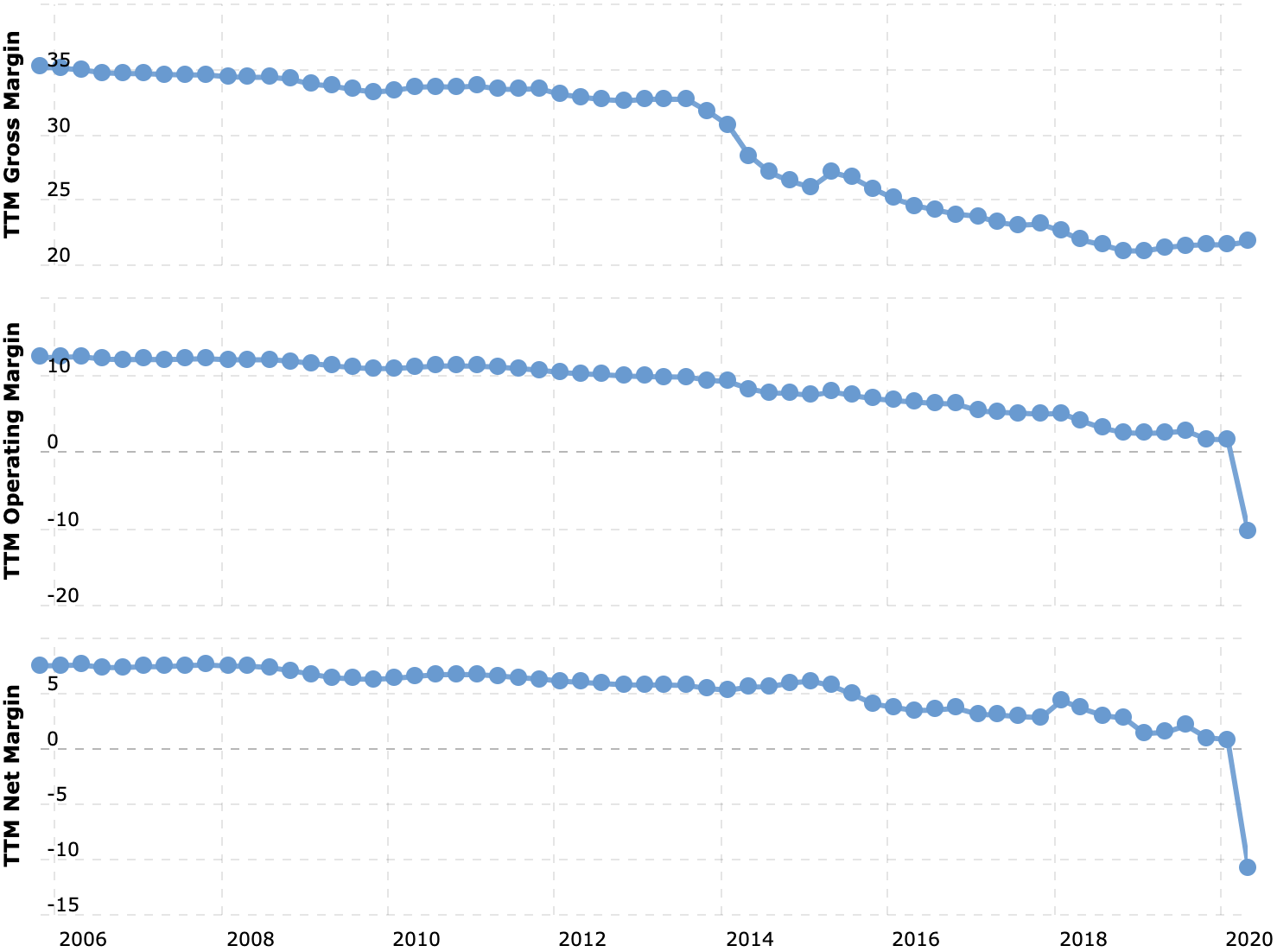

Маржа не впечатляет. И без коронавируса у Patterson была не самая большая маржа. Не стоит ожидать от этих акций сверхъестественного роста — мы рассчитываем скорее на спекулятивный отскок. Сам по себе этот бизнес без изысков: выручка уже некоторое время стагнирует, а прибыль постепенно падает.

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Возможны проблемы с дивидендами. В теории компания может уменьшить или отменить дивиденды. У Patterson хороший повод сделать это: весной компания понесла убытки.

Конечно, она может занять денег, чтобы платить дивиденды в прежнем объеме, благо низкие ставки к этому располагают. Но не факт, что она это сделает: влезать в долги, чтобы платить дивиденды, — так себе удовольствие.

Здесь главная проблема заключается во времени отмены дивидендов. Если их отменят скоро, то акции могут упасть до нужной нам отметки в 16 $, что будет очень хорошо. Да, без таких щедрых дивидендов акции будут восстанавливаться не так быстро, но розничные инвесторы и ореол перспективности все равно накачают котировки до нужного уровня.

Если же сначала акции упадут из-за коррекции на рынке, мы их возьмем и уже после этого компания отменит дивиденды, то акции упадут еще ниже. Не факт, что они быстро дорастут до нужного нам уровня в указанные сроки.

Наконец, если убытки продолжатся, а казна предприятия совсем истощится, вырастут риски банкротства.

Что в итоге

Ждем падения акций с нынешних 27,9 до 16 $, покупаем и затем ждем, когда акции вырастут до 20 $ за штуку. Я считаю, что такой вариант реализуется в течение года после падения акций, так как розничные инвесторы и шумиха вокруг сектора помогут котировкам вырасти.

Брать эти акции следует только тем, кто готов терпеть волатильность: идея довольно рискованная.

Потенциал роста: до 25% в абсолюте без учета дивидендов.

Срок действия: 12 месяцев.

Почему акции могут вырасти: причины, по которым акции должны упасть, лежат за пределами контроля компании. А вот после падения акции отскочат из-за того, что бизнес у нее довольно неплохой и его даже могут купить.

Как действуем: ждем падения акций с нынешних 27,9 до 16 $ за штуку и только тогда покупаем.

На чем компания зарабатывает

Patterson — это холдинг, состоящий из двух разных бизнесов: ветеринарного и стоматологического. Компания поставляет товары и оказывает услуги профессиональным участникам рынка, то есть ветеринарам и стоматологам.

Основную часть денег компания получает в США, но также зарабатывает в Великобритании и Канаде.

Аргументы в пользу компании

Отрасль выглядит перспективно. У меня уже были идеи по компаниям, работающим в ветеринарной отрасли: Freshpet и Zoetis. Также я говорил о том, что завышенные ожидания инвесторов будут формировать реальность и накачивать котировки.

Здесь хорошим примером будет Freshpet, которая с момента обзора выросла на 20% и щеголяет очень высоким P / E — на уровне 885. Это наглядное доказательство того, что инвесторам часто нет дела до фундаментальных показателей.

Стоматологический сегмент бизнеса тоже выглядит неплохо. В богатых странах на стоматологию тратят традиционно много, а в развивающихся на нее тратят все больше. Впрочем, этот сегмент не так распиарен, как ветеринарный.

Неплохой бизнес. В спокойное время Patterson — это скромный, но прибыльный бизнес. Хотя в этом году у компании убыток, винить ее в этом сложно: коронавирусный кризис мало кого пощадил.

Выручка и прибыль или убыток за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Дивиденды как приманка. Patterson платит щедрые дивиденды, 1,04 $ на акцию в год. С текущей ценой акций 27,87 $ получается 3,73% годовых.

Согласно последнему отчету, у компании почти 1,879 млрд долларов задолженностей при примерно 832 млн долларов в распоряжении. Соотношение по американским меркам нормальное, и на дивиденды у компании уходит 24,9 млн долларов в квартал. Еще полгода компания вполне может платить дивиденды при условии, что не потратит деньги из-за убытков, которых в минувшем квартале было больше чем на 600 млн долларов.

Но здесь есть подводные камни, о которых подробнее расскажу в разделе о проблемах компании.

Отсутствие концентрации клиентов. Ни один клиент компании не дает больше 10% продаж компании, что усиливает ее переговорную позицию. Крупные покупатели любят выкручивать руки и требовать скидки, а с Patterson так не получится.

Невысокая стоимость. У компании капитализация меньше 3 млрд долларов. Учитывая неплохую основу бизнеса, есть немалая вероятность того, что его решит купить какая-нибудь крупная фармацевтическая компания вроде Merck, чтобы увеличить свою долю на ветеринарном рынке. От известий о такой покупке акции вырастут.

Жадность инвесторов. Сочетание описанных выше факторов обязательно привлечет в акции розничных инвесторов. Многие из них не углубляются в анализ компаний, ограничиваясь известностью названий или беглой оценкой отрасли.

Это поможет акциям расти, особенно после их падения: инвесторы скупят подешевевшие бумаги и помогут котировкам восстановиться.

Почему не стоит брать акции прямо сейчас

По стечению обстоятельств Patterson оказалась в не очень хорошем положении. Акции компании сейчас выглядят переоцененными и могут упасть по нескольким причинам.

Сейчас компания убыточна. Второй, коронавирусный квартал 2020 года привел к тому, что число визитов к стоматологам и ветеринарам сократилось из-за карантина. Кроме того, активы компании переоценили в сторону уменьшения стоимости. В итоге компания понесла большой убыток.

При этом с момента публикации отчета 24 июня акции компании не только не упали, но и даже выросли почти на 40%. Я считаю, что акции Patterson напрашиваются на коррекцию уже хотя бы ввиду этих обстоятельств.

Рынок сошел с ума. Американский фондовый рынок сильно вырос, хотя экономика еще не восстановилась после коронавируса. Такой отрыв может означать, что скоро на рынке случится коррекция. А поскольку Patterson — это убыточная компания, ее акции при этом сильно подешевеют.

В связи с этим я думаю, что разумно ожидать падения акций компании до 16 $ за штуку уже в этом году. Это заметно ниже текущей цены в 27,9 $, но все же выше, чем цена акций после обвала весной этого года: тогда котировки падали ниже 15 $.

Далее внимание частных инвесторов поможет акциям вырасти. Кроме того, падение акций приведет к снижению капитализации компании, а значит, упростит ее покупку кем-то крупным. А если компанию решат купить, котировки ее акций вырастут.

Что может помешать росту

Это посредник. Когда дело касается оборудования и расходников, Patterson сама практически ничего не производит. Это просто посредник между производителем и конечным покупателем, и в процессе компания клеит свою торговую марку на большую часть продаваемых товаров.

Ничего плохого в таком виде бизнеса нет, но есть существенные риски того, что покупатели и производители могут сговориться друг с другом и исключить из логистической цепочки Patterson. Все-таки наценка Patterson сказывается на конечной стоимости товара, снижает прибыль производителя и увеличивает расходы покупателя.

В ветеринарной части бизнеса у компании 2 тысячи контрагентов-производителей и 50 тысяч покупателей, крупнейшие 10 производителей дают 70% поставок, а самый крупный — 20% поставок. В стоматологическом сегменте концентрация поставщиков тоже очень велика: здесь у компании из нескольких сотен поставщиков крупнейшие 10 дают 63% поставок, а самый крупный — 22%.

В интересах крупных поставщиков работать с ветеринарами и стоматологами напрямую, в обход Patterson. Это риск теоретический, но последствия реализации такого сценария могут оказаться для Patterson страшнее коронавируса.

Маржа не впечатляет. И без коронавируса у Patterson была не самая большая маржа. Не стоит ожидать от этих акций сверхъестественного роста — мы рассчитываем скорее на спекулятивный отскок. Сам по себе этот бизнес без изысков: выручка уже некоторое время стагнирует, а прибыль постепенно падает.

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Возможны проблемы с дивидендами. В теории компания может уменьшить или отменить дивиденды. У Patterson хороший повод сделать это: весной компания понесла убытки.

Конечно, она может занять денег, чтобы платить дивиденды в прежнем объеме, благо низкие ставки к этому располагают. Но не факт, что она это сделает: влезать в долги, чтобы платить дивиденды, — так себе удовольствие.

Здесь главная проблема заключается во времени отмены дивидендов. Если их отменят скоро, то акции могут упасть до нужной нам отметки в 16 $, что будет очень хорошо. Да, без таких щедрых дивидендов акции будут восстанавливаться не так быстро, но розничные инвесторы и ореол перспективности все равно накачают котировки до нужного уровня.

Если же сначала акции упадут из-за коррекции на рынке, мы их возьмем и уже после этого компания отменит дивиденды, то акции упадут еще ниже. Не факт, что они быстро дорастут до нужного нам уровня в указанные сроки.

Наконец, если убытки продолжатся, а казна предприятия совсем истощится, вырастут риски банкротства.

Что в итоге

Ждем падения акций с нынешних 27,9 до 16 $, покупаем и затем ждем, когда акции вырастут до 20 $ за штуку. Я считаю, что такой вариант реализуется в течение года после падения акций, так как розничные инвесторы и шумиха вокруг сектора помогут котировкам вырасти.

Брать эти акции следует только тем, кто готов терпеть волатильность: идея довольно рискованная.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба