European Medical Centre (ЕМС) управляет сетью частных клиник в России и является одним из крупнейших интегрированных провайдеров медицинских услуг в России, оказывая помощь по 57 медицинским специализациям. Общая площадь больничных учреждений компании — 87 тыс. м2, а количество медицинских услуг, предоставляемых ежегодно, — 1,7 млн.

C 15 июля 2021 г. глобальные депозитарные расписки компании торгуются на Московской бирже. В ходе IPO компании удалось привлечь около 0,5 млрд долл.

Обзор рынка

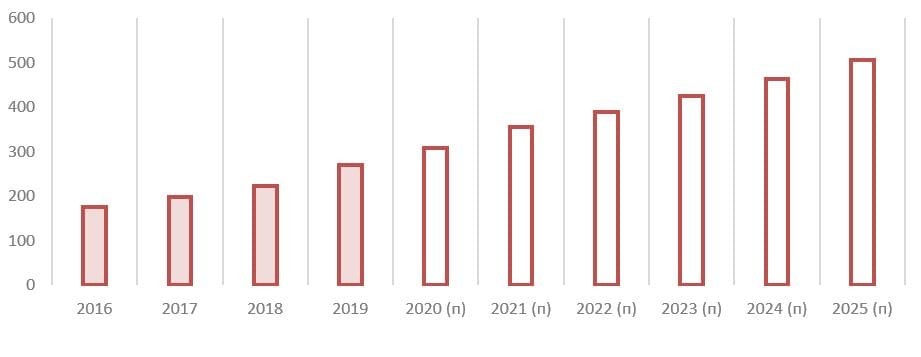

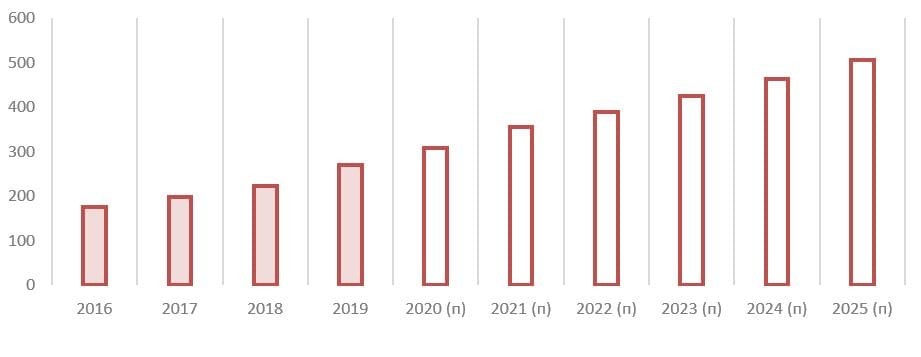

Отрасль здравоохранения является одной из важнейших, а сектор платных медицинских услуг — один из самых перспективных и быстрорастущих на отечественном рынке. Согласно прогнозам, ёмкость рынка платной медицины в России к 2025 г. может вырасти до 505 млрд руб. и достигнуть 11% общего объёма медицинских услуг.

Динамика рынка частных медицинских услуг в России, млрд руб.

Рис. 2. Источник: презентация ЕМС для инвесторов

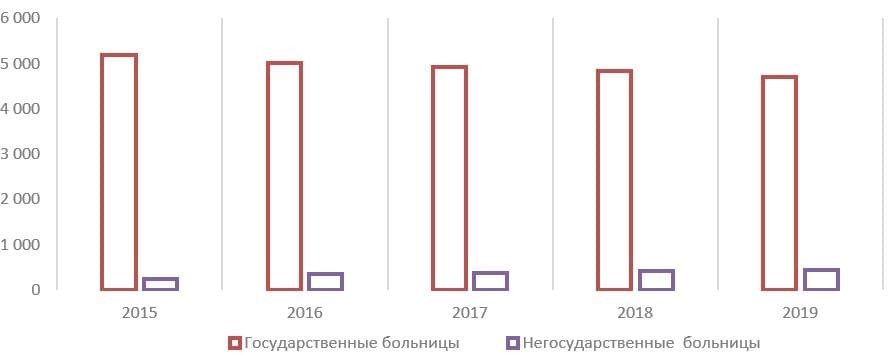

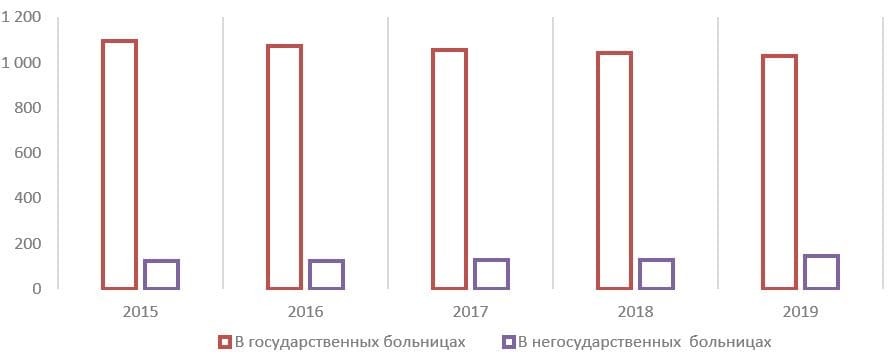

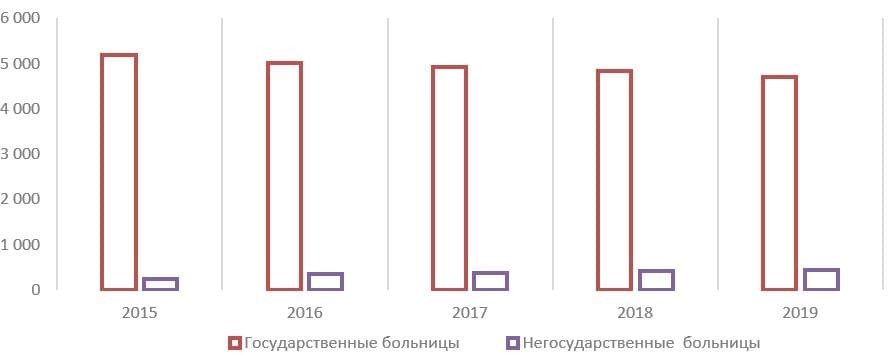

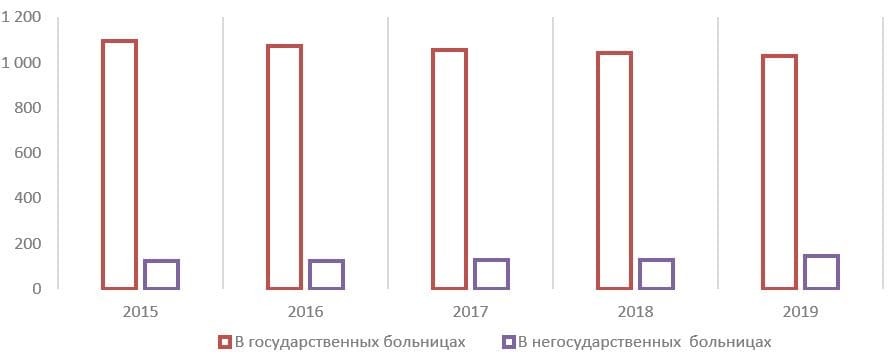

С 2010 г. в сфере государственной медицины в России происходила оптимизация и наблюдалось сокращение количества амбулаторных учреждений и числа койка-мест для больных. Количество государственных больниц с 2015 по 2019 гг. уменьшилось на 9%, а число коек в государственных больницах за тот же период — на 6%. Одновременно с этим число негосударственных больниц в 2015–2019 гг. выросло на 76%, а количество коек в них — на 15%.

Количество государственных и негосударственных больниц в России, шт.

Рис. 3. Источник: Росстат, Министерство здравоохранения, отчёт компании «НЭО Центр»

Динамика коек в государственных и негосударственных больницах в России, тыс. шт.

Рис. 4. Источник: Росстат, Министерство здравоохранения, отчёт компании «НЭО Центр»

Несмотря на сокращения, медицинский госсектор в России остаётся одним из самых крупных в мире по количеству врачей и больничных коек на 1000 человек.

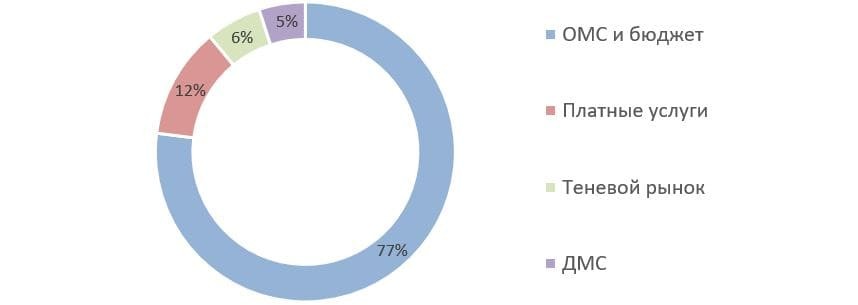

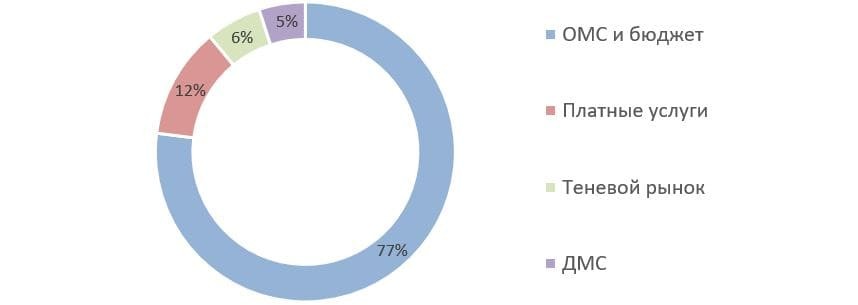

Наибольшая доля рынка медицинских услуг приходится на сегмент обязательного медицинского страхования (ОМС) и бюджет — 77% по итогам 2020 г. При этом сегмент платных услуг занимает 12%.

Структура рынка медицинских услуг по источникам финансирования в 2020 году, %

Рис. 5. Источник: отчёт компании «НЭО Центр»

Одним из факторов, который оказывает влияние на отрасль платных медицинских услуг в России, является старение населения. В 2020 г. доля населения старше 60 лет составила 22,4% и по прогнозам увеличится до 25,4% в 2030 г. и до 26,6% к 2035 г. Рост продолжительности жизни должен привести к увеличению спроса на качественные медицинские услуги.

Рынок платных медицинских услуг в России с каждым годом становится всё более конкурентным, увеличивается количество частных клиник, в том числе крупных медицинских сетей. Но пока на долю 200 самых крупных коммерческих участников приходится всего 5% рынка медицинских услуг, а государство является сильнейшим представителем отрасли.

Среди ключевых конкурентов компании ЕМС — «Медси», ГК «Мать и дитя» (MDMG) , «СМ-клиника», «МедИнвестГрупп», «Будь Здоров», MedSwiss, «Скандинавия + Ава-Пете».

Обзор бизнеса

ЕМС является полностью интегрированным поставщиком медицинских услуг. Своим клиентам компания предлагает широкий спектр диагностических и лечебных услуг из более чем 57 специализаций, включая онкологию, кардиологию и хирургию. Основную деятельность компания ведёт в Москве и Московской области.

Сеть ЕМС включает семь многопрофильных медицинских центров, родильный дом, реабилитационный центр и три гериатрических центра. Общая площадь больниц компании — 87 тыс. м2.

Рис. 6. Источник: сайт компании

По состоянию на 31 марта 2021 г. в компании числилось 2593 работника, включая 752 врача, 1472 медсестры и другой медицинский персонал, а также 369 человек административных и вспомогательных сотрудников.

В 2020 г. компания открыла Международный онкологический центр в Москве, оборудованный высокотехнологичным оборудованием для химиотерапии и лучевой терапии. Ежегодно центр может проводить 30 тыс. диагностических процедур, 66 тыс. посещений ПЭТ-КТ, 16 тыс. посещений химиотерапии и 8 тыс. посещений лучевой терапии.

В структуре выручки компании в 2020 г. наибольшую долю занимали направления: онкология (18%), женское здоровье (10%), терапия (10%) и травматология, ортопедия (9%).

Структура выручки по итогам 2020 года, %

Рис. 7. Источник: презентация ЕМС для инвесторов

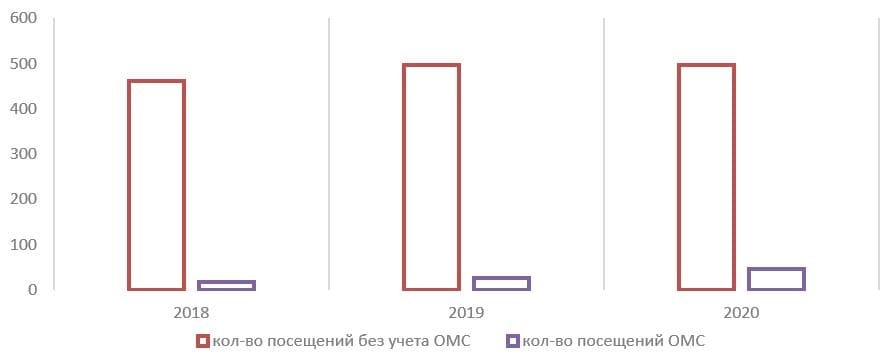

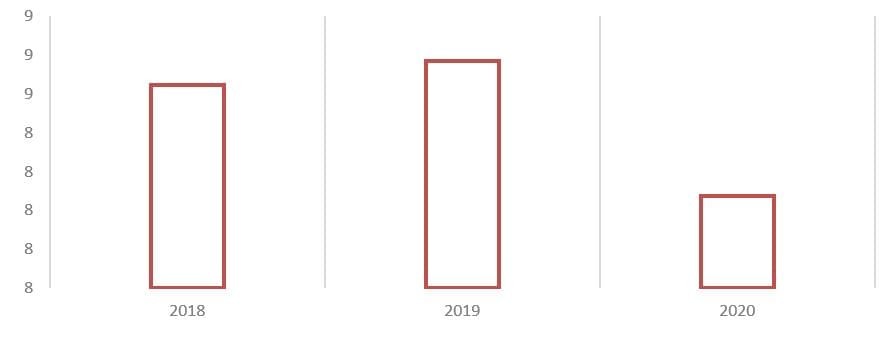

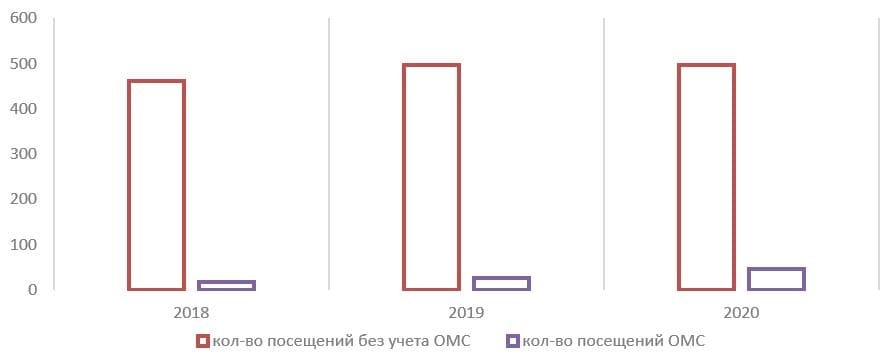

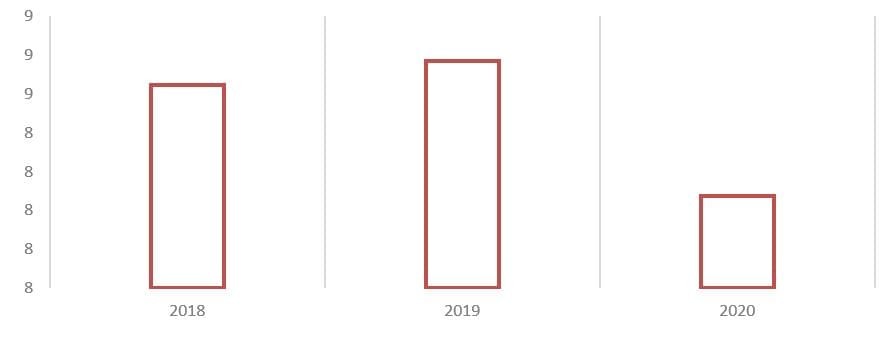

В 2020 г. количество амбулаторных посещений, без учёта ОМС, составило 496,1 тыс. посещений, а количество госпитализаций — 8,1 тыс., снизившись к уровню 2019 г. на фоне введения ограничительных мер из-за пандемии коронавируса.

Количество амбулаторных посещений, тыс. посещений

Рис. 8. Источник: инвестиционный меморандум ЕМС

Количество госпитализаций, тыс.

Рис. 9. Источник: инвестиционный меморандум ЕМС

В 2021 г. ЕМС заключила договор долгосрочной аренды клиники «МОНИКИ» на 27 коек, специализирующейся на обеспечении лечения лучевой терапией онкологических больных из регионов. В планах компании инвестировать в проект 1 млрд руб., после чего мощность клиники может составить 3,2 тыс. химиотерапевтических процедур и 1,7 тыс. гематологических процедур в год. Запустить клинику «МОНИКИ» планируется в 2022 г.

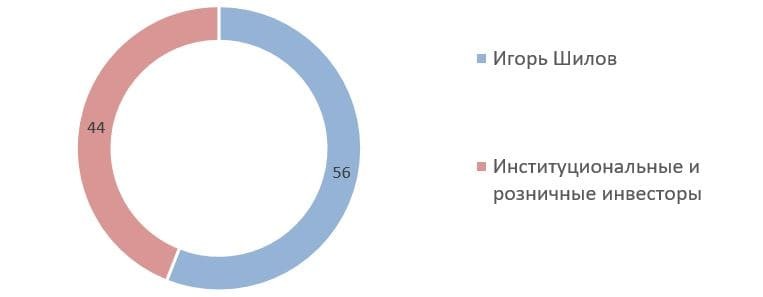

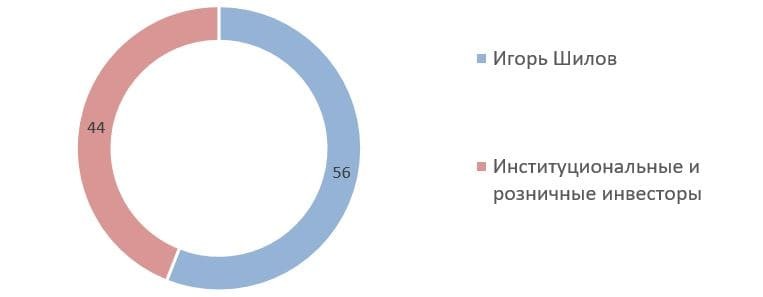

Структура акционерного капитала компании на 15.07.2021, %

Рис. 10. Источник: сайт компании

На 15 июля 2021 г., после выхода на IPO, структура акционерного капитала ЕМС приняла следующий вид:

56% акций принадлежат бизнесмену Игорю Шилову;

44% акций находятся в свободном обращении и принадлежат институциональным и розничным инвесторам.

Финансовые показатели (по МСФО)

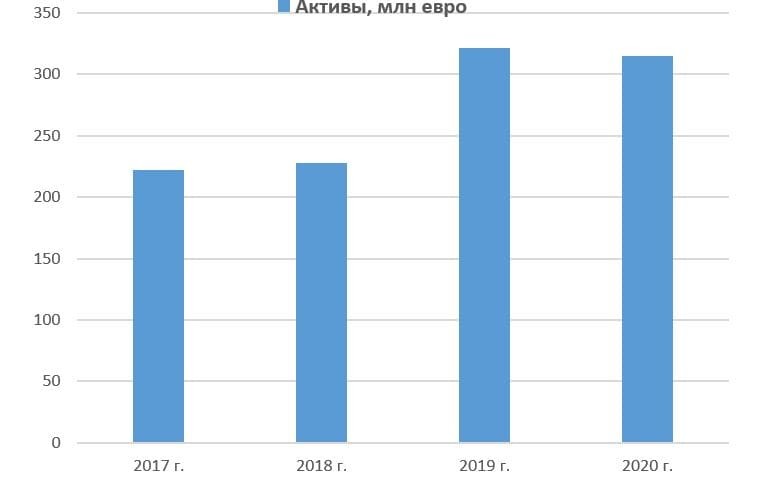

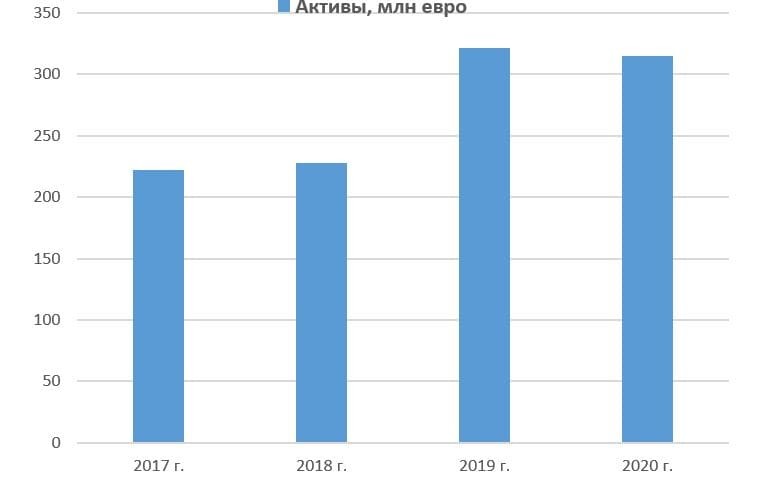

Динамика активов

Активы компании за 12 месяцев 2020 г. сократились на 2% и на 31 декабря 2020 г. составили 314,6 млн евро. Падение связано с изменением стоимости основных средств из-за пересчёта активов в валюте, предоставления отчётности (евро) на фоне девальвации рубля.

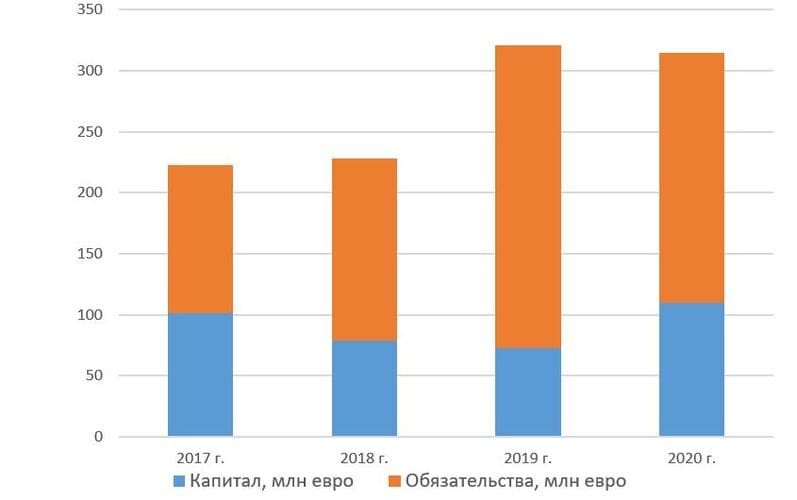

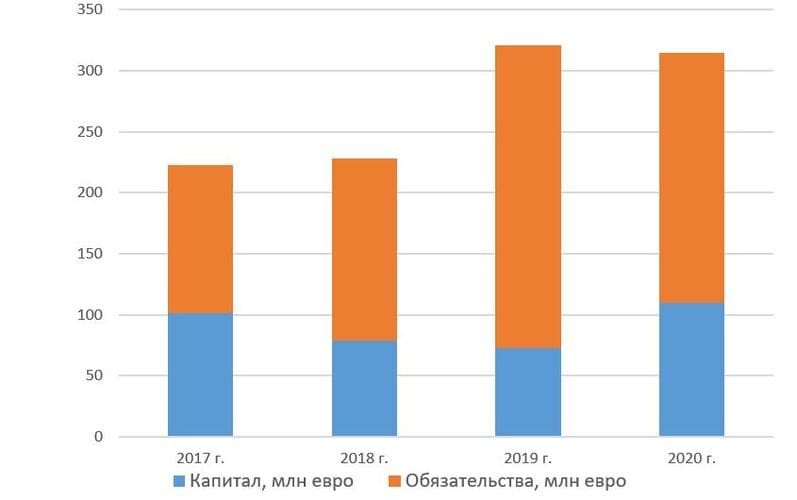

Капитал и обязательства

Капитал за 2020 г. вырос на 51% — до 109,5 млн евро, что стало следствием роста нераспределённой прибыли с 83,8 млн до 166,6 млн евро. Обязательства компании сократились за 12 месяцев 2020 г. на 17% — до 205,1 млн евро на фоне падения объёма долгосрочных и краткосрочных кредитов и займов.

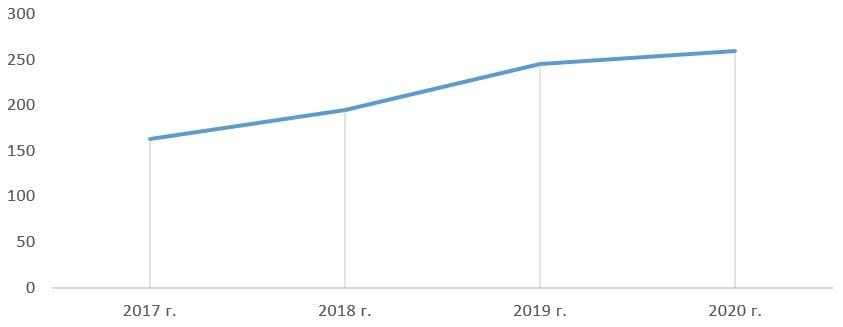

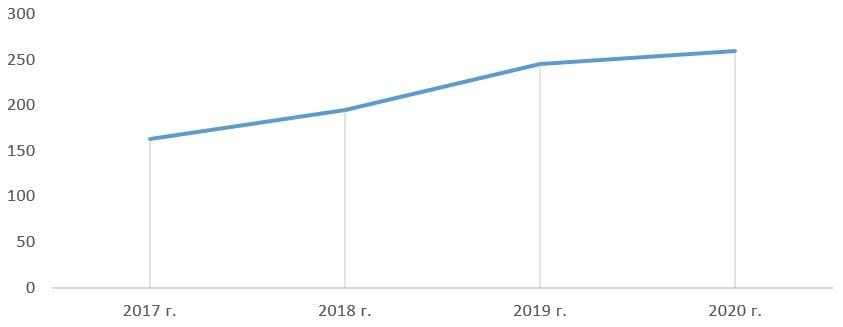

Выручка, млн евро

Выручка компании растёт с 2017 г. и по итогам 2020 г. достигла рекордных 259 млн евро.

Чистая и операционная прибыль

Операционная прибыль ЕМС после стагнации в 2019 г. выросла в 2020 г. на 23% — до 81,5 млн евро. Чистая прибыль росла в 2017–2020 гг. и достигла в 2020 г. рекордных 80,6 млн евро.

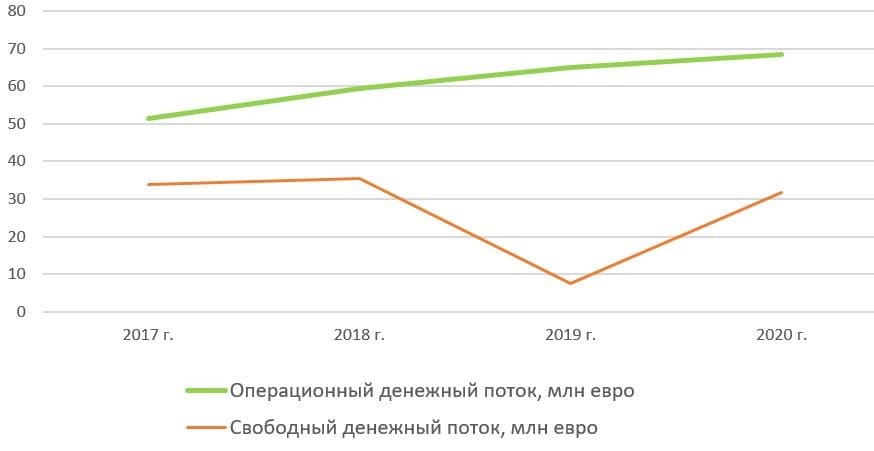

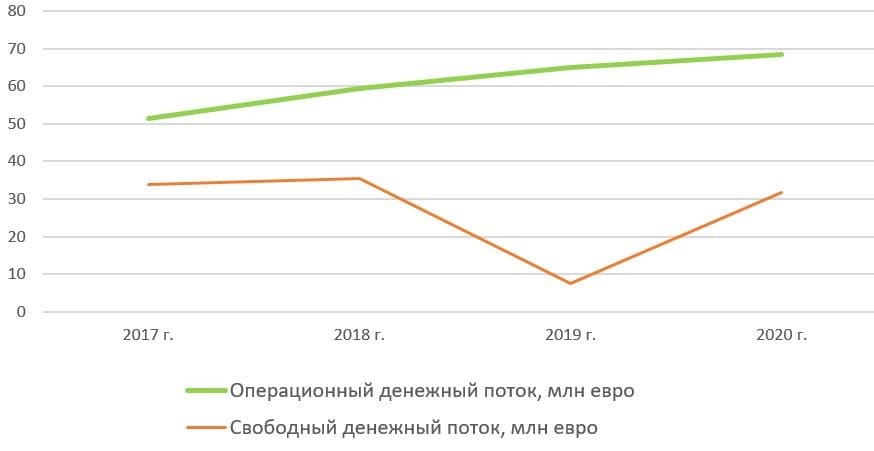

Денежный поток, млн руб.

Операционный денежный поток компании плавно растёт на протяжении последних лет и составил в 2020 г. 68,4 млн евро. Свободный денежный поток в 2020 г. вырос в четыре раза, восстановившись после падения в 2019 г.

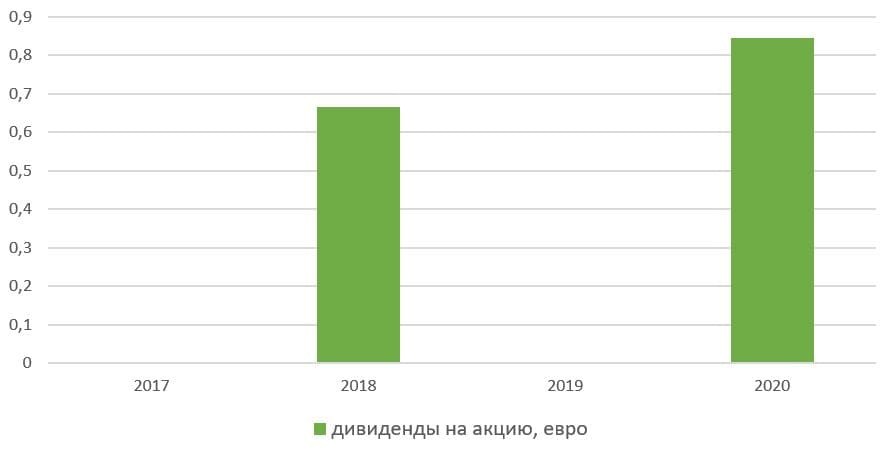

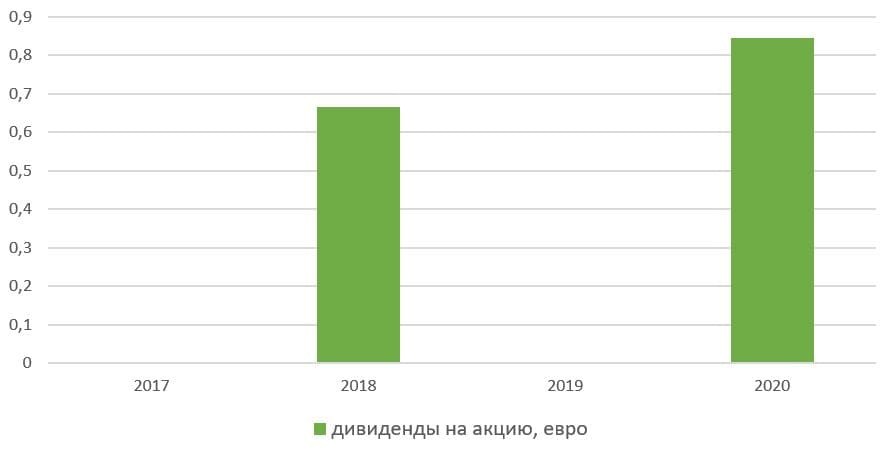

История дивидендных выплат

Рис. 11. Источник: история дивидендных выплат EMC

Дивидендная политика ЕМС, утверждённая 23 июня 2021 г., предполагает распределять в виде дивидендов до 100% накопленной консолидированной чистой прибыли по МСФО за прошедший финансовый год. Дивиденды должны быть выплачены не позднее 30 дней после даты принятия советом директоров или общим собранием акционеров соответствующего решения. В 2020 г. компания направила на дивиденды 0,9 евро на акцию. По итогам 2019 г. дивиденды акционерам не выплачивались.

Основные риски для миноритарных акционеров

Ухудшение экономической ситуации в России, что приведёт к падению реально располагаемых доходов населения.

Конкуренция со стороны государственного сектора и со стороны других частных медицинских сетей.

Рост себестоимости материалов и медицинского оборудования.

Санкции и сложности при импорте необходимых лекарств и оборудования из-за рубежа.

Падение основных операционных показателей бизнеса и среднего чека за предоставляемые услуги.

Снижение деловой репутации на рынке медицинских услуг.

Возможность привлекать денежные ресурсы на обслуживание долговых обязательств и инвестиций в развитие сети.

Стратегические ошибки менеджмента.

Игнорирование интересов миноритарных акционеров со стороны основного собственника.

C 15 июля 2021 г. глобальные депозитарные расписки компании торгуются на Московской бирже. В ходе IPO компании удалось привлечь около 0,5 млрд долл.

Обзор рынка

Отрасль здравоохранения является одной из важнейших, а сектор платных медицинских услуг — один из самых перспективных и быстрорастущих на отечественном рынке. Согласно прогнозам, ёмкость рынка платной медицины в России к 2025 г. может вырасти до 505 млрд руб. и достигнуть 11% общего объёма медицинских услуг.

Динамика рынка частных медицинских услуг в России, млрд руб.

Рис. 2. Источник: презентация ЕМС для инвесторов

С 2010 г. в сфере государственной медицины в России происходила оптимизация и наблюдалось сокращение количества амбулаторных учреждений и числа койка-мест для больных. Количество государственных больниц с 2015 по 2019 гг. уменьшилось на 9%, а число коек в государственных больницах за тот же период — на 6%. Одновременно с этим число негосударственных больниц в 2015–2019 гг. выросло на 76%, а количество коек в них — на 15%.

Количество государственных и негосударственных больниц в России, шт.

Рис. 3. Источник: Росстат, Министерство здравоохранения, отчёт компании «НЭО Центр»

Динамика коек в государственных и негосударственных больницах в России, тыс. шт.

Рис. 4. Источник: Росстат, Министерство здравоохранения, отчёт компании «НЭО Центр»

Несмотря на сокращения, медицинский госсектор в России остаётся одним из самых крупных в мире по количеству врачей и больничных коек на 1000 человек.

Наибольшая доля рынка медицинских услуг приходится на сегмент обязательного медицинского страхования (ОМС) и бюджет — 77% по итогам 2020 г. При этом сегмент платных услуг занимает 12%.

Структура рынка медицинских услуг по источникам финансирования в 2020 году, %

Рис. 5. Источник: отчёт компании «НЭО Центр»

Одним из факторов, который оказывает влияние на отрасль платных медицинских услуг в России, является старение населения. В 2020 г. доля населения старше 60 лет составила 22,4% и по прогнозам увеличится до 25,4% в 2030 г. и до 26,6% к 2035 г. Рост продолжительности жизни должен привести к увеличению спроса на качественные медицинские услуги.

Рынок платных медицинских услуг в России с каждым годом становится всё более конкурентным, увеличивается количество частных клиник, в том числе крупных медицинских сетей. Но пока на долю 200 самых крупных коммерческих участников приходится всего 5% рынка медицинских услуг, а государство является сильнейшим представителем отрасли.

Среди ключевых конкурентов компании ЕМС — «Медси», ГК «Мать и дитя» (MDMG) , «СМ-клиника», «МедИнвестГрупп», «Будь Здоров», MedSwiss, «Скандинавия + Ава-Пете».

Обзор бизнеса

ЕМС является полностью интегрированным поставщиком медицинских услуг. Своим клиентам компания предлагает широкий спектр диагностических и лечебных услуг из более чем 57 специализаций, включая онкологию, кардиологию и хирургию. Основную деятельность компания ведёт в Москве и Московской области.

Сеть ЕМС включает семь многопрофильных медицинских центров, родильный дом, реабилитационный центр и три гериатрических центра. Общая площадь больниц компании — 87 тыс. м2.

Рис. 6. Источник: сайт компании

По состоянию на 31 марта 2021 г. в компании числилось 2593 работника, включая 752 врача, 1472 медсестры и другой медицинский персонал, а также 369 человек административных и вспомогательных сотрудников.

В 2020 г. компания открыла Международный онкологический центр в Москве, оборудованный высокотехнологичным оборудованием для химиотерапии и лучевой терапии. Ежегодно центр может проводить 30 тыс. диагностических процедур, 66 тыс. посещений ПЭТ-КТ, 16 тыс. посещений химиотерапии и 8 тыс. посещений лучевой терапии.

В структуре выручки компании в 2020 г. наибольшую долю занимали направления: онкология (18%), женское здоровье (10%), терапия (10%) и травматология, ортопедия (9%).

Структура выручки по итогам 2020 года, %

Рис. 7. Источник: презентация ЕМС для инвесторов

В 2020 г. количество амбулаторных посещений, без учёта ОМС, составило 496,1 тыс. посещений, а количество госпитализаций — 8,1 тыс., снизившись к уровню 2019 г. на фоне введения ограничительных мер из-за пандемии коронавируса.

Количество амбулаторных посещений, тыс. посещений

Рис. 8. Источник: инвестиционный меморандум ЕМС

Количество госпитализаций, тыс.

Рис. 9. Источник: инвестиционный меморандум ЕМС

В 2021 г. ЕМС заключила договор долгосрочной аренды клиники «МОНИКИ» на 27 коек, специализирующейся на обеспечении лечения лучевой терапией онкологических больных из регионов. В планах компании инвестировать в проект 1 млрд руб., после чего мощность клиники может составить 3,2 тыс. химиотерапевтических процедур и 1,7 тыс. гематологических процедур в год. Запустить клинику «МОНИКИ» планируется в 2022 г.

Структура акционерного капитала компании на 15.07.2021, %

Рис. 10. Источник: сайт компании

На 15 июля 2021 г., после выхода на IPO, структура акционерного капитала ЕМС приняла следующий вид:

56% акций принадлежат бизнесмену Игорю Шилову;

44% акций находятся в свободном обращении и принадлежат институциональным и розничным инвесторам.

Финансовые показатели (по МСФО)

Динамика активов

Активы компании за 12 месяцев 2020 г. сократились на 2% и на 31 декабря 2020 г. составили 314,6 млн евро. Падение связано с изменением стоимости основных средств из-за пересчёта активов в валюте, предоставления отчётности (евро) на фоне девальвации рубля.

Капитал и обязательства

Капитал за 2020 г. вырос на 51% — до 109,5 млн евро, что стало следствием роста нераспределённой прибыли с 83,8 млн до 166,6 млн евро. Обязательства компании сократились за 12 месяцев 2020 г. на 17% — до 205,1 млн евро на фоне падения объёма долгосрочных и краткосрочных кредитов и займов.

Выручка, млн евро

Выручка компании растёт с 2017 г. и по итогам 2020 г. достигла рекордных 259 млн евро.

Чистая и операционная прибыль

Операционная прибыль ЕМС после стагнации в 2019 г. выросла в 2020 г. на 23% — до 81,5 млн евро. Чистая прибыль росла в 2017–2020 гг. и достигла в 2020 г. рекордных 80,6 млн евро.

Денежный поток, млн руб.

Операционный денежный поток компании плавно растёт на протяжении последних лет и составил в 2020 г. 68,4 млн евро. Свободный денежный поток в 2020 г. вырос в четыре раза, восстановившись после падения в 2019 г.

История дивидендных выплат

Рис. 11. Источник: история дивидендных выплат EMC

Дивидендная политика ЕМС, утверждённая 23 июня 2021 г., предполагает распределять в виде дивидендов до 100% накопленной консолидированной чистой прибыли по МСФО за прошедший финансовый год. Дивиденды должны быть выплачены не позднее 30 дней после даты принятия советом директоров или общим собранием акционеров соответствующего решения. В 2020 г. компания направила на дивиденды 0,9 евро на акцию. По итогам 2019 г. дивиденды акционерам не выплачивались.

Основные риски для миноритарных акционеров

Ухудшение экономической ситуации в России, что приведёт к падению реально располагаемых доходов населения.

Конкуренция со стороны государственного сектора и со стороны других частных медицинских сетей.

Рост себестоимости материалов и медицинского оборудования.

Санкции и сложности при импорте необходимых лекарств и оборудования из-за рубежа.

Падение основных операционных показателей бизнеса и среднего чека за предоставляемые услуги.

Снижение деловой репутации на рынке медицинских услуг.

Возможность привлекать денежные ресурсы на обслуживание долговых обязательств и инвестиций в развитие сети.

Стратегические ошибки менеджмента.

Игнорирование интересов миноритарных акционеров со стороны основного собственника.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба