2 ноября 2021 goldenfront.ru Балковский Дмитрий

В сегодняшнем выпуске мы посмотрим интересные золотые графики и послушаем отрывки из дискуссии Питера Шиффа (Peter Schiff) с биткойн влогером Энтони Помпилиано (Anthony Pompiliano). Очень живые и любопытные отрывки, думаю, что они всем понравятся.

Но сначала просто невозможно оставить без внимания события на фондовых рынках. Закончился месяц октябрь и рынки в очередной раз превзошли сами себя, Доу и S&P 500 поставили новые рекорды, а всеобщее инвестиционное безумие стало еще безумней. Примеров тому не счесть, но самый, пожалуй, яркий из них – ситуация с компаний Tesla и ее несравненным боссом Илоном Маском (Elon Musk), ставшим на прошлой неделе богатейшим человеком в истории по версии журнала Forbes.

Вульф Рихтер (Wolf Richter), как обычно сделал отличные диаграммы, которые показывают всю абсурдность этой ситуации графически – см. полностью здесь.

Как известно, на прошлой неделе капитализация компании Tesla (то есть суммарная стоимость всех ее акций на бирже) пересекла магическую отметку в $1 трлн и диаграмма выше сравнивает рыночную капитализацию этой компании – красным, с капитализацией 10 крупнейших мировых автопроизводителей – правый столбец, среди которых мы видим такие известные торговые марки, как Тойота, Фольксваген, Хонда и прочая, прочая. Напомню, что компания Tesla начала производство автомобилей в 2008 году и с тех пор показала прибыль только в одном квартале, но и эта прибыль была получена не от продажи автомобилей, как мог бы предположить кто-нибудь не разбирающийся в тонкостях мемной экономики, а от участия в международной мошеннической схеме под названием углеродные кредиты.

И несмотря на это акции Tesla на рынке стоят в десятки раз дороже акций реальных компаний, изготавливающих ежегодно десятки миллионов автомобилей.

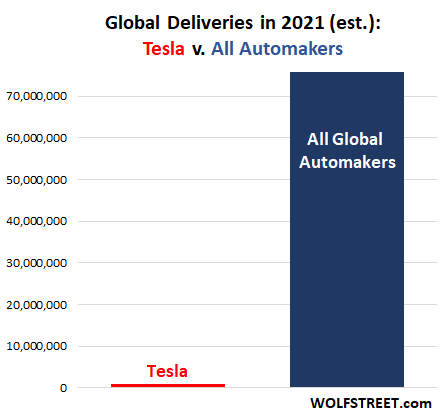

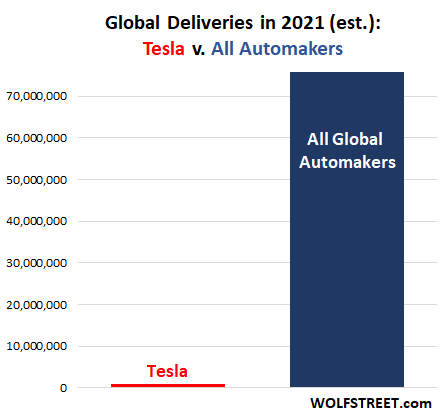

Второй график еще проще – он сравнивает объемы поставок автомобилей Tesla (красным) и всех остальных мировых автопроизводителей (синим) за 2021 год. Думаю, что комментарии здесь излишни, а показываю я его вам, дорогие зрители и читатели, для того, чтобы вы еще раз почувствовали насколько далеко мы зашли в этом бесконечном цикле создания денег и кредита.

В второй части нашего обозрения я познакомлю вас с несколькими очень интересными и многообещающими для изможденных бесконечным боковиком золотых инвесторов и сберегателей графиками от инвестиционной компании Crescat Capital. Они только что опубликовали великолепную подборку из десятков золотых графиков – см. полностью здесь. А я для вас выбрал самые любопытные из них. Все графики ниже указывают на крайнюю дешевизну драгоценных металлов и сектора золотодобычи, обещая тем самым привлекательные перспективы в недалеком будущем.

* * *

Первый график показывает динамику слияний и поглощений горнодобывающих компаний в сравнении с изменениями цены на золото. Синим обозначена нетто расходы на покупку компаний горняков. Обратите внимание на гигантские расходы на такие сделки в конце предыдущего цикла роста цен в начале 2010- гг. Обычно горняки переплачивают за свои покупки на пике цикла, но сейчас мы ничего подобного не видим, из чего можно сделать вывод, что золото сейчас далеко от пика цены.

Акции золотодобытчиков выглядят очень перепроданными. Верхняя часть графика ниже показывает динамику изменений индекса золото и серебродобытчиков Philadelphia Gold and Silver index (XAU). Последние несколько раз, когда мы видели такое расхождение между индексом и 200-дневным скользящим средним его цены, случались важные минимумы цен на акции и сам металл. Таким образом сейчас мы также видим подобное дно.

Как известно, драгоценные металлы являются частью ресурсного комплекса, поэтому их относительная стоимость также очень показательна. Сегодня, как показывает график ниже, драгоценные металлы находятся на самом низком уровне против других товарных ресурсов с 2009 года. Верхняя часть графика ниже показывает отношение индекса товарных ресурсов S&P GSCI против подиндекса драгоценных металлов, а нижняя часть – цены на золото. Это отношение ранее уже дважды достигало таких низких отметок и каждый раз это была отличный момент для покупки, так как цены на драгоценные металлы начинали расти с таких минимумов

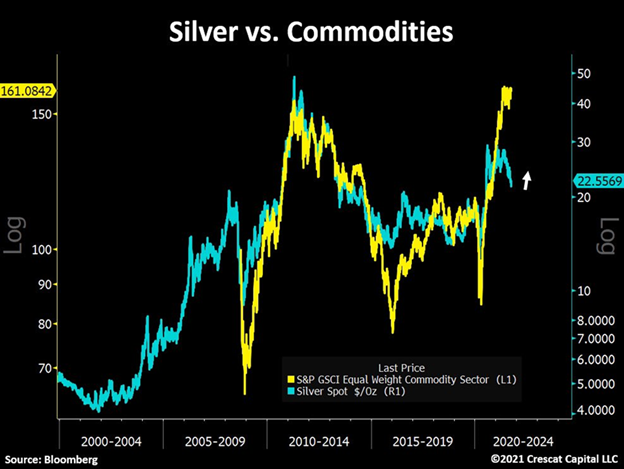

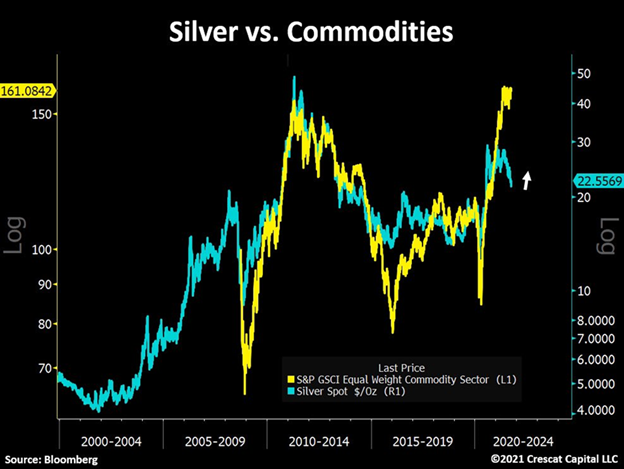

График ниже сравнивает цены на серебро – зеленым, с ценами на ресурсы выраженными индексом товарных ресурсов S&P GSCI – желтым. Товарные ресурсы в общем и целом указывают путь и готовы к новому периоду роста. Как показывает график серебро должно будет догнать другие ресурсы.

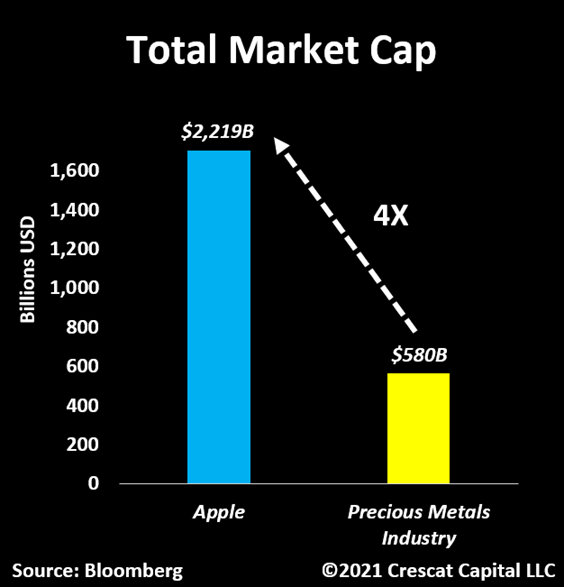

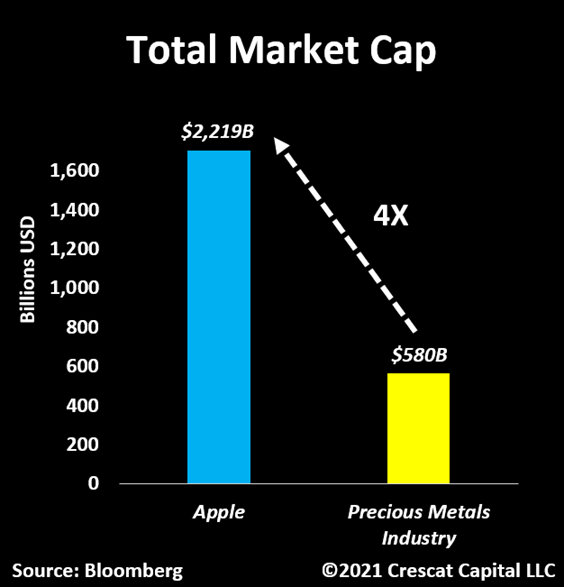

И в конце концов напоминание об асимметрии: индустрия драгоценных металлов сейчас очень дешева. Рыночная капитализация компании Apple – синим на графике ниже, в 4 раза превосходит по размеру капитализацию всей индустрии драгоценных металлов.

* * *

И теперь переходим к отрывкам из дискуссии Питера Шифа – см. полностью здесь.

Дискуссия была записана 12 августа.

Энтони Помпилиано: Я хочу спросить тебя о том, что всех интересует. За последние пять лет золото подорожало на 31%, отличные результаты для золота. Но за последний год оно подешевело на 10%, а за последние 10 лет оно подешевело на 0.2%. Что ты думаешь о положении золота в самом длинном бычьем рынке в истории, который проходит в условиях количественного смягчения и рекордно низких процентных ставок? Золото оказалось неудачной ставкой? Подешевело на 10% за последний год и не выросло за 10 лет.

Питер Шифф: Ну, во-первых, следует посмотреть где золото было 10 лет назад – на историческом максимуме. А если посмотреть еще на 10 лет назад, то золото тогда стоило дешевле $300. Если вернуться к началу текущего столетия или тысячелетия, к 2000 году, то золото все еще переигрывает фондовый индекс S&P 500. Так что временные рамки бывают обманчивы, от них очень много зависит.

Золото стоит дороже чем пять лет назад. Золото растет, хотя растет оно не так быстро, как многим хотелось бы, особенно с учетом инфляционной статистики. Но сегодня золото в действительности оказалось жертвой роста инфляции, а не бенефициаром. Объясняется это тем, что большие деньги не верят в инфляционную угрозу, от которой следует страховаться. Они считают, что ФРС будет бороться с инфляцией и одержит победу в этой борьбе, потому что сама ФРС так считает и заявляет об этом. И на Уолл-стрит все еще жива старая поговорка: «Не бодайтесь с ФРС», так что никто с ней и не борется.

ФРС говорит, что будет бороться с инфляцией и все считают, что это отрицательно повлияет на золото, так как борьба с инфляцией означает ужесточение кредитно-денежной политики. То есть окончание количественного смягчения, повышение процентных ставок. И то, что все считают именно так, оказывает сейчас давление на цену на золото. Я думаю, что все ошибаются. ФРС не будет бороться с инфляцией. И если бы она даже и пошла на это, она бы проиграла эту схватку. Так что людям следует покупать золото, а не продавать. В какой-то момент все это осознают либо потому что они поумнеют, либо потому что ФРС признает, что не будет ничего делать с инфляцией.

В настоящий момент ФРС блефует, но в какой-то момент ей придется признать очевидное – Федеральная резервная система не способна справиться с инфляцией. Потому что единственный способ, которым ФРС действительно может победить инфляцию – это допустить крах фондового рынка, крах долгового рынка, крах американской экономики, то есть пойти на такие меры, на которые ФРС, как всем прекрасно известно никогда не пойдет.

И в действительности пока все ожидают, что ФРС пойдет на сокращение программы покупок активов, если все эти программы экономических стимулов будут приняты – закон об инвестициях в инфраструктуру и другие инициативы на $3.5 трлн, если они будут приняты, то ФРС придется расширить программу закупок активов.

Так что рынки получат нечто прямо противоположное их ожиданиям, а ФРС будет принимать эти меры в момент нарастания инфляции, то есть вместо тушения пожара, они еще добавят в огонь бензина. И когда публика осознает, что же на самом деле происходит, тогда мы и увидим мощный скачок цены на золото.

Энтони Помпилиано: Это таблица была сделана пару дней назад, и она показывает, что золото за десять лет подешевело на 3%. Я также посмотрел на индексный фонд золотодобытчиков Van Eck и он также подешевел с 2006 года. Очевидно, что все это работало какое-то время, цены на золото росли до 2011 года вместе с акциями золотодобытчиков, а теперь горняки страдают от тех же самых сомнений, что и золото, так как люди не верят, что инфляция реальна и продлится еще какое-то время, а ФРС будет с ней бороться и поэтому золоту нет места в их портфелях?

Питер Шифф: На самом-то деле горняки переживают еще более серьезные проблемы, потому что их акции не отражают того, где сейчас находится цена на золото. Ведь если бы люди считали, что цена на золото останется там, где она есть сейчас, акции золотодобытчиков стоили бы куда дороже. Ведь даже текущая цена на золото позволяет этим компаниям получать огромные прибыли.

Проблема, с которой сейчас столкнулись горняки, и очевидно интересные возможности для тех, кто хочет купить их акции, заключается в том, что акции золотодобытчиков, как и все другие акции, не отражают сегодняшних прибылей. Они отражают ожидания будущих прибылей и это текущее значение того, каких будущих прибылей ожидают инвесторы.

Поэтому так как инвесторы ждут понижения цены на золото и верят в победу ФРС над инфляцией, рынки уже учитывают в цене ожидания падения цены на золото и ожидания понижения рентабельности золотых акций сегодня отражаются в их цене. И это дополнительная благоприятная возможность для покупки, потому что они не только ошибаются относительно падения цены на золото, но цена на золото в реальности сильно вырастет. Так что ничего из этого не учитывается в этих золотых акциях.

И если посмотреть на акции золотодобытчиков с использованием индикатора P/E (цена к прибыли), то обычно акции крупных золотодобывающих компаний торгуются с наценкой к рынку. Тогда как сейчас они торгуются со скидкой к рынку. Золотодобывающие компании увеличивают прибыли и наращивают дивидендные выплаты. Посмотрите на акции Newmont Mining, одну из самых доходных акций в индексе S&P 500. Это единственная золотая акция в индексе, но одна из самых доходных в нем. Обычно так не бывает.

Эти акции очень дешевы, они отражают ошибочное мнение, которого придерживаются большинство инвесторов относительно инфляции и способности ФРС бороться с ней.

И давайте не будем забывать, что это пузырь. Никто не хочет покупать реальные бизнесы, которые зарабатывают деньги, все витают в облаках, фантазируют, люди покупают потенциал, мемные акции, все и всяческие безумные активы, включая твои любимые активы – биткойны и криптовалюты. Вот что люди покупают, они не покупают реальные вещи, они живут в стране фантазий, но в конце концов им придется повстречаться с реальностью лицом к лицу.

Энтони Помпилиано: Я думаю, что золото было мемным активом и этот мем закончился, он ушел на пенсию. Суть мема была в том, что он служит страховкой от инфляции, но инфляция уже здесь, и он на нее не реагирует, то есть золото оказалось ошибочной ставкой.

Питер Шифф: Золото никогда не было мемом, золото обладает реальной ценностью и 5000-летней историей. Суть мемов в хайпе и рекламной шумихе. Но с золотом ситуация совсем иная. А вот биткойны и все остальная крипта – это мемные валюты. Послушай, вы получили совершенную парочку – мемная акция сети кинотеатров AMC. Я называю ее мемной, потому что она торгуется на хайпе, а не на реальности ее провальной бизнес модели. Но чем они там занимаются? Они берут и говорят – мы будем принимать биткойны в оплату наших билетов. Они прекрасно знают, что никто не будет платить биткойнами за билеты в кино, учитывая, что стоимость транзакции будет слишком высокой, чтобы платить за билет стоимостью $12 или за попкорн.

Никто из вас любителей биткойнов не расстанется со своими драгоценными биткойнами ради покупки какого-то попкорна. Вы будете платить бумажными деньгами.

Энтони Помпилиано: Послушай, я только что узнал о тебе две вещи. Во-первых, ты смотришь наше шоу, и я очень ценю, что ты смотришь наше шоу. А во-вторых, ты назвал биткойны драгоценными, так что прогресс налицо.

Питер Шифф: Они драгоценные в твоей голове, а, по-моему, они вообще ничего не стоят, но я знаю, что ты с ними не расстанешься за билет в кино. Но AMC это тоже знают. Так почему же делают такие смехотворные заявления? Потому что они надеются, что любители крипты это увидят и начнут покупать их акции. Но затем ты взял и публично заявил: «Эй, это все бессмысленно, что они должны сделать – это выйти на рынок с деньгами, которые они получили от продажи своих сверх переоцененных акций, и купить переоцененные биткойны и засунуть их себе на баланс», чтобы превратить AMC в очередную Microstrategy. Положить их себе на баланс, чтобы еще больше любителей крипты стали покупать всю эту чушь. Именно так себя ведут люди в условиях пузыря.

И между прочим, золото – это реальные деньги и в пузыре активы бывают переоценены, а переоценены они бывают в реальных деньгах. Знаете, как это пузырь будет лопаться, из-за всех этих бумажных денег, которые были созданы? Эти активы не рухнут в долларах, хотя будут и исключения, такие как акции AMC или криптовалюты, но фондовый рынок в целом рухнет, когда цена на золото резко вырастет, а не цены на акции упадут. То есть стоимость этих активов в золоте сократится и именно так и сдуется этот пузырь.

В данный момент люди не покупают золото, потому что они все еще гоняются за пузырем. Но когда пузырь лопнет, деньги вернутся в золото.

* * *

И теперь отрывок из еще одного видео с того же канала, где Питер отвечает на вопрос при каких условиях он изменил бы свое мнение о биткойнах, купил бы их и признал свою ошибку – см. полностью здесь.

Братья Помпилиано: Питер, отлично, спасибо, что оказываешь сопротивление этому парню, но позволь тебя спросить – что должно произойти и может ли что-либо произойти в принципе с биткойнами, что заставило бы тебя передумать и принять их?

Питер Шифф: Ты знаешь, я отвечал на этот вопрос на еще каком-то шоу, затем кто-то вырвал мой ответ из контекста и сделал видео, где говорится, что я принял биткойны, потому что говорил обо всем, что не произошло с биткойнами. Если эти события произойдут, то мне вероятно придется изменить свои взгляды, но повторю, что ничего из этого еще не произошло.

Так что же должно произойти. Все очень просто – биткойны должны стать успешными деньгами.

* * *

И кстати говоря, в конце сентября мы публиковали подробный разбор ситуации с биткойнами в Сальвадоре

* * *

Я должен буду увидеть наглядный пример их успеха как денег. Взять, например, Сальвадор, потому что там их сделали законным средством платежа. Я хотел бы видеть, что там это работает в течение долгого времени, все цены выставлены в биткойнах. Забудьте о долларах.

Зарплату вам будут платить в биткойнах, аренда квартиры у вас будет зафиксирована в биткойнах. Я подчеркну в биткойнах без каких-либо посредников, не в долларах, выраженных в биткойнах. Ваши арендные платежи за квартиру должны быть зафиксированы в биткойнах, как и ваша зарплата. Когда вы покупаете страховку, то она тоже должна быть зафиксирована в биткойнах, как и выплаты по ней.

То есть я должен жить в мире, где используются только биткойны, где не требуется делать расчеты того, сколько что-то стоит в долларах. Когда вы идете в магазин в Америке и что-что там стоит десять долларов, вы не делаете расчеты в голове, сколько это стоит в других валютах или вещах. Десять долларов это десять долларов. Это такая цена.

В таком мире будет необходимо проводить транзакции в биткойнах. Кто-то из вас может прийти ко мне и сказать, Питер, мне нужно взять взаймы, ты мог бы занять мне один биткойн. Я тебе верну этот биткойн через пять лет и буду платить интерес в размере 5% годовых в биткойнах.

Мы должны иметь возможность договориться о таком кредите, который будет полностью выражен в биткойнах. Так что мы должны оказаться в мире, где биткойны будут выполнять все эти функции, потому что сейчас их выполняет доллар, а раньше мы жили в мире, где их выполняло золото. Тогда все эти расчеты производились в золоте, все оценивалось в золоте, оценивалось ли золото в долларах или даже когда золото еще не оценивалось в долларах, а доллары были привязаны к золоту, но все эти расчеты уже осуществлялись.

Так что если биткойны смогут быть одновременно средством обмена, расчетной единицей и хранилищем ценности и сохранять эти характеристики в течение долгого времени, то тогда я признаю, что ошибался относительно биткойнов. Но мы от такого момента пока бесконечно далеки.

Но сначала просто невозможно оставить без внимания события на фондовых рынках. Закончился месяц октябрь и рынки в очередной раз превзошли сами себя, Доу и S&P 500 поставили новые рекорды, а всеобщее инвестиционное безумие стало еще безумней. Примеров тому не счесть, но самый, пожалуй, яркий из них – ситуация с компаний Tesla и ее несравненным боссом Илоном Маском (Elon Musk), ставшим на прошлой неделе богатейшим человеком в истории по версии журнала Forbes.

Вульф Рихтер (Wolf Richter), как обычно сделал отличные диаграммы, которые показывают всю абсурдность этой ситуации графически – см. полностью здесь.

Как известно, на прошлой неделе капитализация компании Tesla (то есть суммарная стоимость всех ее акций на бирже) пересекла магическую отметку в $1 трлн и диаграмма выше сравнивает рыночную капитализацию этой компании – красным, с капитализацией 10 крупнейших мировых автопроизводителей – правый столбец, среди которых мы видим такие известные торговые марки, как Тойота, Фольксваген, Хонда и прочая, прочая. Напомню, что компания Tesla начала производство автомобилей в 2008 году и с тех пор показала прибыль только в одном квартале, но и эта прибыль была получена не от продажи автомобилей, как мог бы предположить кто-нибудь не разбирающийся в тонкостях мемной экономики, а от участия в международной мошеннической схеме под названием углеродные кредиты.

И несмотря на это акции Tesla на рынке стоят в десятки раз дороже акций реальных компаний, изготавливающих ежегодно десятки миллионов автомобилей.

Второй график еще проще – он сравнивает объемы поставок автомобилей Tesla (красным) и всех остальных мировых автопроизводителей (синим) за 2021 год. Думаю, что комментарии здесь излишни, а показываю я его вам, дорогие зрители и читатели, для того, чтобы вы еще раз почувствовали насколько далеко мы зашли в этом бесконечном цикле создания денег и кредита.

В второй части нашего обозрения я познакомлю вас с несколькими очень интересными и многообещающими для изможденных бесконечным боковиком золотых инвесторов и сберегателей графиками от инвестиционной компании Crescat Capital. Они только что опубликовали великолепную подборку из десятков золотых графиков – см. полностью здесь. А я для вас выбрал самые любопытные из них. Все графики ниже указывают на крайнюю дешевизну драгоценных металлов и сектора золотодобычи, обещая тем самым привлекательные перспективы в недалеком будущем.

* * *

Первый график показывает динамику слияний и поглощений горнодобывающих компаний в сравнении с изменениями цены на золото. Синим обозначена нетто расходы на покупку компаний горняков. Обратите внимание на гигантские расходы на такие сделки в конце предыдущего цикла роста цен в начале 2010- гг. Обычно горняки переплачивают за свои покупки на пике цикла, но сейчас мы ничего подобного не видим, из чего можно сделать вывод, что золото сейчас далеко от пика цены.

Акции золотодобытчиков выглядят очень перепроданными. Верхняя часть графика ниже показывает динамику изменений индекса золото и серебродобытчиков Philadelphia Gold and Silver index (XAU). Последние несколько раз, когда мы видели такое расхождение между индексом и 200-дневным скользящим средним его цены, случались важные минимумы цен на акции и сам металл. Таким образом сейчас мы также видим подобное дно.

Как известно, драгоценные металлы являются частью ресурсного комплекса, поэтому их относительная стоимость также очень показательна. Сегодня, как показывает график ниже, драгоценные металлы находятся на самом низком уровне против других товарных ресурсов с 2009 года. Верхняя часть графика ниже показывает отношение индекса товарных ресурсов S&P GSCI против подиндекса драгоценных металлов, а нижняя часть – цены на золото. Это отношение ранее уже дважды достигало таких низких отметок и каждый раз это была отличный момент для покупки, так как цены на драгоценные металлы начинали расти с таких минимумов

График ниже сравнивает цены на серебро – зеленым, с ценами на ресурсы выраженными индексом товарных ресурсов S&P GSCI – желтым. Товарные ресурсы в общем и целом указывают путь и готовы к новому периоду роста. Как показывает график серебро должно будет догнать другие ресурсы.

И в конце концов напоминание об асимметрии: индустрия драгоценных металлов сейчас очень дешева. Рыночная капитализация компании Apple – синим на графике ниже, в 4 раза превосходит по размеру капитализацию всей индустрии драгоценных металлов.

* * *

И теперь переходим к отрывкам из дискуссии Питера Шифа – см. полностью здесь.

Дискуссия была записана 12 августа.

Энтони Помпилиано: Я хочу спросить тебя о том, что всех интересует. За последние пять лет золото подорожало на 31%, отличные результаты для золота. Но за последний год оно подешевело на 10%, а за последние 10 лет оно подешевело на 0.2%. Что ты думаешь о положении золота в самом длинном бычьем рынке в истории, который проходит в условиях количественного смягчения и рекордно низких процентных ставок? Золото оказалось неудачной ставкой? Подешевело на 10% за последний год и не выросло за 10 лет.

Питер Шифф: Ну, во-первых, следует посмотреть где золото было 10 лет назад – на историческом максимуме. А если посмотреть еще на 10 лет назад, то золото тогда стоило дешевле $300. Если вернуться к началу текущего столетия или тысячелетия, к 2000 году, то золото все еще переигрывает фондовый индекс S&P 500. Так что временные рамки бывают обманчивы, от них очень много зависит.

Золото стоит дороже чем пять лет назад. Золото растет, хотя растет оно не так быстро, как многим хотелось бы, особенно с учетом инфляционной статистики. Но сегодня золото в действительности оказалось жертвой роста инфляции, а не бенефициаром. Объясняется это тем, что большие деньги не верят в инфляционную угрозу, от которой следует страховаться. Они считают, что ФРС будет бороться с инфляцией и одержит победу в этой борьбе, потому что сама ФРС так считает и заявляет об этом. И на Уолл-стрит все еще жива старая поговорка: «Не бодайтесь с ФРС», так что никто с ней и не борется.

ФРС говорит, что будет бороться с инфляцией и все считают, что это отрицательно повлияет на золото, так как борьба с инфляцией означает ужесточение кредитно-денежной политики. То есть окончание количественного смягчения, повышение процентных ставок. И то, что все считают именно так, оказывает сейчас давление на цену на золото. Я думаю, что все ошибаются. ФРС не будет бороться с инфляцией. И если бы она даже и пошла на это, она бы проиграла эту схватку. Так что людям следует покупать золото, а не продавать. В какой-то момент все это осознают либо потому что они поумнеют, либо потому что ФРС признает, что не будет ничего делать с инфляцией.

В настоящий момент ФРС блефует, но в какой-то момент ей придется признать очевидное – Федеральная резервная система не способна справиться с инфляцией. Потому что единственный способ, которым ФРС действительно может победить инфляцию – это допустить крах фондового рынка, крах долгового рынка, крах американской экономики, то есть пойти на такие меры, на которые ФРС, как всем прекрасно известно никогда не пойдет.

И в действительности пока все ожидают, что ФРС пойдет на сокращение программы покупок активов, если все эти программы экономических стимулов будут приняты – закон об инвестициях в инфраструктуру и другие инициативы на $3.5 трлн, если они будут приняты, то ФРС придется расширить программу закупок активов.

Так что рынки получат нечто прямо противоположное их ожиданиям, а ФРС будет принимать эти меры в момент нарастания инфляции, то есть вместо тушения пожара, они еще добавят в огонь бензина. И когда публика осознает, что же на самом деле происходит, тогда мы и увидим мощный скачок цены на золото.

Энтони Помпилиано: Это таблица была сделана пару дней назад, и она показывает, что золото за десять лет подешевело на 3%. Я также посмотрел на индексный фонд золотодобытчиков Van Eck и он также подешевел с 2006 года. Очевидно, что все это работало какое-то время, цены на золото росли до 2011 года вместе с акциями золотодобытчиков, а теперь горняки страдают от тех же самых сомнений, что и золото, так как люди не верят, что инфляция реальна и продлится еще какое-то время, а ФРС будет с ней бороться и поэтому золоту нет места в их портфелях?

Питер Шифф: На самом-то деле горняки переживают еще более серьезные проблемы, потому что их акции не отражают того, где сейчас находится цена на золото. Ведь если бы люди считали, что цена на золото останется там, где она есть сейчас, акции золотодобытчиков стоили бы куда дороже. Ведь даже текущая цена на золото позволяет этим компаниям получать огромные прибыли.

Проблема, с которой сейчас столкнулись горняки, и очевидно интересные возможности для тех, кто хочет купить их акции, заключается в том, что акции золотодобытчиков, как и все другие акции, не отражают сегодняшних прибылей. Они отражают ожидания будущих прибылей и это текущее значение того, каких будущих прибылей ожидают инвесторы.

Поэтому так как инвесторы ждут понижения цены на золото и верят в победу ФРС над инфляцией, рынки уже учитывают в цене ожидания падения цены на золото и ожидания понижения рентабельности золотых акций сегодня отражаются в их цене. И это дополнительная благоприятная возможность для покупки, потому что они не только ошибаются относительно падения цены на золото, но цена на золото в реальности сильно вырастет. Так что ничего из этого не учитывается в этих золотых акциях.

И если посмотреть на акции золотодобытчиков с использованием индикатора P/E (цена к прибыли), то обычно акции крупных золотодобывающих компаний торгуются с наценкой к рынку. Тогда как сейчас они торгуются со скидкой к рынку. Золотодобывающие компании увеличивают прибыли и наращивают дивидендные выплаты. Посмотрите на акции Newmont Mining, одну из самых доходных акций в индексе S&P 500. Это единственная золотая акция в индексе, но одна из самых доходных в нем. Обычно так не бывает.

Эти акции очень дешевы, они отражают ошибочное мнение, которого придерживаются большинство инвесторов относительно инфляции и способности ФРС бороться с ней.

И давайте не будем забывать, что это пузырь. Никто не хочет покупать реальные бизнесы, которые зарабатывают деньги, все витают в облаках, фантазируют, люди покупают потенциал, мемные акции, все и всяческие безумные активы, включая твои любимые активы – биткойны и криптовалюты. Вот что люди покупают, они не покупают реальные вещи, они живут в стране фантазий, но в конце концов им придется повстречаться с реальностью лицом к лицу.

Энтони Помпилиано: Я думаю, что золото было мемным активом и этот мем закончился, он ушел на пенсию. Суть мема была в том, что он служит страховкой от инфляции, но инфляция уже здесь, и он на нее не реагирует, то есть золото оказалось ошибочной ставкой.

Питер Шифф: Золото никогда не было мемом, золото обладает реальной ценностью и 5000-летней историей. Суть мемов в хайпе и рекламной шумихе. Но с золотом ситуация совсем иная. А вот биткойны и все остальная крипта – это мемные валюты. Послушай, вы получили совершенную парочку – мемная акция сети кинотеатров AMC. Я называю ее мемной, потому что она торгуется на хайпе, а не на реальности ее провальной бизнес модели. Но чем они там занимаются? Они берут и говорят – мы будем принимать биткойны в оплату наших билетов. Они прекрасно знают, что никто не будет платить биткойнами за билеты в кино, учитывая, что стоимость транзакции будет слишком высокой, чтобы платить за билет стоимостью $12 или за попкорн.

Никто из вас любителей биткойнов не расстанется со своими драгоценными биткойнами ради покупки какого-то попкорна. Вы будете платить бумажными деньгами.

Энтони Помпилиано: Послушай, я только что узнал о тебе две вещи. Во-первых, ты смотришь наше шоу, и я очень ценю, что ты смотришь наше шоу. А во-вторых, ты назвал биткойны драгоценными, так что прогресс налицо.

Питер Шифф: Они драгоценные в твоей голове, а, по-моему, они вообще ничего не стоят, но я знаю, что ты с ними не расстанешься за билет в кино. Но AMC это тоже знают. Так почему же делают такие смехотворные заявления? Потому что они надеются, что любители крипты это увидят и начнут покупать их акции. Но затем ты взял и публично заявил: «Эй, это все бессмысленно, что они должны сделать – это выйти на рынок с деньгами, которые они получили от продажи своих сверх переоцененных акций, и купить переоцененные биткойны и засунуть их себе на баланс», чтобы превратить AMC в очередную Microstrategy. Положить их себе на баланс, чтобы еще больше любителей крипты стали покупать всю эту чушь. Именно так себя ведут люди в условиях пузыря.

И между прочим, золото – это реальные деньги и в пузыре активы бывают переоценены, а переоценены они бывают в реальных деньгах. Знаете, как это пузырь будет лопаться, из-за всех этих бумажных денег, которые были созданы? Эти активы не рухнут в долларах, хотя будут и исключения, такие как акции AMC или криптовалюты, но фондовый рынок в целом рухнет, когда цена на золото резко вырастет, а не цены на акции упадут. То есть стоимость этих активов в золоте сократится и именно так и сдуется этот пузырь.

В данный момент люди не покупают золото, потому что они все еще гоняются за пузырем. Но когда пузырь лопнет, деньги вернутся в золото.

* * *

И теперь отрывок из еще одного видео с того же канала, где Питер отвечает на вопрос при каких условиях он изменил бы свое мнение о биткойнах, купил бы их и признал свою ошибку – см. полностью здесь.

Братья Помпилиано: Питер, отлично, спасибо, что оказываешь сопротивление этому парню, но позволь тебя спросить – что должно произойти и может ли что-либо произойти в принципе с биткойнами, что заставило бы тебя передумать и принять их?

Питер Шифф: Ты знаешь, я отвечал на этот вопрос на еще каком-то шоу, затем кто-то вырвал мой ответ из контекста и сделал видео, где говорится, что я принял биткойны, потому что говорил обо всем, что не произошло с биткойнами. Если эти события произойдут, то мне вероятно придется изменить свои взгляды, но повторю, что ничего из этого еще не произошло.

Так что же должно произойти. Все очень просто – биткойны должны стать успешными деньгами.

* * *

И кстати говоря, в конце сентября мы публиковали подробный разбор ситуации с биткойнами в Сальвадоре

* * *

Я должен буду увидеть наглядный пример их успеха как денег. Взять, например, Сальвадор, потому что там их сделали законным средством платежа. Я хотел бы видеть, что там это работает в течение долгого времени, все цены выставлены в биткойнах. Забудьте о долларах.

Зарплату вам будут платить в биткойнах, аренда квартиры у вас будет зафиксирована в биткойнах. Я подчеркну в биткойнах без каких-либо посредников, не в долларах, выраженных в биткойнах. Ваши арендные платежи за квартиру должны быть зафиксированы в биткойнах, как и ваша зарплата. Когда вы покупаете страховку, то она тоже должна быть зафиксирована в биткойнах, как и выплаты по ней.

То есть я должен жить в мире, где используются только биткойны, где не требуется делать расчеты того, сколько что-то стоит в долларах. Когда вы идете в магазин в Америке и что-что там стоит десять долларов, вы не делаете расчеты в голове, сколько это стоит в других валютах или вещах. Десять долларов это десять долларов. Это такая цена.

В таком мире будет необходимо проводить транзакции в биткойнах. Кто-то из вас может прийти ко мне и сказать, Питер, мне нужно взять взаймы, ты мог бы занять мне один биткойн. Я тебе верну этот биткойн через пять лет и буду платить интерес в размере 5% годовых в биткойнах.

Мы должны иметь возможность договориться о таком кредите, который будет полностью выражен в биткойнах. Так что мы должны оказаться в мире, где биткойны будут выполнять все эти функции, потому что сейчас их выполняет доллар, а раньше мы жили в мире, где их выполняло золото. Тогда все эти расчеты производились в золоте, все оценивалось в золоте, оценивалось ли золото в долларах или даже когда золото еще не оценивалось в долларах, а доллары были привязаны к золоту, но все эти расчеты уже осуществлялись.

Так что если биткойны смогут быть одновременно средством обмена, расчетной единицей и хранилищем ценности и сохранять эти характеристики в течение долгого времени, то тогда я признаю, что ошибался относительно биткойнов. Но мы от такого момента пока бесконечно далеки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба